Личный финансовый план

Содержание:

- Личный финансовый план, пример

- Инвестирование личных финансов

- Основные ошибки при составлении ЛФП

- Инвестиционный план

- Поиск баланса между финансовыми инструментами

- Этапы финансового планирования

- Определение финансовой цели

- Образец финансового плана в бизнес-плане

- Как правильно составить личный финансовый план

- Ошибки, которые допускаются при составлении ЛФП

Личный финансовый план, пример

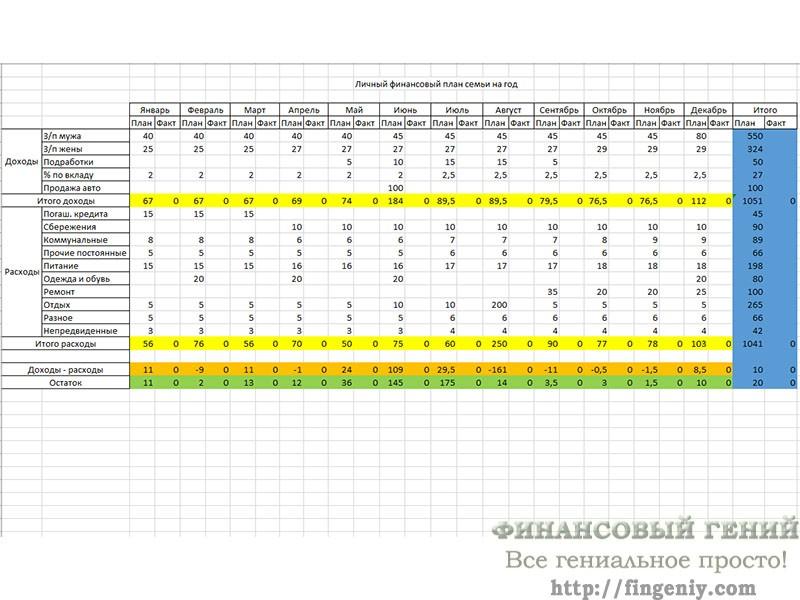

А теперь давайте рассмотрим, как составить финансовый план на год на примере. Все то, о чем я писал выше, я превратил в реальные цифры в тыс. ед. и составил в Excel таблицу с формулами подсчета, которую и предлагаю вашему вниманию (кликните по изображению, чтобы увеличить):

Заметьте, что в финансовом плане на каждый месяц и на год в целом я сделал 2 колонки: план и факт. План мы заполним сразу, а факт будем вносить по мере реализации задуманного. Так мы всегда, на каждом этапе будем видеть, насколько мы «вписываемся» в запланированный бюджет, в свой финансовый план.

В примере рассматриваем обычную семью, в которой основным доходом мужа и жены является заработная плата. Согласно имеющимся прогнозам, планируется ее небольшое постепенное повышение, а также в декабре муж традиционно получает большую премию (почти двойную зарплату). Все это вносим в личный финансовый план. Также семья имеет депозит в банке, с которого получает небольшой пассивный доход и который планирует пополнять накапливающимися сбережениями, небольшие подработки летом, и в июне планирует продать старый автомобиль. Все эти направления доходов тоже вносим в финансовый план на год, и подбиваем итог по доходам.

После этого начинаем планирование расходов. Как я уже писал, делаем это в порядке приоритетов, и сравнивая с данными прошедшего года. В данном случае мы в первую очередь планируем оставшееся погашение кредита (для этого нам достаточно будет первых трех месяцев), далее — ежемесячное создание сбережений

Также нам важно в конце года сделать небольшой ремонт (разобьем затраты на него на 4 месяца), а в августе семья планирует потратить крупную сумму на отпуск — ее тоже вписываем сразу (если не будет «вписываться» — далее можно корректировать)

Затем начинаем планировать все текущие расходы: коммунальные, питание, разное. В начале года планируем на эти статьи затрат примерно столько, сколько у нас уходило в последние месяцы прошлого года, затем постепенно увеличиваем суммы с поправкой на инфляцию. Коммунальные в отопительный сезон планируем больше, летом — меньше, учитываем предстоящее повышение тарифов.

Добавляем обязательные непредвиденные расходы (если их не будет — отлично, наш финансовый план перевыполнится, но если возникнут — средства на них всегда будут в наличие), оставляем небольшие ежемесячные расходы на отдых и развлечения. Нам осталось запланировать покупку одежды и обуви: планируем это на те месяцы, которые позволяют это сделать, в которых минимальны расходы по другим статьям и образуется большой накопительный остаток.

Все, наш личный финансовый план на год готов! Чтобы его составить, мне понадобилось не более получаса. Далее остается следовать намеченному плану, вносить фактические данные по итогам каждого месяца, взятые из домашней бухгалтерии, и реализовывать поставленные финансовые цели.

Реализовав свой личный финансовый план в примере, наша гипотетическая семья в следующем году:

- Полностью рассчитается с кредитом (45 тыс. ден. ед.);

- Увеличит свои сбережения (на 90 тыс. ден. ед.);

- Сделает ремонт (на 100 тыс. ден. ед.);

- Съездит отдохнуть в отпуск (на 200 тыс. ден. ед.);

- Пополнит запасы одежды и обуви (на 80 тыс. ден. ед).

При этом у нее всегда будут необходимые средства на питание, коммунальные услуги и прочие текущие расходы. В конце года образуется положительный остаток 20 тыс. ден. ед. А при отсутствии непредвиденных расходов финансовый план будет даже перевыполнен (дополнительно высвободится еще до 42 тыс. ден. ед.).

Теперь вы знаете, как составить финансовый план на год. Вы можете делать это, как я, в Excel или другом табличном редакторе (это удобно, т.к. можно забить все необходимые формулы для автоматизации подсчетов), в своей программе для домашней бухгалтерии, даже просто на бумаге, если все перечисленное выше для вас тяжело. Просто в этом случае придется потратить больше времени на подсчеты, но финансовый план все равно будет создан.

Желаю вам успешного финансового планирования, а главное — успешной реализации составленного финансового плана

Помните, что планировать финансы — всегда лучше, чем не планировать: так вы сможете достичь большего, затратив меньше, реализовать свои финансовые цели, быстрее рассчитаться с долгами, быстрее создать необходимые накопления, систематизировать и упорядочить личные финансы и семейный бюджет, исключить ситуации нехватки денег на что-то важное и необходимое

Присоединяйтесь к числу постоянных читателей Финансового гения, и получайте еще больше полезной информации, которая научит вас грамотно обращаться с личными финансами. До новых встреч на страницах сайта!

Инвестирование личных финансов

Реализация финансового плана подразумевает постоянное накопление средств. Ваши сбережения не должны лежать мертвым грузом, потому что в условиях финансовой нестабильности сбережения обесцениваются естественным путем – за счет инфляции.

Крупные суммы денег лучше делить на части и инвестировать в разные финансовые инструменты. Самый простой и надежный способ – это разделить свободные средства на три равные доли и распределить их следующим образом:

- Вложение в доллары США.

- Вложение в Евро.

- Накопительный счет в банке.

Валютные вложения также можно оформить в виде банковского счета, на который будут начисляться проценты. Так вы убережете деньги от инфляции и сможете вовремя реализовать финансовый план.

Более рискованными вложениями свободных денег являются следующие инструменты:

- Фондовый рынок.

- Паевые инвестиционные фонды (ПИФы).

- Игра на бирже Forex.

Покупая акции крупнейших игроков в области энергетики («голубые фишки») можно обеспечить себе годовую доходность на уровне от -10%, до +20%. ПИФы позволят заработать больше – до 30% годовых. Но риски в разы выше, чем вложения в «голубые фишки». Валютная биржа Forex – это вообще непредсказуемый инструмент, использовать который могут только профессионалы.

Оптимальным вложением личных финансов будет такая схема:

- 25% – доллары США.

- 25% – Евро.

- 35% – накопительный счет в банке.

- 15% – голубые фишки.

Еще одним относительно безопасным методом инвестирования является покупка золота. Как показывает статистика, цена золота в последние годы стабильно растет. Напрямую покупать золотые слитки не имеет смысла. Для данного вида инвестиций есть специальный инструмент – обезличенный металлический счет (ОМС).

ОМС представляет собой разновидность банковского счета, который обеспечен золотом (или другим драгметаллом). Сделки по купле-продаже металлов можно производить через личный кабинет банка. Процесс покупки золота похож на приобретение валюты на бирже.

К преимуществам инвестиций посредство ОМС можно отнести следующее:

- Золото и серебро имеют малую волатильность на больших промежутках времени.

- Высокая ликвидность достигается за счет быстрого зачисления или списания металла со счета.

- Безопасность сделок – все операции производятся внутри банковской системы.

- Отсутствует необходимость создавать специальное хранилище для металлов.

Основные ошибки при составлении ЛФП

При составлении ЛПФ практически все допускают банальные ошибки. В совокупности это затрудняет или полностью исключает достижение намеченных целей. Лучше сразу разобрать их еще до составления.

Нереальный срок и сумма цели. Не стоит рассчитывать на цель, достижение которой возможно только с помощью чуда. Например — яхта за 1 млн. долларов через 3 года, при доходе в 47 тысяч рублей.

Сумма ежемесячных сбережений. Не откладывайте такие суммы денежных средств, из-за которых вы будете жить в спартанских условиях. Жить на 100 рублей в неделю это издевательство над самим собой. Затянув пояс через некоторое время вы просто забросите все ваши цели. Отказывайтесь только от тех расходов, которые действительно считаете лишними.

Отсутствие дисциплины. Финансовый план — это только начало. Самое трудное испытание вас ждет впереди, и длиться оно может от нескольких месяцев до нескольких десятилетий. Достижение среднесрочных и долгосрочных целей требует от вас жесткой дисциплины. Не каждый сможет выдержать несколько лет копить на цель и жить по плану.

Слишком большой срок. Как я уже писал, копить несколько лет или десятилетий — задача не под силу каждому, да и мотивация со временем начнет угасать. Поэтому путь до цели лучше разделить на несколько этапов. Например, за первый год накопить 15% от стоимости желаемого объекта. И мотивация сохраняется, и интерес к цели не пропадает.

Точное следование плану. Не стоит пытаться реализовать план точь-в-точь. Это просто невозможно, да вы и сами выдохнетесь. Вносите корректировку исходя из ситуации. Повысили доход, понизили доход, неожиданная трата — внесли изменения. Лучше всего откладывать определенный процент, пропорционально будет увеличиваться или уменьшаться сумма ежемесячных сбережений. Не забывайте тратить деньги на себя и на развлечения. Иначе в скором времени просто свихнетесь от такой скучной жизни.

Инвестиционный план

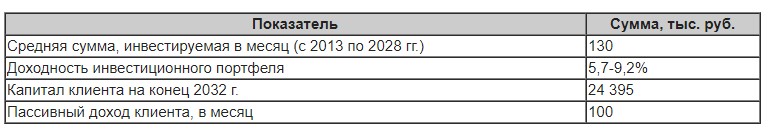

В таблице, приведённой ниже, мы рассмотрим непосредственно стратегию инвестирования, её влияние на достижения целей семьи.

Инвестиционные операции в таблице отражаются раз в год по итогам каждого года. При этом на практике инвестировать можно в тех месяцах, в которых есть положительная разница между доходами и расходами.Цифры с минусовыми значениями – это изъятие капитала из портфеля инвестиций, положительные – инвестирование.

План накопления капитала, тыс. руб.

Рассмотрим на примере 2013 действия семьи Ивановых по данной таблице:

- На начало года у семьи 2 304 тыс. рублей капитала (колонка 2), накопленных на текущем счёте к началу планирования;

- По итогам года Виктор и Олеся накапливают сумму 1 570 тыс. рублей (колонка 3). Эту же сумму можно увидеть в колонке 8 таблицы «План текущих доходов и расходов». Эти деньги не должны просто лежать – необходимо сделать так, чтобы они приносили дополнительный доход семье, то есть инвестировать.

- Семья распределяет накопленные средства каждый год по консервативным, умеренным и агрессивным инвестициям. При этом:– часть капитала в размере 450 000 рублей необходимо держать на пополняемо-отзывном депозите как страховой резерв на 6 месяцев;– накопления на образование Ивана лучше выделить на ещё один отдельный депозит с возможностью пополнения, открыть его на максимально возможный срок и откладывать на него по 22 тыс. рублей ежемесячно для накопления 1 500 тыс. руб. через 5 лет при ставке 8% годовых.– в расчетах используется доходность вложений от 4 до 15% годовых, при этом среднегодовая колеблется от 5,7 до 9,2% в зависимости от года. (Зависит от наличия крупных изъятий из портфеля при реализации целей, а также корректировки самой стратегии – с увеличением возраста постепенно снижаем риск.)

- После совершения всех вышеперечисленных операций к концу года капитал семьи Ивановых может составить 4 006 тыс. рублей (колонка 10). Из них порядка 450 тыс. рублей в качестве страхового резерва на пополняемо-отзывном депозите, еще около 270 тыс. руб. на выделенном пополняемом депозите для Ивана, остальные инвестированы с разным уровнем риска в сбалансированный портфель инвестиций.

Далее каждый год семье Ивановых необходимо производить действия, указанные в таблице. Нужно иметь в виду, что по факту суммы непременно будут отличаться.

С 2029 года Виктор уходит на пенсию. Таким образом, доходы в виде заработной платы с 2029 года прекращаются, и семья начинает жить на процент от накопленного капитала. Мы видим это в таблице «План текущих доходов и расходов» в строке 2029 года, как отсутствие доходов от текущей деятельности. Видим и в таблице «План накопления капитала» в строке 2029 года, как изъятие капитала для жизни из инвестиционных инструментов.

Стоит также отметить, что в 2027 году за пару лет до выхода на пенсию необходимо скорректировать инвестиционную стратегию на более консервативную, так как Олеся и Виктор уже не могут себе позволить рисковать своим капиталом, как раньше – теперь он их «кормилец». Вы можете видеть в таблице «План накопления капитала» в строке 2027 года эту корректировку: изъятие капитала из агрессивных и умеренных инвестиций в пользу консервативных. С этого момента капитал будет приносить меньший доход, чем раньше – около 5% годовых, но зато более надежно.

Проценты от капитала даже при таком консервативном размещении получаются у семьи Ивановых как раз достаточные для поддержания прежнего уровня расходов для жизни: при размещении накопленного капитала в размере 24 103 тыс. рублей на конец 2028 года под 5% годовых они могут рассчитывать на 100 тыс. рублей пассивного дохода в месяц. При том, что их текущие расходы до выхода на пенсию составляли 74 тыс. рублей в месяц. Поэтому они могут себе позволить, в том числе и ежегодные путешествия, занятия в спортзале и оплату страхования жизни в пользу Ивана, если захотят.

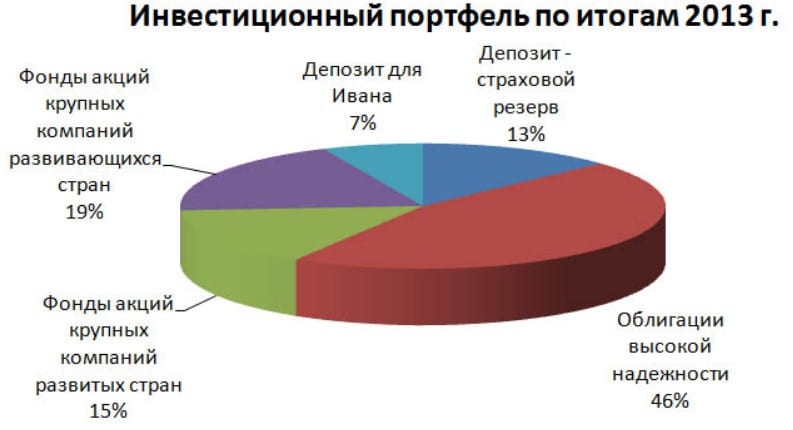

Таким образом будет выглядеть инвестиций в конце 2013 года, если действовать согласно плану:

Стоит отметить, что глава семейства Ивановых – Виктор хотел взять на себя достаточно высокий риск: 60% портфеля агрессивных инвестиций, но в ходе работы мы все-таки решили сократить их долю до 20%.

При этом консервативных инвестиций в портфеле запланировали – 45% и, соответственно 35% умеренных инвестиций.

Итак, подведём резюме разработанному плану:

Личный Финансовый План (ЛФП), составленный с учетом потребностей и пожеланий семьи Ивановых, показал соответствие заявленных финансовых целей их текущим возможностям. Все цели достижимы в обозначенные сроки. Осталось реализовать рекомендации на практике.

Поиск баланса между финансовыми инструментами

Когда вы пришли к тому, что у вас начала образовываться положительная разница между доходами и расходами, вы начинаете вкладывать эту прибыль в финансовые инструменты с целью её приумножения:

- Депозит в банке;

- Ценные бумаги на фондовом рынке (акции, облигации, ETF или БПИФ);

- Инвестиции в свой или совместный бизнес и пр.

Для меня наибольший интерес представляют первые два инструмента. Причём первый больше служит не для приумножения, а для сохранения денежных средств.

Как его только не называют — и подушкой безопасности, и денежным магнитом. Но суть остаётся такой — деньги на депозите в силу низкой процентной ставки и высокой текущей инфляции являются нашим бюджетом на чёрный день.

Накопительная функция больше присуща инвестициям в ценные бумаги на фондовом рынке. Однако, слишком оптимистичных прогнозов по ежегодному приросту капитала лучше не строить. Если ваша доходность будет превышать банковский депозит, это уже хороший результат.

Исходя из опыта моих знакомых, фондовый рынок может принести и 15, и 20% годовых. У некоторых доходность отдельно взятого года превышала и 30%. Но здесь не стоит забывать и о рисках. Один год для фондового рынка не показатель. В моём окружении есть также примеры, когда среднегодовая доходность за 5 лет инвестирования составила 17%. И это нельзя считать только лишь заслугой рынка, т.к. за отбором ценных бумаг в свой инвестиционный портфель стоит многочасовая практика и фундаментальный анализ компаний.

Поэтому полагаться только лишь на фондовый рынок не стоит. Нужно распределять свои средства по нескольким “корзинам”, чтобы свести риски к минимуму. Любой заработанный рубль должен работать на вас. Акции приносят вам денежные потоки в виде дивидендов, облигации — в виде купонных выплат. Недвижимость приносит доход, если её сдавать в аренду. Поэтому всё это называется активами.

Когда у вас появятся первые накопления, вы непременно будете искать наилучшие пути для выгодного инвестирования. Вы встретите множество способов:

- Венчурные инвестиции в стартапы или высокодоходные высокорискованные проекты;

- Инвестиции в коллекционные монеты, старинные автомобили, антиквариат или предметы искусства;

Инвестиции в драгоценные металлы либо модные нынче криптовалюты.

Доход от таких инвестиций не поддаётся расчётам и прогнозам, т.к. они сопряжены с множеством рисков. Для человека, который решил планомерно наращивать активы и увеличивать свой капитал, на первом месте должна быть надёжность.

В инвестициях нет места игре и высокие риски, мягко говоря, не уместны. Если вы всё-таки видите в подобных вещах возможности для увеличения капитала, то инвестируйте не больше 5% от имеющихся средств.

Этапы финансового планирования

Для того, чтобы финансовая модель бизнес плана была долгосрочной, необходимо провести различные расчеты. Весь массив работы можно разбить на этапы.

Определение постоянных и переменных расходов.

Прежде всего весь массив расходов должен быть разделен на 2 группы:

-

Постоянные — платежи, размер и необходимость которых не зависят от объема произведенной продукции. Пример: расходы на содержание офисного помещения, заработная плата руководства.

-

Переменные затраты напрямую зависят от изготавливаемой продукции и корректируются вместе с ее изменениями. Пример: расходы на материалы, заработная плата основных рабочих.

Переменные издержки используются для определения маржинального дохода — дополнительный доход, получаемый от производства дополнительной единицы продукции. Рассчитывается он, как разность между выручкой и переменными затратами, и позволяет понять, каково приращение дохода при увеличении производства.

Планирование доходов.

Прогноз возможных доходов начинается с определения цены. Для этого стоит провести анализ конкурентов, выявить средние расценки, которые они предлагают, соотнести их с полученным уровнем расходов — позволят ли цены компенсировать расходы? Или может быть у Вас есть возможность снизить цену?

Также необходимо оценить размер заказа. Для этого также необходимо обратиться к опыту конкурентов или собственным наблюдениям и определить тот объем продукции, который может единоразово потребоваться потенциальному покупателю.

Умножив полученный объем на равновесную цену, Вы получите средний чек. Он позволит Вам определить, какое количество клиентов Вы сможете обслуживать, неся уже запланированные расходы.

Осталось только оценить поток клиентов, которых Вы сможете привлечь. Для этого используются два показателя:

-

объемы рынка, то есть средний поток клиентов, которые могут заинтересоваться Вашим предложением;

-

количество заказов, которые Вы сможете обслужить при заданных производственных мощностях.

Соотношение двух последних показателей отражает характер использования располагаемых ресурсов. Если Вы не можете удовлетворять спрос, стоит пересмотреть доходную часть и вложиться в развитие мощности производства. Если же Ваше предложение превышает спрос, Вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете. Идеальная ситуация — их равенство.

Точка безубыточности — тот объем продаж, при котором чистый доход равняется нулю, то есть все доходы компании позволяют лишь компенсировать расходы. Достигается точка безубыточности в тот момент, когда маржинальный доход становится равным постоянным затратам.

Дальнейшее наращивание производства позволит компании не только окупаться, но и приносить свободную прибыль. Снижение — формирование дефицитного бюджета компании.

Уже на этапе планирования Вы сможете оценить, сколько денег будет требоваться ежемесячно на содержание компании, какой потенциальный доход она сможет принести, к какому сроку ожидать достижение точки безубыточности, когда компания начнет приносить доход и т.д. Это позволит Вам обоснованно принимать глобальные решения: соглашаться на долгосрочные контракты, брать крупные займы и кредиты, планировать расширение бизнеса.

Определение финансовой цели

Исходя из приоритетов, цели разбиваются на:

- Краткосрочные;

- На текущий год;

- Ближайшие 3-5 лет;

- Предстоящие 10-20 лет.

Определив для себя приоритеты и наметив план, переходим к его реализации.

Просчитав свой чистый ежемесячный доход, необходимо поставить задачу рассчитаться с долгами и закрыть все мелкие кредиты.

После этого можно переходить к этапу планирования, связанному с глобальными вложениями, будь то покупка автомобиля, строительство дома, инвестирование в бизнес и т.д.

Важно выполнять все пункты составленного плана и чем раньше Вы рассчитаетесь со своими долгами – тем быстрее удастся перейти к реализации поставленных задач

Образец финансового плана в бизнес-плане

В интернете есть шаблоны и схемы составления финансового раздела бизнес-плана в помощь предпринимателю.

Пример расчета финансового плана в бизнес-плане. Проект «Котокафе»

Условие: заведений подобного типа в городе нет. Для реализации подбираются кошки из городского приюта для животных. С приютом составляется договор. Зона кафе в 50 кв.м. – помещение с 2-3 столиками (напитки и снеки), помещение для игры с кошками и настольных игр, помещение для отдыха кошек, куда они могут спрятаться, поесть и отдохнуть.

Налоговая система – УСН, ЕНВД

1. Примерный объем продаж.

«Котокафе» — своеобразное антикафе, оплачивается время, проведенное в заведении: первый час – 200 рублей, второй – 150, третий и далее – 100 рублей в час с человека. Из съедобного можно заказать напитки в стаканчиках с крышкой, у барной стойки только миксер, кофе-машина, кулер с водой и снеки. Чтобы не иметь проблем с СЭС и работать без кухни, заключен договор с предприятием общепита на доставку сэндвичей, бургеров. Заведение рассчитано на небольшие компании или семьи: средний чек с компании в 4 человека за три часа – от 2 000 рублей. Ориентировочное число чеков – 10-15, в зависимости от дня недели. Планируемая минимальная выручка за день – 30 000 рублей, в месяц – 900 000 рублей.

2. Оценка прибыли и убытков и анализ движения денежных средств

|

Приходно-расходные операции |

Сумма, 1 месяц, до открытия |

Сумма, 2 месяц, после открытия |

Сумма, 3 месяц, после открытия |

|

|

Приход |

Собственные средства |

500 000 |

||

|

Заемные средства |

1 000 000, на 3 года под 12% |

|||

|

Прибыль от продаж, 1 месяц |

900 000 |

900 000 |

||

|

Расход |

Расходы на открытие:

|

1 078 000 |

||

|

Постоянные расходы:

|

215 000 |

482 000 |

482 000 |

|

|

Целевые расходы: налоги, ЕНВД выплата процентов по кредиту |

40 000 |

113 000 |

||

|

ИТОГО: |

Приход – 1 500 000 |

Приход – 900 000 |

Приход – 900 000 |

|

|

Расход – 1 293 000 |

Расход – 522 000 |

Расход – 595 000 |

«Подушка безопасности» за месяц до открытия в 207 000 – на случай непредвиденных трат. За второй месяц прогнозируемая прибыль составит 378 тысяч, за третий (с учетом налоговых платежей) – 305 000.

3. Расчет рентабельности

|

Финансовые показатели |

Числовое выражение |

|

Инвестиционные затраты |

1 500 000 |

|

Операционные затраты (руб.) |

500 000 |

|

Валовая выручка (руб.) |

300 000 |

|

Собственные средства (руб.) |

500 000 |

|

Налоги (руб.) |

73 000 |

|

Чистая прибыль (руб.) |

227 000 |

|

Рентабельность активов |

Кра = 300 000/300 000 * 100% = 1% |

|

Рентабельность собственных средств, вложенных в бизнес |

Крсс = 300 000/500 000 * 100% = 60% |

Отметим, что рентабельность активов низкая: соотношение чистой выручки к величине собственных активов (составляет все купленное оборудование), т.к недвижимость арендованная. Однако прогноз чистой прибыли неплохой – 30% от выручки. С точки зрения финансовых показателей и при текущих условиях, проект «Котокафе» окупится примерно за 7-8 месяцев.

Как правильно составить личный финансовый план

Составление финансовых планов подчинено исключительно одному – достижению конкретных финансовых целей.

Под финансовыми целями мы понимаем как заранее определенную сумму денежных средств (например, миллион долларов), так и нечто более предметное, имеющее реальную стоимость (автомобиль, яхта, квартира и т.п.).

О том, как правильно составить личный финансовый план, легче показать на конкретном примере.

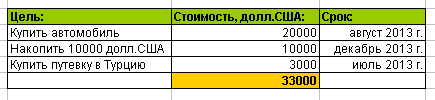

Первый шаг, который нужно сделать, — определить свои финансовые цели.

Для этого их нужно обязательно записать на отдельном листе бумаги. Лично мне удобнее это делать с помощью Excel:

Итак, наша финансовая цель на ближайшие полтора года оценена в 33 тысячи долларов.

Эта цель включает в себя три микроцели, каждая из которых должна быть достигнута именно в те сроки, которые для них определены.

Например, путевку в Турцию мы должны купить именно к июлю 2013 г., а не в сентябре.

Чтобы этого добиться, придется грамотно спланировать ежемесячные отчисления на эти цели.

Для этого следует оценить финансовые ресурсы, которыми мы располагаем на текущий момент.

К примеру, у нас имеются накопления в банке в размере 15.000 долларов. Наш текущий ежемесячный доход составляет 2.000 долларов. Других источников дохода не имеется.

Можно ли при таких финансовых возможностях достичь поставленных нами целей?

Ответ предельно прост. Эти цели легко достижимы при условии ежемесячного сбережения 1200 долларов. Расчеты элементарны:

(33.000 долл. – 15.000 долл. ) / 15 мес. = 1.200 долл./мес.

Таким образом, вы заранее знаете, какую конкретно сумму вам придется ежемесячно сберегать, чтобы достичь поставленных целей.

Остается лишь трезво оценить, насколько приемлемо для вас такое распоряжение своими средствами, не причиняет ли оно излишние неудобства.

Если, например, ваш прожиточный минимум укладывается в 800 долларов (2.000 долл. – 1.200 долл.), то все в порядке – вы легко купите автомобиль, путевку в Турцию и накопите к новому году 10 тысяч долларов.

Однако, если ваши ежемесячные потребности равны, к примеру, хотя бы 900 долларам, то для достижения поставленных целей придется либо обзавестись дополнительным источником дохода, либо пересмотреть сроки достижения поставленных финансовых целей, либо сократить свои расходы.

Принимать конкретное решение здесь придется самому.

Ошибки, которые допускаются при составлении ЛФП

Составляя личные финансовые планы, многие совершают ошибки и не берут в расчёт множество факторов. Это может сильно затруднить достижение намеченной цели, а иногда делает их невыполнимыми. Лучше заранее знать все характерные особенности, предотвращающие возникновение трудностей. И в качестве дополнения несколько советов, способствующих ускорению процесса.

| Ошибки/советы | Комментарий |

| Нереальность сроков и суммы | Как уже писалось выше, не следует хотеть недостижимого. Намного лучше сосредоточенность на реальных целях. Безусловно, допускаются немного завышенные цели. В этом случае появляется стимул для поиска дополнительных возможностей, которые помогут осуществлению мечты |

| Непомерно большая сумма | Здесь говорится о сумме, которая откладывается каждый месяц. Конечно, чем больше денег есть возможность отложить, тем лучше. Однако, не следует предельно затягивать пояс. Достижение цели это конечно, хорошо, но живём мы сейчас. При постоянной жёсткой экономии, человек может в определённый момент «сломаться» и отказаться от всех целей и планов. Поэтому необходимо оставлять финансовый запас, который позволит жить немного свободнее |

| Недисциплинированность | Поставить цели и составить финансовый план это лишь половина дела, причём самая простая и лёгкая. Дальнейшее – это настоящее испытание. План можно составить всего за 1 час, зато придерживаться этого плана понадобится несколько месяцев, лет или десятилетий. Именно от дальнейших действий зависит успешность всего плана |

| Слишком длительный срок | Нелегко мотивировать себя и придерживаться финансового плана, рассчитанного на несколько лет. Можно разбить его на несколько дополнительных этапов. Достигнуть каждого из этапов намного легче, и с мотивацией будет порядок. Например, если человек копит на квартиру 10 лет, то первым этапом будет накопление за год 10% стоимости. Можно также использовать метраж будущей квартиры. Сначала копить на кухню, ванную, прихожую, туалет. Потом накопленных средств хватит для выкупа одной комнаты, затем другой. Каждый человек может придумать для себя что-то подобное |

| Уровень инфляции | Почти всегда не учитывается обесценивание денег. Это наиболее актуально, когда сроки длительные. Все согласятся, что 10 000 р. в наше время и 15 лет назад имеют большую разницу. Раньше на эту сумму можно было купить больше товаров. То же может произойти и с финансовым планом. Если запланировано накопление определённой суммы, может случиться, что к назначенному сроку её не хватит, так как всё стало дороже. Но в этом случае могут помочь сложные проценты |

| Сложные проценты | Такие процентные ставки работают как бы в связке с уровнем инфляции. Когда растёт уровень инфляции в государстве, растёт и доходность инвестиций. В этом случае учитывается именно разница дохода и текущей инфляции. Эта разница и показывает реальный доход вложения. Вкладывая средства под 15% годовых, при уровне инфляции 10% в год, реальная доходность будет равняться 5% годовых.

Чтобы реальнее рассчитать доходность вложений, можно использовать инвестиционный калькулятор. В графу «доходность» внести реальный доход от вложений, скорректированный на уровень инфляции. Определить точный размер доходности инвестиций очень трудно. Однако, имеются средние значения реального дохода от:

|

| Заплатить самому себе | После получения заработной платы или премии, тут же необходимо отложить определённую часть денег. Этим снимется вопрос, откуда взять деньги в конце месяца, когда вся зарплата потрачена и ничего не отложено. Кроме того, не будет соблазна израсходовать эти деньги на другие нужды, которые только кажутся необходимыми |

| Точно следовать финансовому плану | Точно придерживаться плана, конечно, хорошо, но и выполнять как автомат всё спланированное не нужно. Можно немного корректировать план в соответствии с текущими возможностями. Повышение зарплаты, выдача хорошей премии, выгодная подработка – всё это является поводом коррекции плана. Подобный пересмотр может значительно ускорить достижение своих целей. Вариантов множество: всё, что получено сверх зарплаты – откладывается: или в полном объёме, или только половина. Можно откладывать определённый процент от дополнительного дохода или фиксированный процент от общего дохода. Получено много – отложено много, зарплата урезана – в этой же пропорции уменьшается вложение в мечту |

Видео по теме: