Хеджирование рисков: что это и для чего нужно

Содержание:

Что такое хеджирование и зачем оно нужно

Инвестиции обычно сопровождаются страхом потерять свои вложения. При том чем больше возможная выгода, тем выше вероятность остаться с пустыми карманами. Отказываться от страхования своих вложений порой неразумно. Вот здесь и пригодится хеджирование.

В финансовой сфере это метод защиты от рисков, которые могут возникнуть при проведении сделок. Проводится сделка с активом по заранее обговоренным условиям.

Примеры

В планы фермера входит реализовать 1 тысячу тар груш по 300 рублей. Но груши будут готовы к поставке через 3 месяца. За это время может многое поменяться. Например, ввиду высокой урожайности цены на груши упадут, поэтому придется и нашему фермеру снижать цену. А это очевидный убыток.

В другом сценарии развития событий погодные катаклизмы лишат урожая садоводов. Стоимость фруктов будет высокая, и наш садовод сможет продать свои груши уже за 350 рулей тара.

Фермер решил заключить форвардный контракт с закупщиком. Тем самым он закрепил свое право сбыть 1000 ящиков груш через 3 месяца по 300 рублей. И никакие условия на рынке не повлияют на эту сделку.

А что может случиться:

- в случае хорошей урожайности цена на фрукты упадет до 200 рублей за тару, а садовод продаст свои по 300 рублей. Не останется в минусе;

- если сезон отличится низкой урожайностью, то фрукты подорожают, а фермер лишится возможной прибыли, так как условия с данным закупщиком они прописали в контракте. В этом случае закупщик получит свою выгоду.

Как это работает

С помощью фермера и его груш я объяснил суть хеджирования. Простыми словами, хедж – это снижение риска в ущерб потенциального дохода. Этот способ дает возможность защиты базового актива, независимо оттого, находятся он на руках или еще планируется покупка.

Что является базовым активом

Теперь подробнее о БА. Что это такое:

- кредитная ставка;

- валюта;

- имущество;

- ценные бумаги;

- золото (сюда же отнесу нефть, газ).

Отличие от страхования

Если фермер форвардному контакту предпочтет страховку, это также дает ему право реализовать груши по 300 рублей за ящик. За страховку он отдаст примерно 10 % ожидаемой прибыли по договору – 30 тысяч. Значит, его доход будет 270 000 рублей. Это актуально при высокой урожайности и низкой стоимости.

Второй сценарий такой: в случае плохой урожайности цены поднимутся, фермер сможет продать груши по 350 рублей. Тогда он отказывается от страховки, получает доход в 350 000 рублей. Но он все равно теряет те 30 тысяч, которые отдал за полис.

Кому нужно хеджирование

В первую очередь это актуально для:

бизнесменов

Для них важно планирование. Но в нестабильных условиях это сделать проблематично, если цены и валюты непостоянны

Поэтому хеджирование применяется предпринимателями для фиксации цены на одном уровне. Это дает возможность рассчитать себестоимость и сопутствующие расходы. Повышает эффективность управления и возможность планирования. Предприниматели даже готовы вложить свои деньги, чтобы получить уверенность в будущем, когда риски застрахованы и не предполагаются непредвиденные затраты;

инвесторов. Прибегают к хеджированию при долгосрочных планах на валюты и акции. Являясь крупным держателем пассивного дохода, инвестор планирует свои расходы на приобретение других активов. Поэтому изменение цен ему не пойдет на руку;

спекулянты используют хеджирование не для страхования, а для получения дохода. Они заключают соглашения с предпринимателями, страхуя их риски, и получают за это вознаграждение. Поэтому обеим сторонам выгодно сосуществование.

Основные инструменты хеджирования

Как уже упоминалось выше, в качестве хеджирующих инструментов в основном применяются деривативы (производные финансовые инструменты) на базовый финансовый актив (сделка по которому страхуется).

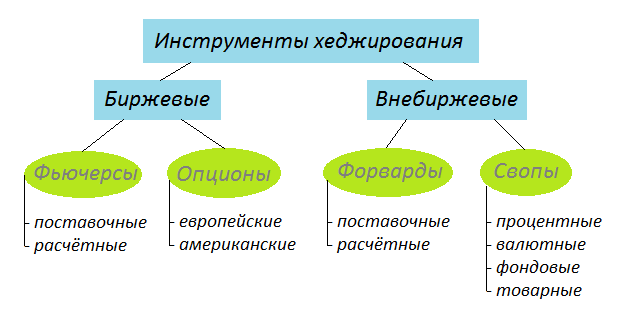

Условно все эти инструменты можно поделить на две основные категории:

- Биржевые инструменты хеджирования

- Внебиржевые инструменты хеджирования

Биржевые инструменты

Биржевые, как уже понятно из названия, торгуются на биржах. К ним относятся такие финансовые инструменты как фьючерсы и опционы. К их достоинствам можно отнести доступность, ликвидность, относительно небольшие комиссионные расходы, надёжность. А основным недостатком является чёткая стандартизованность такого рода контрактов обусловленная правилами биржи (жёстко ограничены сроки поставки, количество и вид товара).

Фьючерсные контракты

Фьючерсы или фьючерсные контракты, как и форварды, представляют собой договорённость между двумя сторонами о поставке базового актива. Здесь также оговариваются цена и срок поставки. Все условия фьючерсных контрактов стандартизированы для каждой биржевой площадки на которой они торгуются.

Фьючерсы

также подразделяются на поставочные и

расчётные. Однако реальной поставкой

товара (базового актива) заканчивается

лишь мизерная их часть, большинство же

фьючерсов предполагает расчёт в виде

разнице цены указанной в контракте и

реальной рыночной ценой, т. е. являются

расчётными.

Опционы

Опционы представляют собой право купить или продать определённый базовый актив по заранее заданной цене и в определённый срок. Опцион CALL — предоставляет право купить, а опцион PUT — право продать. В отличие от фьючерса, опцион предполагает именно право, а не обязанность совершения сделки (покупки или продажи).

Существует

два основных вида опционов:

- Евопейские;

- Американские.

Европейские

опционы предполагают исполнение в чётко

определённую дату (называемую датой

экспирации опциона), а американские —

позволяют исполнить опцион в любую дату

внутри интервала равного сроку его

действия.

Внебиржевые инструменты

Внебиржевые инструменты хеджирования применяются при контакте между сторонами напрямую или при посредничестве дилера. К ним относятся форвардные контракты и свопы. Здесь достоинством является отсутствие ограничений на виды товаров, их объёмы и сроки поставки (всё будет так, как стороны договорятся между собой сами, или через посредничество дилера). Недостатков тут гораздо больше, к основным из них относятся: относительно высокие накладные расходы, низкая ликвидность, риск невыполнения одной из сторон, взятых на себя обязательств.

Форвардные контракты

Форварды или форвардные контракты представляют собой договорённость между двумя сторонами о том, что одна из них поставит другой, базовый актив (являющийся предметом сделки) в определённом количестве, в определённый срок и по определённой цене.

В качестве базового

актива по форварду могут выступать

биржевые товары, инструменты фондового

рынка, инструменты валютного рынка.

Наиболее часто используются товарные

(в производственно-промышленных целях)

и валютные форварды (предполагающие

поставку конкретной суммы в иностранной

валюте к конкретной дате).

Все форварды подразделяются

на поставочные и расчётные. Поставочные

— предполагают реальную поставку

базового актива, а расчётные предполагают

выплату разницы между ценой указанной

в форвардном контракте и реальной

рыночной ценой на дату исполнения

форварда.

Свопы

Свопы это договора, согласно которым происходит продажа базового актива с обязательством последующего его выкупа по заранее определённой цене. Как и форвард, своп является внебиржевым финансовым инструментом, а потому не имеет какой-либо чёткой стандартизации условий. В зависимости о вида хеджируемого базового актива, различают следующие виды свопов:

- Процентный своп;

- Валютный своп;

- Фондовый своп;

- Товарный своп.

Инструменты защиты от рисков

Рассмотрим наиболее популярные инструменты, которые используются в хеджирующем контракте.

Фьючерс

Фьючерс – договор между сторонами, по которому оба участника обязаны купить/продать базовый актив по заранее оговоренной цене в обозначенный срок. Ключевое слово здесь – обязаны. Фьючерсный контракт относится к биржевой сделке, т. е. заключается на бирже, которая является организатором и гарантом исполнения.

Пример. Фермер выращивает пшеницу. В себестоимость будущего товара уже заложены затраты на покупку семян, заработную плату работников, обслуживание с/х машин и пр. Их надо окупить. Но этому может помешать хороший урожай у конкурентов, и цена окажется ниже планируемой.

Чтобы гарантировать себе покрытие затрат, фермер заключает фьючерсный контракт на поставку пшеницы через полгода по фиксированной цене, которая его устраивает. Если урожай хороший и на рынке установилась цена, которая получилась ниже ожидаемой, фермер реализует пшеницу по контракту и покроет свои расходы. Если урожай плохой и цена установилась выше той, что прогнозировали, фермер все равно окупит затраты, но при этом не сможет получить сверхприбыль.

Опцион

Опцион – договор, по которому покупатель опциона имеет право, но не обязанность купить или продать базовый актив. А другая сторона как раз обязана купить или продать. В этом отличие от фьючерса.

Форвард

Форвард – контракт, который заключается между сторонами вне биржи. Механизм действия похож на фьючерс. Но есть отличия: форвардный контракт включает индивидуальные условия сотрудничества, нет стандартов и ограничений, кредитные риски никем не контролируются.

Пример. Металлообрабатывающее предприятие для выполнения крупного заказа нуждается в поставке металла через полгода. За это время на рынке может произойти что угодно. Для страхования риска повышения цены компания заключает форвардный контракт со своим поставщиком с исполнением через 6 месяцев, текущая цена которого ее устраивает.

Если через полгода цена на металл значительно выросла, то предприятие сэкономит, потому что получит сырье по зафиксированной в контракте цене. Если упадет, то будет вынуждено купить металл дороже рынка.

Своп

Своп – финансовая операция обмена, когда одновременно заключается сделка по покупке или продаже актива (валюты, ценных бумаг, драгоценных металлов и пр.) и встречная сделка по продаже или покупке того же актива через определенное время. Условия контракта могут быть одинаковыми по обеим сделкам, а могут отличаться. Часто используют при торговле на Форекс.

Своп можно представить двумя операциями: обмен активами между сторонами сделки, а затем возврат тех же активов друг другу через какое-то время (иногда через одну ночь).

Пример. Есть разные разновидности свопов. Приведу пример валютного. Допустим, что компания через какое-то время будет проводить валютный платеж по контракту. Но полной суммы в рублях для покупки валюты пока на счете нет.

Компания хочет зафиксировать для себя сегодняшний курс, поэтому она заключает сделку своп. По ней она перечисляет гарантийное обязательство в размере 10–15 % и переносит окончательный расчет по сделке на необходимое время вперед. Когда подойдет срок исполнения валютного платежа, компания перечисляет рубли на счет, покупает валюту по фиксированному курсу и проводит расходную операцию по контракту.

Преимущества (+) и недостатки (-) хеджирования

Хеджирование рисков является обязательным условием обеспечения безопасности как для частных, так и для корпоративных инвесторов, которые вложили часть средств в высокорисковые финансовые инструменты.

Основными преимуществами использования рассматриваемой процедуры для страхования являются:

- возможность минимизации курсовых рисков;

- ликвидация неопределённости, увеличение уровня информационной прозрачности, а также прогнозируемости результата;

- повышение гибкости принимаемых при управлении решений благодаря широкому охвату партнёров, инструментов, а также условий сделок;

- сокращение операционных рисков, которые обусловлены деловым циклом (периодичностью поставки, отгрузки и прочими);

- наращивание стабильности и финансовой устойчивости;

- сокращение расходов на привлечение заёмных и капитальных средств.

Несмотря на большое количество плюсов хеджирование рисков нельзя считать спасением от любых рисков. Дело в том, что эта процедура имеет немало недостатков.

Основными недостатками хеджирования являются:

- Увеличение↑ затрат. В расходную часть добавляется плата за оформление и исполнение обязательств по контрактам, используемым для хеджирования.

- Рост↑ количества проводимых сделок, а также усложнение их структуры.

- Сознательный отказ от вероятного дополнительного дохода, который мог бы быть получен на спотовом рынке.

- Различные ограничения со стороны биржи. Это может быть суточное ограничение диапазона изменения стоимости фьючерсного контракта. Подобные лимиты могут привести к серьёзным убыткам при резких изменениях на спотовом рынке.

- Наличие базового риска операций хеджирования. Он связан с вероятностью непараллельного изменения стоимости активов на срочном и спотовом рынках.

- Риск того, что изменятся законы, касающиеся экономической и налоговой политики государства. В первую очередь это касается различных сборов, пошлин и акцизов. При их изменении хеджирующий контракт может не только оказаться неэффективным, но и привести к убыткам.

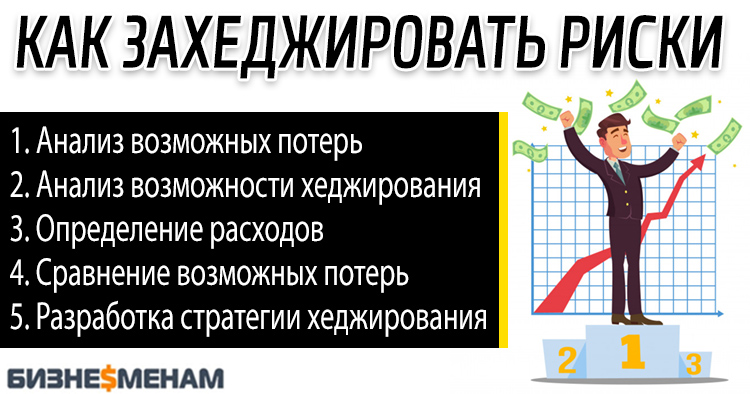

Прежде чем приступить к использованию производных финансовых инструментов, важно совершить целый ряд действий:

- провести тщательную оценку вероятности наступления внутренних рисков, а также их размеров;

- сравнить результаты оценки с расходами на оформление хеджирующего контракта;

- провести детальное изучение рынка, а также механизма применения конкретного производного финансового инструмента для определённого базового актива;

- подготовить оптимальную стратегию использования хеджа;

- выбрать лучшую торговую площадку, проанализировав и сравнив условия нескольких из них;

- подобрать надёжные брокерскую и клиринговую компании.

5 шагов по хеджированию рисков (пошаговая инструкция)

5 шагов по хеджированию рисков (пошаговая инструкция)

Инструменты хеджирования рисков

Существует три основных инструмента хеджирования рисков: форварды, фьючерсы и опционы. Я помню, когда изучал это в университете, звучало это очень сложно и нудно. А в реальной работе, эти все три инструмента хеджирования достаточно удобны.

Постараюсь простыми словами рассказать Вам как работает каждый из них. Без лишней экономической теории.

Хеджирование форвардами

Если есть возможность — риски нужно снижать

Если есть возможность — риски нужно снижать

Форвардами называют не только нападающих в футболе, но и специальные сделки купли-продажи, в которых дата совершения сделки и курс фиксируются заранее.

Вот пример:

Допустим, наша компания производит сталь и продаёт её в Японию. Наши покупатели-японцы — надёжные партнёры и мы вместе давно работаем. Поэтому, мы с ними решили договориться и заключить форвардный контракт.

В контракте, мы договорились что в конце года отгрузим им сто тысяч тонн стальных изделий, а они нам произведут оплату в долларах по конкретной цене. Таким образом, и мы и наши партнёры полностью обезопасили себя от риска потерь из-за изменения цен на сталь

Подорожает ли она или подешевеет к моменту отгрузки — это не важно. Ведь мы договорились о цене заранее

В целом, форвард — это отличный инструмент хеджирования, который очень часто используется в жизни.

Хеджирование фьючерсами

Фьючерсный контракт, по-сути, очень похож на форвард. Мы точно также заранее заключаем сделку о купле/продаже чего-либо через определённый срок по определённой цене

Однако, есть важное отличие

Фьючерсы — это биржевые контракты, а форварды — нет. То есть, форварды заключаются напрямую между продавцом и покупателем, а фьючерсы заключаются с помощью посредников: биржевых дилеров или брокеров.

Что нам даёт это посредничество?

Фьючерсы — это самый простой и популярный инструмент хеджирования

Фьючерсы — это самый простой и популярный инструмент хеджирования

Во-первых, все биржевые сделки, включая фьючерсы, стандартизированы по объёму. На бирже существуют так называемые лоты, то есть минимальные размеры заключения сделок. К примеру, если мы продаём доллары, то минимальный лот обычно составляет 10 000 долларов. Меньше продать нельзя!

Во-вторых, посредничество даёт нам определённые гарантии. То есть, шанс того, что наш партнёр не исполнит сделку стремиться к нулю. А при заключении форвардного контракта такой риск есть и он достаточно большой.

В-третьих, биржа помогает нам искать контрагентов. В ряде случаев, нам вообще не надо искать того, кому продать свой товар. Биржа это делает сама.

Но есть и минус. Биржа берёт комиссию за свои услуги. К счастью, обычно речь идёт об очень небольшой комиссии.

На самом деле, фьючерсы — это универсальный инструмент, который позволяет не только хеджировать риски, но и просто зарабатывать деньги. Иногда — практически из воздуха. Возможно, Вам будет интересно прочить отдельную статью о том, что такое фьючерсы и как с их помощью можно заработать.

Хеджирование опционами

Использование опционов — это один из самых популярных инструментов хеджирования. Давайте посмотрим что такое опционы и как они работают.

Опционы — это такие особые контракты, которые дают право купить или продать товар по определённой цене. Речь идёт именно о праве, но не об обязанности.

Простой бытовой пример.

Допустим, мы хотим поехать в отпуск в США и нам нужны доллары. Мы уже накопили на отпуск какую-то сумму в рублях. Однако, что будет с курсом к моменту нашего отпуска — непонятно. Поэтому, мы решили заключить опцион на покупку долларов по курсу 60 рублей за доллар.

Если курс пошёл в верх, то мы используем наш опцион и покупаем доллары по шестьдесят. А если курс вдруг сильно упал, то мы не используем опцион и покупаем доллары по фактической цене. Ведь это будет выгоднее.

Опционы — это очень удобный инструмент хеджирования. Однако, тут есть один неприятный нюанс.

При заключении опциона мы должны внести какой-то гарантийный депозит. Если мы воспользуемся опционом, то депозит мы получаем обратно. А если не воспользуемся, то депозит нам никто не вернёт. Это будет такая, своего рода, плата за то что мы решили не заключать сделку.

Поэтому, прежде чем отказаться от использования опциона, важно просчитать что выгоднее: совершить сделку по более высокому курсу или по более низкому, но потерять гарантийный депозит. Отмечу, что размер гарантийного депозита обычно составляет 2%-10% от суммы сделки

Однако, процент бывает и выше

Отмечу, что размер гарантийного депозита обычно составляет 2%-10% от суммы сделки. Однако, процент бывает и выше.

Исторически, различают два типа опционов: «Put» и «Call». Разница между ними в том, что «Put» — это опционы на продажу, а «Call» — на покупку. По-сути, один даёт нам защиту от падения цены, а второй — от роста.

Хеджирование: что это?

Термин хеджирование (hedge) означает гарантию или по-простому страховку. Корни этого понятия идут с фондового рынка, но так же активно он используется и на рынке валютных пар. В мировой экономике данный термин означает страховку для отдельного региона или страны от форс-мажора. Вот вам пример.

Представьте себе активно работающее нефтедобывающее предприятие, руководство которого прекрасно понимает, что цены на нефть могут упасть за одни сутки и принести убытки. Чтобы предупредить убыточность и уберечься от спада, предприятие покупает нефтяной фьючерс или опцион на бирже, страхуя себя от неоправданных ценовых колебаний. Дабы не томить вас, дорогие читатели, излишними лирическими отступлениями, я решил перейти к конкретным примерам того, где используется хеджирование, с какими целями и задачами, для решения каких вопросов.

Что же происходит в реальности?

Но если предположения этой модели реальному миру не соответствуют, то имеет ли тогда всё это практический смысл? Как ни странно, да, имеет.

На самом деле не так редко встречается ситуация, когда модель делает какие-то предположения, строго реальности не соответствующие, но применение модели к реальности, тем не менее, имеет практический смысл. И даже если получаемые результаты не могут быть названы точными в строгом математическом смысле, тем не менее точности достаточно для применения в инженерной работы в приложениях. В таком случае можно сказать, что «произошла та нередкая в математической физике вещь, когда формула оказалась умнее тех предпосылок, из которых она выведена» .

Но в данном случае правильнее говорить не о формуле, а об идее. Идея динамического хеджирования в некотором плане связывает мир академической науки и мир реальной торговли опционами.

Для фундаментальной математики это один из поводов развития теории мартингалов, статистических дифференциальных уравнений и т.д. Прикладная финансовая математика, в свою очередь имея эти средства, может строить модели для ценообразования сложных финансовых инструментов. Расширять эти модели для описания более сложной реальности.

С точки зрения математического моделирования безарбитражность рынка эквивалентна наличию мартингальной вероятностной меры эта же мера называется риск-нейтральной мерой. Это такая вероятностная мера, считая математические ожидания, в которой можно вычислять цены финансовых активов. А математическое определение арбитража основывается на невозможности построить торговую стратегию, которая избавляется от риска и приносит прибыль больше безрисковой ставки.

С другой стороны, эта идея динамической ребалансировки портфеля с целью избавления от риска и фиксации полученной прибыли очень хорошо была воспринята опционным бизнесом. Сегодня это стандартный подход, на котором основан рынок опционов, да и других деривативных продуктов.

Конечно, практическая реализация идеи динамического хеджирования опционов заметно сложнее. Но дельта-хеджирование является обязательной её частью. Отличие дельта-хеджирования на практике состоит в том, что вы, скорее всего, не захотите считать вашу дельту по модели Блэка — Шоулза.

На практике сегодня не существует одного значения волатильности , который мог бы дать правильные цены всех ванильных опционов на рынке для заданного базового актива. Для разных значений времени экспаири опциона и страйка опциона рыночные цены опционов дают разные значения волатильности: . Это существенное отклонение от предположений модели Блэка — Шоулза. Тут говорят о поверхности волатильности или об улыбке волатильности: в случае фиксированного экспаири график зависимости часто выглядит как улыбка, иногда — как перекошенная улыбка.

Для того что бы учесть это свойство реальных рынков, нужны более сложные модели. Как строятся такие модели, в этой статье мы рассматривать не будем. Это отдельная большая тема, и на этот счёт много литературы, например .

Имея такую модель, маркетмейкер может посчитать дельту и другие риски по всем опционам, которые у него есть. Управление этими рисками, то есть их хеджирование, и есть работа маркетмейкера. Кроме дельты есть еще и другие риски, за которыми нужно следить. Например, риск, связанный с изменением рыночных котировок волатильности (вега), или риск, связанный с изменением процентных ставок в будущем (ро). С математической точки зрения принцип их расчета очень похож: считается частная производная от цены опциона по одному из параметров, от которых эта цена зависит. Управление этими рисками тоже устроено похоже: нужно купить или продать какие-то активы, желательно более простые и ликвидные, так чтобы суммарный риск у портфеля уменьшился.

Несмотря на все сложности, которые приходится решать при реализации динамического хеджирования опционов на практике, в целом этот подход работает. Таким образом, действительно, доходность опциона для маркетмейкера, который занимается хеджированием, и для клиента, который купил его как страховку или как спекулятивную стратегию на курс базового актива, зависит от разных факторов. И ситуация, когда обе стороны сделки окажутся в плюсе, вполне реальная.

Кому это нужно?

Кто обычно используют хеджирование в своих целях?

Предприниматели. Это, пожалуй, самая обширная категория людей, страхующих собственные риски

Очень важной составляющей предпринимательской деятельности является планирование, но запланировать дальнейшие затраты очень сложно, если стоимость товаров, в том числе и валюты, крайне нестабильна. В такой ситуации предназначение хеджирования – фиксация цены на конкретном уровне для того, чтобы начальство компании имело возможность подсчета себестоимости и расходов

Для проведения такой операции бизнесмен готов заплатить дополнительные средства, получая взамен уверенность в том, что риски надежно застрахованы, а фирма не понесет никаких дополнительных затрат. Так осуществляется наиболее эффективное управление делом, рассчитывается рентабельность и планируется дальнейшая деятельность.

Спекулянты. Эти люди, в отличие от бизнесменов, не боятся дополнительных рисков, пытаясь получить прибыль от динамики некоторых активов. В сущности, спекулянты используют те же самые средства, но не для ведения собственного дела, а только для получения дохода. Чаще всего они заключают сделки с бизнесменами, целью которых является получение денег первыми и сокращение рисков для вторых. Подобное доказывает, что занятие спекуляцией не так уж бесполезно. Если бы не существовало спекулянтов, риск предпринимателей при заключении масштабных сделок был бы очень велик, в особенности, когда это касается иностранного рынка.

Инвесторы – категория людей, которая не особенно часто пользуется хеджированием. Инвестор также не пытается заработать на динамике стоимостей, поэтому страхует собственные риски.

В этом случае хеджирование применяется при существовании долгосрочных планов на приобретение валют, акций и т. д. Крупный держатель капитала с пассивными источниками прибыли должен знать, сколько денег ему нужно истратить в дальнейшем на приобретение еще одного актива. Из этого следует вывод, что динамика цен точно не принесет ему никакой выгоды.

Как хеджировать риски?

Часто случается так, что и хеджеры, и спекулянты пользуются одинаковыми способами, но только спекулянты находятся в погоне лишь за единственной целью – получением прибыли.

Согласно выбранным целям, можно выделить два метода хеджирования:

- внебиржевые операции, например форвардные соглашения, свопы. В этой ситуации сделки можно осуществлять или напрямую, или при помощи дилера;

- биржевые – опционы, фьючерсы. Эти сделки имеют три стороны, и третья – палата расчета конкретной биржи.

Кроме того, методы хеджирования можно разделить:

- на чистые – торговля на рынке и открытие сразу двух сделок в разных направлениях для снижения рисков. К примеру, приобретение ценных бумаг и одновременная продажа опциона с тем же лотом. При помощи этого способа трейдеры защищают собственные деньги в ситуациях, когда рынок поворачивается в другую сторону;

- частичные и абсолютные – сделка перекрывается не полностью, т. е. трейдер уверен, что рынок движется в его сторону, и пытается так сэкономить деньги на оплату комиссии;

- перспективные методы применяются только инвесторами с большим опытом для сокращения рисков.