Российский индекс ртс

Содержание:

- История развития

- Как купить индекс РТС?

- ТОП-10 акций в составе индекс РТС

- Метод расчета индекса

- Как инвестировать, используя RTSI?

- Пока растём! Надолго ли?Торгуем фьючерсом наиндекс РТС. Подготовка кторгам 09.02.2021 г.

- Преимущества индекса РТС

- История и состав индекса РТС

- Основные преимущества

- Как купить РТС частному инвестору

- История индекса

- История развития

История развития

История развития российского индикатора состояния фондового рынка начинается с 1 сентября 1995 г. Первоначально его значение было равно 100 пунктам, т. е. за 25 лет оно выросло почти в 13 раз. Индекс РТС стоял у истоков возрождения рынка ценных бумаг или даже его создания в современной России.

До 2011 г. у нас существовали две биржи: ММВБ и РТС. На первой торговали валютой и ваучерами (читатели родом из Советского Союза прекрасно помнят, что это такое). На вторую вышли российские предприятия, акции которых торговались в долларах США. Возникла необходимость создания российского индекса акций. Так в сентябре 1995 г. появился индекс РТС. И только 2 года спустя – рублевый индекс ММВБ.

Список компаний на первоначальном этапе включал всего 13 наименований, названия некоторых из них современным инвесторам даже не известны. Например, Пурнефтегаз или Ноябрьскнефтегаз. Доля нефтегазового сектора стремилась к 100 %. Составы РТС и ММВБ отличались. Сегодня база расчета абсолютно одинаковая и включает 35 компаний. Несмотря на то что биржи ММВБ и РТС в 2011 году объединились и получили название “Московская биржа”, индексов осталось два.

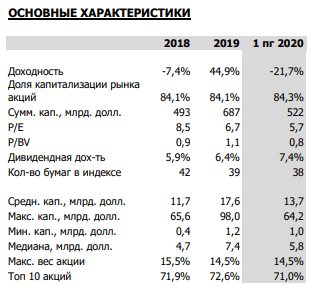

Последние 3 года основные характеристики выглядят так:

Доходность в текущем 2020 г. пока не радует, но в условиях падения мировой экономики сложно ожидать иного. А вот дивидендная доходность остается одной из самых высоких в мире (7,4 %) и фактором, который побуждает частных инвесторов выбирать акции российских компаний для своих долгосрочных портфелей.

25 лет – это непростой период в жизни Российской Федерации. Многие структуры мы создавали с нуля, в том числе и фондовый рынок. За эти годы было сразу несколько мировых и отечественных экономических кризисов, которые хорошо прослеживаются на графике. Волатильность очень сильная. Слабость национальной валюты только подливала масла в огонь.

Все эти подъемы и падения хорошо видны на графике ниже. Его можно онлайн посмотреть на сайте Московской биржи или на других инвестиционных ресурсах. Пик пришелся на май 2008 г. (2 459,88 пункта). Потом резкое падение, когда уже к январю 2009 г. значение составило 535,04 пункта. До сих пор мы не достигли максимального показателя, который был в 2008 г. (по состоянию на конец августа 2020 г. – 1 273,15 пункта).

Как купить индекс РТС?

Сегодня ситуация с покупкой индекса значительно лучше и у инвестора есть несколько вариантов – рассмотрим наиболее доступные.

Фьючерс

На Московской бирже можно купить фьючерс на индекс РТС, один из самых ликвидных инструментов российского срочного рынка. Именно о нем слышат в первую очередь пришедшие трейдеры. Сейчас на бирже торгуется несколько контрактов, например RTS-6.19, RTS-9.19 и т.д. вплоть до марта 2021 года.

ETF на Московской бирже

Более доступный вариант вложения в индекс РТС на этой же бирже — это покупка биржевого фонда ETF от компании FinEX. Полное название фонда FinEx Russian RTS Equity UCITS ETF (USD). Тикер FXRL. Покупка фонда производится в рублях, котировки FXRL на бирже – тоже в рублях. В 2018 году стоимость пая колебалась около 35 долларов. Объем активов фонда около 11 млн. долларов, дивиденды реинвестируются. Фонд также можно купить на ИИС, он подходит для налоговой льготы при удержании от трех лет.

Кроме того, есть менее ликвидный и популярный фонд ITI Funds RTS Equity ETF (RUSE). Единственный ETF на Мосбирже, который выплачивает дивиденды. Это может подходить пассивному инвестору, однако из-за налогообложения дивидендов с 1 доллара инвестору доходит лишь 74 цента. В то же время предыдущий фонд FXRL имеет налог 10% и таким образом реинвестирует 90 центов с каждого доллара.

Паевые фонды

Из внебиржевых инструментов в России можно отметить паевый фонд компании ОЛМА-ФИНАНС, сформированный еще в начале 2006 года. Популярным этот фонд точно не назовешь, но все же упомянуть о нем стоит. Порог входа невысок и равен 10 000 рублей, однако суммарная комиссия для инвестора превышает 5%, что очень много — особенно для индексного фонда. Не случайно на сентябрь 2018 года у фонда было лишь 18 пайщиков. Плюс есть около десятка вариантов на индекс Мосбиржи, выраженный в рублях, а с 2018 года появляются и биржевые паевые фонды на этот индекс — пионером стал Сбербанк.

ETF на зарубежных биржах

Российский индекс можно купить и на иностранных биржах через зарубежных брокеров. Самым ликвидным является фонд VanEck Vectors Russia ETF (RSX) с текущей капитализацией около 1.4 $млрд. и комиссией 0.67%. Сравните с более чем 5% у ОЛМА. Стоимость пая фонда довольно низка и на данный момент составляет 21$. Фонд не идеально дублирует индекс РТС, уменьшая долю энергетического сектора до 40%, но предлагает довольно близкий к нему состав:

Если вы хотите инвестировать в евро, то на европейских биржах доступен фонд iShares MSCI Russia ADR/GDR UCITS ETF (CEBB). Что означает ADR и GDR, упомянутые в названии, можно прочитать здесь. Такой тип обычно называют европейскими ETF — в отличие от стандартных американских, они могут как выплачивать, так и аккумулировать дивиденды. В последнем случае не возникает необходимости уплаты налога на прибыль. Фонд приблизительно дублирует состав индекса РТС, причем в этом случае энергетический сектор занимает почти 60%. Состав фонда:

Объем фонда около 250 млн. долларов, комиссия 0.65%. Текущая стоимость пая чуть более 100 евро. Более дешевым вариантом является фонд Xtrackers MSCI Russia Capped Index UCITS ETF 1C с актуальной стоимостью пая около 26 евро, однако и капитализация в этом случае заметно ниже — 111 млн. евро.

Выводы

Российский рынок может сильно взлетать и очень низко падать — однако по результатам почти 25 лет индекс РТС показал себя хорошим инвестиционным инструментом, обыграв аналог в США. Высокую волатильность рынка можно использовать себе на пользу, но не при помощи спекуляций, а закупаясь индексом на заметных просадках. Пока у вас есть время, это чаще всего хорошо работает. Однако в худшем варианте покупки на историческом пике мы и через 11 лет находимся в глубоком минусе.

ТОП-10 акций в составе индекс РТС

Такой финансовый инструмент, как индекс РТС прямо купить нельзя, поскольку он выступает, своего рода, индикатором, маркером, на общее число которого влияют показатели ценных бумаг российских фирм-гигантов. При этом маркер показывает, как изменяется капитализация этих компаний. Например, в середине 2008 года показатель составлял 2400. Это значит, что с 1995 года, когда начали вести индекс, их суммарная капитализация увеличилась в 24 раза. Логично познакомиться с такими компаниями, чтобы понять — кто они такие и каких высот добились в своей сфере экономики. Пересматривает состав индекса целый комитет и преимущество в нем «голубые фишки».

GAZP

Публичная акционерная компания «Газпром», где практически 50% находится во владении государства. Была основана в 1989 году, а на текущий период цена за одну ценную бумагу составляет 205,53 рубля. Компания специализируется на продаже добытого газа и сдачи в аренду своей системы для его транспортировки и хранения. Популярность вложений в этот инструмент не утихает с годами.

SBER

Это универсальный, самый крупный в РФ банк, который также занимает лидирующие позиции и в Восточной Европе. Корпорация была основана в 1848 году и на текущий момент имеет ряд дочерних финансовых компаний. Большинство акций — у правительства РФ. Актуальная стоимость ценной бумаги — 285,33 руб. Пользуются спросом акции Сбербанка для инвесторов за счет своей средней устойчивости в цене.

LKOH

Российская нефтяная компания ведет свой отсчет с 1991 года. Это вторая после «Газпрома» компания, которая дает самую большую выручку. В корпорацию входят несколько дочерних компаний. Актуальная стоимость ценной бумаги на момент подготовки материала составляет 5405 рублей и в том, чтобы купить ее заинтересованы в основном крупные профессиональные инвесторы.

GMKN

Компания «Норникель» входит в группу компаний «Горно-металлургическая компания «Норильский никель» и ведет свою деятельность с 1993 года. Этот год для ценных бумаг холдинга, который входит в состав индекса РТС, показывал огромные скачки и сейчас намечен красный тренд. Актуальная цена за 1 ценную бумагу — 24048 рублей. Анализ фондового рынка страны с учетом этого показателя показывает существенные проблемы в отрасли добычи и сбыта этого металла.

YNDX

Транснациональная российская компания «Яндекс» в последнее время часто появляется в заглавиях к материалам, поскольку существует интрига, что она может объединиться с Тинькофф. Актуальная цена за ценную бумагу составляет 5133,8 рублей. Популярная компания, которая на рынке с 2000 года, за все время своего существования существенно расширила направление деятельности и увеличила капитализацию.

NVTK

Российская компания «Новатэк» специализируется на добычи газа была основана в 1994 году, а уже через 20 лет стала второй по объему добываемого полезного ископаемого. Это важный участник отечественной рыночной экономики, в частности, промышленного сектора и насчитывает большое количество дочерних компаний. Актуальная стоимость акции — 1257,4 руб.

ROSN

Публичное акционерное общество «Роснефть» начала свою работу в 1993 году, а в 2013 стала самой крупной компанией в мире по добыче «черного золота». Сегодня ценная бумага корпорации оценивается в 456,2 рубля. Среди российских инвесторов акции весьма популярны. Интересно то, что американские производители и добывающие нефть компании в свое время составляли львиную долю индекса Доу Джонса.

TATN

Публичное акционерное общество «Татнефть» занимает 5-ую позицию среди российских компаний, которые специализируются на добыче этого ископаемого. Начав свою работу в 2000 году, к сегодняшнему времени значительно нарастила капитал и увеличила количество «дочек». Купить ценную бумагу корпорации можно за 523,9 рубля. Интересно, что за минувший год чистая и номинальная прибыль показали существенное падение.

PLZL

Компания «Полюс» специализируется на добыче золота. Это самая крупная компания в РФ с такой специализацией, которая была основана в 1921 году. В ее составе больше 10 дочерних компаний, и за свою историю показывала взлеты и падения цены на акции. Актуальная стоимость — 14391,5 руб, и разумеется, столь высокая цена на ценные бумаги делает ее не совсем привлекательной для трейдеров с небольшим капиталом.

SNGS

Публичная акционерная компания «Сургутнефтегаз» — один из крупных игроков в России в сегменте добычи нефти и газа. Она была основана в 1977 году и за это время показала финансовое развитие: разработка новых источников, расширение штата, новые контракты. В последние годы намечено зеленое направление по показателям валового дохода и прибыли. Купить акцию компании можно за 36,11 рублей.

Метод расчета индекса

Формула расчета РТС достаточно сложная, поэтому чтобы никого не запутывать, попробую объяснить все простыми словами.

Основа всех расчетов — суммарная капитализации компаний из ТОП-50. Этот параметр узнают, умножив общее количество акций (только те, который свободно торгуются на данный момент) на их текущую рыночную стоимость. Для инвестора именно эта цифра будет базовой точкой отсчета в определении ликвидности активов.

После регистрации РТС стартовал с базового уровня 100 пунктов. Капитализация каждой компании из его состава привязана к этой цифре. Увеличение суммарной капитализации, вызывает рост индекса, а уменьшение, соответственно, падение. Формула же определяет конкретное количество пунктов ,в отношении к цене.

Как инвестировать, используя RTSI?

Как и всякий фондовый индекс, RTSI является расчетным показателем. Приобрести его нельзя, а вот инвестировать, в соответствии с его динамикой, можно.

Существует несколько вариантов:

1. «Скопировать» его в своем инвестиционном портфеле, выдерживая процент, который занимают представленные в нем компании. Это немного сложно, ведь РТС учитывается в американской валюте, а акции торгуются за рубли. В принципе, можно «скопировать» индикатор Московской биржи. Для этого потребуется порядка 25 миллионов руб.

2. Приобрести фьючерсы на RTSI, которые признаются на Мосбирже самыми ликвидными. Ежедневный оборот по ним – порядка 200 тыс. операций. Для хеджирования позиций – эксперты рекомендуют использовать опционы. Купить фьючерсы и опционы предлагают БКС, Финам, Альфа брокер, Тинькофф Инвестиции и Just2Trade.

3. Приобрести индексный ETF, отслеживающий индекс РТС. Правда, в таком формате на рынке работает только два фонда — FXRL от FinEx и RUSE от ITI Funds. FXRL торгуется и за российскую валюту, и за американскую.

Пока растём! Надолго ли?Торгуем фьючерсом наиндекс РТС. Подготовка кторгам 09.02.2021 г.

Пока растём! Надолго ли?Торгуем фьючерсом наиндекс РТС. Подготовка кторгам 09.02.2021 г.

Здравствуйте друзья. Как у вас дела?Как торговля? Надеюсь что всй

Здравствуйте друзья. Как у вас дела?Как торговля? Надеюсь что всй

Преимущества индекса РТС

В большей степени на динамику индекса влияет внутренняя экономика страны, а иностранные рынки оказывают влияние лишь косвенно. Индекс РТС напрямую зависит от показателей крупнейших российских компаний. Поскольку основной вес составляют компании их энергетического и финансового сектора, учитывая богатство территории природными ресурсами, которых нет в других странах, такие предприятия могут оказывать преимущественно благоприятно влияние. Фьючерсы на РТС являются самым ликвидным инструментом на российском фондовом рынке и одновременно одним из самых дорогих в списке FORTS.

С другой стороны, эта характеристика может ослабить экономику страны, поскольку она сильно привязана в большей степени именно к этим видам ресурсов и источникам экономики. Здесь можно провести параллели с Грецией, которая сильно зависит от туризма, страны Ближнего Востока и Венесуэлу, также сильно привязанные к нефти. В качестве примера отлично иллюстрирует текущая ситуация с пандемией COVID-19, когда сильно упал спрос на нефтепродукты и туристические услуги одновременно. Многим компаниям, работающим в этих сферах, пришлось вдвое и даже больше снижать цены, чтобы выдержать натиск. Однако события нанесли серьезный удар по фондовому рынку, и акции обвалились за короткий срок. Россия теперь входит в ОПЕК, которая контролирует более 80% мировых энергетических ресурсов, поэтому скоординированными усилиями энергетическим странам удалось договориться о сокращении нефти, чтобы ограничить предложение и тем самым стабилизировать рынок.

Еще одно достоинство РТС — глобальные рынки Европы и Азии с высоким спросом на энергетические продукты. После отладки транспортировки нефти в эти страны снижается коэффициент затрат на строительство трубопроводов и организацию поставок. Россия приняла экономически верные решения, сохранив наиболее значимые и влиятельные энергетические компании, находящиеся под государственным контролем, и удержав государственный долг на низком уровне

Для развитых стран важно сохранить госдолг на низком уровне, чтобы обеспечить себе обширное пространство для маневров, поскольку в конечном итоге государственный долг увеличится при инвестировании средств для расширения инфраструктуры

Следующее преимущество — низкий ВВП на душу населения совместно с большой численностью населения. Благодаря этому возникает огромный потенциал роста для ВВП, по меньшей мере, на следующую декаду. Для развития российской экономики по большей части требуется рабочая сила в то время, как технологические страны ощущают острый дефицит высококвалифицированных специалистов.

История и состав индекса РТС

Вслед за созданной в 1992 г. Московской межбанковской валютной биржей в 1995 г. появилась биржа РТС/RTS (РТС это Российские Торговые Системы). До этого времени российский фондовый рынок практически пустовал: на бирже ММВБ проводились валютные операции и вращались приватизационные ваучеры, однако еще не было российских компаний.

Дать реальный старт фондовому рынку было суждено новой бирже. И хотя в 2011 году биржи ММВБ и Российские Торговые Системы объединились в Московскую биржу, РТС сохраняет о себе память своим одноименным индексом.

За основу деятельности было решено взять работу новейшей биржи США — биржи NASDAQ. Интересно, что таким образом Россия получила шанс сразу создать современную биржевую систему без необходимости модернизации и перехода на электронную торговлю, которой подверглись традиционные биржи. Некоторых иностранцев и сейчас удивляет очень быстрая онлайн-процедура открытия брокерского счета, которую можно считать следствием выбранной политики. Очевидно, что решение оказалось верным.

Торги российскими акциями на бирже РТС были запущены 5 июля 1995 года и проходили в долларах. Первая половина 1990-х была отмечена гиперинфляцией и головокружительной девальвацией рубля, так что когда через два года речь зашла о рублевом индексе, это вызвало усмешку даже у многих представителей биржи. Но это потом, а в 1995 году довольно быстро выяснилась необходимость создания индекса в долларах для подсчета общей рыночной капитализации компаний.

Индекс РТС появился 1 сентября 1995 года и начал рассчитываться в долларах с отметки в 100 пунктов. С этой же отметки через два года стартовал и индекс ММВБ. В индекс РТС вошли 13 компаний и уже этим он сильно отличался от индекса ММВБ, где на старте их было только пять, причем доля двух превышала 95%. Первый состав RTS:

- Иркутскэнерго

- Коминефть

- РАО ЕЭС

- КамАз

- ЛУКойл

- Ноябрьскнефтегаз

- Пурнефтегаз

- Норильский никель

- Мосэнерго

- Сургутнефтегаз

- Юганскнефтегаз

- Ростелеком

- Томскнефть

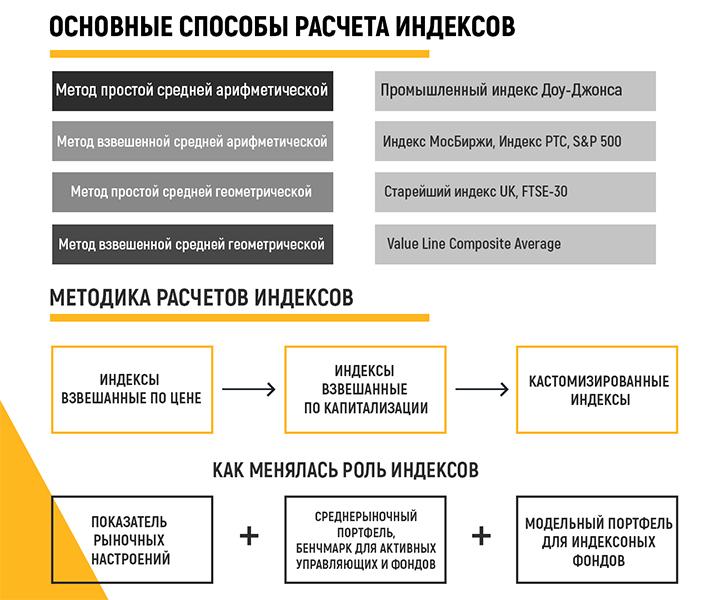

Часть названий известна, часть канула в лету — хотя доля нефти за эти годы в российском экспорте не уменьшилась и предприятия этого сектора по-прежнему широко представлены в индексе. Котировки индекса рассчитывались и считаются сейчас как средневзвешенное по капитализации, т.е. цена каждой акции умножается на ее долю в индексе и складывается со следующей. Для приведения к исходным 100 пунктам на начало расчета в формуле использовался делитель.

Рост акций с большей долей в индексе таким образом больше влияет на результат — но и сама компания, выпустившая эти акции, важнее для экономики

Количество компаний начало стремительно расти: в конце 1996 года в индекс РТС попали 24 акции, а в 1998 году — и вовсе 128. Это был момент наибольшего разрыва с индексом ММВБ, содержащим лишь несколько акционерных обществ. Однако затем индексы двинулись навстречу друг другу: в 2006 году в индекс РТС решили оставить фиксированное число акций, равное 50, тогда как в индексе ММВБ их было уже 30 штук.

Максимальный вес у акций Лукойла, Сбербанка и Газпрома — эти три компании составляют более 40% веса в индексе. Основным недостатком индекса можно считать его слабую диверсификацию и чувствительность к цене на нефть — более половины дохода приходится на компании нефтегазовой отрасли. Причем эта ситуация не меняется с начала века: в 2000 году экспорт нефтепродуктов занимал даже меньшую долю доходов, чем в 2018:

РТС Стандарт (голубых фишек)

Ранее на бирже существовал индекс РТС Стандарт, ныне известный как индекс голубых фишек MOEX Blue Chip (MOEXBC). Он состоит из 15 наиболее ликвидных акций российского рынка, которые находятся в нем примерно в том же соотношении, что и в стандартном индексе РТС. Информация о нем на бирже: . Рассчитывается в рублях, поэтому по своему поведению очень похож на индекс Московской биржи. Разобравшись с составом, перейдем к его доходности и оценке РТС как инвестиционного инструмента.

Основные преимущества

Специалисты рассматривают фьючерсы, как разновидность отсроченного договора, который обращается на бирже, подкрепляясь взаимными расчетами и выплатами. История фондового рынка (ФР) показывает, что впервые такой вид сделки появился в США в середине XIX в. и получил широкое распространение на торгах в XXI в.

В РФ торговля РТС впервые произошла в 1995 г., и случилось это раньше, чем стартовала торговля акциями, потому что биржевые игроки оценили преимущества финансового инструмента. 1 сентября того же года определили и приняли базовое значение индекса на уровне 100 (пунктов), на который при подсчете финансовых показателей умножают РТС-индекс.

Фьючерс на индекс РТС имеет следующие плюсы:

- высокую волатильность;

- конкурирующую ликвидность;

- небольшую комиссию;

- расчеты в денежном эквиваленте;

- 5-дневную торговую сессию.

Высокая волатильность означает для трейдера, торгующего на бирже РФ, хорошую прибыль, полученную за контракты в течение 1 сессии. Ликвидность futures RTS позволяет быстро продать ценные бумаги по выгодной цене.

Приятно радует игроков ФР и невысокая комиссия за сделки с использованием фьючерсных бумаг. Такой бонус дает дополнительные преимущества сделкам этого типа.

Во время торгов расчеты за futures производятся в денежном эквиваленте. При этом цена финансового инструмента привязана к курсу доллар США/российский рубль.

Во время торгов расчеты за futures производятся в денежном эквиваленте. При этом цена финансового инструмента привязана к курсу доллар США/российский рубль.

Торговля договорами-фьючерсами ведется в течение 5 дней, во временном интервале с 10:00 до 23:45 с понедельника по пятницу. Такой промежуток считается продолжительной торговой операцией, поэтому futures-контракты пользуются спросом.

Расчет стоимости одного контракта

Разобравшись, что такое фьючерс, начинающему трейдеру нужно научиться рассчитывать стоимость контракта. Учитывая, что за начальное значение, на которое всегда умножается индекс РТС, принято 100, получается формула: фьючерсы на РТС-индекс (в пунктах) * 0,02 * текущий курс доллара США.

Например: РТС = 175, 0,02 — это 1 пункт фьючерса на индекс РТС, курс доллара = 63,81 руб. Стоимость контракта получается: 175 * 100 * 0,02 * 63,81 = 22 333,5 руб.

Срок действия фьючерса

У всех финансовых инструментов на фондовой бирже есть срок актуальности. В момент окончания срока действия (день экспирации) происходит путем вычисления разницы между текущей ценой и значением предыдущих биржевых суток.

У всех финансовых инструментов на фондовой бирже есть срок актуальности. В момент окончания срока действия (день экспирации) происходит путем вычисления разницы между текущей ценой и значением предыдущих биржевых суток.

Согласно законодательству РФ, конец срока действия фьючерс-контракта наступает каждое 15 число календарного месяца. Если на эту дату выпадает нерабочий день, то стоп-срок переносится на следующее число. Временной промежуток, по которому вычисляется маржа, от 15:00 до 16:00.

Окончание действия контрактов фьючерс на РТС-индекс происходит раз в квартал.

Как купить РТС частному инвестору

Сразу отмечу: покупаем не сам показатель, а фьючерс на индекс РТС. Этот производный инструмент самый популярный, который торгуется на Московской бирже

Привлекает внимание и тем, что предусмотрен довольно низкий биржевой сбор — 0,002%. Средняя цена около 120 тысяч рублей, но можно выбрать гарантийное обеспечение у брокера, снизив цену

На выбор несколько контрактов, которые рассчитаны до марта 2021 года.

РТС входит в список одних из самых ликвидных фьючерсов на Московской бирже, и этот инструмент также можно использовать благодаря другим направлениям:

ETF с расчётами в рублях

Средняя цена для старта — от 40 долларов, но, если открыть ИИС, можно получить частичную компенсацию.

ПИФ привлекает внимание относительно лояльным стартом — от 10 тысяч рублей, но комиссия 5% добавляет ему негативных аспектов.. РТС на текущий момент показывает рост, а вот его «сосед» индекс ММВБ также рост, но не такими большими темпами

На момент написания материала последний финансовый маркер составлял 3304,39 пунктов. Как видите, индекс Мосбиржи, который ведется с 1997 года, более высокий, но при этом по популярности среди трейдеров за счет показателя дохода они практически одинаковые. А если вам интересно узнать о том, что такое ROE и как этот индикатор рассчитывается, рекомендую прочесть готовую статью на www.gq-blog.com

РТС на текущий момент показывает рост, а вот его «сосед» индекс ММВБ также рост, но не такими большими темпами. На момент написания материала последний финансовый маркер составлял 3304,39 пунктов. Как видите, индекс Мосбиржи, который ведется с 1997 года, более высокий, но при этом по популярности среди трейдеров за счет показателя дохода они практически одинаковые. А если вам интересно узнать о том, что такое ROE и как этот индикатор рассчитывается, рекомендую прочесть готовую статью на www.gq-blog.com.

В итоге резюмирую: индекс РТС показывает состояние российской экономики и не удивительно, что первую десятку компаний в его составе занимают промышленные агломераты. Следить за изменениями очень легко на сайте Московской биржи онлайн, ведь каждый будний день с 10.00 до 18.50 эти показатели изменяются ежесекундно. Остается пожелать всем только положительного опыта работы с этим инструментом и хорошей прибыли, какой бы производный инструмент не выбрали.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

История индекса

Как самостоятельный биржевой инструмент РТС появился 01.09.1995 года. Базовый показатель — 100 пунктов. Инициатором выступила биржа «Российская торговая система» (отсюда известная нам аббревиатура). Тогда база расчета состояла из акций Топ-30 гигантов российского бизнеса, свободно торгуемых на отечественных биржах.

В 2012 году РТС и ММВБ преобразовались в единую «Московскую биржу» оба индекса, по сути, превратились в зеркальное отношение друг друга и начали существовать параллельно. Только первый оценивает капиталы в долларовом эквиваленте (RTS Index), а второй — в рублях (индекс ММВБ).

Из чего состоит индекс сегодня? База РТС — это активы Топ-50 компаний, свободно торгуемых на Мосбирже. Он базируется на активах топовых российских компаний и демонстрирует реальный потенциал экономики РФ.

Растущий индекс РТС говорит об оживлении на рынке. Он наглядно показывает потенциальным вкладчикам со всего мира, что в этой стране можно выгодно вложить деньги. Соответственно, падение говорит об обесценивании российского бизнеса и общем снижении темпов экономики.

Виды индекса

Базовый РТС делится на три ветки:

- Индекс RTS-2 (обозревает активы менее известных компаний).

- RTS Standart (рейтинг ТОП-15 российских акций с наивысшей ликвидностью).

- RVI (индекс совокупной волатильности Мосбиржи +7 отраслевых индексов).

Стоимость и динамика за все время

Чтобы получать актуальные данные по экономике РФ, не нужно листать новостные ленты своих брокеров или следить за актуальными новостями. Всю информацию можно смотреть в реальном времени на «живом» графике РТС. Просто открой его в отдельной вкладке — и ты всегда остаешься в курсе реального положения дел.

О чем говорит график? Его расшифровка не представляет никаких трудностей:

- RTS Index падает? Значит, кризис обостряется, рынок схлопывается, а экономика продолжает снижать обороты.

- Котировки пошли вверх? Это говорит о росте ценности отечественных компаний. Торговля оживляется, а капитализация увеличивается, что создает предпосылки для улучшения экономической ситуации.

История развития

RTS-индикатор, в виде лакмусовой бумажки для нашего рынка, начал свой путь в конце 1995 года. И его значение составляло всего 100 пунктов. Сейчас его значение 1144 пункта.

Если поставить таймфрейм месячный на графике индекса РТC, то мы увидим всю историю взлетов и падений фондового рынка с 1995 года по 2020 год. Это достаточно большой промежуток времени, который включил в себя и экономические кризисы и слабость рубля, взлеты и падения нефти. Все это отразилось на истории графика.

Через два года только появился индекс ММВБ. В самом начале, в индекс РТС входило всего 13 компаний. И если сейчас доли по отраслям более или менее равномерно распределены в индексе, то тогда все почти занимал нефтегазовый сектор.

В этом году динамика индекса смешанная. И хорошо росли, и хорошо падали, и стагнировали. Для долгосрочных инвесторов картина не особо позитивная. Но по многим российским компаниям платят отличные дивиденды. И многих инвесторов это привлекает, они закупают в свои долгосрочные портфели компании с большими дивидендами. Тем более, что с каждым годом размер дивидендов увеличивается.

Динамика увеличения размера дивидендов с 2011 года

Видно, что в мае 2008 года был пик роста, а потом все рухнуло. В январе 2009 года нащупали на целое десятилетие крепкое ценовое дно, которое даже не смогли пробить в 2014 году.

График индекса РТС с сайта Московской биржи

За 25 лет самый сильный кризис был, конечно, с июня 2008 года по январь 2009 года. А тот максимум, который был в мае 2008 года так и не был достигнут за последние 12 лет. И его достижение сейчас кажется чем-то из области фантастики в перспективе ближайших лет.