Как рассчитать экономическую эффективность вложений

Содержание:

- Классификация инвестиций по уровню риска

- Капитальные вложения могут быть:

- Экономическая эффективность капитальных вложений

- Оценка капитальных вложений

- Список провод в бухгалтерском учете по капитальному вложению

- Что такое капитальные вложения в бухучете и каковы их отличительные характеристики

- Различные классификации инвестиций в основные фонды предприятия

- Удельные капвложения: кто и как их рассчитывает

- Расчет стоимости инвестиций

- Бухгалтерский учет

- То, что следует раскрыть

- Суть проблемы

Классификация инвестиций по уровню риска

Прежде всего следует упомянуть о том, что уровень риска капитальных вложений обычно находится в тесной взаимосвязи с их доходностью. Чем выше потенциальный доход, тем более рискованными являются инвестиции.

В зависимости от уровня риска капиталовложения принято разделять на следующие типы:

- Консервативные капиталовложения, которые являются самыми безопасными.

- Инвестиции с умеренным уровнем дохода.

- Высоко рискованные инвестиции, которые, как правило, являются самыми прибыльными.

Вам полезно будет узнать о том, что львиная доля инвесторов предпочитает вкладывать свой капитал в инструменты с низким или умеренным уровнем риска. При этом существует определенная группа инвесторов, которые предпочитают использовать лишь высоко рискованные инвестиционные инструменты.

В большинстве случаев инвесторы формируют собственный портфель капиталовложений из инвестиционных инструментов, обладающих разным уровнем риска. При грамотной балансировке портфель будет довольно безопасным, но при этом приносить ощутимую прибыль.

Капитальные вложения могут быть:

а) производственными, то есть направленными на увеличение основных активов, задействованных непосредственно в производстве (покупка или строительство цехов, приобретение машин и оборудования, закупка сырья и материалов) и

б) непроизводственными — вложения, направленные на развитие социальной сферы (объекты инфраструктуры, больницы, школы и т.д.)

Инвестиции в форме капитальных вложений могут быть как а) материальными — то есть расходы на строительство, покупка оборудования, инвентаря, а также оборотных активов (сырье и материалы) так и б) капитальными вложениями в нематериальные активы: различные объекты интеллектуальной собственности, такие как права пользования, патенты, торговые марки, научно исследовательские разработки.

а) строительно-монтажные работы;

б) закупка оборудования, инвентаря и материалов;

с) прочие капитальные затраты и работы;

В зависимости от назначения инвестиции подразделяются на:

а) направленные на экстенсивное развитие, то есть новое строительство, или расширение существующего производства;

б) направленные на интенсивное развитие: реконструкция (частичное или полное переоборудование производства), а также техническое перевооружение (повышение технического уровня за счёт модернизации процессов и оборудования).

Видео — методы оценки эффективности капитальных вложений.

Существует два основных источника финансирования капитальных вложений:

- Собственные инвестиции, то есть капитальные вложения в виде вкладов в уставной капитал и отчисление из прибыли предприятия;

- Привлеченные инвестиции, то есть заемные финансовые средства, такие как банковские кредиты, вклады иностранных инвесторов, отчисления из государственного бюджета.

В зависимости от изначального происхождения капитальные вложения можно также разделить на отечественные и иностранные.

Еще одной важной характеристикой инвестиций считается их отраслевая и территориальная принадлежность, которая дает возможность оценить распределение капитальных вложений по отдельным регионам, а также понять эффективность их использования на более глобальном уровне, например, на уровне всей страны. http://projectimo.ru/upravlenie-investiciyami/kapitalnye-vlozheniya.html

http://biznesluxe.ru/works/investicii-i-kapitalnye-vlozheniya-opredelenie-i-klassifikaciya/

http://projectimo.ru/upravlenie-investiciyami/kapitalnye-vlozheniya.html

http://biznesluxe.ru/works/investicii-i-kapitalnye-vlozheniya-opredelenie-i-klassifikaciya/

Экономическая эффективность капитальных вложений

Для оценки эффективности инвестиционной деятельности применяются специальные методы экономического обоснования капитальных вложений. В них применяются два подхода: затратный и доходный. Обе формы оценки обладают как достоинствами, так и определенными недостатками. До недавнего времени активно применялся исключительно затратный подход. Затратный расчет предполагает поэлементную оценку инвестиционного объекта. Основой для оценки экономической эффективности вложений в основной капитал служит метод сравнительной эффективности.

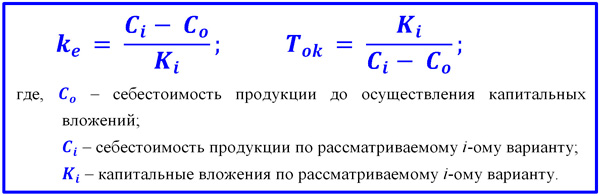

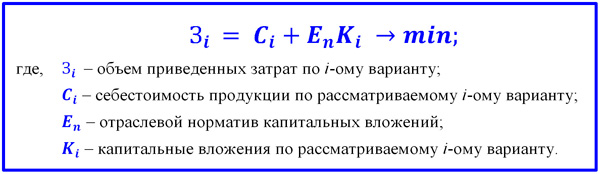

Выше приведена формула расчета коэффициента сравнительной эффективности. Срок окупаемости капитальных вложений исчисляется по производной формуле. В плановой экономике повсеместно действовали нормативы экономической эффективности, с которыми и сравнивались полученные коэффициенты эффективности. Оценка и отбор инвестиционных проектов производится из ряда допущений. Лучшим вариантом считается тот, который, исходя из сопоставимых объемов производства, способен обеспечить минимальный уровень приведенных затрат. Формула расчета сравнительного минимума представлена ниже.

К сожалению, в настоящее время далеко не для каждой отрасли производится расчет отраслевых нормативов капитальных вложений. Вместе с тем, главный недостаток затратного метода заключается в другом. В нем игнорируется рыночная составляющая инвестиций и не учитывается прибыль. Кроме того, метод не применим к проектам, направленным на повышение качества, поскольку, как правило, они влекут увеличение себестоимости производства.

Доходный метод основан на рыночных принципах. Значение в нем придается фактору роста стоимости компании за счет доходов, увеличиваемых благодаря произведенным инвестициям. Рост объемов сбыта продукции и сопутствующей прибыли относится к мерилу успешности капитальных вложений для руководства компании и, опосредовано, для инвесторов предприятия за счет роста дивидендов, стоимости акций и т.п.

Планирование капитальных вложений при данном подходе производится с учетом требований ключевых заинтересованных лиц. Их сущность состоит в том, чтобы темп прироста финансового результата опережал темпы прироста объемов продаж. При этом отслеживаются темпы прироста стоимости активов, которые могут отставать от прироста продаж и прибыли. Поэтому при расчете экономической эффективности доходным методом активно используются показатели рентабельности продаж и активов в сравнении. Помимо них для оценки применяется рентабельности собственного и инвестированного капитала.

Оценка капитальных вложений

Ее следует производить исходя из фактических затрат на приобретение, создание, улучшение и (или) восстановление основных средств. Что такое фактические затраты? Это выбытие (уменьшение) активов или возникновение (увеличение) обязательств, связанных с капвложениями.

ВНИМАНИЕ

К фактическим расходам не относится предоплата, перечисленная поставщику или подрядчику. Аванс можно включить в затраты только после того, как продавец выполнит свои договорные обязательства. А именно предоставит имущество, имущественные права, выполнит работы или окажет услуги.

К фактическим затратам относятся:

- Суммы, уплаченные и (или) подлежащие уплате поставщику (подрядчику). Эти суммы входят в состав затрат без НДС и акцизов, с учетом всех скидок, уступок, премий, вычетов и льгот.

- Стоимость активов, которая списывается в связи с использованием данных активов при осуществлении КВ.

- Амортизация активов, используемых при осуществлении капвложений.

- Издержки на поддержание работоспособности или исправности, на текущий ремонт активов, используемых при осуществлении капвложений.

- Зарплата и любые другие формы вознаграждений работникам, труд которых используется для осуществления КВ, а также страховые взносы, начисленные на указанное вознаграждение.

- Связанные с осуществлением капвложений проценты, которые подлежат включению в стоимость инвестиционного актива.

- Величина оценочного обязательства, возникшего при капвложениях (в т. ч. по будущему демонтажу, утилизации имущества и восстановлению окружающей среды), а также в связи с использованием труда работников организации.

- Иные затраты, отвечающие условиям признания в качестве капительных вложений.

ВАЖНО

Иногда фактические расходы определить невозможно. Так бывает, если оплата по договорам производится неденежными средствами. Или имущество передается безвозмездно. Тогда, в общем случае, капвложения нужно оценивать по так называемой справедливой стоимости. Ее определяют согласно МСФО (IFRS) 13 «Оценка справедливой стоимости».

Случается, что при осуществлении капвложений (например, в ходе испытаний или пусконаладочных работ) организация получает материальные ценности. В частности, готовые изделия или вторсырье. Если компания намерена их продать или использовать иным образом, то их стоимость необходимо вычесть из КВ.

В капитальные затраты не включаются, в том числе, расходы:

- понесенные до принятия решения о приобретении, создании, улучшении и (или) восстановлении основных средств;

- на поддержание работоспособности или исправности ОС (кроме активов, используемых при осуществлении КВ);

- на неплановые ремонты ОС после поломки, аварии, дефекта, ненадлежащей эксплуатации, в той степени, в которой такие ремонты восстанавливают нормативные показатели объектов, в том числе сроки полезного использования, но не улучшают и не продлевают их;

- возникшие из-за ненадлежащей организации процесса осуществления капитальных вложений (сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брака, нарушений трудовой и технологической дисциплины);

- обусловленные стихийными бедствиями, пожарами, авариями и другими чрезвычайными ситуациями;

- на обесценение других активов (даже если они использовались при осуществлении КВ);

- на управленческие цели (кроме случаев, когда они непосредственно связаны с приобретением, созданием, улучшением и (или) восстановлением ОС);

- на рекламу и продвижение продукции;

- связанные с началом деятельности на новом месте, с новыми покупателями или с новыми видами товара;

- на перемещение, ликвидацию ОС, которые использовались ранее (даже если такие действия необходимыми для осуществления КВ);

- на предстоящую реструктуризацию деятельности компании;

- на обучение персонала.

СПРАВКА

В новом ФСБУ 26/2020 введено требование проверять капвложения на обесценение. Возникшую вследствие этого корректировку балансовой стоимости следует учитывать в порядке, предусмотренном МСФО (IAS) 36 «Обесценение активов».

Список провод в бухгалтерском учете по капитальному вложению

Рассмотрим проводки на примере. И так:

Предприятие приобрело в марте 2017 года складское помещение по договору купли продажи, стоимость которого составила 1 184 000 рублей ( в том числе НДС 18% – 180 000 рублей). Для покупки данного помещение предприятие в банке взяло кредит на сумму 500 000 рублей под 15% годовых сроком на один месяц. Через месяц предприятие вернуло банку заемные средства и заплатило положенные проценты за пользование кредитом. Проценты составили 6250 рублей.

В апреле 2017года предприятие понесло затраты на регистрацию права собственности на купленное складское помещение в размере 8000 рублей. И в апреле помещение было введено уже в эксплуатацию.

Следовательно, в бухгалтерском учете были произведены следующие проводки:

| Наименование проводки | Сумма в рублях | Дебет | Кредит |

| Март 2017 | |||

| Отражение стоимости складского помещения в составе капитальных вложений | 1 000 000 | 08 | 60 |

| НДС, который предъявлен покупателю | 180 000 | 19 | 60 |

| Полученные заемные средства в банке | 500 000 | 51 | 66 |

| Стоимость складского помещения | 1 180 000 | 60 | 51 |

| Апрель 2017 | |||

| Оплата госрегистрации права собственности складского помещения | 8000 | 76 | 51 |

| Включение в фактические затраты на приобретение основных средств | 8000 | 09 | 76 |

| Задолженность по процентам | 6250 | 08 | 66 |

| Возврат заемных средств в банк | 500 000 | 66 | 51 |

| Перечисление начисленных процентов банку за пользование кредитом | 6250 | 66 | 51 |

| Складское помещение введено в эксплуатацию | 1 041 250 | 01 | 08 |

статью ⇒ Начисление амортизации в налоговом учете 2018, проводки.

Что такое капитальные вложения в бухучете и каковы их отличительные характеристики

Определение данного понятия мы можем найти в ст. 1 закона «Об инвестиционной деятельности…» от 25.02.1999 № 39-ФЗ. К капвложениям закон относит основные средства, а именно — затраты на их создание, приобретение, расширение, реконструкцию, проектно-изыскательские работы и проч.

Если мы обратимся к п. 4 ПБУ 6/01, то увидим, что важным критерием основных средств является долгосрочность их использования — более года.

Важно! С 2022 года ПБУ 6/01 утратит силу, а при учете капвложений нужно будет руководствоваться новым ФСБУ 26/2020, которое так и называется «Капитальные вложения». Что в связи с этим изменится в учете, узнайте из Обзора от экспертов КонсультантПлюс

Пробный доступ к системе можно получить бесплатно.

В свою очередь, определение долгосрочного инвестирования нам дает положение по бухучету, утвержденное письмом Минфина РФ от 30.12.93 № 160. К долгосрочным инвестициям п. 1.2 данного положения причисляет затраты на создание, покупку, увеличение размеров внеоборотных активов, которые используются дольше одного года

При этом выделяется важное условие — такие объекты не могут быть использованы для продаж

ВАЖНО! Не являются долгосрочным инвестированием долгосрочные финвложения в ценные бумаги (в том числе государственные) и уставные капиталы иных компаний. Капвложения в бухучете учитываются по фактически осуществленным затратам (п

2.1 положения по бухучету долгосрочных инвестиций, п. 8 ПБУ 6/01)

Капвложения в бухучете учитываются по фактически осуществленным затратам (п. 2.1 положения по бухучету долгосрочных инвестиций, п. 8 ПБУ 6/01).

Если фирма осуществляет строительство актива, для учета произведенных капзатрат рекомендуется следующая их разбивка:

- по строительным работам;

- по монтажу;

- по покупке оборудования для сдачи в монтаж;

- по покупке оборудования, не предполагающего монтажа;

- по покупке инструмента и инвентаря;

- по покупке оборудования, нуждающегося в монтаже, но предназначенного для постоянного запаса;

- по прочим капзатратам.

При этом до завершения строительных работ общая сумма вышеприведенных затрат образует стоимость незавершенного строительства актива.

Как арендатору отразить в бухучете капвложения в неотделимые улучшения арендованного имущества, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Если же фирма не создает имущественный объект, а покупает — ситуация упрощается: в данном случае капвложения в активы будут равны сумме фактических затрат на их приобретение.

Резюмируя рассмотренные нами нюансы, можно сделать вывод, что определяющей характеристикой капвложений является их ориентирование на приобретение (или самостоятельное создание) инвестиционного актива, который будет использоваться более 12 месяцев. Именно поэтому капвложения не учитывают в составе текущих расходов, а включают в первоначальную стоимость основных средств. Причем данный порядок действует и в бухучете, и в налоговом учете.

Итоговый результат инвестиций — формирование объекта основного средства, подлежащего учету по его первоначальной стоимости. Поэтому для бухучета капвложений необходимо руководствоваться нормами ПБУ 6/01, посвященного детальному описанию правил бухучета основных средств.

Узнать, что из себя представляют эти активы, вы можете из статьи «Что относится к основным средствам предприятия?».

Различные классификации инвестиций в основные фонды предприятия

В современной профессиональной литературе можно найти несколько различных классификаций затрат. Рассмотрим некоторые из них.

По составу затрат:

- На строительство;

- На закупку и монтаж нового оборудования;

- На реконструкцию имеющихся мощностей;

- На создание новых средств производства собственными силами;

- На исследовательскую деятельность и т.д.

По назначению:

- Непроизводственные;

- Производственные.

Составив четкое представление о том, какие денежные инвестиции являются капитальными, можно переходить к изучению особенностей их отражения на счетах бухгалтерского учета.

Удельные капвложения: кто и как их рассчитывает

Смысл показателя достаточно ясен и прост, вместе с тем практические расчеты содержат ряд особенностей. Итак, формула удельных капвложений (Укв) может выглядеть следующим образом: Укв = Кв/ПрП, где:

- Кв — капитальные вложения,

- ПрП — прирост продукции, полученный в результате этих вложений.

Кто уплачивает налог на имущество организации, если арендатор произвел капитальные вложения в арендованное имущество?

Под капитальными вложениями понимают конкретные затраты, направляемые на создание основных средств, объектов, прямо предназначенных для производственных целей. Здесь берутся годовые показатели вложений и прироста продукции.

Кроме прироста продукции, капитальные вложения наиболее часто рассчитываются по отношению к приросту основных средств.

Формула расчета может видоизменяться в связи со спецификой производства. Приведем несколько вариантов для иллюстрации этой мысли:

- Предприятия питания, оказывающие услуги, традиционно используют такие расчеты:

Укв = Кв/М, где М — число мест на предприятии питания. Рассчитываются капвложения, приходящиеся на единицу мощности. Укв = Кв/(В*1000), где В – валовой оборот товарной массы. Рассчитываются затраты на 1 млн руб. валового товарооборота.

Вопрос: Когда можно учесть для целей налога на прибыль расходы в виде капитальных вложений, понесенные во время действия предварительного договора аренды: до заключения основного договора или после (п. 1 ст. 256, п. 1 ст. 258 НК РФ)?Посмотреть ответ

В нефтяной отрасли, связанной с добычей сырья, специалисты рекомендуют рассчитывать удельные вложения не только по приросту добычи нефти или газа, но и в целом показатель на одну тонну добытого сырья по месторождениям за весь срок эксплуатации либо за определенный временной период. Берется полный объем капвложений в разработку того или иного месторождения.

В кожевенном производстве удельные капвложения рассчитываются на одну условную тонну продукции; предварительно вся продукция переводится в условные тонны (кожи). Аналогично ведутся расчеты в обувной промышленности.

Вложения, связанные с производством и использованием изобретения, обычно рассчитываются по отношению к объему выпуска продукции в год, когда были произведены затраты.

Важно! К капитальным вложениям относят не только затраты по основным средствам (фондам), но и связанные с ними затраты по оборотным фондам. Подытожив информацию, приведенную выше, скажем, что удельные капитальные вложения определяются не только к приросту основных средств и валового объема продукции за год, но и:

Подытожив информацию, приведенную выше, скажем, что удельные капитальные вложения определяются не только к приросту основных средств и валового объема продукции за год, но и:

- к условной продукции;

- к общему объему продукции за весь период эксплуатации;

- к числу рабочих мест предприятия;

- к площади объекта в строительстве и пр.

Как видим, результаты расчетов выявляют отличительные черты показателя. Рассчитанный по площади, он входит в себестоимость кв. метра объекта строительства. Капвложения в целом к общему объему продукции за весь период функционирования, рассчитанные по однородным объектам, служат их сравнительному анализу и т.д.

Расчет стоимости инвестиций

Этот динамический метод предназначается для подсчета чистой стоимости инвестиций. Под этим параметром понимается различие между суммой денежного потока за срок работы инвестиционного проекта и количеством вложенных в его развитие денежных средств. На основании расчетов принимается решение: если стоимость инвестиций больше нуля, то проект одобряется. Из некоторого числа проектов выбирается наиболее «дорогой».

Чтобы описанный метод расчета показывал корректные значения, должны выполняться такие условия:

- В случае сравнения чистой стоимости одновременно некоторого количества инвестиционных проектов, для них должна использоваться общая дисконтная ставка. Помимо этого, сравниваемые проекты должны быть идентичными по таким параметрам, как продолжительность жизненного цикла и объем вложений.

- Сумма денежных потоков, которая является неотъемлемым параметром при оценивании прибыльности инвестиций в тот или иной проект, должна оцениваться для всего планового периода инвестирования в деятельность бизнес-проекта. Также сумма должна привязываться к конкретным интервалам времени.

- Денежные потоки рассматриваются обязательно отдельно от производственной работы предприятия. Это условие должно выполняться для того, чтобы в ходе анализа оценивались исключительно денежные поступления и платежи, которые прямым образом связаны с осуществлением инвестиционного проекта.

Надо понимать, что рассматриваемый метод позволяет узнать только то, способен ли выбранный вариант инвестиций в работу предприятия положительно сказаться на повышение прибыли компании или дохода самого инвестора. При этом количественную степень такого увеличения оценить не представляется возможным, и это главный недостаток такого метода. Поэтому этот способ рекомендуется дополнять расчетом индекса рентабельности.

Бухгалтерский учет

Счетом бухучета, используемым для накопления капитальных затрат, согласно плану счетов является активный счет 08. К нему открывают субсчета. 1, 2 – приобретение участков и природных объектов, 3, 4 – строительство ОС и приобретение, 8 – научные, исследовательские, конструкторские работы, 6, 7 – приобретение животных и перевод молодняка в основное стадо и др.

Субсчета, приведенные в плане счетов, носят рекомендательный характер. В учетной политике фирмы могут быть прописаны дополнительные субсчета.

Учет затрат ведут по каждому объекту вложений. При покупке активов, относимых к ОС, делают проводку Дт 08 Кт 60. Накопление затрат при изготовлении объекта отражают рядом проводок, соответствующих этим фактическим затратам (пр. Минфина 91н от 13/10/03 г.): Дт 08 Кт 10, 02, 23, 60, 70, 71, 26 и пр.

Если в ходе осуществления капвложений приобретается оборудование, требующее монтажных работ, до начала его функционирования используют счет 07. Затраты на монтаж собирают аналогично приведенной выше проводке: Дт 07 Кт счетов затрат. Затем передают в монтаж готовое оборудование записью Дт 08 Кт 07.

Как монтаж оборудования, так и капзатраты в целом могут осуществляться за счет заемных банковских и иных средств. По дебету счетов 07, 08 и кредиту счетов 66, 67, в зависимости от срока займа, отражают проценты, уплаченные фирмой. Все проценты учитываются в капвложениях до принятия актива к учету в БУ. Иные суммы, возникшие позднее, учитываются уже в текущих расходах (ПБУ 10/99 п. 11).

Кроме основных средств к объектам капвложений относятся НМА (счет 04 БУ, субсчет 5). Учет по нему строится аналогично учету капвложений в основные средства.

Пример: Осуществлены капвложения в покупку ОС стоимостью 300 000 руб., в т.ч. НДС 20%. Проводки:

- Приобретение: 08-60 — 250 000,00 руб., 19-60 — 50 000,00 руб.

- Ввод в эксплуатацию: 01-08 — 250 000,00 руб.

- Уменьшение задолженности по НДС: 68-19 — 50 000,00 руб.

Внимание! К капвложениям не относят долгосрочные вложения в ценные бумаги, капиталы (УК) сторонних организаций. Организация бухгалтерского учета капвложений подчиняется ПБУ Минфина (документ № 160 от 30/12/93 г.)

Организация бухгалтерского учета капвложений подчиняется ПБУ Минфина (документ № 160 от 30/12/93 г.).

То, что следует раскрыть

Далее, опять же в полном соответствии сложившейся традиции построения МСФО ФСБУ 26/2020 содержит специальные разделы, посвященные вопросам раскрытия информации о капитальных вложениях в финансовой отчетности и возможности изменения учетной политики в связи с началом его применения.

Пункт 23 Стандарта устанавливает, что «в бухгалтерской (финансовой) отчетности раскрывается с учетом существенности следующая информация:

а) балансовая стоимость капитальных вложений в объекты, отличные от инвестиционной недвижимости, и в инвестиционную недвижимость на начало и конец отчетного периода;

б) результат от выбытия капитальных вложений за отчетный период;

в) результат обесценения капитальных вложений и восстановления обесценения, включенный в расходы или доходы отчетного периода;

г) авансы, предварительная оплата, задатки, уплаченные организацией в связи с осуществлением капитальных вложений;

д) признанная доходом в составе прибыли (убытка) сумма возмещения убытков, связанных с обесценением или утратой объектов капитальных вложений, предоставленного организации другими лицами».

Специальным предписанием пункта 24 ФСБУ 26/2020 определяется, что: «Организация раскрывает предусмотренную Международным стандартом финансовой отчетности (IAS) 36 «Обесценение активов», введенным в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 28 декабря 2015 г. № 217н (зарегистрирован Министерством юстиции Российской Федерации 2 февраля 2016 г., регистрационный № 40940), информацию об обесценении капитальных вложений».

Согласно пункту 25 ФСБУ 26/2020, «последствия изменений учетной политики в связи с началом применения настоящего Стандарта отражаются ретроспективно (как если бы настоящий Стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни), если иное не установлено настоящим Стандартом».

«Настоящий Стандарт, — устанавливает пункт 26 данного документа, — допускается применять перспективно (только в отношении фактов хозяйственной жизни, имевших место после начала применения настоящего Стандарта, без изменения сформированных ранее данных бухгалтерского учета)».

При этом согласно пункту 27 ФСБУ 26/2020, «организация раскрывает выбранный ею способ отражения последствий изменения учетной политики в связи с началом применения настоящего Стандарта в своей первой бухгалтерской (финансовой) отчетности, составленной с применением настоящего Стандарта».

Суть проблемы

Кроме общеизвестных всем видов ОС, таких как, например, здания и сооружения, машины и оборудование, в составе ОС учитываются еще и капитальные вложения в арендованные объекты основных средств (п. 5 ПБУ 6/01 «Учет основных средств»). Они отражаются арендатором как отдельный инвентарный объект, если в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью арендатора (п. 10 Методических указаний). При этом в п. 35 Методических указаний отмечено, что к капитальным вложениям относятся законченные затраты по работам капитального характера. Что такое работы капитального характера, в положениях по бухгалтерскому учету не разъясняется.

В Налоговом кодексе есть аналогичная норма, однако звучит она немного по-другому: амортизируемым имуществом признаются капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений (п. 1 ст. 256 НК РФ).

Что такое капитальные вложения и неотделимые улучшения, НК РФ тоже не раскрывает. Однако согласно ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в Налоговом кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Тем не менее и в ГК РФ нет определений тому, что следует считать капитальными вложениями и неотделимыми улучшениями. Единственно, что в ст. 623 ГК РФ сказано: отделимые улучшения арендованного имущества, произведенные арендатором, являются его собственностью, если иное не предусмотрено договором аренды, а также что неотделимые улучшения – это улучшения, которые нельзя отделить без вреда для имущества. Кроме того, согласно ГК РФ вещь, раздел которой в натуре невозможен без разрушения, повреждения вещи или изменения ее назначения и которая выступает в обороте как единый объект вещных прав, является неделимой вещью и в том случае, если она имеет составные части.

Из этого следует, что неотделимые улучшения де-юре изначально являются собственностью арендодателя. Тем не менее в бухгалтерском и налоговом учете у арендатора их следует отражать во время аренды в качестве отдельных объектов ОС аналогично собственным. Суды объясняют это тем, что собственность арендатора на капитальные вложения следует понимать в экономическом смысле, что характеризует данные вложения как произведенные арендатором за счет собственных средств, а не за счет средств, предоставленных арендодателем (Постановление ФАС МО от 30.07.2012 по делу № А40-112052/11-140-458, Решение ВАС РФ от 27.01.2012 № 16291/11).

В письмах Минфина России от 03.11.2010 № 03-05-05-01/48, от 01.11.2010 № 03-05-05-01/46 разъяснено, что капитальные вложения, произведенные арендатором в виде неотделимых улучшений в арендованные объекты недвижимого имущества, как возмещаемые, так и не возмещаемые арендодателем, следует учитывать у арендатора в составе ОС и облагать налогом на имущество до момента их выбытия в рамках договора аренды. Под выбытием можно понимать окончание договора аренды или возмещение арендодателем стоимости произведенных улучшений, за исключением случая возмещения посредством установления величины арендной платы.

Напомним также, что передача арендатором арендодателю неотделимых улучшений после завершения арендных отношений признается реализацией в целях применения гл. 21 НК РФ и составляет самостоятельный объект обложения НДС. Это подтверждено определениями ВС РФ от 12.09.2017 № 304-КГ17-12092 по делу № А27-13190/2016 и от 15.07.2015 № 306-КГ15-7133 по делу № А65-13722/2014. Причем во втором из них также указано, что до передачи арендодателю произведенных неотделимых улучшений, учтенных в составе ОС, арендатор обязан уплачивать налог на имущество со стоимости этих капитальных вложений.

В связи с тем, что бухгалтерское и налоговое законодательство не регулирует разграничение работ на текущие и капитальные, вопрос о том, какие работы относить к отделимым либо неотделимым улучшениям арендованного имущества, в большинстве случаев является спорным, о чем свидетельствуют многочисленные судебные разбирательства.

Что же считать капитальными вложениями (затратами капитального характера) в виде неотделимых улучшений в арендованные основные средства?