127 налоговый вычет что это

Содержание:

- Устранение ошибки 503 пользователем

- Как не ошибиться в проставлении кодов дохода по указанию ЦБ

- Какой указать код вычета на ребенка в 2018 году в справке 2-НДФЛ: 126, 127, 12

- Код вычета 126 и 127 по НДФЛ

- Доходы

- Стандартный налоговый вычет на детей: кто может его получить, его размер в 2021 году, как оформить

- Код Вычета 127 в Декларации 3 НДФЛ Как Заполнить

- Таблица кодов имущественных вычетов

Устранение ошибки 503 пользователем

Возникает резонный вопрос: почему бы просто не покинуть проблемный сайт, пусть сами разбираются со своими багами? Это решение очевидное, но не совсем верное. Во-первых, вам может быть очень необходимо посетить именно этот веб-ресурс. Во-вторых, появление сигнала об ошибке доступа может говорить о том, что с вашим браузером, программным обеспечением, компьютером или другими устройствами что-то не в порядке. И тогда это уже ваша проблема, которая может повторяться систематически и при посещении других сайтов. Рассмотрим, что можно сделать самому, чтобы исправить ошибку 503, двигаясь от простого к сложному.

- Обновите вкладку браузера. Это покажется странным, но зачастую такое простое действие приводит к положительному результату. Нажмите клавишу F5 или воспользуйтесь специальной кнопкой в меню браузера.

- Закройте и откройте браузер. Таким образом вы произведете сброс текущей сессии соединения и обновите его. При новом подключении скрипт браузера может не обнаружить ошибку 503, если она была воспринята им ошибочно.

- Стоит убедиться, что сбой не связан именно с вашим компьютером. Это особенно актуально, если ошибки соединения с веб-ресурсами повторяются регулярно и возникают с разными кодировками на других сайтах. Для этого необходимо посетить проблемную страницу с другого устройства и желательно через новое интернет-соединение.

- Зайдите на страницу, выдавшую ошибку 503, используя другой браузер. Вполне вероятно, что дефект возникает из-за некорректных настроек текущего. Если это подтвердится, стоит в них покопаться и найти источник возникновения проблемы. Самое простое, это восстановить настройки по умолчанию.

- Перезагрузка компьютера. Как и любой программный сбой на уровне операционной системы или другого программного обеспечения, он может быть исправлен автоматически при новой загрузке системы.

- Очистка кэша и удаление файлов cookies. В зависимости от настроек конкретного браузера в них может сохраняться много «лишней» информации при обмене web-данными. Операция довольно несложная, но стоит предварительно посмотреть help по данному вопросу, т.к. в каждом браузере она проводится по-разному.

- Перезагрузка сетевого оборудования. Часто сложности при соединении с интернет-ресурсами возникают из-за некорректного поведения ПО на внешних устройствах, через которые вы получаете трафик. Это может быть роутер, раздающий интернет как по кабелю, так и через Wi-Fi. Необходимо отключить соответствующую железку по питанию, т.е. полностью обесточить ее примерно на одну минуту. Если провайдер выдает вам динамический ip-адрес, то произойдет его смена, что тоже может привести к устранению появления ошибки 503.

- Смена DNS-адреса на сервере. Это решение является наиболее сложным для обычного пользователя. В большинстве интернет-соединений используется общедоступный DNS-адрес Google. Изменить его можно через «Панель управления компьютера» в «Центре управления сетями и общим доступом». Данные манипуляции довольно критичны для устойчивой работы интернета на вашем компьютере. Поэтому производить их стоит только тогда, когда вы абсолютно уверены в своей IT-подготовке.

Если ни один из вышеприведенных способов не помог, а достучаться до сайта ну очень нужно, пишите о проблеме в техподдержку данного ресурса, приложив скриншот страницы с кодом и описанием ошибки.

Ошибка 503 может отображаться в разных форматах с дополнительными информативными сообщениями. Появление страницы «503 Service Temporary Unavailable – Сервис временно недоступен» говорит о том, что проблема носит временный характер. В этом случае пользователю рекомендуется не предпринимать никаких действий и просто дождаться, когда доступ восстановится автоматически.

Как не ошибиться в проставлении кодов дохода по указанию ЦБ

С 1 июня 2020 года работодатели, которые выплачивают зарплату в безналичном порядке, должны указывать в расчетных документах коды, отражающие вид перечисляемого дохода. Как кодировать «незарплатные» перечисления? Какими НПА руководствоваться? И чем грозят ошибки при проставлении кода?

Что изменилось

С 1 июня работодатели обязаны указывать коды, которые отражают вид перечисляемого дохода (ст. Федерального закона от 02.10.2007 № 229-ФЗ в ред. Федерального закона от 21.02.2019 № 12-ФЗ). Такие коды введены для зарплаты и иных доходов, в отношении которых ст. Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения и (или) на которые в соответствии со ст. Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание.

Порядок проставления кодов утвержден Указанием Банка России от 14.10.2019 № 5286-У.

В реквизите 20 «Наз. пл.» платежного поручения нужно проставить:

- Цифру 1 — при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения размеров удержания.

- Цифру 2 — при переводе денежных средств, являющихся доходами, на которые по ст. Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание (исключение — ниже).

- Цифру 3 — при переводе сумм, выплачиваемых в возмещение вреда здоровью, а также компенсационных выплат за счет бюджетов пострадавшим от радиационных и техногенных катастроф.

Остальные переводы осуществляются без указания какого-либо кода.

Какие платежи нужно кодировать

Кодирование требуется при перечислении на банковский счет физлица заработной платы, а также иных доходов, которые указаны в ст. и Федерального закона от 02.10.2007 № 229-ФЗ.

«Иные доходы» — это по факту любые доходы, например по договорам ГПХ, в том числе авторским и лицензионным, и пр., включая дивиденды, а также компенсационные выплаты, перечисленные в ст. Федерального закона от 02.10.2007 № 229-ФЗ.

Когда кодировать не нужно

Коды не требуются при переводе средств, которые не являются доходом и не указаны в ст. Федерального закона от 02.10.2007 № 229-ФЗ.

В частности, не требуются коды при переводе «тела» займа как при его выдаче, так и при возврате, поскольку при этом не образуется доход у получателя (п. 1 ст. НК РФ, п. Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утв. Президиумом Верховного Суда РФ 21.10.2015).

По этой же причине не требуется кодирование при компенсации расходов посредника (в том числе когда работник по доверенности покупает что-либо для организации), при переводе подотчетных средств, включая компенсацию перерасхода, и т. д.

Подробнее с примерами кодирования доходов физлиц вы можете ознакомиться здесь

Что будет, если неправильно указать коды

На данный момент ответственности для организаций и их должностных лиц за неправильное указание кода доходов не предусмотрено. Сам Федеральный закон от 02.10.2007 № 229-ФЗ в ст. содержит лишь отсылочную норму к положениям КоАП РФ и УК РФ. При этом ошибка в указании кодов вида доходов, даже если она привела к тому, что банк не списал со счета должника деньги, на которые нужно было обратить взыскание, наказываться по УК РФ не может.

Что касается КоАП РФ, то он содержит ст. , которая называется «Нарушение законодательства об исполнительном производстве». Но применить ее к организации или должностному лицу при неправильном указании кода в платежке не получится. Нарушения, связанные с неправильным указанием кода в платежном поручении, не входят в закрытый перечень, который прописан в ч. ст. 17.14 КоАП РФ. Оштрафовать за представление недостоверных сведений об имущественном положении должника при неверном кодировании тоже нельзя: проставление кода с этой операцией никак не связано.

Сегодня все негативные последствия, связанные с неверным заполнением платежного поручения, находятся в гражданско-правовой плоскости. Это значит, что если ошибка в коде привела к необоснованному взысканию денег — или, наоборот, к их необоснованному невзысканию, — пострадавшая сторона может обратиться в суд. Пострадавшей стороной при этом может быть работник или взыскатель по исполнительному документу. А требование будет о возмещении соответствующих убытков за счет организации, как лица, виновного в неверном кодировании выплаты.

Алексей Крайнев,

налоговый юрист

Какой указать код вычета на ребенка в 2018 году в справке 2-НДФЛ: 126, 127, 12

При заполнении справки 2-НДФЛ в 2017 году вы должны обязательно указать код вычета на ребенка. При этом нужно руководствоваться следующими правилами:

- В разделе 4 справки 2-НДФЛ укажите предоставленные работнику стандартные ст. 218 НК РФ (смотрите образец ниже);

Обратите внимание

, что код вычета на ребенка ставится только в разделе 4 2-НДФЛ, в разделе 3 этой же справки, несмотря на существование одноименной колонки, код и сумма вычета не указываются

- Указывайте общую сумму предоставленных вычетов отдельно по каждому коду.

- Если сотрудник получил сразу несколько вычетов на ребенка (например, за первого малыша код 126 и второго малыша код 127), то в 2-НДФЛ вписывайте коды по каждому вычету.

Код вычета на 2 детей

Несмотря на то, что сумма вычета за одного ребенка и за второго ребенка одинаковая, вы не можете сложить эти вычеты и указать их единой суммой в 2-НДФЛ сразу, как за двоих детей. Коды вычетов в данной и аналогичных ситуациях будут разными — 126 и 127.

Код 126 в 2-НДФЛ

Код 126 означает — вычет в размере 1400 руб. на первого ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Код вычета 127

Код 127 — вычет в размере 1400 руб. на второго ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Код 128 — вычет в размере 3000 руб. на третьего ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Код вычета 129

Код 129 — вычет в размере 12 000 руб. на ребенка-инвалида I и II группы инвалидности в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Коды вычета на ребенка в 2018 году: таблица

|

Код вычета в 2018 году |

Расшифровка кода |

Старый код, действовавший до 26.12.2016 |

|

|

Сумма вычета (в рублях) |

В каких случаях полагается и кому |

||

|

На первого ребенка:

|

|||

|

На первого ребенка:

|

|||

|

На второго ребенка: родителям (в т.ч. в разводе);

|

|||

|

На второго ребенка:

|

|||

|

На третьего ребенка: родителям (в т.ч. в разводе);

|

|||

|

На третьего ребенка:

|

|||

|

На ребенка-инвалида: родителям (в т.ч. в разводе);

|

|||

|

На ребенка-инвалида:

|

|||

|

Двойной вычет на первого ребенка единственному родителю, усыновителю, супругу (супруге) родителя |

|||

|

Двойной вычет на первого ребенка единственному попечителю, опекуну, приемному родителю. |

|||

|

Двойной вычет на второго ребенка единственному родителю, усыновителю, супругу (супруге) родителя: |

|||

|

Двойной вычет на второго ребенка единственному попечителю, опекуну, приемному родителю. |

|||

|

Двойной вычет на третьего ребенка единственному родителю, усыновителю, супругу (супруге) родителя: |

|||

|

Двойной вычет на третьего ребенка единственному попечителю, опекуну, приемному родителю. |

|||

|

Двойной вычет на ребенка-инвалида с I и II группой инвалидности единственному родителю, усыновителю, супругу (супруге) родителя: |

|||

|

Двойной вычет на ребенка-инвалида с I и II группой инвалидности единственному попечителю, опекуну, приемному родителю. |

|||

|

Двойной вычет родителю на первого ребенка при отказе от вычета второго родителя |

|||

|

Двойной вычет приемному родителю на первого ребенка при отказе от вычета второго родителя. |

|||

|

Двойной вычет родителю на второго ребенка при отказе от вычета второго родителя |

|||

|

Двойной вычет приемному родителю на второго ребенка при отказе от вычета второго родителя. |

|||

|

Двойной вычет родителю на третьего ребенка при отказе от вычета второго родителя |

|||

|

Двойной вычет приемному родителю на третьего ребенка при отказе второго родителя. |

|||

|

Двойной вычет родителю на ребенка-инвалида при отказе от вычета второго родителя |

|||

|

Двойной вычет приемному родителю на ребенка-инвалида при отказе от вычета второго родителя. |

Информация о полученных льготах при налогообложении может потребоваться при подаче информации в налоговую. , какие следует указывать коды, где указывать 126 вычет в 3 НДФЛ при заполнении и как самостоятельно справиться с программой «Декларация»? Ответы на эти вопросы рассматриваются в этой статье.

Код вычета 126 и 127 по НДФЛ

- Если есть дети, а на предприятии, где гражданин работает, не был начислен стандартный налоговый вычет, полагающийся для каждого родителя. В этом случае можно заполнить декларацию 3-НДФЛ, указать все необходимые данные и вернуть полагающиеся деньги;

- Работодатель начислил работнику полагающиеся детские вычеты, и они отображаются в справке 2-НДФЛ. Чтобы заполнить правильно декларацию 3-НДФЛ, необходимо перенести все данные в новый документ.

Код вычета 126 в декларации 3 ндфл 2021 как заполнить

»»» Последнее обновление 2021-09-24 в 12:20 По общему правилу стандартные вычеты предоставляет работодатель. Так написано в . Однако если по каким-то причинам этого не произошло, налогоплательщик вправе в течение 3 лет самостоятельно обратиться в ФНС.

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающего налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке ценных бумаг, учитываемые на индивидуальном инвестиционном счете

Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Где в справке 2-НДФЛ ставятся коды вычетов в 2021 году

Приказ ФНС России с новой формой — от 02.10.2021 № ММВ-7-11/566@ — вступает в силу с 1 января 2021 года. Заметьте: это не просто обновление действующего сейчас бланка. А полная его отмена, с утверждением нового документа.

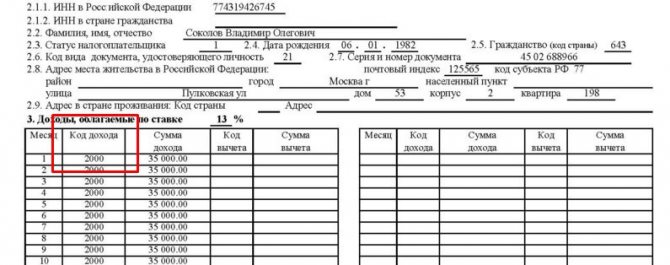

- Код страны – для гражданина России это 643.

- Код категории налогоплательщика – физические лица ставят 720, остальные коды можно посмотреть в справочнике.

- Личные данные – здесь налогоплательщик указывает свои Ф. И. О., дату и место рождения.

- Документ удостоверяющий личность – обычно это паспорт.

Доходы

Наиболее часто используемым кодом дохода можно назвать 2000. Это деньги, которые были получены в отчётный период в качестве зарплаты. В некоторых случаях принято работникам дополнительно к этому выдавать премии. Их можно разделить на две большие группы.

- Некоторые относятся к тому, что сотрудник показал в своей трудовой деятельности отличные результаты. Они относятся к коду 2002.

- Другие виды поощрений могут иметь различные причины. Они обычно предприятием выплачиваются из прибыли. Их код — 2003.

Вместе с зарплатой часто используются и некоторые другие коды. Код дохода 2012 в справке 2 НДФЛ – что это? Им обозначаются выплаты отпускных. Надо заметить, что есть оплата отпускных, обозначаемая по-другому (4800). Здесь речь идёт о выплате отпускных за неиспользованный отпуск при увольнении.

Не всегда оплата происходит в форме зарплаты. Ещё один известный вариант расчётов — оплата по гражданско-правовым договорам. Её обозначение — код 2010. Код дохода 2300 в справке 2 НДФЛ соответствует доходам, которые получены сотрудником в виде выплаты больничных. Поскольку данный вид поступлений облагается подоходным налогом, в справке необходимо его упомянуть.

Известно, что физическое лицо, которое имеет в собственности какое-либо транспортное средство, может сдавать его в аренду. Доходы, полученные таким образом, обозначаются кодом 2400. Это же обозначается, когда в аренду передаются трубопроводы, линии связи и другие аналогичные объекты.

Иногда, по какой-нибудь причине предприятие рассчитывается не деньгами, а какими-либо товарными ценностями, при помощи натуральной оплаты. Если это имело место, то здесь будет использовано значение 2530.

Когда фирма хочет заинтересовать ценного сотрудника, а также там, где это предусмотрено нормами российского законодательства, вполне допустимо за сотрудника оплачивать полагающиеся ему блага или компенсировать сделанные им расходы. Одним из примеров может быть оплата за своего работника коммунальных услуг, отдых или питания. Это является одним из видов доходов физического лица и должно быть отображено в этой справке под номером 2510.

Код дохода 4800 в справке 2 НДФЛ – что это? Что делать, если полученная выгода не учтена в классификации, которая указана в налоговом кодексе? Все такие доходы обозначаются указанным значением. Возникает вопрос о том, какие существуют примеры подобных видов дохода? Одним из них является выплата части командировочных. Как известно, законодательство предусматривает оплату командировочных расходов в определённых пределах. Однако, руководитель предприятия имеет право увеличить их. Соответствующая сумма превышения относится к коду 4800.

Сотрудник может получить материальную помощь. Её обозначение — 2760. Такая поддержка может оказываться не только работникам, но и тем. Кто уже не работает на предприятии. Материальная помощь, обозначаемая данным кодом, может быть выдана тем, кто ушёл на пенсию, а также в связи с инвалидностью или по возрасту.

Стандартный налоговый вычет на детей: кто может его получить, его размер в 2021 году, как оформить

Если в семье трое детей, то на первых двух полагается вычет по 1400 рублей, а на третьего 3000, итого на 5800 можно уменьшить налогооблагаемую базу. Получим (36 000 – 5800)*13% = 3926. Без вычетов налог бы составил 4 680 рублей. Экономия в месяц составляет 754 рубля, а за год 6 786 рублей.

Кому можно предоставлять вычет на детей

Если в семье есть ребенок инвалид, то размер вычета будет больше – 12 000 рублей, если он родной, а не усыновленный плюс 1400 стандартный вычет. В этом случае мы получим (36 000 – 12021-1400)*13% = 2 938 рублей подоходного налога. Без применения вычета было бы 4 680 рублей. Экономия в месяц составляет уже 1 742 рублей, а за году она будет составлять 15 678 рублей.

Налоговый вычет 114 в 2021 году разрешено оформить и через орган налогообложения. Для этого нужно собрать документы, перечень которых указан выше. Дополнить его потребуется информацией о доходах. В заявлении указать свои данные, просьбу (согласно со статьей 218), данные о детях, величины положенных компенсаций (при этом не указывается код налогового вычета: 114, 115)и общую сумму к перечислению. Также указать вариант выдачи – номер счета или реквизиты компании, через которую провести перевод.

- герои СССР; герои России; участники ВОВ, в т.ч. вольнонаемные или принимавшие участие в обороне городов, не находясь в составе Советской Армии; находившиеся в Ленинграде в период блокады; герои ВОВ, участники боевых действий; пленники, узники концлагерей, в т.ч. будучи детьми; инвалиды; лица, подверженные лучевой болезни при оказании помощи при атомных авариях; лица, эвакуированные из Чернобыля, подвергшиеся радиационному воздействию; участники боевых действий в Афганистане.

Оформление в 2021 году

Налоговый вычет 114 зависит от уровня заработной платы, потому при поступлении на работу, стоит заручиться справкой 2-НДФЛ. Если оформляется двойная компенсация, потребуются дополнительные данные о втором родителе:

С 01.01.2021 г. кодовые обозначения от 114 до 125 потеряли свою актуальность. Им на смену пришли коды 126 – 149

. Содержание обозначаемых ими обстоятельств более полно отражает набор возможных ситуаций в семье.

Примечание 1.

Актуальные новые кодовые обозначения смотрите ниже. Все они привязаны к определённым семейным ситуациям. Сами изменения были призваны конкретизировать те или иные моменты предоставления вычетов по детям.

Новые кодовые обозначения

Льгота позволяет уменьшить потери физлица при начислении НДФЛ на определённую сумму. Интервал составляет 1 400 – 12 000

руб. Подробнее об этом можно почитать здесь (4-ый подпункт 1 пункта ст. 218 НК РФ – “Стандартные налоговые вычеты”). Указанная статья отражает текущие реалии по части льгот, которые могут получать граждане – в том числе родители за своего ребёнка.

Это интересно: Закрытие ип декларация усн 2021

Код Вычета 127 в Декларации 3 НДФЛ Как Заполнить

О нюансах оформления 3-НДФЛ расскажет статья «Образец заполнения налоговой декларации 3-НДФЛ». Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами) НК РФ предусматривает 5 видов социальных налоговых вычетов (см.

Код вычета на детей 126 и 144

Также стоит принести и копию паспорта, где указано, что после смерти супруга или получения статуса матери-одиночки родитель не вступал в брак. Это необходимо для того, чтобы бухгалтерия знала, какие именно коды применять.

Итоги Налоговый вычет в декларации 3-НДФЛотражается в том случае, если у налогоплательщика есть облагаемые по ставке 13% доходы и он относится к указанным в НК РФ категориям лиц, имеющим право на получение вычета.

Стандартные налоговые вычеты предоставляются определенным категориям физлиц («чернобыльцам», инвалидам с детства, родителям и попечителям в зависимости от количества детей и др.). Детальную информацию о стандартных вычетах узнайте .

Бесплатная юридическая помощь

Стандартные налоговые вычеты могут применяться ко многим сотрудникам. Однако не каждый работник об этом знает. К слову, сотрудники отдела кадров или бухгалтерии не обязаны сообщать об этом поступающим на работу, так как предоставление документов это право работника, а не его обязанность.

Это нужно для того, чтобы бухгалтер мог внести сведения о заработной плате сотрудника с начала года. Это позволяет не дать воспользоваться вычетом по достижении порога в 350 000 рублей. Также, если работник устраивается на новое место в том же месяце, в котором был уволен из иной организации, бухгалтер может проверить, начислялись ли ему уже вычеты за этот месяц.

- Объект налогообложения НДФЛ. Статус плательщика НДФЛ

- Налоговая база: акцизы и НДС

- Новые условия и критерии УСН

- ЕНВД на ООО: отчеты, налогообложение. Преимущества и недостатки

- Дорожный сбор: расчет, сроки оплаты, льготы.

Prednalog.ru

Для этого необходимо всего два документа: личное заявление и копия свидетельства о рождении ребенка. Однако возможны нюансы. Если родитель воспитывает ребенка в одиночку, ему также необходимо предоставить документы, которые это подтверждают. К ним можно отнести справку для матерей-одиночек по форме номер 25, свидетельство о смерти второго родителя, справку о том, что его признали пропавшим без вести.

- 2. 2020, 14:31 #7 Сообщение от бух1017 У вас доход за 6 и 7 месяц не отражен, поэтому вычеты программа не находит. Сформируйте код дохода (любой), укажите месяц 6, (7), доход — нулевой. И вычет сформируется за эти месяцы Ахаха)) Вот спасибо, никогда то такого сама не додумалась бы, уже голову сломала — откуда ошибка при расчете вычета. . Непонятна логика разработчиков программы — для чего они это сделали, в прошлом году все работало без таких странных изысков)) Ответить с цитированием Вверх ▲

- 4. 2020, 07:33 #8 Заполнение вычета 126 в 3-НДФЛ Добрый день! Подскажите пожалуйста, как отобразить в декларации сумму вычета по коду 126 в размере — 6750. С мая ушла в отпуск, затем в декрет. Никак не пойму как можно отобразить данную сумму.

Это интересно: Трудовой договор с охранником образец 2020 года

Для этого необходимо всего два документа: личное заявление и копия свидетельства о рождении ребенка. Однако возможны нюансы. Если родитель воспитывает ребенка в одиночку, ему также необходимо предоставить документы, которые это подтверждают. К ним можно отнести справку для матерей-одиночек по форме номер 25, свидетельство о смерти второго родителя, справку о том, что его признали пропавшим без вести. Здравствуйте!

Куда заносить в декларации 3 ндфл за 2020 год код вычета 126

Их вносят в справку 2-НДФЛ, необходимую налогоплательщику для предоставления отчета о своих доходах и сделанных из них отчислений. Также справка предъявляется при поступлении на новое рабочее место, в банки и другие инстанции. Многие вопросы невозможно решить без предоставления этого документа.

В особенности это касается женщин. Если в свидетельство о рождении вписана девичья фамилия, а сейчас сотрудница имеет иные данные, то также стоит принести и документ, подтверждающий это. В данном случае это будет свидетельство о заключении брака.

Таблица кодов имущественных вычетов

В 2021 году будут действовать следующие имущественные вычеты

| Код | Размер вычета, руб. | Категории людей, на которых распространяется вычет |

| 311 | Размер вычета равен сумме фактических затрат на приобретение жилья, земли либо строительства жилья | Люди, которые купили жилье, землю, в том числе долю, либо построили жилье |

| 312 | Размер вычета равен сумме уплаченных процентов по целевым кредитам и займам, которые получены у российских организаций или ИП. Кредиты и займы должны быть направлены на покупку жилья, земли или строительство в России. Сюда также включается сумма процентов по кредитам, которые были взяты в банках для перекредитования (рефинансирования) кредитов для покупки жилья и земли, а также для строительство жилья | Люди, которые купили жилье, землю, в том числе долю, либо построили жилье |