Авансовый платеж по налогу на имущество за 1 квартал 2021 года

Содержание:

- Налог на имущество: пример расчета

- Пример расчета

- Правила расчета имущественного налога

- Как рассчитать сумму авансового платежа по налогу на имущество организаций в 2019 году

- Порядок расчета налога на квартиру

- Пример расчета налога на имущество

- Примеры расчета

- Как рассчитывается налог на имущество физических лиц в 2019 году: основные принципы

- Льготы

- Доходы облагаемые…

- Расчет налога по кадастровой стоимости

- Расчет авансов по кадастровой стоимости имущества

- Расчет налога по кадастровой стоимости недвижимости

- Налоговая ставка на недвижимость

- Расчет по авансовому платежу по налогу на имущество организаций

Налог на имущество: пример расчета

Рассмотрим пример расчета налога на имущество организаций.

Пример расчета налога на имущество организаций

Компания «Сигма» владеет торговой сетью в Москве и Московской области. Обособленные подразделения в Подмосковье арендуют здания и помещения и не ведут отдельных балансов.

На счете 01 «Основные средства» у «Сигмы» числятся следующие объекты и участки:

- земельный участок в Подольске, на территории которого планируется построить торговую базу (не признается объектом налогообложения на основании подп. 1 п. 4 ст. 374 НК РФ);

- здание в Юго-Западном районе столицы, в котором расположен офис компании;

- здание многоэтажного гаража автомобильной стоянки, используемой как для собственных нужд, так и для нужд жителей Москвы (по этому имуществу полагается льгота — 100%-е освобождение от налога на основании подп. 9 п. 1 ст. 4 закона г. Москвы от 05.11.2003 № 64);

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (офисная техника, подъемники), относящиеся к 1–2-й амортизационным группам (это имущество не облагается налогом в соответствии с подп. 8 п. 4 ст. 374 НК РФ);

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (автомобили, торговое оборудование и т. п.), принятые на учет до 2013 года;

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (автомобили, торговое оборудование и т. п.), принятые на учет после 2013 года (это имущество не облагается налогом на имущество в г. Москве в 2018 году на основании п. 31 ч. 1 ст. 4 закона г. Москвы № 64, ст. 2 закона г. Москвы от 21.02.2018 № 4).

ВАЖНО! Движимое имущество с 2019 года не облагается налогом на имущество. Подробности см

здесь.

Условимся, что для указанных зданий нет оснований для расчета налога от кадастровой стоимости.

Как рассчитать налог по кадастровой стоимости, узнайте в материале «Пошаговая инструкция по расчету налога на иущество с кадастровой стоимости».

Перед тем как считать налог на имущество, бухгалтер должен найти данные для подстановки в формулу. По окончании года в бухгалтерии сложились следующие показатели по имуществу:

- Среднегодовая стоимость всего имущества, числящегося в составе основных средств, — 25 876 700 руб.

- Среднегодовая стоимость имущества, не подлежащего налогообложению (т. е. попадающего под действие льгот), — 18 570 000 руб.

По итогам отчетных периодов компания уплатила следующие суммы авансов:

1-й квартал — 40 189 руб.

Полугодие — 40 176 руб.

9 месяцев — 40 192 руб.

Теперь начнем подставлять в формулу имеющиеся данные.

1. Вычленяется из общего объема ту недвижимость, которая облагается налогом, то есть определяется объект налогообложения. Для этого из общей стоимости имущества вычитается стоимость не облагаемого налогом имущества:

25 876 700 руб. – 18 570 000 руб. = 7 306 700 руб.

Полученный показатель отразится в строке 190 раздела 2 налоговой декларации.

2. Исчисляется сумма налога за прошедший год.

Для того чтобы найти искомую сумму годового налога, рассчитанную налоговую базу умножаем на ставку налога. По Москве для организаций она равна 2,2%.

7 306 700 руб. × 2,2% = 160 747 руб.

3. Вычитаем из полученного значения налога все авансовые платежи:

160 747 руб. – 40 189 руб. – 40 176 руб. – 40 192 руб. = 40 190 руб.

Если в расчетах образуются значения с копейками, они округляются или отбрасываются по общему правилу.

В результате подлежащий уплате по итогам года налог на имущество бухгалтер ООО «Сигма» должен отразить в сумме 40 190 руб. по строке 030 раздела 1 декларации.

В Москве налог на имущество должен уплачиваться в те же сроки, в какие производится подача декларации. Иначе говоря, и представить декларацию за прошлый год в ИФНС, и уплатить налог компания должна до 30 марта года, следующего за отчетным.

Сроки сдачи отчетности и уплаты налогов из-за распространения коронавирусной инфекции перенесены. А для некоторых налогоплательщиков правительство спишет налоги и взносы за 2 квартал 2020 года. Подробнее о переносах узнайте в Обзоре от КонсультантПлюс. А о мерах поддержки бизнеса из пострадавших отраслей подробно рассказано в этом материале. Полный пробный доступ к системе К+ можно получить бесплатно.

Пример расчета

Перед тем как разобрать пример, рассмотрим, как следует считать льготы за квартал и за год.

За квартал

При расчете размера налога за квартал требуется предпринять следующие действия:

- В первую очередь должен быть определен объект налогового обложения. Для этого от всего общего объема собственности требуется вы делить ту с которой требуется платить налог. При этом по стоимости ОС расчет следует производить отдельно.

- Необходимо вычислить среднюю стоимость объектов собственности за отчетный период (в этом случае за квартал). Таким образом, мы узнаем налоговую базу для уплаты аванса. Отдельно требуется учесть льготы по освобождению от налога.

- Перемножаем налоговую ставку и базу.

- Необходимо выделить ¼ от результата.

- Применяются льготы по уплате налога.

За весь период

При произведении подсчетов налога на год требуется следовать такой последовательности:

От всех объектов собственности выделяются те, по которым требуется платить налог, другими словами вычисляем объект подлежащие налогообложению. Кроме этого стоимость тех основных средств, требуется определять отдельно. Основная схема расчета практически такая же, как и при вычете налога за квартал.

Вычисляется средняя цена данной собственности за отчетный срок (в данном случае за год), то есть определяется налоговая база для внесения аванса

Отдельно важно учесть льготы, позволяющие не платить налог.

Требуется умножить налоговую ставку на базу.

Используем льготы по снижению суммы оплаты и те налоги, которые мы должны платить за границей.

Правила расчета имущественного налога

Налоговой базой является балансовая стоимость имущества, подлежащего учету по налогообложению

Во внимание принимается среднегодовое значение остаточной стоимости, которое сначала нужно вычислить согласно закрепленной в нормативных актах организации процедуре

Чтоб узнать остаточную стоимость, нужно из первоначальной балансовой оценки вычесть величину амортизации.

СТ.ост. = СТ.перв. – Аначисл.

где:

- СТ.ост. – суммарная остаточная стоимость имущественных активов, подлежащих налогообложению;

- СТ.перв. – первоначальная балансовая стоимость активов;

- Аначисл. – начисленная амортизация.

А для вычисления среднегодовой стоимости нужно знать остаток на 1 число месяца, а также финальную стоимость на конец года. Для этого применяется следующий принцип:

СТ.ср.-год. = (СТ.нач.1 + СТ.нач.2 + … + СТ.нач.12 + СТ.фин.) / 13

где:

- СТ.нач.1-12 – остаточная стоимость имущества на 1 число каждого месяца;

- СТ.фин. – остаточная стоимость на 31 число последнего месяца года.

Затем налоговую базу нужно умножить на принятую в регионе налоговую ставку и на 100%.

Как рассчитать сумму авансового платежа по налогу на имущество организаций в 2019 году

Независимо от того, какая из стоимостей служит базой для вычисления налога, расчет аванса за отчетный промежуток осуществляется по одному и тому же алгоритму: как ¼ произведения налогооблагаемой базы на ставку (п. 4 ст. 382, п. 13 ст. 378.2 НК РФ). Но и ставки могут оказаться разными, и сама налоговая база будет вычисляться по-разному:

- при средней стоимости — как итог от деления результата сложения всех значений остаточной стоимости (в нее не войдут объекты, облагаемые от кадастровой стоимости) на 1-й день каждого из месяцев отчетного промежутка и на 1-й день месяца, наступающего после завершения этого промежутка, на число месяцев в отчетном промежутке плюс 1 (п. 4. ст. 376 НК РФ);

- при кадастровой стоимости — как ее значение, действительное для 1 января расчетного года (подп. 1 п. 12 ст. 378.2 НК РФ), а для вновь образовавшихся объектов — как величина, определенная на дату внесения его в кадастр (п. 10 ст. 378.2 НК РФ).

О том, как вычисляют авансы от средней стоимости, подробнее см. в статье «Какой порядок расчета налога на имущество организаций?».

О порядке расчета налога на имущество и авансовых платежей при определении налоговой базы от кадастровой стоимости узнайте из статьи .

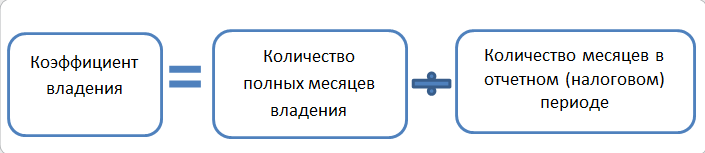

Если плательщик оказывается владельцем имущества, имеющего в качестве базы стоимость по кадастру, в течение неполного отчетного промежутка, то в расчете будет участвовать коэффициент владения, представляющий собой соотношение числа полных месяцев владения к общему числу месяцев в отчетном промежутке (п. 5 ст. 382 НК РФ).

Полным считается месяц с возникшим до 15-го числа или утраченным после 15-го числа правом владения.

Под налог, высчитываемый от кадастровой базы, попадают объекты недвижимости, числящиеся в списке, приведенном в п. 1 ст. 378.2 НК РФ, и части этих объектов. Предметный перечень такой недвижимости публикуется в каждом из регионов после утверждения итогов кадастровой оценки и принятия закона о налогообложении от кадастровой базы. Обязанность платить налог, рассчитываемый от такой базы, есть у всех владельцев соответствующего имущества, в т. ч. и у работающих на спецрежимах.

Ставки для вычисления налога будут браться в значениях, принятых региональным законом. Узнать ставку налога на имущество, установленного в регионе, можно на сайте ФНС.

Если значения ставок регионом не определены, то следует ориентироваться на их максимальную величину, приведенную в ст. 380 НК РФ:

- 2,2% — при исчислении от средней стоимости;

- 2% — для вычислений от кадастровой базы.

Куда платить авансы по налогу на имущество филиалов обсуждаем на форуме

Определяя величину аванса по каждой из налоговых баз, плательщик вправе учесть в этом расчете льготы, предоставленные ему НК РФ в части применения нулевой ставки или освобождения от налогообложения (п. 3.1 ст. 380, ст. 381), а также законом региона. Если объект расположен в двух или нескольких регионах, то к каждой из долей его стоимости, попадающей в определенный регион, будет применяться законодательство соответствующего региона.

О том, где возможно получение информации по кадастровой стоимости, читайте в материале «Как узнать кадастровую стоимость имущества?».

Рассчитать сумму аванса, причитающегося к уплате, нужно раздельно в части имущества (п. 1 ст. 376, п. 3 ст. 382 НК РФ):

- находящегося в месте расположения (постановки на учет) российского юрлица или постоянного представительства иностранного юрлица;

- присутствующего в обособленном подразделении юрлица, имеющем выделенный баланс;

- располагающегося в месте, отличном от места расположения (постановки на учет) юрлица или его обособленного подразделения с выделенным балансом, если речь идет о недвижимости;

- принадлежащего к числу образующих единую систему газоснабжения;

- имеющего разную базу для вычисления (остаточную или кадастровую);

- облагающегося по разным ставкам.

Внимание! С 01.01.2019 года меняются правила расчета налога на имущество при изменении кадастровой стоимости недивижимости. Подробности см

здесь

Порядок расчета налога на квартиру

Налоговая база и налог на квартиру

В качестве налоговой базы выступает кадастровая стоимость квартиры, то есть стоимость, которая максимально приближена к рыночной стоимости имеющегося в собственности частного лица объекта налогообложения.

Базовая формула расчёта налога на недвижимость

Согласно статьи 402 НК РФ расчётной базой к 2020 году для имущественного налога должна стать кадастровая стоимость недвижимости, что значительно увеличит размер платежа. В связи с этим, было принято решение о постепенном переходе для смягчения финансового удара по денежным средствам собственников.

Формула расчёта для переходного периода подробно расписана в статье 408 НК РФ.Из неё следует, что к учёту принимается не только кадастровая, но и инвентаризационная стоимость. В формуле используется уменьшающий коэффициент, необходимость которого к 2020 году отпадёт.

Н = (Нк — Ни) * Кф + Ни где

Нк — величина налога, полученная от кадастровой стоимости.

Нк = К * Ск (К- кадастровая цена и Ск — налоговая ставка);

Ни — налоговая сумма от инвентаризационной стоимости.

Ни = И * Си (И — инвентаризационная цена и Си — налоговая ставки);

Кф — уменьшающий коэффициент, который равен:

2015 — 0,2;

2016 – 0,4;

2017 – 0,6;

2018 — 0,8.

В 2019 году уменьшающий коэффициент использоваться не будет, потому с 2020 года пользователям придётся платить налог на недвижимость в полном объёме.

Ставки налога на квартиру

Так как налог на квартиру частных лиц является местным налогом, то конкретные размеры ставок налога на имущество физических лиц определяются в каждом муниципальном образовании отдельно.

В соответствии с требованиями налогового законодательства установлены следующие ограничения по налоговым ставкам налога на имущество физических лиц:

§ не более 0,1% от величины кадастровой стоимости объекта налогообложения, а также сооружений хозяйственного назначения с площадью не более 50 кв. м.;

§ не более 2% для перечня объектов налогообложения, определенных в Налоговом кодексе РФ, и объектов со стоимостью больше 300 миллионов руб.;

§ не более 0,5% для остальных видов имущества.

При этом власти некоторых муниципальных образований, таких как, например, Москва, Крым, Санкт-Петербург и другие, имеют право уменьшить ставку налогообложения 0,1% до 0 или, наоборот, увеличить её, но не больше, чем в 3 раза.

Законодательством допускается применение дифференцированных ставок в зависимости от таких параметров:

-

Вид объекта налогообложения.

-

Местонахождение объекта.

-

Кадастровая стоимость.

-

Территориальная зона, в пределах которой расположен налогооблагаемый объект.

Налоговые вычеты при расчете налога на квартиру

При расчете налога на имущество, в зависимости от видов объектов, размер кадастровой стоимости может быть уменьшен на сумму налогового вычета. В статье 403 НК РФ указано, что при исчислении имущественного сбора по кадастровой стоимости происходит его уменьшение. На федеральном уровне для квартир установлен вычет, равный стоимости 20 кв. м. данной квартиры. Такое количество метров не будет включаться в налогооблагаемую базу. Если кадастровая стоимость объекта налогообложения будет отрицательной величиной, то она в соответствии с принятыми правилами будет приравниваться к 0.

Муниципальным властям дано право увеличивать размер налогового вычета по своему усмотрению.

При наличии в собственности нескольких объектов недвижимости вычет распространяется только на один из них. Если не будет заявления от налогоплательщика с указанием конкретной недвижимости, то ФНС применяет его на то имущество, по которому налог будет максимальным.

Доля от квартиры и налог на квартиру

Если собственность в квартире оформлена на правах долевого участия, то расчёт производится для каждого собственника отдельно.

Если величина доли не выделена, то она определяется делением общей площади на количество собственников.

Пример расчета налога на имущество

Проводится вычисление и для земельных участков. Норма прописана в 389 ст. НК России. За основную цену, чтобы рассчитать налог, берутся сведения из единого реестра. Если были внесены изменения в земельный участок, то учитывается кадастровая стоимость участка – земельный налог на дату изменений.

Отметим: увеличить размер сбора – мера не популярная, но иногда применяемая, чтобы наполнить казну. В РФ установлено правило, что пересматривается фактически не сам налог, а кадастровая оценка раз в 5 лет.

Посмотрите на пример расчета налога, поняв, что именно вносится в формулу.

Согласно правилам, проводя предварительный расчет, располагайте на дальнейшую уплату в казну 0,1% от показателя. Это касается жилых помещений, хозпостроек, не более 50 кв.м, объектов подсобного хозяйства.

Увеличенная кадастровая стоимость, процент – налог будет выше и по прогнозам аналитиков может достигнуть до 20%.

Примеры расчета

Рассмотрим несколько примеров расчета таких налогов. Напоминаем, что вы можете бесплатно воспользоваться калькулятором на нашем сайте.

Рассчитаем размер годового платежа в региональный бюджет по линейному методу начисления амортизации для бюджетников, принимая, что региональная ставка налога равна 2%. Вычислим среднегодовую стоимость по формуле:

Сргод = (С1 + С2 + С3… + С12 + С13) : (12 месяцев + 1), где:

- С1–12 — данные бухгалтерского учета помесячно (по состоянию на 1 января, 1 февраля и так далее);

- С13 — остаточная стоимость на конец отчетного периода (налоговый год).

Определим сумму налога, применя формулу:

Н (год) = Сргод × Рег.ставка : 100%, где:

- Н (год) — сумма налога за год;

- Сргод — среднегодовая стоимость имущества;

- Рег.ставка — налоговая ставка субъекта РФ (региона).

Пример 1. Средняя общеобразовательная школа в собственности имеет нежилое здание. По данным бухгалтерского учета остаточная стоимость на первое число каждого месяца составила:

1 января — 400 000 руб.;

1 февраля — 390 000 руб.;

1 марта — 380 000 руб.;

1 апреля — 370 000 руб.;

1 мая — 360 000 руб.;

1 июня — 350 000 руб.;

1 июля — 340 000 руб.;

1 августа — 330 000 руб.;

1 сентября — 320 000 руб.;

1 октября — 310 000 руб.;

1 ноября — 300 000 руб.;

1 декабря — 290 000 руб.

На конец налогового периода (31 декабря) остаточная стоимость равна 280 000 руб. Рассчитываем по первой формуле:

Сргод = (400 000 + 390 000 + 380 000 + 370 000 + 360 000 + 350 000 + 340 000 + 330 000 + 320 000 + 310 000 + 300 000 + 290 000 + 280 000) : (12+1) = 340 000 руб.

Исчисляем сумму платежа за налоговый период:

Н = (340 000 × 2%) : 100% = 6800 руб.

Пример 2. На балансе отдела культуры числится автомобиль (эксплуатируемый предыдущим юридическим лицом более 1,5 года). Автомобиль приобретен в июле 2014 г. при реорганизации юридического лица, и стоимость покупки составила 1 200 000 руб. Срок полезного использования — 60 месяцев. По данным бухучета на 01.01.2017 — 480 000 руб., срок эксплуатации в учреждении на ту же дату — 30 мес.

ВАЖНО!

Движимое имущество, которое принято в порядке реорганизации или ликвидации юридического лица до 01.01.2013, не включают в базу для исчисления налога организации (п. 25 ст. 381 НК РФ).

При определении класса автомобиля учитывают объем двигателя, что не относится к транспортным средствам представительского класса (объем двигателя не влияет на то, к какому классу отнести автомобиль — всегда 5-м класс). Для определения срока эксплуатации транспортного средства, которое было в употреблении, важную роль играет дата первоначального ввода в эксплуатацию. От первоначальной даты эксплуатации у первого владельца определяется срок дальнейшего полезного использования (далее — СПИ, срок). По условиям ОКОФ автомобили относятся к 3 амортизационным группам:

- третья группа — СПИ 3–5 лет;

- четвертая группа — срок 5–7 лет;

- пятая группа — срок 7–10 лет.

Сргод за I квартал 2020 г. = (480 000 + 456 000 + 432 000 + 408 000) : (3+1) = 1 776 000 : 4 = 444 000 руб.

Н за I кв. 2020 г. = 1/4 × (444 000 × 2% : 100%) = 0,25 х 8 880 = 2 220 руб.

Пример 4. Ксерокс (3-я амортизационная группа — ОКОФ 330.28.23.22) на балансе муниципальной больницы с января 2016 г. Первоначальная стоимость 80 000 руб. СПИ — 60 месяцев. Не включается в расчет налогооблагаемой базы (п. 25 ст. 381 НК РФ), так как принято к учету после 01.01.2013 и относится к движимому имуществу (ст. 130 ГК РФ).

Пример 5. Металлический крупногабаритный сейф стоимостью 300 000 руб. принят на учет в феврале 2013 г. Основное средство является движимым, то есть легко демонтируется, куплено после 01.01.2013, поэтому в базу для исчисления налогов организаций не включается.

Как рассчитывается налог на имущество физических лиц в 2019 году: основные принципы

Действительно, налог на имущество российских граждан по умолчанию исчисляется инспекторами ФНС, и уведомления, содержащие сумму для перечисления в бюджет, рассылаются по адресам владельцев имущественных объектов. Но налогоплательщику всегда полезно удостовериться в корректности расчетов, представленных налоговиками.

С 2015 года данный налог рассчитывается на основе кадастровой цены объекта (если она установлена на территории нахождения имущества), в то время как ранее он вычислялся исходя из иного показателя — инвентаризационной стоимости. Принципиальное отличие кадастровой цены от инвентаризационной стоимости — в приближенности первой к рыночным расценкам на недвижимость. Чем дороже жилье, тем больший налог за него теперь платится в бюджет.

- жилые дома (включая дачные);

- квартиры;

- комнаты;

- гаражи;

- стояночные места;

- строящиеся здания;

- иные типы недвижимости, находящиеся во владении граждан.

При расчете налога за 2019 год используются такие показатели, как:

- кадастровая цена недвижимости (вычисляется Федеральной службой кадастра, кадастровой палатой, после чего данные передаются в Росреестр);

- инвентаризационная стоимость объекта (устанавливается БТИ);

- ставки, установленные для кадастровой цены и инвентаризационной стоимости (их величина определяется муниципальными властями с учетом норм ст. 406 НК РФ);

- коэффициент-дефлятор (определяется Минэкономразвития РФ);

- вычитаемая площадь квартиры для снижения налоговой базы, или вычет (также определяется муниципальными органами с учетом норм ст. 403 НК РФ);

- льготы (устанавливаются ст. 407 НК РФ);

- так называемый понижающий коэффициент (определяется ст. 408 НК РФ и используется при расчете налога за 2015-2017 годы).

С 01.01.2020 налог на имущество физлиц исходя из инвентаризационной стоимости не исчисляется (закон «О внесении изменений» от 04.10.2014 № 284-ФЗ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вам налоговики рассчитали налог на имущество из кадастровой стоимости. Если доступа нет, получите пробный онлайн-доступ

Изучим подробнее, как задействовать все эти показатели на практике.

Льготы

Льготы, которые полагаются владельцам недвижимости, перечислены в пункте 1 статьи 407 НК РФ. Льготными категориями признаются:

- Инвалиды I и II группы, инвалиды с детства.

- Участники ВОВ и иных боевых действий, проводимых для защиты СССР.

- Пенсионеры.

- Военнослужащие и члены их семей (в некоторых случаях).

- Герои РФ и СССР, имеющие орден Славы 3 степеней.

- Пострадавшие в катастрофе в Семипалатинске.

- Участники операций по испытанию ядерного оружия и ликвидации последствий использования ядерных установок.

В дополнение к перечисленным категориям льготы получат творческие работники. Им не придётся оплачивать налог за оборудованные для работы помещения. Граждане, в собственности которых имеются строения площадью до 50 м2 на участках под ИЖС или на дачных участках, также не должны ничего платить.

Льгота составляет всю сумму налога. Иначе говоря, наличие льготы освобождает владельца недвижимости от уплаты.

Важно: Получить льготу можно по заявлению на один объект по одному основанию. Наличие нескольких оснований не имеет значения.. Льгота относится исключительно к тем сооружениям, которые представлены в списке ниже:

Льгота относится исключительно к тем сооружениям, которые представлены в списке ниже:

- Жилые дома и доли в них.

- Квартиры и их части.

- Творческие мастерские и подобные помещения.

- Хозпостройки до 50 м2.

- Гаражи и машино-места.

По желанию местных властей перечень может быть расширен. В отношении остальных объектов льготы не могут быть применены. Освобождение не применимо к зданиям стоимостью более 300 миллионов и к объектам, являющимся торговыми, деловыми и иными центрами.

Наличие в собственности нескольких объектов недвижимости позволяет отказаться от самостоятельного заявления льготы: если несколько квартир собственника подпадают под налогообложение, то сотрудники ФНС применят льготу автоматически к той, сумма налога на которую является наибольшей.

Внимание: Если же гражданин желает самостоятельно определиться с выбором, то ему нужно уведомить службу до 1 ноября. Типовой вид уведомления закреплён соответствующим приказом ФНС.

Доходы облагаемые…

По правилам налогового учета все доходы, которые не являются выручкой от реализации товаров (работ, услуг) и имущественных прав, считаются внереализационными доходами. Их открытый перечень есть в статье 250 НК РФ. Например, к внереализационным доходам относятся:

- дивиденды;

- проценты, полученные по договорам займа, кредита;

- безвозмездно полученное имущество и имущественные права;

- доходы прошлых лет, выявленные в текущем периоде;

- суммы кредиторской задолженности, списанные в связи с истечением срока исковой давности;

- стоимость излишков МПЗ и прочего имущества, выявленного в ходе инвентаризации и др.

Среди внереализационных доходов, облагаемых налогом на прибыль, значатся доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав (п. 8 ст. 250 НК РФ).

Ведь доход – это не только фактическое поступление денег. Доход (экономическая выгода) от безвозмездного пользования имуществом заключается в сбереженных деньгах, которые фирма заплатила бы, если бы пользовалась имуществом за плату.

При этом доходы должны быть оценены исходя из рыночных цен, но не ниже остаточной стоимости – по амортизируемому имуществу и не ниже затрат на производство (приобретение) – по иному имуществу (выполненным работам, оказанным услугам). Информацию о ценах налогоплательщик – получатель имущества (работ, услуг) должен подтвердить документально или путем проведения независимой оценки.

Расчет налога по кадастровой стоимости

Налоговая база для определенной части объектов недвижимости соответствует кадастровой стоимостиуказанной в ЕГРН по состоянию на 1 января (ст. 375 НК РФ). Сюда попадает недвижимость из п. 1 ст. 378.2 НК РФ.

Если компания платит налог по кадастровой стоимости, то нужно сначала узнать ее в региональном отделении Росреестра или в выписке из ЕГРН. Также стоимость можно посмотреть в режиме онлайн на сайте Росреестра или в нормативном акте вашего региона, которым утверждены результаты определения кадастровой стоимости. Если ваша недвижимость входит в региональный перечень, но кадастровая стоимость по ней не установлена, платить налог не нужно. Однако жилые помещения, гаражи, незавершенное строительство и другие объекты из пп. 4 п. 1 ст. 378.2 НК РФ, в региональных перечнях не указывают. Налог по ним платится на основании регионального закона, который должен предусматривать кадастровое налогообложение этих объектов. Если кадастровая стоимость для них не определена, налог считайте по среднегодовой стоимости.

Формула расчета налога по кадастровой стоимости:

Сумма налога за год = Кадастровая стоимость × 2,2 % — авансовые платежи.

Авансовый платеж = Кадастровая стоимость объекта на 1 января × 2,2 % × ¼.

Пример расчета. ООО «ПлюсМинус» имеет в собственности офис в бизнес-центре. Кадастровая стоимость помещения не определена, но известно, что оно занимает 1/16 площади здания. По данным Росреестра, кадастровая стоимость бизнес-центра — 184 млн рублей.

Кадастровая стоимость офиса = 184 млн рублей / 16 = 11,5 млн рублей.

Сумма налога за год = 11,5 млн рублей × 2,2 % = 253 000 рублей.

Авансовые платежи составят = 253 000 / 4 = 63 250 рублей в квартал.

Расчет авансов по кадастровой стоимости имущества

Отчетные периоды по такому имуществу — 1, 2 и 3 кварталы, то есть производить расчет налога нарастающим итогом не требуется. В общем случае авансовый платеж составляет ¼ произведения кадастровой стоимости объекта и налоговой ставки.

Если в течение отчетного периода возникало или прекращалось право собственности на объект, аванс корректируется на коэффициент владения (Кв). Чтобы его рассчитать, надо разделить количество полных месяцев владения на общее количество месяцев в расчетном периоде.

Если объект приобретен после 15-го числа, то месяц приобретения не учитывается. Аналогично следует поступить, если право собственности прекратилось до 15-го числа. В противном случае месяц приобретения (выбытия) объекта учитывается как полный.

В том же порядке учитывается изменение стоимости объекта в связи с изменением его качественных или количественных характеристик. Новая стоимость применяется с даты внесения соответствующих сведений в ЕГРН.

Изменение кадастровой стоимости при ее пересмотре, исправлении ошибок, установлении рыночной стоимости учитывается с начала применения первоначальной стоимости. То есть налог пересчитывается за весь период, в течение которого он исчислялся исходя из неправильной стоимости объекта.

Подпишитесь на рассылку

Расчет налога по кадастровой стоимости недвижимости

Надо провести предварительный расчет, тогда стоит придерживаться такой пошаговой инструкции:

- выбрать на карте субъект РФ;

- подобрать подходящее муниципальное образование;

- указать вид пошлины и период;

- нажать на кнопку «найти».

Онлайн-сервис, чтобы узнать налог на недвижимость по кадастровой стоимости, каким будет сбор, позволяет экономить время. В результате – получаете таблицу с указанием процентных ставок, ведь налог в каждом регионе разный. Также можно узнать наперед налог на кадастровую стоимость квартиры или любой другой недвижимости, например, дома, хозпостройки на участке, провести его расчет для земельного участка.

Налоговая ставка на недвижимость

Согласно ст.380 НК РФ ставка утверждается на региональном уровне и может быть в диапазоне до:

| Год | Ставка для объектов ОС | Ставка для недвижимости (кадастровая цена) |

| Москва | НК% | 2% |

| Др. Регионы | НК% | 2% |

При этом регионы имеют право устанавливать различные ставки с учетом категории ОС компании-налогоплательщика и текущего года. Рассмотрим ставки сбора в субъектах РФ на 2016 год.

| Дополнительные дифф. ставки | ОС-кадастр | Регион |

| не предусмотрено | не предусмотрено | Адыгея |

| да | 0,9 | Алтай |

| не предусмотрено | 2 | Башкортостан |

| учтены | 0,3 | Бурятия |

| учтены | 0,8 | Дагестан |

| не предусмотрено | 2 | Ингушетия |

| да | 1,5 | Кабардино Балкария |

| не предусмотрено | не предусмотрено | Калмыкия |

| учтены | не предусмотрено | Карачаево-Черкесския |

| да | 1,5 | Карелия |

| не предусмотрено | не предусмотрено | Коми |

| не предусмотрено | не предусмотрено | Крым |

| учтены | не предусмотрено | Марий Эл |

| не предусмотрено | не предусмотрено | Мордовия |

| учтены | не предусмотрено | Саха |

| да | 1,5 | Северная-Осетия |

| да | 1,5 | Татарстан |

| не предусмотрено | не предусмотрено | Тыва |

| да | 1,5 | Удмуртия |

| да | 1,5 | Хакасия |

| не предусмотрено | 2 | Чечня |

| учтены | не предусмотрено | Чувашия |

| не предусмотрено | 2 | Алтайский кр. |

| да | 1,5 | Забайкальский кр. |

| учтены | нет | Камчатский кр. |

| да | не предусмотрено | Краснодарский кр. |

| учтены | не предусмотрено | Красноярский кр. |

| учтены | не предусмотрено | Пермский кр. |

| учтены | 0,6 | Приморский кр. |

| да | 1,5 | Ставропольский кр. |

| да | 2 | Хабаровский кр. |

| учтены | 2 | Амурская о. |

| учтены | не предусмотрено | Архангельская о. |

| учтены | 1 | Астраханская о. |

| учтены | 2 | Белгородская о. |

| учтены | не предусмотрено | Брянская обл. |

| учтены | не предусмотрено | Владимирская о. |

| учтены | не предусмотрено | Волгоградская о. |

| учтены | 2 | Вологодская о. |

| учтены | не предусмотрено | Воронежская о. |

| учтены | 1,2 | Ивановская о. |

| не предусмотрено | 2 | Иркутская о. |

| не предусмотрено | 0,75 | Калининградская о. |

| не предусмотрено | не предусмотрено | Калужская о. |

| учтены | не предусмотрено | Кемеровская о. |

| учтены | 1 | Кировская о. |

| да | 1,5 | Костромская о. |

| учтены | 2 | Курганская о. |

| учтены | 2 | Ленинградская о. |

| учтены | 2 | Липецкая о. |

| учтены | 1,5 | Магаданская о. |

| учтены | 1,5 | Московская о. |

| учтены | не предусмотрено | Мурманская о. |

| учтены | 2 | Нижегородская о. |

| учтены | 2 | Новгородская о. |

| да | 1,5 | Новосибирская о. |

| учтены | не предусмотрено | Омская о. |

| учтены | 2 | Оренбургская о. |

| учтены | не предусмотрено | Орловская о. |

| учтены | 2 | Пензенская о. |

| учтены | не предусмотрено | Псковская о. |

| учтены | не предусмотрено | Ростовская о. |

| да | 1,5 | Рязанская о. |

| учтены | 0,9 | Самарская о. |

| учтены | 1 | Саратовская о. |

| учтены | 1 | Сахалинская о. |

| учтены | 1,5 | Свердловская о. |

| учтены | не предусмотрено | Смоленская о. |

| не предусмотрено | не предусмотрено | Тамбовская о. |

| учтены | 2 | Тверская о. |

| учтены | 1 | Томская о. |

| учтены | 2 | Тульская о. |

| учтены | 2 | Тюменская о. |

| учтены | не предусмотрено | Ульяновская о. |

| учтены | 2 | Челябинская о. |

| учтены | не предусмотрено | Ярославская о. |

| учтены | 1,3 | Москва |

| учтены | 1 | Санкт-Петербург |

| учтены | не предусмотрено | Севастополь г. |

| учтены | не предусмотрено | Еврейская АО |

| не предусмотрено | не предусмотрено | Ненецкий АО |

| нет | 2 | Ханты-Мансийский АО |

| учтены | не предусмотрено | Чукотский АО |

| не предусмотрено | 2 | Ямало-Ненецкий АО |

Во всех регионах за исключением р. Крым и г. Севастополь установлена ставка в 2,2 % для расчета имущественного сбора, базой которого установлена среднегодовая стоимостна оценка. Сведения о дифференцированных ставках можно найти в региональных НПА.

Расчет по авансовому платежу по налогу на имущество организаций

- Прежде всего необходимо определиться действует ли НПА в регионе (см. таблицу);

- Находим список недвижимых ОС, который ежегодно формируют власти региона. Его можно найти на сайте Росреестра или же запросить справку из Госреестра. Такая справка выдается абсолютно бесплатно любому запрашивающему (письмо Минфина России от 3 марта 2014 г. № 03-05-05-01/8876);

- Узнаем региональную ставку сбора;

- Рассчитываем сбор по формуле:

Ним = Кст × Ст, где

Ним – имущественный сбор;

Кст – стоимостная оценка Госкадастра;

Ст -ставка налога.

Если недвижимый объект ОС был приобретен и продан в отчетном году, то формула будет иметь следующий вид:

Ним = Кст × Ст ÷ Кмв ÷ 12, где

Кмв – число месяцев владения недвижимостью.