Выбор брокера для торговли на московской бирже

Содержание:

- За что мы платим?

- На чем зарабатывают брокеры?

- just2trade

- Как выбрать брокера

- Как стать квалифицированным инвестором?

- Как зарабатывают брокеры

- Exante

- Рейтинг российских брокеров акций

- Как получить лицензию биржевого брокера?

- Основные отличия брокера от дилера

- Кто такие брокеры на бирже

- Где еще можно купить акции

- Плюсы и минусы брокеров – брокерское обслуживание, тарифы

- Калькулятор выбора брокера

- Зачем нужен брокер

За что мы платим?

Для тех кто не в курсе — немного теории и ликбеза.

Основные статьи расходов инвестора:

Комиссии брокера за сделки. Каждый раз покупая или продавая ценные бумаги (акции, облигации, ETF), брокер будет брать себе небольшой процентик от суммы операции. Обычно это десятые-сотые доли процента. По этому пункту тарифы брокеров могут различаться в разы.

Комиссия биржи за сделки. Для фондового рынка фиксированная ставка — 0.01%. Берется независимо от тарифов брокера. Избежать (снизить) не получится. У некоторых брокеров комиссия биржи уже зашита в тарифы (Открытие, Тинькофф), у других — рассчитывается (и снимается) отдельно.

Плата за депозитарий. Буквально пару-тройку лет назад практически все брокеры в тарифах имели пунктик про депозитарные расходы. В среднем ежемесячная плата составляла 200-300 рублей и выше. В итоге за год могло набегать несколько тысяч дополнительных расходов. К счастью для нас (простых инвесторов) этот пункт у крупных брокеров (но не у всех) стал постепенно исчезать, за ними (дабы не отставать от лидеров) постепенно потянулись середнячки.

Абонентская плата. Обычно взимается только в активные месяца. Когда вы не торгуете — ничего не платите. Тариф обычно составляет несколько сотен рублей в месяц. Снова инвестор может попасть на несколько тысяч ненужных комиссий в год. По аналогии с депозитарной комиссией — сейчас наблюдается тренд на аннулирование всех дополнительных расходов.

Инвест. идеи, консультации, сопровождение счета, доверительное управление. Это так называемые дополнительные (чаще всего навязываемые) услуги. Плата за них будет выше (возможно даже в разы), чем все вышеперечисленные статьи расходов вместе взятые. Для подавляющего большинства, подключение доп. услуг — деньги на ветер.

На чем зарабатывают брокеры?

Учитывая, что брокер является связующим лицом между вами и биржей, за свое посредничество он взимает комиссии.

За каждую операцию на бирже, с клиентов берется небольшой процентик. Конечно «процентик» — это громко сказано. Обычно речь идет о вознаграждение в десятые и даже сотые доли процента от суммы операции.

Людям, далеким от фондового рынка, наверное покажется совершенно нереальным такой размер комиссий. Все привыкли, что посредники в других сферах берут куда больше — 5-10 и даже 20%.

А как можно брокеру заработать — беря такие «смешные» доли процента?

Основная прибыль идет с оборота. Представьте, что у брокера несколько сотен тысяч клиентов. И каждый совершает по несколько сделок в месяц. Есть клиенты, совершающие десятки-сотни операций только за один день.

И с каждой такой операции — брокеру капает небольшая копеечка. Учитывая, что вывод сделок на биржу автоматизированный, брокеру остается только поддерживать работоспособность серверов.

Второй способ заработка брокеров — это дополнительные услуги.

Подписка на платные аналитические рекомендации. Структурные продукты. Доверительное управление. И много чего еще. Каждый стремится внедрить что-нибудь новое. И если найдутся клиенты — будет дополнительный доход.

just2trade

Компания менее известна в Украине, чем предыдущие. В то же время, как заявляют в just2trade, у него сейчас 155 тыс. клиентов из 130 стран мира.

Преимущество этой компании в низком пороге входа — счет можно открыть на сумму от $100. Также брокер не берет плату за обслуживание счета и позволяет без комиссии выводить евро (если же счет в долларах, заплатить придется от $20 до $40).

Комиссии за операции ощутимы: $0,006 за акцию, но не менее $1,5. То есть, если вы покупаете или продаете одну, две или десять акций, брокер за услуги возьмет те же $1,5.

2 апреля на сайте Нацкомиссии по ценным бумагам и фондовому рынку была обнародована информация о закрытии противоправной схемы, организованной российским холдингом в Украине. В сообщении говорится, что мошенники незаконно присваивали средства украинских инвесторов через подставного международного брокера Just2Trade. Все причастные к указанной деятельности компании не получали от НКЦБФР никаких лицензий и разрешений на профессиональную деятельность на рынках капитала.

Как выбрать брокера

На что обратить внимание? И какой критерий отбора?

В принципе все лицензированные брокеры предоставляют практически одинаковый перечень основных услуг. Если это доступ к торгам на Московской бирже — то эта услуга есть у всех. Разница только в качестве обслуживания, удобстве для клиентов и тарифах. И конечно же надежности.

Это как открывать вклад в банке. Можно найти ну очень хорошие проценты по депозиту, но в каком нибудь банке «Рога и копыта». У которого сегодня-завтра могут отозвать лицензию.

Поэтому в первую очередь нужно смотреть на надежность. Можно рассмотреть список брокеров, являющиеся лидерами по торговому обороту клиентов. Логика проста. Если большинство работает с ними — значит доверяет.

На сайте Московской бирже всегда есть актуальный список брокеров-лидеров по торговому обороту его клиентов за прошедший месяц.

Второй пункт — сколько это будет вам стоить? Или размер торговых издержек или комиссий. Здесь придется провести некоторый анализ предложений брокеров. Нельзя однозначно сказать, что этот брокер самый выгодный. А другой слишком дорогой.

Линейка представленных тарифов у всех разная. Самая выгодная тарифная сетка для долгосрока может быть у одного брокера. А для активного трейдинга «выгодность» у другого. С большими капиталами лучше работать с третьим. А четвертый брокер разрешает открывать счета с маленькими суммами без минимальных ежемесячных платежей.

Третий пункт — удобство для вас. Сюда входит пополнение и вывод денег со счета (скорость ввода-вывода, комиссии за эти операции, какими способами можно пополнить счет и снять деньги). Открытие счета (онлайн или личное посещение офиса). Решение с брокером различных вопросов.

Перед началом выбора, желательно знать про тарифные ловушки и уловки брокеров.

Как стать квалифицированным инвестором?

Это непросто. Для этого нужно соответствовать одному из этих требований:

-

владеть ценными бумагами, производными инструментами, депозитами и счетами в банках на сумму от 6 миллионов ₽;

-

иметь опыт работы в компании, которая проводила сделки с ценными бумагами, не меньше трёх лет — или не меньше двух лет, если она имела статус квалифицированного инвестора;

-

в течение года совершить сделки на сумму от 6 миллионов ₽, при этом не меньше одной сделки в месяц и от 10 сделок в квартал;

-

иметь высшее экономическое образование, или квалификационный аттестат, или сертификат по определённым направлениям (например, CFA или FRA).

Получите статус квалифицированного инвестора — сможете покупать любые бумаги на зарубежных биржах.

Как зарабатывают брокеры

Бесплатно они свою работу никогда не делают. Если вы что-то покупаете или продаете на фондовом или товарно-сырьевом рынках, вам надо будет платить комиссии. То есть небольшие проценты с каждой сделки.

Комиссии надо платить за каждое действие на рынке. Например, когда я покупаю облигацию, я плачу комиссию брокеру. Когда продаю эту же облигацию – снова плачу. Это как оплата за проезд в автобусе – я плачу, когда еду из дома в институт, и когда еду из института домой.

На валютном рынке брокеры работают немного иначе. Они взимают за каждую сделку спред. Спред надо платить всего лишь один раз – когда открывается сделка. То есть если я захочу на рубли купить доллары – мне надо будет заплатить спред. А когда я решу доллары менять обратно на рубли – спреда уже не будет.

Еще брокеры берут свопы. Не буду углубляться в детали свопов, дам вам только основную информацию. Своп – это плата за то, что брокер переносит вашу сделку через ночь. То есть вот я сегодня купил на рубли евро и решил их не продавать до завтра. Чтобы брокер сохранил эти евро за мной и не продал их в конце торгового дня, я плачу ему своп.

Exante

Это еще одна крупная международная компания, но она работает на рынке не так давно. Как брокерская платформа она была основана в 2010 году, а в 2011 году начала предоставлять доступ на фондовые рынки. Сейчас позволяет покупать акции не только в США, но и в целом на 50 рынках.

В отличие от Interactive Brokers, этот брокер устанавливает минимальную сумму, необходимую для открытия счета — 10 тыс. евро. Положительное отличие от предшественника — отсутствие любой комиссии за обслуживание счета. Комиссии же за операции несколько выше, но не существенно — 2 цента за каждую акцию. Эта же сумма касается и ETF.

Возможности забрать свои средства раз в месяц без комиссии здесь нет. Каждый вывод средств обходится в 30 евро, независимо от суммы, которую вы забираете.

Торговый терминал для торговли в Exante также нужно скачать на компьютер. У него тоже мозаичная структура.

Рейтинг российских брокеров акций

Третий по количеству клиентов брокер в России. Компания не вкладывается в активный маркетинг, но аудитория у нее есть. ВТБ предлагает неплохие тарифные планы.

| Наименование | Мой онлайн | Стандарт | Профессиональный |

| Комиссия брокера за сделку | 0,05% | 0,04% | Зависит от объема, от 0,015% |

| Комиссия биржи за сделку | от 0,01% | 0,01% | мин. 0,01% |

| Плата за обслуживание | Нет | 150 р. если есть сделка | 150 руб. если есть сделка |

| Заявка на позицию по телефону | 150 р за 1 сделку | – | – |

Если вы являетесь клиентом ВТБ и имеете привилегии банка, то тарифы будут корректироваться в меньшую сторону.

Преимущества ВТБ брокера:

- Наличие мобильного приложения с приличным функционалом,

- Открытый стакан цен,

- Возможно выставлять отложенные ордера,

- Удобная программа для ПК,

- Бонусы и дивиденды доступны для вывода.

Минусы:

- Частые сбои приложения,

- Слабая техподдержка.

В целом ВТБ брокер проявил себя на 3+, но для диверсификации рисков при большой сумме (от 5 млн. руб.) его вполне можно рассмотреть, как вариант покупки акций на долгий период.

БКС брокер

Компания обслуживает около 400 тыс. клиентов и предоставляет возможность открыть счет онлайн за 5 мин. На сегодня для инвесторов доступно 4 тарифа:

| Операция | Инвестор | Трейдер | Инвестор ПРО | Трейдер ПРО |

|

Плата за обслуживание, если совершена хоть 1 сделка |

99 руб. | 199 руб. | 299 руб. | 299 руб. |

| Комиссия за сделку | 0,30% | 0,015-0,05% | 0,015-0,03% | 0,015-0,45% |

БКС брокер – стандартная ничем не примечательная брокерская компания с высоким порогом для входа по сравнению с остальными брокерами. Тарифная сетка имеет базовые тарифы, не превышающие рыночные предложения.

Плюсы работы с БКС:

- Есть доступ на обе биржи: ММВБ и Санкт – Петербургская,

- Сильный аналитический отдел,

- Отличное обучение на собственной платформе,

- Собственное мобильное приложение,

- Прогнозы и аналитика от ведущих экспертов.

Минусы:

- В техподдержке вам не помогут,

- Много жалоб на брокера из-за не корректно предоставляемых услуг.

Открытие брокер

Открытие известен сегодня, как брокер, который активно расширяет свою клиентскую базу, в первую очередь за счет рекламы в интернете. Многие мои партнеры работают с этим брокером, но новичку, будет весьма сложно сориентироваться в тарифной сетке на их сайте.

Тарифные планы в сокращенном виде:

Самостоятельная торговля

| Тип рынка | Конверсионный | Инвестор | Инвестор+ | Самост. управление иис |

| Фондовый | 0,057 | от 45 руб | от 125 руб | 0,057% |

| Валютный | от 0,035875% | 0,01435% и выше | от 0,01435% | 0,035875% и выше |

| Срочный | мин. 2 руб | от 2 руб | мин. 2 руб. | от 2 руб |

| Внебиржевой | от 0,2% | 0,2% | от 0,2% | 0,2% |

Для каждого типа тарифа предусмотрено дополнительное вознаграждение для брокера:

- Конверсионный – 175 руб,

- Инвестор – 295 руб,

- Инвестор плюс – 590 руб,

- Самостоятельный ИИС – 0 руб.

Эти тарифы зависят от минимальной суммы депозита на счете.

Модельный ИИС:

- Фондовый рынок – 0,057%,

- Валютный – 0,01025%,

- Фьючерсы 0,74 руб за контракт,

- Внебиржевой рынок – 0,2%,

- Ведение счета, мин 90 руб или 0,083% от оборота.

Более подробно, что такое ИИС, читайте в статье как устроен ИИС.

Явных плюсов у компании нет, выделю минусы:

- Множество тарифов запутывают пользователей,

- Назойливые менеджеры, достающие частыми звонками.

Не рекомендую работать с этим брокером.

Брокер Финам

На блоге, я уже делал подробный обзор брокера Финам. Рассматривать данную компанию для инвестирования в акции также не рекомендую. Причина тому – нерешенные проблемы у моих партнеров, в частности:

- Зависания терминалов,

- Самостоятельные открытия позиций,

- Задержки в выводе средств,

- Назойливые менеджеры, требующие внести депозит и увеличить депозит,

- Некомпетентная техподдержка.

Если вы пользуетесь кредитным плечом, то вам придется платить за пользование средствами определенную процентную ставку. Тарифы на использования кредитного плеча будут доступны при регистрации брокерского счета.

Я протестировал 90% вышеуказанных компаний и в какой-то момент понял, что российские брокеры еще не готовы предлагать нормальные условия для работы. Поэтому для работы с российскими акциями я оставлю только одного – БКС брокер (офиц. сайт broker.ru) . Как раз недавно перевел туда деньги из Финам. Для покупки иностранных ценных бумаг я пользуюсь услугами исключительно зарубежных брокеров и ниже объясню почему.

Как получить лицензию биржевого брокера?

Стать брокером без подтверждающего удостоверения об образовании нельзя. Отвечая на вопрос «Как получить лицензию биржевого брокера?», можно выделить два этапа: образование и стажировка. Высокие оценки в дипломе, стажировка в ведущих компаниях, самообразование увеличивают шанс на получение должности в рейтинговой фирме.

Качество брокерских услуг отслеживается государством, брокерские компании проходят регулярные проверки. ФСФР – уполномоченная организация России, производящая контроль торговых и фондовых рынков. Кроме лицензии нужно иметь практические знания и опыт.

Основные отличия брокера от дилера

Дилеры, также как и

брокеры, выступают посредниками в

биржевой торговле. И те и другие

предоставляют любому желающему

возможность торговли на любом интересующем

сегменте финансового рынка. Однако,

между этими двумя видами посредников

есть целый ряд весьма существенных

отличий, о которых должен знать каждый

уважающий себя трейдер.

Начнём с того, что брокер

являет собой лицо абсолютно не

заинтересованное. Другими словами, ему

без разницы зарабатываете вы деньги

или терпите убытки. Для него важен сам

факт того, что вы торгуете, ибо с каждой

вашей сделки он получает определённый

процент комиссии.

Брокер не покупает и

не продаёт ценные бумаги для себя и за

свой счёт. Все проводимые им операции

выполняются согласно приказам (ордерам)

отдаваемым ему клиентами, за счёт средств

находящихся на торговых счетах клиентов.

В плане средств используемых для

торговли, может быть одно исключение в

виде предоставляемого брокером кредитного

плеча.

Дилер торгует за свой

счёт и от своего имени, и для своих

клиентов он выступает не столько в роли

посредника, сколько в роли контрагента.

То есть, другими словами, дилер может

быть заинтересован в том, чтобы обыграть

своего клиента.

Формально заработок

дилера складывается из того спреда,

который образуется между ценой покупки

на бирже и ценой продажи клиенту. Дело

в том, что дилер, в отличие от брокера,

может выставлять собственные котировки

(брокер лишь транслирует те цены которые

предлагают продавцы и покупатели). Такая

возможность позволяет приобретать

актив по одной цене, тут же выставляя

его на продажу чуть выше.

На фондовом рынке

деятельность дилеров достаточно хорошо

контролируется и вероятность каких

либо незаконных манипуляций с их стороны

минимальна, чего нельзя сказать о

деятельности дилеров орудующих на рынке

Форекс. Эта сфера деятельности подвержена

контролю со стороны государства гораздо

в меньшей степени, чем активно пользуются

многие, в том числе и широко известные,

Форекс-дилеры**.

Имея право на выставление

собственных котировок и зная расположение

всех стоп-ордеров на закрытие позиций,

не нужно быть финансовым гением для

того, чтобы рассчитать куда и насколько

нужно сдвинуть цену, чтобы сбить все

стоп-лоссы (ордера Stop Loss) и

положить деньги клиентов в свой карман.

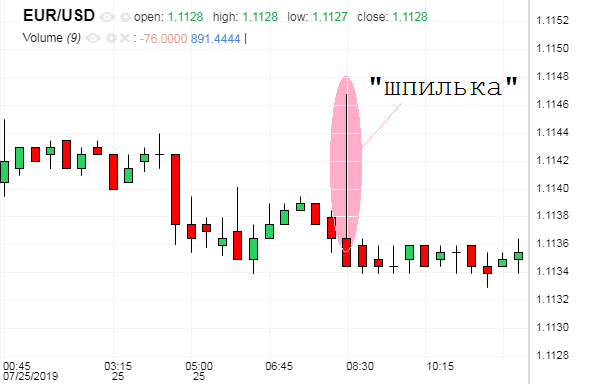

После такого

рода манипуляции, цена всегда возвращается

обратно, а на ценовом графике остаётся

«шпилька», которая, впрочем, в скором

времени затирается. Вот так вот всё

просто!

Пример шпильки на графике EURUSD

Пример шпильки на графике EURUSD

** Кстати, имейте ввиду,

что сами себя они именуют брокерами.

Видимо такие термины как дилер или

дилинговый центр (ДЦ) уже полностью

исчерпали лимит доверия в среде

Форекс-трейдеров.

Кто такие брокеры на бирже

Как это происходит?

На бирже совершать сделки напрямую могут только профессиональные участники рынка. Имеющие соответствующие лицензии. Обычным физическим (да и юридическим) лицам вход закрыт.

Чтобы получить доступ на фондовый рынок, нужно заключить договор с брокером на обслуживание. Внести деньги на счет. И можно начинать торговлю. То есть покупать акции, облигации, валюту и так далее.

Схема совершения сделок следующая.

- Выставляете заявку на покупку, например хочу купить 100 акций Газпрома.

- Брокер проверяет наличие средств на вашем счете, достаточных для покупки.

- Если все нормально, заявка выводится на биржу.

- Биржа сводит Вас с продавцом, у которого выставлено на продажу нужное количество акций по лучшей цене.

- Совершается сделка и биржа передает информацию брокеру.

- Брокер фиксирует факт покупки на вашем счете (списывает деньги, зачисляет акции).

- В своем портфеле вы видите купленные акции.

Все эти действия происходят буквально за доли секунды. Обратная ситуации (продажи) выглядит аналогично.

Где еще можно купить акции

Внимание к акциям на рынке циклично, что связано с мировыми настроениями и просадками по другим инструментам, например, с криптовалютой. Разумеется, что брокер — удобный посредник, плюс, его сайт с подвязкой к биржам — то место, где посмотреть цены на акции компаний, обратив внимание на зеленый или красный тренд в стоимости

Он — далеко не единственная возможность в приобретении ценных бумаг.

Биржи

Это практически нереально приобрести акции Apple или других компаний прямо на площадке, поскольку выход на нее разрешен брокерам или квалифицированным инвесторам. Для физического лица требования весьма высокие: объем портфеля не ниже 6 млн. рублей, опыт работы в брокерских или банковских компаниях не менее 2-х лет, высшее образование или сертификат, аттестат профильных финансовых компаний.

Для юридического лица требования еще более «жесткие»: объем портфеля 200 млн. рублей, или сумма сделок за последние 4 квартала не меньше 50 млн. рублей, или выручка за год не менее 2 млрд. рублей. При этом законом установлен список лиц, которые могут претендовать на такой статус: непосредственно брокеры, пенсионные фонды, страховые компании и др.

У эмитента

Некоторые компании могут организовывать прямую продажу без предварительного листинга на биржу или сразу несколько площадок. Традиционно это делается в самом начале, когда компания на старте и мало известная. Многие так обзаводились пакетом ценных бумаг в 90-х. С одной стороны, для тех, кто ищет варианты, какие акции российских (редко, но все же бывает иностранных) компаний выгодно покупать сейчас, это неплохой вариант, ведь цена будет невысокой. С другой, риск банкротства такого акционерного общества никто не исключал.

У частных инвесторов

Процесс приобретения прямо формируется на основе личных контактов, и как правило, характерен только для опытных инвесторов. Представим ситуацию: вы хотите купить ценные бумаги Яндекс. Находите человека, который готов вам их продать, передав бумаги со своего кабинета на ваш. Как правило, цена будет ниже, да и комиссий за посредничество платить не нужно. Но какие риски – подумайте об этом! Несмотря на столь привлекательные, на первый взгляд условия, это один из вариантов, куда не надо вкладывать деньги, чтобы их не потерять.

Плюсы и минусы брокеров – брокерское обслуживание, тарифы

Чтоб рассчитывать на максимально благополучный результат по итогам торговли с брокерами, стоит сделать правильный выбор контрагента. В частности, можно привести следующие сервисы, предлагающие оптимальные условия для сотрудничества.

Октан-брокер

Отмечается положительными отзывами клиента. Работает оперативно, ошибок с закупками бумаг не отмечается. К праздникам, различным памятным датам делает подарки (что не является существенным, но все же, приятным моментом сотрудничества). Обеспечивается оперативная поддержка клиентов, служба поддержки решает любой вопрос, начиная от простой консультации, заканчивая ситуацией с выводом денежных активов. Правда из минусов также есть что отметить, а именно, сравнительно сложные и неудобные отчеты о деятельности, визуально их просто некомфортно читать.

Брокер отмечается рядом преимуществ и недостатков, но считается самым надежным. Сначала стоит отметить такой недостаток как невозможность пополнения сервиса через систему переводов Вебмани. Для тех, кто работает с данным ресурсом, такое ограничение станет существенным. К недостаткам относятся и высокие комиссии, которые станут неудобными для начинающего пользователя системы, который решит воспользоваться сервисом. В свою очередь к плюсам стоит отнести использование современных технологий, максимально расширен функционал личного кабинета. Фактически, брокер создает оптимальные условия для последующей работы пользователя на компьютере, мобильном устройстве. Приятные эмоции оставляет и профессиональный саппорт, реагирующий на сообщение уже в течение короткого промежутка времени.

Брокерский дом «Открытие»

Сравнительно новый игрок на рынке брокерских услуг, который, тем не менее, предлагает совершенно уникальные условия для деятельности с ценными бумагами, различными драгоценными металлами. От оборота устанавливается комиссия в размере 0,03% (что непосредственно зависит от установленного тарифа, а также, оборота денежных средств). Никаких сокрытых поборов не потребуется, только первоначальная комиссия, указанная выше. Что примечательно, как ввод, так и вывод средств осуществляется исключительно с использованием сервиса «Открытие», выбрав наиболее близкое к месту проживания или работы место отделения. Для получения аналитических сведений относительно текущей ситуации на финансовом рынке в России, по миру, необходимо указать пригласившего в соответствующей строке. Действует и совершенно уникальное предложение для лиц, которые предпочитают воспользоваться услугами сервиса через ООО «Трейдинг-Юг». Осуществляется возврат порядка 10% от суммы первоначальной комиссии, которая будет удерживаться брокером на протяжении каждого месяца. Можно также отметить, отдельные дилеры предлагают своим партнерам получить агентскую схему, направленную на привлечение потенциальных клиентов. Если интересно такое предложение, стоит им воспользоваться, тем более, с каждого привлеченного клиента (точнее его сделки) будет удержано порядка 10% от показателя данной суммы.

«БКС»

Достаточно крупный брокер на рынке соответствующих услуг. Отмечаются сравнительно невысокие комиссионные отчисления системе, а также, достаточно большой выбор сервисов. Среди отдельных сервисов, предложенных потенциальному клиенту в рамках программы, стоит отметить наличие единого брокерского счета, осуществление оперативного перевода средств с одной площадки на другую. К тому же, пользователь будет работать с вежливым деликатным персоналом, способным ответить на фактически любой вопрос пользователя. Среди недостатков отмечается слабая техническая сторона работы ресурса. Сервера могут зависать на несколько часов (вплоть до десяти), что наблюдается примерно 1 раз в месяц, даже реже. В отдельных случаях, заявки приходится ждать, они проводятся спустя несколько минут после отправки, что порой просто неудобно.

Калькулятор выбора брокера

Сделал в Гугл-таблицах калькулятор по выбору брокера. За основу взял основных российских брокеров (рассматривать мелочь, которая через год-два может исчезнуть) смысла не вижу.

В списке только участники из ТОП-брокеров по рейтингу, который ведет Московская биржа. Взял основные тарифы (по некоторым брокерам даже несколько), с наилучшими условиями: комиссии за операции (с учетом фиксированной комиссии биржи), стоимость депозитарных услуг и месячная абонентская плата (если она присутствует), минимальная плата за сделку.

Как работает калькулятор?

Вам нужно заполнить три поля:

- На какую сумму вы планируете пополнять счет ежегодно.

- Как часто вы намерены совершать сделки: если каждый месяц — пишем 12, раз в два месяца — 6 и так далее.

- Среднее количество сделок в активный месяц. В первую очередь нужно для оценки затрат по брокерам, у которых есть минимальная плата за сделки.

После заполнения условий вы увидите во сколько вам обойдется годовое обслуживание по каждому брокеру. Вам останется только выбрать подходящий тариф.

Для наглядности смоделируем несколько ситуаций.

Схема пополнения ИИС

- Пополнение 400 тысяч в год;

- Ежемесячные сделки;

- В среднем 3 покупки в месяц.

Прописываем свои условия

Смотрим колонку «Расходы инвестора в год». Сделана цветовая градация для наглядности: от лучшего тарифа (зеленым) до самого дорогого (красный). Расходы (и сэкономленные деньги) между тарифами могут различаться в разы. Но в целом в 300-400 рублей за год можно уложиться легко. Поразил конечно же Фридом Финанс с его 7 тысячной платой за годовое обслуживание.

Можно дополнительно умножить полученные комиссии на три (минимальный срок жизни ИИС) для оценки совокупных расходов.

Второй вариант — начинающий инвестор с небольшим капиталом

- Пополнение 60 тыс. в год;

- 6 активных месяцев;

- В среднем 5 покупок в месяц.

Обратите внимание как не сильно изменились комиссии у Финам (и все из-за минимальной платы за сделку и аб. платы)

Третий вариант — начинающий трейдер

Я не сторонник совершения активных сделок по брокерскому счету. Чем больше вы делаете лишних телодвижений (сделок), тем больше денег вы отдаете в виде комиссий.

Допустим на счете есть 100 000 рублей. Трейдер совершает каждый день всего по 2 сделки: утром купил, вечером продал. Итого его оборот в день — 200 000 рублей. Умножаем на 22 рабочих дня в месяце Х 12 месяцев в году. Получаем около 50 миллионов рублей в год.

Вносим данные и вуаля …. десятки-сотни тысяч только на одних комиссиях.

Зачем нужен брокер

Первый вопрос, которые задают новички — зачем нужен брокер и можно ли приобрести акции напрямую без его помощи?

Фактически брокер — это посредник между продавцом и покупателем. Его участие в приобретении акций обязательное и обойтись без него невозможно. Вы подаете ему заявку на покупку ценных бумаг, он ее выполняет, обеспечивает хранение акций, начисление дивидендов, а когда вы решаете продать актив, выполняет и эту задачу.

Почти у всех брокеров налажена удаленная работа через интернет. Подача заявки на покупку акций — это простое нажатие кнопки «купить» на своем компьютере или смартфоне.

За посреднические услуги брокерские компании берут комиссию. В частности, плата может взиматься за каждую операцию, обслуживание счета, вывод средств. Есть также ряд сопутствующих источников заработка, которые используют брокеры. Например, это маржинальная торговля, когда клиент покупает активы за счет брокера в долг. Брокер в этом случае выступает как кредитор и, соответственно, берет свои проценты.