Дебиторская задолженность. понятие, виды и общие правила списания

Содержание:

- Пример подтверждения ликвидности долга в результате всестороннего анализа реального лота

- Инвентаризация дебиторской задолженности

- “Контроль” – что делать с дебиторской задолженностью.

- Какая задолженность выгоднее для предприятия?

- Что это такое

- Как взыскать

- БУХГАЛТЕРСКИЙ УЧЕТ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

- Что такое просроченная дебиторская задолженность?

Пример подтверждения ликвидности долга в результате всестороннего анализа реального лота

Открытый аукцион

Дебиторская задолженность ООО «ГарантСтройЭксперт» — 49709,03 руб.Регион: Алтайский край

Иски к должнику: 39 539 руб. 52 коп. суммы неосновательного обогащения и 10 169 руб. 51 коп. процентов за пользование.

Должник: ООО «СТРОЙГАРАНТ» (ИНН: 2222795753) (на ЕФРСБ)Адрес: Алтайский, Барнаул, Крупской, 143Регион: Алтайский крайДата торгов: 13.04.2018 08:00

О компании: Общество с ограниченной ответственностью «ГарантСтройЭксперт»

1. Реквизиты компании: ИНН 22250918112. Юридический адрес компании3. Фактический адрес компании: (совпадение с юридическим) да4. Виды деятельности: Строительство жилых и нежилых зданий.5. Дата регистрации компании: Зарегистрирован 30.01.2008, действующий+6. Используемая система налогообложения: использует УСНО7. Директор: Директор Руднев Максим Александрович8. Численность сотрудников9. Телефон: 8 (3852) 26-60-1010. Сайт: гарант22.рф .11. Учредители компании: Руднев Максим Александрович,он же директор12. Связь с другими компаниями: нет13. Филиалы компании: нет14. Уставной капитал (тыс. рублей): 12

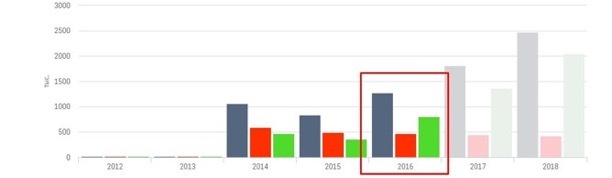

Финансовый анализ: прогнозируемый рост дохода на 2018 год: + 36%

Результаты деятельности за предыдущие годы:

Эффективность: высокая.Доход собственника выше среднего (70 коп. на вложенный рубль).Рентабельность имущества (68%) выше среднеотраслевого значения (2%) по отрасли «Строительство».Рентабельность продаж (292%) выше среднеотраслевого значения (6%) по отрасли «Строительство».

Имущественное положение: нормальное.Управление оборотными активами стало более экономным: долги покупателей стали собираться на 14% быстрее.За последний год имущество выросло на 36% (с 867 тыс. руб. до 1182 тыс. руб.), что увеличило потенциал предприятия.На долгосрочное развитие средств не выделено.

Финансовое положение: хорошее.Платежеспособность высокая: оборотные активы (источники погашения обязательств) больше обязательств на 5273%.Угрозы финансовой зависимости нет: заемные средства в балансе (2%) не превышают собственные.Обеспеченность текущей деятельности собственными средствами хорошая (98%> 30% суммы оборотных активов)

Надежность компании: выше среднего.Суды (истец, ответчик, исполнительные листы): отсутствуют исполнительные производства.

Факторы для успешного взыскания:

- Наличие телефона и сайта, что очень хорошо для взыскания.

- Отличные экономические показатели.

- Наличие гос. контрактов.

- Надежность ООО выше среднего.

- Иск к должнику только наш.

Рекомендации для покупки ДЗ: очень высокая вероятность взыскания.

План взыскания:

- Предложение заключения мирового соглашения после процедуры правоприемства долга с дисконтом от 10% до 30%.

- Полное взыскание.

- Банкротство должника.

Выбранная мною дебиторская задолженность полностью отвечала всем перечисленным критериям ликвидности долга.

Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга. Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца. Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране. При отправлении справки о дебиторской задолженности, нужно учитывать тот факт, что предприятие может являться и дебитором и кредитором одновременно. Даже если по подсчетам вы оказались должником, ведомость высылать нужно, при этом указывать сумму и дебиторской и кредиторской задолженности.

После проведения сверок, предприятие должно составить акт инвентаризации, некоторые устанавливают собственный шаблон формы, или же используют стандартный, например: образец 1 (скачать).

“Контроль” – что делать с дебиторской задолженностью.

Управление дебиторкой требует досконального подхода. Некоторые руководители досконально продумывают процессы, имеющие отношение к отсрочкам платежей, другие, упускают из виду этот вопрос. Однако практика доказывает: легкомысленное отношение к дебиторке нередко имеет плачевный исход.

Еще раз вернемся к тому, что значит дебиторская задолженность. Это составляющая оборотного капитала. Средства берутся из оборота и употребляются дебиторами.

Объясняясь юридическим языком, дебиторская задолженность предприятия – это включенные в состав имущества фирмы имущественные требования к прочим лицам.

Почему дебиторку необходимо контролировать? Потому что этот вопрос часто напрямую связан с безопасностью организации. Откладывая его решение, с одной стороны, владельцы бизнеса освобождают для себя массу времени. Но решения не происходит. Более того, с немалой вероятностью возникают всевозможные неприятные явления:

- Денежные средства теряются. Дебиторка: что это? Иной раз это прямая утрата финансов. Иной раз прослеживается связь с компаниями-однодневками, отсрочка платежа для которых не была обоснована. С них взятки гладки, даже решение суда не окажется панацеей при желании вернуть свои финансы.

- Финансовая стойкость компании может пошатнуться. При регулярной открытой дебиторке, организация может столкнуться с проблемой оплаты зарплаты, налогов и иных платежей.

- Происходит неэффективное употребление ресурсов. Над дебиторкой трудятся сразу несколько работников, включая менеджеров, директора, юристов. Развитие новых направлений при этом может притормаживаться. Плюс издержки в суде также могут быть далеко не маленькими.

- Страдает деловая репутация. При передаче продукции одному заказчику, второй их не получает (ждет). Помимо напряженных отношений с клиентурой неизбежно появление проблем: часть клиентов, скорее, отправится к конкурентам, чтобы избежать длительного ожидания.

- Конкурентные преимущества теряются. Дебиторская задолженность провоцирует дополнительные расходы. Если в обороте употребляются деньги компании, они не идут на развитие, если речь о заемных, то с них еще требуется выплата процентов.

Если копнуть глубже, можно найти и массу иных проблем. У каждого предприятия они будут индивидуальные, связанные со сферой деятельности и прочими нюансами.

Измерение и учет каждого показателя – основа разумного ведения бизнеса. Чтобы четко понимать, что относится к дебиторской задолженности и что стало ее первопричиной, нужно неизменно анализировать показатели, заниматься управлением процессом, не пуская его на самотек.

Важные мероприятия при работе с дебиторкой:

Назначение лица, ведущего ее контроль (ревизора).

Установка определенных дат контроля дебиторки.

Введение регламента передачи продукции при применении отсрочки платежа. Контроль его исполнения.

Регулярный учет размера дебиторки.

Определение лимитов для всех контрагентов по долговременности и размеру отсрочки платежа.

Крайне важно взвешивать состав дебиторки. Информацией для подобного анализа могут служить данные бухучета по дебиторке

Учитывать нужно не одну величину долга, но и время его появления.

Чтобы понять состояние деловой октивности организации часто проводят сравнение сроков ликвидации дебиторки со сроками, на которые планировалось предоставить кредитование.

Чтобы провести планирование дебиторки по результатам конца месяца, специалисты советуют обращаться к расчету коэффициента инкассации, демонстрирующего долю оплаты, осуществленной в текущем периоде до отгрузки продукции. К примеру, если клиент выплатит 70% суммы на стадии покупки, а 30% – спустя месяц, коэффициентом инкассации можно назвать 70% в этом месяце, а в последующем – 30%.

Многие практикуют учет информации о компаниях, задолжавших дебиторам. Это нередко приносит пользу и позволяет гасить кредиторские обязательства под дебиторку.

Какая задолженность выгоднее для предприятия?

На первый взгляд кажется очевидным, что организации выгодно иметь дебиторский долг, так как это актив, который при погашении принесет доход наличными или безналичными деньгами. А кредиторская – это напротив, обязательства, которые необходимо погашать, тем самым уменьшая реальную прибыль.

Но на самом деле ситуация выглядит иначе. В первом случае предприятие изымает из оборота реальные активы – отгружает товар, оказывает услуги, выдает аванс и так далее, а взамен получает только цифры в отчете, отражающие долг контрагента, а не «реальные» деньги, которые можно вложить в производственный цикл. Дебитор при этом получает товарный (и возможно беспроцентный) кредит, за счет которого он решает проблемы, не затрачивая собственных ресурсов. И если он своевременно не возвратит долг, то предприятию придется взыскивать его через суд или списывать на убыток.

При кредиторской задолженности организация получает товарный кредит – отгруженную продукцию, оказанные услуги и так далее, который будет оплачен за счет будущих финансовых поступлений. То есть компания может увеличить собственный доход за счет сторонних ресурсов. А следовательно, для инвестора, оценивающего перспективы компании и ее акций, встает непростая задача без готовой схемы: нельзя сделать мгновенный вывод, лишь просмотрев в отчетности графу суммарных обязательств обоих типов.

Вывод

Сходства и различия видов задолженности по отношению к компании представлены в таблице.

| Критерий сравнения | ДЗ | КЗ |

| Кто является должником | Сторонний контрагент | Само предприятие |

| В каком разделе отчетности отражается | В активе | В пассиве |

| Виды задолженностей | Текущая, долгосрочная, просроченная, безнадежная | |

| Как ведется учет | Отдельно по каждому контрагенту и каждому договору | |

| Как безнадежная к взысканию задолженность влияет на прибыль | Уменьшает | Увеличивает |

| Начисление штрафов за несвоевременное погашение | Увеличивает потенциальный доход | Уменьшает доход предприятия |

Что это такое

В постановке вопроса нет подвоха. Сложности появляются, когда в голове всплывает формулировка дебиторской задолженности из экономических учебников: дебиторка — это деньги или другие финансовые активы, которые возвращает (или должен возвратить) дебитор. Но помилуйте. Я взял кредит в банке. Следовательно, я дебитор, а банк кредитор. Здесь все просто и понятно.

Идем дальше. Я, дебитор, обязан выплатить (вернуть) банку кредиторскую задолженность, потому что я ему должен, я взял у него кредит. Опять все просто и понятно. Тогда почему в учебниках написано, что дебиторскую задолженность выплачивает дебитор? Вот с этого места и начинают «закипать» мозги у людей, увлеченных бизнесом, а не экономикой. Попробуем внести ясность в понятие «что такое дебиторская задолженность» простыми словами.

Когда возникает

В коммерческих организациях или у предпринимателей, занимающихся производством, сферой оказания услуг или торговлей постоянно возникают ситуации, когда им должны или они должны.

Долг перед ними возникает в следующих случаях:

- В соответствии с договором поставки, покупатель или получатель услуг (в гражданском праве называется контрагент, т.е. тот, кто находится против, противостоит другой стороне, во время заключения договора) оплачивает уже полученный товар (услугу) через определенное время: после его реализации или с отсрочкой платежа на 10, 20 или 30 дней. Иногда этот период может быть в несколько месяцев;

- Договором поставки предусмотрена предварительная оплата товаров или услуг. Деньги за них перечислены, но на склад плательщика ничего не поступило;

- Товар продан в рассрочку — это уже в торговле;

- Уплачены налоги, но при сдаче квартального или годового баланса были произведены корректировки (уточнения) налогооблагаемой базы, в результате чего выяснилось, что была перечислена большая, чем требовалось, сумма. Налоговая инспекция, как правило, переплаты не возвращает. Они становятся дебиторской задолженностью и будут засчитаны в счет погашения налогов следующего отчетного периода;

- Сотруднику организации выдали наличные деньги на командировочные расходы или покупку различных канцелярских принадлежностей. До тех пор, пока не будут представлены документы, подтверждающие расход полученных средств на благо организации, сотрудник считается должником перед организацией.

Зачем учитывать

Такие ситуации в обязательном порядке необходимо фиксировать в бухгалтерском учете. Ведь это собственные средства или, как их еще называют бухгалтера — активы предприятия (организации). Такие записи нужны для того, чтобы:

- правильно определять налогооблагаемую базу;

- знать общую сумму задолженности перед организацией;

- вести учет кто и сколько должен;

- управлять собственными активами (об этом более подробно несколько ниже).

Проводки должны быть стандартными, понятными любому бухгалтеру или финансисту. Для этого потребовалось ввести в бухгалтерскую терминологию понятие, четко описывающее создавшуюся ситуацию. Остановились на давно проверенной записи: «он должен», что на английском звучит как «debet» (впервые ее стали применять торговые люди в своих амбарных книгах, где с левой стороны писали на латыни «debitum» — «долг»).

Как возникла путаница в терминологии

Все было бы понятно и не запутывало простых людей, если бы не докторская диссертация одного из ученых мужей, который до конца не разобрался и предложил свою формулировку дебиторской задолженности — это денежные средства, которые должен возвратить (выплатить) дебитор.

В соответствии с формальной логикой, он прав, но на практике возникло разное понимание термина, о чем говорилось выше. На наш взгляд лучше пользоваться объяснением термина, приведенного в Википедии, где пишут, что дебиторка — это бухгалтерский термин для отражения суммы долгов, возникших перед компанией или фирмой со стороны граждан, других компаний и фирм.

Как взыскать

Взыскание дебиторской задолженности через суд — это процедура, строго регламентированная, действующим законодательством РФ. Она включает в себя обязательный досудебный и судебный порядок взыскания. Соблюдение процедуры взыскания в судебном порядке и наличие документально обоснованного требования задолженности гарантирует получения судебного акта и исполнительного листа.

Сбор документов и досудебное урегулирование

Для начала понадобится подготовить мотивированную официальную претензию должнику, соблюсти процессуальные сроки и направить по юридическому адресу должника. В претензии нужно указать реквизиты должника, документы-основания, которые подтверждают факт возникновения задолженности, сумму, способы и сроки погашения задолженности.

Документы для судебного урегулирования

В случае отсутствия возврата долга в рамках досудебного урегулирования спор переходит в судебную стадию урегулирования. Для этого понадобятся оригиналы договоров, а также первичной документации, в которых зафиксирован факт исполнения со стороны кредитора.

Это может быть договор на поставку, договор на оказания услуг или иные виды поименованных и/или смешанных договоров, в соответствии с Гражданским кодексом РФ.

При доказывании факта наличия права требования к должнику, важно иметь документальное обоснование (подписанные оригиналы договоров, актов или выплат по счет-офертам (при взыскании аванса), товарных накладных/товарно-транспортных накладных, актов сверок и прочих документов). При отсутствии подписанного договора, задолженность возможно взыскать как разовую сделку по поставке на основании товарной накладной, или как акцепт оферты (например, путем оплаты счета или акцепт конкретными действиями)

При отсутствии подписанного договора, задолженность возможно взыскать как разовую сделку по поставке на основании товарной накладной, или как акцепт оферты (например, путем оплаты счета или акцепт конкретными действиями).

Обращение в суд

После истечении срока на соблюдение досудебного процесса урегулирования спора (30 календарных дней, если иное не установлено договором), необходимо подготовить исковое заявление, в соответствии с требованиями Арбитражного процессуального кодекса РФ, и направить в суд.

Важный момент:

Необходимо правильно определить подсудность судебного разбирательства. По общему правилу, если иное не предусмотрено договором, исковое заявление направляется в суд по месту нахождения должника. Копию искового заявления необходимо направить ответчику заказным письмом. Квитанцию об оплате почтовых услуг нужно сохранить, так как ее придется предъявить в суде.

В рамках судебного производства иски могут рассматриваться в общем или упрощённом порядке (сокращенные сроки и без вызова сторон). Это зависит от предмета спора и размера исковых требований.

После вынесения решения суда следует этап выдачи исполнительного листа и непосредственного взыскания (добровольного — самим должником, или через банки путем списания со счетов или принудительный — службой судебных приставов).

Какие могут возникнуть сложности

Вернуть средства получается далеко не всегда. Подтверждение этому — данные государственной организации ЕМИСС, которая анализирует множество факторов социально-экономической жизни нашей страны.

Интересно, что размер просроченной дебиторской задолженности организаций стабильно растет. Например, в 2013 году он составлял 1,2 миллиарда рублей, а в 2017 году почти в два раза больше — 2,2 миллиарда рублей.

В некоторых ситуациях получение положительного решения суда не гарантирует возврат денежных средств, при отсутствии денег или иного имущества должника на момент получения решения суда.

Важно:

С момента возникновения спора о возврате долга необходимо отслеживать возможные недобросовестные действия должника по выводу активов со счетов компании. В судебном процессе возможно реализовать право истца на наложение ареста на имущество должника для блокирования таких действий.

Просроченная дебиторская задолженность образуется тогда, когда ее взыскание через суд не приводит к желаемому результату, или кредитор не занимается взысканием.

Как повысить шансы на взыскание

Значительно повысить эффективность процесса взыскания можно с помощью специальных сервисов, доверив им все юридические вопросы, подготовку и отправку исковых заявлений. Это абсолютно законно и уже стало регулярной практикой для многих предприятий.

Одним из таких сервисов является Дебеток — debetok.ru. Сервис работает по всей России, . Расходы на представление интересов в суде в размере 9000 рублей компенсирует ответчик в случае получения положительного решения суда.

БУХГАЛТЕРСКИЙ УЧЕТ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Счета учета кредиторской задолженности и аналитика учета приведены в табл. 2. Эти счета являются пассивными (кроме счета 76 «Расчеты с разными дебиторами и кредиторами»). Увеличение задолженности отражается по кредиту пассивных счетов, списание — по дебету. Счет 76 активно-пассивный, увеличение задолженности может отражаться и по дебету, и по кредиту этого счета.

|

Таблица 2. Счета учета кредиторской задолженности и их аналитика |

|||

|

Вид кредиторской задолженности |

Счета учета |

Аналитика учета |

До какого момента числится в учете |

|

По приобретению товаров, работ, услуг у поставщика |

60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» |

По каждому поставщику и подрядчику, по приобретенной партии товара или по полученным от поставщика счетам на оплату |

До даты оплаты поставщикам и подрядчикам за приобретенные товары, выполненные работы, услуги |

|

По выплате заработной платы |

70 «Расчеты с персоналом по оплате труда» |

По каждому сотруднику |

До даты выдача заработной платы сотрудникам |

|

По оплате налогов и взносов в бюджет и внебюджетные фонды |

68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению» |

По каждому налогу и взносу, уплачиваемому в бюджет и внебюджетные фонды, по бюджетам (местный, региональный, федеральный) |

До даты уплаты налогов и взносов в бюджет и внебюджетные фонды |

|

По полученным кредитам и займам |

66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» |

По каждому кредитору, кредитному договору |

До даты погашения обязательства кредитором, указанным в кредитном договоре или договоре займа |

|

По авансам, полученным от покупателей в счет предстоящих поставок |

62.2 «Расчеты по авансам полученным» |

По каждому покупателю, счетам, выставленным на предоплату |

До даты отгрузки товара, выполнения работ, услуг |

На величину кредиторской задолженности предприятия оказывают влияние:

- общий объем закупок, в том числе доля в общем объеме закупок товаров (работ, услуг), которые приобретены, но не оплачены;

- условия отгрузки, доставки и оплаты, указанные в договорах поставки;

- условия выполнения работ и расчетов с подрядчиками в договорах подряда;

- условия оказания услуг и порядок расчета за оказанные услуги (графики лизинговых, арендных платежей и т. д.);

- доля полученных кредитов в общей доле собственных средств;

- политика погашения кредиторской задолженности.

Кредиторскую задолженность можно разделить на внутреннюю и внешнюю. К внешней относится задолженность сторонним организациям по:

- приобретенным, но не оплаченным товарам, работам, услугам;

- кредитам и займам, полученным от сторонних организаций;

- оплате налогов и взносов в бюджет и внебюджетные фонды;

- авансам, полученным от покупателей в счет предстоящих поставок.

Внутренняя задолженность — это задолженность организации сотрудникам по выплате заработной платы и задолженность сотрудников по полученным от организации кредитам и займам.

Что такое просроченная дебиторская задолженность?

Любая задолженность имеет, как правило, строгие ограничения по сроку исполнения обязательства, хотя и существуют, иногда, обязательства, для которых срок не установлен (бессрочные), исполнить которые надо тогда, когда по ним будет предъявлено требование. В данном случае есть свои нюансы, и определенный срок на выставление требования на уплату тоже имеется. Например, может быть выдвинуто требование выполнения обязательств в двух или шестимесячный срок. То есть разные сделки предполагают различный подход к погашению дебиторской задолженности, прописывая в тексте договора сроки, когда обязательство по оплате долга, должно быть исполнено, и тем самым дебиторская задолженность будет погашена/закрыта.

Однако, каким бы юридически выверенным не был договор между компаниями или предприятиями всегда возникают ситуацию, когда одна из сторон не надлежащим образом исполняет, или вовсе не исполняет свои обязательства, грубо говоря, не платит по счетам и не погашает «дебиторку», по сему и встречаются такие термины как «(нормальная) плановая дебиторская задолженность» и «просроченная дебиторская задолженность».

Чаще всего «безнадежная» просрочка по дебиторской задолженности возникает при следующих обстоятельствах:

- Ликвидация юридического лица должника.

- Банкротство компании-должника;

- Истечение срока исковой давности с неподтверждением долга;

- Невозможность взыскания долга по исполнительному листу судебным приставом-исполнителем;

- Наличие на счетах денежных средств в “проблемном” банке.

Когда срок погашения дебиторской задолженности идет согласно договору – это норма. С того момента, как срок исполнения обязательств прошел, но оплата не поступила на счет предприятия, то нормальная дебиторская задолженность превращается в просроченную. И вот здесь уже компании необходимо принимать соответствующие меры, то есть руководство компании должно организовать работу ответственных сотрудников таким образом, чтобы дебиторская задолженность регулярно отслеживалась, контролировалась и сводилась к нулю. Ответственный сотрудник компании должен четко знать, когда по какому виду обязательств второй стороны наступает срок погашения дебиторской задолженности.

В последний год мы стали свидетелями беспрецедентной борьбы ЦБ за чистоту банковской сферы, а именно регулярные отзывы лицензий у сомнительных банков. И вот как раз такой отзыв лицензии у банка, где дебитор держал свои счета и может стать причиной «безнадежной» просрочки по погашению дебиторки. При такой ситуации возможны варианты развития событий, в первом варианте, если банк дебитора ликвидируется или у него отзывается лицензия, а денежных средств не хватает для погашения должником дебиторской задолженности, то она признается безнадежной и должна быть списана, а во втором случае, если вместо банк подлежит реструктуризации, а не ликвидации, то компания имеет право создать резерв по сомнительной дебиторской задолженности и попытаться подождать восстановления платежеспособности банка дебитора.

Оптимальным решением для любой компании является отслеживание финансового состояния дебитора. Это делается с целью своевременного выявления дебиторской задолженности и предотвращения просрочек. Ведь с большой вероятностью можно заблаговременно узнать, что договорные обязательства могут быть не выполнены в срок. В случае, когда дебитор находится на грани банкротства, у компании будут минимальные шансы, что дебиторская задолженность будет погашена. Если такая неблагоприятная ситуация наступила, рекомендуется как можно быстрее дебиторскую задолженность (которая не погашена) зафиксировать. И как только срок исполнения обязательств наступил, начинать процесс взыскания дебиторской задолженности с должника в судебном порядке.

После того, как компания получит на руки решение суда, можно запускать процедуру банкротства неплательщика уже в качестве кредитора и в счет дебиторской задолженности можно будет рассчитывать хотя бы на какую-то (частичную) компенсацию по судебному исполнительному листу.