Вертикальный анализ баланса пао “камаз” в excel

Содержание:

- Методика проведения

- Горизонтальный анализ баланса: сущность и пример проведения

- Обмундирование

- Горизонтальный и вертикальный анализ бухгалтерского баланса – что это, пример

- Ключевые различия между горизонтальным и вертикальным анализом

- Горизонтальный анализ денежных средств

- Горизонтальный анализ (временной или динамический) бухгалтерского баланса

- Методика проведения горизонтального анализа отчетности

- Изменения пассивов

- Вертикальный анализ баланса (структурный). Примеры с выводами

- Пример горизонтального анализа бухгалтерского баланса ПАО “КАМАЗ” с выводами в Excel

Методика проведения

Осуществление горизонтального анализа предполагает сопоставление показателей как в абсолютном выражении, так и в относительном.

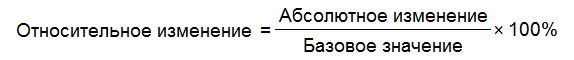

Формула

На первом этапе проведения анализа рассчитываются абсолютные отклонения статей финансовой отчетности относительного базового периода.

Это позволяет идентифицировать статьи, отклонения по которым были наибольшими в денежном выражении.

На втором этапе рассчитываются относительные изменения анализируемых показателей по сравнению с базовым периодом.

В этом случае величина абсолютных отклонений нормализуется относительно значения в базовом периоде. Это удобно при сопоставлении нескольких компаний, различных по размерам и масштабам деятельности.

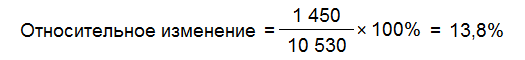

Например, если выручка в текущем периоде составила 11 980 тыс. у.е., а ее значение в базовом периоде составило 10 530 тыс. у.е., то абсолютное отклонение этого показателя составит 1 450 тыс. у.е., а относительное 13,8%.

Надежность результатов горизонтального анализа повышается по мере увеличения числа анализируемых учетных периодов. Обычно в качестве учетного периода используется год или квартал, реже данные ежемесячной отчетности.

Горизонтальный анализ баланса: сущность и пример проведения

Составление бухгалтерского баланса – это логичное завершение отчетного периода. Но не конец финансовой работы.

Готовый бухгалтерский отчет важно уметь читать, потому что привычка понимать то, что на самом деле происходит с бизнесом, может стать очень прибыльной. Читать баланс – это понимать и всесторонне анализировать его статьи

В качестве примера рассмотрим горизонтальный анализ баланса

Читать баланс – это понимать и всесторонне анализировать его статьи. В качестве примера рассмотрим горизонтальный анализ баланса.

Понятие горизонтального анализа и его основные показатели

Горизонтальный анализ баланса – это оценка отдельных показателей (статей) в динамике за ряд равнозначных временных периодов (квартал, год). В его основе лежит принцип сравнения отчетных показателей (Б1) с предыдущими (Б0). Он позволяет определить тенденцию изменения отдельных статей финансового отчета, поэтому имеет второе называние «трендовый».

По степени сложности расчетов горизонтальный анализ самый доступный. Традиционно рассчитываются такие аналитические величины:

- Абсолютное отклонение (в денежных единицах): ΔБ = Б1 — Б0;

- Относительное отклонение (в процентах): ΔБ = (Б1 ‒Б0) / Б0 × 100;

- Индекс (темп) роста: ТБ = Б1 / Б

Интерпретируют результаты расчетов так:

- если отклонение ΔБ имеет положительное значение или индекс ТБ ˃ 1, то статья баланса увеличилась;

- если отклонение ΔБ получилось со знаком «‒» или ТБ

Профессиональный бухгалтер-аналитик должен знать, когда позитивные отклонения – это хорошо, а когда – плохо. Например, увеличение денежных средств, прибыли, имущества – это позитивная тенденция.

Но если параллельно с денежными средствами возрастает и кредиторская задолженность, а нераспределенная прибыль сокращается, что увеличивает финансовую зависимость компании, то денежная радость не так однозначна.

Горизонтальный анализ и «золотое правило экономики»

Горизонтальным методом оценивается не только бухгалтерский баланс предприятия, но и отчет о финансовых результатах. Данные этих отчетов используются для сравнения темпов развития компании по разным критериям.

«Золотое правило экономики» дает возможность оценить потенциал предприятия. Оно подразумевает такие принципы успешности:

- Прибыль, доходы, собственный капитал и активы должны расти, что свидетельствует о росте экономического потенциала;

- Прибыль должна расти быстрее выручки, что доказывает сокращение издержек;

- Доходы должны расти быстрее собственного капитала, что характеризует привлечение средств за счет покупателей, а не учредителей;

- Собственный капитал должен расти быстрее активов, потому что финансовая независимость очень важна для компании.

Рост чистой прибыли и собственного капитала – это хорошая тенденция. Но если прибыль растет медленнее, чем капитал, то предприятие не в полной мере использует возможности для повышения эффективности коммерческой деятельности.

Формальный анализ отклонений показателей не дает возможности сделать правильные выводы. Нужны специальные знания, чтобы оценивать изменения в отчете комплексно, во взаимосвязи разных показателей.

Пример расчетов при горизонтальном анализе баланса

Проанализируем баланс условного предприятия за сокращенной формой.

Выводы после расчетов:

- В целом имущество предприятия увеличилось несущественно (на 83 тыс. руб. или 1,51%). Это свидетельствует о стабильности компании в условиях финансового кризиса;

- В активе баланса наблюдается рост внеоборотных активов (на 4,4%) и сокращение оборотных активов (на 0,9%). Это тревожный фактор, потому что предприятие сокращает свою ликвидность;

- В пассиве наиболее активно увеличился капитал (на 99 тыс. руб. или 5,23%). Долгосрочные обязательства сократились на 20 тыс. руб. (80%), что может говорить о своевременном погашении долгосрочного займа. Краткосрочные обязательства фактически остались на прежнем уровне (рост менее 1%).

Укрупненный отчет не позволяет сделать более глубокие выводы. Будет правильно дополнить горизонтальный финансовый анализ вертикальным, чтобы оценить структуру баланса.

Совет: самостоятельно рассчитайте абсолютные и относительные показатели изменения статей баланса (можно использовать Мicrosoft Exel), а затем подготовьте их интерпретацию, используя собственные знания и финансовые консультации авторитетных специалистов.

Обмундирование

Форма армии США за многие годы развития претерпела значительные изменения. В 2004 году Министерство обороны страны приняло решение создать новейшие универсальный камуфляж. В его задачи вошло обеспечение маскировки солдата в любых условиях, в любое время суток и на любой местности. Техническое задание требовало от новой формы иметь пиксельный рисунок. В результате так и появилась форма UCP – очень прочная и надежная, производимая по технологии rip-stop.

Но после 2010 года UCP начали активно списывать и выдавать военнослужащим уже камуфляж нового поколения – multicam, который позволяет бойцу без проблем замаскироваться в городе, лесу, горах и пустыне.

Горизонтальный и вертикальный анализ бухгалтерского баланса – что это, пример

Финансовая отчетность предоставляет возможность следить за состоянием бизнеса и вносить своевременные изменения в деятельность компании.

Основным отчетом является баланс предприятия, который характеризует состав имущества и источников его возникновения.

Для получения более полной картины финансового состояния используют два варианта расчета показателей по данным баланса. Это горизонтальный и вертикальный анализ бухгалтерского баланса.

Методики анализа бухгалтерского баланса

Бухбаланс в общепринятом представлении выглядит как таблица, состоящая из двух частей — актива и пассива. В балансе указывают итоговую сумму по каждой части и ее детализацию в разбивке по составным частям актива или пассива.

| АКТИВ | ПАССИВ |

| Основные средства | Собственный капитал |

| Оборотные средства | Заемный капитал |

| Итого по статьям актива | Итого по статьям пассива |

Проанализировать составные части баланса можно двумя способами.

Горизонтальный анализ бухгалтерского баланса

Во-первых, изучить изменение статей баланса с течением времени. Такой метод называют горизонтальным.

Для этого определенную статью баланса сравнивают с такой же статьей, но в одном из предыдущих балансовых отчетов.

Например, основные средства текущего периода сравнивают с предыдущим месяцем, началом года или таким же периодом прошлого года.

В горизонтальном анализе используют три вида показателей:

- абсолютный рост;

- темпы роста;

- темпы прироста.

Абсолютный рост считается в стоимостном выражении. То есть из суммы по статье баланса в текущем периоде вычитают ее значение в прошлом периоде.

Темп роста считается делением текущего значения статьи бухбаланса на ее предыдущее значение. А темп прироста выражается в процентах.

Результат вычислений может быть как положительным, так и отрицательным.

При этом отрицательное значение не всегда сигнализирует об ухудшении финансовой ситуации.

Горизонтальный анализ сам по себе не совсем корректно характеризует финансовое состояние.

Поэтому его необходимо использовать в совокупности с вертикальным анализом.

Вертикальный анализ бухгалтерского баланса

Само название этого метода, говорит о том, что отдельные статьи актива (пассива) сравнивают с итогом одного из разделов баланса. При этом получают долю каждой из статей финансового отчета в общей массе имущества компании или источниках средств.

Для улучшения качества анализа, получившуюся структуру баланса, сравнивают с предыдущими временными периодами. Динамика изменений той или иной статьи и ее доли в общей массе покажет изменения финансового состояния компании.

Например, в текущем периоде собственный капитал занимает 35 % в структуре пассива баланса, а год назад его доля была 42 %. Соответственно увеличилась доля заемных средств.

Но если уменьшение доли собственных средств связано с ростом краткосрочных обязательств, то это свидетельствует о проблемах с оборотными средствами. То есть внешнее финансирование привлекается для закупки сырья и материалов, или выдачи зарплат наемному персоналу.

Дополнительным показателем финансовых проблем будет и рост кредиторской задолженности в структуре пассива. Это показывает, что у компании постепенно возникают сложности в расчетах с поставщиками.

Совмещение горизонтального и вертикального анализа статей бухгалтерского баланса покажет более точную картину.

Возвращаясь к предыдущему примеру, соотносим долю собственного капитала (вертикальный анализ) с его динамическими изменениями (горизонтальный анализ).

Соответственно нужно разбираться что стало причиной для такого снижения — уменьшение выручки, рост затрат, падение продаж и т. д.

Когда горизонтальный анализ этой статьи баланса показывает увеличение, то особых причин для волнения нет. Далее необходимо проанализировать структуру заемных средств и выяснить причину изменения всей структуры пассива баланса.

Для исследования финансового состояния любой компании можно проанализировать составные части бухбаланса. Применяют как горизонтальный анализ (динамику изменений каждой статьи и раздела в целом), так и вертикальный анализ (структурные изменения пассива или актива).

Ключевые различия между горизонтальным и вертикальным анализом

Разница между горизонтальным и вертикальным анализом может быть четко показана на следующих основаниях:

Горизонтальный анализ — это процесс сравнения строки статей за период в сравнительном финансовом отчете для отслеживания общей тенденции и эффективности. С другой стороны, вертикальный анализ относится к инструменту, используемому для изучения финансовой отчетности, путем сравнения каждой строки позиции как доли базовой цифры в отчете, то есть активов, обязательств, продаж или капитала.

Горизонтальный анализ проводится для определения того, как компания работала за эти годы или каково ее финансовое состояние по сравнению с предыдущим периодом. В отличие от этого, вертикальный анализ используется, чтобы сообщить заинтересованному лицу о доле позиций в итоговой сумме за текущий финансовый год.

Основная цель горизонтального анализа состоит в том, чтобы отслеживать поведение отдельных элементов финансовой отчетности на протяжении многих лет

И наоборот, вертикальный анализ направлен на то, чтобы показать понимание относительной важности или пропорции различных статей в финансовом отчете за конкретный год.

При горизонтальном анализе статьи текущего финансового года сравниваются с суммой базового года как в абсолютном, так и в процентном отношении. Напротив, при вертикальном анализе каждый элемент финансового отчета сравнивается с другим элементом этого финансового отчета.

Горизонтальный анализ полезен при сравнении результатов одного финансового года с результатами другого

В отличие от этого, вертикальный анализ используется для сравнения результатов финансовой отчетности одной компании с результатами другой отрасли той же отрасли. Кроме того, вертикальный анализ также может быть использован для целей сравнительного анализа.

Горизонтальный анализ денежных средств

Основная функция горизонтального анализа – сравнение параметров за текущий период, а также прошлый период. В итоге можно определить динамику, исходя из которой можно сделать выводы.

Горизонтальный анализ представляет собой сравнительный анализ финансовых показателей за интересующие периоды. При расчете нужно взять значения по строке, а также отследить его изменения на протяжении нескольких периодов.

Этими периодами могут быть совершенно разные промежутки. Однако, как правило, анализ проводится по кварталам или годам. Число периодов, которые анализируются, может быть различным. Все зависит от поставленных задач

Если проводится качественный анализ, при расчете во внимание принимается 3 периода. Как правило, данная методика проводится в целях анализа баланса, отчета о прибыли и убытках, изменения капитала

Горизонтальный анализ может осуществляться согласно двум подходам:

- Изменение в абсолютных значениях (к примеру, в рублях).

- Изменение в относительных значениях (к примеру, в процентах).

Подходы дополняют друг друга. Наиболее понятный пример горизонтального анализа – определение изменения значений по отношению к предыдущему периоду. К примеру, выручка предприятия за квартал увеличилась на 25%.

ВНИМАНИЕ! Горизонтальный и вертикальный анализы противоположны по сути. Горизонтальный способ позволяет проследить изменения по различным периодам

Вертикальный метод предполагает отслеживание изменений в границах одного периода.

Особенности анализа

При выполнении горизонтального анализа денежных средств нужно следовать ряду правил:

Главные параметры, на которые следует обратить внимание, – это денежные вклады, денежные средства, а также дебиторские долги. Эти параметры отображают имеющиеся свободные средства.

Если требуется сформировать полноценную картину изменений, нужно провести анализ бухгалтерского баланса последних 2-3 лет.. Работа проводится на основании документации компании

Работа проводится на основании документации компании.

Структура

Рассмотрим показатели, которые анализируются при использовании горизонтального метода:

- Внеоборотные и оборотные основные средства.

- Резервы.

- Дебиторские долги.

- Денежные средства и их эквиваленты.

- Собственный капитал.

- Уставной капитал.

- Заемный капитал.

Если требуется, можно использовать дополнительные параметры.

Как выполняется горизонтальный анализ?

Сотруднику нужно определить способы формирования собственных средств компании. Для этого требуется проанализировать пассив бухгалтерского баланса. При анализе движения финансовых средств нужно сфокусироваться на ряде статей, таких как:

- Задолженности перед кредиторами.

- Заемные средства.

- Размер уставного капитала.

- Доходы, которые будут получены в следующие периоды.

- Нераспределенная прибыль.

Как правило, свободные средства формируются за счет поступлений от клиентов компании. Уменьшение значения свидетельствует или о снижении авансирования, или о уменьшении спроса.

ВНИМАНИЕ! Горизонтальный анализ дает лишь примерные показатели. Если в результате обнаружены тревожные значения, понадобится дополнительно рассчитывать различные коэффициенты

Пример

Анализируются следующие значения:

| Наименование | Значение на начало года (%) | Значение на конец года (%) |

|---|---|---|

| Основные средства | 56 | 66 |

| Дебиторская задолженность | 6 | 3 |

| Уставной капитал | 10 | 8 |

При полноценном анализе используется значительно больший перечень параметров. Сравнение данных двух столбцов позволяет проследить имеющиеся изменения. На основании их делается вывод о финансовом состоянии компании. Для получения полной картины нужно изучить все показатели, а также определить причины изменений.

Горизонтальный анализ (временной или динамический) бухгалтерского баланса

Горизонтальный анализ

— это сравнение каждой позиции отчетности с предыдущим периодом в относительном и абсолютном виде с тем, чтобы сделать лаконичные выводы.

Иначе говоря горизонтальный анализ

— это сравнение показателей текущего периода с теми же показателями прошлого периода, то есть наблюдение динамики (уменьшение или увеличение значения показателя во времени)

Необходимо обратить внимание на такие строки актива баланса, как «Финансовые вложения», «Денежные средства и денежные эквиваленты» и «Дебиторская задолженность». Вычитаем из показателя отчетного периода показатель прошлого периода и смотрим, произошло увеличение или уменьшение статьи

Желательно посмотреть два, а то и три последовательных года деятельности, так как это более наглядно отражает тенденцию роста или же спада платежеспособности .

Тот факт, что в отчетности, помимо денег, присутствуют и финансовые вложения, говорит о наличии свободных денежных (самых ликвидных) средств в компании и о существовании работающей финансовой политики. Что означает что, деньги не лежат мертвым грузом на расчетном счете — они работают, инвестируются в какие-то проекты.

Уменьшение суммы денежных средств, как правило, свидетельствует об ухудшении платежеспособности, но не все так однозначно.

Поэтому далее нужно посмотреть, откуда появились деньги. Об этом нам расскажет пассив баланса

В основном надо обратить внимание на такие статьи, как Кредиторская задолженность и Заемные средства. Значительно реже к увеличению денежных средств приводит рост статей Уставный капитал, Доходы будущих периодов, Нераспределенная прибыль (непокрытый убыток)

Динамика статей пассива показывает нам, откуда появляются активы (в частности, интересующие нас денежные средства). Особенно интересна в этом ракурсе статья Поступления от покупателей и заказчиков бухбаланса (расшифровка к статье 1520 Кредиторская задолженность), ведь именно такие поступления в основном должны являться источниками финансирования деятельности большинства компаний. Снижение этого показателя свидетельствует как о меньшем авансировании, так и об уменьшении заказов в целом. Понять это можно лишь в комплексе, рассчитав и прочие показатели платежеспособности.

Также в рамках вопроса о поступлении денег необходимо рассмотреть строку Заемные средства — увидеть динамику роста или уменьшения займов. Отдает ли компания займы или только набирает? К примеру, если произошло резкое снижение остатков денег на расчетном счете, это совсем не означает спад платежеспособности. Это, может, одновременно на похожую сумму сократились остатки заемных средств в пассиве, то есть компания, просто вернула заем.

Несомненно, приоритетным для хорошей платежеспособности является наличие долгосрочных пассивов. То есть тех, на которые не нужно отвлекать оборотные средства в ближайшее время. Отметим, что представление в отчетности активов и пассивов с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные (пункт 19 ПБУ 4/99) существенно для проведения финансового анализа . Составление отчетности с нарушением этого положения может привести к искажению результатов анализа.

С целью сравнения рассчитывают абсолютные и относительные изменения (отклонения). В учебниках под анализом понимают именно расчет изменений, заполнение аналитических таблиц. Можно назвать эту процедуру формальным анализом. Анализ по существу представляет собой оценку полученных значений. Формальные подходы к оценке иногда встречаются, но они, как правило, бесполезны для обоснования решений. Серьезная оценка зависит, в первую очередь, от целей анализа. Кроме того, она учитывает специфику деятельности исследуемой компании, особенности внешней среды, ее современное состояние.

Технология анализа достаточно проста: последовательно во второй и третьей колонках помещают данные по основным статьям баланса на начало и конец года. В западных представлениях часто данные конца года помещают первыми. Затем в четвертой колонке вычисляется абсолютное отклонение значения каждой статьи баланса. В последней колонке определяется относительное изменение в процентах каждой статьи. Аналогичный анализ производится на основе отчета о прибыли предприятия.

Методика проведения горизонтального анализа отчетности

Процесс предусматривает определение абсолютного отклонения, а также относительного прироста показателя. Например, при определении изменения суммы основных средств формула будет иметь вид:

Абсолютный прирост =

сумма основных средств в текущем году —

— сумма основных средств в предыдущем году

Относительный прирост =

абсолютный прирост

сумма основных средств в предыдущем году

*100%

При исследовании длительных явлений, происходящих в течение трех лет и более, целесообразно применять дефляторы для получения реальных результатов изменения явления в процессе его развития.

При выполнении анализа изменений из года в год, соблюдайте следующие правила:

1. Если элемент имеет значение в базовом году, и не имеет нулевое значение в следующем периоде, снижение равно 100%.

2. Осмысленное процентное изменение не может быть посчитано, если одно число является положительным, а второе число отрицательное.

3. Процентное изменение не может быть вычислено, если нет числа в базовом периоде.

Изменения пассивов

Немалое значение также имеет соотношение собственного и заемного капитала. Чем больше удельный вес личных средств, тем выше финустойчивость предприятия, оно меньше зависит от кредиторов, ему не грозит банкротство. Значительный удельный вес заемного капитала свидетельствует об угрозе. Кредиты и займы рано или поздно придется возвращать. Если у предприятия будет недостаточно средств, оно может обанкротиться. Отсутствие заемных средств вообще свидетельствует о высокой финансовой устойчивости

Но важно помнить, что если рентабельность превышает цену привлечения ресурсов, общая эффективность использования средств возрастает. Нераспределенная прибыль также может являться источником финансирования организации

Вертикальный анализ баланса (структурный). Примеры с выводами

Основную информацию о вертикальном анализе бухгалтерских данных можно увидеть в приведенном ниже списке:

- Структурный анализ заключается в том, чтобы продемонстрировать структуру конечных сведений бух. отчетности в форме относительных показателей, выраженных в процентах. В результате исследования эксперт получает значения всех статей баланса в % к его итогу.

- Преимущество вертикального анализа перед горизонтальным заключается в том, что по абсолютным величинам сложно увидеть, положительная или отрицательная динамика наблюдается в работе компании. Относительные же величины, наоборот, позволяют с легкостью оценить, в худшую или лучшую стороны отклонились финансовые показатели, и в какой степени. Полученных выходных данных в относительных величинах не дадут провести некорректные сравнения, обусловленные влиянием различных внешних факторов, таких как инфляционный процесс.

- Данный способ анализа отличается от горизонтального тем, что вертикальный анализ сосредоточен на выбранном моменте и дает оценку положения фирмы на день оформления отчета. Метод применяется, когда необходимо:

- посмотреть, как в сравнении с предшествующими периодами изменились те или иные статьи бух. баланса;

- сравнить структуры капитала нескольких фирм либо предприятий разных сфер деятельности;

- узнать состав вне- и оборотного капитала;

- выяснить, уменьшился или увеличился размер заемного капитала фирмы;

- проверить, как изменилась структура пассивов и активов.

Суть использования структурного анализа баланса заключается в следующем:

- Итоговую сумму выручки при анализе отчета о финансовых результатах фирмы (форма №2) принимают равной 100%. Если исследуется бухгалтерский баланс, за 100% принимается итоговая сумма активов. Вертикальный анализ также пригоден для исследования отчета о движении денежных средств (форма №4) и об изменении капитала (форма №3).

- Все статьи баланса по отдельности рассчитываются как %-ная доля от 100% (т.е. от итоговой суммы активов или выручки). Чтобы это реализовать, аналитик должен выбрать период (год) деятельности анализируемой фирмы, после чего поделить каждую в отдельности строку баланса на валюту бух. баланса, а затем умножить результат на сто процентов (поскольку значение должно быть относительным, в %).

Вернемся к п.2 алгоритма, который был приведен над таблицей. Выясним, как были получены значения в таблице на примере оборотных активов:

Теперь, когда мы понимаем, как были подсчитаны данные в таблице, проанализируем ее и сделаем выводы:

- Незначительно снизился размер долгосрочной задолженности анализируемой компании.

- Величина собственного (акционерного) капитала составляет 50% суммы всего пассива (это свидетельствует о том, что фирма характеризуется средним уровнем стабильности).

- Краткосрочная задолженность составляет треть размера баланса и практически не меняется.

- Число объектов ОС уменьшается, т.к. некоторые из них выбывают из оборота.

- 63% активов приходится на оборотные средства, причем увеличение их доли стало следствием роста дебиторской задолженности (руководству компании следует задуматься о причинах ее роста).

Попробуем провести вертикальный анализ данных за 2 года работы предприятия в абсолютных и относительных величинах:

Вообще, толкованием набора выходных данных бухгалтерского баланса занимаются профессиональные финансовые аналитики и аудиторы, поскольку необходимо уметь видеть общую картину и делать выводы на основании комплексного исследования. Что можно сказать однозначно неспециалисту, глядя на полученную нами таблицу, так это что:

- у анализируемой фирмы не происходит изменений показателя собственных средств в виде уставного капитала, но объем имеющегося собственного капитала вырос на 8% благодаря наличию нераспределенной прибыли;

- фирма привлекла достаточно большой объем заемных средств, в Пассиве значится >60% кредиторской задолженности, но положительной стороной является уменьшение уровня займов в динамике;

- предприятие платежеспособно и достаточно устойчиво в финансовом плане, поскольку наблюдается приличный уровень денежных средств (48,22%);

- компания неграмотно выбирает контрагентов для сотрудничества, вероятнее всего нынешние партнеры неплатежеспособны, т.к. отмечается высокий уровень дебиторской задолженности;

- данные из таблицы указывают на то, что уровень дебиторской задолженности и запасов фирмы высокий, а потому внеоборотных активов меньше, чем оборотных (плохо то, что могут возникнуть лишние затраты на хранение запасов (логистику), а хорошо то, что менеджеры заботятся о вложении средств в бесперебойное производство).

Пример горизонтального анализа бухгалтерского баланса ПАО “КАМАЗ” с выводами в Excel

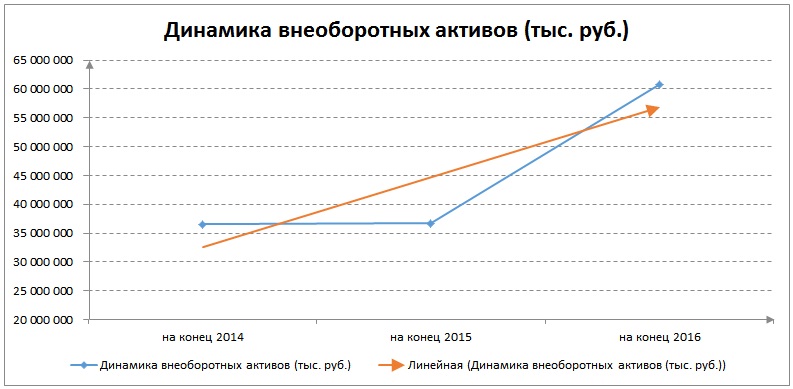

Рассмотрим как должен быть проведен анализ: для раздела «Внеоборотные активы» и сделаем выводы. Первоначально необходимо внести данные баланса за три периода: на конец 2016, 2015 и 2014 года.

Для расчета абсолютного изменения показателей баланса необходимо из значений за рассматриваемый год вычесть значения предыдущего. Относительное изменение отражает процент снижения или увеличения показателей баланса.

Абсолютное изменение нематериальных активов (G9) за 2015 год =D9-C9

Относительное изменение нематериальных активов (J9) за 2015 год = D9/C9

Абсолютное изменение результатов исследований и разработок (G10) за 2015 год =D10-C10

Относительное изменение результатов исследований и разработок (J10) за 2015 год = D10/C10

Абсолютное изменение основных средств (G13)за 2015 год=D13-C13

Относительное изменение основных средств (J13)за 2015 год =D13/C13

Абсолютное изменение доходных вложений в материальные ценности (G14) за 2015 год =D14-C14

Относительное изменение доходных вложения в материальные ценности (J14) за 2015 год =D14/C14

Абсолютное изменение финансовых вложений (G15) за 2015 год =D15-C15

Относительное изменение финансовых вложений (J15) за 2015 год =D15/C15

Абсолютное изменение отложенных налоговых активов (G16) за 2015 год =D16-C16

Относительное изменение отложенных налоговых активов (J 16) за 2015 год = D16/C16

Абсолютное изменение прочих внеоборотных активов (G17) за 2015 год = D17-C17

Относительное изменение прочих внеоборотных активов (J 17) за 2015 год = D17/C17

Абсолютное изменение внеоборотных активов (G18) за 2015 год =D18-C18

Относительное изменение внеоборотных активов (J 18) за 2015 год = D18/C18

На рисунке ниже представлен пример расчетов абсолютных и относительных изменений показателей баланса ПАО КАМАЗ за три года ⇓.

После расчета показателей для всех строк бухгалтерского баланса необходимо дать оценку динамике изменения. Так доля нематериальных активов предприятия снижалась каждый год и в итоге за рассматриваемые три года снизилась на -242 522 тыс. руб. (E9-C9), что составило снижение на 72,4% (1-E9/C9).

Результаты исследований и разработок каждый год увеличивались и на конец 2016 года составили 922633 тыс. руб., что составило 474% по отношению к 2014 году ((E10-C10)/C10).

Основные средства ОАО КАМАЗ изменяли не равномерно. Можно отметить общую снижающую тенденцию за три года. На конец 2016 года основные средства уменьшились на -2 280 198 тыс. руб. (E13-C13), что в относительном выражении составило -9% ((E13-C13)/C13).

Доходные вложения в материальные активы имеют положительную тенденцию роста по отношению к 2014 году увеличились на 189 172 тыс. руб. (E14-C14), что в относительном выражении составило +13% ((E14-C14)/C14).

Финансовые вложения увеличивались на протяжении всех периодов, на конец 2016 года 23 558 019 тыс. руб. (E15-C15), что в относительном выражении составило + 914% ((E15-C15)/C15)

Отложенные налоговые активы имели положительную динамику каждый рассматриваемый год. Увеличение было на 1 749 141 тыс. руб. (E16-C16), что составило 67% ((E16-C16)/C16).

Прочие внеоборотные активы увеличивались ежегодно и на конец 2016 года составили + 479 025

тыс. руб. (E17-C17), что в относительном выражении было +9% ((E17-C17)/C17).

Итого внеоборотные активы за три года увеличились на +24 214 563 тыс. руб. (E18-C18), что в относительном выражении составило +66% ((E18-C18)/C18). Наблюдается положительный тренд, за счет роста нематериальных активов, результатов исследований и разработок, доходных вложений в материальные ценности, финансовые вложения, отложенных и прочих внеоборотрных активов. На рисунке ниже показана динамика изменения внероборотных активов ⇓.

Выводы

В рассмотренном в статье примере был проведен горизонтальный анализ по балансу предприятия ПАО “КАМАЗ” для внеоборотных активов. Аналогичным образом проводится анализ для других разделов баланса: для оборотных активов, капитала и резервов, долгосрочных и краткосрочных обязательств, а также отчетов: отчета о прибылях и убытках и отчета о движении денежных средств. У рассматриваемого предприятия наблюдается положительный рост внеоборотных активов, что свидетельствует о эффективной управленческой деятельности организации.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |