Пенсионные баллы, как начисляются и рассчитываются

Содержание:

- Что можно сделать, чтобы увеличить накопления

- Расчет пенсии

- Трудовая пенсия – стаж, накопления и выход по старости

- Как росли пенсии в России с 1990 по 2018 годы

- МЕНЯЕМ НПФ

- Порядок выплаты

- Какой минимальный размер пенсии по возрасту?

- Как рассчитать пенсию по старости?

- Пенсионный рай

- Составляющие трудовой пенсии

- Как производится перерасчет базовой части трудовой пенсии?

- Как рассчитывается единовременная выплата накопительной пенсии?

- Порядок выплаты

- До 2002 года

Что можно сделать, чтобы увеличить накопления

Некоторое время назад увеличить сумму персональных накоплений к пенсии можно было несколькими способами. Один из них — программа софинансирования. С ее помощью взнос вкладчика вдвое увеличивался государством. Размер вкладов ограничивался суммами от 2 до 12 тыс. рублей в год. В 2020 году схема продолжает работать, но только для тех, кто успел стать участником программы до конца 2015 г.

Гражданам оставили единственную возможность увеличить пенсионный капитал. Это заключение договора с одним из НПФ. Большинство НПФ предлагают разработку индивидуального пенсионного плана. Смысл заключается в том, что вкладчик ежемесячно отчисляет определенную сумму, продолжает так поступать в течение нескольких лет. Негосударственный фонд использует средства для инвестиций в доходные финансовые инструменты. Когда срок договора закончится, на персональном счете вкладчика соберется определенная сумма, которую можно тратить по усмотрению. Доход можно получить весь целиком или договориться о регулярных выплатах в уменьшенных суммах, чтобы получать стабильный доход в течение нескольких лет, а иногда и пожизненно.

СПРАВКА! Пенсионные накопления, на которые гражданин делает взносы добровольно, сопровождаются налоговым вычетом 13% от суммы. Скидка действует для сумм размером менее 15,6 тыс. рублей в год.

Чтобы увеличить сумму будущей пенсии, нужно внимательно выбирать управляющую компанию или негосударственный фонд. Если текущий выбор не устраивает, раз в год разрешается сменить фонд. Чересчур долго перебирать фонды не рекомендуется, поскольку при переходе из одного в другой чаще, чем 1 раз в 5 лет, доход от инвестиций теряется. Каждые 5 лет в фондах сохраняется полученная прибыль, после чего можно по необходимости перевести свой капитал другому фонду.

ВАЖНО! Детальная информация о компаниях, которым не страшно доверить хранение и приумножение капитала, есть на сайте ЦБ РФ. Здесь же перечислены компании, у которых отозвана лицензия

При выборе НПФ нужно отталкиваться от значимых критериев: наличия лицензии ЦБ России, рейтингов независимых агентств. Дополнительно не помешает изучить в открытых источниках результаты инвестирования в выбранной компании за 5 последних лет. Долгосрочная перспектива – то, что ожидает деньги вкладчика, поэтому работу пенсионных фондов нужно рассматривать с точки зрения длительных взаимовыгодных отношений, стабильных результатов.

При выборе между государственными и частными пенсионными фондами следует оценить преимущества и недостатки каждого варианта. Негосударственные фонды быстрее и легче подстраиваются под изменчивые условия экономики. Преимущество ПФР заключается в свободе выбора управляющей компании.

Пенсионные накопления — порой единственный источник дохода для пожилых людей. Правильный выбор в пользу системы социального страхования гарантирует стабильный доход в старости.

Расчет пенсии

В формулу расчета страховой пенсии входит несколько показателей.

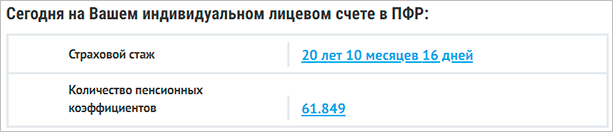

Сумму пенсионных коэффициентов или ИПК удобнее всего посмотреть в личном кабинете на сайте Пенсионного фонда. Рекомендую ежегодно заходить туда и проверять правильность внесенных данных. Например, на моем лицевом счете отражена следующая информация.

Два из трех условий выхода на пенсию я уже выполнила. Осталось дожить до законного возраста.

В личном кабинете вы можете посмотреть сведения о стаже и своих доходах, в том числе за советский период. Они полностью переведены в пенсионные баллы. Если вы обнаружите, что на лицевом счете не учтены какие-то данные, имеете полное право их дополнить. Для этого надо обратиться к работодателю или в ПФР для консультаций.

Онлайн узнать количество ИПК за 2019 год можно на сайте ПФР. Но это работает, если зарплата за год у вас одинаковая.

Чем выше доход, с которого ежегодно уплачиваются взносы в ПФР, тем выше будет сумма пенсионных коэффициентов. Она может быть увеличена, если пенсионер решит не обращаться за назначением выплат, а продолжит работать. Чем больше будет срок отсрочки, тем выше коэффициент.

В таблице ниже, кроме ИПК, есть графа “Увеличение фиксированной выплаты”. Фиксированная выплата – это еще один показатель в формуле расчета пенсии. Он рассчитывается государством, ежегодно индексируется. В 2019 году сумма равна 5 334,19 руб.

| Период более позднего обращения за начислением страховой пенсии | Коэффициент увеличения фиксированной выплаты | Коэффициент увеличения суммы ИПК |

| 1 | 1,056 | 1,07 |

| 2 | 1,12 | 1,15 |

| 3 | 1,19 | 1,24 |

| 4 | 1,27 | 1,34 |

| 5 | 1,36 | 1,45 |

| 6 | 1,46 | 1,59 |

| 7 | 1,58 | 1,74 |

| 8 | 1,73 | 1,9 |

| 9 | 1,9 | 2,09 |

| 10 и более лет | 2,11 | 2,32 |

Фиксированная выплата увеличивается у некоторых категорий граждан:

- пенсионеры 80 лет и старше, а также инвалиды 1-й группы – на 100 %;

- люди, которые более 15 лет проработали на Крайнем Севере, а общий стаж у мужчин от 25 лет, а у женщин от 20 лет – 50 %;

- люди, которые более 30 лет проработали в сельском хозяйстве – 25 % и некоторые другие категории.

Далее в формуле идет стоимость пенсионного коэффициента. На нее работник никак повлиять не может. Она назначается государством и каждый год индексируется. В 2019 году равна 87,24 руб.

Если знать сумму своих пенсионных баллов, то рассчитать будущую пенсию несложно. Я воспользуюсь данными своего лицевого счета и предположу, что уже выхожу на пенсию в этом году. Я накопила ИПК в размере 61,849 и стаж 20 лет. Никакие надбавки и повышающие коэффициенты мне не положены. До официальной пенсии еще 18 лет, поэтому сумма, естественно, увеличится. А пока перспектива жить на 10 тыс. рублей не вдохновляет.

СП = 61,849 * 87,24 + 5 334,19 = 10 729,9 руб.

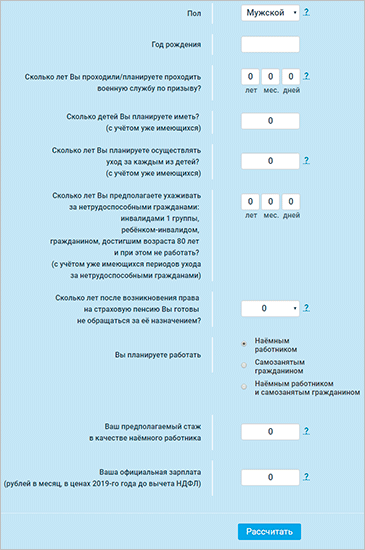

Самостоятельно рассчитать размер будущей пенсии по новому закону можно с помощью пенсионного калькулятора онлайн на сайте ПФР. Калькулятор не подходит для военнослужащих и работников силовых ведомств. Несмотря на учет всех возможных по закону факторов в калькуляторе, расчет все равно носит условный характер.

Например, необходимо ввести свой ежемесячный заработок, с которого идут отчисления в ПФР. Если человек работает не по фиксированной ставке, то точность полученного с помощью калькулятора расчета резко снижается. Но примерную картину даст.

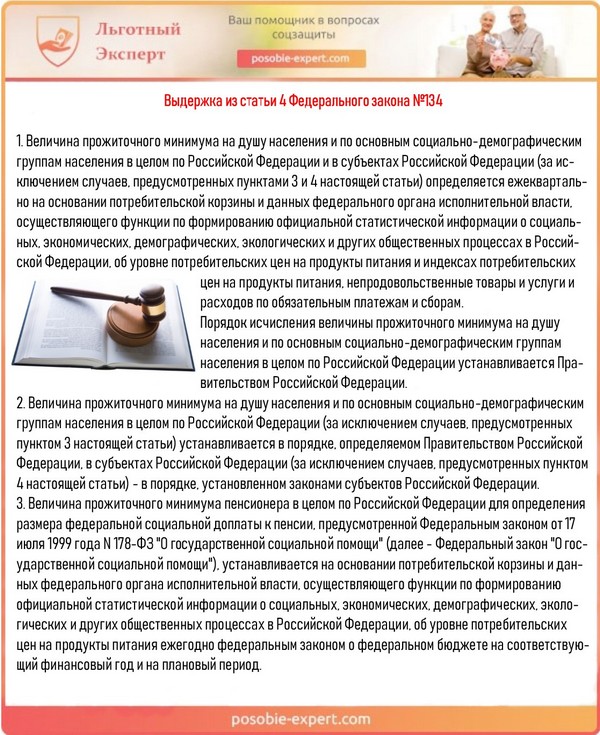

Если начисленная пенсионеру выплата оказывается ниже прожиточного минимума, то он может рассчитывать на социальную надбавку. То есть ниже прожиточного минимума сумма пенсии не будет. Этот минимум устанавливается 1 раз в квартал по каждому региону в отдельности. Например, за 1-й квартал 2019 года в Москве он равен 12 005 руб., в Санкт-Петербурге – 9 221,7 руб., а в Ярославле – 8 225 руб.

Трудовая пенсия – стаж, накопления и выход по старости

В данном по закону от 2013 г. определении пенсии содержатся следующие, характеризующие ее положения:

- фактически единого понятия «трудовая» пенсия теперь нет, эта общая категория была разделена на два вида – страховую и накопительную;

- страховая часть является ежемесячной выплатой завершившему трудовую деятельность гражданину, формирующуюся от страховых отчислений его работодателя/-телей в ПФР, в тот период, когда гражданин работал;

- обязанность государства, в данном случае, только гарантировать эти выплаты. Их размеры рассчитываются по специализированной формуле и коэффициентам от сумм, удержанных из заработной платы самого застрахованного гражданина;

- обязанность гражданина, при этом, заключается в отслеживании добросовестного перечисления выплаты в ПФР его организацией-работодателем;

- для того чтобы получить доступ к данным накоплениям, гражданин должен выйти на пенсию по достижении определенного, указанного в законе возраста и представить подтверждение наличия определенного (не менее 9-ти лет) рабочего стажа.

Трудовой стаж, необходимых для получения пенсии

Возраст завершения трудовой деятельности

Как известно, последнее неоднозначное «реформирование» системы пенсионных накоплений, крайне болезненно воспринятое гражданами России, коснулось увеличения возраста выхода на пенсию. Разговоры и проекты этого мероприятия предлагались, начиная с 2013 года, но по разным причинам, включая социальное недовольство, отвергались, а их обсуждение переносилось на разные сроки.

Здесь дело не только в том, что продолжительность деятельной жизни в нашей стране достаточно низкая. Средний показатель, высчитанный правительственными органами, вызывает много вопросов и распределяется по регионам очень и очень неравномерно. Даже то, что повышать показатель возраста стараются постепенно, не сглаживает напряженность, так как многие граждане уже сегодня не доживают до пенсионного возраста.

Выход на пенсию сегодня завтра и ближайшие годы

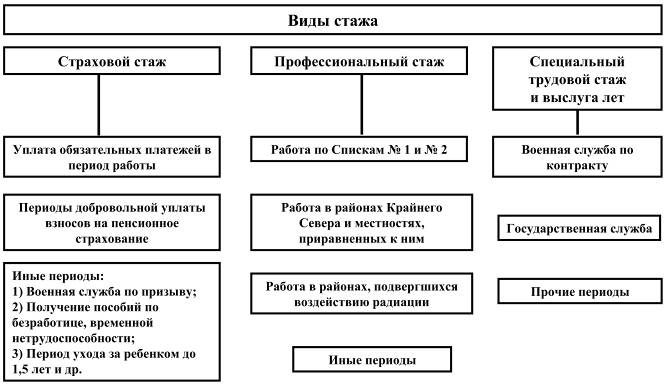

Трудовой стаж стажу рознь

Не все также однозначно с вопросами, касающимися рабочего стажа. Уже сегодня этот показатель вырос до 10-ти лет, а законом предусмотрено, что он будет увеличиваться далее – на сегодня финальное число 15 лет к 2025 году, однако, предугадать, будет ли пересчет продолжаться и далее – сегодня невозможно.

Вопрос, заслуживающий отдельного рассмотрения – это т.н. «качество» стажа. Ведь для расчета суммы накоплений ПФР будут засчитываться только года трудоустройства, в период которого гражданин получал «белую» официальную зарплату, с которой высчитывались страховые взносы. Остальное время, когда гражданин был трудоспособен, но не трудоустроен официально, не состоял в службе занятости как официально зарегистрированный безработный, или же работал, но получал деньги через «серую» кассу или без трудового договора – иными словами, когда работодателем не проводились отчисления в ПФР, в стаж включены не будут.

Минимальный стаж и показатель баллов

Для этого правила, однако, существует ряд принципиальных исключений. В стаж, помимо названных выше, включаются годы, в которые гражданин/гражданка:

присматривали за ребенком/детьми до 1,5 лет

Каждый родитель вправе включать в стаж до 4,5 лет;

был болен/нетрудоспособен во время трудоустройства, но формально не работал – важно, что работодатель официально оплачивал больничные;

проходил службу в ВС России или в иных войсках и подразделениях;

прибывал в местах отбывания наказания или был лишен свободы по обвинению, которое было затем снято;

принимал участие в оплачиваемой общественной деятельности;

не работал, но переезжал на новое место жительство для начала трудовой деятельности от службы занятости населения;

проживала с мужем-служащим, в том числе и военным по месту его службы и не работала из-за подтвержденной невозможности трудоустройства (до 5-ти лет);

присматривали за инвалидом 1й группы старше 80-ти. Но только при условии трудоспособности присматривающего;

если они являются мужем/женой дипработника и проживали с ним в период нахождения в служебной командировке за рубежом (до 5-ти лет).

Существует несколько видов стажа в зависимости от целей его использования

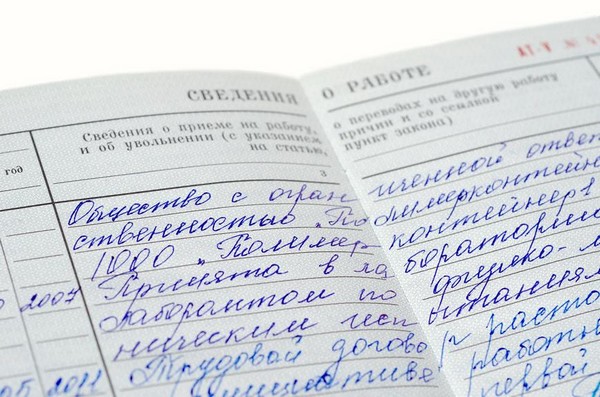

Для ПФР при расчете суммы выплат принимаются документальные свидетельства, подтверждающие период трудоустройства в той или иной организации, а также, по закону, свидетельство не менее двух людей, если документов, в силу различных возможных обстоятельств, не сохранилось.

Как росли пенсии в России с 1990 по 2018 годы

Историю роста пенсий в России можно разделить на три этапа: первый – 90-е годы, второй – с 2002 по 2009 годы, третий – с 2010 по 2018 годы. Эти периоды отличаются друг от друга, как каменный, железный и бронзовый века. При этом, по мнению правительства, в стране уже наметились признаки золотого века. Дзен-канал «ПРАВО ИМЕЮ» узнавал подробности.

Несмотря на повышение , пенсии всегда отставали от инфляции

Повышение пенсий с 1990 по 2001 годы

В 80-е годы минимальная пенсия в Советском Союзе равнялась минимальной заработной плате и составляла 70 рублей. Эта планка была одинакова для всех 15 союзных республик.

В ноябре 1990 года Верховный Совет РСФСР принял закон «О государственных пенсиях в РСФСР», согласно которому минимальная пенсия была повышена с уровня минимальной заработной платы в 70 рублей до уровня прожиточного минимума – 100 рублей.

Таким образом, минимальный размер пенсии на территории РСФСР с 1991 года был увеличен на 30 рублей – с 70-ти до 100. Можно назвать это первой индексацией российских пенсий в 90-е годы. Этим же законом почти вдвое повышались социальные пенсии в РСФСР.

Ну, а дальше случился распад СССР, и началась до сих пор вспоминаемая с ужасом гиперинфляция. Государство проводило индексацию пенсий, но угнаться за инфляцией было не в состоянии.

В период с 1992 по 2001 год включительно размер минимальной пенсии с учётом деноминации вырос в 542 раза.

Повышение пенсий с 2002 по 2009 годы

В 2002 году в России началась пенсионная реформа: пенсию разделили на три части – базовую, страховую и накопительную, последняя стала новшеством в пенсионной системе страны. К сожалению, до сих пор, спустя 16 лет, современная российская власть толком так и не разобралась, что делать с накопительной частью пенсий.

А вот что касается базовой и страховой части – там всё просто, как дважды два. Это государственные управленцы, хоть и с грехом пополам, но усвоили. Простота заключается в регулярной индексации пенсий: выросла инфляция – вслед должны вырасти и пенсии.

До 2009 года базовая часть пенсии индексировалась 15 раз и повысилась с 450 рублей в 2002 году до 2,5 тысяч рублей в 2009 году. Страховая часть не отставала и тоже была проиндексирована 15 раз.

В результате этих повышений с 2002 по 2009 годы пенсии выросли в 7,5 раз – с 823 рублей в 2001 году до 6,2 тысяч рублей в 2010 году.

Повышение пенсий с 2010 по 2018 годы

В 2010 году – ещё одна пенсионная реформа: базовую и страховую часть объединили в страховую часть пенсии, которая и подлежала индексации. Ниже Дзен-канал «ПРАВО ИМЕЮ» публикует сведения о повышении пенсий по годам – с 2010-го по 2018-й.

Индексация пенсий 2010-2018, в процентах

• 2010 – 6,3

• 2011 – 8,8

• 2012 – 10,65

• 2013 – 10,12

• 2014 – 8,31

• 2015 – 11,4

• 2016 – 4

• 2017 – 5,8

• 2018 – 3,7

В 2018 году индексация пенсий оказалась самой минимальной со времён распада СССР – 3,7%. В правительстве объясняют это низкой инфляцией, продемонстрировавшей успехи российской экономики. Жаль только, что эти успехи обернулись поражением пенсионеров, которых в 2018 году перевели на самое копеечное повышение пенсий в истории современной России.

Переплюнули даже 2016 год, когда правительство сократило размер индексации пенсий с 12,9% до 4%. Должны были тогда проиндексировать на одну величину, а проиндексировали на другую – в три раза меньшую. Сэкономили.

Чтобы сохранить публикацию на свой компьютер, нажмите на клавиатуре одновременно две клавиши – Ctrl и D. Ссылка автоматически сохранится в разделе «Избранное/Закладки» вашего браузера и всегда будет у вас под рукой.

Популярное на канале:

Кто из пенсионеров имеет право на социальные выплаты

22 вида заболеваний, при которых положена бесплатная медицинская помощь

Почему при наличии стажа и пенсионного возраста отказывают в назначении пенсии

МЕНЯЕМ НПФ

Если по результатам анализа работы разных фондов ваши предпочтения изменились — не беда. Фонд можно сменить. Но в большинстве случаев не чаще, чем раз в пять лет, иначе можно потерять накопленный инвестиционный доход — то, что НПФ заработал на ваши деньги.

Так, в 2018 году без потерь перевод могут осуществить только те граждане, которые последний раз меняли компанию в 2013 году. ПФР выявил, что по итогам 2016 года 99,2% одобренных заявлений о переводе принесли потерю инвестдохода для граждан.

Для того чтобы перевести пенсионные накопления из одного НПФ в другой, надо заключить договор с новым управляющим и подать заявление в Пенсионный фонд о переходе.

Договор можно заключить в том числе и через агента — физлицо или банк, который выступает в такой роли. Переход осуществляется один раз в год. Узнать о состоянии своих накоплений можно в марте-апреле нового года.

Вводить свои пенсионные данные можно только на портале госуслуг

Валерий Виноградов из НАПФ советует обратить внимание, что обычно мошенники якобы из ПФР показывают удостоверения типа «Центр поддержки пенсионной реформы», «Центр социальных программ» и т. д., которых вовсе не существует в реальности

Надо также понимать, что ПФР не раздает своим сотрудникам удостоверения в промышленных масштабах, добавляет он. Также, по его словам, не следует принимать никаких решений и подписывать какие-либо документы в момент общения с представителем. Лучше скажите: «Прошу оставить копию договора и всю информацию о предложениях — я посоветуюсь с родственниками», — советует Виноградов. В такие моменты мошенники обычно испаряются. Если же непрошеный гость ведет себя нагло и в этом случае, вызывайте участкового.

Порядок выплаты

Пенсия выплачивается пенсионеру ежемесячно. Он самостоятельно может выбрать способ доставки:

- Традиционный через Почту России. Получатель приходит в почтовое отделение в назначенный для этого день, или ему доставляют деньги на дом.

- Через банк. Пенсионер получает пенсию в отделении или на свою банковскую карту.

- Через организацию, которая уполномочена ПФР выдавать пенсии пенсионерам. Списки таких организаций есть в территориальном отделении фонда.

Пенсионер выбирает наиболее удобный для него способ получения денег путем:

- подачи заявления письменно в территориальный ПФР,

- подачи электронного заявления в личном кабинете фонда.

Какой минимальный размер пенсии по возрасту?

Достигнув определенного возраста, каждый человек должен помнить о том, что у него есть минимальный размер пенсии. Но какой же он?

В законодательстве нашей страны на сегодняшний день понятия минимальной пенсии нет. Размер зависит от нескольких факторов. Минимальный размер должен быть не ниже прожиточного минимума для пенсионеров. Он устанавливается в каждом регионе по отдельности. Если же выплата занижает этот объём, то тогда пенсионеру устанавливаются дополнительные социальные доплаты. И тогда пенсия будет «подгоняться» под размер прожиточного минимума.

Выдержка из статьи 4 Федерального закона №134

Социальная доплата устанавливается только тогда, когда есть заявление от пенсионера. Если человек продолжает работать, то такой выплаты не существует. Минимальный размер пенсии повышается только при определенных обстоятельствах:

- гражданину больше 80 лет;

- на иждивении находится несколько родственников;

- индексация страховой пенсии;

- пенсионер выходит на работу.

Необходимо не менее 15 лет трудового стажа для получения страховой пенсии

Как рассчитать пенсию по старости?

Как говорилось выше, пенсия по старости состоит из фиксированной выплаты, страховой части и накопительной части. Размер фиксированный выплаты индексируется каждый год и является одинаковым для той категории пенсионеров, к которой вы принадлежите. Страховая часть пенсии рассчитывается по формуле:

Страховая часть = сумма пенсионных баллов * стоимость пенсионного балла на дату назначения пенсии.

В 2019 году стоимость пенсионного балла равна 87,24 руб. Если вы заработали за трудовую деятельность 100 баллов, то ваша ежемесячная страховая часть пенсии будет:

87,24 x 100 = 8 724 рубля.

Накопительная часть пенсионных выплат по старости рассчитывается иначе:

Накопительная часть = сумма всех накоплений / период дожития в месяцах.

В настоящее время период дожития равняется 246 месяцам. Следовательно, если сумма всех средств, перечисленных в накопительную часть пенсии, равна, например, 500 000 руб., то ежемесячная выплата будет:

500 000 / 246 = 2032,52 рубля.

Теперь посчитаем общую сумму ежемесячной пенсионной выплаты по старости на 2019 год:

5334,19 (фиксированная выплата) + 8724 (страховая часть) + 2032,52 (накопительная часть) = 16 090,71 рублей.

Если пенсионер отложил выход на заслуженный отдых на несколько лет, то размеры фиксированной выплаты и количества пенсионных баллов существенно возрастают. Например, при обращении за пенсией через 5 лет после достижения необходимого возраста фиксированная выплата будет на 36% больше, а пенсионные баллы автоматически вырастут на 45%.

Пенсионный рай

Многие из нас догадываются, что местные чиновники и главы не бедствуют, а при высоких зарплатах они стремятся обеспечить себе и безбедную старость. Точные цифры «засекречены», но по некоторым данным, ежемесячное пособие в 300 тысяч устраивает многих региональных чиновников, и при этом средний пенсионер в их городе или области получает максимум тысяч 20.

Коалиция общественно-политических организаций «Общероссийский народный фронт» провела «разведку боем» в отдельных регионах, пытаясь выяснить, насколько хорошо будут жить те, кто покинет мэрское кресло в связи с выходом на заслуженный отдых.

Так, максимальная пенсия по старости в 2021 году у некоторых бывших глав администраций составила (тыс.руб.):

- 176 – Екатеринбург;

- 184 – Ростов-на-Дону;

- 245 – Новосибирск;

- 248 – Ханты-Мансийск;

- 260 – Улан-Удэ;

- 320 – Воронеж.

На заметку! Среди мэров, которым не придется перебиваться с хлеба на воду, в исследовании были упомянуты губернаторы Пензенской, Ростовской, Челябинской, Астраханской и Ленинградской областей.

Сколько нужно проработать на благо горожан, чтобы максимальная пенсия по старости стала реальностью, чиновники решают сами – где-то продержаться в кресле нужно 5 лет, а где-то и года достаточно.

Составляющие трудовой пенсии

Трудовая пенсия складывается из трёх частей:

- базовая;

- страховая;

- накопительная.

Стоит отметить, что такое деление не совсем корректно, поскольку уже нет термина «трудовая пенсия», теперь она называется страховой, базовая включена в неё, а накопительная отменена

Но к этому вопросу мы ещё вернёмся, сейчас отметим, что данное деление описывает пенсию в исторической перспективе – а это важно, поскольку у некоторых пенсионеров ещё есть накопительная часть

Если страховая и накопительная части зависят от стажа и заработной платы во время работы, то базовая принципиально отличается от них своей фиксированностью.

Накопительная часть была введена относительно недавно, предполагалось, что с её помощью в будущем удастся серьёзно поднять размер выплат. Однако в 2005 году программа была свёрнута, поскольку появились серьёзные опасения, что как государственному Пенсионному фонду, так и частным не удастся выполнить взятые обязательства.

Сейчас дело идёт к её восстановлению в каком-либо виде, тем более что она и так осталась словно в полузакрытом состоянии – накопительные отчисления и теперь могут продолжать делать пенсионеры с годом рождения после 1967-го, если они согласились участвовать в программе в своё время – но с 2019 года вступить в неё уже нельзя.

Что до страховой, то она основывается на отчислениях с заработной платы в Пенсионный фонд, и именно за счёт того, насколько велики были отчисления, будет зависеть разница между пенсиями.

Как производится перерасчет базовой части трудовой пенсии?

Под перерасчетом показателей пенсии понимаются действия, посредством которых, на основании заявления управомоченного гражданина, производится изменение объема ежемесячной компенсационной выплаты.

Законодательно было установлено четыре основания, когда пенсионная преференции может подвергнуться дифференцированному пересмотру:

- Достижение пенсионером восьмидесятилетнего возраста.

- Преобразование степени ограничения способности к трудовой деятельности как в большую, так и в меньшую сторону.

- Изменение количества ограниченно трудоспособных членов семьи.

- Трансформация категории получателя трудовых компенсаций по случаю потери кормильца.

Пересмотр величины базового элемента трудовой пенсии в связи с достижением гражданином возраста восьмидесяти лет производится со дня достижения этим субъектом обозначенного возраста.

В остальных случаях перерасчет осуществляется с первого числа месяца, после которого было получено заявление субъекта, о пересмотре фиксированного количества пенсии в сторону увеличения. Причины для перерасчета базовой части пенсии

Как рассчитывается единовременная выплата накопительной пенсии?

Если происходит единовременная выплата, то человек получает всю сумму за 1 раз и в полном объеме. Но это применяется только в некоторых случаях. Среди людей, которые могут получать доплату, следует выделить:

- лица, у которых накопительная составляющая меньше 5 % от общего числа выплат;

- лица, которым назначается выплата в результате утери кормильца, но при этом нет оснований для назначения страховой пенсии;

- лица, которые выступают наследниками умершего, у которого был открыт счет.

В некоторых случаях накопительную пенсию можно получить за один раз

Что можно получить, помимо пенсионных выплат?

Пенсионеры считаются незащищенной группой граждан, потому что они, как правило, не осуществляют рабочую деятельность. В редких случаях они могут работать на пенсии. Именно поэтому они могут рассчитывать на выплату других дополнительных пособий и на получение льгот. В этом случае можно отметить следующую категорию отступлений:

- освобождение от выплаты имущественного налога;

- нет налога на пенсию;

- есть возможность получить имущественный вычет, если была приобретена недвижимость в течение 3 лет после выхода на пенсию.

У пенсионеров есть определенные льготы

Если говорить о здравоохранении, то здесь имеются следующие поблажки.

- Все пенсионеры могут обязательно бесплатно застраховаться.

- Есть право на получение помощи в бесплатном режиме.

- Если человек получает пенсию по старости или по инвалидности, то некоторые лекарства по рецептам продаются с 50% скидкой.

Помимо этого, происходит компенсация оплаты услуг ЖКХ. Если пенсионер малоимущий, то есть возможность получать субсидию на оплату коммунальных услуг. В некоторых регионах есть возможность получать возмещение расходов на оплату жилья.

Помимо этого, для пенсионеров также предоставлены льготы на проезд в общественном транспорте. Но всё будет зависеть от законодательства региона.

Льготы могут отличаться в разных регионах

Порядок выплаты

Пенсия выплачивается пенсионеру ежемесячно. Он самостоятельно может выбрать способ доставки:

- Традиционный через Почту России. Получатель приходит в почтовое отделение в назначенный для этого день, или ему доставляют деньги на дом.

- Через банк. Пенсионер получает пенсию в отделении или на свою банковскую карту.

- Через организацию, которая уполномочена ПФР выдавать пенсии пенсионерам. Списки таких организаций есть в территориальном отделении фонда.

Пенсионер выбирает наиболее удобный для него способ получения денег путем:

- подачи заявления письменно в территориальный ПФР,

- подачи электронного заявления в личном кабинете фонда.

До 2002 года

Чтобы рассчитать количество баллов до 2002 года, нужно найти размер трудовой пенсии на 31.12.2014 г. и разделить на 64,1 руб. (стоимость балла на 1 января 2015 года). Для расчета нужны показатели: стаж до 1991 года; стаж до 2002 года и среднемесячный заработок (берутся за 2000 – 2001 годы либо любые хорошо оплачиваемые 5 лет до 2002 года).

Первый показатель учитывается в виде стажевого коэффициента – СК, который для мужчин, имеющих общий трудовой стаж не менее 25 лет, и женщин – не менее 20 лет, составляет 0,55 и повышается на 0,01 за каждый дополнительный год, но не более чем на 0,2.

Примеры:

1. Мужчина начал трудовую деятельность с января 1976 года. Общий стаж – 26 лет.

СК = 0,55 + 0,01 * (26 – 25), или 0,56.

2. Для женщины при таких же условиях расчет выглядит так:

СК = 0,55 + 0,01 * (26 – 20) = 0,61.

3. Если трудовой стаж менее 20 лет (для женщин) или 25 лет (для мужчин), то СК = 0,55.

Исчисление среднего заработка для пенсии производится через коэффициент среднемесячной зарплаты. Это отношение среднемесячной зарплаты гражданина к среднемесячной зарплате в государстве за такой же временной промежуток. Например, гражданин представил в ПФР справку о зарплате за 60 месяцев с 01.05.1986 г. по 30.04.1991 г. и она составила 360 рублей. Надо найти в Интернете среднемесячную зарплату по стране за тот же период (например, на сайте www.pfr.kirov.ru). Для нашего случая она составила 252,07 рубля.

Коэффициент среднемесячной зарплаты составит 360/252,07= 1,428.

Но закон установил максимальное значение для этого коэффициента 1,2, если вы не работали в районах Крайнего Севера (там до 1,9), поэтому в расчете принимаем 1,2.

Если же в вашем случае коэффициент недотягивает до 1,2, то надо выбирать другой подряд идущий пятилетний период и подтверждать в Пенсионном фонде заработок справками от работодателя. Свидетельскими показаниями среднемесячный заработок не подтверждается.

Расчетный размер трудовой пенсии – РП для граждан со стажевым коэффициентом свыше 0,55 вычисляется как произведение стажевого коэффициента, отношения заработков и среднемесячной заработной платы в России за период 1.07.2001 г. – 30.09.2001 г. (1671 рубль). Расчетный размер пенсии не может быть менее 660 руб.

Затем нужно определить расчетный пенсионный капитал: из расчетного размера пенсии вычитается 450 рублей и умножается на ожидаемый период выплаты пенсии – 228 месяцев на 2014 год.

Если стаж не достигает требуемых для мужчин 25 лет, для женщин – 20 лет, расчетный пенсионный капитал рассчитывается пропорционально исходя из имеющегося стажа.

Пример. Женщина вышла на пенсию в 2015 году. Общий стаж – 35 лет. До 2002 года – 22 г. Это больше двадцати лет. Значит, СК = 0,55 + 0,01 * (22 – 20) = 0,57.

Предположим, что отношение заработков – 1,2. Так как СК > 0,55, то определим расчетный размер трудовой пенсии – РП:

РП = (0,57 * 1,2 * 1671) = 1142,96 рубля.

Женщина устроилась на работу в 1980 г. Следовательно, у нее есть стаж до 1991 г. Чтобы его учесть, придумана так называемая валоризация. Она составляет 10% расчетного пенсионного капитала и по 1% за каждый полный год трудовой деятельности до 1991 г. 11 лет она проработала – с 1980 по 1991 год.

Расчетный пенсионный капитал составляет: (1142,96 – 450) * 228 = 157994,88 рубля.

Пенсионный капитал ежегодно индексируется. На 31.12.2014 г. величина индекса – 5,614817.

Следовательно, сумма валоризации на 31.12.2014 г. составит: СВ = 157994,88 * 5,614817 * 0,21 = 186293,59 рубля.

Найдем пенсионные права в рублевом виде за период до 2002 года с учетом валоризации и индексации: (157994,88 руб. * 5,614817 + 186293,59 руб.) : 228 мес. = 4707,92 рубля.

Теперь переведем эту сумму в баллы. Для этого нужно разделить на 64,1 рубля – стоимость балла на 1 января 2015 года.

4707,92 : 64,1 = 73,446 балла заработала женщина до 2002 года (округляем до трех знаков).