Вложить деньги в акции: первые шаги в большом инвестиционном бизнесе

Содержание:

- Во что можно инвестировать

- Преимущества и недостатки инвестирования

- Тише едешь – дальше будешь

- Где инвестировать в акции как инвестировать в акции для начинающих

- Главные секреты инвестирования как инвестировать в акции для начинающих

- Как зарабатывать на акциях новичкам как инвестировать в акции для начинающих

- Перед тем как начать как инвестировать в акции для начинающих

- Определитесь со временем и стратегией как инвестировать в акции для начинающих

- Как зарабатывать на акциях?

- Как выбрать брокера как инвестировать в акции для начинающих ?

- Что такое инвестиции в акции как инвестировать в акции для начинающих

- Сколько нужно денег, чтобы начать инвестировать в акции как инвестировать в акции для начинающих

- Как выбрать лучшее?

- Выбираем брокера как инвестировать в акции для начинающих

- Разбор типичных ошибок начинающего инвестора как инвестировать в акции для начинающих

- Другие мультипликаторы

- Выясните стабильность работы, преимущества и состав бизнеса компании

Как инвестировать в акции для начинающих и два вида получения дохода от акций. Поможем сделать правильный выбор акций и брокеров, рассчитать доходность, сроки выплаты дивидендов, выбрать стратегию торговли. Сколько нудно денег для начала торговли акциями, способы покупки акций. Приводим преимущества и недостатки инвестирования в акции.

Во что можно инвестировать

Если Вы не относитесь к числу очень консервативных инвесторов, хранящих весь свой капитал в банковских депозитах и гособлигациях, рекомендую обязательно выбрать для своего портфеля акции.

Купить акции онлайн

Для такой покупки Вам не обязательно быть миллионером: бумаги Газпрома (по состоянию на середину марта 2020 года) стоят 1 800 рублей за лот (10 штук), Яндекса – 2 700 рублей за одну акцию, Сбербанка – 2 070 рублей за лот из 10 акций. Я привел самых крупных эмитентов, которые, что называется, «на слуху».

Вложиться в акции можно несколькими способами:

- Через ПИФ. Инвестируя в паевой инвестиционный фонд Вы передаете свои деньги управляющей компании. Вариант хорош для тех, кто не хочет заниматься поиском активов и самостоятельно формировать инвестпортфель – за Вас все сделает профессиональный управляющий. При этом стоит учитывать невысокую доходность такого инструмента: выгода будет только в том случае, если прибыль от фонда с учетом комиссий управляющему будет выше банковского вклада.

- Через ETF или БПИФ. Новичкам стоит попробовать начать с индексных фондов (ETF). Вы сможете вложиться в фонд российских акций (FXRL), куда входят бумаги 41 компании, или американских акций (FXUS), в составе которого 546 эмитент. Доходность первого за последние три года составила почти 65 %, второго за тот же период – 43,5 %. Не так давно на Московской бирже появился новый продукт – БПИФ (биржевой фонд). От простого ПИФа отличается тем, что торгуется на бирже. Формируют такие фонды крупнейшие российские компании – Газпромбанк, ВТБ, Сбербанк и др.

- Покупка отдельных акций. Если Вы располагаете желанием и временем для самостоятельного анализа эмитентов, можно обойтись без посредников. Если вкладываясь в фонд, Вы не имеете возможности выбирать компании, то здесь Вы сами формируете свой портфель. При выборе акций можно руководствоваться перспективами роста, высокими дивидендами или прочими показателями. Конечно, придется покопаться в аналитике, финансовой отчетности, проанализировать мультипликаторы. Разобраться во всем этом не так сложно, как может показаться на первый взгляд. Было бы стремление.

Преимущества и недостатки инвестирования

Рассмотрю основные плюсы и минусы инвестиций в акции.

| + | — |

| Если не учитывать сложные финанансовые инструменты, инвестиции в акции обладают самой высокой потенциальной доходностью | Высокие риски убытков |

| Дивидендный доход | Дивиденды выплачиваются не всегда |

| Репутация успешного трейдера помогает зарабатывать: брокер будет предлагать инвестиции «для избранных» | Стратегия работает непродолжительное время. Нужна регулярная корректировка инвестиций в акции |

| Можно найти дешевые акции | Для привлекательного в деньгах дохода требуются большие первоначальные вложения |

| Возраст не имеет значения, жизненный опыт, эрудиция лишь приветствуются | Для людей с больным сердцем, высоким давлением лучше выбрать менее рискованные стратегии |

| Требует дисциплины, отношения к инвестициям, как к работе. | Не подходит для импульсивных, нервных людей |

Доходность в разных странах

Номинальная историческая доходность российских акций (без вычета инфляции) – 9–11 %. Для сравнения:

- США – 5–7 %;

- Япония – до 4%;

- ЕЭС – около 5%.

Показатели по другим странам:

- США – 2 %;

- Япония – 2 %;

- ЕЭС – 3,7 %.

Сроки выплат дивидендов

Компания самостоятельно принимает решение о выплате дивидендов:

- поквартально;

- раз в полгода;

- раз в год;

- вообще не выплачивать, направить прибыль на развитие производства.

Поэтому при инвестициях в акции обращайте внимание на дивидендную политику предприятия. https://www.youtube.com/embed/XKkJ0sCOw44

Риски и способы их избежать

Основной риск инвестиций в акции – обесценивание актива. Настраивайтесь на мониторинг цен и регулярный анализ финансовых показателей компании.

Дополнительные риски инвестиций:

- Банкротство брокера.

- Неправильное толкование собственных действий. Например, инвестиция в иностранные акции за доллары при рублевом счете означает кредит от брокера с выплатой процентов.

- Неправильный расчет налогов (дополнительные штрафы).

Читайте договор. Не советую заниматься инвестициями в акции, пока на пальцах не сможете объяснить схему движения денег с момента поступления на брокерский счет до вывода с учетом комиссий и налогов.

Тише едешь – дальше будешь

Российский рынок акций дает среднегодовую доходность в размере 15-18% в год. Да, знаю. Некоторым из вас такая доходность покажется очень маленькой, поэтому не любят инвестировать в фондовый рынок. Ну еще бы! Везде ведь пестрит реклама с высокой доходностью. Где-то предлагают доходность 100% в месяц, а где-то вообще даже 200%! Памм-счета на Форексе и роботы Форекса предлагают доходность аж по 30% в месяц! На бинарных опционах можно вообще сделать от 1000% в день! То тут то здесь по городу мелькают конторы, которые предлагают 100% годовых. И все, заметьте, абсолютно ВСЕ горят желанием сделать вас богатым и счастливым человеком).

В это время, как пишется эта статья, доходность по банковским депозитам составляет 8% годовых. Все что выше доходности по депозиту надо считать рискованной доходностью.

При долгосрочном инвестировании в акции среднегодовая доходность будет колебаться на уровне 15-18%. Все что вам надо будет делать, это просто покупать акции голубых фишек каждый месяц и перетряхивать свой портфель раз в год. И все! Не надо каждый день залезать в личный кабинет и смотреть, что происходит с вашими акциями. Достаточно просто купить и держать. И держать как можно дольше, если не меняются фундаментальные показатели компании. Вот и весь секрет инвестиций в акции. Именно такой подход в инвестирование дает самый большой прирост капитала.

Где инвестировать в акции как инвестировать в акции для начинающих

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать акции напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять акций Лукойла» или «Продать пять акций Intel».

Чтобы начать работать с брокером, откройте у него брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг на счёт заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Главные секреты инвестирования как инвестировать в акции для начинающих

Если вы решили начать инвестировать в долгосрок, придерживайтесь и соблюдайте три основных финансовых правила:

- Регулярность и дисциплина. Каждый месяц старайтесь выделять и вкладывать посильную сумму в финансовые инструменты. Не пытайтесь найти идеальные точки входа. Тогда ваш средний результат на длинном горизонте три-пять лет в любом случае будет сглажен.

- Диверсификация портфеля. Не вкладывайте все деньги в какой-то один конкретный инструмент. Диверсифицируйте и распределяйте риски по странам, покупайте российские и американские акции. По классам финансовых активов, должны быть акции, облигации и драгоценные металлы в пропорциях, которые соответствуют вашим финансовым целям.

- Реинвестирование доходов. Когда вы получаете дивиденды или купоны, продаете активы с прибылью, подумайте о том, что если вы долгосрочный инвестор, то вам нужно задействовать правило сложного процента. Это главный принцип инвестирования. Вы работаете на свое будущее, поэтому все что вы заработали необходимо снова вкладывать, чтобы деньги работали.

Если будете соблюдать эти простые правила, то ваш денежный ком будет расти и через 10 лет вы будете приятно удивлены!

Как зарабатывать на акциях новичкам как инвестировать в акции для начинающих

На акциях зарабатывают двумя способами: первый – рост цены акции, второй – дивидендные выплаты. Дивиденды – доля от прибыли, которую компания переводит держателям своих акций. Инвестор получает дивиденды, если купил акции и не продаёт их.

Но не все компании платят дивиденды. Например, на акциях «Яндекс», Mail Group, Facebook, Google, Netflix, Amazon можно заработать, только если вы купите их, подождёте, когда они вырастут в цене, а потом продадите, зафиксировав прибыль.

Другие компании регулярно делают дивидендные выплаты. «Газпром» и «Сбербанк» переводят дивиденды один раз в год, «Магнит» два раза в год, «Северсталь» – три раза, Apple и Coca-Cola – четыре раза.

Дивидендную политику конкретной компании определяет её совет директоров. Поэтому регулярность и размер выплат меняются. Дивиденды могут даже перестать платить.

Перед тем как начать как инвестировать в акции для начинающих

Есть, конечно, у фондового рынка и обратная сторона медали. Здесь можно не только заработать баснословные деньги, но, также и потерпеть сокрушительные убытки

Важно найти для себя такой баланс в соотношении риска и прибыли, чтобы стабильно оставаться в плюсе (всегда это делать – задача весьма труднодостижимая, но в среднесрочной перспективе оставаться в прибыли под силу каждому более-менее грамотному инвестору)

Ниже приведены те базовые истины, постижение которых позволит вам сделать первые шаги к успешному инвестированию в акции. Здесь мы коснёмся и теории (те самые основные представления, которые вы должны знать об акциях), и практики инвестирования. Поговорим о таких вещах как управление капиталом и правильное формирование портфеля ценных бумаг. А в заключение, вашему вниманию будут представлены ссылки на несколько простых стратегий инвестирования в акции.

Ещё один момент перед тем как начать. Уместить всю необходимую информацию в одной, даже сравнительно большой статье довольно сложно. Поэтому по ходу изложения я буду давать ссылки на другие материалы сайта более подробно раскрывающие суть отдельных рассматриваемых вопросов. Для полного понимания изложенного здесь материала, я настоятельно рекомендую вам не пренебрегать ими.

Определитесь со временем и стратегией как инвестировать в акции для начинающих

Это тоже важные моменты. Задайтесь конкретной целью – например, собрать 5 млн рублей через 10 лет. Так вам понятен будет горизонт инвестирования, хотя бы на самом примитивном уровне. Например, если вы планируете купить акции, то нужно будет держать их 10 лет.

Если ваша цель другая – к примеру, открыть ИИС и держать его 3 года, чтобы получать налоговый вычет, при этом не рискуя особо, то вам нужны будут ОФЗ со сроком погашения в 3-4 года, чтобы можно было выйти в деньги.

Что касается стратегии, то это тоже принципиально важно. Какова ваша склонность к риску? Если вы достаточно устойчивы к нему, то вы может реализовывать агрессивные стратегии, например, вкладываться в растущие акции или даже penny stocks, облигации второго и третьего эшелона с большой доходностью

Если же риск неприемлем, то лучше выбирать ОФЗ и муниципальные облигации.

Если стратегия – умеренная, то можно собрать сбалансированный портфель из акций, облигаций и ETF. Ну, и чуть-чуть добавить золота.

Как я уже писал выше, большинство задач инвестора – нарастить капитал, сберечь деньги, собрать пенсионный портфель, извлекать ежемесячную прибыль в размере средней зарплаты – можно решить с помощью инструментов фондового рынка.

Поэтому начинайте изучать все множество инвестиционных инструментов именно с акций, облигаций и ETF.

Как зарабатывать на акциях?

По результатам года на акции компаний начисляются дивиденды до 5-20%. Основную прибыль инвестора составляет продажа купленных ранее активов. Сначала вы приобретаете акции, а затем внимательно следите за динамикой их цены. Разница между уровнем при продаже и уровнем при покупке и является прибылью. Продавайте акции, если цена покупки значительно ниже цены продажи

Обратите внимание: прибыль возможно получить в рамках одного торгового дня или даже одного часа. Кстати, не упускайте возможность получить много полезных советов из моей статьи о том, как физическому лицу начать работу на бирже

Сам я начал инвестиционную деятельность на рынке акций в марте 2016 года. Сначала мой депозит равнялся $600, затем общая сумма выросла до $3000, на которые я покупаю акции 6-9 компаний. Очень много примеров, когда торговля на NYSE начинается с суммы в пару сотен долларов, а затем оборот увеличивается в несколько десятков, а то и сотен раз.

Как стабильно получать деньги, продавая акции?

Нужно использовать 2 метода анализа: фундаментальный и технический. Они связаны друг с другом. Фундаментальный показывает нам силу или слабость глобальной экономики, конкретных акций компаний, настроения инвесторов. С помощью технического анализа мы ищем точки входа в активы и просчитываем уровень похода цены вниз или вверх.

Теперь пройдемся подробней на теханализу.

- Выбираем интересные для торговли акции, 10 — 20 штук, из которых будем делать выбор. Ищем компании с объемами торгов от 1 000 000 акций в день, с миллиардной долларовой капитализацией, мировые бренды, которые на слуху. Данный подход нужен, чтобы компания была ликвидна для торгов и с ней не происходило форс-мажоров (банкротство, судебные тяжбы, проблемы с топ-менеджментом). Такие компании тоже интересны, но уже для торговли в шорт (цена падает – мы зарабатываем). Но сейчас не об этом.

- Смотрим графики, чтобы сформировать текущие прогнозы, до какой цены акция может сходить. Нужно смотреть ситуацию от большего к меньшему таймфрейму.

Пример — акция Netease, тикер NTES.

- Анализируем акцию на недельном графике для определения потенциала прибыли.

- Ищем импульс на перебитие уровня в противоположную сторону.

- После ретеста этого уровня и появления зеленой недельной свечи входим в позицию. С первой целью 2я палка вверх и второй целью 3 палки вверх.

- После фиксирования прибыли ждем новых сигналов на вход в акцию. Также ждем первый импульс и ретест зоны. В нашем примере цена развернулась после роста, теперь прогнозируем падение цены.

В примере мы разобрали, как можно прогнозировать движения цен как на рост так и на падение. Параллельно мы следим за движением общего рынка США, за индексом Snp 500. На нём строим точно также импульсы перелома цен. Это нужно для понимания того, какой сейчас рынок: бычий (растущий) или медвежий (падающий).

Как выбрать брокера как инвестировать в акции для начинающих ?

На что нужно обращать внимание, чтобы не ошибиться. Обращайте внимание на то, как давно брокер работает на бирже, какие у него лицензии и репутация

Для полноценного обслуживания брокеру нужны лицензии на брокерскую и депозитарную деятельность

Обращайте внимание на то, как давно брокер работает на бирже, какие у него лицензии и репутация. Для полноценного обслуживания брокеру нужны лицензии на брокерскую и депозитарную деятельность

Как и в любом бизнесе, клиенты голосуют ногами и рублем. Не понравился сервис — можно перейти к другому брокеру. Поэтому большое количество активных клиентов, позитивные отзывы и большие обороты на бирже — хорошие признаки.

Также трейдеры часто открывают счета у нескольких брокеров одновременно и в процессе выбирают, с кем им комфортнее. Для того, чтобы понять, насколько качественно работает брокер, протестируйте его услуги и ответьте на такие вопросы: легко ли дозвониться на консультантов и технической поддержки, насколько просто пополнить счет и вывести деньги, удобны ли торговый терминал и личный кабинет, дружелюбная ли служба поддержки, все ли работает из программного обеспечения?

Обратите внимание, оказывает ли брокер аналитическую поддержку клиентам: готовит ли аналитические обзоры по рынку, торговые идеи, предлагают ли вам готовые инвестиционные продукты? Такие решения — это очень удобно для тех, кто только начинает свой путь в инвестировании. Например, модельные портфели, в которых уже собраны акции или облигации с хорошим потенциалом роста

Что такое инвестиции в акции как инвестировать в акции для начинающих

Акции являются одной из самой распространенных разновидностей ценных бумаг. Они представляют собой финансовые документы, которые дают владельцу право на:

- получение прибыли (дивидендов) от деятельности компании пропорционально номиналу;

- владение имуществом фирмы (в случае прекращения ее деятельности);

- участие в управлении корпорацией, голосование при принятии важных решений.

При этом держатель получает прибыль и за счет дивидендов – процентов, которые выплачивает компания пропорционально общему количеству акций, находящихся в собственности конкретного человека. Доход формируется в виде денег, акций или других активов. Выбор формы выплаты и размера дивидендов зависит от решения совета директоров.

Стоимость акций определяется по-разному:

- бухгалтерский подход предполагает деление общей стоимости активов компании на число выпущенных акций;

- рыночный подход определяет стоимость через соотношение спроса и предложения на фондовом рынке;

- также стоимость можно определить и исходя из реального дохода организации.

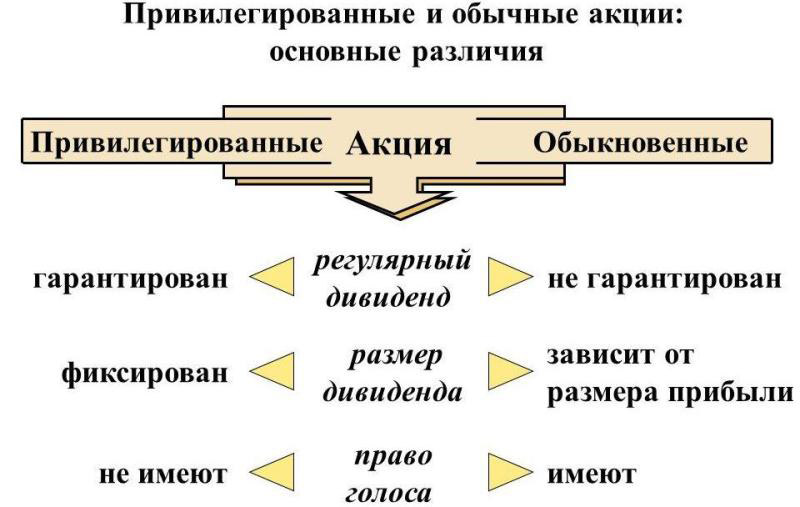

Существует большое количество критериев классификации акций. На практике чаще всего эти ценные бумаги делят на 2 категории:

- обыкновенные предоставляют возможность их держателю голосовать на общем собрании акционеров (количество голосов точно равно количеству акций);

- привилегированные не дают право голосования, но предоставляют более широкие возможности для получения прибыли (повышенные дивиденды, первая очередь при получении имущества организации в случае ее ликвидации и т.п.).

Также с точки зрения того, как зарабатывать на акциях, важно знать о наиболее надежных, прибыльных ценных бумагах. Обычно это акции самых крупных компаний, которые демонстрируют уверенные экономические показатели в долгосрочной перспективе

Такие активы принято называть голубыми фишками – по аналогии с деятельностью казино, в которых самыми дорогими по стоимости являются именно голубые фишки.

Примерами таких компаний международного уровня являются:

- Coca-Cola;

- Google;

- Microsoft;

- Apple и некоторые другие.

Отечественные голубые фишки – это такие компании, как:

- Сбербанк;

- Роснефть;

- Газпром;

- ВТБ и др.

Важно понимать, что такие акции не всегда дают высокий доход, однако они обеспечивают инвестора стабильной прибылью на протяжении длительного периода. Риски вкладов при этом минимальные, поэтому многие держатели предпочитают пользоваться именно голубыми фишками

Сколько нужно денег, чтобы начать инвестировать в акции как инвестировать в акции для начинающих

Ответ: дох… чем больше тем лучше). Желательно начинать с суммы не менее 50 000 рублей, иначе всю вашу доходность будет кушать комиссия брокера. Некоторые брокеры берут абонентскую плату каждый месяц. Кто-то из брокеров берет только абонентскую плату, если в этом месяце совершались сделки, а кто-то вообще не берет абонентскую плату, если сумма вашего депозита не меньше, чем оговоренная сумма в брокерском договоре. Но в любом случае они будут брать комиссию за сделки, за депозитарий и за мелкие дополнительные услуги. Все это прописано в тарифах брокера.

Ну и для того, чтобы чувствовать себя как рыба в воде, я рекомендую положить сразу от 100 000 рублей. Хотя эта и не маленькая сумма, и небольшая. Для работающего молодого человека она вполне посильная. Поэтому, как только накопите что-то около сотки, то добро пожаловать в мир инвестиций! Осталось только сделать некоторые простые шаги. О них далее.

Как выбрать лучшее?

Когда инвесторы принимают решения о покупке ценных бумаг, то, кроме ситуации на рынке, они анализируют и другие показатели. При формировании портфелей акций используют разные виды анализа.

Фундаментальный как инвестировать в акции для начинающих

Традиционно долгосрочные инвесторы полагаются на фундаментальный анализ. Используя его, они изучают:

- структуру управления компании;

- конкурентов;

- положение предприятия в отрасли;

- темпы и потенциал роста организации;

- доход и выручку фирмы.

Рассмотрим примеры, как рассчитываются эти инструменты.

Посчитаем на примерах. Фото: proprikol.ru

1. Пример расчета EPS (прибыль на акцию)

EPS 一 показатель, который используют для оценки компаний акций.

EPS = чистая прибыль 一 дивиденды по привилегированным акциям / количество обыкновенных акций в обращении

Чистая прибыль 一 деньги, которые остаются в отчетном периоде после вычета расходов.

Рассмотрим пример расчета прибыли на акцию условной компании А.

За последний финансовый год предприятие сообщило о чистой прибыли в размере 200 000 000 рублей. Количество акций в обращении 一 50 000 000 штук. В балансе компании указано, что А не выпускала привилегированные акции, поэтому вычитать дивиденды по ним не нужно.

Разделив 200 000 000 рублей на 50 000 000 штук, получим прибыль на одну акцию 一 4 рубля.

2. Пример расчета коэффициента P / E (соотношение цена / прибыль)

Коэффициент P / E 一 важный инструмент, который используется для определения привлекательной цены акции для покупки.

Показатель рассчитывается как деление рыночной цены бумаги на прибыль на акцию.

К примеру, рыночная цена акции компании B составляет 90 рублей,

прибыль на акцию 一 10 рублей, тогда

P / E = 90/9 = 10

Коэффициент P / E предприятия B равен десяти.

Это значит, что инвесторы готовы платить 10 рублей за каждый 1 рубль прибыли компании.

3. Пример расчета дивидендной доходности

Формула выглядит следующим образом:

Дивидендная доходность = дивиденд на акцию / рыночная стоимость одной бумаги

Дивиденд на акцию 一 это сумма годовой выплаты дивидендов компании, деленная на количество акций в обращении.

Рыночная стоимость одной акции 一 это текущая цена акции компании.

Например, акции компании C торгуются по цене 3000 рублей.

В течение одного года компания выплачивала стабильные дивиденды

2 раза в год в размере 45 рублей на акцию.

Коэффициент дивидендной доходности для компании рассчитывается следующим образом:

Коэффициент дивидендной доходности = 45 рублей + 45 рублей / 3000 рублей = 0,03 рубля = 3%

Коэффициент дивидендной доходности для компании C составляет 3%. Таким образом, инвестор получит 3% от акций компании C в виде дивидендов.

Технический как инвестировать в акции для начинающих

При таком анализе инвесторы и трейдеры определяют рыночные тенденции акций, выбирая те, которые соответствуют их целям. Они изучают графические модели и статистические данные.

Например, сегодня стоимость акций увеличивается, а завтра может упасть. Но если посмотреть на график движения цены бумаги, то можно заметить появление тенденций и закономерностей.

Фото: StreetSmart Edge

Изучение графических моделей и направления цен называют техническим анализом. Он часто применяется для ранжирования (упорядочивания по различным рыночным характеристикам) и фильтрации (отбору по параметрам) акций.

Количественный как инвестировать в акции для начинающих

При таком исследовании аналитики строят торговые модели и прогнозируют цены. А потом автоматизируют торги акциями. Количественный анализ возник с наступлением компьютерной эры, когда стала возможна работа с огромными объемами данных.

Инвесторы, как правило, специализируются на определенных секторах или небольших компаниях, развивающихся рынках или бумагах регионов. Начинать инвестировать лучше, собирая небольшой финансовый портфель. И если выбор бумаг оказывается верным, то стоит постепенно увеличивать объемы покупок.

Приобретая бумаги компаний, акционеры участвуют в развитии бизнеса и делят с партнерами успех предприятия, а не просто получают фиксированный доход. Однако, если фирма становится банкротом, то вкладчики могут потерять деньги. Другими словами, они разделяют как прибыль, так и убытки.

Владение акциями сопряжено с риском. Поэтому инвесторам нужно тщательно отбирать ценные бумаги. А также диверсифицировать портфель, покупая акции в зависимости от целей.

Выбираем брокера как инвестировать в акции для начинающих

Итак, ниже представляю рейтинг брокеров на 2019 год, которые полюбились нашим соотечественникам.

Рейтинг брокеров

Рейтинг брокеров

Как видите, на первом месте брокер Открытие. Забегая вперед скажу, что у меня также открыт брокерский счет в Открытии. Не буду описывать все преимущества этого брокера, так как все это вы можете прочитать на просторах интернета, а также глянуть тарифы на официальном сайте брокера.

Вы также можете подобрать себе брокера, исходя из того, какие тарифные планы у него имеются. У кого-то комиссия драконовская, у кого-то дорогая абонентская плата. В настоящий момент самые щадящие условия именно у брокера Открытие.

Но есть также некоторая проблема при выборе брокера. Все популярные брокеры имеют офис только в крупных городах, а следовательно и банкоматы для приема кэша, так как переводить деньги на счет брокера с вашей зарплатной карты Сбербанка или другого банка, который не связан с банком брокера, выйдет затратно. Комиссия при переводе даст о себе знать. Для жителей сельской местности такой вариант будет очень неподходящим. Но выход есть!

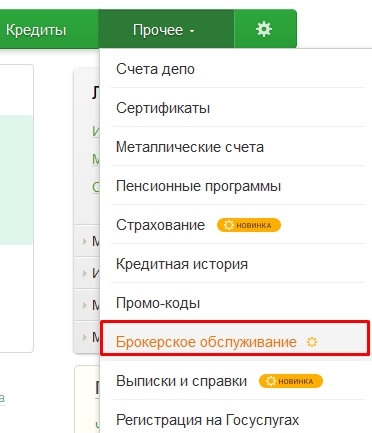

Думаю, большинство из вас получают зарплату на карту Сбербанка, а также имеют мобильный банк “Сбербанк Онлайн”. Не так давно Сбербанк стал выступать в роли брокера. И сейчас, чтобы зарегистрировать брокерский счет, даже не надо выходить из дома! Заходите в личный кабинет Сбербанк Онлайн и находите там вкладку “Брокерское обслуживание”. Потом просто регистрируете брокерский счет прямо у себя в компьютере.

регистрация брокерского счета Сбербанк

регистрация брокерского счета Сбербанк

Да, тариф и комиссия у Сбербанка немного выше, чем у других топовых брокеров. Но, как говорится, за удобство надо платить. Да и Сбербанк – банк государственный, а значит – надежный. Поэтому, по ночам вы можете спать спокойно, не беспокоясь, что ваши акции куда-то пропадут. У меня также есть брокерский счет и в Сбербанке. Итого, у меня два брокерских счета. Как говорится в старой доброй пословице: “не клади все яица в одну корзину”. Это главный и самый важный принцип в инвестировании.

При регистрации можно также указать, какого вида вы хотите счет. Есть ИИС, а есть простой счет, согласно вашему тарифному плану. ИИС – индивидуальный инвестиционный счет. Этот счет предоставляет нам государство, чтобы стимулировать рост экономики. В чем плюсы? В общем говоря, государство даст вам налоговые поблажки и не будет откусывать с вашего инвестиционного пирога свою долю. Но здесь есть некоторые подводные камни. Счет должен быть обязательно в рублях и не желательно закрывать ИИС раньше, чем через три года. Иначе никакие налоговые вычеты вы не получите. Более подробно про ИИС и как его открыть, можно прочитать на сайте Сбера по этой ссылке.

В остальном регистрация брокерского счета не должна вызывать у вас каких-либо затруднений. Не забывайте держать под рукой мобильный телефон, так как на него будут приходить различные СМС при регистрации счета.

Разбор типичных ошибок начинающего инвестора как инвестировать в акции для начинающих

Отдельный материал я бы подготовила по психологии инвестирования. Почему на фоне плохих новостей из мира экономики или политики котировки на бирже резко падают? Инвесторы начинают паниковать и побыстрее сбрасывать имеющиеся на руках бумаги, даже в убыток себе, боясь, что могут потерять еще больше.

Вот ошибки, которых лучше избегать начинающему инвестору:

- Частое изменение своих инвестиционных планов и, как следствие, изменение состава портфеля. Метания ни к чему хорошему не приведут. Дисциплина – залог успешного инвестирования.

- Приоритет активной стратегии над пассивной. При недостатке опыта и знаний такой подход приведет к убыткам. Брокеры на нас хорошо зарабатывают, поэтому они только приветствуют желание новичков торговать каждый день на бирже.

- Попытки угадать лучшую цену покупки-продажи. Это редко удается даже профессионалам.

- Использование идей и прогнозов разных аналитиков, которые часто противоречат друг другу. Опирайтесь на свои расчеты. Не умеете анализировать – научитесь. Есть сильные финансовые советники, которые обучают с нуля.

- Страх. В большинстве наших граждан сидит страх перед неизвестными инструментами. Здесь посоветую только одно – учиться, чтобы неизвестное превратить в знакомое и понятное. Долгие годы нас приучали использовать только депозиты и в редких случаях недвижимость для накопления капитала. Но я думаю, что сегодняшнее молодое поколение уже по-другому смотрит на этот вопрос, и с годами количество инвесторов будет только расти.

- Сделки на эмоциях. Стадный инстинкт – мощный фактор. Не все могут ему противостоять. Сложно устоять, когда инвесторы в панике продают просевшие активы. А для опытных это отличное время, чтобы купить подешевевшие ценные бумаги.

- Инвестирование всего накопленного капитала. Акции – это не тот инструмент, в который надо вкладывать все, что имеете. Создайте портфель из разных инструментов, в том числе и консервативных, и не забывайте про подушку безопасности.

Другие мультипликаторы

• Мультипликатор P/S — отношение рыночной цены акции к выручке, приходящейся на одну акцию. От нуля до единицы хорошо (указывает на недооцененность), два — норма. Подходит для сравнения компаний из одной отрасли и маржинальностью одного уровня.

• Мультипликатор EV — справедливая стоимость компании. Считается по следующей формуле: рыночная капитализация + все долговые обязательства − доступные денежные средства компании.

• Мультипликатор EBITDA — прибыль компании до выплаты процентов, налогов и амортизации. Этот мультипликатор нужен для того, чтобы понять какую прибыль приносит непосредственно бизнес компании. Умеет ли он зарабатывать деньги.

• Мультипликатор ROE — рентабельность. По нему можно судить об эффективности компании. Пригодится для сравненья компаний из одного сектора бизнеса. Если у одного завода сто станков, а у другого сорок и при этом их прибыль одинаковая, то показатель ROE у второго завода будет выше. Это значит, что вторая компания эффективнее.

Разумная стратегия — это поиск лучших по мультипликаторам компаний из одной отрасли.

Запомнить.

Чтобы выбрать акции правильно нужно:

1. Определить цель, время достижения, уровень риска.

2. Выбрать дивиденды или максимальный доход.

3. Узнать состав и стабильность бизнеса.

4. Смотреть финансовые отчётности.

5. Искать акции недооценённых компаний.

6. Оценивать компании по мультипликаторам.

7. Не сравнивать компании из разных отраслей.

Читайте: Сколько бы вы заработали, если бы вложили $500 в эти иностранные акции полгода назад

Выясните стабильность работы, преимущества и состав бизнеса компании

• Стабильность работы. Компания постоянно увеличивает прибыль, реализацию продукции, наращивает долю рынка, значит, она серьёзный объект для инвестирования. Немаловажным фактор — уникальное конкурентное преимущество или, как говорит Уоррен Баффет, «ров с водой». Это тот ров, который защищает компанию и выводит её в лидеры.

• Состав бизнеса. Что вы делаете, когда выбираете питьевой йогурт? 9 из 10 ответят, что смотрят состав. Затем, на цену. После определяют соотношение цена/качество и покупают. И также с бизнесом, в который вы собираетесь инвестировать.

Если с составом йогурта всё просто, то с бизнесом сложнее.

1. Идеальная компания — та, у которой на протяжении 5 лет растёт чистая прибыль, выручка и дивиденды, а обязательства и долги снижаются. Таких компаний мало и цена их акции высока, но вы обязаны их знать.

2. Кроме идеального варианта есть промежуточные. Если вы нашли компанию у которой растут прибыль, выручка, капитал и долги, то в этом нет ничего страшного. Перед вами растущий бизнес, который захватывает рынок и готов брать для этого кредиты.

3. А если вы нашли компанию, у которой нет дивидендов, растут долги, снижается выручка и чистая прибыль, то перед вами пример неэффективного бизнеса.

Посмотреть отчётность о компаниях можно тут (только зарубежные акции) или тут conomy.ru.