Износ и амортизация основных фондов

Содержание:

- Примеры хозяйственных операций и проводок по 05 счету

- Срок полезного использования

- Амортизация непроизводственных активов

- Типовые проводки по 02 счету

- Первичные документы – основания для учета вводимых основных фондов

- Методы начисления амортизации

- Амортизация – проводки

- Передача имущества на баланс лизингополучателя

- Бухгалтерский учет амортизации основных средств по счету 02

- Что такое амортизация

- Проводки по счету «02.01»

- Отражение амортизации в учете компании

- Способы начисления амортизации

- Выводы

Примеры хозяйственных операций и проводок по 05 счету

Допустим, организация для маркировки своей продукции «А» изготовила и зарегистрировала товарный знак. Период экспертизы и государственной регистрации товарного знака составил 13 месяцев. НМА принят к учету в марте 2014г. в сумме 36 000 руб. В январе 2017г. организация сняла с производства продукцию «А», так как она перестала пользоваться спросом на рынке и стала убыточной.

Согласно учетной политике организации, способ начисления амортизации линейный и амортизация учитывается на счете 05.

Пояснения для определения срока полезного использования и расчет амортизации

По действующему законодательству (ст.1491 ГК РФ) срок действия товарного знака составляет 10 лет с даты подачи в Федеральный институт промышленной собственности заявки на регистрацию.

Это длительный процесс, включающий несколько этапов:

- Формальная экспертиза проводится 1-2 месяца, где выясняется соответствие поданной заявки требованиям Роспатента;

- Основная экспертиза срок от года до полутора лет, где эксперты делают всесторонний анализ товарного знака и последний этап это выдача свидетельства, подтверждающего регистрацию.

Расчет срока полезного использования товарного знака и ежемесячной амортизации:

- Повторимся, период экспертизы и государственной регистрации товарного знака составил 13 месяцев. Следовательно, срок полезного использования товарного знака составит 107 месяцев (120мес.-13мес.);

- Ежемесячная сумма амортизации 336,45 руб. (36000 руб./107 мес.).

В бухгалтерском учете отражены следующие проводки по счету 05 при амортизации НМА:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 04 | 08 | 36 000,00 | Оприходован товарный знак | Карточка учета НМА, свидетельство о регистрации товарного знака |

| Ежемесячное начисление амортизации по товарному знаку | ||||

| 26 | 05 | 336,45 | Начислена амортизация за апрель | Бухгалтерская справка-расчет |

| 26 | 05 | 2 691,60 | Начислена амортизация с мая по декабрь 2014 года | Бухгалтерская справка-расчет: 336,45*8 мес.=2691,60 руб. |

| 26 | 05 | 4 037,40 | Начислена амортизация за 2015 год | Бухгалтерская справка-расчет:336,45*12мес=4037,40 руб. |

| 26 | 05 | 4 037,40 | Начислена амортизация за 2021 год | Бухгалтерская справка-расчет:300*12мес=4037,40 руб |

| 26 | 05 | 336,45 | Начислена амортизация за январь 2017 | Бухгалтерская справка-расчет:336,45 *1 мес=336,45 руб. |

| 05 | 04 | 11 439,30 | Списана начисленная амортизация по товарному знаку | Бухгалтерская справка-расчет: (336,45+2691,60+4037,40+4037,40+336,45)=11439,30 руб. |

| 91 | 04 | 24 560,70 | Выбытие (списание) НМА | Бухгалтерская справка-расчет:36000-11439,30=24560,70 руб. |

Пример №2. Пересмотр срока полезного использования НМА с неопределенного на определенный

Допустим, в 2011 организация изготовила видеоролик для рекламы своей продукции. Стоимость рекламного видеоролика 140 000 руб. Исключительные права на рекламный ролик принадлежат организации. Организация решила, что рекламный видеоролик будет использоваться в средствах массовой информации на весь период выпуска продукции. А данная продукция будет выпускаться, пока на рынке есть спрос на неё. Когда закончится спрос на продукцию, организация не может установить. Поэтому, ею было принято решение признать рекламный видеоролик в целях амортизации с неопределенным сроком использования.

По истечении двух лет, продажи данной продукции сократились на 20%. Причина: появление более модернизированной продукции у конкурента. Проведя анализ, организация пришла к выводу, что её продукция будет вытеснена конкурентом с рынка в течение 4-х лет.

В январе 2013 года организация приняла решение о начисление амортизации по рекламному видеоролику:

- Учетной политикой предусмотрен линейный способ начисления амортизации;

- Срок использования НМА 48 месяцев (4*12 месяцев);

- Расчет ежемесячной амортизации: 140 000 /48=2 916,66 руб.

Сформированы следующие проводки по счету 05 по амортизации НМА:

| Дт | Кт | Сумма | Содержание хозяйственной операции | Документ |

| Ежемесячно, начиная с ЯНВАРЯ, в течение срока полезного использования | ||||

| 26 | 05 | 2916,66 | Начислена амортизация по рекламному ролику | Бухгалтерская справка-расчет |

Срок полезного использования

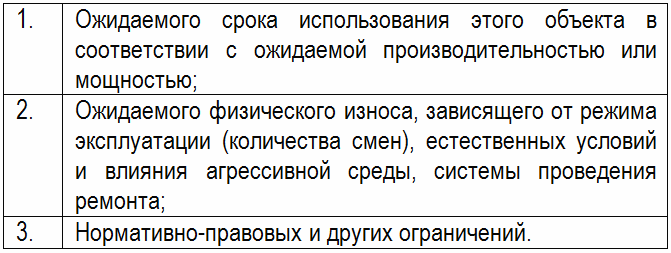

Основные средства амортизируются на протяжении срока полезного использования (СПИ). Организация определяет его самостоятельно при принятии объекта к бухгалтерскому учету исходя из следующих критериев (п.20 ПБУ 6/01, абз. 2 п.59 Методических указаний № 91н):

- ожидаемого срока использования (зависит от производительности, мощности объекта);

- ожидаемого физического износа (зависит от режима использования (количества смен), влияния естественных условий и агрессивной среды, системы ремонтных работ и т.д.);

- других ограничений использования (нормативно-правовых, договорных и др.).

Указанный выше порядок определения срока полезного использования применяется и к объектам, бывшим в употреблении (абз.2 п.59 Методических указаний № 91н).

Справка. Возможность самостоятельно устанавливать срок полезного использования организации получили после вступления в силу с 01.01.1998 г. ПБУ 6/97. До этого момента стоимость основных средств погашалась в течение нормативного (в отношении машин, оборудования и транспортных средств) или фактического срока службы (в отношении остальных фондов).

Однако большинство организаций, чтобы определить СПИ в бухгалтерском учете, используют налоговую Классификацию основных средств, включаемых в амортизационные группы (далее – Классификация ОС) . Такая возможность предусмотрена п.1 Постановления Правительства РФ от 01.01.2002 № 1. Делается это с целью сблизить данные бухгалтерского и налогового учета.

Выбор конкретного порядка определения срока полезного использования должен быть зафиксирован в учетной политике организации для целей бухгалтерского учета (п.7 ПБУ 1/2008).

После того, как СПИ основного средства установлен, пересмотру он не подлежит, за исключением случаев, когда в результате проведения восстановительных работ улучшаются (повышаются) первоначально принятые нормативные показатели функционирования объекта. К таким случаям относятся (абз.6 п.20 ПБУ 6/01, абз.1 п.60 Методических указаний № 91н):

- реконструкция;

- модернизация;

- достройка;

- дооборудование.

Заметьте! В соответствии с п.20 ПБУ 6/01 организация должна пересмотреть срок полезного использования модернизированного (реконструированного) объекта, но изменить его или нет остается ее решением. В этом заключается право организации.

Согласно п.21 ПБУ 6/01 организация начинает амортизировать основное средство с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету. Данное правило применяется и к объектам недвижимости, права собственности на которые подлежат обязательной государственной регистрации. Как следует из п.52 Методических указаний № 91н, если первоначальная стоимость недвижимого имущества сформирована, его необходимо принять к бухгалтерскому учету в качестве основного средства. При этом организации не надо дожидаться момента подачи необходимых документов в регистрирующий орган для узаконивания своих прав на объект.

Начисление амортизации по основному средству не приостанавливается на протяжении всего срока полезного использования. Но из этого правила есть два исключения (п.23 ПБУ 6/01):

— перевод объекта на консервацию на срок более 3-х месяцев по решению руководителя; — восстановление (реконструкция, модернизация) объекта продолжительностью свыше 12 месяцев.

Во всех остальных случаях (ремонт, сезонный характер работы) амортизация по основному средству должна начислять регулярно независимо от факта его использования в деятельности организации.

Организация прекращает амортизировать основное средство с 1-го числа месяца, следующего за месяцем полного погашения его стоимости или списания объекта с бухгалтерского учета (п. 22 ПБУ 6/01).

Амортизация непроизводственных активов

Стоимость подобных активов, как и производственных ОС, погашается постепенно начислением амортизации. Срок их полезного использования для начисления износа устанавливается компанией в соответствии с положениями действующего Классификатора (утв. Постановлением Правительства РФ от 01.01.2002 № 1 в ред. от 28.04.2018).

Но, поскольку такой актив прямо не связан с получением дохода и на себестоимость выпускаемого продукта его амортизационные отчисления не относятся, то учитываются они в составе прочих затрат на сч. 91/2. На эту же статью списывается и НДС, уплаченный при его приобретении – он не возмещается:

| Операции | Д/т | К/т |

| Списан НДС по объекту непроизводственного характера | 91/2 | 19 |

| Ежемесячное начисление амортизации в течение СПИ | 91/2 | 02 |

Типовые проводки по 02 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Списание амортизации по ОС, выбывшему в результате продажи, ликвидации, безвозмездной передачи на уменьшение первоначальной стоимости | 02 | 01 «Выбытие ОС» |

| Амортизация по объекту основных средств, включенному в состав имущества, предназначенного для сдачи в аренду, перенесена на отдельный субсчет | 02 | 02 |

| Амортизация по имуществу, ранее предназначенному для сдачи в аренду и переведенному в состав основных средств, перенесена на отдельный субсчет | 02 | 02 |

| Амортизация по выбывшим ОС, предназначенным для сдачи в аренду, списана на уменьшение его первоначальной стоимости | 02 | 03 |

| Списана на уменьшение первоначальной стоимости амортизация поисковых активов, переведенных в состав основных средств или нематериальных активов | 02 | 08 |

| Списана амортизация по ОС, переданному филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 02 | 79-1 |

| Списана амортизация по ОС, переданному головному отделению (проводка в учете филиала) | 02 | 79-1 |

| Списана амортизация по ОС, переданому в доверительное управление (в учете учредителя управления) | 02 | 79-3 |

| Списана амортизация по ОС, ранее полученному в доверительное управление и возвращенное учредителю управления (на отдельном балансе ДУ) | 02 | 79-3 |

| Сумма амортизации уменьшена при снижении стоимости ОС в результате переоценки | 02 | 83 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена амортизация по ОС, используемым при реконструкции или модернизации других ОС | 08 | 02 |

| Начислена амортизация по ОС, используемым при создании НМА | 08 | 02 |

| Начислена амортизация по ОС, используемым при строительстве объекта для собственных нужд организации | 08-3 | 02 |

| Начислена амортизация по ОС, используемым в основном производстве | 20 | 02 |

| Начислена амортизация по ОС, используемым во вспомогательном производстве | 23 | 02 |

| Начислена амортизация по ОС общепроизводственного назначения | 25 | 02 |

| Начислена амортизация по ОС общехозяйственного назначения | 26 | 02 |

| Начислена амортизация по ОС, используемым в обслуживающем производстве | 29 | 02 |

| Начислена амортизация по ОС, предназначенным для обеспечения процесса продаж | 44 | 02 |

| Начислена амортизация по ОС торговой организации | 44 | 02 |

| Учтена амортизация по ОС, полученному от головного отделения организации, выделенного на отдельный баланс (проводка в учете филиала) | 79-1 | 02 |

| Учтена амортизация по ОС, полученному от филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-1 | 02 |

| Доначислена амортизация по ОС, стоимость которого увеличилась в результате переоценки | 83 | 02 |

| Начислена амортизация по ОС, переданным в аренду (аренда не является предметом деятельности организации) | 91-2 | 02 |

| Начислена амортизация по ОС, используемым при выполнении работ, затраты на которые учитываются как расходы будущих периодов | 97 | 02 |

Первичные документы – основания для учета вводимых основных фондов

Никакой имущественный актив не может возникнуть на предприятии «из ниоткуда»: его введение обязательно сопровождается рядом документальных подтверждений. На основании первичной документации, соответствующей конкретной группе производственных активов, и происходит оформление каждого объекта или их группы на балансовый учет. В зависимости от принадлежности к группе объектов, введение актива может сопровождать следующая «первичка»:

- акт приема-передачи – для приемки различных объектов предусмотрена определенная его форма (ОС-1а – предусмотрена для сооружений и зданий; ОС-1 – для остальных одиночных объектов; ОС-1б – для групп основных средств, исключая сооружения и здания);

- накладная (акт) приема оборудования – для оборудования, которому не требуется предварительный монтаж (форма ОС-14);

- акт (накладная) приема-передачи оборудования с целью произвести монтажные работы – форма ОС-15.

На каждый новый объект из поступивших в эксплуатацию основных фондов необходимо завести специальную инвентарную карточку по установленному образцу:

- для одиночного объекта ОС – по форме ОС-6;

- для нескольких сгруппированных объектов – по форме ОС-6а.

В ней средству присваивается уникальный инвентарный номер, постоянный на все время эксплуатации актива (обычно это порядковый номер в определенной серии).

В этих карточках впоследствии будет отражена вся «жизнь» основного актива на предприятии:

- поступление;

- амортизация;

- переоценка;

- модернизация;

- консервация-расконсервация;

- восстановление;

- выбытие (списание).

Результаты сводятся в единую инвентарную книгу, где окончательно производится учет основных фондов, которую нужно оформлять по форме ОС-6б.

В конце каждого месяца по инвентарным карточкам составляется учетная ведомость динамики основных фондов.

Методы начисления амортизации

Налоговый Кодекс РФ предусматривает два способа начисления амортизации:

-

нелинейный способ;

-

линейный метод.

Способ начисления амортизации устанавливает налогоплательщик самостоятельно в отношении ко всем объектам амортизируемого имущества и его отражает в учетной политике с целью налогообложения. Изменение способа начисления амортизации допускают с начала следующего налогового периода. Налогоплательщик при этом имеет право перейти с линейного начисления амортизации на нелинейный не чаще, чем один раза в пять лет.

Амортизацию начисляют отдельно по всем амортизационным группам (подгруппам) при использовании нелинейного способа начисления амортизации или по каждому объекту амортизируемого имущества отдельно при использовании линейного способа начисления амортизации.

Независимо от метода начисления амортизации, который устанавливается налогоплательщиком в учетной политике с целью налогообложения линейный способ начисления амортизации используется в отношении сооружений, зданий, передаточных устройств, нематериальных активов, которые входят в восьмую — десятую амортизационные группы.

По отношению к прочим объектам амортизируемого имущества вне зависимости от срока введения в эксплуатацию объектов используется тот способ начисления амортизации, который устанавливается налогоплательщиком в учетной политике с целью налогообложения.

При использовании линейного способа расчета амортизации сумма амортизации, которая начислена за один месяц определяется как произведение восстановительной (начальной) стоимости объекта амортизируемого имущества и нормы амортизации, которые определены для этого объекта. Норму амортизации определяют по формуле:

К= 1/п — 100%,

К — норма амортизации в процентах к восстановительной (первоначальной) цене объекта амортизируемого имущества;

п — срок полезного применения этого объекта, который выражен в месяцах.

При расчете амортизации с применением нелинейного метода суммарный баланс каждой амортизационной группы уменьшается ежемесячно на суммы амортизации, начисленной по этой группе. Сумма амортизации, начисленной за один месяц для каждой амортизационной группы определяют, учитывая произведение норм амортизации и суммарного баланса амортизационной группы на начало месяца:

А=Вк/100,

А — сумма амортизации, начисленной за один месяц, для амортизационной группы;

В — суммарный баланс амортизационной группы;

к — норма амортизации для амортизационной группы.

Для применения нелинейного способа расчета амортизации применяют такие нормы амортизации.

Амортизационная группа — норма амортизации (месячная):

1 — 14,3

2 — 8,8

3 — 5,6

4 — 3,8

5 — 2,7

6 — 1,8

7 — 1,3

8 — 1,0

9 — 0,8

10 — 0,7

Амортизация – проводки

Основное средство (ОС), которое попало в организацию любой формы собственности, в том числе недвижимость, должно быть принято:

Для оформления этих процедур необходимо сформировать:

- акт приема-передачи имущества (ОС-1);

- инвентарную карточку (ОС-6).

После этого начинается амортизация в бухгалтерском учете и налоговом учете. Хотя по сути это одно и то же, но на практике они отличаются. В этом материале мы рассмотрим, что такое амортизация в бухучете.

Бухгалтерский учет основных средств: основные проводки

Каждая компания любого размера и профиля не обходится в деятельности без средств производства – будь то здания, станки, автомобили или торговое, холодильное, выставочное оборудование.

Спектр основных средств, используемых в тяжелой и легкой промышленности, торговле, на транспорте необычайно велик; поэтому их учет и правильное составление проводок по основным средствам – первостепенная задача бухгалтера.

Определяем объект учета

Признаки имущества, попадающего под определение основного средства для бухгалтерского и налогового учета, изложены в ст.257 НК РФ и п.4 ПБУ 6/01.

Начиная с 01.01.2021г. к основным относят средства труда стоимостью более 100 тыс. руб. Стоимость ОС, принятых в эксплуатацию ранее обозначенной даты, начиналась от 40 тыс. руб.

Все действия с основными средствами, включая их поступление (изготовление), монтаж, ввод в эксплуатацию, перемещение, выбытие оформляются документально:

Передача имущества на баланс лизингополучателя

Как было отмечено выше, право собственности на имущество будет у лизингодателя. Но учитывать его может на своем балансе лизингополучатель.

Опасный момент

Лизингодатель может списать с расчетного счета лизинговые платежи в бесспорном порядке, если лизингополучатель не выплатит их больше двух раз подряд.

Передачу предмета лизинга отражают в учете на основании оправдательных документов – акта приема-передачи или другого документа, в котором отражен факт передачи.

Какой-либо специально установленной для этих операций формы документа нет. Хотя многие используют унифицированные формы акта приема-передачи. Форму № ОС-1 используют при передаче основных средств, форму № ОС-1а при передаче зданий и сооружений и форму № ОС-1б при передаче группы объектов основных средств (все эти формы утверждены постановлением Госкомстата России от 21 января 2003 г. № 7).

Вместе с тем участники лизинговых отношений могут самостоятельно разработать форму передаточного документа. Главное, чтобы в нем были все обязательные для этого реквизиты:

- наименование документа;

- дата составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- натуральное и денежное выражение хозяйственной операции;

- лица, ответственные за совершение передачи имущества, с указанием должностей;

- личные подписи указанных лиц.

Лизингополучатель может учитывать имущество по инвентарному номеру, который присвоил лизингодатель. Для этого необходима копия или выписка из инвентарной карты лизингодателя по объекту основного средства. При этом лучше будет, если бухгалтер лизингополучателя откроет новые инвентарные карты на эти объекты на основании предоставленных копий. Форма инвентарной карты также унифицирована – форма № ОС-6.

Бухгалтерский учет амортизации основных средств по счету 02

Почему по объектам основных фондов компаний начисляется амортизация? Ответ один: большинство объектов ОС по стоимости очень дорогие. Если единовременно списывать их стоимость на затраты, то это приведет к значительному увеличению себестоимости продукции. Поэтому стоимость основных средств погашается путем начисления амортизации.

Однако, если стоимость основных средств в бухгалтерском учете не превышает 40 000 руб. за единицу, то компания может приходовать их в состав материалов, прописав это в учетной политике.

Для наглядности приведем примеры начисления амортизации и проводки по отражению данной операции в бух.учете.

Пример 1

Допустим, компания приобрела в сентябре сплит-систему LG A09IWK стоимостью (с учетом монтажа) 98 000 руб. для установки в цехе основного производства. Согласно паспорту сплит-системы срок эксплуатации объекта определен 7 лет. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Получив акт о приеме-передаче ОС, бухгалтер компании определяет, что срок полезного использования сплит системы в целях бух. учета составляет 84 месяца (12 мес*7). Следовательно, ежемесячная сумма амортизации объекта составит 1 166,67 руб. (98 000/84)

Также важно учесть, что:

- Начисление амортизации по счету 02 начинается с первого дня месяца, следующего за месяцем принятия сплит системы к бух.учету;

- В течение отчетного года амортизация сплит системы начисляется ежемесячно в размере 1/12 годовой суммы.

Начисление амортизации по примеру за текущий год отражено на схеме:

В бухгалтерском учете компании отражены следующие проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| Ежемесячно в течение срока полезного использования сплит системы | ||||

| 20 | 02 | 1 166,67 | Начислена амортизация по сплит системе | Бухгалтерская справка-расчет |

Пример 2

Приведем пример определения срока полезного использования ноутбука и проводки по начислению амортизации и списания в связи с дарением.

Предположим, компания приобрела для администрации в декабре 2016 г. ноутбук стоимостью 60 000 руб. В январе 2017 г. было принято решение подарить его работнику, уходящему на пенсию. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Определяем к ноутбука срок полезного использования. В паспорте и технических характеристиках не указывают срок эксплуатации ноутбука. При этом физически он может служить долго, но морально он может устареть значительно раньше физического износа. Определить срок службы ноутбука можно воспользовавшись классификацией, утвержденной Правительством РФ №1 от 01.01.2002г.

Вычислительная техника с кодом ОКОФ 14 3020000 относится ко второй амортизационной группе со сроком использования от двух до трех лет. Бухгалтером компании срок полезного использования ноутбука определен 3 года или 36 месяцев.

Обращаем внимание! До 01.01.2017г. срок полезного использования основного средства можно было определить по Классификации основных средств, утв

Правительством РФ №1 от 01.01.2002г. Эта возможность была прописана в п.1 второго абзаца указанной классификации.

Однако все изменилось с 01.01.2017г. Постановление №640 от 07.07.2016г. признало п.1 второго абзаца утратившим силу. Фразу «указанная классификация может использоваться для целей бухгалтерского учета» убрали.

На практике в компаниях для сближения бухгалтерского и налогового учета основных средств срок полезного использования определяли с учетом классификации основных средств, утверждаемой Правительством РФ. С 2017 года они такой возможности не имеют и должны срок полезного использования определять в бухгалтерском учете исходя из требований п.20 ПБУ 6/01, а именно исходя из:

Таким образом, согласно примеру, в бухгалтерском учете компании сформированы следующие проводки по счету 02:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ — основание |

| 26 | 02 | 1 666,67 | Начислена амортизация по ноутбуку за январь 2017 года (60000/36) | Бухгалтерская справка-расчет |

| 02 | 01 | 1 667,67 | Отражена сумма амортизации по ноутбуку | Акт о приеме-передаче ОС |

| 91.2 | 01 | 58332,33 | Остаточная стоимость ноутбука списана в состав прочих расходов, не учитываемых в целях налогообложения налогом на прибыль | Акт о приеме-передаче ОС |

Что такое амортизация

Это выражение износа актива в ходе его использования в денежном эквиваленте. Вопросы начисления амортизации в бухгалтерском учете разобраны в ПБУ 6/01 (учет ОС) и в ПБУ 14/2007 (учет НМА). В бухгалтерском учете подлежат износу:

- основные средства компании (ОС);

- нематериальные активы организации (НМА).

Амортизация не начисляется на следующие виды ОС и НМА:

- характеристики которых не изменяются в процессе эксплуатации (земля, природные объекты);

- являются законсервированными более трех месяцев;

- находятся на ремонте, модернизации или реконструкции;

- числятся на балансе НКО;

- срок эксплуатации которых не определен.

Проводки по счету «02.01»

По дебету

| Дебет | Кредит | Документ | |

| 02.01 | 01.09 | Списание суммы начисленной амортизации по объекту основных средств при передаче (продаже), если сделка по передаче основного средства подлежит государственной регистрации | Подготовка к передаче ОС |

| 02.01 | 01.09 | Списание суммы начисленной амортизации по объекту основных средств при списании (ликвидации) | Списание ОС |

| 02.01 | 01.09 | Списание суммы начисленной амортизации по объекту основных средств при передаче (продаже) | Передача ОС |

| 02.01 | 83.01.1 | Уценка ранее уцененного ОС: Изменение суммы начисленной амортизации | Операция |

| 02.01 | 91.01 | Уценка ранее уцененного ОС: Изменение суммы начисленной амортизации | Операция |

| 02.01 | 91.01 | Уценка ОС при первой переоценке: Изменение суммы начисленной амортизации | Операция |

По кредиту

| Дебет | Кредит | Документ | |

| 000 | 02.01 | Ввод начальных остатков: накопленная амортизация по основному средству | Ввод остатков |

| 08.03 | 02.01 | Начисление амортизации по объекту основных средств, который учитывается на счете 01 и используется в капитальном строительстве | Регламентная операция |

| 20.01 | 02.01 | Начисление амортизации по объекту основных средств, который учитывается на счете 01 и используется в основном производстве | Регламентная операция |

| 23 | 02.01 | Начисление амортизации по объекту основных средств, который учитывается на счете 01 и используется во вспомогательном производстве | Регламентная операция |

| 23 | 02.01 | Начисление амортизации по объекту основных средств, который учитывается на счете 01 и используется во вспомогательном производстве | Регламентная операция |

| 25 | 02.01 | Начисление амортизации по объекту основных средств общепроизводственного назначения, который учитывается на счете 01 | Регламентная операция |

| 26 | 02.01 | Начисление амортизации по объекту основных средств общехозяйственного назначения, который учитывается на счете 01 | Регламентная операция |

| 29 | 02.01 | Начисление амортизации по объекту основных средств, который учитывается на счете 01 и используется в обслуживающих производствах и хозяйствах | Регламентная операция |

| 44.01 | 02.01 | Начисление амортизации по объекту основных средств, который учитывается на счете 01 и используется в организациях, осуществляющих торговую деятельность | Регламентная операция |

| 44.02 | 02.01 | Начисление амортизации по объекту основных средств, который учитывается на счете 01 и используется в организациях, осуществляющих промышленную и иную производственную деятельность | Регламентная операция |

| 83.01.1 | 02.01 | Дооценка ОС при первой переоценке: Изменения суммы начисленной амортизации | Операция |

| 83.01.1 | 02.01 | Дооценка ранее уцененного ОС: Изменение суммы начисленной амортизации | Операция |

| 91.02 | 02.01 | Доначисление суммы амортизации за прошлые периоды по объекту основных средств, который учитывается на счете 01 | Операция |

| 91.02 | 02.01 | Дооценка ранее уцененного ОС: Изменение суммы начисленной амортизации на сумму предыдущей уценки | Операция |

Отражение амортизации в учете компании

Для отражения типовых операций согласно нормам приказа № 94н предназначен сч. 02, на котором формируются проводки по накопленной амортизации ОС. Этот счет является пассивным – с начислением износа по кредиту, списанием – по дебету. Соответственно, корреспондирующий счет будет зависеть от сферы деятельности организации и вида актива

Обратите внимание! Если стоимость актива не превышает 40 000 руб., такой объект может быть сразу отнесен в состав МПЗ (материально-производственные запасы) и не требует начисления амортизации как ОС (п. 5 ПБУ 6/01)

Начислена амортизация – проводка

При начислении сумм амортизации проводка выполняется по кредиту сч. 02 в корреспонденции со сч. 08, 44, 23, 20, 25, 26, 79, 29, 97, 91, 83. Продолжительность износа зависит от СПИ (срок полезного использования) актива. Этот период устанавливается с учетом требований Классификатора ОС (Постановление Правительства РФ № 1 от 01.01.02 г.). На сумму износа влияет выбранный метод расчета. При начислении амортизации операции могут быть записаны по-разному:

- Начислена амортизация по производственному оборудованию – проводка Д 20 К 02.

- Начислена сумма амортизации по вспомогательному оборудованию – проводка Д 23 К 02.

- При начислении сумм износа по оборудованию общепроизводственного или общехозяйственного значения – проводка Д 25 (26) К 02.

- В случае сдачи ОС в аренду выполняется такая проводка – сумма начисленной амортизации относится в кредит сч. 02, корреспондируя со сч. 91.

Списание амортизации – проводка

Когда ОС выбывает с баланса предприятия, необходимо выполнить списание актива. Для этого величина накопленного износа переносится с дебета сч. 02 в кредит сч. 01. В результате происходит закрытие сч. 02. Операция отражается так:

Списана сумма начисленной амортизации – проводка Д 02 К 01.

Разберем, как на практике осуществляется начисление амортизации и списание износа при выбытии ОС.

Ежемесячное начисление износа – проводка Д 20 К 02 на 35 000,00 руб.

- Продан объект покупателю – Д 62 К 91.1 на 295 000,00 руб. (250 000,00 руб. + 45 000,00 руб.).

- Выделен со сделки НДС – Д 91.2 К 68.2 на 45 000,00 руб.

- Списан накопленный износ – Д 02 К 01 на 1 260 000,00 руб.

- Списана стоимость (остаточная) объекта – Д 91.2 К 01 на 140 000,00 руб. (1 400 000,00 руб. – 1 260 000,00 руб.).

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Способы начисления амортизации

Существует несколько видов амортизации и каждый из них имеет свои плюсы и минусы:

- линейный способ;

- способ уменьшаемого остатка;

- начисление суммы, в зависимости от производительности объекта;

- начисление суммы, в зависимости от срока службы объекта.

Линейный

Линейный способ – самый простой. Он не требует сложных вычислений и выплачивается в равных долях по месяцам, когда происходит начисление амортизации. Для расчета суммы амортизации берется стоимость объекта и делится на срок использования по месяцам. Далее, решается простая пропорция процента к сумме. Этот способ полезен при сохранении качества производимой продукции вне зависимости от степени износа объекта.

Пример: цена объекта – 600000, срок его работы – 5 лет. Это значит, что годовая выплата составит 20% от стоимости объекта или 120000. Соответственно месячная сумма составит 10000.

Способ уменьшаемого остатка

Второй способ в нашем списке зависит от годового коэффициента ускорения, устанавливаемого фирмой. Такой метод применим в том случае, если качество товара зависит от уровня износа оборудования.

Пример: цена оборудования – 600000, срок его работы – 5 лет. Годовая выплата так же 20%, но теперь есть коэффициент ускорения, скажем, 2. Он означает, что годовой процент от неамортизированной суммы умножается на 2. А значит, в первый год это: 600000 * 0,4 = 240000, во второй: 600000 – 240000 = 360000; 360000 * 0,4 = 144000; и так далее. В последний год амортизация начисляется из остатка суммы.

В зависимости от производительности объекта

Способ списания по производительности очень удобен для станков, машин и других объектов, которые поддаются прогнозированию ресурса. Расчет производится исключительно из произведенной работы при помощи этого объекта.

Пример: цена оборудования – 100000, его ресурс – 1000 продуктов. В этом месяце было произведено 100 продуктов, 10% от ресурса объекта. Это значит, что размер амортизации за этот месяц составит 10% от стоимости – 10000.

В зависимости от срока службы объекта

Способ начисления суммы прост и довольно часто используется вместо способа уменьшаемого остатка, потому что его удобно использовать в том случае, если качество товара напрямую зависит от объекта. Его суть заключается в выплате суммы равной отношению оставшихся лет эксплуатации ко всей сумме лет эксплуатации помноженной на стоимость объекта.

Пример: цена объекта – 100000, срок его работы – 6 лет. Сумма лет эксплуатации – 21. В первый год сумма выплаты составит 6/21*100000. Далее расчет производится по той же схеме. В последний год выплачивается остаток от общей суммы.

Выводы

Бухгалтерский учет амортизации ОС заключается в отражении ежемесячных отчислений по счету 02 в корреспонденции со счетами учета затрат (на продажу или производственных).

При снятии основного средства с учета накопленные отчисления также списываются.

Накопления на счете 02 могут меняться при изменении стоимости объекта в результате переоценки, в этом случае проводится перерасчет начислений. Доначисленная амортизация отражается в добавочном капитале, уменьшенная — включается в прочие доходы.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Счет 02 бухгалтерского учета — это пассивный счет «Амортизация основных средств». Служит для начисления амортизации и её накопления в течение срока эксплуатации основных фондов. С помощью типовых проводок и наглядных практических примеров разберемся в специфике использования счета 02 и в особенностях проведения операций по амортизации ОС.