Статья 285.3. внесение в единые государственные реестры заведомо недостоверных сведений

Содержание:

- Теперь разберём причины

- На чем основывается проверка

- Как избежать появления «недостоверной» записи

- Как проверить достоверность сведений

- Как происходит исключение

- Как заполнить возражения против исключения

- Какие последствия ждут организацию, если юридический адрес недостоверен?

- Дополнительные негативные последствия внесения записи о недостоверности сведений в ЕГРЮЛ

- Заявление о недостоверности сведений

- 6. Внесли запись о недостоверности в ЕГРЮЛ. Как исключить?

- Что значит «недостоверность юридического адреса»

- Как по-новому проводится проверка сведений

- Как обжаловать решение ИФНС об исключении юридического лица из ЕГРЮЛ

- Что делать если получили письмо о необходимости представления в регистрирующий орган достоверных сведений

- Как проверить сведения о недостоверности

- Недостоверная информация о стране происхождения товара

- Ответственность за предоставление недостоверных сведений

- Диффамация — недостоверная и порочащая информация

- Другие последствия недостоверности

Теперь разберём причины

Выводы о недостоверности сведений в ФНС делают по результатам проверок.

Они могут проводится в следующих случаях:

- По заявлению лица, данные о котором недостоверны.

- Заявление заинтересованных лиц. Например собственника помещения.

- В налоговую поступили сведения из других источников.

То есть, как Вы понимаете, проверить можно любую организацию.

При выявлении недостоверных данных, инспекторы руководствуются своими внутренними документами.

В частности, в них указаны следующие признаки недостоверности:

- Руководитель в 5-ти и более организациях.

- Учредитель более, чем в 10-ти ООО.

- По данному адресу зарегистрировано более 10 организаций.

- Организацией управляет дисквалифицированное лицо.

Это далеко не все моменты, следствием которых могут быть недостоверные сведения в ЕГРЮЛ.

На чем основывается проверка

В законе о регистрации (129-ФЗ), конечно, указаны основания проведения, но более подробно прочесть о них можно в приложении к Приказу ФНС России №ММВ-7-14/72@ от 11.02.2016.

В частности, проверка проводится, если:

- Заинтересованное лицо направило в ФНС заявление с возражениями против регистрации изменений в устав.

- Сведения, представленные организацией при регистрации, не соответствуют сведениям ФНС.

- Поданные в инспекцию документы на регистрацию содержат сведения об адресе, который попадает под следующие критерии:

- место регистрации 5 и больше компаний;

- здесь расположено (или ранее находилось) разрушенное здание;

- адрес нельзя использовать для связи с компанией (например, речь о воинской части);

- хозяин здания (помещения) возражает против регистрации (ФНС получила соответствующее заявление собственника или другого правомочного представителя).

- Смена адреса организации происходит в период выездной проверки налоговиков или при наличии недоимки (задолженности) по штрафам и пеням.

- Организация подала документы о включении сведений о руководителе или участнике, о котором:

- вносилась ранее запись о недостоверности сведений;

- известно, что он подвергался административному наказанию за непредставление, представление недостоверных, заведомо ложных сведений о юридическом лице и срок наказания не истек.

- В подтверждение изменения капитала (переход доли участника к обществу) подано заявление о выходе, оформленное до 01.01.2016 (исключение — представление нотариально заверенного заявления).

- Организация представила документы на реорганизацию, при этом:

- в реорганизации участвуют две и более организации;

- компания проходит период проверки (выездной) или имеет недоимку (задолженность) по штрафам и пеням (аналогично п.4).

Довольно обширный вышел список. Но не спешите паниковать, не всегда у ФНС есть основание инициировать мероприятия по проверке.

Например, в инспекцию поступило заявление от частного лица о недостоверности каких-то сведений, но направлено оно с нарушением формы или не подкреплено подтверждающими документами. Тогда в течение 10-ти рабочих дней заявителю придет уведомление об отказе в проверке, ввиду отсутствия оснований.

Внушает оптимизм. Надеемся, что недобросовестные «заинтересованные лица» не смогут испортить компании репутацию.

Как избежать появления «недостоверной» записи

Прежде чем внести запись о недостоверности, налоговый орган должен уведомить об этом само юридическое лицо, директора, участников. Если вы получили такое уведомление, не нужно его игнорировать. Проще всего решать проблему именно на этой стадии, пока запись в ЕГРЮЛ еще не внесли.

Чаще всего компании получают уведомления из-за недостоверности адреса. Тут может быть множество причин. Чаще всего – это массовый адрес. А массовым адрес становится тогда, когда по нему зарегистрированы более пяти компаний. И это может произойти совсем не преднамеренно. Например, если при регистрации когда-то давно вами был указан только номер дома, но не указан номер офиса или комнаты, такой адрес может автоматически стать массовым из-за множества фирм, зарегистрированных в офисном центре. В настоящее время при регистрации юрлиц адрес должен быть указан со всеми его элементами: это номер дома, (владения), корпуса (строения), квартиры (офиса, комнаты). Поэтому, если у вас указан только номер дома, желательно уточнить номер офиса.

Совершенно по-другому выглядит ситуация, когда собственник помещения, в котором зарегистрирована ваша организация, подал в регистрирующий орган соответствующее заявление. Тогда необходимо выяснять отношения с собственником, возможно, вы забыли оплатить арендную плату или действительно давно не находитесь по адресу, тогда адрес надо менять на тот, что соответствует действительности.

В течение месяца после получения письма из налоговой рекомендуется предоставить:

-

договор аренды с собственником,

-

гарантийное письмо с подтверждением собственника о том, что общество находится по адресу,

-

копию свидетельства о праве собственности или копию выписки из ЕГРН.

Если необходимо уточнить номер офиса, с документами в регистрирующий орган подается форма № Р 14001.

Дополнительно можно предоставить копии платежных поручений об оплате аренды, фотографии вывески на входе, фотографии офиса.

Бывают и такие ситуации, когда компания не получала уведомлений из регистрирующего органа, а сведения о недостоверности появились. Во избежание таких ситуаций регулярно хотя бы раз в полгода проверяйте свою выписку на сайте www.nalog.ru, сервис «Риски бизнеса: проверь себя и контрагента».

Как проверить достоверность сведений

Учитывая, что сведения из реестра относятся к публичной информации, узнать об их недостоверности может любое заинтересованное лицо: банки, контрагенты, инвесторы, государственные органы. При этом основной контроль за этими данными осуществляет Федеральная налоговая служба.

Проверить, достоверны ли сведения о юридическом лице, могут сами участники и руководитель организации. Предоставление сведений из ЕГРЮЛ возможно с помощью бесплатного сервиса ФНС. Достаточно ввести один из кодов ИНН/ОГРН или название юридического лица и через несколько минут вы получите актуальную информацию. Учтите только, что такие данные из ЕГРЮЛ по ИНН не заменяют официальную выписку из реестра, а носят информационный характер.

Если вы самостоятельно обнаружили по вашей организации недостоверность сведений в реестре, то их надо изменить. Кроме того, сообщить о наличии недостоверных сведений в ЕГРЮЛ может налоговая инспекция, направив соответствующее уведомление.

К сожалению, с 2016 года участились случаи необоснованных подозрений со стороны налоговых органов в адрес легальных действующих организаций. Например, налоговики признают недостоверность данных об адресе по самым формальным признакам. Это может быть отсутствие директора на рабочем месте в момент проверки, недостаточно подробный юридический адрес (нет номера комнаты или офиса) или письмо, которое работники Почты РФ вернули в налоговую инспекцию, как неполученное.

В результате требование представить достоверные сведения об адресе получают компании, действительно работающие по указанным контактам. Отреагировать на такое обращение ИФНС надо в течение 30 дней, иначе информация о недостоверности юридического адреса будет внесена в ЕГРЮЛ.

Обычно, в качестве доказательства достоверности адреса, в налоговую представляют договор аренды офиса, свидетельство о праве собственности на помещение, фотографии вывески и рекламы, письма госорганов, полученные по этим контактам и др

При этом надо быть готовым к тому, что ничего из этого во внимание признаваться не будет. Позицию инспекции можно оспаривать в вышестоящем органе или в суде, но все это требует времени

Быстрее будет адрес просто сменить.

Как происходит исключение

Законом предусмотрен четкий порядок. Если отметка о недостоверности сведений в ЕГРЮЛ в отношении компании «висит» более полугода, регистрирующий орган принимает решение об исключении такого юрлица из ЕГРЮЛ. В течение трех дней после принятия решение публикуется в «Вестнике государственной регистрации». Сообщение должно содержать сведения о порядке и сроках представления заявлений кредиторами, лицами, чьи права и интересы могут быть затронуты исключением, а также информацию об адресе, по которому необходимо направлять заявления. Информацию помимо журнала можно получить на сайте www.nalog.ru в разделе «Сведения, опубликованные в журнале «Вестник государственной регистрации». Если в течение трех месяцев никаких возражений не поступит, то компанию ликвидируют без обращения в суд.

Как заполнить возражения против исключения

Форма Р38001 состоит из девяти страниц, но заполнять нужно не все. Отдельного документа с правилами заполнения формы нет. Все подсказки и необходимые коды расположены прямо в бланке.

Как и любую другую форму, предназначенную для ИФНС, бланк Р38001 можно заполнить от руки или распечатать на принтере. При ручном заполнении возможны помарки и ошибки. Подчистки и использование корректора не допускается. А исправления должны быть заверенными. Если допустили ошибку, проще переписать весь лист. При заполнении формы на компьютере такой проблемы не возникнет.

Начинайте заполнение с титульного листа. В разделе 1 укажите код «2» – возражение относительно предстоящего внесения сведений в Единый государственный реестр юридических лиц.

В разделе 2 укажите один из кодов:

- 1 – если налоговики внесли в ЕГРЮЛ запись о недостоверности юридического адреса компании,

- 3 – если решение о предстоящей ликвидации принято по другим основаниям. Например, компания не сдавала отчетность, поэтому инспекторы посчитали организацию недействующей.

В разделах 3 и 4 укажите код «1», раздел 5 не заполняйте.

Затем посмотрите сноску в нижней части титульного листа. Поскольку в разделе 2 мы указали код «1», необходимо заполнить листы А, В, Г и Д. Лист Б не нужно заполнять и включать в состав отчета. Просто удаляем его из бланка. Если вы в своем разделе 2 указали код «3», то заполните листы А, Б, Г и Д.

Лист А содержит только три поля:

- ОГРН,

- ИНН,

- Полное наименование на русском языке.

Заполняем сведения об организации, которую налоговики собрались исключить из ЕГРЮЛ.

На листе В заполните юридический адрес организации. Указывайте адрес, который содержится в ЕГРЮЛ и в достоверности которого усомнились налоговики.

Если оспариваемый адрес действительно является неточным, то заполнять форму Р38001 не нужно. В этом случае претензии инспекторов справедливы. Чтобы предотвратить исключение компании из ЕГРЮЛ, подайте заявление Р14001 с правильным адресом.

На листе Г в произвольной форме изложите суть своих возражений

Обратите внимание: в тексте должно быть понятно, почему заявитель является заинтересованным лицом. В противном случае налоговики не будут проводить проверку

Лист Д включает четыре листа, заполняйте только нужные сведения. В разделе 1 листа Д укажите, кто является заинтересованным лицом:

- 1 – физическое лицо,

- 2 – руководитель заинтересованного юридического лица,

- 3 – представитель заинтересованного юридического лица, действующий по доверенности.

Если в вашем случае заинтересованным является юридическое лицо, то заполните раздел 2, 3 и 5 листа Д. Если заинтересованным является физическое лицо, например, учредитель или руководитель компании, заполняйте разделы 4 и 5.

В разделе 4 укажите данные физического лица, заинтересованного в установлении достоверности данных ЕГРЮЛ:

- Полные фамилия, имя и отчество без сокращений,

- Дата и место рождения,

- Код документа, удостоверяющего личность. Коды берите из приложения № 3 к Требованиям, утвержденным приказом ФНС от 9 июня 2014 года № ММВ-7-14/316@. Российский паспорт обозначается кодом «21»,

- Серия, номер, дата выдачи документа удостоверяющего личность и наименование органа, выдавшего документ.

В разделе 5 листа Д выберите способ, которым ИФНС проинформирует вас о результатах рассмотрения возражений. В подразделе 5.1 укажите актуальный номер телефона. У налоговиков должна быть возможность оперативно связаться с вами для решения возникших вопросов. Это ускорит проверку возражений и принятие решения.

Если вы хотите получить результат рассмотрения на электронную почту, заполните подраздел 5.2. Налоговики могут отправить результат рассмотрения почтой в адрес физического лица. Для этого нужно заполнить подраздел 5.3 листа Д. Если заинтересованным является юридическое лицо, то налоговики могут отправить результат рассмотрения почтой на юридический адрес.

На странице 4 листа Д заполните только одно поле «О результатах рассмотрения настоящего возражения прошу уведомить». Остальные поля не заполняйте. Если заявление подает лично руководитель компании, то свою подпись он поставит в присутствии налогового инспектора. Если заявление будет отправлено почтой или передано через доверенное лицо, то подпись руководителя ставится в присутствии нотариуса.

Какие последствия ждут организацию, если юридический адрес недостоверен?

Произошло страшное – по указанному в ЕГРЮЛ адресу организации выехала проверка из налоговой инспекции, а вас там не оказалось. Проверяющие составили протокол и вернулись восвояси, а вы ни сном, ни духом о происходящем не знаете.

Обратите внимание! Отсчет срока ведется не со дня вручения письма, а со дня отправки. Представим, что срок прошел, а достоверность не была подтверждена, что произойдет?

Представим, что срок прошел, а достоверность не была подтверждена, что произойдет?

- В ЕГРЮЛ появится запись о недостоверности данных. Ваши партнеры и клиенты могут увидеть ее, например, при запросе выписки с сайта ФНС, в специальных онлайн-сервисах, предоставляющих подобную информацию или при загрузке в электронном виде сведений и документов. Репутации это явно не пойдет на пользу. Если ваша компания плательщик НДС, то покупатели будут бояться вас как огня. Наверняка налоговая заинтересуется сделками с контрагентом, у которого проблемы с юридическим адресом.

- Банки могут заблокировать банковские счета, и новые вы открыть не сможете, ведь кредитная организация непременно запросит выписку в ФНС, а там уже стоит «черная метка».

- Невозможно будет зарегистрировать новую организацию ни руководителю, ни владельцам доли более 50% в уставном капитале проблемной компании.

- Вообще совершение каких-либо юридических действий станет затруднительным. Например, получить кредит вряд ли получится.

- На директора может быть наложен административный штраф в сумме от 5 до 10 тысяч рублей. При повторном нарушении грозит уже дисквалификация на срок от одного до трех лет.

- Если при прошествии 6 месяцев со дня внесения записи о недостоверности в реестр ничего не произойдет, то ФНС вправе исключить компанию из ЕГРЮЛ. Т.е. попросту ликвидировать.

- В течение трех лет со дня ликвидации бывшие участники и директор не смогут зарегистрировать новую организацию или выполнять функции руководителя.

Как видите, последствия неприятные. Стоит упомянуть, что при наличии определенных доказательств как на участников, так и на руководителя возлагается субсидиарная ответственность перед кредиторами общества.

Дополнительные негативные последствия внесения записи о недостоверности сведений в ЕГРЮЛ

Помимо установленных на законодательном уровне санкций нарушители могут столкнуться и с другими неприятными последствиями появления в реестре отметки о том, что содержащиеся в нем сведения являются недостоверными. Так, внесение записи о том, что сведения в ЕГРЮЛ признаны недостоверными, влечет за собой:

- потерю доверия со стороны клиентов, т. к. рисковать, работая с фирмой, имеющей признаки компании-однодневки, станет не каждый предприниматель;

- возможную блокировку расчетных счетов пользователя, т. к. многие банки предпочитают перестраховаться и временно ограничить взаимодействие с ненадежной фирмой.

Чтобы избежать подобного, следует при получении от ФНС уведомления о том, что сведения недостоверны, максимально быстро отреагировать и предоставить верную информацию.

Заявление о недостоверности сведений

В отличие от других регистрационных заявлений, форма Р34001 разработана не так давно – приказом ФНС России от 11.02.2016 N ММВ-7-14/72@. Подают такое заявление от своего имени физические лица, в отношении которых внесены сведения об участии или руководстве организацией.

В приказе ФНС России от 11.02.2016 N ММВ-7-14/72 есть ещё одна форма заявления – Р34002. С её помощью заинтересованные лица могут сообщить в ИФНС о недостоверных сведениях в отношении юридического адреса, руководителя, учредителя.

Чем отличаются между собой формы Р34001 и Р34002? Вот основные особенности:

- Р34001 подают сами лица, о которых внесены недостоверные сведения;

- Р34002 подают те, кто заинтересован в исключении из ЕГРЮЛ недостоверных сведений, прямо к ним не относящихся.

В частности, форму Р34002 подают собственники помещений, где зарегистрирован юридический адрес ООО, но компания там уже не находится. Например, договор аренды расторгнут, а общество не сообщило об изменении своего местонахождения.

А теперь подробнее о ситуациях, при которых подаётся форма Р34001.

6. Внесли запись о недостоверности в ЕГРЮЛ. Как исключить?

Независимо от того, получилось ли в тридцатидневный срок направить ответ на уведомление ИФНС, в ЕГРЮЛ может появиться запись о недостоверности. Для того, чтобы её исключить, существует два способа: первый — внести достоверные данные, второй — обжаловать решение налоговой.

Для внесения достоверных данных, например, по поводу нового руководителя, принимаем решение о его назначении, готовим заявление по форме Р14001, заверяем его у нотариуса и направляем пакет документов в налоговую. Если недостоверным признали адрес, переезжаем на новое место. При наличии возможности оперативно заменить директора или найти адрес в пределах того же муниципального образования, процедура займёт 5 дней.

Обжалование — процесс более длительный. В общей сложности займёт примерно 3-4 месяца. Применим, когда вопрос является принципиальным. Обжаловать решение ИФНС нужно последовательно. Первоначально обращаемся в вышестоящий налоговый орган, если не помогло, идём в суд.

Порядок административного обжалования, требования к жалобе, сроки её подачи и рассмотрения, установлены в главе VIII.1 ФЗ «О гос регистрации юридических лиц …».

Жалоба может быть подана в течение трёх месяцев со дня, когда лицо узнало или должно было узнать о нарушении своих прав. Тянуть не советуем, жалуйтесь как можно раньше.

Срок рассмотрения жалобы составляет 15 рабочих дней. Его могут продлить еще на 10 дней, для того, чтобы регистрирующий орган предоставил документы, необходимые для рассмотрения жалобы.

Если вышестоящий орган отказал в удовлетворении требований или не уложился в отведённый на рассмотрение жалобы срок, мы вправе обратиться в арбитражный суд в течение трёх месяцев.

-

налоговым органом нарушен порядок проведения проверки;

-

сведения на самом деле достоверны.

В первом случае в вышестоящий налоговый орган или суд необходимо направить доказательства того, что проверка была проведена с нарушением. Например, видеозапись осмотра не производилась или уведомление с требованием представить достоверные данные не направили директору, участнику или в адрес самой компании.

Вместе с тем, процедурные ошибки совершались ИФНС в самом начале работы механизма (См. дело А27-27001/2016), сейчас подобное — редкость (См. дело А71-5563/2017; А17-3118/2017).

Во втором случае проверяемый должен доказать факт достоверности сведений, содержащихся в ЕГРЮЛ. Как мы указывали выше, для подтверждения адреса необходимо предоставить документы, указывающие легитимность его использования (договор аренды, например) и получение почтовой корреспонденции.

В настоящее время судебная практика складывается таким образом, что при наличии указанных доказательств (в особенности писем от госорганов, полученных почтой), запись о недостоверности сведений исключают из ЕГРЮЛ (См. дело: А73-5679/2017, А17-3405/2017).

Фактически, налоговый орган сделал покупку юридических адресов или номиналов бесполезным действием. Борьба с однодневками идёт полным ходом. Количество компаний, в отношении которых внесена запись о недостоверности, постоянно растёт.

Однако инспекторы на местах в своём рвении не щадят и добросовестных предпринимателей, указывая подобные сведения в отношении вполне рабочих организаций, например, только на том основании, что на контрольно-пропускном пункте сотрудник компании-арендодателя устно не подтвердил нахождение в одном из множества офисов организации-арендатора.

Рекомендуем провести ревизию данных о своей, а также о «родственных» компаниях, чтобы в самый неподходящий момент не оказалось, что в отношении одной из них внесены сведения о недостоверности, что наложит «табу» на регистрацию любых изменений и в отношении нормальных, действующих юридических лиц, имеющих того же учредителя или директора. Тем более, что для этого имеются все необходимые инструменты:

-

https://egrul.nalog.ru/ — здесь можно получить выписку из ЕГРЮЛ и увидеть, нет ли в отношении организации записи о недостоверности сведений;

-

https://service.nalog.ru/disqualified.do. и https://service.nalog.ru/disfind.do — вот здесь можно проверить наличие дисквалифицированных лиц;

-

https://service.nalog.ru/addrfind.do и https://service.nalog.ru/mru.do — здесь проверяется «массовость» адреса компании и её руководителей/собственников.

Что значит «недостоверность юридического адреса»

Предприниматели могут зарегистрировать в качестве юридического адреса недостоверные сведения как преднамеренно, так и пребывая в неведении, если покупают его у сторонних лиц, не проведя должную проверку. К недостоверным относятся следующие сведения:

- Несуществующий адрес.

- Условный адрес объекта на стадии постройки.

- Адрес массовой регистрации, где зарегистрировано множество юрлиц, с которыми невозможно связаться (используется часто фирмами-однодневками).

- Адрес места, по которому находятся органы государственной власти (прокуратура, МВД, суд и т.п.).

- Местонахождение помещения, собственник которого не дает согласия на его использование другими юрлицами.

Указание таких сведений расценивается, как намерение организации скрываться от госорганов, чтобы с ней не могли связаться. Этот факт является достаточным основанием для применения санкций различного рода.

Как по-новому проводится проверка сведений

Основания, условия и способы проведения регистрирующим органом мероприятий для проверки достоверности сведений в ЕГРЮЛ установлены приказом ФНС России от 11.02.2016 № ММВ-7-14/72@.

По общему правилу налоговики не проверяют данные, включаемые в ЕГРЮЛ. Основаниями для проведения такой проверки являются исключительные обстоятельства. Что это за обстоятельства? В основном, когда у инспекции на момент подачи заявления о внесении изменений в ЕГРЮЛ уже есть сведения о том, что представленные документы могут быть недостоверны (массовый адрес регистрации, «массовый» учредитель и т.д., а сейчас уже и просто указание в качестве адреса общества улицы и номера дома, без конкретного офиса).

Как обжаловать решение ИФНС об исключении юридического лица из ЕГРЮЛ

Обратите внимание: В Определении ВС РФ от 12.02.2019 № 304-КГ18-18451 по делу № А46-24009/2017 отмечено, что предусмотренный п. 4 ст

21.1 Закона № 129-ФЗ трехмесячный срок для направления заявления не является пресекательным.

Эти заявления могут быть направлены или представлены в ИФНС следующими способами (п. 6 ст. 9 Закона № 129-ФЗ):

В случае подачи мотивированного возражения решение об исключении недействующего ЮЛ из ЕГРЮЛ не принимается.

Если в течение 3-месячного срока, предусмотренного п. 4 ст. 21.1 Закона № 129-ФЗ, заявления не направлены, ИФНС исключает недействующее ЮЛ из ЕГРЮЛ путем внесения в него соответствующей записи (п. 7 ст. 22 Закона № 129-ФЗ).

Кредиторы или иные лица, чьи права и законные интересы были затронуты в связи с исключением юридического лица из ЕГРЮЛ, могут обжаловать действия ИФНС в течение года со дня, когда они узнали или должны были узнать о нарушении своих прав (п. 8 ст. 22 Закона № 129-ФЗ). Причем само по себе обращение заинтересованных лиц в суд в этот срок не означает, что исключение ЮЛ из реестра будет признано неправомерным.

Обратите внимание:

само ЮЛ оспаривать исключение из ЕГРЮЛ не вправе, поскольку с момента внесения в реестр записи об исключении правоспособность ЮЛ прекращается (п. 3 ст. 49 ГК РФ ,п. 3 ст. 22 Закона № 129-ФЗ ). По той же причине не вправе обращаться в суд с исковыми требованиями к ИФНС и руководитель ЮЛ как исполнительный орган. Но если директор одновременно является участником ЮЛ, он вправе подать иск в качестве учредителя, интересы которого были затронуты исключением ЮЛ из реестра.

Что делать если получили письмо о необходимости представления в регистрирующий орган достоверных сведений

Чаще всего налоговая выявляет недостоверные сведения в отношении адреса государственной регистрации юридического лица. Как правило выявляют они проверкой юридических адресов на массовость, либо получили заявление от собственников об окончании срока аренды вашей организации.

Получив уведомление о необходимости представления в регистрирующий орган достоверных сведений об юрадресе вам необходимо сделать следующее:

В случае если юридический адрес является вашим фактическим адресом местонахождения ООО, тогда вам потребуется подготовить полный комплект документов, подтверждающих факт аренды помещения, написать сопроводительное письмо (уведомление) и подать в налоговую инспекцию в канцелярию. В случае успешной повторной проверки достоверность адреса будет подтверждена.

В случае если юридический адрес не является вашим фактическим местом нахождения юрлица, либо юридический адрес был вами куплен, вам потребуется в течении 30 дней с момента отправки вам уведомления о недостоверных сведениях в ЕГРЮЛ сменить юридический адрес и обязательно подать в канцелярию уведомление что вы подали документы на смену юрадреса, чтобы избежать наложения на вас административной ответственности.

В случае если вы не получали уведомление о недостоверных сведениях, содержащихся ЕГРЮЛ, но в выписке ЕГРЮЛ уже внесена запись о недостоверности данных вам необходимо в кротчайшие сроки уточнить или сменить юрадрес и подать сопроводительное письмо в канцелярию.

Как проверить сведения о недостоверности

Если недостоверные сведения в ЕГРЮЛ выявила налоговая инспекция, то она направит уведомление о необходимости представить уточняющую информацию. Но можно самостоятельно проверить данные в реестре как в отношении своей компании, так и в отношении любого партнера.

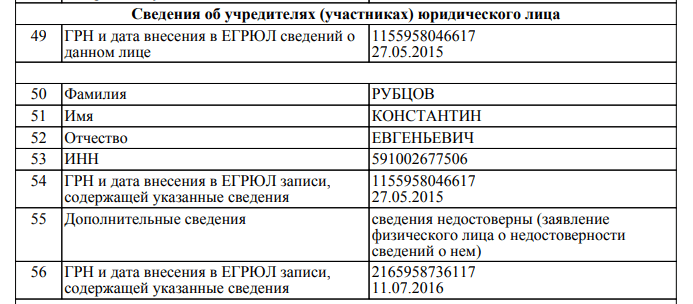

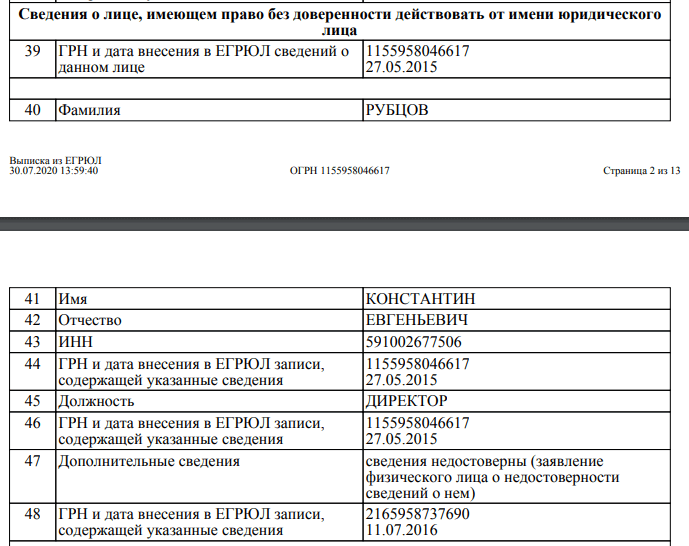

Для этого в сервисе поиска сведений, включенных в ЕГРЮЛ, надо ввести ИНН организации. Аналогичную проверку можно провести и по ИП. Вот как в выписке из реестра отображается запись о недостоверности.

В данном случае человек обнаружил, что в отношении него неправомерно внесены в ЕГРЮЛ сведения об участии и руководстве юридическим лицом.

И как закономерный результат – общество с ограниченной ответственностью принудительно исключено из реестра.

Недостоверная информация о стране происхождения товара

В том, что участники неверно указывают страну происхождения товара, зачастую виноваты заказчики. Они устанавливают в закупочной документации требования указывать страну происхождение товара в соответствии с классификатором ОКСМ (Общероссийский классификатор стран мира, утвержденный постановлением Госстандарта России от 14.12.2001 № 529-ст). Однако закон 44-ФЗ не содержит такого требования, и заказчики не должны устанавливать подобные правила. На это Минэкономразвития указало в письме от 03.08.15 № Д28и-2286.

Надо сказать, УФАС разных регионов принимали противоположные решения по этому вопросу. Чтобы избежать проблем, поставщикам рекомендуется указывать страну происхождения товара по классификатору ОКСМ, если это предусмотрено в документах закупки. Заказчикам же следует включать в документацию не жесткое требование предоставить информацию о стране по ОКСМ, а лишь рекомендацию применять этот классификатор. Это не распространяется на отдельные виды товаров, для которых применение ОКСМ обязательно согласно постановлению Правительства РФ от 22.08.16 № 832.

Также нередко заявки отклоняются из-за того, что поставщик указал несколько стран происхождения товара. Согласно разъяснениям Минэкономразвития, данным в письме от 28.12.15 № Д28и-3730, указывать более одной страны недопустимо. Однако позиция ведомства неоднозначна — и ФАС, и арбитражные суды неоднократно выражали противоположную точку зрения. При этом они ссылались на то, что одни и те же товары могут быть произведены в разных странах. Поставщик же не может заранее знать, товар производства какой страны он получит. Поэтому рекомендуем заказчикам не отклонять заявку только на том основании, что она содержит несколько стран происхождения товара, поскольку это решение может быть оспорено поставщиком.

Ответственность за предоставление недостоверных сведений

Согласно ст. 14.25 КоАП РФ за недостоверные сведения предусмотрена административная ответственность для должностных лиц, ответственных за предоставление соответствующей информации:

- при первом нарушении – штраф 5-10 тыс. руб.;

- при повторном – дисквалификация на срок от 1 до 3 лет.

Впрочем, неприятные последствия несет и само наличие отметки о недостоверности данных:

- ФНС может инициировать блокировку расчетного счета, а также выездные проверки;

- контрагенты не смогут подтвердить расходы по заключенным контрактам;

- контрагенты, которые потеряли деньги из-за организации, вправе потребовать полной компенсации;

- если сведения не будут исправлены в течение 6 месяцев, юрлицо могут исключить из реестра;

- руководитель юрлица с отметкой не может в течение 3 последующих лет руководить другой организацией;

- учредитель компании с отметкой (если его доля составляет более 50 %) в течение 3 лет не сможет зарегистрировать другое юрлицо.

Финансовые, репутационные и иные издержки достаточно серьезны, поэтому руководителю компании, а также ответственным лицам необходимо регулярно проверять актуальность сведений ЕГРЮЛ.

Диффамация — недостоверная и порочащая информация

Дела о признании информации недостоверной и порочащей юристы называют делами о диффамации.

Не соответствующими действительности сведениями признаются утверждения о фактах или событиях, которые не имели места в реальности во время, к которому относятся оспариваемые сведения.

Человек, распространивший недостоверные сведения, может не знать, что он распространяет неправду. Или заблуждаться в правдивости информации.

Все способы защиты указаны в статье 152 Гражданского кодекса РФ. Я не буду рассматривать их сегодня, потому что это глобальная тема — гораздо шире, чем она описана в Гражданском кодексе.

Сегодня моя цель дать вам лишь основные инструменты, которыми нужно пользоваться.

Дела о диффамации рассматриваются в суде. Если распространенные сведения связаны с предпринимательской деятельностью истца, то иск нужно подать в арбитражный суд. Все иные споры рассматривает суд общей юрисдикции.

Истец доказывает факт распространения и порочащий характер информации.

Порочащими являются утверждения о:

- нарушении гражданином или юридическим лицом действующего законодательства.

- совершении нечестного поступка;

- неправильном, неэтичном поведении в личной, общественной или политической жизни;

- недобросовестности при осуществлении производственно-хозяйственной и предпринимательской деятельности;

- нарушении деловой этики или обычаев делового оборота.

Ответчик должен доказать, что распространенная им информация правдива или это не утверждение, а мнение или суждение.

Другие последствия недостоверности

1. Из-за наличия сведений о недостоверности с таким юридическим лицом могут отказаться работать организации, которые добросовестно проверяют своих контрагентов. Запись о недостоверности является черной меткой и сразу переводит компанию в разряд контрагентов с низким уровнем надежности, что ставит под сомнение вычеты и расходы контрагентов. Часто компании узнают о том, что в выписке появилась запись о недостоверности, именно от своих контрагентов.

2. Вполне возможны проблемы с банками. Налоговый орган не имеет права приостанавливать операции по счетам организации на основании появления недостоверных сведений в ЕГРЮЛ, но никто не может ему запретить сообщить об этом банку. Иногда банк выявляет это самостоятельно благодаря системе внутреннего контроля и процедуре проверки своих клиентов

Учитывая важность для банков информации об идентификационных признаках клиентов и условий договоров банковского счета, определяющих обязанность клиентов в кратчайшие сроки информировать банк об изменении своих реквизитов, в том числе об изменении адреса, директора, участника –своевременное непредставление таких документов можно квалифицировать как существенное нарушение договора банковского счета

Банк, руководствуясь нормами закона № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма», может либо приостановить операции по расчетному счету до приведения сведений в ЕГРЮЛ в порядок, либо вообще расторгнуть договор банковского обслуживания. При этом вероятность открыть счет в другом банке сводится к нулю.

3. Руководители и участники общества, владеющие более 50% доли в уставном капитале, в отношении которого есть отметка о недостоверности сведений, не смогут производить регистрационные действия в отношении других юрлиц (подп. ф п. 1 ст. 23 Закона № 129-ФЗ). Как правило, первое, что приходит на ум при появлении недостоверных сведений у компании – это зарегистрировать новое юридическое лицо и работать под новым флагом. И тут нерасторопных участников и директоров поджидает неприятный сюрприз в виде отказа в государственной регистрации.

4. С самой организацией, у которой появилась запись о недостоверности данных в ЕГРЮЛ, невозможно произвести какие-либо регистрационные действия. Например, сменить директора, продать долю или увеличить уставный капитал. Регистрирующий орган откажет в регистрации таких изменений, пока вы не приведете в порядок сведения в ЕГРЮЛ.

5. Руководителя юридического лица с недостоверными сведениями в ЕГРЮЛ могут привлечь к административной ответственности по ст. 14.25 КоАП. Штраф составит от 5000 до 10 000 руб., и это самая небольшая потеря из всего, что может произойти. Но за повторное совершение правонарушения наказание более строгое – это может быть дисквалификация на срок от 1 до 3 лет.