Все поля платежного поручения в 2021 году с расшифровкой и изменениями в заполнении

Содержание:

- Ставка П1П2, когда зайдет

- Сроки оформления по уплате подоходного налога

- Способ формирования кроны (для деревьев и некоторых кустарников): St, Mst, Sol

- Истребование документов вне рамок проведения налоговых проверок

- Срыв на ПП — что делать?

- Режим дня на ПП

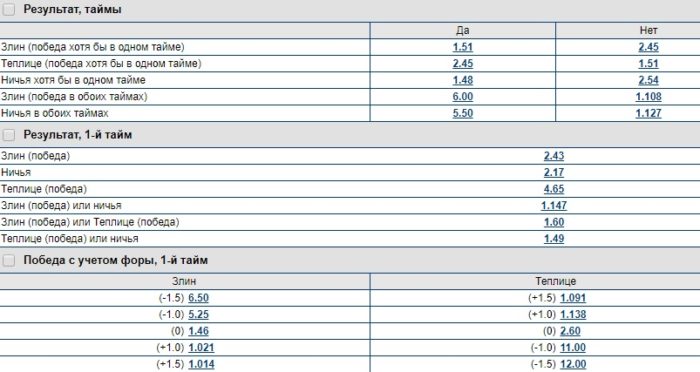

- Ставки на таймы

- Наименование адресного объекта, используемое при заполнении сведений о населенном пункте (селе и т.д.)

- Какие платежки принимают банки?

- Как защищают деньги инвесторов

- С

- Реквизиты налогового платежа 104–110

- Значение поля 108 при налоговых платежах

Ставка П1П2, когда зайдет

Кроме чистой победы, в линии БК встречаются ставки на теннис типа П1П2:

- П1П1 — выигрыш первым противником стартового сета и поединка в целом.

- П2П1. Такая ставка прогнозирует успех второго спортсмена в начале поединка и преимущество первого по итогу встречи.

- П2П2 — и первый сет, и поединок в целом выиграл второй теннисист.

- П1П2 в ставках на теннис означает, что противник под номером 1 одержал победу в первой партии, однако проиграл матч.

Ставка П1П2

Ставка П1П2

Статистика показывает, что в большинстве случаев тот игрок, за которым остается первая партия, выигрывает состязание, поэтому на котировки на П1П1/П2П2 заметно ниже, нежели на П1П2/П2П1.

Сроки оформления по уплате подоходного налога

Отпускные облагаются подоходным налогом всегда. Работник получает сумму за вычетом НДФЛ. Удержание налога производится в день выдачи отпускных, а его срок перечисление не позднее последнего дня текущего месяца.

Данное правило действует в том числе и для переходящих отпускных, когда начало отпуска приходится на один месяц, а конец — на другой.

Благодаря таким срокам уплаты, бухгалтер может в конце месяца перечислить подоходный налог сразу по нескольким сотрудникам, ушедшим в отпуск. Для уплаты достаточно заполнить один бланк платежного поручения.

Работник взял отпуск с 20 февраля по 12 марта 2021 года. Начислили ему отпускные 16 февраля и в этот же день удержали подоходный налог. Перечислить НДФЛ следует до 28 февраля этого года.

В письме ФНС от 12.07.16 сказано, что необходимо заполнять отдельные платежные поручения, если перечисляется подоходный налог с отпускных в этом месяце и НДФЛ с заработной платы за прошлый месяц.

Как заполняется?

Заполняя платежное поручение, важно помнить о том, что все суммы пишутся в полных рублях. Копейки округляются по правилам арифметики

Также не должно быть незаполненных полей. Сумму списания и дату следует писать прописью и цифрами. Хронологический порядок нумерации платежек не должен нарушаться.

У платежного бланка каждому полю присвоен свой номер.

Статус плательщика указывается в 101 поле. Согласно законодательству, есть три вида статуса и соответственные коды:

- Налоговый агент, код — «02».

- Индивидуальный предприниматель, код – «09».

- Физическое лицо, код –«13».

Если платежку заполняет бюджетная организация, тогда заполняется код «02».

В поле 16 под названием «Получатель» пишется – Управление Федерального казначейства по …. региону. Также в скобках пишется наименование налоговой инспекции.

В графе 61 и 103 платежного поручения указывается КПП и ИНН налоговой службы.

В 21 поле указывается очередность платежа, она бывает двух видов. Цифра 5 ставиться, если перечисляется ежемесячный удержанный НДФЛ, а цифра 3 ставится тогда, когда подоходный налог перечисляется в связи с требованием налоговой инспекции. Такие обозначения нужны для того, чтобы банк понял, по какой очередности перечислять деньги.

105 графа в платежке заполняется связи с приказом Росстандарта от 2013 года. Здесь указывается код ОКТМО, который имеет восемь цифр.

В следующей 106 графе платежного поручения заполняется целевая направленность платежа. Она состоит из двух букв:

- ЗД – добровольно перечисленная задолженность.

- АП – погашение недоимки согласно акту проверки налоговой инспекции.

- ТП – текущий платеж.

- ТР – погашение задолженности по требованию проверяющих органов.

Если ни одна из этих кодировок не подходит, тогда нужно написать «0».

Периодичность уплаты подоходного налога указывается в платежке в гр. 107.

Здесь можно написать конкретную дату.

Под словом «периодичность» подразумевается период, за который перечисляется налог. Она может быть:

- Месячная — МС,

- Квартальная — КВ,

- Полугодовая — ПЛ.

- Годовая — ГД.

Например, если происходит перечисление денег с отпускных, назначенных в марте 2021 года, тогда в платежном бланке пишется «МС.03.2019».

В гр. 108 бланка платежного поручения, как правило, всегда ставится «0». Изменить цифру нужно тогда, когда погашается задолженность в связи с требованием контролирующего органа.

В 109 поле поручения пишут дату заверения декларации для уплаты налога. Цифру «0» ставят тогда, когда налог перечисляют раньше, чем подается декларацию. Если погашается задолженность по требованию налоговой инспекции, тогда в этом поле заполняется дата погашения.

В остальных графах платежного поручения вносятся реквизиты плательщика и получателя суммы и другие данные:

- 3 – номер платежного поручения.

- 4 – дата документа.

- 6 – сумма прописью.

- 7 — сумма цифрами.

- 8 – наименование плательщика.

- 9 – Расчетный счет плательщика.

- 10 – Банк плательщика.

- 12 – Счет банка плательщика.

- 13 – Банк получателя.

- 17 – Счет банка получателя.

В поле 11 и 14 указан БИК, то есть банковский идентификационный код.

В графе 24 указывается назначение платежа.

Неправильно указанная информация приведет к тому, что платеж будет возвращен обратно, а это может привести к штрафным санкциям по несвоевременному перечислению подоходного налога.

Заполнив документ, его закрепляют подписью и печатью.

Какое назначение платежа указать при перечислении?

Заполняя платежное поручение с отпускных, нужно указать его назначение. Так как отпускные пишутся в отдельной платежке от заработной платы, в этом поле указывают следующее назначение: «Налог на доходы физических лиц с отпускных за _______ 2021 года».

В месте пропуска указывается наименование месяца в котором производится начисление.

Способ формирования кроны (для деревьев и некоторых кустарников): St, Mst, Sol

St (stem tree) – штамбовое дерево, то есть имеющее прямой ровный ствол, от которого на определенной высоте начинают отходить скелетные ветви. Обязательно должна быть указана высота штамба, измеренная от корневой шейки до первой скелетной ветви: St 100 – дерево с высотой штамба 100 см. Понятно, что очень молодое растение с еще не сформированной кроной не может быть обозначено как штамбовое дерево.

StBu, St-bush (stem bush) – дерево без штамба, представляющее собой ствол, на котором ветви первого порядка растут начиная от уровня земли.

Mst, MS (multistem tree) – многоcтвольное дерево, имеющее два или более стволов, начинающихся не выше 0,5 м от почвы.

Sol (solitaire) – взрослое растение отборного качества, предназначенное специально для одиночной посадки. Обычно имеет образцово сформированную крону и стоит дорого. Решившись на покупку солитера, обязательно уточните у продавца, как упакована корневая система, если это земляной ком: в идеале он должен быть защищен неоцинкованной сеткой, коробом из дева или другим надежным способом.

Обозначения способов формирования штамба

(скриншот с сайта АППМ)

Штамбовые деревья

Истребование документов вне рамок проведения налоговых проверок

Существуют определенные параметры, при наличии которых может быть ограничено использование счетов-фактур или вовсе отсутствует необходимость в их создании. Поэтому не требуется оформлять этот документ фирмам:

- компании, не уплачивающие НДС;

- ИП, специализирующиеся на реализации розничных товаров или предоставлении услуг населению;

- компании, работающие в сфере общественного питания;

- фирмы, продающие товары или услуги исключительно при использовании безналичного расчета;

- банки или компании, предоставляющие некоторые специфические операции, по которым на основании определенных законов отсутствует необходимость в уплате налогов, поэтому не требуется составлять счета-фактуры;

- страховые компании, соответствующие некоторым требованиям;

- ПФ.

Таким образом, существует множество различных организаций и ИП, которым не требуется заниматься составлением счетов-фактур.

Представляться данный документ может разными способами:

- лично, а в этом случае он должен быть представлен в письменной форме;

- электронной отправкой, для чего используется электронная форма.

Важно! Заполнять документ надо только по специальной форме, закрепленной на законодательном уровне. Электронные версии допускается использовать только в случае, если обе стороны согласны на это

При этом у компаний должны иметься одинаковые технические возможности и обеспечение для передачи данных.

Важно! На федеральном уровне полностью отсутствуют сведения в законах относительно ответственности для предпринимателей в случае, если ими будут нарушены сроки выставления. Однако операция по представлению данных документов считается обязательной, так как только в этом случае покупатель имеет возможность для вычета НДС

Если же передаются счета позже назначенного срока, то это считается нарушением. За него может назначаться штраф налоговыми органами. Также допускается использование мер наказания =, если отсутствуют эти документы или нужные сведения не заносились книгу регистрации.

Важно! Размер штрафа обычно не меньше 10 тыс. руб., а если обнаруживается повторное нарушение, то наказание может быть представлено штрафом в 30 тыс

руб., так как такая документация считается важной для каждого предприятия.

Некоторые предприниматели вовсе не выставляют счета-фактуры для снижения налоговой базы по НДС, а в этом случае штраф рассчитывается как 20% от долга, но он не может быть меньше, чем 45 тыс. руб.

Счет-фактура является документом, заполняемым поставщиком и содержащим реквизиты обеих сторон, а также информацию о совершенной сделке. При оформлении и заполнении счетов-фактур учитываются основные правила:

- присваивается каждому документу регистрационный номер;

- непременно ставится дата осуществления сделки;

- оформляется документ от имени продавца или компании, которая оказывает услуги;

- создается в двух экземплярах;

- дополнительно ведется журнал регистрации данных документов;

- все данные из этих документов отражаются в отчетах по НДС;

- именно от цифр, которые имеются в счетах-фактурах, зависит размер НДС, поэтому данные документы должны своевременно передаваться в налоговые органы.

- Зачем нужен счет-фактура смотрите в этом видео:

- Не используются счета-фактуры в случае, если предприниматель или организация работают по таким упрощенным системам, как ПСН, ЕНВД или УСН, так как там НДС заменяется одним налогом, а также сдается исключительно декларация по выбранному режиму.

Оформление и составление такого документа требует соблюдения всех нормативов и стандартов, собственно счет-фактура представляет собой документ поставщика с указанием реквизитов и данных.

Счету всегда должен присваиваться регистрационный номер обеих сторон, которые должны совпадать при проверке. Также обязательным является наличие даты совершения сделки.

Срыв на ПП — что делать?

Если вы сорвались во время ПП, то паниковать и винить себя за это не стоит

В первую очередь важно понять, почему именно произошел срыв:

- Возможно вы ввели слишком строгие ограничения, резко исключив привычные продукты, и ваш организм не выдержал такой нагрузки. Если это действительно так, то пересмотрите свой рацион и выберите менее строгое меню.

- Вашему организму сейчас требуется большее количество полезных веществ и калорий. Например, срыв на пп при месячных случается довольно часто, так как в этот период нашему организму требуется больше энергии. В таком случае следует просто переждать этот период.

- Вы ввели дополнительные физические нагрузки, но не учли это в своем рационе. Здесь надо серьезно поработать над своим питанием в свете увеличения ваших энергозатрат.

- Вы пропускаете приемы пищи. Если вы регулярно пропускаете приемы пищи, то срыв на пп неизбежен, так как организм будет находиться в стрессовом состоянии, а вы будете стараться побороть чувство голода любыми путями.

Как вернуться к пп после срыва? Главное — это не устраивать себе новых испытаний и ограничений. Часто люди пытаются устроить себе строгие разгрузочные дни после срывов, однако делать это категорически не рекомендуется, так как тем самым мы снова заставляем организм испытывать стресс. Просто пересмотрите свой рацион и снова вернитесь к правильному питанию.

Режим дня на ПП

Нужно ли соблюдать режим дня ПП? В целом каких-то определенных и специфических рекомендаций не существует, так как в этом вопросе мы руководствуемся правилами регулярного пятиразового питания. ПП обязательно подразумевает завтрак, обед и ужин. Между этими тремя приемами пищи обязательно следует делать перекусы — это второй завтрак и полдник. Например, режим пп по времени может выглядеть примерно так:

7:00 — Первый завтрак. 10:00 — Второй завтрак. 13:00 — Обед.16:00 — Полдник.19:00 — Ужин. Вы можете менять режим пп по времени зависимо от своего образа жизни, но, главное, не забывайте, что последний прием пищи лучше сделать за три часа до сна, не позднее.

Ставки на таймы

Данный вид ставок относится к конкретному тайму, а не всему матчу. Точно также тут может быть пари на исход, фору, тотал, голы.

| Обозначение | Расшифровка |

|---|---|

| П1, 1-й тайм | Победа первой команды в первом тайме |

| Х, 1-й тайм | Ставка выиграет, если будет ничья в 1-м тайме |

| П2, 1-й тайм | Победа второй команды в первом тайме |

| 1Х, 1-й тайм | Ставка выиграет, если К1 победит в 1-м тайме или будет ничья |

| 2Х, 1-й тайм | Победа или ничья второй команды в первом тайме |

| 12, 1-й тайм | Должна победить одна из команд в первом тайме |

| Ф1(0), 1-й тайм | Победа К1 в 1-м тайме принесёт выигрыш ставки, ничья — возврат, победа К2 — проигрыш ставки |

| ТМ(0.5), 1-й тайм | Тотал меньше 0,5. Для выигрыша не должно быть голов в первом тайме |

| ТБ(0.5), 1-й тайм | Тотал больше 0,5. Для выигрыша должен быть забит хотя бы один мяч в 1-м тайме |

| 1>2 | Тотал первого тайма больше второго |

| 1=2 | Одинаковая результативность таймов |

| 1<2 | Во втором тайме будет забито больше голов, чем в первом |

Наименование адресного объекта, используемое при заполнении сведений о населенном пункте (селе и т.д.)

| Полное наименование | Сокращённое наименование |

|---|---|

| Аал | аал |

| Автодорога | автодорога |

| Арбан | арбан |

| Аул | аул |

| Волость | волость |

| Выселки(ок) | высел |

| Город | г |

| Городок | городок |

| Деревня | д |

| Дачный поселок | дп |

| Железнодорожная будка | ж/д_будка |

| Железнодорожная казарма | ж/д_казарм |

| Ж/д останов, (обгонный) пункт | ж/д_оп |

| Железнодорожная платформа | ж/д_платф |

| Железнодорожный пост | ж/д_пост |

| Железнодорожный разъезд | ж/д_рзд |

| Железнодорожная станция | ж/д_ст |

| Жилой район | жилрайон |

| Заимка | заимка |

| Казарма | казарма |

| Квартал | кв-л |

| Кордон | кордон |

| Курортный поселок | кп |

| Леспромхоз | лпх |

| Местечко | м |

| Микрорайон | мкр |

| Населенный пункт | нп |

| Остров | остров |

| Поселок | п |

| Почтовое отделение | п/о |

| Планировочный район | п/р |

| Поселок и (при) станция(и) | п/ст |

| Поселок городского типа | пгт |

| Погост | погост |

| Починок | починок |

| Промышленная зона | промзона |

| Разъезд | рзд |

| Рабочий поселок | рп |

| Село | с |

| Слобода | сл |

| Садовое некоммерческое товарищество | снт |

| Станция | ст |

| Станица | ст-ца |

| Территория | тер |

| Улус | У |

| Хутор | х |

Какие платежки принимают банки?

Не только налоговые агенты путаются с методом заполнения поля 110, но и у банковских работников нет четких инструкций, какие платежки принимать. Некоторые сотрудники проводят платежи по документам, в поле 110 которых проставлен «0». Другие, ссылаясь на закон, требуют, чтобы поле оставалось пустым или в нем стоял пробел. А для кого-то разницы не существует.

Чтобы исполнение финансового поручения было осуществлено по всем правилам, а деньги вовремя поступили к получателю, следует подстраиваться под требования, предъявленные к платежным документам и полю 110, установленные обслуживающим предприятие банком.

Как защищают деньги инвесторов

Инвестировать без риска невозможно. Дефолты случаются даже у самых надёжных компаний. И проблема платформ — в оперативном взыскании долгов с заёмщиков. На такие случаи у платформ в России есть несколько решений.Готовят документы в суд. Некоторые платформы оформляют документы для судебного иска и передают их инвесторам, а те должны самостоятельно разбираться с заёмщиком.Фиксируют гарантии в договоре. Реже платформы дают гарантии возврата в договоре. Случается дефолт — инвестор получает те деньги, которые вложил. Скорее всего без процентов и пени. Идут в суд от лица инвестора. Юристы платформы готовят документы и сами идут в суд за взысканием. То есть они становятся доверенным лицами и защищают интересы инвесторов в суде. Выкупают долг. Есть платформы, которые готовы выкупить долг или передать кредитный портфель другому участнику. В этом случае есть вероятность, что инвестор вернёт деньги. Страхуют инвестиции. Компании создают фонд и наполняют его деньгами с успешных сделок. Застрахованные участники получают возврат — всю сумму или её часть. Обеспечивают заём поручительством. Как пример: заёмщик берёт деньги на свою компанию, а сам становится поручителем. В случае дефолта он отвечает по договору перед инвесторам. Берут в залог имущество. Для этого платформы тщательно проверяют не только заёмщика, но и его имущество — недвижимость или автомобиль. Если что-то идёт не так, долг возвращается за счёт реализации имущества.

С

САЦ — ситуационно-аналитический центр

СБП — система бесперебойного питания

СЗ — степень загрязненности атмосферы

СИ — средство измерений

СИП — самонесущий изолированный провод

СКРМ — средства компенсации реактивной мощности

СН — среднее напряжение

СОЕВ — система обеспечения единого времени

СОПТ — система оперативного постоянного тока

СОУЭ — система оповещения и управления эвакуацией людей при пожаре

СПЗ — совмещенное производственное здание

СПЭ — сшитый полиэтилен

СРН — средство регулирования напряжения

ССПИ — система сбора и передачи информации

ССЭСК — сеть связи электросетевого комплекса

ССС — сеть спутниковой связи

СТАТКОМ — статический компенсатор на базе преобразователей напряжения

СТК — статический тиристорный компенсатор

СТО — стандарт организации

СУОТ — система управления охраной труда

СУПА — система управления производственными активами

СУ (ЭСК) — ситуационное управление в электросетевом комплексе

Реквизиты налогового платежа 104–110

Информацию в полях 104–110 заполняют только в платежках на перечисление налоговых платежей. Они необходимы для формирования полной информации о перечисляемом налоге, сборе, взносе. Коротко об этих реквизитах можно узнать из таблицы ниже.

|

Номер поля платежного поручения |

Наименование реквизита |

Содержание реквизита |

|

104 |

КБК (код бюджетной классификации) |

Код в соответствии с Классификацией доходов бюджетов, утвержденной Минфином |

|

105 |

Код ОКТМО |

Код территории муниципального образования в соответствии с Общероссийским классификатором, утвержденным приказом Росстандарта от 14.06.2013 № 159-ст |

|

106 |

Основание налогового платежа |

2-значные коды назначения платежа в соответствии с приказом Минфина России от 12.11.2013 № 107н (например, ТП — платежи текущего года, ЗД — добровольное погашение задолженности по истекшим периодам при отсутствии требования налоговиков) |

|

107 |

Налоговый период |

Формат заполнения (например): МС.04.2021, КВ.01.2021, ПЛ.02.2021, ГД.00.2021, 27.10.2021. Первые 2 цифры — период (месяц, квартал, полугодие, год), вторые 2 цифры — номер месяца, квартала или полугодия), последние 4 цифры — год платежа |

|

108 |

Номер налогового документа |

В зависимости от значения реквизита 106 «Основание налогового платежа» может принимать следующий вид: ТР — номер требования налоговиков об уплате налога, PC — номер решения о рассрочке, АП — номер акта проверки. Знак № в этом поле проставлять не нужно. Для текущих платежей или при добровольном погашении налогового долга (показатель основания платежа ТП или ЗД) в данном поле указывается 0 |

|

109 |

Дата налогового документа |

Дата документа в формате ХХ.ХХ.ХХХХ (подп. 2 п. 6 правил, утвержденных приказом Минфина России от 12.11.2013 № 107н). Например, 01.11.2017 |

|

110 |

Тип налогового платежа |

С апреля 2016 года при перечислении налогов это поле не заполняется (указание Центробанка от 06.11.2015 № 3844-У) |

Значение поля 108 при налоговых платежах

Значение поля 108 зависит от основания платежа. Если погашается текущая задолженность по налогам (страховым сборам) или речь идет о добровольной уплате недоимки, в поле 108 платежного поручения следует поставить значение 0. В этом случае основание платежа (ТП или ЗД) указывается в поле 106.

О том, какие изменения в реквизитах платежного поручения на уплату налогов произошли в 2021 году, в том числе в поле 106, мы рассказали здесь. Кроме того изменились реквизиты Казначеств: № счета, наименование банка, а в поле 15 теперь нужно указывать номер банковского счета, который входит в состав ЕКС. Эти изменения действуют с 01.05.2021 года. Период с 01.01.2021 по 30.04.2021 — переходный, т.е. банки будут принимать платежки как со старыми, так и с новыми реквизитами.

Но в некоторых случаях при перечислении денег в бюджет поле 108 следует заполнить, указав в нем номер документа – основания платежа. Для этого необходимо наличие документа, который обязывает налогоплательщика погасить задолженность на основании вынесенных решений налоговых или судебных органов. Номеру документа должен соответствовать один из следующих кодов, проставленных в поле 106:

- ТР. Означает выставленное требование налоговых органов. При обнаружении недоимки инспекция вправе прислать налогоплательщику документ с указанием вида налога или страхового взноса и суммы на перечисление. Срок погашения задолженности указывается в требовании.

- РС. Погашение задолженности в рассрочку. В соответствии с п. 3 ст. 61 НК РФ налогоплательщики, не имеющие возможность погасить задолженность перед бюджетом вовремя, могут получить рассрочку. Налоговый орган может выдать разрешение, позволяющее вносить требуемый платеж равномерно в течение года. Но для этого необходимо привести веские основания (ущерб, полученный в результате стихийного бедствия, сезонный характер работ) с подтверждающими документами. Кроме того, придется оплатить проценты на сумму задолженности, не погашенной в установленный срок (п. 2 ст. 61 НК РФ).

О нюансах получения рассрочки читайте здесь.

- ОТ. Номер решения об отсрочке текущего платежа, принятого налоговым органом. В некоторых обстоятельствах субъекты не имеют возможности уплатить сумму начисленного налога полностью в срок. В таком случае можно обратиться в инспекцию с заявлением об отсрочке платежа. Налоговые органы обязаны принять соответствующее решение не позднее 30 дней.

- РТ. Указывается номер принятого налоговиками решения о реструктуризации. В случае невозможности погашения организацией задолженности по налогам и пеням она может воспользоваться льготными условиями в соответствии с принятым графиком погашения долговых обязательств.

- ПБ. Номер дела по вынесенному арбитражным судом решению. Иногда между налогоплательщиками и контролирующими органами возникают споры по поводу правильности начисления и полноты уплаты бюджетных обязательств. Если арбитражный суд согласится с требованиями налоговиков, плательщику придется перечислить недостающие суммы по налогам на основании решения, вынесенного арбитражным судом.

- ПР. Используется номер решения о приостановлении взыскания при погашении плательщиком этой задолженности.

- АП. Подразумевается номер акта выездной или камеральной проверки, в результате которой произошло доначисление налогов, пеней и штрафов.

- АР. Оплата по номеру исполнительного документа, выданного в результате возбужденного дела.

С 2015 года в поле 108 указываются также номера следующих документов, на основании которых совершается платеж:

- ИН. Номер решения о предоставлении инвестиционного налогового кредита — еще одного способа изменения установленного срока уплаты по налогам. Помимо отсрочки исполнения платежа, он несет в себе некоторые признаки бюджетного кредитования с последующей уплатой начисленных процентов и основной суммы долга. Период пользования средствами может достигать 10 лет. Часто применяется при начислении налога на прибыль.

- ТЛ. Проставляется номер определения арбитражного суда, удовлетворяющего заявление о погашении требований к должнику.

Проверьте, правильно ли вы заполнили платежное поручение на уплату налогов. Для этого воспользуйтесь советами от экспертов КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно переходите к Готовому решению.