Программы дмс для физических лиц

Содержание:

- Анализы и процедуры по ДМС

- Как оформить полис ДМС – 5 основных этапов

- Полис ДМС в «Ингосстрах» — Калькулятор Расчета Стоимости Медицинского Полиса

- Индивидуальное и корпоративное страхование

- Какие полисы действовали в 1990-х?

- Фото: как он выглядит?

- Полезное видео

- Каким законом регламентируется?

- Как получить лечение по дополнительному медицинскому страхованию?

- Полис ДМС от «СОГАЗ» для Физических Лиц — Программы и Стоимость

- Преимущества и недостатки данного страхования

- Ключевые факторы, влияющие на стоимость ДМС

- Медицинское страхование в суверенной России

- Заключение договора об обязательном страховании

Анализы и процедуры по ДМС

У владельца полиса ДМС имеется приоритет в обслуживании – ему не нужно ждать живой очереди или записываться предварительно. Страховка по ОМС покрывает расходы на практически все простые анализы и исследования. Эти же анализы проходят и по ДМС, однако на количество однотипных исследований могут действовать ограничения. А вот сложные анализы и исследования при наличии ОМС оплачиваются отдельно. При оформлении полиса добровольного страхования их можно вписать в договор предварительно. Та же ситуация обстоит с вакцинацией: при наличии ОМС пациент проходит вакцинацию в соответствии с национальным календарем профилактических прививок, а владельцы ДМС указывают выбранные прививки по желанию в договоре страхования.

Кроме того, полис ОМС включает в себя безотлагательную госпитализацию застрахованного, если того требуют обстоятельства. Полис ДМС включает госпитализацию также при наличии данного условия в договоре, но застрахованный может пребывать в отдельной палате или палате повышенного комфорта, если подобное указано в документе. То же самое касается оказания скорой медицинской помощи. При этом часть страховых компаний могут предоставить своим клиентам кареты скорой помощи с диспетчерским пультом.

Гражданин, получающий медпомощь по ОМС, не может выбрать поликлинику, ему придется либо посещать бесплатную по месту жительства, либо обращаться в платное лечебное учреждение. Застрахованный по ДМС вправе получать лечение в любой заранее выбранной клинике, кроме того он может пользоваться ресурсами нескольких учреждений сразу. ДМС подразумевает возможность прохождения лечения за рубежом.

Пациенты бесплатных клиник и владельцы полисов ОМС не вправе выбирать конкретного специалиста, а заседание врачебного консилиума проводится только в экстренной ситуации. В этом же случае владелец полиса ДМС может заранее выбрать любого специалиста из страховой программы.

Выгодным отличием ДМС от ОМС является возможность оформления страхования выезжающих за рубеж. В некоторых случаях в полис добровольной страховки можно внести этот пункт, в то время как в обязательной он просто отсутствует.

По большей части лечение дорогостоящими препаратами и с использованием высоких технологий по полису ОМС проходит в порядке очереди (исключение составляют льготные категории граждан). При лечении в этом случае могут использоваться аналоговые российские лекарства и препараты. В страховку ДМС может быть включено и высокотехнологичное лечение, и дорогостоящие препараты, и даже процедуры за границей. То же самое разграничение касается косметологии, либо эстетического протезирования и курса реабилитации.

В полис ОМС включен большой перечень физиотерапевтических процедур, которые проводятся в соответствии с медицинским законодательством РФ. Правда, список может быть ограничен конкретным медицинским учреждением: в каких-то клиниках процедуры могут просто не предоставляться. В полис ДМС физиотерапия также включена, но в договоре могут указываться возрастные ограничения.

Как оформить полис ДМС – 5 основных этапов

Полисы ДМС выдаются страховыми компаниями, имеющими лицензии на такие страховки. Есть 2 варианта оформления договора – в оффлайне и через интернет. С первым вариантом всё понятно – вы приходите в офис страховщика, выбираете программу, подписываете договор.

Оформление онлайн выбирают клиенты, которые не желают тратить время на личные визиты в компании. Почти все современные страховые фирмы предоставляют клиентам возможность оформить полис, не выходя из дома (или рабочего офиса).

Достаточно зайти на сайт страховщика, оставить свой номер или почту и с вами тут же свяжутся представители компании для уточнения условий. После чего вы заполните форму, и полис будет готов. Документ лучше забрать лично в офисе.

А теперь – пошаговая инструкция.

Этап 1. Выбор страховой компании

На территории РФ действуют десятки страховых компаний с лицензиями на выдачу полисов ДМС. Условия и цены у страховщиков разные. Клиентам нужно выбрать такую фирму, которая максимально соответствует их потребностям и целям.

Опытные страхователи советуют работать с известными страховщиками – крупными компаниями с обширной клиентской базой и столь же обширной зоной присутствия на рынке.

Можно воспользоваться поиском Яндекса, а можно выбрать более продвинутый вариант – обратиться к страховому брокеру (его тоже находят через интернет). Брокеры обычно берут комиссию не с клиента, а со страховой компании.

Такие специалисты в курсе всех пакетов страховщиков и помогут подобрать наиболее подходящую программу.

Помимо разрешения, у компании должен быть договор с медицинскими учреждениями, которые будут оказывать услуги при наступлении страхового случая.

Более развернутый материал по этой теме – в статье «Добровольное медицинское страхование».

Несколько слов об оформлении полиса ДМС иностранцами. С 2015 года получение полиса иностранными подданными (в том числе – трудовыми мигрантами) стало обязательным.

Страховка оформляется на срок от 3 месяцев. Клиенты из других стран вправе сами выбрать страховую компанию. От них потребуется паспорт, данные регистрации (плюс адрес фактического проживания), номер телефона.

Подробнее о том, как выбрать страхового партнёра читайте в материале «Страховая компания».

Этап 2. Выбор программы страхования

Медицинские услуги группируются страховщиками в отдельные программы. Разобраться в них без специальной подготовки – задача не из простых.

Есть 4 основных варианта страховых программ:

- базовый полис;

- расширенный;

- полный;

- комбинированный (конструктор).

Базовый даёт право на бесплатную консультацию специалистов, диагностический осмотр и основные виды терапии. Высокотехнологичное лечение по такой программе не предоставляется. Это самый недорогой полис стоимостью от 4-5 тыс. рублей.

Расширенный позволяет получать все услуги, предусмотренные базовым полисом, плюс многочисленные бонусы. Например, обладатель такой страховки вправе посещать любых врачей в удобное время без очереди по предварительной записи по телефону.

Полный полис самый дорогой. Он позволяет бесплатно получать любую медицинскую помощь практически во всех учреждениях РФ. По некоторым программам даже можно лечиться в зарубежных клиниках. Страховщик покрывает расходы на курортное лечение, экстренные осмотры, любые диагностические процедуры.

Комбинированная программа составляется клиентом самостоятельно. Он может сам отобрать виды страховых услуг и включить их в договор.

Этап 3. Изучение и подписание договора

Перед подписанием договора стоит внимательно перечитать все его пункты. Эксперты советуют не просматривать документ по диагонали, а именно изучить его. В конце концов, от этого зависит качество и объём будущей помощи.

Если какие-то пункты вас смущают или не включены в договор, лучше сразу сообщить о своих претензиях представителям компании. Поскольку клиент платит и, что называется, «заказывает музыку», страховщики обычно охотно идут ему на встречу. Конкуренция среди страховых компаний очень высока.

Этап 4. Оплата полиса ДМС

Оплатить полис ДМС, как и прочие страховые услуги, можно наличными в офисе страховщика, с помощью банковского перевода или другого способа, предлагаемого компанией. Некоторые фирмы предоставляют рассрочку.

Этап 5. Получение полиса ДМС

Оригинал полиса выдаётся в офисе страховой фирмы. Документ вступает силу не сразу после получения на руки. Есть определенный срок ожидания – примерно 2 недели.

Если клиенту отказывают в предоставлении медицинских услуг согласно договору, он вправе обратиться с жалобой в страховую организацию или федеральную Службу по надзору за страхованием.

Читайте материал о страховании автолюбителей в статье «Полис КАСКО».

Полис ДМС в «Ингосстрах» — Калькулятор Расчета Стоимости Медицинского Полиса

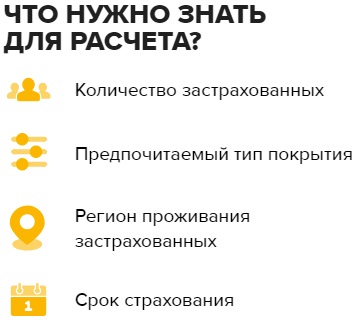

Сервис позволяет оперативно заключить договор медицинского страхования (простой полис оформляется в течение 3 минут). Для открытия калькулятора необходимо выполнить шаги:

- В блоке «ДМС» на странице страховщика найти пункт «Онлайн полис ДМС»;

- Кликнуть по кнопке ;

- Внизу страницы заполнить основные поля для опций (город, число застрахованных, их даты рождения и пол) и дополнить данные о здоровье;

- Выбрать программу, указав сумму полиса.

При перемещении величины страховки будет отображаться содержание выбранной программы, что позволяет корректировать пакет и конечную стоимость договора.

ДМС в «Ингосстрах» — Онлайн Оформление и Покупка Полиса

Когда клиента устраивает программа при использовании калькулятора, можно кликнуть на команду «Рассчитать». Сервис запросит ввести сроки действия полиса и сведения о застрахованных:

- Паспортные данные;

- Дату рождения;

- Место проживания;

- Контактную информацию.

Для быстрого перехода на калькулятор есть ссылка на онлайн-сервисы, после открытия которой потребуется заполнить поля для расчета премии.

Если хочется подкорректировать собственную программу или уточнить особенности договора, следует отправить заявку о рассмотрении предварительной анкеты:

- После открытия блока «ДМС» найти пункт «ДМС в России»;

- Нажать на ссылку «Отправить заявку»;

- Напечатать в необходимых строках город, имя, адрес электронной почты, номер телефона для связи, период времени для звонка;

- Кликнув по команде «Отправить», остается дождаться звонка специалиста компании.

При общении с консультантом будет озвучена общая величина по полису с учетом программы страхования.

Вопросы и ответы по ДМС в «Ингосстрах» — Документы и Заявка

На сайте «Ингосстрах» есть раздел, где описываются ответы на популярные вопросы касательно добровольного медицинского страхования. Для открытия следует после раскрытия блока ДМС нажать на пункт . А также информация доступна внизу данной страницы.

Получить ответы на распространенные вопросы, можно пользователям сети Facebook, где есть аккаунт компании (на сайте есть опция «Написать на Facebook»). Допустима подписка на страницу «Ингосстрах» в соцсети VK.com, Одноклассники.ру или на канал Ютуб.

Индивидуальное и корпоративное страхование

Полис ДМС может быть оформлен страхователем самостоятельно или с помощью работодателя. Работодателем оформляется корпоративная страховка, программа которой специально рассчитана для коллективов от двух человек. Она активно используется предприятиями, поскольку их руководители таким способом повышают мотивацию труда и создают конкурентное преимущество при найме новых сотрудников. Прибыль компании, директор которой заботится о страховом будущем своих сотрудников, выходящем за рамки ОМС, подлежит уменьшению налогообложения при условиях:

- Действие договора более чем 12 месяцев;

- Включение страховых выплат в необлагаемые налогом траты в максимальном размере в 6 % от общей суммы расходов на оплату труда;

- Учет выплат по двойной схеме, с ориентацией на расходы компании на оплату полиса страховщика и на ее затраты, сформированные компенсационными выплатами работникам на медицинские услуги.

Индивидуальное получение страховки актуально для неработающих граждан, а также в ситуациях, когда работодатель не желает взять на себя ответственность по обеспечению своих сотрудников дополнительным страховым продуктом. Лица, которые исключены из общей системы страхования, часто пользуются ДМС, однако они с большим удовольствием предпочитают страховки, предлагающие расширенные возможности. К таким продуктам относятся программы, покрывающие лечение критических заболеваний.

Какие полисы действовали в 1990-х?

С 1991 по 1995 страховыми компаниями активно использовались полисы прикрепления. Суть в том, что по отдельно взятому договору страхования страхователь мог получить медицинские услуги в каком-то конкретном лечебно-профилактическом учреждении. То есть, если он обращался в ЛПУ, не указанное в договоре, страховщик не покрывал его расходы. Такой способ был выгоден тем, что страхователь перекладывает всю ответственность по выбору ЛПУ на страховую компанию. Страховая компания, в свою очередь, за счет постоянного привлечения пациентов в ЛПУ может получить скидку. Существовало 2 типа полисов прикрепления:

- Авансовые платежи. При заключении договора страхования, страховщик перенаправляет средства в ЛПУ, приобретая «абонемент» своему клиенту. Вне зависимости от того, какие конкретно услуги будут предоставлены пациенту и какова их реальная стоимость, страхователь и страховщик могут рассчитывать, что ЛПУ не будет брать дополнительную плату. Если за все время действия полиса клиент не обращается в ЛПУ, деньги «сгорают» и остаются на счете учреждения;

- Платежи по факту. После заключения договора ДМС, страховой взнос остается на счете страховщика. Клиент может беспрепятственно обращаться в ЛПУ. Каждый месяц лечебно-профилактическое учреждение выставляет страховщику счет за каждого пациента. Если по итогу выставленный счет окажется больше, чем сумма страхового возмещения, определенная договором, страхователь должен будет доплатить. Если по окончанию полиса ДМС на счете остаются неиспользованные средства, они могут быть перенесены на будущий период или выплачены клиенту.

Полисы прикрепления изжили себя из-за очевидных недостатков: ни одно лечебно-профилактическое учреждение не может оказать весь спектр медицинских услуг, которые могут понадобиться пациенту; при использовании такого типа ДМС страховые компании не могут накопить достаточной суммы страхового резерва; страхователю не всегда удобно пользоваться услугами выбранного ЛПУ.

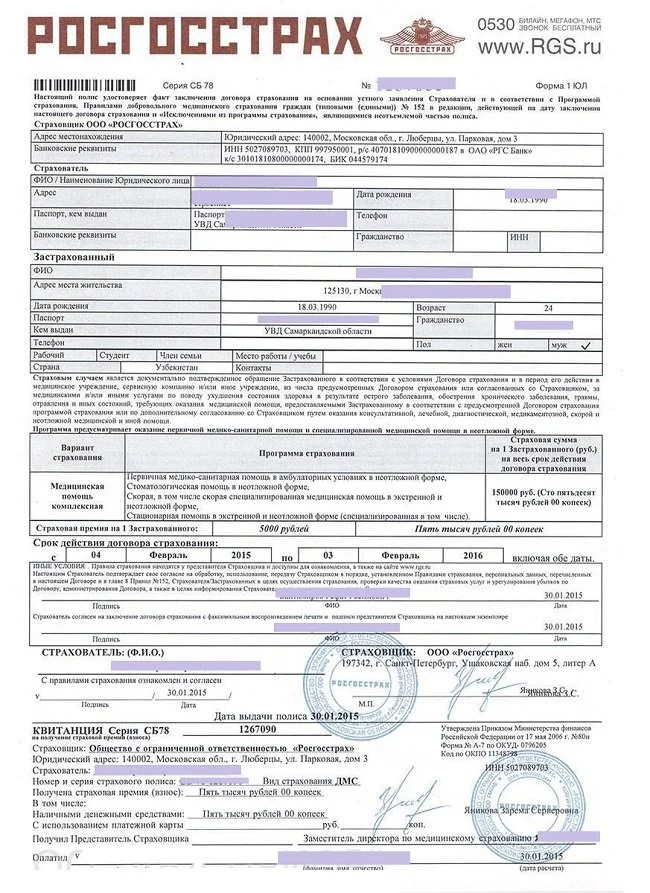

Фото: как он выглядит?

Фото полиса ДМС

Полис ДМС, который выдают страховые компании, представляет собой бумажную многостраничную версию договора с приложениями.

Договор подписывается в двух экземплярах обеими сторонами:представителем страховой компании и клиентом.

Кроме этого, многие компании выдают добровольный медицинский полис страхования, который выглядит как пластиковая карточка. Ее преимуществом является то, что она маленькая, таким образом ее удобно носить с собой.

Как выглядит полис ДМС можно увидеть на следующих изображениях. Как правило, у каждой страховой компании свое оформление полиса.

Подробное описание

Спрашивают: “Что это “полюс” ДМС?”. “Вот он, например!” – отвечаем!

Полис добровольного медицинского страхования представляет собой пластиковую карточку или обычный бумажный бланк, на котором обязательно должны быть указаны ФИО застрахованного лица, номер полиса и дата страхования.

Также на ней указывается наименование страховой организации и ее контакты.

Чтобы получить медицинские услуги необходимо предъявить Полис ДМС в клинике.

Кроме этого вы должны получить оригинал договора о добровольном медицинском страховании. Он обычно подписывается в двух экземплярах, вместе со всеми приложениями к нему.

Важно понимать, что полис ДМС не имеет строгого государственного образца. Поэтому у разных компаний может отличаться кардинально

От бумажного бланка до современной пластиковой карты с фотографией и чипом.

Читать про оформление полиса ДМС ►►

Полезное видео

Интересное видео от Ресо про полис ДМС. Хоть и нахваливают себя, но получить базовое представление о том, что можно получить по полису ДМС, можно. Смотрите:

Каким законом регламентируется?

Встречаются и обычные бумажные варианты полисов ДМС

В настоящее время добровольное мед страхование в Российской Федерации регулируется двумя законами.

Это Гражданский кодекс и Закон №4015-1 от 27 ноября 1992 года «Об организации страхового дела в Российской Федерации».

В Гражданском кодексе в статье идет речь о том, что страхование должно производится на основе специального договора, заключающимся между двумя сторонами: страховой организацией (страховщиком) и физическим либо юридическим лицом (страхователем).

В статьях и упоминается о так называемом “договоре личного страхования”. На основе этого договора при наступлении страхового случая страховщик должен оплатить медицинские услуги оказываемые для застрахованного лица, причем стоимость этих услуг не должна превышать размер страховой суммы.

В свою очередь страхователь обязуется выплачивать страховые взносы. Договор добровольного медицинского страхования всегда заключается в письменном виде.

Статья 942 ГК РФ содержит основные условия договора, такие как:

- информация о застрахованном лице

- виды страховых случаев

- размер суммы страхования

- срок действия договора

Статья про Закон о ДМС ►►

В 943 статье ГК РФ говорится, что условия договора определяются правилами, действующими в страховой организацией, а ее представитель и страхователь могут договориться об изменении этих правил и внесении поправок в договор.

Также в этом документе даются определения таким понятиям, как страховой риск, финансовое обеспечение страховщика, страховая премия, сумма, тариф. Согласно этому закону правила страхования должны соблюдаться обеими сторонами, заключающими договор.

Как получить лечение по дополнительному медицинскому страхованию?

Читать, как использовать полис ДМС ►►

Некоторые компании совмещают полис и договор страхования ДМС

Чтобы получить услуги по полису ДМС в медицине, достаточно лишь обратиться в медицинское учреждение, которое входит в страховую программу и записаться на прием к специалисту.

Самая доступная базовая программа добровольного медицинского страхования позволит вам обратиться за консультацией к терапевту или другому врачу.

Иногда туда могут входить базовые услуги стоматолога.

Не следует забывать о сроке действия вашего полиса ДМС.

Нужно помнить о том, что документ с истекшим сроком действия необходимо вернуть страховой организации, если вы не собираетесь его продлевать.

Здоровье не купишь, однако можно приобрести полис дополнительного медицинского страхования и пользоваться качественными услугами специалистов и достижениями современной медицины.

Узнать про полисы ДМС для мигрантов ►►

Полис ДМС от «СОГАЗ» для Физических Лиц — Программы и Стоимость

Физические лица, которые планируют сотрудничество с СК «СОГАЗ», могут рассчитывать на использование одной из четырёх страховых программ. Выбор конкретной лежит на гражданине, но стоит учесть особенности каждого варианта, чтобы выбрать наиболее подходящий.

«Персона Эконом»

Основные условия выглядят следующим образом:

Требования к клиенту:

- Возраст от года до 81 года.

- Договор не заключается с имеющими инвалидность, не считая 3 группы. Также нет возможности сотрудничества с лицами с синдромом Дауна, ДЦП, находящимися на учёте в диспансере по причине наличия психологических заболеваний.

Что компенсирует:

Траты на лечение и обслуживание в лечебных организациях, которые возникают после того, как наступает страховой случай.

Страховые случаи:

- Утрата возможности осуществлять свои трудовые функции, которая проявилась после несчастного случая, а также отсутствие возможности вести нормальный образ жизни.

- Утрата трудоспособности, возникшая на постоянной основе, то есть наступление инвалидности.

- Смертельный случай (в таком случае выгодоприобретателем является назначенное лицо или наследники застрахованного).

Период страхового покрытия, то есть временной отрезок, во время течения которого страховой случай может наступить, составляет 24 часа в сутки, но после 18 лет можно выбрать конкретный период.

Данная программа страхования имеет свои преимущества, такие как:

- относительно невысокая стоимость договора;

- возможность оформления без предварительного заявления;

- быстрые сроки оформления.

Договор может быть заключен с рассрочкой платежа сроком до четырёх месяцев.

«Персона Специальный»

Общие условия страхования следующие:

Требования к клиенту:

- Возраст от года до 81 года.

- Договор не может быть заключен с лицами, которые уже являются инвалидами, 1 или 2 группы, а также с лицами с синдромом Дауна, ДЦП, находящимися на учёте по причине наличия у них психических отклонений

Что компенсирует:

Лечение и медицинское обслуживание, необходимое при наступлении страхового случая, оговоренного в тексте сделки.

Страховые случаи:

- Утрата трудоспособности, которая проявилась после несчастного случая или временное нарушение здоровья.

- Утрата трудоспособности, возникшая на постоянной основе, то есть наступление инвалидности.

- Смертельный случай (в таком случае выгодоприобретателем является назначенное лицо или наследники застрахованного).

Полис будет стоить несколько дороже, но также считается бюджетным, минимальным вариантом. Оформляется также быстро, подготавливать заявление заранее не нужно.

«Персона Универсальный»

Требования к клиентам не слишком отличаются требований по вышеперечисленным программам страхования. Возраст также должен составлять от года до восьмидесяти одного, договор не заключается с инвалидами первых двух групп, инвалидами детства, гражданами с синдромом Дауна или ДЦП.

Срок страхования также может отличаться, можно заключить сделку сразу на несколько лет. Данная программа имеет свои преимущества:

- более гибкий вариант прав и обязанностей, то есть некоторые условия сделки оговариваются индивидуально;

- доступна рассрочка платежей, срок которой может достигать четырёх месяцев;

- возможность снижения суммы полиса при выборе некоторых особых условий, например, наличии полиса по иной программе, страховании сразу нескольких лиц.

«Персона Антиклещ»

Используются стандартные требования к застрахованным лицам, а также общие страховые случаи, однако они несколько расширяются на случаи заболевания болезнями, передающимися через клещей.

Договор заключается на один календарный год, а период покрытия всегда круглосуточный. В остальном условия договора будут такими же, как и при использовании программа «Персона Эконом».

Данная программа выгодна в регионах, где случаи заражения болезнями, распространяемых через клещей, например, Энцефалитом, высоки. Чаще всего это южные и центральные регионы России, но и в иных подобные случаи имеются.

Для получения страхового возмещения необходимо будет предоставить документ, подтверждающий наличие заболевания, передаваемого посредством клеща. Подобную справку может выдать медицинское учреждение на основе анализов.

Преимущества и недостатки данного страхования

Всем страховым продуктам по своей природе присущи определенные недостатки и достоинства, медицинское страхование не исключение. Анализироваться ниже достоинства и недостатки будут с точки зрения полисов ОМС и ДМС.

В отличие от обязательного участие в программе ДМС и пользование в её рамках медицинскими услугами позволяет выделить следующие преимущества:

- возможность воспользоваться дополнительными услугами квалифицированных медицинских работников, в том числе стоматология, оказание медицинский услуг на дому, прохождение реабилитации в курортно-санаторных профилакториях на территории России и другие;

- все исследования производятся на современном техническом оборудовании;

- служащие не тратят рабочее время на получение планового лечения и ожидание в очередях, так как ЛПУ в рамках ДМС оказывают услуги в расширенные часы приема и строго по записи, которая осуществляется в кратчайшие сроки (не более 1-2 суток). Это позволяет корректировать время и при необходимости успешно совмещать работу и прохождение лечения;

- работа в компании, предлагающей работникам ДМС, является более престижной по сравнению с аналогичными;

- компаниям предоставляется возможность при трудоустройстве сотрудника направлять его на медосмотр и проводить ежегодную диспансеризацию;

- для крупных компаний страховщики гарантируют индивидуальный подход и назначает ответственного специалиста, который готов в любой момент ответить на все вопросы;

- при выполнении ряда условий затраты на ДМС способны уменьшить расходы по уплате налога на прибыль за счет снижения налогооблагаемой базы (ст. 253 НК);

- в индивидуальных программах предусмотрена возможность использовать полис ДМС работнику и членам его семьи.

К недостаткам также можно отнести сам процесс оформления ДМС, подготовка всех необходимых документов, списков застрахованных, согласование условий программы и иные. Довольно часто страховщики, обслуживая крупные компании, из-за объемов не справляются с количеством заявок по программам ДМС, в итоге страдают работники, не получив своевременно помощь.

Ключевые факторы, влияющие на стоимость ДМС

Стоимость полиса ДМС может зависеть от целого ряда факторов, основными из которых являются:

-

Категория застрахованного лица

Существуют полисы ДМС для отдельных категорий людей. Например, для беременных женщин, новорожденных, несовершеннолетних детей, пенсионеров. Для пожилых людей, детей в возрасте до года, беременных (особенно на ранних сроках) вводятся повышающие коэффициенты, увеличивающие стоимость страховки.

-

Программа страхования

Страховые компании предлагают различные варианты полисов ДМС в зависимости от запросов и потребностей людей. Самым дешевым вариантом будет стандартный полис, затем идет расширенная страховка. Полный полис ДМС обойдется еще дороже. Специальные программы (Люкс, VIP и т. д.) также отличаются более высокой ценой и требуют значительного вложения средств.

-

Набор медицинских услуг.

Чем больше дополнительных мероприятий и услуг предусматривает программа страхования, тем выше стоимость страховки. Полис ДМС может предлагать:

- Амбулаторные и поликлинические услуги. Страховка, ограниченная таким обслуживанием, подойдет людям молодого и среднего возраста, обладающим крепким здоровьем (без хронических болезней). Застрахованное лицо прикрепляется к поликлинике на выбор и при необходимости обращается к профильным врачам;

- Возможность посещения стоматолога значительно увеличит стоимость полиса ДМС;

- Вызов платной скорой помощи увеличит цену страховки;

- Лечение в стационаре. Такой полис подойдет людям среднего и старшего возраста с хроническими болезнями. Человек сам выбирает больницу, в которую можно обратиться. Условия нахождения будут комфортнее, чем в обычном порядке. Наличие такого пункта повысит стоимость страховки;

- Срочную госпитализацию. Наличие этой возможности увеличит цену полиса;

- Услуги личного врача. Личный врач-терапевт будет оказывать индивидуальные консультации, назначать лечение, выезжать по вызову домой, направлять на процедуры и т. д. Такая опция увеличит цену страхования;

- Общее медицинское обслуживание и т. д.

-

Перечень медицинских центров и их уровень.

Чем больше поликлиник и больниц входит в программу страхования и чем выше их статус, тем дороже будет стоить полис.

-

Состояние здоровья, пол и возраст человека, наличие хронических заболеваний.

Люди в возрасте 18-40 лет, не страдающие хроническими заболеваниями, не имеющие вредных привычек, не переносившие тяжелых операций, могут претендовать на более низкую стоимость полиса ДМС. В противоположных ситуациях используются повышающие коэффициенты.

- Род занятий, риск возникновения производственных болезней.

- Срок действия договора страхования. Обычно он составляет 1 год.

- Регион и место жительства.

- Рейтинг страховой организации. Определяется независимыми агентствами. Хорошая надежность у компаний с рейтингом от А++ до В++.

- Размер страховой суммы. Чем она меньше, тем ниже стоимость страхового полиса. Однако не стоит выбирать слишком маленький размер покрытия, т. к. объем услуг может быть существенно ограничен.

Полная стоимость страхового полиса ДМС обычно определяется на основании заполненной анкеты страхуемого лица с указанием всей личной информации. Сведения должны быть полными и достоверными, чтобы в дальнейшем не было причин для расторжения договора.

Медицинское страхование в суверенной России

На российский рынок добровольное медицинское страхование пришло накануне распада Советского Союза. 21 июня 1991 года был принят закон № 1499-1 «О медицинском страховании» (утратил силу в 2009 году). Первые годы для ДМС было характерно большое количество потрясений и переломных моментов, когда система ДМС видоизменялась полностью. Всего же, в истории развития ДМС выделяют три основных этапа.

Первый этап (1991-1993 гг.)

Первый этап развития добровольного медстрахования эксперты называют малоэффективным, поскольку размер выплат не превышал суммы страхового взноса. И тем не менее появление добровольного медицинского страхования явилось ответом на появившийся в 1991 году увеличенный спрос граждан на получение подобной услуги. Таковой спрос был определен сразу тремя причинами:

- Падение качества предоставляемых бесплатных медицинских услуг и одновременное появление платной медицины;

- Принятие упомянутого выше закона «О медицинском страховании», вследствие чего был изменен порядок финансирования сферы здравоохранения;

- Недостаточность и (или) плохое качество предоставляемых услуг по договорам обязательного страхования.

В итоге в стране необходимо было реализовать возможность свободного доступа граждан к платным медицинским услугам. Здесь появилось сразу 2 способа решения проблемы: самостоятельная оплата гражданами предоставляемых медицинских услуг и заключение договоров ДМС. В первом случае гражданину нужно было сначала найти лечебно-профилактическое учреждение (ЛПУ), которое могло оказать нужную услугу, и, возможно, встать на очередь. Во втором, при заключении договора со страховщиком, гражданин выбирал ЛПУ (одно или несколько) из списка предложенных. Первые договоры ДМС предусматривали:

- Выбор ЛПУ, в котором страхователь будет получать медицинские услуги, во время заключения договора страхования;

- Оплату страхователем взноса по страховке и оплату расходов за ведение дела;

- Возвращение страхователю средств, не потраченных страховой компанией.

У страховщика не было никаких рисков, он оплачивал только ту сумму расходов, которая была внесена гражданином в качестве страхового взноса, не более того. Если ЛПУ выдвигало счет, больший, чем эта сумма, страхователь должен был самостоятельно покрывать стоимость лечения. Возврат неиспользованных страховщиком средств не облагался налогом, а потому многие компании использовали ДМС как способ финансового поощрения работников. То есть, компания страховала своих работников по ДМС, а в конце года, когда страховщик возвращал неиспользованные средства, выдавала премии.

Второй этап (1993-1994 гг.)

Второй этап характеризуется одновременным сосуществованием двух типов договоров: когда размер выплачиваемой страховки равен размеру первоначального взноса (как то описано выше) и когда размер выплачиваемой страховки больше размера первоначального взноса. Появление новых типов договоров было обусловлено несколькими причинами:

- Усиление конкуренции на рынке;

- Предъявление новых требований к страховым компаниям от госструктур;

- Естественное развитие страхового рынка и страховой культуры.

Так как договоры, где ответственность страховщика превышает размер страхового взноса, несут определенные риски для страховых компаний, не потраченные средства перестали возвращать страхователям. В том числе и в тех случаях, когда стоимость оказанных платных медицинских услуг была меньше размера страхового взноса. С 1993 по 1994 года граждане вольны были самостоятельно выбирать договор ДМС, который им большего подходил (старого типа с возвратом не потраченных средств или нового типа с большим размером страхового возмещения).

Третий этап (с 1995 по настоящее время)

На третьем этапе состоялся окончательный переход к договорам добровольного медицинского страхования современного типа. Поправки, внесенные в Федеральный закон «Об организации страхового дела в РФ», запретили страховщикам возвращать гражданам неиспользованную часть страхового взноса за исключением случаев преждевременного расторжения договора страхования. Теперь страховые компании предлагали частным клиентам исключительно договоры ДМС, где возможный размер страхового возмещения был куда больше размера страхового взноса.

Заключение договора об обязательном страховании

Когда формируется любой договор, в нем оговариваются обязанности обоих сторон, которые принимают участие в его заключении. В связи с этим, обязанностями лица, оформляющего полис страхования, являются:

- своевременно и без задержек вносить страховые взносы;

- при обращении в медицинское учреждение за помощью предъявлять полис, исключение может составить только экстремальная ситуация;

- сделать выбор организации, которая будет проводить страхование личности и подать заявление об этом лично или с помощью посредника;

- при изменении определяющих личность документов, смене жительства или других данных уведомлять страховую компанию не позже 1 месяца после изменения;

- при переезде в другой регион, на протяжении одного месяца выбрать новую страховую организацию.

В обязанности страховика входит:

- на протяжении 3 рабочих дней после получения данных о страховании личности и получения полиса ОМС из фонда территориального значения передать информацию в письменном виде застрахованному лицу;

- обеспечить своевременное предоставление клиенту полиса ОМС в порядке, который регламентируется настоящим законом федерации;

- следить, чтобы застрахованное лицо получило информацию о своих обязанностях и, соответственно, правах.