Что такое торговая сессия на фондовой бирже

Содержание:

- Особенности проведения корпоративных действий с иностранными ценными бумагами

- Как учитывать эту информацию в торговле

- Продукты и услуги NASDAQ

- Расписание торговых сессий фондовых бирж

- Расписание торговых сессий фондовых бирж

- История биржи NASDAQ

- Почему время работы бирж разбито на сессии

- Тихоокеанский регион

- Полезные советы по использованию торговых сессий

- Клиринговые организации в России

Особенности проведения корпоративных действий с иностранными ценными бумагами

Корпоративные действия (далее – КД) по Иностранным ценным бумагам осуществляются с учетом особенностей и ограничений, предусмотренных применимым правом, правилами осуществления деятельности Иностранного депозитария или обычаями, сложившимися и применяемыми на соответствующем рынке и/или в отношении соответствующих ценных бумаг.

Информирование:

- Передача информации о КД осуществляется НРД не позднее дня, следующего за днем получения этой информации от Иностранного депозитария путем:

- публикации на сайте общей информации о КД;

- адресной рассылки депонентам детальной информации о КД.

- По некоторым видам КД информирование осуществляется в режиме STP;

- При получении материалов от Иностранного депозитария в уведомлении о КД указывается ссылка на них;

- НРД передает информацию о дате фиксации и экс-дивидендной дате в соответствии с данными, полученными от Иностранных депозитариев. Информация о ценообразовании на Московской Бирже приведена на сайте.

Участие в КД:

- По обязательным КД (тип MAND) не требуется подача инструкций;

- Депоненты могут принять участие в добровольных КД (тип VOLU), а также в обязательных КД с выбором (тип CHOS), выбрав вариант своего участия из предложенных в КД вариантов. Для этого необходимо предоставить в НРД инструкцию (68/CAIN) на участие в КД;

- Ценные бумаги блокируются:

- в случае наличия в КД требования о блокировке;

- в случае, если в КД нет даты фиксации или она в будущем относительно даты направления инструкции.

Результаты КД:

- По результатам проведенных Иностранными депозитариями КД Депонентам выплачиваются денежные средства и/или зачисляются ценные бумаги исходя из общего количества зачисленных на счет НРД денежных средств и/или ценных бумаг после определения Депонентов, которым причитаются такие ценные бумаги или денежные средства;

- Доходы начисляются депонентам на дату фиксации, указанную в уведомлении о КД;

- НРД проводит урегулирование рыночных требований по сделкам Депонента в Иностранном депозитарии при проведении соответствующего урегулирования рыночных требований по счету НРД в этом Иностранном депозитарии. Урегулирование рыночных требований производится в соответствии с практикой, применяемой на локальном/международном рынке.

- При начислении ценных бумаг в соответствии с дробными коэффициентами НРД зачисляет ценные бумаги исходя из количества ценных бумаг в целом на Счете депо или из количества ценных бумаг на конкретных разделах.

- Распределение ценных бумаг происходит в соответствии с дробными коэффициентами и правилами округления, содержащимися в уведомлении о КД Иностранного депозитария;

- По результатам КД могут быть зачислены НИФИ.

Как учитывать эту информацию в торговле

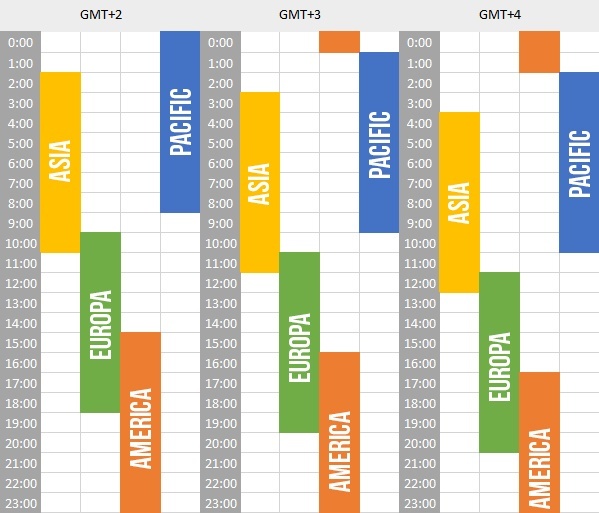

Выше разбиралось открытие торгов на биржах мира, использовалось московское время. Из таблиц видно, что сессии часто перекрываются на 1-2 часа. Этот факт можно использовать в торговле. Нас интересует европейская и американская сессии, здесь наблюдаются максимальные объемы по большинству бумаг, да и график работы частично совпадает с ММВБ.

Иногда открытие американской сессии выступает в роли маркера, указывающего на движение какой-либо бумаги. Пример:

- Yandex. 23 мая после полудня стоимость бумаг менялась в очень узком коридоре около уровня 2400 рублей за акцию. Это длилось до открытия США.

- Yandex торгуется и на NASDAQ, на начале американской торговой сессии видим солидный ГЭП вниз, то есть приоритет отдается коротким позициям.

- У нас остается пара часов до закрытия Московской биржи, и мы уже знаем приоритетное направление движения. До конца торговой сессии на ММВБ можно было заработать порядка 30 рублей с одной акции. Не рекордная прибыль, но и сложный анализ не понадобился.

Этот прием подходит только для топовых акций, торгующихся на всех крупных площадках. В целом, в моменты перекрытия часов работы разных бирж наблюдается рост объема.

Продукты и услуги NASDAQ

Nasdaq, Inc. предлагает широкий спектр продуктов и услуг в четырех бизнес-сегментах:

1. Деривативная торговля и клиринг

Торгуются и обслуживаются опционы и фьючерсы на акции, облигации, ETF, индексы, на валюту и процентные свопы на 6 электронных торговых площадках под брендом Nasdaq: PHLX, Options Market, BX Options, ISE, GEMX, MRX. Участники торговли: институциональные и розничные инвесторы, торговые фирмы, маркет-мейкеры.

2. Торговля акциями

В США операции осуществляются на 3 площадках: Nasdaq Stock Market, Nasdaq BX, Nasdaq PSX. Участники: маркет-мейкеры, брокеры-дилеры, альтернативные торговые системы, фондовые биржи. К торговле допускаются акции компаний из листинга биржи и вне его, канадские ценные бумаги.

В Европе подразделения Nasdaq Nordic и Nasdaq Baltic действуют в Стокгольме, Копенгагене, Хельсинки, Рейкьявике, Таллине, Риге и Вильнюсе. Здесь торгуются акции, депозитарные расписки, варранты, конвертируемые облигации, ETF, подписные права, инвестиционные паи.

3. Клиринг государственных ценных бумаг с фиксированным доходом

На Nasdaq Fixed Income проводятся операции с казначейскими облигациями США, Швеции, Дании, Финляндии и Исландии.

Предложение Nasdaq Commodities и Nasdaq Oslo ASA включает облигации на рынках нефти, электроэнергии, природного газа и выбросов углерода, перевозки танкерами и сухогрузами, деривативы морепродуктов, железной руды и др.

На специализированном контрактном рынке NFX представлены деривативы на основе ключевых энергетических показателей, включая нефть, природный газ и электроэнергию.

4. Управление торговлей

Предлагаются альтернативы для подключения к рынкам Nasdaq: протоколы для котирования, ввода заказов, торговой отчетности, подключения к потокам данных, услуги совместного размещения, дата-центры, брокерские и маклерские услуги, бэк-офисные системы, клиринг, регистрация счетов, составление отчетов, депозитарий, SWIFT и т.п.

1. Принятие корпоративных решений

- Взаимодействие с инвесторами посредством предоставления контента, аналитики, консультаций. Предлагаются веб-трансляции, услуги пресс-релизов и веб-сайтов.

- Обеспечение безопасности и конфиденциальности документов специальным программным продуктом.

- Помощь в осуществлении связей с общественностью с предоставлением баз данных, социальных сетей, аналитики, распространения пресс-релизов и контролируемых ключевыми СМИ.

- Цифровые СМИ – платформы для веб-трансляций, веб-хостинг, маркетинг и внутренние коммуникации.

2. Листинг

Nasdaq Stock Market имеет три уровня листинга:

- Global Select Market (1413 компаний)

- Global Market (819 компаний)

- Capital Market (717 компаний)

Все три рыночных уровня поддерживают строгий листинг и корпоративные стандарты управления. В частности, нужно соответствовать требованиям комиссии SEC и иметь лицензию национальной ассоциации дилеров NASD.

Также предлагается листинг на биржах Nasdaq Nordic и Baltic, а также на альтернативной площадке Nasdaq First North (для небольших и развивающихся компаний). На них насчитывается 984 компании.

1. Аналитические данные

Распространение исторической и текущей информации. Потребители получают доступ к аналитическим данным по глубине рынка, значениям индексов, оценкам фондов, дисбалансе заказов, настроению участников торгов и др.

2. Индексы

Nasdaq Global Index Family включает в себя более 40 тыс. индексов с разбивкой по сегментам рынка, регионам, странам, размерам и секторам. Она охватывает 45 стран и около 9 тыс. ценных бумаг.

Самые известные индексы Nasdaq: Composite, Nasdaq-100, National Market, Bank, Biotechnology, Computer и др.

Заключаются в предоставлении инновационных технических решений партнерам и участникам по обработке операций с широким спектром активов.

- Платформа Nasdaq Financial Framework предназначена для удовлетворения всех потребностей участников.

- Решения по управлению рисками и надзору на базе основных сервисов и программных продуктов: SMARTS, TradeGuard, Sybenetix, BWise и др.

Расписание торговых сессий фондовых бирж

Торги на фондовых биржах проходят только в будние дни – с понедельника по пятницу. В выходные и праздничные дни сделки с акциями заключить нельзя. Причем, если в какой-то день в США, Европе или, например, Японии – выходной, а в России – рабочий, российский фондовый рынок работает по своему стандартному расписанию.

Время работы фондовых бирж

Время работы бирж

NYSE Нью-Йоркская фондовая биржа: 9:30 – 16:00NASDAQ Электронная система торговли ценными бумагами 9:30 – 16:00LSE Лондонская фондовая биржа: 8:00 – 16:30NYMEX Нью-Йоркская товарная биржа: 10:00 – 16:30COMEX Нью-Йоркская биржа металлов: 8:00 – 13:30CME Чикагская товарная биржа: 10:00 – 18:00ICE Межконтинентальная биржа: 10:00 – 17:00EURONEXT Консорциум европейских бирж: 9:00 – 17:30LIFFE Лондонская международная биржа финансовых фьючерсов: 1:00 – 20:00EUREX Европейская биржа деривативов: 8:00 – 00:00FWR Франкфуртская фондовая биржа: 9:00 – 20:00TSE Токийская фондовая биржа: 9:00 – 15:00TGE Токийская зерновая биржа: 9:00 – 16:45HKSE Гонконгская фондовая биржа: 9:00 – 15:00MIB Миланская фондовая биржа: 9:00 – 17:30SWX Швейцарская фондовая биржа: 9:00 – 17:30MSE Мадридская фондовая биржа: 9:00 – 17:30MOEX Московская биржа: 10:00 – 18:45

Большинство бирж работают без перерыва на обед. Исключение составляют только азиатские торговые площадки.

Расписание торговых сессий фондовых бирж

Время работы на фондовой бирже можно разделить на три периода:

- Pre-market – несколько часов до открытия биржи

- Core trading hours – основная торговая сессия.

- After-market – Несколько часов после закрытия торгов основной торговой сессии.

Pre-market или предторговая сессия – это время работы биржи перед открытием основной сессии, когда трейдеры могут выставлять свои поручения в торговую систему. В это время удовлетворяются только адресные заявки, когда покупатель и продавец предварительно согласовывают между собой все условия будущей сделки и используют торговую площадку исключительно для упрощения процедуры расчетов. Безадресные ордера только фиксируются биржей. Сделки по ним заключаются после открытия основной торговой сессии.

Основная торговая сессия – самый продолжительный период. Это время, когда можно без каких-либо ограничений заключать, как адресные, так и безадресные сделки.

After-hours или послеторговый период – время работы бирж непосредственно после закрытия основной торговой сессии. Это время предназначено для проведения брокерами и трейдерами окончательных расчетов по итогам торгового дня: заключение сделок по переносу маржинальных позиций, проведение операций РЕПО. Безадресные сделки по покупке и продаже акций в этот период не заключаются.

Когда можно подать поручение на покупку и продажу акций

Для самого инвестора расписание торговых сессий не имеет принципиального значения. Схема выглядит следующим образом: вы даете брокеру распоряжение на покупку или продажу акций, а он его исполняет. Дать такое распоряжение можно несколькими способами:

- Подать поручение по телефону.

- Самостоятельно сформировать поручение через специальный биржевой терминал.

- Подать поручение через веб-интерфейс.

В первом случае инвестору совершенно неважно, открыта в данный момент торговая сессия фондового рынка или нет. Главное, чтобы работал сам брокер

Инвестор оформляет поручение, а задача брокера – выставить его в торговую систему (открыть сделку) в самом начале торгов.

Если инвестор хочет подавать свои поручения самостоятельно, он должен принимать во внимание время работы именно той биржи, на которой котируются акции. Например, по времени МСК в Японии торги начинаются в 3:00, в Сингапуре – в 4:00, в Лондоне – в 11:00, а в Нью-Йорке – в 16:30

Например, по времени МСК в Японии торги начинаются в 3:00, в Сингапуре – в 4:00, в Лондоне – в 11:00, а в Нью-Йорке – в 16:30.

Брокер принимает распоряжения своих клиентов в любое время, вне зависимости от того, идут торги на бирже в этот момент или нет. Но фактически, сделки заключаются только тогда, когда торги на соответствующей фондовой бирже открыты.

В большинстве ситуаций лучше давать поручение брокеру на покупку акций в то время, когда биржа открыта, так вы сможете поймать самую низкую цену и инвестировать по самой выгодной цене.

27

оценок, среднее:

4,44

). Оцените, пожалуйста, мы очень старались!

Загрузка…

Более 9 лет в трейдинге и главное, что это это одинаково доступно всем. Вся информация в открытом доступе, как для нас, так и для трейдеров в Нью-Йорке. Один клик – и вы там, второй клик – и вы уже в Токио. Эти захватывающие путешествия приносят не только наслаждение, но и деньги.

Расписание торговых сессий фондовых бирж

Время работы фондовых бирж

Время работы бирж

NYSE Нью-Йоркская фондовая биржа: 9:30 – 16:00NASDAQ Электронная система торговли ценными бумагами 9:30 – 16:00LSE Лондонская фондовая биржа: 8:00 – 16:30NYMEX Нью-Йоркская товарная биржа: 10:00 – 16:30COMEX Нью-Йоркская биржа металлов: 8:00 – 13:30CME Чикагская товарная биржа: 10:00 – 18:00ICE Межконтинентальная биржа: 10:00 – 17:00EURONEXT Консорциум европейских бирж: 9:00 – 17:30LIFFE Лондонская международная биржа финансовых фьючерсов: 1:00 – 20:00EUREX Европейская биржа деривативов: 8:00 – 00:00FWR Франкфуртская фондовая биржа: 9:00 – 20:00TSE Токийская фондовая биржа: 9:00 – 15:00TGE Токийская зерновая биржа: 9:00 – 16:45HKSE Гонконгская фондовая биржа: 9:00 – 15:00MIB Миланская фондовая биржа: 9:00 – 17:30SWX Швейцарская фондовая биржа: 9:00 – 17:30MSE Мадридская фондовая биржа: 9:00 – 17:30MOEX Московская биржа: 10:00 – 18:45

Большинство бирж работают без перерыва на обед. Исключение составляют только азиатские торговые площадки.

Расписание торговых сессий фондовых бирж

Время работы на фондовой бирже можно разделить на три периода:

- Pre-market – несколько часов до открытия биржи

- Core trading hours – основная торговая сессия.

- After-market – Несколько часов после закрытия торгов основной торговой сессии.

Pre-market или предторговая сессия – это время работы биржи перед открытием основной сессии, когда трейдеры могут выставлять свои поручения в торговую систему. В это время удовлетворяются только адресные заявки, когда покупатель и продавец предварительно согласовывают между собой все условия будущей сделки и используют торговую площадку исключительно для упрощения процедуры расчетов. Безадресные ордера только фиксируются биржей. Сделки по ним заключаются после открытия основной торговой сессии.

Основная торговая сессия – самый продолжительный период. Это время, когда можно без каких-либо ограничений заключать, как адресные, так и безадресные сделки.

After-hours или послеторговый период – время работы бирж непосредственно после закрытия основной торговой сессии. Это время предназначено для проведения брокерами и трейдерами окончательных расчетов по итогам торгового дня: заключение сделок по переносу маржинальных позиций, проведение операций РЕПО. Безадресные сделки по покупке и продаже акций в этот период не заключаются.

Рекомендованные для вас статьи:

- Главные Американские Фондовые Биржи и их особенности

- Фондовая биржа NASDAQ – акции, время работы, детали

- Национальная фондовая биржа Индии (NSE) в деталях

- Австралийская фондовая биржа (ASX) в подробностях

- Брюссельская фондовая биржа (Euronext Brussels)

Когда можно подать поручение на покупку и продажу акций

- Подать поручение по телефону.

- Самостоятельно сформировать поручение через специальный биржевой терминал.

- Подать поручение через веб-интерфейс.

В первом случае инвестору совершенно неважно, открыта в данный момент торговая сессия фондового рынка или нет. Главное, чтобы работал сам брокер

Инвестор оформляет поручение, а задача брокера – выставить его в торговую систему (открыть сделку) в самом начале торгов.

Если инвестор хочет подавать свои поручения самостоятельно, он должен принимать во внимание время работы именно той биржи, на которой котируются акции. Например, по времени МСК в Японии торги начинаются в 3:00, в Сингапуре – в 4:00, в Лондоне – в 11:00, а в Нью-Йорке – в 16:30

Например, по времени МСК в Японии торги начинаются в 3:00, в Сингапуре – в 4:00, в Лондоне – в 11:00, а в Нью-Йорке – в 16:30.

Брокер принимает распоряжения своих клиентов в любое время, вне зависимости от того, идут торги на бирже в этот момент или нет. Но фактически, сделки заключаются только тогда, когда торги на соответствующей фондовой бирже открыты.

В большинстве ситуаций лучше давать поручение брокеру на покупку акций в то время, когда биржа открыта, так вы сможете поймать самую низкую цену и инвестировать по самой выгодной цене.

История биржи NASDAQ

Биржа NASDAQ (National Association of Securities Dealers Automated Quotation) – это одна из ведущих бирж США, основанная в 1971 году и специализирующаяся на акциях высокотехнологичных компаний. Название биржи произошло от аббревиатуры автоматической системы котировок, с помощью которой определялись котировки акций и проводились расчеты.

Зародилась биржа NASDAQ еще в 1939 году, после принятия в США закона, обязывающего всех брокеров, не являющихся членами действующих бирж, объединиться в саморегулируемые организации. Так была создана ассоциация NASD (National Association of Securities Dealers), которая объединила участников внебиржевого рынка ценных бумаг США.

В 1960-х годах началось активная систематизация и автоматизация рынка ценных бумаг. Благодаря развитию компьютерных технологий, была создана внебиржевая электронная система торговли ценными бумагами – NASD Automated Quotations (NASDAQ). В дальнейшем, благодаря компьютеризации всех торговых операций, NASDAQ стала первой в мире электронной фондовой биржей.

На сегодняшний день NASDAQ является одной из крупнейших мировых бирж. Ее основной специализацией являются операции с акциями компаний, работающих в сфере производства высокотехнологичной продукции и программного обеспечения. В листинге NASDAQ находятся акции более 4000 различных компаний, а также рассчитываются фондовые индексы по разным секторам экономики.

Почему время работы бирж разбито на сессии

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Несмотря на то что торговля ценными бумагами и производными инструментами уже давно ведется онлайн, биржи не работают круглосуточно. Это связано с тем, что для обеспечения работоспособности системы и проведения сделок по-прежнему требуется участие персонала.

Даже на одной площадке в течение дня выделяют несколько сессий. Продолжительность торгов для разных активов различается. Например, на Московской бирже временной промежуток, когда доступны сделки с валютой, – дневная и вечерняя сессия. Купить облигации можно только до 18.45 МСК.

Разница во времени работы бирж напрямую воздействует только на те активы, которые обращаются на международном уровне. Например, акции Yandex или Apple опытные трейдеры предпочитают покупать, когда открыты американские площадки. В этот период, благодаря максимальному спросу, бумаги наиболее ликвидны, а спред минимален.

Несовпадение торговых сессий – основная причина того, что рынок открывается с гэпом. Наибольшее влияние на российскую биржу оказывают торги в США, несмотря на то, что они по времени завершают работу мировых бирж. Азиатская сессия имеет меньший вес, хотя начинает день и пытается задавать ему тон

Важно понимать, что состояние других торговых площадок отражается на всех активах, косвенно даже на тех, что обращаются исключительно внутри одной страны. Если трейдеры видят, что заокеанские рынки дали негативные сигналы, они склонны распродавать бумаги, а не открывать новые рискованные позиции

Поймав момент наибольшей ликвидности при покупке или продаже актива, можно получить ощутимую выгоду. Но заниматься этим стоит только тем, кто использует краткосрочные стратегии спекулянта. Для долгосрочного инвестора, который открывает позиции, рассчитывая на многократный рост котировок в течение нескольких лет, это не так актуально

Тем не менее важно знать регламент работы бирж и понимать вызываемые им флуктуации. Это может пригодиться, если какая-либо из ваших инвестиций окажется неудачной, и позиция станет низколиквидной

Тихоокеанский регион

Здесь выделить стоит разве что биржи Сиднея и Веллингтона, именно Австралия и Новая Зеландия – ключевые игроки в это время. С точки зрения объемов обе площадки — аутсайдеры. В основном здесь торгуются акции местных компаний.

| Биржа | Торговая сессия | Премаркет | Постмаркет |

|---|---|---|---|

| NZX (Веллингтон) | 01:00 — 07:45 | 09:00 — 10:00 | 07:45 — 08:00 |

| ASX (Сидней) | 03:00 — 09:00 | 00:00 — 03:00 | 09:00 — 09:10 09:10 — 09:12 (проводится аукцион) |

Как и в случае с азиатским регионом эти биржи крайне неудобны для работы трейдерам, проживающим в часовых поясах GMT+2, GMT+3. Слишком велик разрыв во времени. Также не забудьте скорректировать на час приведенные в таблице значения зимой.

Полезные советы по использованию торговых сессий

Для успешной торговли, необходимо обязательно учитывать время открытия рынков Форекс. Предлагаю также ознакомиться с полезными советами некоторых опытных трейдеров:

- Во время ведения торговли учитывать открытие торговых сессий Форекс по московскому времени, чтобы снимать все сливки.

- Во время открытия торгов Форекс на азиатской сессии самой активной валютой является японская йена.

- Самые активные периоды во время европейской сессии: с 10.00-14.00 и 15.00-19.00.

- Старайтесь не оставлять сделки открытыми во время «тонкого» рынка, когда ликвидность не может удержать стабильность цен.

- В канун нового года, когда многие компании обменивают свою валюту, чтобы сдать годовой отчет, необходимо вести аккуратную торговлю.

- Многие сессии после выходных дней сопровождаются гепом, в этой связи советую вам защищать свои сделки стоп-лоссами или закрывать все сделки в пятницу вечером.

Как бы там ни было, очень важно знать время открытия бирж на рынке Форекс. Безусловно, это не главный инструмент для успешной торговли, но очень важный

Клиринговые организации в России

Клиринги скрепляют единый РЦБ России, особенно после принятия закона о них в 2011 году (материалы в конце статьи).

Общая информация о клиринговых центрах

Система клиринга обслуживает всех профессиональных участников фондового рынка. Комплекс клиринга рассчитывает нетто-позицию заключенных договоров.

Допустим, брокер приобрел семь акций утром и тут же реализовал четыре. Вечером купил еще семь и продал пять. В конце торговой сессии его общая позиция равна семи акциям. По клиринговой операции часть сделок будет закрытой, а конечная позиция трейдера – покупка семи акций. Он оплачивает их цену своему партнеру, то есть расчетной палате.

Примерная схема информационных потоков Клиринговой палаты

Клиринговый сбор

Для снижения рисков на РЦБ участники собирают определенную сумму. Клиринговый сбор – это комиссионные, которые постоянно вносятся членами фондовых, товарных, и фьючерсных рынков для хеджирования клиринговой компании. Клиринговый сбор зачастую взимается также с биржи или регистраторов.

Примеры по конкретным комиссиям смотрите чуть ниже.

Расчетно-клиринговые структуры

На РЦБ на стыке веков на бирже на порядок выросло количество участников и сделок. Это объективно привело к созданию расчетно-клиринговых структур, ведущих учет, контроль и страхование сделок. Они называют себя клиринговыми палатами или расчетными и фактически выполнят функции клиринга:

- Определений позиций профучастников, их регуляцию;

- Понижение суммы сбора за обслуживание;

- Мгновенные расчеты по времени;

- Минимальные риски при договорах.

Расчетно-клиринговые учреждения работают для клиентов онлайн. На их официальных сайтах найдется необходимая информация для торговли ценными бумагами.

НКО «Национальный Клиринговый Центр»

НКО «НКЦ» учреждена в 2005 года, специализировался исключительно на операциях на ММВБ. С 2007 года НКЦ делал клиринг на валютном рынке ММВБ, с 2011 года на рынке ценных бумаг, с 2012 на срочном рынке. В 2013 Национальному Клиринговому Центру Центробанком РФ был присвоен титул единственного центрального контрагента.

К организации присоединялись другие организации, добавляя собственный капитал. НКЦ стал работать на других биржах и рынках. На первый квартал 2020 года сумма активов-нетто составляла более 4 трлн. рублей.

На 1 января 2020 года объем нетто-активов НКЦ составил 4,0 трлн рублей, объем собственных средств – 70,5 млрд рублей. За 2019 года НКЦ демонстрирует прибыль в размере 16,2 млрд рублей. 100% владелец клирингового центра – ПАО Московская биржа.

Клиринговые палаты

Эта организация обрабатывает и выполняет платежи продавцов и покупателей на бирже цифровым методом. КП – профучастник фондового рынка. Основные функций учреждения:

- Сбор информации по всем заключенным в ходе сессии сделкам, анализ, учет и корректировка данных.

- Учет проведенных на бирже операций.

- Выяснение обязательств между участниками, расчет.

- Перевод ЦБ и других ценных документов и денег продавцу.

- Гарантия и снижение рисков для всех сторон.

Клиринговый центр МФБ

АО «Клиринговый центр МФБ» создано в 2009 году. Процесс проходил в форме реорганизации «Московской фондовой биржи» в ОАО. До 2013 года фирма выполняла функции биржи совместно с клиринговыми услугами. В 2013 году было принято решение о прекращении торгов и стратегическом движении на клиринговую работу. По заявлению руководства были аннулированы лицензии на биржевую деятельность. Компания сосредоточилась на одном, набирающем обороты сегменте.