Как сделать уточненную декларацию по ндс в 2021 году

Содержание:

- Примеры заполнения декларации УСН Доходы для ИП

- Особенности заполнения уточненной декларации 3-НДФЛ

- «Уточненка» представлена после окончания срока уплаты налога, но до выездной проверки

- Что писать в декларации

- Ответы на распространенные вопросы

- Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

- Как заполнить декларацию при закрытии ИП

- Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

- Обязательно ли делать уточнения и как это происходит?

- Корректирующие уточняющие справки

- Порядок внесения исправлений в КУДиР

Примеры заполнения декларации УСН Доходы для ИП

А теперь на конкретных примерах рассмотрим заполнение декларации УСН 6 для ИП.

Пример 1.

Индивидуальный предприниматель без работников получил в течение 2020 года следующие доходы:

- первый квартал — 243 000 руб.;

- второй квартал -172 000 руб.;

- третий квартал — 319 000 руб.;

- четвёртый квартал — 192 000 руб.

Кроме того, в течение года ИП каждый квартал платил за себя фиксированные страховые взносы по частям:

- первый квартал — 10 000 руб.;

- второй квартал — 8 000 руб.;

- третий квартал — 12 000 руб.;

- четвёртый квартал – 10 874 руб.

Это позволило сразу уменьшать авансовые платежи за каждый отчётный период. В декларации при этом будут отражаться не только начисленные авансовые платежи (6% от дохода), но и суммы авансов, уменьшенные на уплаченные взносы.

Обратите внимание, что в налоговом учёте для УСН Доходы учитываются не кварталы, а отчётные периоды:

- первый квартал;

- первое полугодие;

- девять месяцев.

При этом полученные доходы, авансовые платежи и уплаченные страховые взносы рассчитываются нарастающим итогом с начала года. В таблице это выглядит так.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 243 000 | 14 580 | 10 000 |

| Первое полугодие | 415 000 | 24 900 | 18 000 |

| Девять месяцев | 743 000 | 44 040 | 30 000 |

| Календарный год | 926 000 | 55 560 | 40 874 |

У этого предпринимателя нет работников, что даёт ему право уменьшать исчисленные авансовые платежи на всю сумму уплаченных в отчётном периоде взносов. Например, за первый квартал вместо 14 580 рублей авансового платежа ИП заплатит только 4 580 рублей. Причина в том, что рассчитанный авансовый платеж уменьшен на 10 000 рублей уплаченных страховых взносов.

В результате исчисленный налоговый платеж за год (с учётом авансовых платежей) без ограничений уменьшается за счёт уплаченных за себя взносов. Заплатить по итогам года останется только 646 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП без работников)

Пример 2.

Если у предпринимателя есть работники, то он тоже вправе уменьшать исчисленные налоговые платежи за счёт уплаченных взносов. Однако здесь уже действуют ограничения: налоговые платежи можно уменьшить не более, чем на 50%. Посмотрим, как это выглядит в цифрах.

ИП с работниками получил в течение 2021 года следующие доходы:

- первый квартал — 643 000 руб.;

- второй квартал — 810 000 руб.;

- третий квартал — 540 000 руб.;

- четвёртый квартал — 920 000 руб.

В течение года предприниматель платил страховые взносы не только за себя, но и за работников:

- первый квартал — 30 000 руб.;

- второй квартал — 48 000 руб.;

- третий квартал — 45 000 руб.;

- четвёртый квартал – 27 000 руб.

Сведём полученные доходы, авансовые платежи и уплаченные страховые взносы нарастающим итогом с начала года в таблицу.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 643 000 | 38 580 | 30 000 |

| Первое полугодие | 1 453 000 | 87 180 | 78 000 |

| Девять месяцев | 1 993 000 | 119 580 | 123 000 |

| Календарный год | 2 913 000 | 174 780 | 150 000 |

В декларации ИП с работниками будут видны только те суммы взносов, которые уменьшают рассчитанные налоговые платежи не более, чем на 50%. Например, при уменьшении авансового платежа за первый квартал в строке 140 отображается сумма 19 290 (50% от 38 580 рублей), хотя страховых взносов было уплачено 30 000 рублей.

Всего же, в течение года ИП-работодатель смог учесть при уменьшении налога только 87 390 рублей страховых взносов, а не всю сумму в 150 000 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП с работниками)

Если при заполнении своей декларации вы столкнетесь с какими-то трудностями, рекомендуем обратиться на бесплатную консультацию специалистов 1С:БО.

Бесплатное бухгалтерское обслуживание от 1С

Особенности заполнения уточненной декларации 3-НДФЛ

Составление корректирующей декларации практически ничем не отличается от первичного заполнения данных. Во-первых, необходимо указать номер корректировки (1, 2, 3 и т.д.) за отчетный период. Во-вторых, требуется правильно отразить всю необходимую информацию с приложением подтверждающих документов при необходимости.

Декларация формируется в двойном экземпляре – один предоставляется в ИФНС, другой остается у налогоплательщика. Формат сдачи может быть любым: по почте ценным письмом, через интернет или посредством личного посещения налоговых органов. Документ заполняется с использованием компьютерных программ или «от руки». Никакие зачеркивания/исправления не допускаются – в приеме такой формы налоговики скорее всего откажут. Если подача декларации сопровождается подтверждающими документами, рекомендуется составить сопроводительный реестр с перечнем всех приложений (копий или оригиналов). Каждая страница формы и реестра подписывается декларантом лично. При распечатке документа двухсторонняя печать запрещена. Сам бланк включает много листов, заполнение которых выполняется в зависимости от конкретной ситуации налогоплательщика.

Обязательны к заполнению всеми налогоплательщиками:

- Титульный лист – отражаются общие сведения о физлице, его ИНН/статусе, дате и месте рождения, паспорте, отчетном периоде, виде подаваемого документа (первичный или повторный), налоговом подразделении, прочая статистическая информация.

- Раздел 1 – отражаются данные о налоге к доплате или возврату из бюджета.

- Раздел 2 – отражается расчет налогооблагаемой базы и непосредственно налога по используемой расчетной ставке.

Остальные страницы формируются по необходимости. К примеру, при заявлении о доходах по аренде имущества следует выбрать титульный лист, разделы 1,2, лист А. При оформлении имущественных вычетов в связи с приобретением жилья понадобится заполнить титульный лист, разделы 1, 2, листы А и Д1. Для получения вычетов социального характера вносить сведения необходимо в титульный лист, разделы 1, 2, листы А и Е1. Если же физлицо продало квартиру/автомобиль и желает получить имущественный вычет, следует сдать декларацию в составе – титульный лист, разделы 1, 2, листы А и Д2.

Как видите, случаи очень многообразны и важно не только грамотно отразить все сведения, но и выбрать подходящие листы. Только после этого декларация будет заполнена правильно, что гарантирует принятие формы налоговыми органами. Значительно упрощается процесс сдачи отчета при формировании данных в специальной программе, где предусмотрена встроенная проверка информации показателей, что минимизирует ошибки

Значительно упрощается процесс сдачи отчета при формировании данных в специальной программе, где предусмотрена встроенная проверка информации показателей, что минимизирует ошибки.

«Уточненка» представлена после окончания срока уплаты налога, но до выездной проверки

Кроме того, возникает вопрос о том, можно ли избежать санкции, если соблюдены не оба названных условия, а только одно из них? Ответ зависит от того, какое именно условие не выполнено. Если налогоплательщик не заплатил недостающую сумму налога и пени, то штраф неизбежен, и суды всегда поддерживают налоговиков (см. определение ВС РФ от 10.08.15 № 302-КГ15-8611 и постановление АС Московского округа от 30.01.15 № А40-81421/2014). И даже в случае, когда есть недоимка только по пеням, а налог перечислен, решение, скорее всего, будет в пользу инспекции (см., например, постановление АС Северо-Западного округа от 18.12.14 № А56-15646/2014).

Иначе обстоит дело, если налог и пени уплачены, а невыполненным оказалось другое условие. То есть «уточненка» представлена после того, как налогоплательщик узнал, что налоговики выявили занижение облагаемой базы. Среди судей единства нет. Иногда они встают на сторону налоговиков и подтверждают, что при данных обстоятельствах освобождение от штрафа невозможно (см. определение ВАС РФ от 11.04.14 № ВАС-3399/14). Но встречаются и другие примеры. В частности, столичный Арбитражный суд пришел к выводу, что даже если уточнения представлены после обнаружения инспекторами нарушений, основания для штрафа могут отсутствовать. Главное, чтобы на момент подачи «уточненки» налог и пени были уплачены. Данное решение оставлено без изменения постановлением АС Московского округа от 30.06.15 № А40-128481/14.

На наш взгляд, у налогоплательщиков, которые окажутся в похожей ситуации, есть шанс оспорить санкцию в суде. Но, учитывая противоречивый характер арбитражной практики, начинать тяжбу целесообразно, только если величина штрафа весьма существенна.

Что писать в декларации

Заполнить графу номера корректировки в декларации совсем несложно, просто нужно указать порядковый номер вашего варианта отчета. Та документация, которую вы сдаете в первый раз, будет называть первичной, а все последующие варианты уточненными.

Очень важно не перепутать номера, поскольку при обнаружении этой ошибки налоговая может не просто заставить всё переделывать и выпишет штраф. Вы также можете лишиться выплат, которые получили бы по декларации. К примеру, если вы оформили налоговый вычет и получили его, а потом запутались с номерами корректировок, то ФНС потом через суд может потребовать возвращения вычета обратно

К примеру, если вы оформили налоговый вычет и получили его, а потом запутались с номерами корректировок, то ФНС потом через суд может потребовать возвращения вычета обратно.

Вот, при каких случаях необходимо будет исправлять вашу декларацию и подавать новый вариант:

- В первом варианте декларации были неправильные расчеты и в итоге сумма налога не соответствует действительной.

- Есть особенность в подаче корректировки. Если налог был неправильно указан в сторону его переплаты, то налогоплательщик необязательно должен об этом сообщать и переделывать декларацию. А вот если при расчетах налог был занижен, то внесение корректировок обязательно. Поэтому если вы обнаружили, что сделали переплату и её сумма совсем небольшая, то имеет смысл оставить всё как есть, потому что переделать декларацию будет намного сложнее.

https://youtube.com/watch?v=aItjLw7-1k4

Первичная

Первичная декларация всегда заполняется в одном и том же формате. Номер корректировки будет иметь вид «0—». Хотя эта декларация первая, она обозначается как нулевая, и называется так же. Все дальнейшие варианты уже будут различаться и заполняться иначе.

Уточненная

Первичная декларация на самом деле является нулевой и, соответственно, обозначается именно кодом «0». Все дальнейшие декларации будут уже уточненными и должны быть пронумерованы в строгой очередности. Проверяющий в этом случае сможет определиться, какой именно вариант будет конечным, содержащим все необходимые корректировки.

В законодательстве нет ограничения по количеству исправленных вариантов деклараций, которые предоставляются в налоговую контору. Именно поэтому вы можете вносить корректировки до тех пор, пока ваша отчетность не станет абсолютно точной и правильной.

Определить номер корректировки можно следующими способами:

- Проще всего можно посчитать, сколько деклараций вы уже подали. Из-за того, что самая первая декларация имела номер «0», то все последующие будет отражать то число, сколько вариантов деклараций уже было до него. К примеру, если вы подаете пятую 3-НДФЛ, то кодировать нужно число «4», поскольку именно столько вариантов было до этого.

- Также можно обратиться в налоговую и посмотреть, каким был номер предыдущей декларации и в новом варианте поставить следующий.

Ответы на распространенные вопросы

Вопрос № 1:

Каковы сроки камеральной проверки уточненной декларации по форме 3-НДФЛ?

Ответ:

Если уточненная декларация подана до истечения срока первоначальной камеральной проверки, то первоначальный срок прерывается и начинает течь новый срок камеральной проверки. Если уточненная декларация подана, например, через полгода, срок камеральной проверки устанавливается такой же, как и для первоначальной декларации. Срок камеральной проверки – 3 месяца с даты получения декларации ИФНС.

Вопрос № 2:

Можно ли подать уточненную декларацию 3-НДФЛ в случае признания договора недействительным и возврата дохода, полученного по такому договору?

Ответ:

Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ. Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Вопрос № 3:

Налогоплательщик подал первоначально декларацию по форме 3-НДФЛ, в которой был заявлен имущественный вычет по приобретенной в браке квартире. Причем сумма доходов у налогоплательщика была меньше, чем положенный по законодательству имущественный вычет. Может ли аналогичную декларацию подать супруг на оставшуюся сумму вычета, если у налогоплательщика в последующих периодах не было доходов, облагаемых НДФЛ?

Ответ:

Да, действующее законодательство позволяет подать декларацию по 3-НДФЛ с имущественным вычетом по одной квартире обоими супругами. В этом случае сумму имущественного вычета, указанную в первоначальной декларации необходимо скорректировать, подав уточненную декларацию. Второму супругу можно будет подать первоначальную декларацию формы 3-НДФЛ, в которой указать имущественный налоговый вычет, равный разнице между законодательно установленной суммой имущественного вычета и суммой имущественного вычета, отраженной в уточненной декларации первого супруга.

Вопрос № 4:

Нужно ли подавать уточненную декларацию 3-НДФЛ в случае указания в ней неверного КБК?

Ответ:

При указании неверного КБК занижения налоговой базы по НДФЛ нет. В данном случае подача уточненной декларации является правом налогоплательщика.

Вопрос № 5:

Была обнаружена ошибка в декларации в части суммы социального вычета на лечение. После сдачи декларации был найден еще один документ, подтверждающий расходы на лечение и ранее не отраженный в декларации 3-НДФЛ. Можно ли подать уточненную декларацию в таком случае?

Ответ:

Да, можно подать уточненную декларацию, отразив сумму по найденному позже документу. При этом необходимо учесть следующее. Сумм налогового социального вычета не должна превышать установленного законодательством лимита и уточненная декларация должна быть подана не позднее трех лет с уплаты налога, по которому был указан первоначальный социальный вычет на лечение.

Корректировка декларации 3-НДФЛ — это возможность дополнить отчет или, наоборот, удалить лишние графы. Как правильно вносить изменения в отчет и каковы последствия ошибок — в нашем материале.

- http://www.bizkit.ru/2018/11/28/5988/

- https://atorcenter.ru/3-ndfl-utochnennaya/

- https://ukpravoedelo.ru/kak-v-lichnom-kabinete-nalogoplatelschika-otkorrektirovat-deklaraciju-74558/

- https://pensermen.ru/polezno-znat/deklaratsiya-3-ndfl-i-vozvrat-nalogovogo-vycheta-za-lechenie-cherez-internet-iz-lichnogo-kabineta-nalogoplatelshhika.html

- https://nalog-prosto.ru/utochnennaya-deklaratsiya-3-ndfl/

- https://dom-voprosov.ru/prochee/kak-podat-utochnennuyu-deklaratsiyu-3-ndfl-cherez-lichnyj-kabinet

- https://dkzavod.ru/kommercheskoe-pravo/kak-sdelat-utochnennuyu-deklaratsiyu-3-ndfl-v-lichnom-kabinete.php

- https://xn—-ttbkbwi.xn--p1ai/kak-podat-utochnennuyu-deklaratsiyu-3-ndfl-cherez-lichnyj-kabinet/

- https://pravoonline24.ru/kak-otpravit-utochnennuju-deklaraciju-cherez-lichnyj-kabinet-76483/

- https://nalog-plati.ru/voprosy/kak-ispravit-nalogovuyu-deklaratsiyu-v-lichnom-kabinete

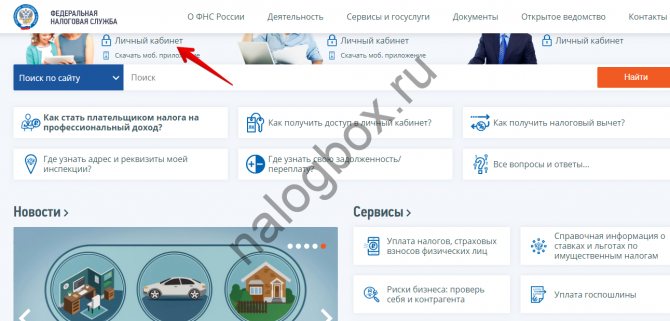

Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

Если неправильно заполнил декларацию 3-НДФЛ онлайн, то можно подать корректировочную тем же способом — в «Личном кабинете» либо на бумажном бланке. Форма и способ подачи не влияют на результат — они тождественны.

Если и уточненный отчет окажется с ошибками, при подаче нового вы не только исправляете противоречия и ошибки, но и таким образом аннулируете корректирующие декларации 3-НДФЛ — все, которые были поданы прежде за этот же период. но

Пример 2

Николаев Игорь подал декларацию за 2021 год в связи с продажей недвижимости, которой владел менее 3 лет. Выручка от сделки — 3 000 000 рублей. Он воспользовался имущественным вычетом в размере 1 000 000 рублей. Но затем решил предъявить расходы — 2 000 000 рублей.

Чтобы исправить ошибку в декларации 3-НДФЛ онлайн, следуйте инструкции:

- Войдите в своей «Личный кабинет».

- Откройте вкладку «Жизненные ситуации».

- Переходите к странице для представления отчета.

- Здесь вы можете заполнить его онлайн либо загрузить форму, заполненную в программе.

- Если заполнять онлайн, то вам нужно пройти 7 шагов.

- На первом же этапе вам нужно вносить изменения — на вопрос об очередности подачи нужно ответить «Нет».

- Появится строка для указания номера корректировки. Ставьте «1», если это ваша первая уточненная форма за этот период.

- Выберите доходы.

- Вычеты — если они у вас есть.

- Добавьте доходы — сначала источник.

- Выберите признак источника. Если ваш покупатель — обычный гражданин, то он — физическое лицо.

- Укажите имя покупателя.

- Потом сами доходы — в точности, как в первом отчете.

- Выручка имеет код 1510.

- Здесь осуществляется основная корректировка — изменение вычета. Вместо вычета по ст.220 выбирается вычет в виде расходов.

- Укажите расходы.

- Поверьте итоги и нажмите на кнопку «Далее».

- Если у вас нет вычетов, пропускате 5-ый шаг.

-

Посмотрите итоги.

- Получившийся отчет можно увидеть в виде бланка. Он будет отличаться другим номером корректировки — «1».

- С помощью электронной подписи вы можете сразу отправить отчет в ИФНС.

Обязательно прикрепите документы перед отправкой, иначе инспекция не подтвердит ваше право на вычет.

Как заполнить декларацию при закрытии ИП

Всего в бланке декларации по упрощённой системе 10 страниц, но плательщики каждого объекта налогообложения заполняют только свои разделы:

- УСН Доходы – разделы 1.1, 2.1.1, 2.1.2 (этот раздел заполняют те, кто платит торговый сбор, который пока взимается только в Москве);

- УСН Доходы минус расходы – разделы 1.2, 2.2.

Титульный лист заполняют все налогоплательщики, а раздел 3 – только те, кто получал целевое финансирование (независимо от варианта УСН).

Образец декларации при закрытии ИП

Для образца заполнения рассмотрим самый популярный пример – ИП на УСН Доходы без работников. Вот какие данные у нас есть:

Индивидуальный предприниматель Андреев Сергей Семёнович вёл бизнес в Вологде. Основной код ОКВЭД 74.20 – услуги фотографа. В первом квартале 2021 года ИП получил доход в размере 128 000 рублей. Предприниматель решил прекратить деятельность в конце марта, а значит, ему надо отчитаться за отработанный период 2021 года.

Доходы у ИП небольшие, поэтому исчисленный налог можно уменьшить до нуля, если перечислить часть взносов до снятия с учёта. Для этого в марте предприниматель заплатил 8 000 рублей страховых взносов за себя. Оставшаяся сумма взносов будет рассчитана после того, как станет известна дата внесения в ЕГРИП записи о прекращении предпринимательской деятельности.

Титульный лист

Титульный лист декларации УСН заполняется обычным образом, за исключением поля налогового периода. Вместо «34», который проставляется, если предприниматель продолжает вести деятельность, надо вписать код «50».

Остальные данные стандартные:

- ИНН 962888175307;

- номер корректировки – «0»;

- код налогового периода — «50»;

- отчётный год – 2021;

- код ИФНС в Вологде – 3525;

- код места учёта для ИП – 120;

- ФИО предпринимателя;

- номер телефона;

- количество страниц в заполненной декларации (в данном случае – 4);

Отчёт сдаёт сам предприниматель, поэтому в левом нижнем блоке проставляется «1».

Раздел 1.1

В этом разделе отражают налоговые платежи к уплате. Но, как мы уже сказали, исчисленный налог в сумме 7 680 рублей (из расчёта 6% от 128 000 рублей) полностью уменьшается за счёт перечисленных взносов. Поэтому в примере декларации при закрытии ИП в соответствующих строках стоят прочерки.

В разделе 1.1 заполнен только код ОКТМО Вологды – 19701000. Учитывая, что в течение отчётного периода предприниматель не менял место постановки на учёт, код ОКТМО вносят только один раз – в строку 010.

Раздел 2.1.1

В этом разделе отражается формирование налоговой базы для расчёта налога. Поэтому здесь указывают полученные доходы, применяемую ставку и сумму взносов, уменьшающую налог.

В новой декларации УСН надо сначала указать код признака применения налоговой ставки, для нашего примера это «1». Теперь надо выбрать код признака самого налогоплательщика. Работников у него не было, поэтому выбираем значение «2».

В строках 110-113 показывают доходы нарастающим итогом. Поскольку доходы были получены только в первом квартале, сумма с начала года одна и та же – 128 000 рублей. Аналогично заполняются строки 130-133, в них тоже повторяется одна и та же сумма исчисленного налога.

Последние строки декларации показывают, сколько взносов учтены при уменьшении налога. И хотя предприниматель до закрытия ИП перечислил 8 000 рублей, учитывается сумма, не превышающая исчисленный налог, то есть 7 680 рублей.

Остаётся только подписать заполненную декларацию на титульной странице и в первом разделе, а также проставить дату подачи. Направить отчет можно по почте письменным отправлением, лично принести в ИФНС или сдать в электронном виде, заверив ЭЦП.

Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

С 2018 года налоговикам дана чёткая установка – заранее отслеживать и собирать доказательства сдачи недостоверной и неполной налоговой отчётности, чтобы потом её отозвать (аннулировать). Ведь если подписал декларацию – значит заверил, что все представленные в ИФНС сведения соответствуют действительности. Предлагаем в этой статье официальную схему, по которой будут работать инспекции.

Что подтверждает подпись на декларации?

Одна из основополагающих норм Налогового кодекса РФ гласит, что плательщик или его представитель подписывает декларацию (расчет), тем самым подтверждая достоверность и полноту указанных сведений (п. 5 ст. 80).

Чтобы доказать нарушение этого правила и затем отозвать сданную отчётность, инспекторы должны собрать соответствующие доказательства. Занимаются этим, в основном, камеральщики. В письме от 10.07.2018 № ЕД-4-15/13247 ФНС России привела для них инструкцию к действию. С удовольствием делимся ею далее.

Отметим, что речь в письме Налоговой службы идёт только о декларациях по налогу на прибыль компаний и НДС.

Также см. «Признаки, по которым налоговики выявляют сомнительные компании: перечень 2018 года».

Порядок сбора налоговиками доказательств

| № | Мероприятие | Пояснение |

| 1.1 | Допрос руководителя юрлица, ИП | В ходе допроса проверяют полномочия лиц (в т. ч. выдавших доверенности) и устанавливают причастность (непричастность) лиц:

При этом, в ходе допроса устанавливают указанные выше обстоятельства по ВСЕМ организациям, в которых лицо выступает руководителем (учредителем). </ul> |

| 1.2 | Допрос учредителей юрлица, иных лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для налогового контроля | Сюда относят:

Цели: установление владельца (распорядителя) сертификата ключа проверки электронной подписи и квалифицированного сертификата, проверка их полномочий. </ul> |

| 2 | Если необходимо, налоговикам рекомендовано не останавливаться на допросах и продолжить мероприятия налогового контроля. Это может быть: | |

| 2.1 | Осмотр помещений по адресу юрлица в пределах места его нахождения | Для проверки достоверности сведений об адресе, внесенном в ЕГРЮЛ |

| 2.2 | Истребование у банков документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ |

- обратившихся для открытия счета;

- указанных в карточке на распоряжение средствами, находящимися на счете, при заключении договора банковского счета.

</tr>2.3</td>Истребование у удостоверяющего центра документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ</td>Это делают:

- для установления и проверки полномочий лиц, обратившихся за получением сертификатов ключей проверки электронных подписей;

- получения информации о результатах проверки удостоверяющим центром исполнения лицом положений, установленных Законом от 06.04.2011 № 63-ФЗ «Об электронной подписи».

В том числе, налоговики могут получить данные о компрометации ключа электронной подписи.

</ul></td></tr>2.4</td>Проведение экспертизы (почерковедческая, автороведческая, технико-криминалистическая):

- документов;

- информации на машинных носителях.

Основание: п. 1 ст. 95 НК РФ.

</ul></td>Это делают:

- для исключения фактов представления фиктивных документов;

- проверки достоверности подписей лиц (руководителя юрлица, ИП, иных лиц).

</tr></table>

Результаты всех проведенных допросов и осмотров помещений ИФНС фиксирует в протоколах и обязательно отражает в своём внутреннем информационном ресурсе «Допросы и осмотры».

Все перечисленные мероприятия налоговики проводят заблаговременно – в сроки:

- Достаточные для их завершения.

- До наступления сроков подачи в ИФНС деклараций за соответствующий налоговый период.

Если декларация всё же признана недействительной, плательщик узнает об этом в течение 5 рабочих дней с момента её аннулирования.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Обязательно ли делать уточнения и как это происходит?

Обязательно:

если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п. 1 ст.81 НК РФ).

По желанию:

если же налогоплательщик совершил иную ошибку:

- неверный номер и/или дата счета-фактуры;

- неправильный ИНН покупателя и др.

При этом, корректировки в книгу продаж/книгу покупок вносятся обязательно. Даже в тех случаях, когда уточненную декларацию можно не подавать.

Если подавать «уточненку» обязательно, то нужно:

1. внести исправления в книгу продаж или книгу покупок;

2. уплатить недоимку и соответствующие пени (п. 1 и п. 4 ст. 81 НК РФ);

3. предоставить уточненную декларацию.

Обратите внимание: п. 1 ст

54 НК РФ устанавливает возможность перерасчета суммы налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога. Иными словами, это возможность исправить ошибку, не представляя уточненную налоговую декларацию. Но на декларацию по НДС это правило не распространяется, поскольку применить это правило на практике нельзя.

Иногда исправления происходят во время камеральной проверки декларации по НДС. Это касается технических ошибок, не затрагивающих числовые показатели. Налоговая служба после выявления нестыковок запросит пояснения. В ответ на это требование налогоплательщик разъяснит и фактически исправит недочеты в разделах 8 и 9 декларации по НДС

Ситуация из практики. Вопрос: налогоплательщик указал неправильный адрес контрагента, когда вносил счета-фактуры в бухгалтерскую программу. Стоит ли волноваться, что во время камеральной проверки декларации по НДС эта ошибка будет обнаружена? Ответ: адрес контрагента не указывается ни в книге продаж, ни в книге покупок. Следовательно, декларация этот реквизит не содержит. Поэтому беспокоиться не стоит. Нужно просто внести исправления в бухгалтерскую программу.

Корректирующие уточняющие справки

Чтобы исправить сведения, поданные в первичной справке, вам нужно подать корректирующую. В поле «номер корректировки», в этом случае, проставляются цифры от «01» до «98», в зависимости от того какое по счету делается исправление.

Номер корректирующей справки соответствует первичной, а вот дата будет новая. Любая неточность в предоставленной справке ведет за собой целую цепочку нарушений, и как следствие, исправительных документов.

Рассмотрим некоторые из них:

Пример 1. Поле «статус налогоплательщика».

Казалось бы, какая мелочь, ведь суммы прописаны, налог удержан, чего придираться? Признак «статуса» в справке указан «1», т. е. резидент и налог с сотрудника удержан по ставке 13%.

После сдачи первичной 2-НДФЛ кадровики выяснили, что работник еще до конца отчетного года стал нерезидентом. А мы с вами помним, что нерезидент должен заплатить налог по ставке 30%. Поэтому налог за отчетный год пересчитываем.

Подаем корректирующую справку 2-НДФЛ с признаком 1 и «статусом налогоплательщика нерезидент (2)». Но не только. Удержать с работника оставшиеся 17% НДФЛ бухгалтер не может, так как отчетный период закончился. Поэтому подается справка с признаком «2». В которой аналогично заполняются поля 1 и 2.

В поле 3 указываются доходы, не вошедшие в налогооблагаемую базу ранее. В поле пять – сумма исчисленного и не удержанного налога.

Пример 2. После сдачи отчетности 2-НДФЛ бухгалтерия обнаружила свою ошибку.

Сотруднику в честь пятидесятилетия преподнесли ценный подарок на сумму 5000 рублей (превышающий лимит в 4000 р.). Но сумма, в размере 1000 руб. не была учтена в качестве дохода, и налог не начислен. Значит, подаем корректирующую справку 2-НДФЛ с признаком «1», где в поле «доходы…» добавляем сумму этого презента.

Пересчитываем сумму налогооблагаемой базы и исчисленного налога. Указываем сумму не удержанного НДФЛ. Так как налог за подарок вами не удержан, нужно заполнить справку с признаком «2», в которой также указать сумму не удержанного НДФЛ.

Пример 3. Ваша компания выдала беспроцентный заем (или просто простила не возвращенный подотчет) физическому лицу, не являющемуся сотрудником (может быть подрядчику).

В этом случае вы должны подать справку 2-НДФЛ с признаком «2» на сумму полученного дохода этим физлицом. А также письменно сообщить налогоплательщику о его задолженности перед бюджетом. Однако, необходимо уточнить, что за несообщение наказаний не предусмотрено.

Пример 4. Выясняется, что бухгалтер не указал льготы, имеющиеся у сотрудника (вычет на несовершеннолетних детей).

Таким образом, он удержал у работника лишний НДФЛ. В этой ситуации нужно подать корректирующую справку, из которой будет видна излишне уплаченная в бюджет сумма налога.

А также, на основании письменного заявления работника, через банк вернуть ему эти деньги. При этом расчет с бюджетом откорректировать в текущем периоде за счет начислений НДФЛ этого сотрудника.

Пример 5. Сотрудник обратился в свою ИФНС за возмещением НДФЛ. После проведения камеральной проверки он получил отказ. Причина отказа – несоответствие в адресе. В результате сотрудник не получил свои деньги вовремя. А вам придется заплатить штраф и сдать корректирующую справку.

Порядок внесения исправлений в КУДиР

Для исправления ошибки в налоговом учете нужно оформить первичный документ – он будет основанием для внесения корректировочной записи. Таким документом в большинстве случаев является бухгалтерская справка, которая должна содержать все обязательные реквизиты первичного учетного документа, перечисленные в п. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ. Реквизиты этой справки следует внести в КУДиР рядом с корректировками.

Конкретный порядок внесения исправлений в КУДиР не регламентирован, что подтверждено в Письме Минфина России № 03-11-09/36020. Пунктом п. 1.6 Порядка определены лишь общие требования касательно исправления ошибок в КУДиР – это исправление должно быть обоснованным и подтверждаться подписью руководителя организации (ИП) с указанием даты исправления и печати (при ее наличии).

Порядок действий «упрощенца», исправляющего ошибки налогового учета, зависит не только от периода совершения ошибки и ее последствий (возникла переплата или нет), но и от того, в каком виде заполняется КУДиР – в бумажном или в электронном. Напомним, согласно п. 1.4 и 1.5 Порядка допустимы оба варианта ведения этой книги.

Способ внесения исправлений в КУДиР

|

Книга ведется в бумажном виде |

Книга ведется в электронном виде |

|

Для исправления ошибок необходимо перечеркнуть неверное значение показателя, отраженное в КУДиР, и вписать правильное значение. Рядом с корректировкой можете сделать надпись «Исправлено верно». При этом исправление нужно подтвердить подписью руководителя организации (ИП) и печатью (если она есть). Это требование п. 1.6 Порядка. Рядом с исправлением нужно указать реквизиты бухгалтерской справки, на основании которой производилась корректировка показателей. Кроме того, ввиду отсутствия конкретного порядка исправления ошибок в КУДиР «упрощенцы» вправе исправить допущенные ошибки и иным образом (см. также Письмо Минфина России от 15.12.2003 № 04-02-05/1/108) |

Исправления вносятся в программу – удаляются неверные данные и вводятся новые. По итогам года распечатывается верный вариант КУДиР (п. 1.4 Порядка). В новом варианте книги следует указать, что он содержит в себе исправление ошибок, подтвержденное подписью руководителя организации (ИП), с указанием даты исправления и печатью. Также представляется целесообразным хранение нового варианта книги совместно со старым ее вариантом. Также допустимо внесение исправлений в бумажный (распечатанный) вариант КУДиР (в этом случае исправления вносятся первым способом) |