Подотчетные деньги без документов облагаются страховыми взносами

Содержание:

- Проводка — приобретены материалы подотчетным лицом по доверенности

- Проводки по авансовому отчету

- Авансовые отчеты в бухгалтерском учете

- Практический пример: выдано под отчет при командировочных расходах

- Рекомендации по ведению авансовой отчетности

- Регистрация ж/д билетов перевозчика

- Что отражать на счете 71

- Выданы в подотчет денежные средства – проводка – все о налогах

- Что такое подотчет

- Подотчетные командировочные средства

- Командировочные расходы

- Какими документами оформляется выдача денег под отчет

- Выданы командировочные денежными документами

Проводка — приобретены материалы подотчетным лицом по доверенности

Если материальные ценности приобретены работником по доверенности у продавца- неплательщика НДС, то записи такие:

- Дт 71 Кт 50 (51) — выданы деньги подотчетнику;

- Дт 10 (15, 41) Кт 60 (счет учета расчетов с поставщиками) — отражено поступление материальных ценностей от конкретного поставщика;

- Дт 60 Кт 71 (счет учета расчетов с подотчетниками) — подотчетное лицо оплатило данные ценности поставщику;

- Дт 50 Кт 71 — возвращены в кассу непотраченные подотчетные суммы.

При приобретении материалов работником по доверенности у продавца-плательщика НДС и наличии счета-фактуры на имя организации-покупателя записи в учете следующие:

- Дт 71 Кт 50, 51 — выданы деньги под отчет;

- Дт 10 (15, 41) Кт 60 «Расчеты с поставщиками и подрядчиками» — приобретены ТМЦ у конкретного поставщика (отражается стоимость материальных ценностей без НДС);

- Дт 19 «НДС» Кт 60 «Расчеты с поставщиками и подрядчиками» — отражен НДС по приобретенным активам;

- Дт 68.2 «Расчеты с бюджетом по НДС» Кт 19 «НДС» — НДС по приобретенным активам принят к вычету;

- Дт 60 (счет учета расчетов с поставщиками) Кт 71 «Расчеты с подотчетными лицами» — подотчетное лицо оплатило данные активы поставщику;

- Дт 50 Кт 71 (взаиморасчеты с подотчетниками) — возвращены в кассу непотраченные подотчетные суммы.

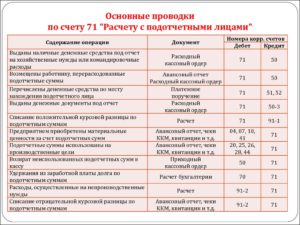

Проводки по авансовому отчету

Деятельность любой организации зависит от его трудовых ресурсов, которые всегда готовы выполнить поставленную задачу. Для выполнения этих задач сотрудникам выделяются денежные средства, за которые они впоследствии должны будут отчитаться. Рассмотрим как отразить в проводках расчеты с подотчетными лицами по авансовому отчету.

Основные нюансы выдачи денег в подотчет

Прежде чем выделить денежные средства в подотчет, руководством предприятия составляется приказ о подотчетных лицах, где пофамильно указывается перечень этих сотрудников. Порядок выдачи денежных средств под отчет регулируется указанием ЦБ РФ от 11.03.2014 №3210-У.

Для выделения подотчетных средств сотрудник обязан предоставить согласованное подписью руководства заявление, где будет указана необходимая сумма денег, цель их выдачи и срок, на который они выделяются. Данное заявление является основанием для составления расходного кассового ордера или платежного поручения на выделение необходимой суммы денежных средств подотчетному лицу.

Полученные средства могут быть использованы только на хозяйственные нужды предприятия — покупку материалов, оплату услуг, а также на оплату командировочных расходов. Перечень расходов, которые можно включить в подотчет регламентируется действующим законодательством. Работнику аванс выдается в пределах сумм предстоящих расходов. Не допускается передача подотчетных сумм одним лицом другому.

По факту потраченных средств сотрудник в течение 3-х дней после отчетной даты указанной в заявлении, работник обязан предоставить в бухгалтерию авансовый отчет и документы, которые подтвердят понесенные им затраты (товарные чеки, квитанции, расходные накладные, акты выполненных работ). Сумму неизрасходованных средств необходимо вернуть в кассу предприятия, что оформляется приходным кассовым ордером.

Получите 267 видеоуроков по 1С бесплатно:

В случае перерасхода денежных средств, при наличии документального подтверждения, сумма перерасхода возмещается сотруднику через кассу предприятия или в безналичной форме на его пластиковую карту (РКО или платежное поручение).

Выдача денег подотчет возможна при выполнении двух условий:

- Наличие приказа о подотчетных лицах и согласованного заявления;

- Полная погашенность предыдущих авансовых отчетов.

Схематически структуру авансовых операций можно отобразить так:

Отражение авансовых отчетов в бухгалтерском учете

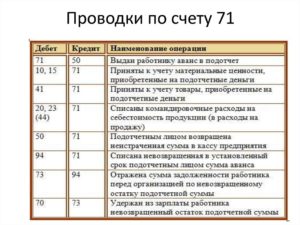

Для учета хозяйственных операций, связанных с авансовыми отчетами, используется активно-пассивный счет 71. По дебету этого счета отображается получение денежных средств, а по кредиту фиксируется перечень расходов, которые были понесены.

Перечень типовых проводок, формируемых в бухгалтерском учете по авансовым отчетам

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 71 | 50 | 12 500 | Выдача денег подотчет из кассы предприятия | РКО |

| 71 | 51 (52) | 13 100 | Перечислены деньги в подотчет на пластиковую карту сотрудника (в национальной или инвалюте) | Платежное поручение |

| 71 | 55 | 12 370 | Выдача денег на специальный банковский счет | Платежное поручение |

| 71 | 50-3 | 5 890 | Сотруднику, который отправляется в командировку, выданы проездные документы. | |

| 50 (51, 52, 55) | 71 | 8 320 | Возврат неизрасходованных подотчетных средств | Авансовый отчет и ПКО, банковская выписка |

| 08 (10, 15) | 71 | 158 000 | Подотчетным лицом приобретено основное средство и другие материальные ценности | Авансовый отчет и акт приема |

| 41 | 71 | 7 800 | Приобретение товаров за деньги, которые были выданы в подотчет | Авансовый отчет, расходная накладная |

|

20 23 25 26 29 44 |

71 | 10 500 | Командировочные расходы включены в состав:

-основного производства; — вспомогательного производства; — общепроизводственных затрат; — общехозяйственных затрат; — обслуживающего производства; — затрат на сбыт |

Авансовый отчет, подтверждающие документы |

| 19 | 71 | 1 890 | Начисленная сумма НДС по авансовому отчету (10500 х 18%) | Авансовый отчет и счет |

| 71 | 50 (51) | 2 500 | Подотчетному лицу выдана (перечислена) сумма перерасходованных средств | РКО, платежное поручение |

| 94 | 71 | 3 260 | Списание денежных средств, за которые подотчетное лицо не отчиталось в указанные сроки | |

| 73 | 94 | 3 260 | Начисленная сумма задолженности за не возвращенные сотрудником подотчетные средства | |

| 70 | 73 | 3 260 | Удержание не возвращенной суммы из заработной платы сотрудника | Зарплатная ведомость |

Авансовые отчеты в бухгалтерском учете

Выполнивший служебное задание вернувшийся сотрудник составляет отчет о произведенных тратах на бланке типовой формы АО-1. Заметим, что затраты по командировкам в части суточных нормируются – на установленные лимиты уменьшается налоговая база. Норматив в день составляет 700 руб. при поездках по РФ, 2500 руб. – при командировках за границу (п. 3 ст. 217 НК РФ). Компания вправе установить собственные размеры суточных. Превышение лимитов означает для компании отнесение сверхнормативных сумм на прибыль, для работника – обложение разницы подоходным налогом. Рассмотрим различные варианты командировочных расходов, перечисленных в авансовых отчетах и их бухгалтерское оформление.

Практический пример: выдано под отчет при командировочных расходах

Например, ООО «Ветер севера» отправило своего менеджера в командировку в Москву для участия в конференции на три рабочих дня со вторника по пятницу. Сотрудник решил вылететь в Москву самолетом в понедельник вечером, а вернуться обратно в пятницу вечером. Кроме того, был забронирован номер в гостинице стоимостью 2 700 руб. в сутки.

Кассир рассчитал расходы для выдачи под отчет авансом для оплаты проезда и проживания:

- билеты на самолет туда и обратно — 12 000 рублей;

- страховой сбор — 1 000 рублей;

- проживание в гостинице с вечера понедельника до утра пятницы — 4 суток * 2 700 = 10 800 рублей;

суточные, согласно установленным нормам, 4 суток * 700 = 2 800 рублей (время в пути считается временем нахождения в командировке, согласно Положения об особенностях направления работников в служебные командировки № 749 от 13.10.2008).

Таким образом, аванс составил:

- 12 000 + 1 000 + 10 800 + 2 800 = 26 600 рублей;

- Дт 71 Кт 50 — 26 600 рублей выдано под отчет на оплату командировочных расходов.

По возвращении из командировки менеджер в течение трех дней отчитался по выданным средствам. В результате сотрудник предъявил дополнительные расходы на проезд в сумме 3 330 рублей:

- от аэропорта к гостинице и обратно — 1 000 рублей;

- из дома в аэропорт и обратно — 2 000 рублей;

- проезд в метро из гостиницы к месту назначения и обратно в течение 3 дней — 330 рублей.

Менеджер написал заявление руководителю о компенсации своих транспортных расходов, которое было утверждено. По итогам бухгалтерия общества сделала записи в программе:

- Дт 71 Кт 50 — оплачен перерасход по авансовому отчету на сумму 3 330 руб.;

- Дт 26 (субконто «Командировочные расходы») Кт 71 — 29 930 рублей.

Рекомендации по ведению авансовой отчетности

Для хозяйствующих субъектов всех форм собственности (за исключением бюджетных организаций) разработана единая форма авансового отчета № ОА-1ТЕКСТ_ССЫЛКИ. Первый блок бланка заполняется бухгалтером. Здесь обозначаются:

- реквизиты документа (номер, дата)

- название юрлица

- ФИО ответственных сотрудников, получающих деньги

- сумма выданных денег

- сумма потраченных средств

- номера счетов, подтверждающих перемещение денег

- данные о возврате средств либо их перерасходе

В следующем блоке бухгалтер фиксирует данные о том, что отчет поступил на проверку. Эту часть бланка бухгалтер отрывает и передает подотчетному сотруднику.

На обороте ОА-1 информация вносится бухгалтером и подотчетным гражданином. Подотчетник вписывает реквизиты и прикладывает чеки, квитанции и прочую документацию, подтверждающую расход денег. Бухгалтер пишет авансовую сумму и счета в системе бухучета, подтверждающие перемещение денежных средств.

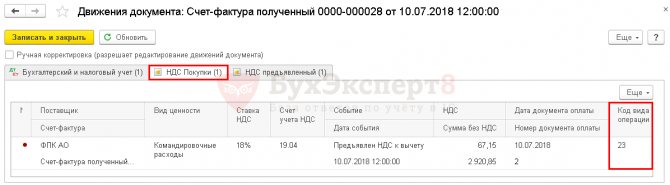

Регистрация ж/д билетов перевозчика

Документ Счет-фактура (бланк строгой отчетности) создан автоматически на основании документа Авансовый отчет.

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Документ формирует проводку:

Дт 68.02 Кт 19.04 — принятие НДС к вычету по услуге.

Документ формирует движения по регистру НДС Покупки:

регистрационную запись по Виду ценности Командировочные расходы с кодом вида операции «» Командировочные расходы по бланку строгой отчетности…» на сумму принятого НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура с кодом вида операции «»;

- БСО с кодом вида операции «23».

Что отражать на счете 71

Приказом Минфина РФ № 94н утверждено, что счет 71 «Расчеты с подотчетными лицами» предназначен для отражения операций по выдаче и возврату подотчетных сумм.

Что такое подотчет? Это определенная сумма денежных средств организации, которая передается работнику на конкретные цели. Причем назначение расходов и срок подотчета строго ограничены. По истечению отведенного времени подчиненный должен предоставить отчет о произведенных расходах. Простыми словами, деньги выдаются авансом, но с условием, что работник предоставит отчет — в этом суть подотчета.

Например, секретарю компании выдали из кассы 100 рублей подотчет на покупку конверта и отправку письма. Когда подотчетный работник отправит письмо, на почте ему выдадут квитанцию или чек. Именно эти платежные документы секретарь приложит к отчету, чем подтвердит факт целевого израсходования средств.

На какие цели можно выдать подотчет:

- Аванс по командировочным расходам. Актуально, когда работника направляют в служебную поездку. В состав командировочных входит оплата проживания и проезда, суточные и иные траты в пути.

- Расходы на хозяйственные нужды компании. Деньги могут быть выданы на любые цели, начиная с покупки лампочки в подсобку, заканчивая строительными материалами для капитального ремонта.

- Расчеты с контрагентами. Например, выдача денег подотчет для оплаты услуг сторонних организаций. Операция используется все реже, так как безналичный расчет гораздо удобнее.

- Иные цели, закрепленные решением руководства компании. Директор вправе распорядиться выдать подотчет на любые цели. Например на покупку техники, исключительных прав, программных продуктов и прочего.

ВАЖНО!

Займы и кредиты работникам нельзя отражать на счете 71. Для этого в бухгалтерском учете предназначен отдельный счет — 73. Некоторые компании, желая упростить учет и уклониться от налогов, оформляют краткосрочные кредиты работникам через 71 счет. Это нарушение.

Выданы в подотчет денежные средства – проводка – все о налогах

Практически ни одна современная организация в ходе своей деятельности не обходится без операций с подотчетными лицами. Выдача наличных на хозяйственные нужды, возврат неиспользованных командировочных средств — многие предприятия сталкиваются с этим каждый день. В статье мы расскажем о специфике работы с подотчетниками, а также на примерах рассмотрим типовые бухгалтерские проводки.

Особенности операций с подотчетными лицами

Подотчетным лицом называют сотрудника организации, которые получает средства для использования в хозяйственных целях и за использования которых обязан отчитаться. Работник может получить деньги под отчет как в виде наличных (через кассу), так и в безналичной форме (путем перечисления на банковскую карту).

Как правило, выдача средств осуществляется на основании заявления сотрудника, при наличии согласования руководителя. В заявлении подотчетное лицо указывает сумму к выдаче, а также цели, на которые необходимо выделение средств.

По факту использования полученных ранее средств сотрудник обязан отчитаться — предоставить авансовый отчет и документы, подтверждающие сумму оплаты. Законодательно зафиксированы сроки, в которые работник должен предоставить отчет. В зависимости от ситуации, срок подачи авансового отчета составляет:

- 3 дня — для отчета по средствам, выданным на хозяйственные нужды;

- 3 дня — для отчета по средствам, выданным на командировку;

- 5 дней — для отчета по средствам, выданным на командировку за границу.

Если по факту сдачи авансового отчета было выявлено, что сотрудник израсходовал средств больше, чем ему было выдано ранее, предприятие осуществляет доплату суммы. В случае обнаружения остатка, его сумма возвращается работником через кассу.

Следует отметить, что средства подотчетному лицу могут быть выданы не только авансом. Работник может приобрести товар (оплатить услуги), необходимый в производственной деятельности предприятия за собственные средства. Оформив авансовый отчет и предоставив квитанцию об оплате, сотрудник получает возмещение потраченных средств.

Приобретение товара с перерасходом подотчетной суммы

Допустим:

В учете ООО «Омега 1» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 71 | 50/1 | Исаев К.Р. получены средства под отчет через кассу ООО «Омега 1» | 34 500 руб. | Расходный кассовый ордер |

| 10 | 71 | Поступили канцелярские принадлежности, приобретенные Исаев (учтены за вычетом суммы НДС) | 30 678 руб. | Авансовый отчет, квитанции об оплате |

| 19 | 71 | Учтена сумма НДС (36 200 руб. * 18% / 118%) | 5 522 руб. | Авансовый отчет, квитанции об оплате, счет-фактура |

| 91/2 | 19 | Списание суммы НДС | 5 522 руб. | Авансовый отчет, квитанции об оплате, счет-фактура |

| 71 | 50/1 | Выдача Исаев К.Р. средств, израсходованных сверх суммы аванса (36 200 руб. — 34 500 руб.) | 1 700 руб. | Расходный кассовый ордер, авансовый отчет, квитанции об оплате |

Оплата услуг в возвратом излишка средств

Рассмотрим пример:

Бухгалтер ООО «Днепр» отразил данные проводки таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 26 | 60 | Услуги ООО «Консультант Плюс» отражены в составе затрат (7 200 руб. — 1 098 руб) | 6 102 руб. | Акт выполненных работ |

| 19 | 60 | Выделена сумма НДС от стоимости консультационных услуг | 1 098 руб. | Акт выполненных работ |

| 68 НДС | 19 | Сумма НДС от стоимости консультационных услуг принята к вычету | 1 098 руб. | Акт выполненных работ, счет-фактура |

| 71 | 50/1 | Через кассу ООО «Днепр» Петренко В.Н. получены средства под отчет | 7 500 руб. | Расходный кассовый ордер, заявление подотчетного лица |

| 60 | 71 | Отражена оплата консультационных услуг, которую осуществил Петренко В.Н. от лица ООО «Днепр» | 7 200 руб. | Авансовый отчет, акт выполненных работ |

| 50/1 | 71 | Остаток неиспользованных средств возвращен Петренко В.Н. в кассу ООО «Днепр» (7 500 руб. — 7 200 руб.) | 300 руб. | Расходный кассовый ордер, авансовый отчет, акт выполненных работ |

Выданы деньги из кассы в подотчет проводка

Бухгалтерский счет учета 71 используют для отражения в проводках информации о суммах средств, выданных сотрудникам под отчет. Какими документами оформляются подотчетные операции и какими проводками в учете отражаются расчеты с подотчетными лицами — об этом Вы узнаете из нашей статьи.

Что такое подотчет

Руководители для обеспечения деятельности хозяйствующего субъекта могут потребовать от трудящихся выполнения каких-либо задач, связанных с определенными затратами.Для их решения работнику передаются подотчетные средства в следующем виде:

-

денежная наличность

- деньги могут быть перечислены на счет в банке либо пластиковую карту

- финансовые документы

В соответствии с законодательством страны подотчет может выдаваться работникам, состоящим в штате компании, работающим по договорам. Если соответствующее условие присутствует в учетной документации юрлица, то деньги могут выдаваться посторонним гражданам.

После растраты денег сотрудник предоставляет бухгалтеру отчет. В нем должна присутствовать информация о том, в какой сумме и для каких нужд были потрачены деньги. Бухгалтер проводит проверку документации и фиксирует операцию в системе бухгалтерского учета.

Подотчетные командировочные средства

Работник, отправляясь в служебную командировку, имеет право на возмещение суммы командировочных расходов, осуществленных с целью:

- оплаты за проезд до пункта назначения;

- оплаты аренды жилья;

- оплаты суточных расходов;

- оплаты прочих оговоренных с работодателем расходов.

Необходимо также учитывать, что работник может претендовать на командировочные выплаты только в том случае, если является штатным сотрудником. Размер денег, выдаваемых под отчет, регулируется коллективными трудовыми договорами или уставом предприятия. Денежные средства, выданные в валюте иностранных государств, необходимо учитывать на отдельных субсчетах.

Командировочные расходы

Порядок отражения в бухучете командировочных расходов зависит от цели командировки. Цель командировки определяется по заданию, указанному в приказе руководителя. С учетом особенностей задания сумму расходов, указанных в утвержденном авансовом отчете, отразите проводкой:

Дебет 08 (10) Кредит 71

– если командировка была связана с приобретением внеоборотных активов или материально-производственных запасов;

Дебет 20 (25, 26) Кредит 71

– если командировка была связана с основной деятельностью производственной организации;

Дебет 44 Кредит 71

– если командировка была связана со сбытом готовой продукции или основной деятельностью торговой организации;

Дебет 28 Кредит 71

– если командировка была связана с возвратом и транспортировкой бракованной продукции;

Дебет 91-2 Кредит 71

– если командировка была связана с получением прочих доходов (носила непроизводственный характер).

При оплате командировочных расходов организацией, а не сотрудником (например, безналичная оплата услуг гостиницы, проездных билетов и т. д.) в бухучете сделайте проводку:

Дебет 76 (60) Кредит 51

– оплачены услуги гостиницы, проездные билеты и т. д. для сотрудника, направленного в командировку.

После утверждения авансового отчета сотрудника расходы на командировку спишите так:

Дебет 26 (20, 25, 44…) Кредит 76 (60)

– списаны расходы на командировку.

Если организация приобретает для командированного сотрудника проездные билеты, учесть их нужно на субсчете 50-3 «Денежные документы» (Инструкция к плану счетов):

Дебет 50-3 Кредит 76 (60)

– приобретен проездной билет сотруднику, направленному в командировку;

Дебет 71 Кредит 50-3

– выдан проездной билет сотруднику, направленному в командировку.

После утверждения авансового отчета сотрудника стоимость использованного проездного билета спишите на расходы:

Дебет 26 (20, 25, 44…) Кредит 71

– списана на расходы стоимость проездного билета, использованного сотрудником в командировке.

Такой порядок отражения командировочных расходов основан на положениях пунктов 5 и 7 ПБУ 10/99, а также Инструкции к плану счетов (счета 71, 50-3).

А как отражать НДС по приобретенным проездным документам? Все зависит от того, как оформлены первичные документы. Так, если НДС выделен в проездном документе или он поступил вместе со счетом-фактурой, налог учитывайте отдельно на счете 19 «НДС по приобретенным ценностям». Сам проездной документ учитывайте на счете 50-3 «Денежные документы» по фактической стоимости (Инструкция к плану счетов).

Если сумма НДС не выделена, то в бухучете она также не выделяется и отдельно не учитывается (Инструкция к плану счетов).

Пример отражения в бухучете командировочных расходов

В период с 17 по 19 января начальник цеха ООО «Производственная фирма “Мастер”» В.К. Волков был в служебной командировке в г. Челябинске. Цель командировки – изучение технологии производства облицовочных материалов.

20 января руководитель организации утвердил авансовый отчет, представленный Волковым.

К авансовому отчету приложены:

- счет гостиницы на сумму 6490 руб. (в счете указано, что стоимость услуг включает в себя НДС, но сумма налога не выделена);

- два железнодорожных билета стоимостью 5664 руб. (в билетах сумма НДС 864 руб. выделена отдельной строкой).

За время нахождения в командировке Волкову положены суточные в размере 300 руб.

Бухгалтер организации сделал в учете следующие записи:

Дебет 25 Кредит 71 – 300 руб. – отражены суточные;

Дебет 25 Кредит 71 – 5500 руб. (6490 руб. – (6490 руб. × 18/118)) – включена в расходы стоимость проживания Волкова в гостинице;

Дебет 19 Кредит 71 – 990 руб. – выделен расчетным путем НДС со стоимости услуг по проживанию в гостинице;

Дебет 91-2 Кредит 19 – 990 руб. – списана сумма НДС по командировочным расходам, не подтвержденная документально;

Дебет 25 Кредит 71 – 4800 руб. (5664 руб. – 864 руб.) – отнесена на расходы стоимость проезда;

Дебет 19 Кредит 71 – 864 руб. – выделен НДС со стоимости проезда;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 864 руб. – принят к вычету НДС по командировочным расходам.

Какими документами оформляется выдача денег под отчет

Взаиморасчеты с подотчетными лицами законодательно регламентированы.

Кто относится к данной категории работников, какие определяющие документы по учету расчетов с подотчетными лицами существуют — об этом см. статью «Расчет с подотчетными лицами — нормативные документы».

Средства под отчет могут быть выданы наличными деньгами из кассы предприятия, перечислены на корпоративную карту или зарплатную карту работника. Перечислять средства под отчет на зарплатную карту можно для осуществления командировочных расходов и компенсации сотрудникам документально подтвержденных расходов — итог, подведенный Минфином РФ в письме от 25.08.2014 № 03-11-11/42288.

Выдача денег под отчет должна происходить на основании заявления работника или распоряжения руководителя. Унифицированной формы нет, но есть обязательные реквизиты: дата составления заявления, сумма, которая должна быть выдана, срок выдачи.

ВНИМАНИЕ! Срок, в течение которого подотчетное лицо должно сдать авансовый отчет, с 30.11.2020 утверждается руководителем фирмы. Требование о 3-х дневном сроке отменено указанием Банка России от 05.10.2020 № 5587-У. . Какие еще нововведения в порядке учета кассовых операций вступили в действие, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал

Какие еще нововведения в порядке учета кассовых операций вступили в действие, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Документ обязательно должен быть завизирован руководителем.

ВАЖНО! До 2017 года прежде чем выдать в подотчет новую сумму, следовало проверить, что данное подотчетное лицо отчиталось за все ранее выданные суммы. В 2020 — 2021 годах данное требование не действует

В зависимости от цели подотчетных средств их выдача должна сопровождаться оформлением соответствующих документов. Для приобретения ТМЦ сотруднику должна быть выписана доверенность от организации, подтверждающая право представлять ее интересы. В случае выдачи подотчетных средств на командировочные расходы на сотрудника должен быть оформлен соответствующий приказ, а также иные документы, предусмотренные внутренним регламентом организации для этих целей.

Какими документами оформляются командировки работников и как компенсируются расходы работников в этих командировках, см. в материале «Оформляем и оплачиваем командировки».

При выдаче денежных средств под отчет из кассы организации оформляется расходно-кассовый ордер. Его форма КО-2 утверждена постановлением Госкомстата РФ от 18.08.1998 № 88. РКО создается в единственном экземпляре на подотчетное лицо, подписывается главным бухгалтером и руководителем или лицом, на то уполномоченным. В строке «Основание» указывается цель выдачи денежных средств под отчет.

Посмотреть правила заполнения РКО и скачать его бланк можно в статье «Как заполняется расходный кассовый ордер (РКО)».

У организации может быть корпоративная карта, используемая подотчетными лицами для покупки ТМЦ и осуществления прочих расходов. В этом случае заявления от работника на выдачу подотчетных средств не требуется. Но чтобы получить такую карту, сотрудник должен написать заявление в свободной форме с обязательным указанием целей расходования средств. На основании заявления создается приказ руководителя. Для работы с корпоративной картой необходимо утвердить порядок. Дата выдачи под отчет денежных средств — дата списания денег, которую можно увидеть в банковской выписке.

Для перечисления подотчетных средств на карту сотрудника необходимо эту возможность прописать в учетной политике организации, а также в локальных актах по работе с подотчетными лицами (если такие имеются). Перечисление подотчетных средств происходит, как и в случае выдачи из кассы, на основании заявления работника. В нем должно быть отмечено, что средства будут перечислены на его карту. В платежном поручении на перечисление этих средств следует отметить, что это именно подотчетные суммы.

Эксперты «КонсультантПлюс» разъяснили порядок выдачи средств в подотчет и алгоритм бухгалтерского учета взаиморасчетов с подотчетными лицами. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Выданы командировочные денежными документами

Командированному сотруднику могут выдаваться дорожные чеки. Дорожный чек — это обязательство эмитента по выплате суммы чека его владельцу. Учет дорожных чеков ведется на счете 50-3 «Денежные документы». В бухучете необходимо сделать следующие записи:

- Дт 50-3 Кт 60 (76) — приобретение дорожных чеков;

- Дт 71 Кт 50-3 — выданы дорожные чеки.

К сожалению, на территории РФ использование дорожных чеков не распространено. Их можно лишь обменять на деньги, но и то не во всех финансовых учреждениях. Поэтому такой вид финансового документа удобнее всего использовать при поездках в зарубежные командировки. Применение дорожных чеков в качестве средства платежа имеет свои преимущества — как в простоте, так и в безопасности их использования.

Организация может приобрести и выдать командированному сотруднику проездные документы. Учет проездных документов ведется аналогично учету денежных чеков на счете 50-3.