Проведение вертикального и горизонтального анализа баланса

Содержание:

- Что такое горизонтальный анализ финансовой отчетности?

- Понятие пассива баланса предприятия

- Горизонтальный и вертикальный анализ бухгалтерского баланса – что это, пример

- 2 этап: анализ финансовой устойчивости организации

- Внимание — на актив баланса

- Вертикальный анализ баланса

- Таблица 2. Горизонтальный и вертикальный анализ баланса. Пассив

- Специфика анализа баланса отдельных компаний на примере баланса банка (формы 1)

- Горизонтальный анализ позволяет проводить сравнение каждой позиции баланса на сегодняшний момент с предыдущим периодом.

- Для анализа составляем аналитический баланс активов ООО «Бриз»

- Таблица 3 — Аналитический баланс активов ООО «Бриз»

- Горизонтальный анализ активов ООО «Бриз» показывает, что абсолютная их сумма за 2009г возросла на 301 тыс. рублей, или на 40,8%.Можно сделать вывод, что организация повышает свой экономический потенциал.

- С точки зрения структуры активов наблюдаемое увеличение произвошло в основном за счет роста оборотных активов — на 303 тыс. рублей. В тоже время снижение внеоборотных активов за аналогичный период составило 512тыс. рублей.

- Увеличение оборотных активов произошло за счет увеличения денежных средств организации на 312 тыс. рублей. Рассматривая снижение товарных запасов( -22 тыс.руб.) и рост такого показателя как денежные средства +312 тыс.руб.)можно предположить, что организация не испытывает финансовые затруднения, потому, что у нее имеются большие финансовые ресурсы, которые не вложены в сверхнормативные запасы.

- Следует отметить, что за рассматриваемый период вся дебиторская задолженность ООО » Бриз» была краткосрочной и платежи по ней ожидались в течении 12 месяцев после отчетной даты. Однако наблюдается ее рост ( на 13 тыс.руб.), что ухудшает ликвидность текущих активов.

- Анализируя состав внеоборотных активов можно отметить, что снижение -2 тыс. рублей произошло за счет изменения в составе основных средств (-2тыс. руб.)

Что такое горизонтальный анализ финансовой отчетности?

Горизонтальный анализ финансовой отчетности можно определить, как сравнительный анализ финансовых коэффициентов, бэнчмарков, статей финансовой отчетности или как оценку темпов роста или снижения показателей бухгалтерского баланса за определенный период. Такой способ анализа позволяет изучить абсолютные показатели статей отчетности организации за несколько предшествующих периодов, а также рассчитать и оценить тенденции их изменений. Чтобы произвести более качественный анализ, рекомендуется взять отчетность за несколько периодов.

Статья проекта Финоко, опубликованная в Экономическиом научном журнале «Оценка инвестиций»

Цель горизонтального анализа финансовой отчетности – визуально показать произошедшие изменения. Например, изменения в движениях денежных средств и прибыли в отчете.

Основной инструмент горизонтального анализа, с которого все начинают – это аналитические таблицы, в которых абсолютные показатели можно преобразить в относительные, а точнее высчитать их изменение в процентном соотношении. В ходе анализа строятся такие таблицы, куда заносятся финансовые показатели, после чего вычисляются относительные темпы роста или снижения этих показателей. Благодаря аналитическим таблицам можно определить изменения по любым статьям, а также спрогнозировать дальнейшую деятельность организации.

Использование таблиц для выполнения анализа требует значительных затрат времени. Нужно собрать данные из различных источников, привести их к единому формату и единой аналитике, а часть вручную скопировать в нужные ячейки таблицы. Повседневная рутина приводит к тому, что за анализ берутся, когда по другим признакам уже заметна «беда» на предприятии. Расчет показателей анализа нужно автоматизировать. Если вычисление всех показателей автоматизировано, то на получение данных анализа нужны минуты, и вы сможете выполнять его регулярно. Вы сможете заметить негативные тенденции и на основе данных принимать решения, а не выполнять анализ, чтобы констатировать уже свершившиеся события.

Основные объекты горизонтального анализа финансовой отчетности – бухгалтерский баланс, отчеты о финансовых результатах и движении денежных средств. Дополнительно можно проанализировать показатели выручки, себестоимости продаж, расходов, активов, акционерного капитала, обязательств, финансовых коэффициентов и т. д.

Методика осуществления горизонтального анализа финансовой отчетности

При горизонтальном анализе применяются несколько подходов:

- сравнение изменений в абсолютных величинах (например, в рублях) базисным или цепным методами;

- сравнение изменений в относительной величине (в процентном соотношении) базисным или цепным методами.

Для отчета необходимо использовать в совокупности два этих подхода, хотя более практичным и полезным анализом выступает соотношение периодов в процентах.

Преимущества и недостатки

Для начала определим преимущества:

- сравнение организаций, отличающихся по величине и масштабам деятельности;

- возможность определить тенденции изменения показателей.

Обратите внимание: чтобы достичь максимальной эффективности, необходимо параллельно проанализировать все составляющие бухгалтерской отчетности!

По моему мнению, как руководителя проекта Финоко, к недостаткам можно отнести:

- изменения счетов и стандартов финансовой отчетности приводят к тому, что данные невозможно сравнить, последствием чего станут некорректные данные, сопоставленные за учетные периоды — это искажает результаты анализа;

- чувствительность горизонтального анализа к выбору базового периода, который можно использовать для манипуляции результатами анализа, приукрашивая или занижая оценку финансового состояния организации.

Формулы для вычисления

1-ый этап

Аналитики для расчета абсолютных отклонений статей финансовой отчетности относительного базового периода применяют формулу, которая дает возможность идентифицировать статьи с наибольшим отклонением в денежном отношении.

2-ой этап

Здесь применяется формула для расчета относительных изменений показателей. Для этого абсолютное изменение делится на базовое значение и умножается на 100 процентов. Основное удобство просматривается при сравнении нескольких организаций, которые отличаются друг от друга масштабами своей деятельности.

Чтобы увеличить надежность и достоверность результатов горизонтального анализа, необходимо взять не один учетный период, а как можно больше. Аналитики обычно делают годовой или квартальный анализ, очень редко встречается ежемесячный.

Узнать больше

Понятие пассива баланса предприятия

Пассив баланса – это та часть формы № 1, в которой находят отражение источники формирования имущества. Сюда включаются обязательства компании и ее капитал.

Разделы пассива

Пассивная часть формы включает три раздела. Они описаны ниже.

| Номер раздела | Наименование | |

| I | Капитал и резервы | Здесь представлены сведения о складочном капитале (первоначальном вкладе учредителей), добавочном и резервном фондах (создаваемых в процессе функционирования компании), прибыли (убытке). |

| II | Долгосрочные обязательства | Платные ссуды, предоставляемые в собственность компании на длительный срок (то есть на период дольше одного года). |

| III | Краткосрочные обязательства | Задолженности с коротким сроком перед контрагентами различного характера: налоговой инспекцией и государственными фондами, собственными сотрудниками, поставщиками, кредитными организациями и т.д. Обычно к концу года предприятия стараются погасить этот вид долгов, поэтому зачастую в годовом балансе по соответствующим строкам сумм не бывает. |

Счета пассива

В пассиве баланса представлены итоговые величины по следующим группам счетов:

- Активно-пассивные: 60, 62, 68, 69, 71, 75, 76, 84, 90, 99;

- Пассивные: 66, 70, 80, 98.

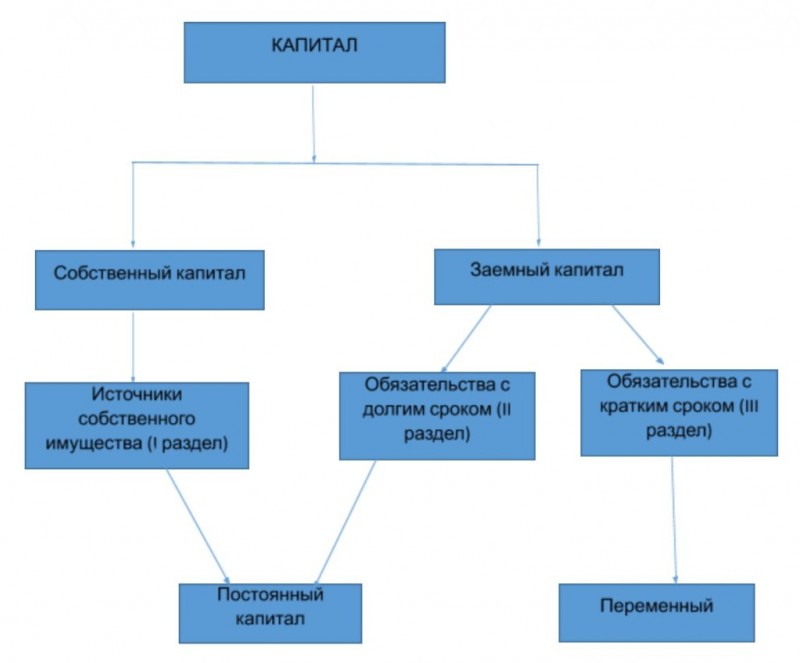

Состав и структура капитала (пассивов) – схема

На схеме представлен состав пассива баланса

В ходе аналитических мероприятий уделяется особое внимание пропорциям собственного и заемного капитала

Наличие достаточного количества собственных средств обеспечивает финансовую устойчивость компании. В то же время нецелесообразно финансировать деятельность исключительно за счет своих источников – так можно упустить многие выгоды. Например, плата за пользование заемными средствами может оказаться намного ниже, чем прибыль, которую получит предприятие от их инвестирования в бизнес.

Поэтому поиск оптимального соотношения между собственным и заемным капиталом (а также между краткосрочными и долгосрочными обязательствами) – важная задача управленцев и аналитиков.

Горизонтальный и вертикальный анализ бухгалтерского баланса – что это, пример

Финансовая отчетность предоставляет возможность следить за состоянием бизнеса и вносить своевременные изменения в деятельность компании.

Основным отчетом является баланс предприятия, который характеризует состав имущества и источников его возникновения.

Для получения более полной картины финансового состояния используют два варианта расчета показателей по данным баланса. Это горизонтальный и вертикальный анализ бухгалтерского баланса.

Методики анализа бухгалтерского баланса

Бухбаланс в общепринятом представлении выглядит как таблица, состоящая из двух частей — актива и пассива. В балансе указывают итоговую сумму по каждой части и ее детализацию в разбивке по составным частям актива или пассива.

| АКТИВ | ПАССИВ |

| Основные средства | Собственный капитал |

| Оборотные средства | Заемный капитал |

| Итого по статьям актива | Итого по статьям пассива |

Проанализировать составные части баланса можно двумя способами.

Горизонтальный анализ бухгалтерского баланса

Во-первых, изучить изменение статей баланса с течением времени. Такой метод называют горизонтальным.

Для этого определенную статью баланса сравнивают с такой же статьей, но в одном из предыдущих балансовых отчетов.

Например, основные средства текущего периода сравнивают с предыдущим месяцем, началом года или таким же периодом прошлого года.

В горизонтальном анализе используют три вида показателей:

- абсолютный рост;

- темпы роста;

- темпы прироста.

Абсолютный рост считается в стоимостном выражении. То есть из суммы по статье баланса в текущем периоде вычитают ее значение в прошлом периоде.

Темп роста считается делением текущего значения статьи бухбаланса на ее предыдущее значение. А темп прироста выражается в процентах.

Результат вычислений может быть как положительным, так и отрицательным.

При этом отрицательное значение не всегда сигнализирует об ухудшении финансовой ситуации.

Горизонтальный анализ сам по себе не совсем корректно характеризует финансовое состояние.

Поэтому его необходимо использовать в совокупности с вертикальным анализом.

Вертикальный анализ бухгалтерского баланса

Само название этого метода, говорит о том, что отдельные статьи актива (пассива) сравнивают с итогом одного из разделов баланса. При этом получают долю каждой из статей финансового отчета в общей массе имущества компании или источниках средств.

Для улучшения качества анализа, получившуюся структуру баланса, сравнивают с предыдущими временными периодами. Динамика изменений той или иной статьи и ее доли в общей массе покажет изменения финансового состояния компании.

Например, в текущем периоде собственный капитал занимает 35 % в структуре пассива баланса, а год назад его доля была 42 %. Соответственно увеличилась доля заемных средств.

Но если уменьшение доли собственных средств связано с ростом краткосрочных обязательств, то это свидетельствует о проблемах с оборотными средствами. То есть внешнее финансирование привлекается для закупки сырья и материалов, или выдачи зарплат наемному персоналу.

Дополнительным показателем финансовых проблем будет и рост кредиторской задолженности в структуре пассива. Это показывает, что у компании постепенно возникают сложности в расчетах с поставщиками.

Совмещение горизонтального и вертикального анализа статей бухгалтерского баланса покажет более точную картину.

Возвращаясь к предыдущему примеру, соотносим долю собственного капитала (вертикальный анализ) с его динамическими изменениями (горизонтальный анализ).

Соответственно нужно разбираться что стало причиной для такого снижения — уменьшение выручки, рост затрат, падение продаж и т. д.

Когда горизонтальный анализ этой статьи баланса показывает увеличение, то особых причин для волнения нет. Далее необходимо проанализировать структуру заемных средств и выяснить причину изменения всей структуры пассива баланса.

Для исследования финансового состояния любой компании можно проанализировать составные части бухбаланса. Применяют как горизонтальный анализ (динамику изменений каждой статьи и раздела в целом), так и вертикальный анализ (структурные изменения пассива или актива).

2 этап: анализ финансовой устойчивости организации

Производим расчет абсолютных показателей финансовой устойчивости: наличие реального собственного капитала (чистых активов); наличие собственных оборотных средств и чистого оборотного капитала.

Относительные показатели финансовой устойчивости – это коэффициенты финансовой устойчивости (финансовой структуры капитала). Система основных показателей для анализа финансовой устойчивости:

-

Собственный оборотный капитал (собственные оборотные средства): СОС = СК — ВА + ДО

-

Чистый оборотный капитал: ЧОК = СК + ДЗК — ВА или ЧОК = ОА — КЗК

-

Чистые активы: ЧА (порядок расчета установлен письмом Минфина России и ФКЦБ)

-

Коэффициент автономии (финансовой независимости, концентрации собственного капитала): Кавт = СК / А

-

Коэффициент финансовой зависимости (концентрации заемного капитала): Кфз = ЗК / А, где ЗК = КО + ДО

-

Соотношение заемных и собственных средств (коэффициент финансового леверижда): Кзс = ЗК / СК

-

Коэффициент сохранности собственного капитала: Кскс = СКк.п. / СКн.п.

-

Коэффициент маневренности (мобильности) собственного капитала: Кскм = СОС / СК

-

Коэффициент обеспеченности собственными оборотными средствами (чистым оборотным капиталом): Косс = СОС / ОА

Где СК — собственный капитал; ВА — внеоборотные активы; ДО — дебиторская задолженность; ДЗК — сумма долгосрочного заемного капитала, используемого предприятием (сумма его долгосрочных финансовых обязательств); OA — общая сумма оборотных активов предприятия; КЗК — сумма краткосрочного заемного капитала, используемого предприятием; А — активы; ЗК — заемный капитал (обязательства); КО — краткосрочные обязательства; ДО — долгосрочные обязательства; СКк.п., СКн.п — величина собственного капитала на конец и начало периода.

Более подробно, с примерами расчетов в Excel, расчет относительных коэффициентов рассмотрен тут.

Внимание — на актив баланса

Основной принцип актива: чем ниже строка, тем быстрее отраженные в ней активы могут быть обращены в деньги (принцип ликвидности).

Плавное снижение показателей строки «Основные средства» (ежегодно на 3–4%) может свидетельствовать о том, что руководство не вкладывает средства в модернизацию производства. Вследствие чего может упасть спрос на продукцию — ее будут вытеснять более прогрессивные аналоги конкурентов. В результате выручка и прибыль могут снизиться.

Стабильные показатели по строке «Запасы» могут подтвердить хорошую работу снабженцев, поддерживающих необходимый запас для производства, или, наоборот, свидетельствовать о том, что на складах компании длительно «пролеживает» неиспользуемое сырье и материалы.

Пустая строка «Денежные средства и денежные эквиваленты» должна насторожить, хотя пустота не всегда означает полный дефицит денег. Возможно, финансисты выгодно вложили их (появилась строка «Финансовые вложения»), и в скором времени можно ожидать неплохой доход (например, в виде процентов).

Оценка деловой активности может быть проведена по следующим направлениям:

- по уровню эффективности использования ресурсов (уровню и динамике фондоотдачи, производительности труда, рентабельности и других показателей). Наиболее важные в этой группе – показатели оборачиваемости активов и капитала;

- по соотношению темпов роста прибыли, оборота и авансированного капитала.

Зависимость означает: экономический потенциал предприятия растет (масштабы деятельности увеличиваются); объем продаж возрастает более высокими темпами по сравнению с ростом авансированного капитала, т.е. ресурсы предприятия используется более эффективно; прибыль возрастает опережающими темпами, что свидетельствует об относительном снижении затрат. Данное соотношение называется «золотым правилом экономики предприятия».

3. по специальным показателям, характеризующим деловую активность (коэффициентам устойчивости экономического роста, способности самофинансирования, инвестиционной активности).

Вертикальный анализ баланса

Вертикальный анализ требуется для нахождения структуры заключительных значений финансовых показателей. Он отображает следующие параметры:

- Наличие текущих и постоянных активов, их объем.

- Источники финансирования.

- Параметры бухгалтерского баланса, которые быстро изменяются.

- Изменения в общей структуре баланса.

- Долю резервов.

- Долю дебиторских долгов в общей структуре активов.

- Долю собственных средств.

- Размещение заемных средств.

- Долги перед бюджетными субъектами и кредитными организациями.

Ответственность за проведение вертикального анализа возлагается на сотрудников экономического отдела.

Проведение

Рассмотрим алгоритм проведения вертикального анализа:

- Совокупность активов компании принимается за 100%.

- Каждый параметр, указанный в отчетности, определяется в процентном соотношении от 100%.

При проведении анализа нужно следовать ряду правил:

Вертикальный анализ – инструмент для определения платежеспособности организации

По этой причине особое внимание нужно обратить на дебиторский долг, финансовые вклады, имеющиеся средства и их эквиваленты.

При сравнении показателей в процентах нужно выявлять несоответствия в оборотах.. Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:. Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:

Рассмотрим выводы, которые можно сделать по результатам вертикального анализа:

- Отражение имеющихся изменений относительно всей совокупности имущества.

- Рост внеоборотных активов в процентах.

- Фиксация удельного веса личного капитала организации на определенной отметке.

- Наличие или отсутствие убытков.

- Наличие или отсутствие долгосрочных займов и обязательств перед кредиторами.

ВНИМАНИЕ! Если по итогам вертикального анализа был обнаружен недостаток свободных средств, это может негативно сказаться на уровне платежеспособности

Пример

Рассмотрим пример расчета по строчке «Денежные средства и их эквивалент». Этот показатель составляет 25 000 рублей. Валюта баланса за выбранный период составляет 550 000 рублей. Расчет проводится по следующей схеме: 25 000/550 000*100% = 4,5%.

Получившееся значение обозначает процент денежных средств от суммы баланса. Его можно проанализировать. В данном примере свободных средств у компании мало. Это значит, что платежеспособность ее низкая.

Таблица 2. Горизонтальный и вертикальный анализ баланса. Пассив

|

ПАССИВ |

Код стро-ки |

На начало отчетного года |

На конец отчетного года |

Абсолютное отклонение |

Относительное отклонение |

В % к валюте баланса на начало года |

В % к валюте баланса на конец года |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|||||||

|

Уставный капитал |

410 |

1624416 |

1624416 |

0,00 |

59,88 |

57,95 |

|

|

Собственные акции, выкупленные у акционеров |

411 |

— |

— |

||||

|

Добавочный капитал |

420 |

— |

— |

||||

|

Резервный капитал |

430 |

41151 |

41151 |

0,00 |

1,52 |

1,47 |

|

|

в том числе резервы, образованные в соответствии с: |

|||||||

|

законодательством |

431 |

— |

— |

||||

|

учредительными документами |

432 |

— |

— |

||||

|

Нераспределенная прибыль (непокрытый убыток) |

470 |

677938 |

802933 |

124995 |

18,44 |

24,99 |

28,64 |

|

Итого по разделу III |

490 |

2343505 |

2468500 |

124995 |

5,33 |

86,39 |

88,06 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||

|

Займы и кредиты |

510 |

— |

— |

||||

|

Отложенные налоговые обязательства |

515 |

— |

— |

||||

|

Прочие долгосрочные обязательства |

520 |

— |

— |

||||

|

Итого по разделу IV |

590 |

— |

— |

||||

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||

|

Займы и кредиты |

610 |

— |

— |

||||

|

Кредиторская задолженность |

620 |

158693 |

156331 |

-2 362 |

-1,49 |

5,85 |

5,58 |

|

в том числе: |

|||||||

|

поставщики и подрядчики |

621 |

51460 |

65607 |

14147 |

27,49 |

1,90 |

2,34 |

|

задолженность перед персоналом организации |

622 |

8992 |

2600 |

-6392 |

-71,09 |

0,33 |

0,09 |

|

задолженность перед государственными внебюджетными фондами |

623 |

4247 |

4030 |

-217 |

-5,11 |

0,16 |

0,14 |

|

задолженность по налогам и сборам |

624 |

61845 |

58149 |

-3696 |

-5,98 |

2,28 |

2,07 |

|

прочие кредиторы |

625 |

32149 |

25945 |

-6204 |

-19,30 |

1,19 |

0,93 |

|

Задолженность участникам (учредителям) по выплате доходов |

630 |

128170 |

6529 |

-121641 |

-94,91 |

4,72 |

0,23 |

|

Доходы будущих периодов |

640 |

7955 |

7441 |

-514 |

-6,46 |

0,29 |

0,27 |

|

Резервы предстоящих расходов |

650 |

74369 |

164401 |

90032 |

121,06 |

2,74 |

5,86 |

|

Прочие краткосрочные обязательства |

660 |

— |

— |

||||

|

Итого по разделу V |

690 |

369187 |

334702 |

-34485 |

-9,34 |

13,61 |

11,94 |

|

БАЛАНС |

700 |

2712692 |

2803202 |

90510 |

3,34 |

100,00 |

100,00 |

Специфика анализа баланса отдельных компаний на примере баланса банка (формы 1)

Банки, хотя и относятся к коммерческим компаниям и созданы для извлечения прибыли, обладают специфическими особенностями. Они подчиняются специальным нормам законодательства, ведут особый план счетов и выстраивают иную методологию учетных процессов.

Вместе с тем основные подходы к анализу баланса банка во многом схожи с анализом баланса обычной коммерческой компании. Для банковского баланса также актуальными остаются основные этапы анализа:

- предварительный (чтение баланса, структурирование его статей и т. д.),

- аналитический (описание расчетных показателей структуры, динамики, взаимосвязи показателей баланса);

- заключительный (оценка результатов анализа).

В процессе анализа баланса банка также рассчитываются специальные коэффициенты, но виды их отличаются от рассмотренных ранее:

- коэффициент надежности банка (коэффициент достаточности капитала),

- коэффициент доходности активов (показывает эффективность использования активов и качества по их доходности),

- коэффициент загрузки заемных средств (межбанковские кредиты) и др.

О том, как банки анализируют кредитоспособность своих клиентов, читайте в материале «Методы оценки кредитоспособности клиентов коммерческого банка».

Горизонтальный анализ позволяет проводить сравнение каждой позиции баланса на сегодняшний момент с предыдущим периодом.

Для анализа составляем аналитический баланс активов ООО «Бриз»

Таблица 3 — Аналитический баланс активов ООО «Бриз»

|

АКТИВЫ |

01.01.2008 |

01.01.2009 |

Отклонение |

||

|

абсолютное |

% |

||||

|

I.Оборотные активы |

|||||

|

Денежные средства |

396 |

708 |

312 |

78,8 |

|

|

Краткосрочные финансовые вложения |

|||||

|

Дебиторская задолженность |

11 |

24 |

13 |

118,1 |

|

|

Авансы поставщикам |

|||||

|

Запасы |

236 |

214 |

-22 |

-9,6 |

|

|

НДС |

|||||

|

Оборотные активы всего |

643 |

946 |

303 |

47,1 |

|

|

II. Внеоборотные активы |

|||||

|

Долгосрочные финансовые вложения |

56 |

56 |

|||

|

Основные средства |

38 |

36 |

-2 |

-5,3 |

|

|

в т.ч. незавершенное капитальное строительство |

|||||

|

Нематериальныеактивы |

|||||

|

Прочие внеоборотные активы |

|||||

|

Внеоборотные активы, всего |

94 |

92 |

-2 |

-2,1 |

|

|

Активы всего |

737 |

1038 |

301 |

40,8 |

Горизонтальный анализ активов ООО «Бриз» показывает, что абсолютная их сумма за 2009г возросла на 301 тыс. рублей, или на 40,8%.Можно сделать вывод, что организация повышает свой экономический потенциал.

С точки зрения структуры активов наблюдаемое увеличение произвошло в основном за счет роста оборотных активов — на 303 тыс. рублей. В тоже время снижение внеоборотных активов за аналогичный период составило 512тыс. рублей.

Увеличение оборотных активов произошло за счет увеличения денежных средств организации на 312 тыс. рублей. Рассматривая снижение товарных запасов( -22 тыс.руб.) и рост такого показателя как денежные средства +312 тыс.руб.)можно предположить, что организация не испытывает финансовые затруднения, потому, что у нее имеются большие финансовые ресурсы, которые не вложены в сверхнормативные запасы.

Следует отметить, что за рассматриваемый период вся дебиторская задолженность ООО » Бриз» была краткосрочной и платежи по ней ожидались в течении 12 месяцев после отчетной даты. Однако наблюдается ее рост ( на 13 тыс.руб.), что ухудшает ликвидность текущих активов.

Анализируя состав внеоборотных активов можно отметить, что снижение -2 тыс. рублей произошло за счет изменения в составе основных средств (-2тыс. руб.)

Второй составляющей проведения анализа финансового состояния организации является оценка источников образования средств организации.

Для проведения оценки источников используют данные горизонтального анализа пассивов баланса.

Таблица 3 — Пассивы аналитического баланса ООО » Бриз»

|

Пассивы |

01.01.2008 |

01.01.2009 |

Отклонение |

||

|

абсолютное |

% |

||||

|

Краткосрочные кредиты, займы |

50 |

-50 |

|||

|

Кредиторская задолженность |

356 |

677 |

321 |

90,2 |

|

|

Авансы покупателей |

|||||

|

Прочие краткосрочные обязательства |

|||||

|

Краткосрочные обязательства, всего |

406 |

677 |

271 |

66,7 |

|

|

II. Долгосрочные обязательства |

|||||

|

Долгосрочные кредиты, займы |

|||||

|

Прочие долгосрочные обязательства |

|||||

|

Долгосрочные обязательства, всего |

|||||

|

III. Собственный капитал |

|||||

|

Уставный капитал |

218 |

218 |

|||

|

Добавочный капитал |

56 |

56 |

|||

|

Накопленная прибыль |

57 |

87 |

30 |

52,6 |

|

|

Прочие источники сбственного капитала |

|||||

|

Собственный капитал, всего |

331 |

361 |

30 |

9,1 |

|

|

Пассивы всего |

737 |

1038 |

301 |

40,8 |

Увеличение пассивов ООО » Бриз» произошло на 301 тыс. рублей. Увеличение произошло в основном за счет увеличения краткосрочных обязательств ( на 271 тыс. руб.). На конец анализируемого периода обязательства ООО » Бриз» полностью состоят из кредиторской задолженности. За анализируемый период отмечается тенденция роста прочих кредиторов на 100тыс.рублей, рост задолженности перед бюджетом на 165 тыс. рублей.

Увеличение собственного капитала произошло на 30 тыс. рублей. Увеличение собственного капитала произошло за счет накопленной прибыли в размере 30 тыс. рублей. Несмотря на значительное увеличение собственного капитала добавочный капитал организации остался неизменным.

Таким образом на основании проведенного горизонтального анализа можно сказать, что финансово-хозяйственная деятельность ООО » Бриз» способствовала увеличению его собственного капитала. Однако рост кредиторской задолженности говорит о том, что ООО «Бриз» испытывает недостаток в собственных оборотных средствах, и ее текущая деятельность финансировалась в основном за счет привлеченных средств.