Стоп лосс и тейк профит что это такое, как выставить правильно

Содержание:

- Какой Стоп Лосс выставлять в сделках и как его рассчитать

- Преимущества и риски использования стоп-лосс и стоп-лимит ордеров

- Куда ставить Стоп Лосс и Тейк Профит?

- Зачем выставлять стопы с профитами?

- Зачем в торговле используют стоп лосс?

- Как правильно использовать стоп-лосс ордер?

- Как устанавливать Стоп Лоссы

- Что такое Стоп Лосс

- Зачем нужен стоп-лосс?

- Индикаторы тейк профита и стоп лосса

- Что такое и зачем нужен стоп лосс (stop loss)

- Методы установки стоп лосса.

Какой Стоп Лосс выставлять в сделках и как его рассчитать

Предположим, у нас появляется красивая свеча с нетипичной тенью. Это говорит о потенциальном развороте рынка. Предположим, она направлена вверх, а следовательно, после ее закрытия необходимо продавать. Но рынок дал ложный сигнал: цена пошла наверх. Мы поняли, что ошиблись. Конечно, можно вручную закрыть позицию (и многие неопытные трейдеры так делают), но здесь мы сталкиваемся с двумя рисками:

- Не всегда мы можем отслеживать рынок, например, вы отошли от терминала, отключение электроэнергии и так далее.

- Срабатывают психологические факторы. Например, у нас может появиться иллюзия, что цена еще вернется в нужном нам направлении. В результате, можно получить еще больший убыток.

Мы можем заранее установить безопасный для нас уровень убытков, исходя из стратегии и степени агрессивности торговли.

Главное правило гласит – если Стоп Лосс не выставлен, то риск стопроцентный.

Главное – уметь четко определить момент, когда мы действительно оказываемся неправыми. Ведь движение цены в невыгодном нам направлении может свидетельствовать о коррекции, а не долгосрочном тренде. В нашем случае таким моментом является достижение ценой уровня чуть дальше края хвоста.

Следовательно, автоматическое закрытие сделки должно осуществляться, когда котировка доходит до ценового максимума + еще пару пунктов выше для страхования от различных технических моментов.

Исходя из этого, выделим такие закономерности, по которым выставляется Стоп Лосс:

- Стоп Лосс нужно выставлять на уровне возможного отскока, который необходимо вычислить по линиям поддержки и сопротивления, каналам и другими инструментами. Если цена для достижения S/L должна пересечь значимую линию, лучше сделать его чуть побольше.

- Stop Loss должен быть хотя бы в 2 раза меньше тейк-профита. Если вам это кажется невыполнимым, знайте: правило риск-менеджмента предполагает другое соотношение – в 3-5 раз.

Для сравнение покажем вам неправильные стопы:

- Уровень Стоп Лосс превышает Тейк Профит, иногда во много раз. Это заранее убыточный подход.

- Стоп Лосс равнозначен T/P. В этом случае ваша стратегия предполагает вероятность заработать как 50/50, как будто вы торгуете без понимания рынка. В этом случае лучше не открывать сделки.

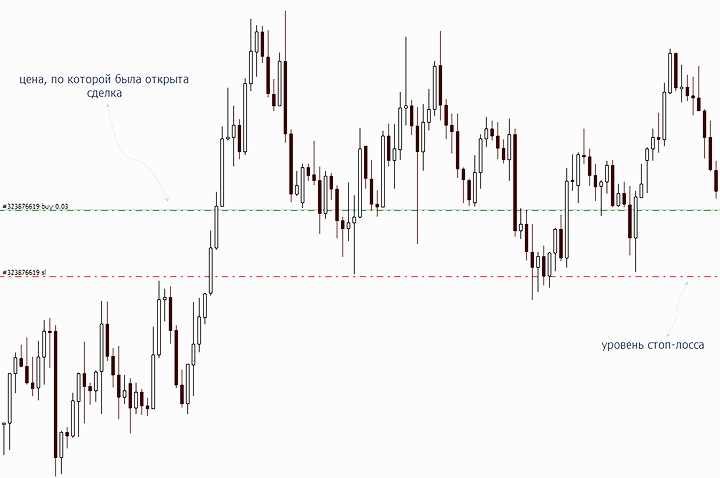

Стоп Лосс при Buy и Sell сделках

Если актив покупается, такая позиция называется длинной. В этом случае нам нужно выставлять стоп-лосс ниже критического уровня. Предположим, мы торгуем валютной парой NZDUSD, и на момент открытия позиции котировка была 0,6670. Предположим, что новозеландский доллар по отношению к американскому будет дороже. Стоп Лосс выставляется на уровне 0,6560.

Видим, что здесь стоп-лосс устанавливается ниже уровня открытия. То есть, если изначальные предположения о росте новозеландского доллара не оправдают себя, то произойдет автоматическое закрытие позиции, как только будет достигнут критический уровень. В любом случае, трейдер всегда имеет возможность закрыть позицию раньше или перенести стоп ордер вручную или автоматически (трейлинг стоп).

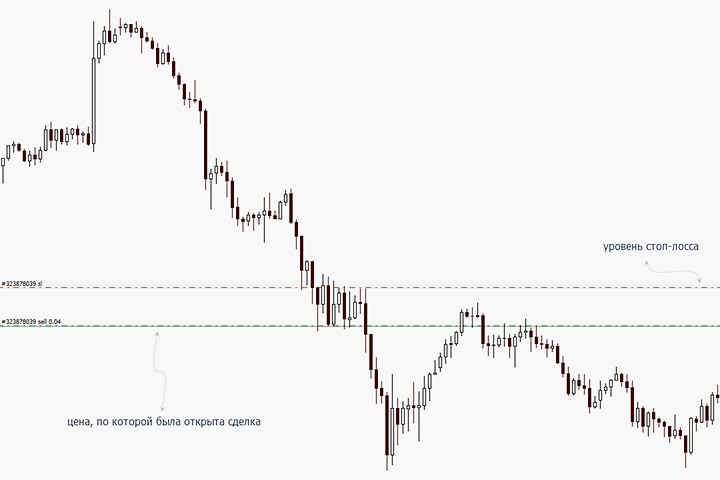

Сделка на продажу называется короткой, и здесь выставление стопа выглядит абсолютно так же. Единственное исключение – это то, что установить лося нужно выше уровня открытия. В общем, независимо от типа сделки, Стоп Лосс нужно устанавливать в противоположной стороне, что логично.

Вот график японской иены. Здесь была открыта короткая сделка на уровне 114,327. Видим, что защитный ордер находится выше стоимости открытия.

Преимущества и риски использования стоп-лосс и стоп-лимит ордеров

Они оба работают для вас и минимизируют наши потенциальные потери.

Но знаете ли вы, что еще одна замечательная вещь заключается в том, что они помогают вам автоматизировать торговый процесс? На самом деле, это полезно, чтобы позволить вам сосредоточиться на других задачах или анализе рынка, чтобы найти новые возможности. Это действительно большое облегчение знать, что дневная торговля не обязательно должна быть такой напряженной.

Однако недостатком является то, что даже если вы используете любой из двух ордеров, это не означает, что вы на 100% защищены от крупных потерь. Стоп-лосс может работать не совсем правильно во время внезапных сбоев и ценовых разрывов, оставляя вас с большими потерями, чем ожидалось. Напротив, стоп-лимит ордер может вообще не исполниться, если цена не коснется предельной цены. Следовательно, было бы полезно, если бы вы все еще следили за ними, даже если все автоматизировано.

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Зачем выставлять стопы с профитами?

Профессионалов в трейдинге крайне мало. Все, кто осваивает трейдинг с нуля, торгуют несколько часов в день, оперируя среднесрочными и долгосрочными сделками. Поэтому стопы выставляют на максимально допустимом для себя уровне убытков, который определен заранее в рамках собственного риск-менеджмента.Задача стопов — страховать риски

И особенно это важно на краткосрочной торговле, так как трейдеры с этой специализацией рискуют гораздо сильнее, чем среднесрочные и долгосрочные. Наличие выставленных стопов сохранит депозит от слива при появлении технических неисправностей. К примеру, если вдруг прервется связь с терминалом, и вы не успеете отправить приказ брокеру на закрытие сделки, то вместо него это сделает заранее выставленный стоп

И вам не нужно нервничать и переживать. А вот отсутствие стопа в подобной ситуации принесет значительный убыток. Недаром само слово Stop-loss буквально переводится как «остановить убыток». То есть он сознательно ограничивает возможные потери.

Опытные трейдеры советуют сначала правильно определить уровень, чтобы рассчитать приемлемое соотношение риска и прибыли. Если определить подобный уровень сложно или невозможно, то нет смысла входить в сделку — она окажется слишком рискованной.На среднесрочных и долгосрочных сделках стопы обычно выставляются значительно дальше текущего ценового уровня (от 500 пунктов и больше) — так называемые длинные стопы. А такое возможно при солидном депозите. Если ваша сумма на счете небольшая, то либо входите в сделку с небольшим объемом либо откажитесь от нее вообще.Выставляйте стопы в самых безопасных с точки зрения риска местах (относительно, конечно) — на сильных уровнях поддержки и сопротивления. Перед этим проведите дополнительный опционный анализ, чтобы выявить действительно сильные уровни. Правильно поставленный стоп существенно увеличит ваши шансы на успешную сделку.

Зачем в торговле используют стоп лосс?

Одна известная торговая рекомендация говорит нам о том, что для того, чтобы позволить расти прибыли, необходимо просто-напросто срезать убытки

Следуя столь простой и незатейливой истине, довольно много трейдеров на личном опыте убедилось в том, насколько важно своевременно закрыть убыточную позицию. Сегодня стоп лосс можно считать своего рода стандартом в вопросе «среза» убытков

Кроме того, опция нашла активное применение во многих торговых стратегиях. Тем не менее, остаются трейдеры, совершенно отрицающие важность инструмента и не рекомендуют его использовать вовсе. В поддержку своих убеждений они приводят примеры, когда цены изначально шли против, активируя тем самым стоп лоссы, закрывая убыточную сделку, а затем делали резкий разворот и начинали двигаться в нужную сторону.

Конечно же, такую позицию и разочарование можно понять, однако, подобная аргументация скорее касается навыков использования инструмента, близости уровней стоп лосс к цене или другим важным границам, а также случайных событий, которые никак не характеризуют систематичность негативной результативности. Учитывая нестабильность рынка, крайне сложно предугадать, что произойдет в будущем, будет ли возможность защитить свою сделку, не потерять капитал, а потому, лучше перестраховаться и воспользоваться стопы.

Достоинства

К сожалению, трейдеры-новички нередко примыкают к меньшинству и отказываются от использования стоп-заявок. Чаще всего это происходит по причине боязни столкнуться с преждевременными убытками. Тем не менее, любые сомнения касательно целесообразности применения стоп лосс можно разрушить такими достоинствами инструмента:

Пожалуй, главное преимущество, создающие фундамент практически для любой стратегии управления капиталом, — это возможность ограничения убытков на одну сделку. Благодаря стоп лоссу мы можем задать четкое значению убытку, который закладывается в качестве риска по заданной позиции. Торговля становится гибкой, и мы сохраняем свой счет от чересчур больших просадок;

Возможность защититься от форс-мажоров. Трейдеры, активно эксплуатирующие стоп лосс, подтвердят, что этот инструмент, хоть раз в жизни, да спасал их кошельки от катастрофических убытков, когда на рынке происходили серьезные и довольно резкие колебания. Нередко открытие ордера в правильном направлении – это лишь половина успеха. Для того, чтобы не уйти в минус, нужно страховать себя от непредвиденных рыночных ситуаций. Случаи, когда рынок за секунду мог упасть на 50-100 пунктов – отнюдь не редкость;

Учитывая способность ограничения убытков, стопы автоматически становятся еще и фиксаторами прибыли

Здесь крайне важно видеть различия с еще одним стандартным инструментом, который довольно широко применяется на Форексе и фондовом рынке, так называемым тейк-профитом. Но о том, как правильно выставлять стоп лосс, чтобы зафиксировать прибыль, мы поговорим немного позже.

Немаловажную роль отыгрывает еще и психологический фактор

Думаю, многие из вас знакомы с ситуациями, когда сделка начинает серьезно проседать, а в голове уже вовсю бушуют картины финансового апокалипсиса. Согласитесь, в такие моменты вы готовы провести перед монитором в ожидании целую вечность, лишь бы сделка вернулась из минусовой зоны и принесла хотя бы несколько копеек профита. Тем не менее, ваше самоубеждение никак не решает проблему, а сделка только продолжает увеличивать убыток. Теперь вы начинаете винить себя в том, что не сумели вовремя закрыть ордер, когда потери были еще не настолько велики. Сейчас вас уже совсем не волнует прибыльность сделки, вам важно максимально сократить ее убытки. И поэтому, вместо того, чтобы наконец-то закрыть это безуспешное мероприятие, вы опять-таки начинаете ждать нового подъема. А ведь для того, чтобы избежать этих потерь, нервного напряжения и морального истощения, всего-то и нужно было, что воспользоваться стоп ордером.

Как правильно использовать стоп-лосс ордер?

Основная цель стоп-лосса – ограничить потенциальные потери. Однако простое размещение стоп-лосса на продажу ниже рыночной цены не обязательно защитит ваши лонг позиции, и наоборот.

Чтобы добиться максимального эффекта, вы должны научиться правильно использовать стоп-лосс.

Итак, как же его правильно выставить?

Вот ответ:

Все зависит от ситуации. Тем не менее, как правило, вам было бы интересно установить стоп-лосс вблизи предыдущих уровней поддержки или сопротивления. Например, вы должны разместить стоп-лосс на продажу прямо под предыдущим уровнем поддержки, будь то восходящий тренд или горизонтальный канал.

В нашем примере со стоп-ордером на продажу, мы разместили его вблизи предыдущей надежной поддержки. Вы можете определить поддержку тренда, проверив, где цена отскочила назад после касания воображаемой линии.

Однако, если вы используете определенные стратегии или полагаетесь на графические паттерны, то мы рекомендуем вам установить точные правила для размещения стоп-лосса. Например, если вы торгуете паттерном «голова и плечи», стоп-лосс на покупку рассчитывается исходя из расстояния между вырезом паттерна и его пиком.

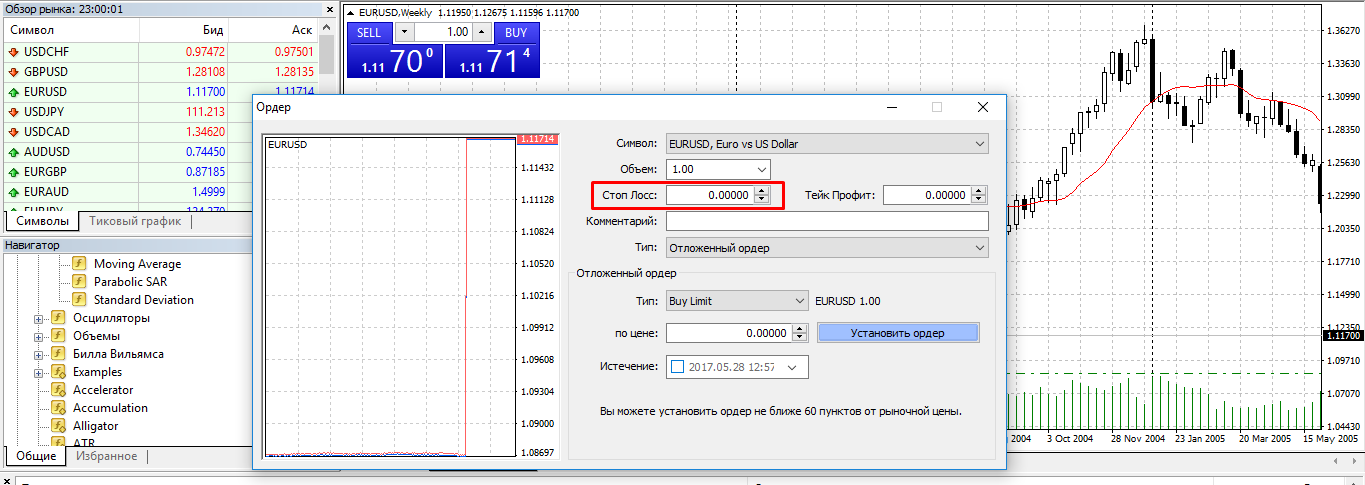

Как устанавливать Стоп Лоссы

Есть несколько способов. Я прокомментирую их на примере торгового терминала МетаТрейдер, через который обычно совершаются сделки на валютном рынке Форекс. На фондовом рынке все работает примерно так же.

При открытии сделки

Это самый правильный вариант. Перед тем как нажать на кнопки «Купить» или «Продать», вы должны обязательно поставить Стоп Лоссы.

Сделать это можно так. Определите по своей торговой стратегии, где надо закрыть убыточную сделку. Положите на это место горизонтальную линию и посмотрите, на каком она ценовом значении.

Сейчас цена находится на уровне 1,21270. Я предполагаю, что будет рост, поэтому откроюсь на повышение. Стоп Лосс поставлю под уровень предыдущей ценовой впадины – то есть на 1,19437.

Открываю окно нового ордера, вписываю нужное значение, нажимаю «Buy».

Теперь если я уберу линию, я увижу красный пунктир – мой Стоп Лосс.

Делать защитные приказы лучше именно сразу, когда вы открываете сделку. Потому что рынок может резко развернуться и пойти не в вашу сторону. Особенно это актуально для малых таймфреймов.

Что такое Стоп Лосс

Стоп Лосс или Stop Loss трейдеры нередко называют стоп лимитом. Он используется для фиксации сделки при достижении определенного уровня стоимости актива. Трейдерам нравится его использовать для того чтобы сократить свои убытки. Данный вид инструмента применяется пользователями для обеспечения безопасности торгов на любом из существующих финансовых рынков. Как только уровень сделки дошел до установленной отметки Стоп Лосса, она завершается. В итоге благодаря данному инструменту фиксируется убыток.

На рынке Форекс трейдеры не пренебрегают использованием стоп лосса. Во время каждой сделки имеется риск потерять свои денежные средства. Стоп Лосс помогает сократить такие потери. Он может быть открыт, как в самом начале проводимой сделки или же после открытия позиции.

Стоп Лосс — в переводе с английского Stop Loss — ограничивать убыток. Это инструмент, используемый трейдерами для определения уровня цен активов, когда позиция может быть закрыта. Завершение сделки при достижении стоп лосса осуществляется брокером.

Для чего нужен Стоп Лосс

Многие новички, которые осваивают Форекс для начинающих, ошибочно полагают, что Стоп Лосс является исключительно надежной защитой от потерь. Данный инструмент предназначен главным образом для того чтобы убытки не был большими. Стоп Лосс ограничивает количество финансовых потерь во время сделки. Основными целями использования Stop Loss являются:

- сокращение количества убытков

- сохранение нормального психологического здоровья трейдера.

При открытии позиций Sell или Buy пользователи порой не могу предугадать, какие потери они могут понести. С Стоп Лоссом они будут знать, какими могут быть их максимальные убытки.

Если заранее будет установлена точка выхода с рынка, то эмоциональное состояние трейдера практически не пострадает. И даже, несмотря на то, что инструмент используется для фиксации убытка, нагрузка на его психику будет минимальной. А ведь именно во многом благодаря нормальному психическому состоянию трейдеры в дальнейшем могут и дальше принимать взвешенные и эффективные решения для торговли.

Как установить Stop Loss

Современный валютный рынок предлагает устанавливать Стоп Лосс в качестве страховки от появления слишком больших убытков

И так, как это своего рода страховка, то очень важно правильно воспользоваться. Необходимо обладать знаниями, где его лучше всего установить

Стоп лосс следует располагать следующим образом, если принимать во внимание технический анализ рынка:

- для сделок на продажу стоп лосс устанавливается выше уровня максимальных котировок выбранного инструмента

- для сделок на покупку стоп лосс располагается ниже уровня котировок торгового актива

Разворот тренда обычно производится на максимуме и минимуме. Основной задачей стоп лосса является то, что он должен сработать именно в тот момент, когда рынок уже продемонстрировал, в каком направлении будет двигаться дальше стоимость актива. И это направление отличается от того, которое было предсказано участником рынка. Также еще одним надежным расположением Стоп Лосса станут точки значимых уровней, линий и графиков технического анализа. Если работа производится на платформе MT 4 или MT 5, то есть возможность установить индикатор арт и стоп лосс. После установки всех индикаторов, если сам рынок демонстрирует необходимость в закрытии сделки, то это нужно сделать.

Как посчитать Stop Loss

Для расчета Стоп Лосса сегодня трейдерами используется два способа:

В каждой сделке соблюдается правило соотношения риска к прибыли 1:3. Это означает, что на каждый один пункт стоп лосса должны приходиться три пункта прибыли. В некоторых случаях пользователи поступают следующим образом: берут точку прогнозируемой прибыли и делят этот отрезок на три части. Далее они переходят к установке стоп лосса. Обычно он располагается на противоположном конце от открытия позиции уровня

Если профит составляет сто пунктов, то стоп лосс устанавливается на тридцати пунктах противоположного уровня от открытия сделки.

Стоп Лосс устанавливается по наиболее значимым уровням поведения рынка

При этом очень важно принимать во внимание спред, который форекс брокеры устанавливают при торговле некоторыми валютными парами.

Зачем нужен стоп-лосс?

Правильно использованный стоп-лосс:

- Позволяет не лишиться всего депозита за одну сделку.

- Ликвидирует убытки и освобождает маржу для новых сделок.

- Сводит к минимуму возможные потери.

К примеру, вы покупаете акции Apple по 170$, а стоп-лосс размещаете на уровне – 160$. Это означает, что если цена акций Apple упадет до 160$, ваша сделка автоматически закроется, и вы ограничите свой убыток до 10$.

Торговля со стоп-лоссом ограничивает ваши потери и сохраняет торговый депозит от внезапного движения цены не в вашу пользу. Вы можете воспринимать стоп-лосс как своеобразную страховку. Вам приходится постоянно выплачивать небольшие премии, но страховка защитит вас от больших денежных потерь в случае внезапных движений рынка против вашей позиции.

Правила постановки стоп-лосса часто понимаются неправильно в обычной розничной торговле. Однако должно быть ясно, что вы никогда не можете войти в сделку без стоп-лосса. Не только потому, что вы рискуете потерять слишком много на одной сделке, но также вы легко стать жертвой эмоциональных торговых ошибок.

Когда вы знаете, где находится ваш стоп-лосс (и почему вы его размещаете там), вы будете чувствовать меньше искушения нарушить свои правила постаноки стопов и с большой вероятностью будете придерживаться своего первоначального плана.

Индикаторы тейк профита и стоп лосса

Для повышения удобства торговли существует несколько довольно интересных индикаторов в MetaTrader 4. Я выбрал для вас три наиболее полезных.

ArgoLotCalculator — с Яндекс.Диска.

Постоянно считать стоп и тейк в процентах от депозита — утомительное занятие. Только вы заработали или потеряли на сделки, как снова нужно высчитывать лот. Автоматизировать этот процесс можно с помощью индикатора ArgoLotCalculator. В терминале он выглядит следующим образом.

Линии, которые отображены на графике — это уровень сделки, стоп и тейк. Передвигая их, вы сможете подобрать оптимальное значение, а потом использовать при установке ордера. Вся информация отображается в сером окне слева. Лот, размер депозита и т.д. меняются в настройках.

Sound Alerts SL/TP — с Яндекс.Диска.

Sound Alerts — это простой индикатор, который выдает ваше собственное звуковое уведомление при срабатывании стоп лосса или тейк профита. Зачем это нужно? Например, когда сразу после закрытия сделки вам необходимо принимать решение открытию следующей, но вы не хотите сидеть у терминала и ждать.

Stop Loss Clusters — с Яндекс.Диска.

А это уже более навороченный и полезный индикатор, который показывает скопления стоп-лоссов на основе данных по клиентам у крупнейших форекс-брокеров. Не секрет, что «умные деньги» всегда стараются выбить из рынка частных трейдеров. Привлекательные зоны для набора их позиций — это очевидные стоп-ордера. Они специально толкают туда цену, чтобы потом собрать более крупный лот для себя. Вот как выглядит система на графике.

Черточками показаны те самые скопления ордеров, за которыми могут охотиться маркетмейкеры

Важно:

-

• Индикатор поставляется в комплекте и является платным, но можно пользоваться демоверсией с некоторыми ограничениями.

• Установка должна производиться в папку «FXSSI.com», а не просто в MQL4/Indicators.

• При запуске нужно будет авторизоваться. Для этого появится специальная ссылка, по которой следует перейти, зарегистрироваться и привязать терминал к аккаунту.

В целом это полезный набор индикаторов, включающий в себя также профиль рынка, открытый интерес и иные разработки.

Тейк профит и стоп лосс — это очень важные инструменты для трейдера. Они позволяют ограничивать убытки и вовремя фиксировать прибыль, пока рынок не пошел в другую сторону. Без них успешная торговля на профессиональном уровне просто невозможна. Если вы думаете, что справитесь без стопов и тейков, то глубоко заблуждаетесь. В этом вас быстро убедит рынок и слитый депозит.

Что такое и зачем нужен стоп лосс (stop loss)

Стоп лосс (stop loss) (от английского «остановить потерю») — это биржевая заявка, выставленная в торговом терминале трейдером или инвестором с целью ограничить свои убытки при достижении ценой заранее определённого уровня.

Здесь все просто, стоп лосс это рассчитанный трейдером уровень, ниже или выше которого, цена не должна пойти, в противном случае трейдер будет нести не обязательные расходы.

Так или иначе, стопами пользуются все, ведь врятли кто то хочет ошибившись с прогнозом, полностью потерять депозит, и основной спор не в том, пользоваться стопами или нет, а в том каким именно образом ограничивать свои убытки. Поэтому давайте разбираться, какие именно способы ограничения убытков существуют.

Из формулировки выше, отлично прослеживается, что первостепенной задачей ордера Stop Loss будет не гарантия отсутствия потерь, как почему то думает добротное количество новичков, а всего лишь банальное ограничение максимального убытка, что более важно для правильной торговли.

К сожалению, трейдинг без убытков не существует. Кроме предотвращения чрезмерных потерь, стоп лосс отвечает за главное, он бережет психологическое здоровье трейдера, и значительно снижает эмоциональную нагрузку на психику трейдера.

Методы установки стоп лосса.

Если с фантазией вы не дружите, то несколько методов я вам подскажу. Для трендовой торговли часто используют близкие стопы и большие профиты. Таким образом, бывает много мелких потерь и мало прибыльных сделок, которые окупают потери и приносят прибыль. Можно использовать фиксированное количество пунктов, например 30 пп ниже или выше от цены открытия, может 50 пп, а может быть всего 10 пп. Нужно пробовать именно на вашей системе. Можно отсчитать последние 10 баров и выставить стоп под минимумом из этих 10 баров. Очень хороший метод. В одной из моих систем я выставляю стоп на/под текущим баром, прибыльная система и метод.

Для противотрендовой торговли так же подойдёт фиксированное количество пунктов, для всего подходит. Можно для начала рассчитать уровень профита, и на таком же расстоянии, но в другом направлении выставить стоп (или сократить расстояние вдвое). Можно закрывать сделки по времени. Например, если через сутки после открытия позиции, сделка находится в минусе, то закрыть её. Если в плюсе, то выставить безубыток.