Дайджест № 22. новые сроки уплаты налогов, сборов и сдачи отчетности из‑за коронавируса

Содержание:

- Определение порядка и сроков уплаты разных видов налогов и сборов

- Сроки уплаты страховых взносов в 2021 году

- Налоговые сообщения из ИФНС об исчисленных суммах транспортного и земельного налогов

- Как связаны срок уплаты налогов и налоговый период

- Что нужно учитывать при определении сроков оплаты налогов

- Пени за нарушения

- Последствия несвоевременной уплаты налогов

- Прочие налоги ИП и ООО

- Транспортный налог

- За какое имущество физлицу нужно уплатить налоги

- Таблица уплаты налогов за 2-й квартал 2021 года

- Что грозит за просрочку по налогам

- Кто может не платить

- Сроки уплаты налогов в 2020 году

- Проверка базы 1С на ошибки со скидкой 50%

- Порядок исчисления и уплаты налога

- Санкции за неуплату налогов

- Какой срок уплаты

Определение порядка и сроков уплаты разных видов налогов и сборов

Исчисление и уплата конкретных налогов осуществляются в порядке, предусмотренном такими нормативно-правовыми актами:

- в отношении региональных налогов применяются предписания актов правотворчества, принятых уполномоченными органами субъектов федерации;

- исчисление и оплата местных налоговых сборов осуществляются на основании правовых актов муниципальных органов;

- федеральные налоговые сборы – в соответствии с нормами Налогового кодекса.

На выполнение налогового обязательства законом отводится срок в один месяц, истечение которого начинается с момента получения налогоплательщиком соответствующего извещения из органа налоговой службы.

Исключение составляют случаи, когда в извещении установлен более длительный период для проведения платежа.

Сроки уплаты страховых взносов в 2021 году

| Вид страховых взносов | Период уплаты | Срок уплаты |

| Страховые взносы в ИФНС | ||

| Взносы с выплат работникам на ОПС, ОМС и ВНиМ | За декабрь 2021 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

| Взносы ИП за себя | За 2021 год (доплата взносов на ОПС при сумме дохода за 2020 год, превышающей 300 тыс. руб.) | Не позднее 01.07.2021 |

| За 2021 год | Не позднее 10.01.2022 | |

| За 2021 год (доплата взносов на ОПС при сумме дохода за 2021 год, превышающей 300 тыс. руб.) | Не позднее 01.07.2022 | |

| Страховые взносы в ФСС | ||

| Взносы на травматизм | За декабрь 2021 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 |

Налоговые сообщения из ИФНС об исчисленных суммах транспортного и земельного налогов

Начиная с налоговой кампании 2021 года, налоговые органы станут направлять в адрес организаций-налогоплательщиков специальные сообщения об исчисленных суммах транспортного и земельного налогов (п. 4 ст. 363, п. 5 ст. 397 НК РФ). Сообщения будут направляться по форме, утв. приказом ФНС от 05.07.2019 № ММВ-7-21/337@.

В таких сообщениях будет указываться объект налогообложения, облагаемая база, налоговый период, ставка налога, а также собственно сама сумма исчисленного налога. Всю необходимую для расчета налогов информацию налоговики самостоятельно получат из ЕГРН и от органов, осуществляющих регистрацию прав на недвижимость и регистрацию транспортных средств.

В таких сообщениях будет указываться объект налогообложения, облагаемая база, налоговый период, ставка налога, а также собственно сама сумма исчисленного налога. Всю необходимую для расчета налогов информацию налоговики самостоятельно получат из ЕГРН и от органов, осуществляющих регистрацию прав на недвижимость и регистрацию транспортных средств.

Сами сообщения будут направляться организациям в электронном виде по ТКС или через личный кабинет налогоплательщика. Если организация не имеет возможности получить сообщение в электронной форме, оно будет направлено ей по почте заказным письмом либо вручено руководителю или представителю организации лично под расписку.

При этом направление таких сообщений не отменяет обязанность организаций самостоятельно исчислять и уплачивать транспортный и земельный налог и соответствующие суммы авансовых платежей. Налоговики будут направлять сообщения об исчисленных налогах уже по окончании налогового периода и после истечения установленного срока их уплаты. То есть тогда, когда организация уже рассчитает и в полном объеме причитающийся транспортный и земельный налог.

В связи с этим у налогоплательщиков может возникнуть вполне резонный вопрос: а для чего, собственно, будут нужны подобные налоговые сообщения, если и рассчитывать налоги, и соблюдать сроки их уплаты организации будут без подсказки со стороны налоговых органов?

Ответ на этот вопрос представлен в письме Минфина от 19.06.2019 № 03-05-05-02/44672. Единственная цель налоговых сообщений – это информирование организаций об исчисленной ИФНС сумме налога для дальнейшего взыскания недоимки при ее наличии. Получив из инспекции такое сообщение, организация в случае несогласия с расчетом налогов сможет своевременно представить свои возражения и документы, подтверждающие, по ее мнению, правильный расчет налогов. В частности, предоставить в ИФНС заявление об имеющихся у нее льготах.

Представить такие письменные возражения организация по общему правилу может в течение 10 дней со дня получения сообщения об исчисленных суммах налогов (п. 6 ст. 363 НК РФ, п. 5 ст. 397 НК РФ). Однако, как указала ФНС в письме от 14.08.2019 №АС-4-21/16118@, данный 10-дневный срок для представления пояснений и дополнительных подтверждающих документов не является пресекательным. Поэтому по истечении данного срока ИФНС в любом случае обязана рассмотреть полученные пояснения и документы и при наличии правовых оснований произвести перерасчет исчисленной в сообщении суммы налогов.

Если налоговая инспекция в течение года так и не направит организации сообщение об исчисленных налогах, организация обязана будет самостоятельно сообщить в ИФНС об имеющихся у нее земельных участках и транспортных средствах. Такое сообщение нужно будет представить в налоговую инспекцию по форме, утв. приказом ФНС от 25.02.2020 № ЕД-7-21/124@. Срок его представления – до 31 декабря текущего года включительно.

Как связаны срок уплаты налогов и налоговый период

Связь указанных понятий очевидна: уплата налоговых обязательств происходит:

- по окончании налогового периода (например, по такой схеме уплачиваются НДС за 1 квартал 2021 года с налоговым периодом — квартал); либо

- внутри этого промежутка времени (если налоговое законодательство предусматривает уплату авансовых платежей по налогу).

- «В какие сроки нужно дать ответ на претензию по закону?»;

- «Испытательный срок по ТК РФ при приеме на работу (нюансы)»;

- «Каков срок охраны коммерческой и служебной тайны?»;

Уплата налогов за 1 квартал 2021 года производится:

- для налогов, по которым налоговый период равен 1 кварталу, 2 кварталу и т. д. (НДС и др.) — в виде конечной суммы налога;

- для налогов с иной длительностью налогового периода (УСН, земельного, транспортного налогов и др.) — в виде авансовых платежей.

Обратите внимание! С 01.01.2021 изменились реквизиты Казначейства при уплате налоговых платежей. Период с 01.01.2021 по 30.04.2021 — переходный и платежи со старыми реквизитами лягут правильно

С 01.05.2021 налоги, перечисленные на старые реквизиты попадут в невыясненные платежи.

Подробнее о правилах заполнения платежек на уплату налогов и взносов рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Типовую ситуацию. Это бесплатно.

О платежных датах по налогам с налоговым периодом 1 квартал 2021 года узнайте далее.

Есть вопросы по исчислению или уплате налогов? Задавайте из на нашем форуме. Так, в этой теме обсуждаем как быть, если уплата налогов в бюджет прошла несвоевременно по вине банка.

Что нужно учитывать при определении сроков оплаты налогов

Существует специальная таблица, которая отражает то, каковы сроки выплаты налогов, актуальные для текущего, 2020 года

При этом, учет производится с принятием во внимание переносов последних дат выплат

Рассмотрим далее таблицу, в которой будут отражены даты выплаты налога на прибыль организаций.

Изучите таблицу крайних дат, предоставляемых для выплаты налогов на прибыль организаций

Таблица 1. Крайние даты для выплаты налога на прибыль организаций

| Разновидность налогового сбора | За какой период времени производится оплата | Крайняя дата выплаты налога, согласно сведениям из НК РФ |

|---|---|---|

| Налог на прибыль организаций (при осуществлении выплат авансового характера каждые три месяца) | За 2019 год | 28.03.2019 |

| За первый квартал 2019 года | 29.04.2019 | |

| За полугодие 2019 года | 29.07.2019 | |

| За 9 месяцев 2019 года | 28.10.2019 | |

| Налог на прибыль организаций (при осуществлении выплат авансового характера каждые три месяца), согласно прибыли за предыдущий квартал | За 2018 год | 28.03.2019 |

| За январь 2019 г. | 28.01.2019 | |

| За февраль 2019 г. | 28.02.2019 | |

| За март 2019 г. | 28.03.2019 | |

| За первый квартал 2019 г. | 29.04.2019 | |

| За апрель 2019 г. | 29.04.2019 | |

| За май 2019 г. | 28.05.2019 | |

| За июнь 2019 г. | 28.06.2019 | |

| За первое полугодие 2019 г. | 29.07.2019 | |

| За июль 2019 г. | 29.07.2019 | |

| За август 2019 г. | 28.08.2019 | |

| За сентябрь 2019 г. | 30.09.2019 | |

| За 9 месяцев 2019 г. | 28.10.2019 | |

| За октябрь 2019 г. | 28.10.2019 | |

| За ноябрь 2019 г. | 28.11.2019 | |

| Налог на прибыль организаций (при уплате авансов каждый календарный месяц исходя из фактической прибыли) | За 2018 год | 28.03.2019 г. |

| За январь 2019 г. | 28.01.2019 г. | |

| За февраль 2019 г. | 28.02.2019 г. | |

| За март 2019 г. | 28.03.2019 г. | |

| За I квартал 2019 г. | 29.04.2019 г. | |

| За апрель 2019 г. | 29.04.2019 г. | |

| За май 2019 г. | 28.05.2019 г. | |

| За июнь 2019 г. | 28.06.2019 г. | |

| За I полугодие 2019 г. | 29.07.2019 г. | |

| За июль 2019 г. | 29.07.2019 г. | |

| За август 2019 г. | 28.08.2019 г. | |

| За сентябрь 2019 г. | 30.09.2019 г. | |

| За 9 месяцев 2019 г. | 28.10.2019 г. | |

| За октябрь 2019 г. | 28.10.2019 г. | |

| За ноябрь 2019 г. | 28.11.2019 г. | |

| За декабрь 2019 г. | 30.12.2019 г. |

Налоги на имущество также имеют свои сроки выплаты

Теперь рассмотрим таблицу, в которой будут обозначены сроки выплаты имущественных налогов.

Таблица 2. Когда надо заплатить налоги на имущество

| Разновидность налогового сбора | За какой срок производится оплата | Крайняя дата выплаты налога, согласно сведениям из Налогового кодекса |

|---|---|---|

| Имущественный налог | За 2018 год | Конкретные сроки устанавливаются на местном уровне, правительством субъектов Российской Федерации |

| За первый квартал 2019 г. | Конкретные сроки устанавливаются на местном уровне, правительством субъектов Российской Федерации | |

| За шесть месяцев или второй квартал 2019 г. | Точные числа для платежей будут опубликованы на портале Федеральной налоговой службы | |

| За 9 месяцев или третий квартал 2019 г. | ||

| Налог на транспорт | За 2018 год | Конкретные сроки устанавливаются на местном уровне, правительством субъектов Российской Федерации |

| За первый квартал 2019 г. | Конкретные сроки устанавливаются на местном уровне, правительством субъектов Российской Федерации | |

| За второй квартал 2019 г. | Выплата производится, если она предусматривается законодательными актами, действующими на территории нашей страны | |

| За третий квартал 2019 г. | Точные числа для платежей будут опубликованы на портале Федеральной налоговой службы | |

| Налог на землю | За 2018 год | Выплата производится, если она предусматривается законодательными актами, действующими на территории нашей страны |

| За первый квартал 2019 г. | Выплата производится, если она предусматривается законодательными актами, действующими на территории нашей страны. Точные числа для платежей будут опубликованы на портале Федеральной налоговой службы |

|

| За второй квартал 2019 г. | ||

| За третий квартал 2019 г. |

Помимо указанных в таблицах выше налоговых сборах, обозначены также даты для иных выплат, изучить которые вы можете непосредственно на электронном портале Федеральной налоговой службы

Помимо крайних дат для налоговых сборов, указанных выше, вы можете уточнить на сайте Федеральной налоговой службы также и даты, которые актуальны для исчислений в пользу государственной казны, имеющих иной тип, а именно:

- налога на добавленную стоимость;

- единого налога на вмененный доход;

- единого сельскохозяйственного налога;

- водного налога;

- сбора на добычу полезных ископаемых;

- страховых взносов, уплачиваемых работодателями в ФСС, ПФ РФ и т.д.

За что нужно платить имущественный налог?

Изучите их, и сможете получить ответ о конкретном налоговом сборе, даты оплаты которого вас интересовали.

Пени за нарушения

За нарушение уплаты налогов предусматривается несколько видов ответственностей:

- налоговая;

- административная;

- уголовная.

Налоговая ответственность:

| Ведение предпринимательской деятельности без регистрации | 10% от неуказанного дохода, но не менее 40 000 рублей. |

| Серьезные нарушения в плане подачи декларации о доходах | Штраф до 30 000 рублей. |

| Полная и частичная неуплата налогов | 20-40% от необходимой суммы налогообложения. |

| Отказ в предоставлении необходимых документов в налоговую службу | Штраф для ИП 10 000 рублей, а для физлиц – 1 000 рублей. |

Административная ответственность:

| Нарушение сроков постановки на налоговый учет до 3-х недель | Штраф до 3 000 рублей или вынесение предупреждения с необходимостью последующей оплаты в установленный период. |

| Нарушение сроков оплаты налога | Штраф до 500 рублей или предупреждение. |

| Отказ в предоставлении документов | Штраф до 1 000 рублей или предупреждение. |

| Серьезные нарушения сроков или предоставления документов | Штраф до 10 000 рублей. |

Уголовная ответственность:

| Статья 198 УК РФ. Уклонение физического лица от уплаты налогов, сборов и (или) физического лица | Уклонение от уплаты налогов в крупном размере. Штраф до 300 000 рублей или лишение свободы до 1 года. |

| Статья 199 УК РФ. Уклонение от уплаты налогов, сборов, подлежащих уплате организацией | Уклонение от налогов ответственных лиц (руководителей организаций) в крупном размере. Штраф до полумиллиона или лишение свободы до 2-х лет. |

| Статья 201 УК РФ. Злоупотребление полномочиями | Статья применима к налоговым агентам, которые уклоняются от уплаты налогов в крупном и особо крупном размере. Штраф до полумиллиона или лишение свободы до 1-2 лет. |

В каждом отдельном случае учитываются индивидуальные обстоятельства дела. Уголовная ответственность наступает в повторных случаях нарушений или при отсутствии оплаты штрафа.

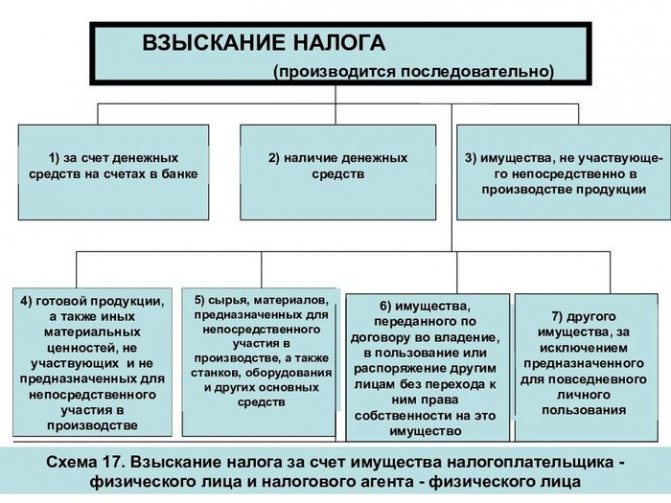

Последствия несвоевременной уплаты налогов

За несоблюдение срока перечисления налогов для физлиц предусмотрены меры ответственности. При задержке платежа начисляется пеня (ст. 75 НК РФ). Она высчитывается по формуле, исходя из ставки рефинансирования. Пеня не может превышать общую сумму задолженности.

За неуплату фискального платежа начисляется штраф (ст. 122 НК РФ). Его размер равен 20% от неоплаченной суммы. Данный процент может быть увеличен в два раза, если действия налогоплательщика по неуплате будут признаны преднамеренными.

Если данные меры не произвели должного эффекта, то налоговый орган готовит документы в суд. При положительном решении о взыскании средств дело передается судебным приставам. Последние могут накладывать арест на счета, на имущество, препятствовать выезду за границу и т.д.

Очередность принудительного взыскания задолженности по налогам у физлица

Прочие налоги ИП и ООО

Уплата некоторых налогов зависит от наличия объекта налогообложения, поэтому платят их не все организации и предприниматели.

Земельный налог

Налогоплательщиками по этому налогу являются организации, ИП и обычные физические лица, имеющие земельные участки на правах собственности, бессрочного пользования или пожизненного владения. В отношении земельного налога действует ряд льгот:

- уменьшение налоговой базы (ст. 391 НК РФ);

- льготная налоговая ставка (ст. 394 НК РФ);

- освобождение от уплаты (ст. 395 НК РФ).

Муниципальные образования могут установить на своей территории и дополнительные льготы.

Налоговую декларацию по земельному налогу раньше сдавали только организации, а с 2021 года она вообще отменена. Земельный налог платят по месту нахождения земельных участков, сроки уплаты устанавливаются статьей 388 НК РФ. За прошедший год налог надо перечислить не позднее 1 марта следующего года. Авансовые платежи — не позднее последнего числа месяца, следующего за отчетным кварталом.

Транспортный налог

Не являются объектом налогообложения по этому налогу транспортные средства, указанные в п.2 статьи 358 НК РФ, например, транспорт сельхозпроизводителей, а также пассажирские и грузовые водные и воздушные суда, являющиеся собственностью юрлиц или ИП, основный вид деятельности которых – перевозки.

Налоговую декларацию по транспортному налогу тоже отменили с 2021 года. Сроки уплаты транспортного налога устанавливаются региональными законами.

Водный налог

Налогоплательщиками по этому налогу являются организации и физические лица, осуществляющие специальное водопользование, в виде забора воды из водных объектов или использования их акватории. Не признаются налогоплательщиками организации и физические лица, пользующиеся водными объектами договоров водопользования или решений о предоставлении водных объектов в пользование, заключенных или принятых после введения в действие Водного кодекса РФ.

Не является объектами налогообложения по водному налогу обширный перечень ситуаций забора воды или использования акватории, указанный в статье 333.9 НК РФ, таких как забор воды для полива земель сельскохозяйственного назначения, использование акватории для рыболовства и охоты, для размещения и строительства гидротехнических сооружений и др. Сроки подачи налоговой декларации и уплаты водного налога совпадают – не позднее 20-го числа месяца, следующего за отчетным кварталом.

Акцизы

Акциз – это косвенный налог, который включается в цену товара и фактически уплачивается потребителем. Платят акцизы организации и ИП, являющиеся производителями, переработчиками и импортерами подакцизных товаров. Подакцизные товары указаны в ст. 181 НК РФ, к ним относятся:

- спиртосодержащая продукция, за исключением лекарств, косметики и парфюмерии;

- алкогольная продукция, в том числе пиво;

- табачная продукция;

- легковые автомобили;

- мотоциклы мощностью свыше 150 лош. сил;

- автомобильный и прямогонный бензин;

- дизтопливо и моторные масла.

Налоговым периодом для акцизов является календарный месяц, декларация сдается по итогам каждого месяца, не позднее 25-го числа следующего месяца. В эти же сроки надо уплатить и акцизы. Исключением являются плательщики акцизов по операциям с денатурированным спиртом и прямогонным бензином: срок сдачи декларации и уплаты акцизов для них наступает не позднее 25-го числа третьего месяца, следующего за отчетным периодом.

НДПИ — налог на добычу полезных ископаемых

Этот налог платят организации и индивидуальные предприниматели, имеющие лицензии на пользование недрами, добывающие полезные ископаемые, за исключением общераспространённых. Налоговым периодом по НДПИ является календарный месяц. Сдать декларацию по налогу надо не позднее последнего числа месяца, следующего за отчетным, а заплатить налог надо не позднее 25-го числа месяца, следующего за отчетным.

Транспортный налог

Транспортный налог платят все, у кого в собственности есть транспорт — машина, яхта, мотосани, скутер или ракета. Его начисляют в регионе, где зарегистрирован владелец. Если вы зарегистрированы в Туле, но купили и поставили машину на учёт в Тюмени — рассчитывать налог вам будут по ставке Тулы.

Не надо платить за:

- самокаты и велосипеды;

- вёсельные и моторные лодки, если их мощность меньше пяти лошадиных сил или если масса лодки меньше 200 кг. В 2020 году в закон внесли изменения: теперь этот транспорт не нужно регистрировать, поэтому и не надо платить за него налог;

- автомобили для инвалидов;

- угнанный транспорт — должна быть справка с ГИБДД;

- тракторы, молоковозы, комбайны.

Список транспорта, который не облагается налогом, указан .

Сколько платить. В каждом регионе своя ставка. В налоговом кодексе есть , которые администрация региона может уменьшить или увеличить, но не более чем в десять раз. Также регион может ввести дифференцированные ставки, которые зависят от категории транспорта, количества лет с момента его выпуска или экологического класса, к которому он относится. Например, за KIA мощностью 100 л. с. в Москве надо будет заплатить за год 1200 ₽, а в Удмуртии — 800 ₽.

На сайте налоговой можно получить в своём регионе или

Размер ставки зависит от мощности двигателя. Чем больше мощность, тем больше денег надо будет заплатить. Для престижных автомобилей стоимостью больше 3 миллионов ₽ дополнительно применяют повышающие коэффициенты:

|

Сколько лет прошло с года выпуска |

||||

|

Стоимость авто |

До 3 лет |

До 5 лет |

До 10 лет |

До 20 лет |

|

3–5 миллионов ₽ |

1,1 |

— |

— |

— |

|

5–10 миллионов ₽ |

— |

2 |

— |

— |

|

10–15 миллионов ₽ |

— |

— |

3 |

— |

|

От 15 миллионов ₽ |

— |

— |

— |

3 |

Пример: Toyota LC Prado, 1,5 года, 177 л. с., цена — 3 400 000 ₽, зарегистрирована в Москве. Ставка транспортного налога в столице для двигателя мощностью 175–200 л. с. — 50 ₽.

177 л. с. * 50 ₽ = 8850 ₽.

Повышающий коэффициент — 1,1:

8850 ₽ * 1,1 = 9735 ₽ — столько надо будет заплатить налога за год.

За какое имущество физлицу нужно уплатить налоги

Осенью россияне оплачивают налоги на три группы имущества, которое может им принадлежать.

Первая большая группа такого имущества – это недвижимость. Налог начисляется на принадлежащие физлицам:

- жилые дома, квартиры, комнаты;

- гаражи, места на парковке;

- единые недвижимые комплексы;

- объекты незавершённого строительства;

- прочие здания, строения, сооружения или помещения.

Вторая группа имущества – транспорт. В неё входят:

- автомобили;

- мотоциклы, мотороллеры;

- автобусы, тракторы;

- самолёты, вертолёты;

- снегоходы, мотосани;

- яхты, катера, моторные лодки, гидроциклы, парусные суда.

Наконец, третий вид личного имущества, за который нужно уплатить налог – это земля. Речь о таких земельных участках, которые расположены на территории, где введён земельный налог. Например, это садовые участки и земля, на которой стоит жилой дом.

В 2020 году уплачивается налог за 2020 год. Поэтому если в течение этого года вы купили какое-то имущество, налог на него нужно платить в 2020 году. И наоборот, если имущество было продано в 2020 году, за владение им в 2020 году уплатить налог нужно сполна.

Таблица уплаты налогов за 2-й квартал 2021 года

|

Дата |

Налог |

Платеж |

ОСНО |

УСН |

|

14.04.2021 |

Экологичес-кий сбор |

Экологический сбор |

+ |

+ |

|

15.04.2021 |

Страховые взносы |

Платежи за март 2021 года |

+ |

+ |

|

Акцизы |

Аванс за апрель 2021 года |

+ |

+ |

|

|

20.04.2021 |

Косвенные налоги |

НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за март 2021 года |

+ |

+ |

|

Вода |

Налог за 1-й квартал 2021 года |

+ |

+ |

|

|

Негативное воздействие |

Платеж за 1-й квартал 2021 года |

+ |

+ |

|

|

26.04.2021 |

НДС |

Налог (1/3) за 1-й квартал 2021 года |

+ |

— |

|

УСН |

Аванс за 1-й квартал 2021 года |

— |

+ |

|

|

Акцизы |

Налог за март 2021 года |

+ |

+ |

|

|

Налог (спирт) за январь 2021 года |

+ |

+ |

||

|

Налог (бензин) за октябрь 2020 года |

+ |

+ |

||

|

НДПИ |

Налог за март 2021 года |

+ |

+ |

|

|

Торговый сбор |

Платеж за 1-й квартал 2021 года |

+ |

+ |

|

|

28.04.2021 |

Прибыль |

Налог за 1-й квартал 2021 года |

+ |

— |

|

Аванс (1/3) за 2-й квартал 2021 года |

+ |

— |

||

|

Аванс (факт) за март 2021 года |

+ |

— |

||

|

Пользование недрами |

Платеж за 1-й квартал 2021 года |

+ |

+ |

|

|

30.04.2021 |

НДФЛ |

Налог с отпускных и больничных за апрель 2021 года |

+ |

+ |

|

17.05.2021 |

Страховые взносы |

Платежи за апрель 2021 года |

+ |

+ |

|

Акцизы |

Аванс за май 2021 года |

+ |

+ |

|

|

20.05.2021 |

Косвенные налоги |

НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за апрель 2021 |

+ |

+ |

|

25.05.2021 |

НДС |

Налог (1/3) за 1-й квартал 2021 года |

+ |

— |

|

Акцизы |

Налог за апрель 2021 года |

+ |

+ |

|

|

Налог (спирт) за февраль 2021 года |

+ |

+ |

||

|

Налог (бензин) за ноябрь 2020 года |

+ |

+ |

||

|

НДПИ |

Налог за апрель 2021 года |

+ |

+ |

|

|

28.05.2021 |

Прибыль |

Аванс (1/3) за 2-й квартал 2021 года |

+ |

— |

|

Аванс (факт) за апрель 2021 года |

+ |

— |

||

|

31.05.2021 |

НДФЛ |

Налог с отпускных и больничных за май 2021 года |

+ |

+ |

|

15.06.2021 |

Страховые взносы |

Платежи за май 2021 года |

+ |

+ |

|

Акцизы |

Аванс за июнь 2021 года |

+ |

+ |

|

|

21.06.2021 |

Косвенные налоги |

НДС и акцизы (акцизы по маркируемым подакцизным товарам) при импорте из стран ЕАЭС за май 2021 года |

+ |

+ |

|

25.06.2021 |

НДС |

Налог (1/3) за 1-й квартал 2021 года |

+ |

— |

|

Акцизы |

Налог за май 2021 года |

+ |

+ |

|

|

Налог (спирт) за март 2021 года |

+ |

+ |

||

|

Налог (бензин) за декабрь 2020 года |

+ |

+ |

||

|

НДПИ |

Налог за май 2021 года |

+ |

+ |

|

|

28.06.2021 |

Прибыль |

Аванс (1/3) за 2-й квартал 2021 года |

+ |

— |

|

Аванс (факт) за май 2021 года |

+ |

— |

||

|

30.06.2021 |

НДФЛ |

Налог с отпускных и больничных за июнь 2021 года |

+ |

+ |

Что грозит за просрочку по налогам

— Сначала налоговые органы пришлют уведомление с требованием об уплате налогов.

— Если требование останется без удовлетворения, на должника подадут в суд.

— Суд примет решение о взыскании налога в принудительном порядке. Долг взыщут судебные приставы, банки или работодатели. Также должнику придется заплатить исполнительский сбор (семь процентов от суммы долга).

— На имущество должника будет наложен арест, и оно будет продано на торгах в счет погашения долга.

— Если задолженность превысит десять тысяч рублей, должнику закроют выезд из России.

Как проверить задолженность и какое наказание за неуплату налога

Узнать задолженность по земельному налогу по ИНН или по фамилии и проверить, оплачен ли налог на землю возможно с помощью сервисов ФНС и Госуслуги, ссылки на которые даны выше в статье.

Ответственность за неуплату земельного налога физическим лицом выражается в штрафе и начислении пени. Штраф за неуплату земельного налога составляет процент от суммы неуплаты, размер процента зависит от обстоятельств неуплаты:

- 20% в случае неумышленной неуплаты;

- 40% в случае умышленной неуплаты.

Штраф применяется только в случаях, когда доказана вина налогоплательщика-должника.

Последствия неуплаты налога на землю отражаются в начислении пени, которая начисляется к ЗН. Расчет пени по земельному налогу можно произвести посредством калькулятора . Кроме того, уведомление о задолженности налогоплательщика может быть отослано работодателю должника для взыскания задолженности с заработной платы.

Кто может не платить

Налоговое законодательство содержит список машин, не подлежащих взиманию сбора. Автосбор не оплачивают собственники следующих ТС:

- Машины, специально переоборудованные под потребности нетрудоспособных граждан.

- Маломощные автомобили (до 100 л. с.), приобретенные владельцами через органы соцзащиты.

- Морские и речные суда, занимающиеся рыбным промыслом.

- Транспорт, находящийся в собственности компаний и индивидуальных предпринимателей, предназначенный для перевозки пассажиров с ограниченными возможностями.

- ТС, использующиеся для производства с/х работ в промышленных объемах (актуально для производителей сельскохозяйственной продукции).

- Автомобили, находящиеся в пользовании государственных органов власти.

Сроки уплаты налогов в 2020 году

В зависимости от того, о какой сфере деятельности россиян идет речь, будет меняться налоговый сбор, требуемый к уплате, частота его выплаты, и прочие обстоятельства.

Так, например, работодатели должны каждый календарный месяц с выплачиваемых ими зарплат отчислять налог на доходы физических лиц, равный 13% от величины заработной платы каждого конкретного сотрудника. И в этом случае они вынуждены сталкиваться со следующими нюансами:

- за перечисленные пособия, выплачиваемые ввиду нетрудоспособности сотрудников, или их ухода в отпуск, необходимо осуществлять выплату в казну по окончанию того календарного месяца, в рамках которого вышеупомянутые средства были выплачены;

- налог по выплаченным авансам переводится только после того, как гражданам доплачивают оставшуюся сумму полагающихся им денежных средств, так как именно день, в который она будет переведена, является установленной для отправки налога датой;

- с дивидендов общества с ограниченной ответственностью налоговый сбор отчисляться должен не позднее, чем на следующий день после того, как они будут выплачены.

Каждый сбор характеризуется конкретными нюансами, потому одинаковые даты для выплат разных налогов не могут быть установлены во всех случаях

Проверка базы 1С на ошибки со скидкой 50%

4000 ₽

- Неправильное указание НДС в документах;

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках;

Подробнее Заказать

Порядок исчисления и уплаты налога

Здесь требуется порядок. Финансовые вопросы воспринимаются людьми наиболее болезненно. Следить за своевременным исполнением обязанностей гражданами поручено бездушному закону. В нем обозначены следующие правила внесения налоговых платежей:

- перечисление денег, не дожидаясь окончания предписанного срока;

- самостоятельное погашение налоговой задолженности, если местным или федеральным законодательством не определено иное положение;

- оплата вносится наличностью или перечисляется в безналичной форме.

Налоги считают выплаченными, когда выполняются следующие условия:

- Работником банка получен платежный документ о перечислении средств. При этом на счету налогоплательщика должна находиться достаточная для покрытия начисленного налога сумма.

- После перечисления в банковском счете организации отражается информация о проделанной операции.

- Когда граждане, не занимающиеся предпринимательской деятельностью, расплатились в соответствии с полученным по почте уведомлением.

- Внесение физическим лицом платежа, зависимого от задекларированного им дохода.

- Если суд постановил считать зачисленные излишки в счет текущей налоговой задолженности.

Долги по налогам не погашены в случаях:

- возвращения внесенных ранее денег по решению банка или просьбе налогоплательщика;

- отзыва платежного поручения госорганами или уплачивающим налог гражданином;

- почтовое отделение или региональное руководство вернули перечисленные за налог средства;

- при переводе денег нарушена форма заполнения: неверно вписаны платежные реквизиты, наименование получателя.

Если деньги не поступили на счет ФНС вовремя, появится долг, который нужно срочно гасить. Это случается не только по желанию избежать налогового бремени. Когда у гражданина есть обязательства перед другими кредиторами, средств на счете для уплаты налога может не хватить. Объяснение тут простое. Вначале деньги получает первый стоящий в очереди финансист.

Санкции за неуплату налогов

Несовременная уплата налогов влечет за собой определенные санкции в отношении должника.

Каждый налог предусматривает определенную дату его уплаты. Именно в этот срок необходимо уложиться налогоплательщику, чтобы внести необходимую ему сумму. Предварительно из налоговой инспекции высылается документ-уведомление, в котором указаны не только суммы и расчеты, но и дата уплаты. В настоящее время о датах уплаты налога можно также легко быть информированным из портала Госуслуг.

Варианты наказания для налогоплательщика в случае несвоевременной уплаты следующие:

- пеня исчисляется в соответствии с размером самого налога;

- штраф устанавливается в процентном соотношении от суммы неуплаченной вовремя;

- судебные суммы.

Какой срок уплаты

Чтобы точно определить до какого числа платить транспортный налог, необходимо обратить внимание на региональное законодательство субъекта, на территории которого зарегистрирован объект. Однако чаще всего данный временной отрезок равен федеральному

Налоговый кодекс РФ устанавливает, что граждане должны оплатить транспортный налог до первого декабря календарного года, а организации — до первого февраля

Однако чаще всего данный временной отрезок равен федеральному. Налоговый кодекс РФ устанавливает, что граждане должны оплатить транспортный налог до первого декабря календарного года, а организации — до первого февраля.

Для юридических лиц (организации)

Относительно юридических лиц не только установлен иной временной отрезок для оплаты долга, но и введены иные особенности, которые необходимо учесть.

Так, региональное законодательство может предусматривать обязанность по оплате авансовых платежей, то есть платежей, проводимых раз в квартал.

Чаще всего такие платежи должны быть осуществлены последнего числа месяца, который следует за последний месяцев отсчётного периода.

Несмотря на то, что точная дата устанавливается законодательством региона, федеральные правовые акты устанавливают некоторые ограничения.

Так, срок для крайней оплаты налога не может быть ранее, чем первое февраля. То есть субъект может установить более позднюю дату, но более раннюю — не может.

Срок сдачи декларации также назначается не ранее, чем первого февраля года, который следует за отсчётный периодом.

То есть декларация в 2021 году подаётся за 2021 год. При этом используются ставки, которые применимы именно для 2021 года, если они были изменены.

Для физических лиц

Срок оплаты налога для физических лиц также может отличаться от установленного федеральным законодательством.

Чаще всего конечная дата для оплаты — это первое декабря года, а оплата производится за предыдущий период.

При оплате налога физические лица должны руководствоваться следующими моментами:

Сумма рассчитывается налоговой службой Самостоятельный расчёт требуется только для уточнения информации или для получения примерных сведений заранее Налоговая служба присылает плательщику уведомление Если оно не пришло, можно обратиться в отделение ФНС самостоятельно или воспользоваться онлайн-сервисами (портал государственных услуг, кабинет налогоплательщика) В уведомлении указывается не только размер платежа за соответствующий период Но также и размер переплаты или недоплаты за предыдущие периоды, а также пени Федеральным законодательством Установлен срок оплаты до первого декабря Если машина была в собственности не полный налоговый период То размер платежа будет пропорционально уменьшен Налог за 2021 год будет рассчитан в 2021 — Если автомобиль официально считается угнанным То платить за него транспортный налог не нужно

На сегодняшний день многие плательщики сталкиваются с проблемой оплаты транспортного налога после продажи автомобиля.

Суть в том, что новый собственник может не поставить транспорт на учёт, соответственно, а базе информация не будет обновлена и налоговая продолжит начислять платежи старому владельцу.

Исправить ситуацию можно очень просто — обратиться в ГИБДД и подать соответствующее заявление с приложение копии договора купли-продажи. С этого момента начисление налога будет прекращено.