Инвестиционный портфель для начинающих

Содержание:

- Оценка качества портфеля

- Как собрать инвестпортфель новичку?

- Как правильно составить инвестиционный портфель новичку

- Какие существуют способы оптимизации инвестиционного портфеля – 3 основных способа

- Что такое диверсификация и какая она бывает

- Пропорции акций и облигаций — обзор вариантов

- Постановка инвестиционных целей

- Распределение долей

- Виды и стратегии управления инвестиционным портфелем

- Типы инвестиционный портфелей

- Виды

- Подводя итоги

Оценка качества портфеля

После того, как Вы сформируете свой портфель, необходимо произвести его оценку. Критерии оценки:

Соответствие исходным целям и параметрам. На самом деле, цели и задаваемые параметры портфеля должны стать отправной точкой в его формировании, и эту информацию нужно держать в голове на протяжении всего процесса выбора и суммирования активов. На финальной стадии нужно убедиться, что итоговые параметры не вышли за границы исходных, а если вышли, то оперативно скорректировать их, уменьшая доли одних активов и увеличивая доли других.

Проведение бэк-теста, сравнение портфеля с бэнчмарком. Бэк-тест – анализ поведения портфеля в исторической ретроспективе (обычно на горизонте 5 предшествующих лет). Бэнчмарк – эталонный показатель для сравнения. Это может быть отраслевой индекс, если Вы инвестируете в ценные бумаги одной конкретной отрасли, либо индекс МосБиржи. В индексе МосБиржи – крупнейшие публичные компании, акции которых обращаются на бирже. По сути он является индикатором преобладающей тенденции в целом по российскому рынку.

Ниже приведен пример – график бэк-теста ранее сформированного защитного портфеля:

Красная линия на графике – индекс МосБиржи, синяя – график изменения стоимости портфеля. Обгоняющая динамика портфеля – это хорошо, но не 100% гарантия. Бек-тест показывает, как активы портфеля вели себя в прошлом на различных фазах рынка и из этого можно сделать выводы насколько портфель хорошо диверсифицирован и адаптирован к различным фазам рынка. Бэк-тест, а также сравнение разных портфелей между собой также можно делать в сервисе Radar.

Как собрать инвестпортфель новичку?

Наибольшие сложности при формировании инвестиционного портфеля возникают у новичков. Они могут обратиться за консультацией к профессионалам или же попробовать составить его самостоятельно. В первом случае помощь не всегда является платной. Так, некоторые брокеры бесплатно составляют стратегии управления для новичков.

Если же вы решили действовать самостоятельно, то следуйте основным правилам инвестирования:

- Максимальная диверсификация.

- Вложение денег только в те инструменты, которые вы понимаете. Некоторые гуру инвестирования даже полагают, что лучше покупать акции только тех компаний, которые вам нравятся. Например, если вы без ума от смартфонов Apple, то можно рассмотреть вариант инвестирования в эту сферу. Однако этот метод не следует использовать самостоятельно без других видов анализа.

- Не идти против рынка.

- Инвестирование лишь той суммы, которой вы готовы рискнуть.

Как правильно составить инвестиционный портфель новичку

Самое первое, на что следует обратить внимание, – активы, в которые вы вкладываете деньги, должны обладать максимальной ликвидностью. То есть, если вы захотите их продать – сможете сделать это легко

Ознакомьтесь с листингом Московской и Санкт-Петербургской фондовых бирж. Если вы хотите вложиться в иностранные бумаги – изучите их котировки за последние пару лет на мировых биржах. Также следует тщательно подойти к выбору брокера. Ознакомьтесь с базовыми условиями (порог входа, комиссия, налогообложение).

Теперь разберем по пунктам более подробно, как правильно составить инвестиционный портфель новичку.

Определитесь с суммой

Как я уже говорила, инвестировать следует начинать с небольших сумм. Но если у вас образовалась достаточно крупная сумма и вы готовы ею рискнуть – почему бы и нет.

Далее, примерно сформулируйте доходность, которую вы хотите получать от портфеля. После этого переходим к следующему этапу.

Анализ целей, ограничений инвестора и горизонта инвестирования

Предположим, ваша цель – накопить один миллион рублей. На данный момент у вас есть только 100 тысяч руб. Какова вероятность накопить миллион за год? Правильно, скорее всего нулевая. Про сверхприбыль от криптовалют мы не говорим, поэтому цель должна быть достижима.

Итак, начальный капитал – 100000 руб., а цель – миллион. Отсюда вытекают понятия ограничений инвестора и горизонта вложений.

Предположим, мы хотим получить миллион через пять лет. Реально ли это? Все зависит от того, как вы сформируете инвестиционный портфель. Надо понимать, что высокая доходность предполагает и высокий риск. Таким образом, горизонт инвестирования следует увеличить, если вы хотите этот риск снизить. Кроме того, в портфеле должны присутствовать защитные активы, которые не дают высокой доходности. Они нужны на случай неблагоприятных обстоятельств, например, периодов экономической рецессии.

Но, возвращаясь к цели, следует определить и нижнюю планку доходности портфеля. Как минимум она должна быть выше инфляции и ставок по банковским депозитам.

Степень риска

Уровень риска выше среднего присущ спекулятивным инвестиционным стратегиям, а также некоторым инструментам, в частности, фьючерсам и акциям отдельных компаний. Такие активы необходимо «уравновешивать» консервативными инструментами. Доля последних в структуре инвестиционного портфеля определяется вашей личной стратегией и устойчивостью к риску.

Основы риск-менеджмента следующие:

- диверсификация рисков;

- следование выбранной стратегии;

- анализ инструментов, в которые вы вкладываете средства.

Следует еще добавить, что риск значительно увеличивается при торговле с кредитным плечом.

Структура портфеля

Какова будет структура вашего портфеля – зависит от целей, ожиданий, горизонта инвестиций, а также возраста инвестора. Чем ближе к пенсии, тем выше должна быть доля консервативных инструментов. А в молодом возрасте, пока у вас есть заработок, можно вкладывать и в ценные бумаги развивающихся компаний.

Вы можете посоветоваться со своим брокером, как правильно собрать инвестиционный портфель. Приведем лишь небольшую классификацию активов по уровням риска:

| Наименование актива | Уровень риска |

|---|---|

| Фьючерсы | Высокий |

| Опционы | |

| Акции | |

| Корпоративные облигации | Средний |

| Драгметаллы | |

| Гособлигации | Низкий |

| Банковские депозиты |

Какие существуют способы оптимизации инвестиционного портфеля – 3 основных способа

Ленивый человек всегда найдёт причину, по которой он не будет заниматься инвестициями. Он скорее поверит Сергею Мавроди, чем самому себе, или будет скупать бытовую технику, когда доллар начнёт дорожать.

Деятельный и дальновидный индивид, думающий о будущем, такими глупостями не занимается. Он ищет способы оптимизировать свой личный инвестиционный портфель. С ним ему не страшны внутренние кризисы, скачки валют и падения рубля.

Способов оптимизации портфеля множество, но я рассмотрю наиболее эффективные.

Способ 1. Диверсификация портфеля

Первое и главное правило инвестора. На простом языке оно звучит так: «Много яиц, много корзин». Чем больше инструментов вы выбираете, тем ниже риски. Но и доходы надо рассчитывать так, чтобы перекрыть инфляцию.

Классическая диверсификация выглядит следующим образом:

- 50-70% вкладывает в низкорисковые инвестиции;

- до 20% помещает в высокодоходные направления с высокой степенью риска;

- остальное идёт на резервные нужды и помещается на банковские депозиты или, например, обезличенные металлические счета.

Не обязательно придерживаться именно такого соотношения. Главное – не нарушать баланс, вкладывая слишком много в один актив.

Способ 2. Банковские депозиты

Ещё один способ для людей, которые прежде всего ценят в инвестициях надёжность. Распределите деньги по крупнейшим банкам страны. Но следите, чтобы размер вкладов не превышал сумму государственного страхования. На момент написания статьи она равна 1,4 млн руб.

Банки, кстати, тоже предлагают индивидуальные инвестиционные программы. Например, в Сбербанке действует защищённая программа для частных лиц с гарантированным возвратом первоначального взноса. При этом вкладчик сам выбирает 1 из 5 возможных направлений инвестирования.

Способ 3. Вложения в недвижимость

Если вы живёте в крупном населённом пункте, то инвестиции в жилую и коммерческую недвижимость помогут не только сохранить, но и приумножить начальный капитал. По крайней мере, инфляцию вы точно перекроете, а если вложитесь в объект на стадии стройки, то обязательно получите в будущем доход в 30-70%.

Расширяем кругозор – смотрим интересный ролик по теме публикации.

Что такое диверсификация и какая она бывает

Диверсификации – это распределение риска между различными типами инвестиций. А так же наборами из разных классов финансовых инструментов, позволяющих не потерять при разнонаправленных движениях рынка и приблизить вас к вашей цели.

Диверсификация может быть по классам активов, по отраслям, по финансовым инструментам и т.д.

Важно, чтобы при этом активы имели низкую корреляцию между собой. То есть чтобы они по-разному реагировали на процессы, происходящие на рынке

Так же, вы должны представлять, от какого именно риска вы хотите страховаться. Если вы опасаетесь ослабления рубля, то необходимо в портфель добавить валютную диверсификацию. То есть купить бумаг в разных валютах, или, к примеру, акции Тинькофф, Полиметалл, QIWI, Русал, которые торгуются в рублях, а дивиденды платят в долларах США.

Если боитесь падения рынка, то увеличьте в портфеле долю государственных облигаций и защитных активов – золота и акций золотодобывающих компаний.

Опасаетесь инфляции – покупайте короткие облигации.

Покупка облигаций с разными сроками гашения так же является своего рода диверсификацией, так как эти бумаги по-разному ведут себя в ответ на изменения рынка.

Самый распространенный вид – это отраслевая диверсификация, покупка акций из разных отраслей. Мы не знаем, какая именно отрасль “выстрелит” в следующем году (или через 5 лет). Кроме того разные отрасли по-разному ведут себя в ответ на изменение курса доллара, цены нефти и прочих внешних факторов. Возможно, вырастут акции металлургов, тогда надо было брать Северсталь, а может быть вырастет в цене нефть, и тогда взлетят котировки Лукойла, Татнефти, Роснефти… А что, если цены на нефть упадут?

Приведем самый яркий пример. Несколько лет назад многие аналитики начали предсказывать конец эры потребления угля, в связи с переходом на электроэнергию и массовостью экологических движений. Но что мы видим: самый большой рынок электромобилей – это Китай. А большую часть всей электроэнергии китайцы получают от угольных электростанций. Так что в данной ситуации китайские электрокары в буквальном смысле ездят на угле.

Отраслевые бумаги на Мосбирже

Мы не можем предсказать ни один сценарий развития ситуации, поэтому надо иметь бумаги разные.

На Московской бирже представлены бумаги из самых различных отраслей:

- добывающая – Алроса, Распадская, Полюс,

- нефтегазовая – Газпром, Татнефть, Лукойл, Газпромнефть, Башнефть и др.,

- металлургическая – Северсталь, ММК,

- машиностроительная – КАМАЗ,

- потребительский сектор – Магнит, Лента, Детский мир,

- сельское хозяйство – Черкизово, Агро,

- транспортная – Аэрофлот, НМТП,

- телекоммуникации – МТС, Мегафон, МГТС,

- технологичный сектор – Яндекс, Mail.ru group,

- химическая – Фосагро, Акрон,

- финансовая – Сбербанк, ВТБ, Тинькофф и т.д.

Никто не сможет сегодня предсказать, какая из этих отраслей будет в тренде через 10-20 лет

Поэтому ваша задача – собрать портфель из разных классов активов, чтобы минимизировать риски.

Портфель должен быть устойчив и способен пережить любое потрясение на рынке.

Пропорции акций и облигаций — обзор вариантов

Автор книги «Разумны инвестор» и стоимостного инвестирования Бенджамин Грэм советовал всегда иметь в своём портфеле от 25% до 75% высококачественных облигаций. Под этим он подразумевал прежде всего ценные бумаги государства и крупных компаний. Оставшийся процент должен быть в стоимостных акциях.

Стоит ли придерживаться такого принципа? Ответ на этот вопрос скорее да, чем нет, но в разные периоды на рынках эффективно будут работать разные подходы. Например, зачем держать большую часть денег в облигациях долгосрочному инвестору? Особого смысла в этом нету. Если только продать на обвале рынка и откупить дешёвые акции.

Советы и варианты пропорций:

1 Если инвестор не планирует снимать деньги длительный срок, то доходнее будет заняться пассивным индексным инвестированием. То есть просто самостоятельно покупать акции входящие в индекс или инвестировать в ETF фонд на индекс.

Например, можно купить следующие ETF на индекс Московской биржи:

- TMOS;

- VTBX;

- SBMX;

- FXRL;

С января 2021 г. появился новый интересный фонд с тикером «DIVD». Он представляет активный управляемый БПИФ, копирующий индекс «IRDIVTR» («ДОХОДЪ Индекс дивидендных акций РФ»). В этом ПБИФ содержатся только дивидендные акции. Все дивиденды реинвестируются, увеличивая стоимость ПАЯ. Для тех, кто не хочет разбираться в акциях это будет идеальным вариантом.

ПБИФ не платит налоги на дивиденды, поскольку имеет льготу. Поэтому держатели таких фондов немного, но улучшают доходность.

2 Кто боится рисковать своим стартовым капиталом может держать большую часть в облигациях. На полученные купоны покупать акции. Это тоже хороший вариант для тех, кто не может спокойно смотреть на рыночную волатильность биржевых котировок, свойственных всем фондовым рынкам.

Единственный минус этого способа в том, что вряд ли удастся много заработать, поскольку большая часть портфеля занимают облигации.

3 Портфель 50/50. Такой вариант подойдёт для многих разумных инвесторов. Проще некуда: 50% в акции, 50% в облигации.

Чтобы не заниматься выбором отдельных эмитентов можно покупать 2 типа ETF на акции и облигации. Это упростит задачу. Минусом такой пропорции является низкая доходность облигаций и наличие комиссии за управление фонда.

Например, в среднем облигации приносят 5-6% годовых, а комиссия фонда 1%. Т.е. фактически 20% всего дохода забирает фонд в виде комиссии. Возможно, что стоит уделить немного усилий и самостоятельно отбирать надёжные компании и инвестировать в их долговые ценные бумаги.

Постановка инвестиционных целей

Прежде чем проходить основные этапы, важно понимать, для чего нужно формирование инвестиционного портфеля. Какую сумму нужно получить в результате? Какой ежемесячный доход обеспечит комфортные условия жизни?. Поставленные и четко разработанные цели формирования инвестиционного портфеля позволяют провести эффективное планирование

Поставленные и четко разработанные цели формирования инвестиционного портфеля позволяют провести эффективное планирование.

Важнейшей задачей управления капиталом является выход на пассивный доход. Это позволяет не зависеть от экономического положения, не привязываться к конкретной должности или месту жительства

Для начинающих инвесторов с ограниченным размером первоначального капитала важно накопление

Большие доходы неразрывно связаны с рисками, поэтому важно уже сейчас откладывать деньги и направлять их на приобретение хотя бы малодоходных, но безопасных активов. Каждая обозначенная в плане инвестирования цель должна содержать такие характеристики:

Каждая обозначенная в плане инвестирования цель должна содержать такие характеристики:

- Размер первоначального капитала.

- Доходность портфеля, которая позволит достигать долгосрочных целей.

- Сроки, отведенные для процесса инвестирования.

В интернете существуют специальные бесплатные калькуляторы инвестора, которые позволяют провести быстрый расчет ожидаемой суммы в зависимости от доходности портфеля.

Распределение долей

Завершающий этап формирования инвестиционного портфеля – создание оптимизированной структуры, определение долей вложения в тот или иной актив. Существует три основных способа:

Завершающий этап формирования инвестиционного портфеля – создание оптимизированной структуры, определение долей вложения в тот или иной актив. Существует три основных способа:

- Распределение капитала между проектами в равных долях.

- Учет торговых рисков и определение на его основе доли вложения.

- Доверить процесс расчета специальным компьютерным программам.

Цели и стратегия, на которых основано формирование инвестиционного портфеля, обычно не изменяются. После распределения стартового капитала, инвестору нужно наблюдать. При пассивном инвестировании достаточно раз в месяц просматривать результаты и изредка вносить изменения в структуру. Если выбрана активная стратегия, то понадобится ежедневный мониторинг.

Виды и стратегии управления инвестиционным портфелем

Форма составления портфеля зависит от стратегии, которую использует инвестор. Все стратегии оперируют двумя ключевыми метриками: доходность и риск. Бывает включают еще третий параметр – ликвидность. Но мы его учитывать не будем, т.к. будем рассматривать портфели на развитых рынках капитала с большими объемами торгов. В итоге, от того каким образом осуществляется управление этими критериями в итоге формируется портфель. Рассмотрим, какие существую разновидности портфелей:

| Отношение к Доходности – Риску | Название | Описание портфеля |

| Доходность: ↑ в прошлом | Портфель роста (grow invest) | В основе лежит стратегия поиска и включения акций растущих компаний (англ.: grow invest, инвестиции роста) . Составляется из акций компаний показывающих максимальный рост за последние периоды. Часто включаются акции компаний крупной капитализации, например: Apple (AAPL), Microsoft (MSFT) и др. |

| Доходность: ↑ в будущем | Портфель недооценённых компаний (value invest) | Формируется из акций недооцененных рынком компаний, имеющих потенциал для роста рыночной стоимости. Для поиска таких акций оценивают финансовое состояние компании и рассчитывают рыночные мультипликаторы.

Финансовое состояние оценивается с помощью: коэффициентов ликвидности, рентабельности, оборачиваемости, платежеспособности. Ключевые мультипликаторы акций: P/E, P/S, P/B, EV/EBIDTA, PEG, P/CF и др. Более подробно читайте в статье: →ТОП 10 мультипликаторов акций. Таблица. Формулы В более рискованный портфель могут даже включаться акции компаний, выходящих на IPO (публично размещение акций). У таких компаний нет оценки стоимости на рынке, но в тоже время может быть потенциал для сильного роста. |

| Доходность: const

Риск: мин |

Портфель фиксированной доходности и минимального уровня риска | В такой инвестиционный портфель включают активы, дающие фиксированный уровень доходности чаще всего: облигации, дивидендные акции (реже недвижимость, депозиты). см → ТОП 20 стратегий инвестиций в недвижимость

Отдельно можно выделить портфель, составленный из акций компаний «дивидендных аристократов» – это такие компании, которые регулярно и с постоянным увеличением выплачивают дивиденды уже более 25 лет. Как правило, это американские акции, отечественные компании выплачивают дивиденды не регулярно и их нельзя включать в портфель с целью получения регулярной дивидендной доходности. См. → ТОП 6 дивидендных стратегий инвестирования |

| Доходность: средняя

Риск: мин |

«Все сезонный портфель» | Вложение в различные, не коррелируемые классы активов. Такой портфель позволят приносить доходность независимо от экономической конъюнктуры рынка. Включать может в себя: акции, государственные облигация (макс надежность, риск=0), недвижимость, товарные фьючерсы (золото, платина, серебро и т.д.).

Так во время экономического роста – акции будут создавать максимальную доходность. Во время стагнации рынка – фьючерсы на золото, серебро будут компенсировать застой роста акций. В период кризиса – государственные облигации будут приносить хоть и небольшой, но фиксированный доход. Так в каждый «сезон» портфель создает доходность и снижает риск за счет диверсификации между классами с разным характером поведения. |

| Доходность: близка к рынку

Риск: близок к рыночному |

Индексная стратегия формирования портфеля | Заключается в следовании за рыночным индексом. Например: S&P 500, NYSE, ММВБ. Для этого портфель формируется в той же пропорции, что и акции из индекса. Для того чтобы минимизировать транзакционные издержки при вложении в каждую акцию и уменьшить трудозатраты. Инвесторы вкладывают средства в индексные ETF (торгуемые фонды). |

Как пошагово составить инвестиционный портфель в Excel: → Формирование инвестиционого портфеля Марковица в Excel, Формирование инвестиционного портфеля Тобина в Excel

Разберем примеры из каких активов составляют свои портфели гуру инвестиций и какие акции, облигации и ETF включают ↓

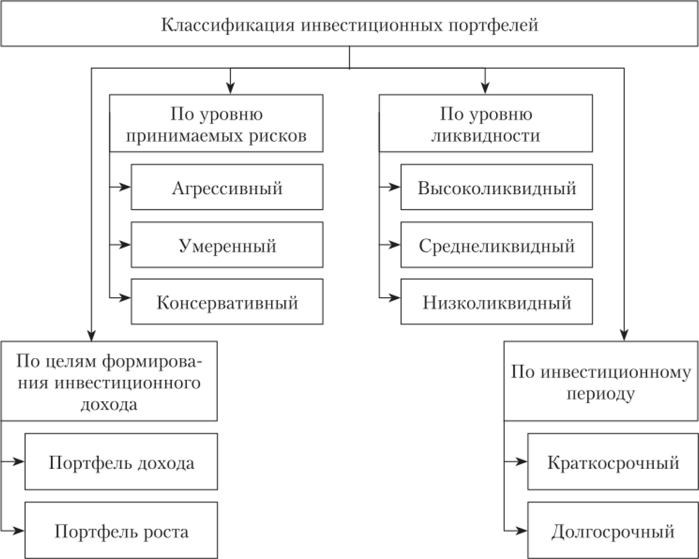

Типы инвестиционный портфелей

Безусловно, многие могут задаться вопросом о том, какие бывают инвестиционные портфели. Так, на самом деле инвестиционные портфели бывают нескольких типов. Более того, сами активы инвестиционного портфеля могут разниться от того, к какому типу он относиться.

Так как сама суть создания инвестиционного портфеля направлена на получение прибыли максимально эффективно и наименее рискованно, то каждому важно определить соотношение риска с потенциальной прибылью. Поэтому важно выбрать для себя тип инвестиционного портфеля, который и будет являться показателем соотношения доходности с риками

Консервативный инвестиционный портфель

Консервативный инвестиционный портфель включает в себя такие инвестиции, которые способны приносить средний доход при максимальной надежности. Наиболее оптимальным консервативный портфель будет при таких условиях, при которых инвестор сможет забрать депозит в любой момент без потери уровня прибыли.

Консервативный инвестиционный портфель в первую очередь создается для того, чтобы противодействовать и сберегать средства от инфляции. Данный тип портфеля является, по сути, альтернативой банковским вкладам по причине того, что зачастую дает примерно такую же доходность.

Таким образом рассмотрим общие показатели:

Цель: получение стабильного среднего дохода.

Имеет минимальную степень риска.

Такой инвестиционный портфель должен работать не менее месяца.

Оптимальным для инвестирования является срок более полугода.

Подходящими для инвестирования считаются ценные бумаги.

При расчете прибыли стоит обращать внимание на уровень инфляции, а так же на спад потребительских цен.

Агрессивный инвестиционный портфель

Агрессивный инвестиционный портфель является противоположностью консервативному. Цель подобного портфеля заключается в получении максимальной прибыли, а также максимальном увеличении капитала. Данный портфель сопровождается довольно высокими рисками, и сопровождается спекулятивными действиями с акциями, облигациями, а также заключением высокорискованных сделок.

Агрессивный инвестиционный портфель имеет место только для наиболее опытных инвесторов, а также такие инвесторы должны обладать внушительным капиталом, ведь в противном случае можно довольно быстро потерять собственный банк.

Основой для сделок тут будет спекуляция ценными бумагами на короткой дистанции не более дня, а то и часа

При таком портфеле важно постоянно отслеживать динамику ценных бумаг, а также следить за различными новостями, которые способны повысить ценность таких бумаг, а значит можно рассчитывать на краткосрочную продажу активов

Более того, при увеличении срока вложений есть вероятность понижения рисков, и приблизить такой портфель к сбалансированному.

Основными показателями агрессивного портфеля будут:

- Целью выступает максимально возможное увеличение капитала.

- Агрессивный инвестиционный портфель сопряжен с высокими рисками.

- Минимальным сроком вложения тут будет не менее полугода, а оптимальным свыше двух лет.

- Оптимальными для инвестирования будут акции и фьючерсы.

Сбалансированный инвестиционный портфель

Сбалансированный портфель в основном имеет акции, облигации государства и корпораций. Процент акций тут зачастую несколько выше, чем у облигаций.Такой портфель формируется, как правило, на краткосрочный или же среднесрочный период.

Основным принципом работы такого портфеля является диверсификация. При формировании сбалансированного портфеля следует выделить следующие шаги:

- Разрабатывание стратегии вложений капитала.

- Подбор оптимальных инструментов в инвестировании.

- Оптимизация продуктов.

При выборе финансовых инструментов следует обращать внимание на следующие факторы:

Позиция компании в списке. Так, чем выше в списке будет выбранная компания, тем больше будет вероятность того, что она будет процветать и в будущем.

Стадия жизни отрасли. Безусловно, мир меняется, и у каждого предприятия есть как рассвет, так и закат

Поэтому при выборе компании стоит обращать на это внимание, и оптимальным будет выбор компании, которая переживает свой рассвет.

Так, основными показателями сбалансированного портфеля являются:

Средний рост капитала.

Умеренная степень риска.

Срок вложения необходим от 3 месяцев и более одного года.

Объектами инвестирования тут зачастую являются ценные бумаги государства и крупных компаний.

При расчете прибыли стоит обращать внимание на ставку по депозитам, а также на ставку при рефинансировании.

Виды

Для понимания разновидностей инвестиционного портфеля я сделаю краткое введение в теорию портфельных инвестиций.

Ее автор – Гарри Марковиц. Он получил за нее Нобелевскую премию.

Рассмотрю аксиоматику.

Аксиома №1. Между риском и доходностью есть прямая связь.

Если мы хотим получить много денег, то должны быть готовы много потерять. Бесплатного обеда не существует.

Со временем риск снижается, то есть чем дольше мы держим акцию, тем выше шанс того, что она принесет нам доход.

На рынке торгуются разные классы активов, например, акции и облигации. Сформулирую вторую аксиому.

Аксиома №2. Наличие разных классов активов делает сформированный инвестиционный портфель более безопасным.

Это значит, что если бы я добавил Газпром без ОФЗ, то такой инвестиционный портфель был менее надежным. Почему? Предположу, что месторождения газа истощились, новых не нашли, гендиректора уволили и Нафтогаз снова выиграл в суде. Как следствие — прибыль компании упала, стоимость ее акций тоже. Мой инвестиционный портфель подешевел.

Теперь представлю, что у меня в инвестиционном портфеле есть еще и ОФЗ. Государство снизит мои потери выплатами по долгу, я понесу более низкий убыток или вовсе останусь при своих.

Акции бывают двух типов — стоимости и роста:

- Первые — это больные компании. Они без денег и с проблемами. Такие акции дешевые и опасные, но с большим потенциалом к росту.

- Вторые — это здоровые компании. Они стабильны, имеют деньги и планы. Их акции уже дороги.

Газпром — это акция роста. Но я мог бы купить в инвестиционный портфель еще и бумаги ПАО «Носок под диваном», организации, которая ищет потерянные носки. И тогда, если бы люди активно желали их вернуть, я заработал больше, чем на крупном предприятии, согревающим газом всю Россию и поставляющим его в Европу.

Аксиома №3. Акции стоимости рискованнее акций роста и, следовательно, прибыльнее.

Умеренный

Инвестор добавляет в умеренный инвестиционный портфель как акции стоимости и роста, так и гособлигации или корпоративные облигаций богатых компаний.

Такой вариант предпочитают люди, имеющие среднесрочный горизонт планирования от 1 года до 3 лет. Целями могут быть:

- покупка машины;

- накопление на свадьбу;

- поступление в аспирантуру.

Задачи у каждого свои. Умеренный при благоприятном исходе принесет достаточно денег, а при негативном амортизирует убытки за счет дивидендов и купонов.

Агрессивный

Агрессивный инвестиционный портфель или обогатит владельца, или разочарует. Что если и газ кончится, и потерянные носки станут никому не нужны? Мои деньги обратятся в воспоминания о них.

Вспомним следствие первой аксиомы и поймем, что такой портфель — долгосрочный: от 3 лет. Мучительно больно смотреть, как твои бумаги дешевеют, и не продавать их: вся человеческая природа бунтует против удержания убыточных позиций. Однако нужно стиснуть зубы и терпеть.

Консервативный

Наиболее безопасный вид. Распределение: 10% — акции, 90% — облигации. Срок: 1 год. Но можно и больше.

Консервативный инвестиционный портфель — аналог банковского депозита. Однако у него больше шансов принести высокую доходность. Новичкам лучше начать с такого типа.

Подводя итоги

Надо понимать, что инвестирование — это вовсе не так страшно. Эксперимент с «черепахами-трейдерами» показал, что зарабатывать на финансовых рынках может практически любой

Однако для достижения устойчиво позитивных результатов важно желание учиться. Не менее значима и самодисциплина

Эти качества позволят вам грамотно сформировать инвестиционный портфель, а затем управлять своим капиталам. В данном материале мы продемонстрировали достаточно большое количество подходов к инвестиционному процессу. А ведь это далеко не все!

Что выбрать, решать только вам. При этом новичкам имеет смысл прислушаться к мнениям профессионалов.