Калькулятор доходности вкладов

Содержание:

- Как использовать калькулятор сложных процентов

- Формула расчета сложного процента по вкладам в банках

- Плюсы и минусы компаундирования

- Что такое сложный процент в инвестициях — простыми словами

- Виды ставок

- Как это работает в реальной жизни: примеры из истории

- Сложные проценты и использование других калькуляторов для их расчёта

- Сложный процент. Формулы расчета сложного процента

- Примеры решения задач по сложным процентам

- Пример расчета простого и сложного процентов

- Как получать сложный процент

- Калькулятор сложного процента

- ТОП-5 идей грамотного инвестирования

- Плюсы и минусы сложного процента

- Формулы расчета

Как использовать калькулятор сложных процентов

Введите первоначальную сумму

Это сумма, которую вы хотите использовать при открытии вклада или с которой начинаете инвестировать. Обычно говорят, что это самый важный параметр, но на самом деле это не всегда так, иногда это второстепенный фактор, например, когда высокая ставка или периодичность начисления ставки.

Укажите пополнения

Здесь нужно указать сумму, которую будете периодически добавлять к первоначальной. Например, когда открываете вклад, некоторые банки позволяют пополнять в разной периодичностью. Именно для этого это поле и необходимо. Если вы решили, что не хотите пополнять счёт, то укажите 0.

Введите процент и период начисления

Один из самых важных параметров. Укажите процент, который будет начисляться на каждый выбранный период. От него зависит, как много вы сможете заработать на длинном промежутке времени.

Укажите количество лет

Это количество лет, в течение которого будет открыт ваш вклад. Именно эта цифра самая важная при вычислении сложного процента. Чем дольше вклад будет открыт, тем больше вы сможете заработать, потому что процент, будет начисляться каждый год.

Нажмите на кнопку “Считать”

Всё, теперь нажав кнопку “Считать”, вы получите подробный график, формулу, объясняющую как именно производился расчёт (такое есть только на нашем сайте), а также таблицу с результатом по каждому году.

Формула расчета сложного процента по вкладам в банках

Для тех, кто хочет сам понять какую сумму он получит вложив деньги под сложный процент в банке есть специальная формула реинвестирования или капитализации вклада:

S=K * (1+r/t)

где,

K — это ваша первоначальная сумма, которую вы внесли в банк,

r — годовая процентная ставка, под которую вы положили в банк, например, 10% годовых — это 0,1, 12% годовых — это 0,12

t — количество выплат по процентам в год, например, если проценты начисляются ежегодно, то t=1, ежеквартально t=4, ежемесячно t=12

ТМ — количество периодов начисления процентов, т.е. если вы открыли вклад на 2 года, то при ежеквартальном начислении периодов будет 8, при ежемесячном TM будет равно 24.

S — сумма, которая окажется у вас на счету по истечении срока вклада.

Пример.

Вы открыли вклад на срок 2 года, под 12% годовых, капитализация процентов ежеквартальная. Вы внесли 10 000 рублей.

Какая сумма будет у вас в конце срока?

K=10 000 r=0,12% t=4 TM=8

Получаем, S=10 000 * (1+0.12/4)∧8 = 12 668 рублей.

Итого за 2 года подобный вклад принесет вам 2 668 рублей или 26,68% доходности.

Если, для примера взять простое начисление процентов под те же 12% годовых на 2 года, с ежегодным начислением, но без капитализации, то в конце срока сумма будет немного меньше, а именно 2 400 рублей или 24% доходности.

Конечно, разница в 2,68% не такая уж и большая. Но все меняется если изменится сумма вклада в большую сторону или же увеличиться срок вклада. Именно на больших временных интервалах разница между простым и сложным начисление процентов наиболее заметна. На длительных интервалах времени разница в достигнутом результате может изменяться в разы. Недаром Ротшильды (богатейшее семейство планеты) называли сложные проценты «восьмым чудом света«.

Поэтому, при поиске более выгодного вклада в банках, обращайте внимание на вид начисление процентов. Для того, чтобы точно рассчитать проценты по депозитам с капитализацией, воспользуйтесь калькулятором доходности вкладов

Для того, чтобы точно рассчитать проценты по депозитам с капитализацией, воспользуйтесь калькулятором доходности вкладов.

Плюсы и минусы компаундирования

Альберт Эйнштейн назвал это финансовое явление восьмым чудом света или величайшим изобретением человека. Недостатком капитализации является то, что иногда она может работать против потребителей. Речь идет о клиентах, которые имеют ссуды с высокими процентными ставками. Например, задолженность по кредитным картам.

Пример: Анализируем остаток по кредитной карте в размере 20 000 дол по процентной ставке 20%. Она начисляется ежемесячно, приводит к совокупной ставке в размере 4 388 дол за один год или около 365 дол в месяц.

С другой стороны, этот процесс приносит клиентам пользу. Когда речь заходит об инвестициях, капитализация становится мощным фактором создания богатства. Экспоненциальный рост за счет сложного процента важен для смягчения факторов, которые разрушают благосостояние. К ним относят:

- рост стоимости жизни;

- инфляция;

- снижение покупательной способности;

Паевые инвестиционные фонды предлагают инвесторам один из самых простых способов воспользоваться преимуществами сложных дивидендов. Выбор реинвестирования дивидендов приводит к приобретению большего количества акций фонда. Они получены от взаимного фонда. Со временем накапливаются более сложные проценты. Цикл покупки большего количества акций будет продолжать способствовать росту стоимости инвестиций в фонд.

Рассмотрим следующий пример:

Инвестиция в паевой инвестиционный фонд с начальными 5000 долларов и годовой прибавкой 2400 долларов. При средней годовой доходности в 12% за 30 лет будущая стоимость фонда составляет 798 500 дол. Сложный процент — это разница между денежными средствами и фактической будущей стоимостью инвестиций. Капитализация вносится в инвестиции.

В этом случае при внесении 77 000 дол или совокупного взноса всего в 200 дол в месяц в течение 30 лет сложный процент составляет 721 500 дол будущего остатка. Доходы от сложных процентов облагаются налогом, если деньги не находятся на защищенном от налогов счете.

Защищенный счет обычно облагается налогом по стандартной ставке, связанной с налоговой шкалой налогоплательщика.

Как рассчитать сложные проценты

Что такое сложный процент в инвестициях — простыми словами

Вложив свой капитал — спустя время мы получаем инвестиционный доход. Этот доход можно потратить — или же снова инвестировать.

Если вы реинвестируете полученный доход, то есть снова вкладываете его вместе с исходной суммой капитала — это и будет примером сложного процента. Тогда вы будете получать инвестиционный доход и на свой капитал — а также и на проценты, которые он принёс ранее.

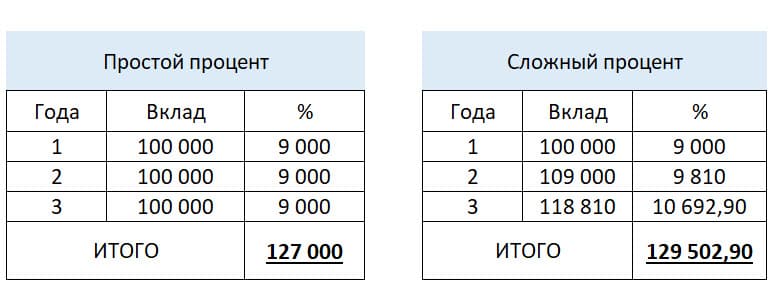

Вот как это происходит в случае с банковским депозитом, если мы размещаем 100.000 рублей под 9% годовых:

пример инвестиции под сложный процент в банке

пример инвестиции под сложный процент в банке

В первом случае тело вклада остаётся неизменным. И поэтому банк из года в год выплачивает постоянный процентный доход.

Во втором же случае полученные проценты присоединяются к телу вклада. И поэтому банк выплачивает всё больший доход по депозиту. В результате — при реинвестировании прибыли человек получит больший капитал.

Виды ставок

Чаще всего ставка фигурирует в кредитном договоре и финансовом соглашении. При подписании такого документа заёмщик берёт перед кредитором обязательства по выплате конкретной суммы. Она определяется как отношение процентных денег, выплачиваемых за фиксированный отрезок времени, к величине ссуды. Называется ставкой, считается в процентах.

Способы начисления процентов бывают разными и зависят от условий контракта. Ставки могут применяться в одной и той же начальной сумме на протяжении всего периода кредитования или к сумме с начисленными в предыдущем периоде процентами.

Первый вариант расчётов называется простой процентной ставкой, второй — сложной. Простая ставка действует в отношении одной и той же первоначальной суммы долга на протяжении всего срока, т. е. исходная база (денежная сумма) всегда одна и та же (без учёта последовательного её погашения). Такой способ начисления используется в потребительском кредитовании.

Сложная применяется к наращенной сумме кредита, т. е. к сумме, возросшей на величину процентов, начисленных за предыдущий период. Поэтому исходная база постоянно растёт.

Помимо простой и сложной, существует ещё несколько разновидностей ставок. Дополнительно выделяют:

- Фиксированную. Устанавливается в виде конкретного числа в финансовых контрактах.

- Переменную. Дискретно изменяется во времени, не имеет конкретной числовой характеристики.

- Плавающую. Привязывается к определённой величине, изменяющейся во времени, состоит из базы и надбавки к ней (маржи). База представляет собой начальную величину, маржа — переменную, которая зависит от таких условий, как срок операции, финансовое положение заёмщика и пр.

Также в экономике есть понятие номинальных, обыкновенных, точных и реальных процентов. Все они имеют свои особенности.

Как это работает в реальной жизни: примеры из истории

Бенджамин Франклин, умерший в 1790 году, завещал городам Бостону и Филадельфии по 2000 долларов, с обязательством не тратить эти средства в течение 200 лет и держать их на банковском депозите. Мэрии городов направляли деньги на выдачу займов, не расходуя полученную прибыль (фактически, реинвестируя их в новые займы). В результате через 200 лет у городов было 5 млн. и 2 млн. долларов соответственно.

Другой пример из американской истории. В 17-м веке голландцы выкупили у туземных индейцев территорию Манхеттена за 1000 долларов (по сегодняшним ценам). Если бы индейцы внесли эти деньги на депозит под 10%, то сегодня они бы обладали суммой в 100 трл.долларов.

Сложные проценты и использование других калькуляторов для их расчёта

В Интернете предлагается ряд бесплатных приложений по расчёту дивидендов. Многие портативные калькуляторы также могут выполнять эти задачи.

Бесплатный калькулятор капитализации предлагается через финансовые сайты. Он прост в использовании, предлагает выбор смешанных частот от ежедневного до ежегодного. Включает в себя возможность выбора непрерывной компоновки, позволяет вводить фактические даты начала и окончания календаря. После ввода необходимых расчетных данных в результатах отображаются:

- полученные суммы;

- будущая стоимость;

- годовой процентный доход (представляет собой показатель, включающий начисления процентов и ежедневные надбавки);

Различные финансовые сайты предлагают бесплатный онлайн-калькулятор сложных дивидендов. Это приложение довольно простое в использовании. Позволяет вводить ежемесячные дополнительные депозиты к основной сумме. Это полезно для расчета прибыли, когда вносятся дополнительные ежемесячные сбережения. Иногда рассчитывать сложные надбавки помогают финансовые специалисты, работники банков и других учреждений.

Частота составления

Интерес клиента может составлять любой график частоты, от ежедневного до ежегодного. Существуют стандартные схемы составления частот. Они обычно применяются к финансовым инструментам.

- Для депозитных сертификатов. Типичные графики составления частот – ежедневные, ежемесячные или полугодовые.

- Для счетов денежного рынка – также ежедневные.

- Для ипотечных ссуд, ссуд на акции, личных ссуд для бизнеса или счетов кредитных карт наиболее часто применяемый составной график составляется ежемесячно.

Также могут быть различия во временных рамках. Тогда начисленные проценты фактически зачисляются на существующий баланс. Надбавки по счету могут насчитываться ежедневно, но зачисляются только ежемесячно. Когда суммы фактически начисляются или добавляются к существующему балансу, они начинают в сумме давать дополнительные проценты на счет.

Некоторые банки также предлагают то, что называется непрерывно сложным процентом. Он делает добавления к основной сумме в любой момент. В практических целях это не накапливает намного больше, чем ежедневные начисляемые надбавки. Исключением является случай, когда клиент не хочет вкладывать деньги и снимать их в тот же день. Более частое начисление дивидендов выгодно инвестору или кредитору. Для заемщика выгодна обратная ситуация.

Совокупный среднегодовой темп роста

Среднегодовой темп роста широко используется для расчета доходов за периоды времени для:

- акций;

- паевых инвестиционных фондов;

- инвестиционных портфелей;

Также он используется для определения нормы прибыли. Изучается, превысил ли управляющий взаимным фондом или портфельным управляющим рыночную норму прибыли за определенный период времени. Например, рыночный индекс обеспечил общую доходность в 10% за пятилетний период. Управляющий фондом генерировал только 9% годовой доходности за тот же период. В таком случае он уступил рынку.

Совокупный среднегодовой темп роста также может быть использован в других целях (для расчета ожидаемого темпа роста инвестиционных портфелей в течение длительных периодов времени). Это полезно для таких целей, как сбережения для выхода на пенсию.

Сложные проценты

Сложный процент. Формулы расчета сложного процента

Люди во все времена думали о своем завтрашнем дне. Они старались и стараются обезопасить от финансовых невзгод и себя, и своих детей и внуков, строя хотя бы небольшой островок уверенности в будущем. Начиная строить его уже сейчас с помощью небольших банковских вкладов, можно обеспечить себе в дальнейшем стабильность и независимость.

Основным принципом банковских операций является то, что денежные средства способны увеличиваться лишь тогда, когда находятся в постоянном обороте. Чтобы клиентам уверенно ориентироваться в сфере финансовых услуг и уметь правильно подбирать условия, выгодные им в определенный промежуток времени, необходимо знать ряд простых правил. В данной статье речь пойдет о долгосрочных вложениях, которые позволяют за определенное количество лет из относительно небольшой суммы начального капитала получить существенную прибыль или использовать вклад дальше, снимая начисления для повседневных нужд.

Для правильного расчета прибыли необходимо выполнить несложные арифметические действия на основе нижеизложенных формул.

Формула сложного процента (расчет в годах)

Например, вы решили положить 100000,00 руб. под 11% годовых, чтобы через 10 лет воспользоваться сбережениями, которые значительно выросли в результате капитализации. Для расчета итоговой суммы следует применить методику расчета сложного процента.

Применение сложного процента подразумевает то, что в конце каждого периода (год, квартал, месяц) начисленная прибыль суммируется с вкладом. Полученная сумма является базисом для последующего увеличения прибыли.

Для расчета сложного процента применяем простую формулу:

где

- S – общая сумма («тело» вклада + проценты), причитающаяся к возврату вкладчику по истечении срока действия вклада;

- Р – первоначальная величина вклада;

- n — общее количество операций по капитализации процентов за весь срок привлечения денежных средств (в данном случае оно соответствует количеству лет);

- I – годовая процентная ставка.

Подставив значения в эту формулу, мы видим, что:

через 5 лет сумма будет равняться 168505,81 рублей:

а через 10 лет она составит 283942,09 рублей :

Если бы мы рассчитывали капитализацию процентов по вкладу за короткий период, то сложный процент было бы удобнее рассчитывать по формуле

где:

- К – количество дней в текущем году,

- J – количество дней в периоде, по итогам которого банком производится капитализация начисленных процентов (остальные обозначения – как и в предыдущей формуле).

Но тем, кому удобнее ежемесячно снимать проценты по вкладу, лучше ознакомиться с понятием «капитализация вклада», подразумевающим начисление простых процентов.

На графике показано как вырастет капитал при капитализации процентов по вкладу, если вложить 100000,00 руб. на 10 лет под 10%, 15% и 20%

Формула сложного процента (расчет в месяцах)

Существует и другой, более выгодный для клиента метод начисления и прибавления процентной ставки – ежемесячный. Для этого применяется следующая формула:

где n также соответствует количеству операций по капитализации, но уже выражается в месяцах. Процентный показатель здесь дополнительно делится на 12 потому что в году 12 месяцев, а у нас появляется необходимость в расчете месячную процентную ставку.

Если бы данная формула использовалась для поквартального начисления вклада, то годовой процент делился бы на 4, а показатель n был бы равен количеству кварталов, а если бы процент начислялся по полугодиям, то процентная ставка делилась бы 2, а обозначение n соответствовало количеству полугодий.

Итак, если бы нами был сделан вклад в сумме 100000,00 руб. с ежемесячной капитализацией процентов, то:

через 5 лет (60 месяцев) сумма вклада выросла бы до 172891,57 руб., что примерно на 10000 руб. больше, чем в случае с ежегодной капитализацией вклада;руб.

а через 10 лет (120 месяцев) «наращенная» сумма составила бы 298914,96 руб., что уже на целых 15000 руб. превосходит показатель, рассчитанный по формуле сложного процента, предусматривающей расчет в годах.

Это означает, что доходность при ежемесячном начислении процентов оказывается больше, чем при начислении один раз в год. И если прибыль не снимать, то сложный процент работает на пользу вкладчика.

График, показывающий разницу роста капитала при расчете в годах и при ежемесячной капитализации процентов

По данным с http://101.credit/articles/vkladi/clozhnyjj-procent/

Примеры решения задач по сложным процентам

В этом разделе мы пройдемся по некоторым типичным задачам на сложные проценты. Также вы найдете шаблоны расчётов в Excel, в которых можно поменять вводные данные и получить нужное вам решение.

Скачать решение в Excel

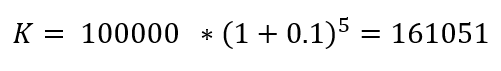

Находим конечную сумму вклада по формуле сложных процентов:

Вычисляем прибыль:

Результат: инвестор через 5 лет получит 61051 рублей прибыли.

Скачать решение в Excel

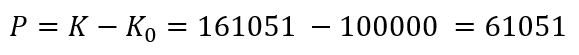

Сначала находим конечную сумму по формуле сложного процента с регулярными пополнениями:

Учитывая, сколько инвестировано за 10 лет (50000 сразу и еще 9 раз по 10000), вычисляем прибыль:

Результат: инвестор через 10 лет получит 139061 рубль прибыли, инвестировав 140000 рублей.

Скачать решение в Excel

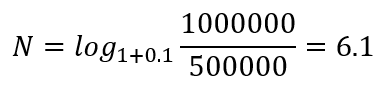

У нас есть все необходимые данные, используем одну из производных формул сложных процентов:

Решение: инвестору понадобится чуть больше 6 лет.

Скачать решение в Excel

Используем одну из производных формул сложных процентов:

Решение: инвестору нужно вложить деньги под 17.5% годовых (довольно сложно на практике, кстати).

Думаю, этого достаточно. Если ваша задача не похожа ни на одну из предыдущих, возможно вам поможет информация из следующего раздела статьи.

Пример расчета простого и сложного процентов

Чтобы лучше понять в чем хитрость капитализации, рассмотрим небольшой пример. Допустим, вы вложили 1 000 000 рублей под 12% годовых. Что с ними будет через 10 лет при разных системах расчета.

| Тип расчета | Период | Процент за период | Общая сумма вклада и дохода через 10 лет |

|---|---|---|---|

| Простые проценты | 1 год | 12% | 2 200 000 рублей |

| Сложный процент | 1 год | 12% | 3 105 848,20 рублей |

| Сложный процент | 1 месяц | 1% (12 / 12) | 3 300 386,89 рублей |

| Сложный процент | 1 день | 0,0329% (12 / 365) | 3 322 248,02 рублей |

Как видите, один и тот же процент может представлять совершенно разные результаты. Так, разница между простыми и сложными процентами просто разительна и составляет порядка 900 000 рублей. При дроблении сложного процента, разница уже не так сильно чувствуется, но все же. Как говорится, копейка рубль бережет.

Как получать сложный процент

Для этого вы при инвестировании денег должны сделать две вещи.

Уточнить условия инвестиций

Надо выяснить, как рассчитываются проценты – по простой или по сложной схеме. Например, в банке проценты чаще всего сложные, на картах с процентом на остаток – тоже.

Если в условиях будет указано, что процент простой – сложным вы его никак не сделаете. Увы.

Реинвестировать доход

Чтобы сложный процент делал вас богаче и богаче, вы должны реинвестировать свои деньги, то есть повторно их вкладывать. Или просто не выводить.

На банковском вкладе происходят как бы автоматические реинвестиции. Вот вы получили за первый год сто тысяч на свой миллион, не вывели их – на следующий год получите уже не сто, а сто десять тысяч. Сложный процент тут работает без вашего участия.

А вот если вы вкладываетесь, например, в акции, то сложный процент можно получить только через самостоятельное реинвестирование. Например, вы вложили миллион, акционерное общество выплатило вам 50 000 рублей дивидендами. Теперь вам надо эти 50 000 самостоятельно вложить в новые акции. Иначе сложный процент не заработает.

Калькулятор сложного процента

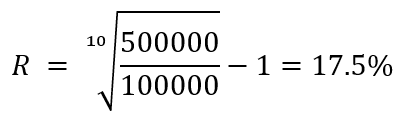

Если вам нужно рассчитать свой будущий капитал — скачайте простой онлайн калькулятор в excel, который я для вас подготовил. Эта небольшая таблица позволит рассчитать сумму сбережений при единовременном крупном взносе, а также при регулярном инвестировании тех сумм, что семья сберегает год за годом:

Сложный процент — калькулятор по годам

Сложный процент — калькулятор по годам

Финансовые компании, предлагающие накопительные планы для создания капитала — позволяют в своих калькуляторах готовить проекты сберегательных контрактов. Это расчёт вашего будущего капитала с учётом планируемой ставки доходности, издержек и бонусов, а также взносов и изъятий средств на протяжении программы накоплений.

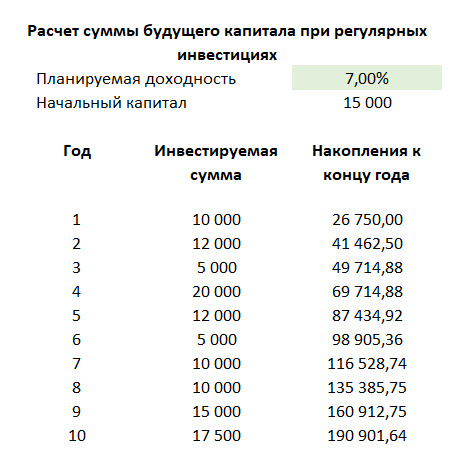

Подобный расчёт может выглядеть так:

пример сложного процента при инвестировании в ценные бумаги

пример сложного процента при инвестировании в ценные бумаги

Обратите внимание на выделенные цифры. За 25 лет действия этой накопительной программы человек в сумме сделает 300.000 USD взносов, инвестируя по 1.000 USD ежемесячно

И если средняя доходность его инвестиционного портфеля за время действия программы составит 7% годовых в валюте — то к завершению накоплений его капитал составит 817.405,33 USD.

Это — почти в три раза больше суммы сделанных взносов. Человек использовал сложные инвестиции при размещении средств в акции и облигации, и серьёзно преумножил свой капитал.

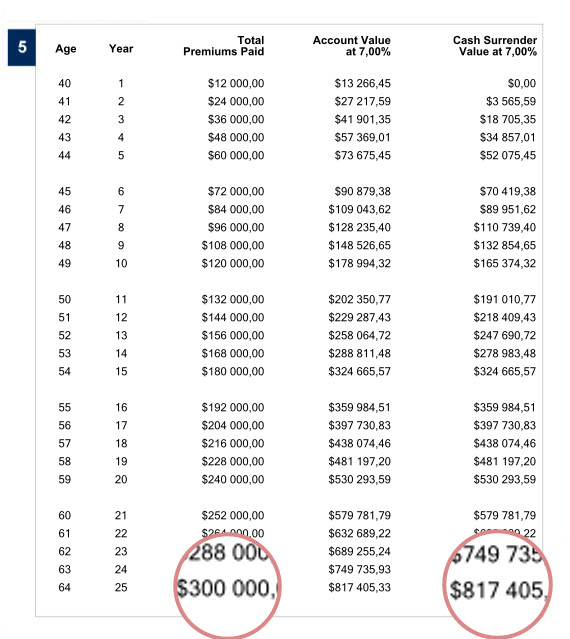

В этом же проекте накопительного плана есть неброская диаграмма:

расчет пассивного дохода от созданного вами капитала

расчет пассивного дохода от созданного вами капитала

В ней говорится о том, какого размера пассивный доход человек сможет получать после того, как завершит программу накоплений, и создаст личный капитал.

Почему я пишу об этом?

Каждый человек в нынешнее время должен понимать, что государство не в силах обеспечить нормальный уровень жизни пожилых людей, которые завершили карьеру и вышли на пенсию. И поэтому каждому из нас необходимо личное пенсионное планирование.

Чтобы обеспечить свои зрелые годы — каждому из нас за время карьеры нужно создать личный капитал. Именно эта важнейшая задача и побуждает нас инвестировать. И во многом эта статья — о том, как это делать правильно.

ТОП-5 идей грамотного инвестирования

Если вас интересуют инвестиции под сложный процент — вероятно, вы желаете создать капитал. И сделать это довольно быстро.

И это понятно — ведь перед каждым из нас стоят ряд важных финансовых задач. Для их решения нам нужно создать необходимые фонды. И для этого нам нужно инвестировать свои средства. Как это сделать грамотно?

Поймите, в чём состоят ваши задачи

Прежде, чем начинать инвестировать — поймите, каких целей вы планируете достичь. Попытка инвестировать без понимания своих задач подобна попытке поразить мишень не зная, где она находится.

А при бесцельной стрельбе вы почти наверняка попадёте в «молоко». Начинайте вкладывать день лишь после того, как вы поняли — зачем вам это нужно.

Составьте свой личный финансовый план (ЛФП)

Любая масштабная цель в жизни требует планирования. И создание капитала — тоже. ЛФП проложит кратчайший путь к вашим важнейшим жизненным целям. И это позволит вам держать нужный курс, не сбиваясь с пути.

Если вы пока ещё не создавали финансовых планов — для вас это может быть сложной задачей. И возможно — в этом деле вам потребуется помощь независимого финансового советника.

Посмотрите мое видео по теме:

Выполните предварительные условия

Альпинист не пойдёт в годы без нужной экипировки, снаряжения и припасов. На пути к своей финансовой вершине вы тоже можете встретить опасные трещины и камнепады.

И поэтому вам нужна защита от внезапных невзгод, чтобы финансовое положение вашей семьи было стабильным в любой ситуации

К числу обязательных мер предосторожности нужно отнести финансовый резерв, страхование жизни и страхование здоровья от критических заболеваний

Начните действовать

Чтение пусть даже хороших книг и статей не увеличит ваш капитал. Вам нужно начать действовать. Начните инвестировать согласно своему плану.

Держитесь намеченного пути

Капитал не создаётся за одну ночь. И за один год тоже. Это — длительный процесс. Однако ваша настойчивость и грамотное инвестирование будут вознаграждены. Уже достаточно скоро вы будете с удовольствием наблюдать, как сила сложных процентов начинает увеличивать ваши накопления. Приближая и приближая вас к той финансовой цели, которую вы поставили себе.

При создании капитала важнейшее значение играет время, которое у вас есть для сбережений. Чем дольше будет длиться ваша накопительная программа — тем сильнее сложные проценты увеличат ваши инвестиции.

И поэтому — не теряете времени, которое у вас есть. Начните создание личного капитала, если вы ещё не приступили к этому.

Не забудьте скачать специальный PDF-обзор «Личное финансовое планирование» — чтобы инвестировать грамотно, создать личный капитал и жить в достатке.

А если вам нужна консультация по теме — пожалуйста, отправьте мне заявку для нашей бесплатной онлайн-встречи:

Владимир Авденин, финансовый консультант

Читайте далее:

Финансовые кривые при создании капитала

Как самому накопить на пенсию в России

Сколько нужно инвестировать для пассивного дохода 100.000 рублей в месяц

Что такое ИСЖ и НСЖ при открытии банковского вклада

Личная пенсия. Как создать частную пенсию в России

Плюсы и минусы сложного процента

Его главный плюс в том, что деньги начинают приумножаться быстрее. Вы как бы наращиваете скорость своего обогащения, постоянно подпитываете инвестиционный портфель.

Минусов два. Первый – вы не получаете деньги на руки, не тратите их на себя. И не можете себя побаловать никакими плюшками.

Второй минус. Если вы делаете рискованные инвестиции и не защищаете их, вы можете потерять свои деньги. Или на несколько лет уйти в минус. Например, из-за кризиса.

То есть до инвестиций жили бедно и после инвестиций жизнь лучше не стала.

Это очень серьезное испытание, далеко не все могут его выдержать.

Формулы расчета

Раз есть сложный, значит, есть и простой процент. Несправедливо, если мы не разберем младшего брата нашего героя.

Простой процент

Простой процент каждый расчетный период (месяц, квартал, год) начисляется только на первоначальную сумму. Никакого эффекта “снежного кома” он не дает. Сумма увеличивается медленно.

Формула расчета:

SN = SП * (1 + % ст * N), где

- SN – сумма в конце периода N;

- SП – первоначальная сумма капитала;

- % ст – процентная ставка (доход);

- N – расчетный период.

Формула справедлива, если речь идет о начислении дохода раз в год. Например, положили на счет 100 000 ₽ под 10 % годовых на 10 лет. В конце срока получите: 100 000 * (1 + 0,1 * 10) = 200 000 ₽.

В реальной жизни понятие простого % применяется, например, в экономических расчетах по банковским вкладам без учета капитализации. В договоре обязательно указывается годовая процентная ставка. Проценты начисляются за каждый день нахождения денег на вкладе. А получать доход вкладчик может ежемесячно, ежеквартально или раз в год.

В этом случае формула примет вид:

SN = SП * (1 + % ст * Д / 365), где

Д – количество полных дней нахождения денег на депозите.

Например:

- Положили на счет 100 000 ₽ под 10 % годовых на 91 день. В конце срока получите: 100 000 * (1 + 0,1 * 91 / 365) = 102 493,15 ₽.

- На 180 дней: 100 000 * (1 + 0,1 * 180 / 365) = 104 931,51 ₽.

- На 2 года (730 дней): 100 000 * (1 + 0,1 * 730 / 365) = 120 000 ₽.

Сложный процент с начислением дохода 1 раз в год

По методу сложных процентов при начислении дохода 1 раз в год будущая сумма определяется по формуле:

SN = SП * (1 + % ст)N

Пример. В банк положили 100 000 ₽ под 10 % годовых на 2 года. Будущая стоимость вклада составит: 100 000 * (1 + 0,1)2 = 121 000 ₽.

Сложный процент с начислением дохода чаще, чем 1 раз в год

Доход может начисляться ежемесячно, ежеквартально или 2 раза в год. Формула меняется:

SN = SN * (1 + % ст / К)N*К, где

К – частота начисления дохода (12, 4 или 2 раза в год).

Пример. В банк положили 100 000 ₽ под 10 % годовых на 2 года с ежемесячным начислением процентов. Будущая стоимость вклада составит: 100 000 * (1 + 0,1/12)24 = 122 039,1 ₽.