Как начать торговать на бирже акций новичку

Содержание:

- Шаг первый. Выбираем брокера

- Что такое валютная биржа

- Мифы о том, что такое биржа и сколько зарабатывает трейдер

- Игра на бирже для новичков: как начать торговать и какие биржи бывают

- Особенности выбора актуальной стратегии

- Особенности игры на бирже через Интернет

- Основные стратегии торговли акциями

- Способы заработка на биржах: трейдинг и инвестиции

- Что значит торговать акциями простыми словами

- Как заработать на бирже, имея маленький стартовый капитал

- Торговая платформа

- Шаг четвёртый. Изучение основ анализа рынка

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Что такое валютная биржа

Уже по заголовку понятно, что на валютной бирже продаются и покупаются валюты разных государств. Синоним названия – Форекс. Поначалу он создавался для максимально удобного обмена одной валюты на другую, но постепенно превратился в денежную машину для трейдеров.

Суммарный объем денег на валютной бирже точно не известен, но, как показывают исследования, четыре триллиона долларов набирается без проблем. Валютами торгуют все: от обычных трейдеров-дилетантов до крупных фондов и Центральных Банков.

По поводу спреда – наверняка слышали в новостях: «ЦБ покупает доллар по 55 руб., продает по 57 руб.». Разница – это и есть спред, доход банка. Некоторые уточнения по поводу спреда вы найдете в статье «Что такое валютный рынок».

Валютная биржа работает 5 дней в неделю, торги ведутся круглосуточно. Сейчас все больше брокеров открывают доступ как к валютным торгам, так и к инструментам фондовой биржи одновременно.

Если вы еще не знаете, что такое фондовый рынок– обязательно прочтите, потому что спутаетесь. Бывает так, что прочитали и всё равно не поняли – тогда оставляйте комментарии, с удовольствием проконсультирую.

Рынок Форекс, в отличие от фондового, торгуется только по Интернету, отдельного здания для него ни в одной стране нет. Правда, есть валютные секции на разных биржах, в том числе на Московской, но это лишь для удобства, цены там не формируются.

Преимущество валютной биржи — в особенностях ценовых колебаний. Если акции взлетают и рушатся, то валюта движется относительно стабильно, резких скачков не совершает (а если они и происходят, обычно курс возвращается к прежним уровням).

Соответственно, валютные курсы легче предсказывать, обвалы случаются не особо часто. Но это не значит, что их не бывает совсем.

Давайте, кстати, обобщим основные различия в таблице.

Отличия валютного рынка от фондового:

| № | Критерий | Валютная биржа | Фондовая биржа |

| 1 | Время работы | Круглосуточно | Не работает ночью |

| 2 | Инструменты | Валютные пары | Ценные бумаги |

| 3 | Кредитное плечо | Есть | Нет |

| 4 | Локализация | Торгуется через Интернет | Отдельные здания в разных городах, можно торговать через Интернет |

Форекс привлекателен для новичков возможностью торговать с кредитным плечом. Что это такое? Загляните в материал «Торговля на бирже для начинающих», там есть простое и понятное объяснение.

Плечо позволяет купить $1000, имея на счете всего лишь $10, причем совершенно без риска. При спекуляции ценными бумагами использовать кредитное плечо нельзя, а инструменты обычно дорогие, особенно на американских и европейских рынках.

Валютная биржа служит не только трейдерам. Давайте ознакомимся с другими целями ее работы.

Мифы о том, что такое биржа и сколько зарабатывает трейдер

Узнав о том, сколько можно заработать на бирже, люди бросаются в освоение новой профессии.

Но прежде, чем начать, стоит рассмотреть мифы, которыми уже успела обрасти работа трейдеров:

- Работа на бирже ассоциируется с богатством, а также расслабленной жизнью и свободным графиком. Но каждый профессиональный трейдер постоянно находится в напряжении — ему нужно не только торговать, но также постоянно изучать и анализировать графики, новости, рисковать капиталом, справляться с потерями. О ленивой работе на пляже под пальмой речи даже не идет.

- Есть и другая категория людей, которые уверены в том, что биржа — это обман. Но это реальный вид дохода. Опытный трейдер в месяц зарабатывает несколько сотен тысяч рублей.

- Считается, что для такой работы нужен большой капитал. Но брокерские компании сегодня устанавливают низкий порог входа — торговать на бирже может начать каждый желающий.

Интересной является информация о том, как новичку дома без вложений. Такое возможно, но речь идет не о традиционной покупке/продаже, а о других методах получения дохода.

Интересный вариант — партнерские программы. Человек может публиковать рекламные объявления и привлекать людей к брокерской компании, получая за это комиссионные. Такую методику можно использовать для заработка в интернете без вложений. Доход при этом не зависит от того, как пройдут сделки привлеченного клиента.

Интересный вариант — партнерские программы. Человек может публиковать рекламные объявления и привлекать людей к брокерской компании, получая за это комиссионные. Такую методику можно использовать для заработка в интернете без вложений. Доход при этом не зависит от того, как пройдут сделки привлеченного клиента.

Если вас интересует, как начать зарабатывать на бирже, то стоит рассмотреть и другие возможности. Форекс платит людям, которые готовы публиковать на тематических форумах и порталах новости о бирже, истории о торговле и прочую полезную информацию. Такой заработок в интернете вряд ли позволит вам бросить основную работу, но это — дополнительный доход.

На уровень заработка трейдера такими методами выйти невозможно. Но подобные варианты помогут накопить небольшой капитал для того, чтобы работать уже непосредственно с брокерами и биржами.

Игра на бирже для новичков: как начать торговать и какие биржи бывают

Все операции по играм со счетами проходят на бирже. Она представляет собой электронную систему, главное предназначение которой заключается в проведении торговых операций с ценными бумагами. В Российской Федерации функционируют две подобных площадки: Фондовая Биржа ММВБ и РТС. Наибольшее количество торговых операций осуществляется на первой из указанных биржа. Впрочем, площадка РТС, может похвастать наличием срочной секции, на которой идёт торговля фьючерсами и опционами на пакеты акций и индекс РТС. Однако, ходят слухи, что ФБ ММВБ строит планы по открытию такого же сегмента срочных операций.

Начать торговать на бирже несложно. Новички сперва должны разобраться в принципе биржевой торговли. Она начинается с простого хода – те, кто желает продать определённое количество акций, выкладывают в систему свои предложения, а те, кто желает эти акции приобрести, публикуют свои заявки. Биржа в автоматическом режиме проверяет всю ленту заявок на предмет соответствия друг другу. Если удаётся найти соответствие, и появляются смежные предложения, которые могут удовлетворить опубликовавших их игроков, то сделка осуществляется мгновенно, а пакет акций переходит из рук продавца в руки покупателя.

Играть на бирже может каждый – как юридическое лицо, так и физическое. Если вы собрались в одиночку начать скупать и продавать акции, то вам придётся заручиться поддержкой брокера. В среде финансистов таким термином называют посредников, в обязанности которых входит учёт операций и уплата подоходного налога за соглашение по сделкам (в том случае, если предполагаются налоговые отчисления). Брокер не становится причиной замедления оформления сделок и не затормаживает процесс публикации заявок – в ленте биржи они появляются спустя пару секунд после ввода всей нужной информации.

Начать торговать акционными пакетами на биржевых площадках можно даже с минимальным капиталом. Главное условие незыблемо – у вас должны быть средства на покупку хотя бы одной акции. В обороте находятся пакеты стоимостью от ста до двух тысяч рублей за акцию. Однако, хоть сами биржи и не накладывают ограничения на размер вкладов, за них это могут сделать брокеры. Делают они это двумя способами – вводят ограничения на минимальный размер счёта или же увеличивают процент комиссионных отчислений для операций с низкой стоимостью.

На первых порах брокер может предложить вам открыть демо-счёт. Он даётся для постижения основ игры на бирже и проведения первых торговых операций. После того, как клиент готов к завершению обучения, посредник предлагает ему открыть реальный денежный счёт. Для его оформления потребуется подпись игрока на документе о заключении договора с брокером, а также наличие паспорта гражданина РФ и минимальной суммы для открытия депозита. После всех необходимых операций сотрудник брокерской фирмы выдаёт клиенту все требующиеся бумаги, а также логин и пароль от его персонального кабинета на бирже.

Особенности выбора актуальной стратегии

Биржевая торговля подразумевает большое количество тактик, в рамках этого материала будут рассмотрены самые актуальные, простые и известные стратегии игры на бирже.

Санкт-петербургская биржа нефтепродуктов (СПбМТСБ)

- Следование тренду. Суть этой возможности заключается в том, что посредством тренда происходит демонстрация ожиданий толпы. Это наиболее разумное и логичное направление поведения. Ключевым примером, в рамках которого происходит следование тренду, является торговля на равноудаленном канале. Как только цене удается пробить новую вершину, фиксируется открытие сделки.

- Инвестиционный вариант сделок.Каждый игрок имеет возможность выбора персонального объекта для денежных вложений, основанного на личных суждения и объективных рекомендациях других игроков. Не стоит вкидывать сумму, большую, нежели 30% месячного дохода, ведь чем выше прибыль, тем с большими рисками придется столкнуться игроку. Осуществляется вход участника в рынок, изучение им финансового положения и проведение подробного анализа. Упор делается именно на продолжительную торговлю. Такая игра на фондовой бирже придется по душе только профессионалам, ведь для формирования полноценного представления о рынке потребуются определенные навыки.

- Паттерны. А это – поистине хорошая возможность для игроков, делающих первые шаги в мире торговли и игры на биржах. Они находятся достаточно просто и не требуют колоссального опыта и навыков для рационального выставления. Паттерн представляет собой фигуру, которая образуется посредством ценового графика и свидетельствует о том, что готовится разворот или трендовое продолжение. На практике существует огромное количество данных инструментов, но наиболее популярными являются такие направления, как Голова, Плечи.

Сначала обычно происходит достижение ценой максимального уровня, а впоследствии тенденции удается сменить направление, и получается, что образуется два плеча и шеи. Все, что требуется сделать – произвести измерение расстояния от головы до шеи. Еще одним интересным направлением является прямоугольник. То есть движение цены происходило в рамках одного направления, а затем она попала в коридор. Когда он будет пробит, начинается сделка. После измерения расстояния между сопротивлением и поддержкой происходит получение линии профита.

Особенности игры на бирже через Интернет

Раньше биржевые игроки собирались в огромных зданиях и вместе совершали торговые операции. Теперь необходимость в этом отпала – можно сидеть дома перед экраном монитора и спокойно заниматься трейдингом.

Интернет-торговля на фондовом рынке, Форексе или товарно-сырьевой бирже позволяет использовать самую свежую аналитику и быть в курсе любых экономических новостей. Это несомненное преимущество и для новичков, и для профи.

К тому же многофункциональный инструментарий доступен только в процессе совершения сделок через сеть. Изменения цены высвечиваются на графиках, можно подключать любые графические инструменты или индикаторы.

В статье «Форекс для начинающих» мы анализировали торговую платформу МетаТрейдер4 – самый лучший вариант для трейдинга в Интернете. Здесь есть все существующие инструменты, индикаторы и прочие полезности.

Стоит, однако, помнить о том, что торговля через сеть лишает нас возможности видеть наиболее точные котировки валют. Недобросовестные брокеры могут обманывать клиентов, показывая на графике не совсем реальную рыночную ситуацию.

Поэтому сотрудничать с сервисами, обладающими сомнительной репутацией, не следует, дабы не плакать потом о потерянных деньгах.

Основные стратегии торговли акциями

Базовые подходы фондового рынка основаны на торговле от уровней поддержки и сопротивления, их пробитии, работе в ценовом канале.

Отбой от ценового уровня поддержки и сопротивления

Когда цена не может пробить уровень поддержки/сопротивления. Точки для открытия позиции. На часовом графике видно многократное отбитие цены от линии поддержки (синяя линия).

Пробой ценового уровня

Покупка или продажа при пробое сопротивления или поддержки. Пробой должен быть подтвержден закрытием дневной свечи выше уровня сопротивления или ниже поддержки. На дневном графике показан момент пробоя горизонтального уровня 95.

Пробой подтверждает резко увеличенный объем фондовых торгов (нижний серый график).

Ударный день

Ударный день — друг спекулянта. Происходит не каждый день, это подарок трейдерам. Как правило, открывается на новостях гэпом, изменение за сессию минимум 2% от закрытия предыдущего торгового дня.

Вариант ударного дня — восхождение/падение цены в узком канале.

Пример такой торговой сессии:

Канальная

Движение цены в восходящем/нисходящем или горизонтальном канале с обозначенными границами.

Торговая стратегия базируется на том, что цена двигается в канале, при подходе к границе открывает противоположную позицию. Цена подошла вниз к поддержке — открываем лонг, к сопротивлению — закрываем или переворачиваемся в шорт.

На графике — восходящий канал.

Способы заработка на биржах: трейдинг и инвестиции

Чтобы заработать на фондовой бирже, существует 2 известных способа – трейдинг и инвестирование.

Эксперты сходятся в общем мнении, что трейдинг подразумевает непродолжительные сделки, срок которых истекает в пределах одного дня или максимум – недели. Инвестирование – долгосрочная сделка, которая может длиться и год, и даже больше.

Их направленность имеет различный характер: инвестиции ориентированы на пассивный доход, выраженный в дивидендах, трейдинг же ориентируется на активный доход (перепродажу).

Трейдинг

Основная цель трейдера – заработать несколько процентов за короткий промежуток времени (от нескольких минут до нескольких дней), после чего сразу закрыть сделку. Перед тем как вложить деньги, необходимо продумать торговую стратегию, в которой главное значение имеет волатильность актива (диапазон изменяемой цены). Трейдер зарабатывает именно на скачках и колебаниях цен – чем они резче, тем выше заработок на бирже.

Как работают трейдеры

В своей деятельности трейдеры руководствуются различными методиками, основанными на техническом анализе цен (фигуры, уровни, каналы, волны и пр.). Также в ход идет такой метод, как отслеживание актуальных новостей и реакции бирж на изменения в мире

Они не оценивают событие с точки зрения длительной привлекательности актива, как это делают инвесторы, им важно ухватить быструю выгоду от важного события в мире

Сколько зарабатывают трейдеры

Средний заработок трейдера составляет 5–30% в месяц, но в единичных ситуациях некоторым счастливчикам удается вывести этот показатель до цифры в размере 1000% за год. Это не зависит от профессионализма или навыков участника рынка, больше – от удачного стечения обстоятельств.

Ярчайший тому пример – конкурс «Лучший частный инвестор», победитель которого заработал в 2016 году 1132,59% всего за 1 квартал, приумножив сумму с 50 тыс. руб. до более, чем полмиллиона. Чтобы выйти на такой показатель, он совершил более 15 тыс. сделок.

Инвестиции

Как уже упоминалось, в отличие от трейдеров, ищущих быструю прибыль, инвесторы рассчитывают на долгосрочную прибыль, которую будут приносить их вложения. Конечно, чем дольше актив остается прибыльным, тем лучше, обычно срок удержания позиции заключается в 1–10 годах. Но и эта цифра не является пределом, так как всегда находятся исключения.

СПРАВКА! Как однажды сказал Уоррен Баффет, известный американский предприниматель и инвестор: «Когда у нас в руках оказывается доля особенного бизнеса с особенным руководством, то самый привлекательный срок хранения актива – это вечность».

Как работают инвесторы

В своих прогнозах инвесторы руководствуются фундаментальным анализом, основанным на долгосрочных реалиях. Применяются цифры основных показателей компаний: рост прибыли, расходов, пр. Чтобы купить актив как можно выгоднее, инвестор может использовать и такой элементарный прием, как технический анализ, чтобы выявить среднюю цену актива, найти более выгодное предложение. Но часто инвесторы упускают этот упрощающий сделку способ из виду.

В целом инвесторы, вкладывая свой капитал в ту или иную фирму, становятся не собственниками акций, а полноправными партнерами, покупая долю в бизнесе. Их расчет – получение дивидендов на росте цен, что по итогу через длительный период принесет солидную прибыль.

Сколько зарабатывают инвесторы

Поскольку в долгосрочном инвестировании риски намного ниже, чем в краткосрочных капиталовложениях, по итогам календарного года практически каждый инвестор имеет финансовую выгоду, выраженную примерно в 15–50% показателе.

Но все же общая прибыль инвестора должна оцениваться не по результатам каждого года, а по итогам более длительного периода. Часто хорошее капиталовложение отбивается не сразу, а через несколько лет. Подтверждением данному тезису является ситуация, в которой оказались инвесторы компании Microsoft, стоимость ее акций выросла с 1 доллара в 1991 году до 110 долларов в 2018 году.

Как видим, терпеливый и прозорливый инвестор смог бы заработать сумму, умноженную на 110 (без учета дивидендов и капитализации процентов) всего за 27 лет.

К сожалению, таких примеров не так уж и много, поэтому грамотный инвестор не станет повышать риски просто так и будет диверсифицировать портфель, будучи удовлетворенным среднестатистической годовой цифрой в 15–50%.

Опытные и успешные инвесторы утверждают, что диверсификация – самый верный способ на пути к достижению стабильной инвестиционной прибыли.

Что значит торговать акциями простыми словами

Торговля акциями — это процесс смены собственников акций на централизованной площадке.

Процесс обмена происходит на фондовых биржах в режиме реальных торгов. Есть покупатели, есть продавцы. Цена постоянно изменяется в зависимости от наплыва участников. Кто сильнее (покупатели или продавцы), туда и движется цена.

В нашей стране существует две крупные фондовые биржи:

- Московская биржа. Здесь есть российские акции, облигации, депозитарные расписки, валюта, фьючерсы, опционы, свопы, ETF фонды. С 2020 г. стали появляться некоторые ликвидные американские компании, их котировки представлены в рублях;

- Санкт-Петербургская биржа. Здесь происходит торговля иностранными акциями. Листинг постоянно пополняется новыми ценными бумагами;

Доступ к обоим этим биржам представляет любой фондовый брокер. Любое физическое лицо может получить доступ к торговле акциями.

Некоторые ошибочно думают, что купив акции они помогают своим рублем компании. На самом деле это не так. Компания получает деньги от размещения акций только в период первичного предложения IPO (при этом делается допэмиссия) или же в момент создания акционерного общества. Инвесторы же просто перекладывают деньги из одного кармана в другой. На деятельность компании эти деньги никак не влияют.

Фондовая биржа является организационной структурой с чётко установленными правилами торговли. Инвесторы защищены законодательно от какого-то обмана по операциям купли/продажи ценных бумаг.

Как заработать на бирже, имея маленький стартовый капитал

На сегодня можно стартовать практически на любой бирже, имея совсем небольшую сумму. Как такового ограничения по порогу входа на многих биржах нет. Многие брокеры предлагают попробовать свой старт всего с 1 тыс. руб.

Чтобы начать хорошо зарабатывать и стать успешным трейдером, не обязательно вносить крупную сумму. Главное – это покрыть расход на покупку минимальной ставки и иметь возможность оплатить комиссию своему брокеру. Конечно, не все брокеры предлагают такие лояльные условия, но с каждым днем их становится все больше и больше – результат свободной конкуренции на рынке.

Несколько популярных заблуждений об инвестировании и трейдинге:

- Быть трейдером – это просто, можно зарабатывать с ноутбука, лежа под пальмами у моря.

- Чтобы начать торговать, нужен большой капитал.

- Биржа – это обман для простых людей.

Опытные трейдеры смогли и превратили торговлю ценными бумагами в занятие, которое им приносит стабильный доход

Важно понимать, что трейдерство – это интеллектуальный труд, выполняя который грамотно, можно получать неплохую ежемесячную прибыль

Торговая платформа

Выбор правильной торговой платформы – залог стабильно хорошего заработка на фондовой бирже. Выбор площадки зависит от множества факторов, некоторые из которых основываются на ваших личностных предпочтениях.

Сегодняшние возможности позволяют определиться с выбором, сидя дома и используя для анализа интернет и размещенные в общем доступе данные.

ВАЖНО! Торговая платформа должна быть подходящей для вас направленности, а также иметь удобный для работы интерфейс. Круглосуточный доступ к просмотру торгов в реальном времени, простота при подаче и получении заявок, абсолютный доступ к динамике по каждому инструменту – минимальный набор требований к хорошей стабильной бирже

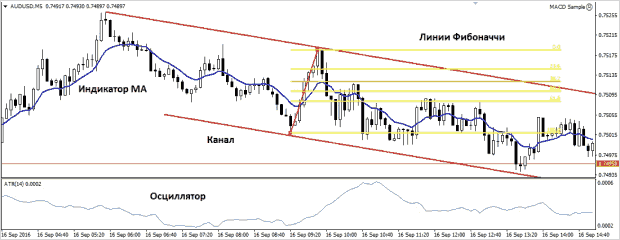

Шаг четвёртый. Изучение основ анализа рынка

Для того чтобы знать когда продавать, когда покупать, а

когда лучше всего вообще оставаться вне рынка, вы должны освоить основы таких

дисциплин как технический и фундаментальный анализ. Без знания азов этих видов

анализа нечего и думать о более или менее серьёзной торговле на бирже.

Фундаментальный анализ рынка основан на всей совокупности экономических факторов, начиная с международных финансовых новостей глобального характера и заканчивая анализом бухгалтерской отчётности отдельно взятого предприятия, акции которого рассматриваются в качестве потенциального объекта для инвестиций.

Технический анализ рынка целиком и полностью основан на истории ценового движения представленной в виде ценовых графиков. Одним из его постулатов является следующая сентенция: «История повторяется». То есть, одинаковые ценовые модели (паттерны) с большой долей вероятности приводят к одинаковому развитию событий (к росту или к падению цены, соответственно).

Другой постулат технического анализа гласит: «График цены

учитывает всё». Это означает, что вся необходимая для анализа информация уже

представлена на ценовом графике и каждое событие (произошедшее ранее или даже

происходящее в текущий момент времени) уже отражено в текущем поведении цены.

В биржевой торговле фундаментальный анализ подсказывает

трейдеру что покупать, а технический анализ говорит ему о том, когда покупать.

В сети, в открытом доступе, есть масса литературы

посвящённой этим двум типам анализа. Я не буду перечислять вам все книги,

достаточно упомянуть, например такие как:

- Джордж Сорос «Алхимия Финансов»;

- Бенджамин Грэм «Разумный инвестор»;

- Алексей Герасименко «Финансовая отчётность для

руководителей и начинающих специалистов».

Это по фундаментальному анализу, и вот по анализу

техническому:

- Джек Швагер «Технический анализ. Полный курс»;

- Джон Мэрфи «Технический анализ фьючерсных

рынков: теория и практика».