Инвестиции в бизнес: способы, плюсы и минусы, возможные риски + правила эффективного инвестирования

Содержание:

- Поиск инвестора

- Почему инвестиции в бизнес самые выгодные?

- Как правильно инвестировать в бизнес

- «Долёвка» или кредит?

- Формы инвестиций в бизнес

- Советы начинающим инвесторам

- Частые ошибки неопытного предпринимателя

- Способы вложения в бизнес

- Как заработать на инвестициях с минимальными вложениями?

- Поиск инвестиций через базы стартапов

- Как стать инвестором?

- Инвестиции в свое дело

- Как инвестировать в бизнес

- Как заработать на инвестициях с минимальными вложениями

Поиск инвестора

Если раньше поиск инвестора занимал много времени и сил, то сегодня, в эпоху развитого интернета, это процесс стал существенно проще. Появился даже специальный термин — краудфандинг — сбор денежных средств для воплощения в жизнь бизнес-идеи. Причем, с их помощью можно привлекать средства инвесторов не только живущих в своей стране, но и по всему миру. Самыми известными площадками такого типа являются Kickstarter и Indiegogo. Именно благодаря им стали успешными проектами по производству первых «умных часов» Pebble, доступный 3D-принтер The Micro и «умные наушники» Dash.

Кроме этих всемирно известных площадок существуют и региональные ресурсы, на которых друг друга могут найти инвесторы и владельцы бизнеса. Благодаря интерфейсу этих площадок, владелец бизнеса может разместить свое сообщение о привлечении средств, после чего договариваться с потенциальными инвесторами об условиях вложения денег персонально. Это поможет найти способ, который бы удовлетворял и инвестора, и привлекающего инвестиции для своих целей.

Вывод

Современные условия открывают широчайшие возможности, как для инвестиций, которые можно делать с минимальной суммой, а в будущем превратить такую деятельность в постоянный источник дохода, так и для желающих создать свое дело. Благодаря привлечению инвестиций, это можно сделать «с нуля» и успешные примеры этого становятся массовыми. Для инвестора же широкий спектр вложения своих денег помогает получить будущую финансовую независимость от обстоятельств и возможность заниматься любимыми вещами, на которые всегда не хватало денег. Выбор за Вами!

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Почему инвестиции в бизнес самые выгодные?

Финансовые вложения в бизнес бывают самых разных форм. Но они нацелены на одно – увеличение прибыльности предприятия . Ведь если компания будет генерировать стабильную прибыль, то смогут заработать и владельцы, и инвесторы.

Денежные вложения в бизнес могут быть направлены на самые разные нужды:

- расширение производства;

- открытие новых точек сбыта продукции;

- обновление оборудования;

- разработка и выпуск нового продукта;

- совершенствование имеющегося продукта и т.д.

Наибольший эффект имеют инвестиции в малый бизнес, так как он легко масштабируется за счет низкой базы – даже если вкладывать в него сравнительно некрупные суммы. Поэтому профессиональные инвесторы так любят стартапы – там потенциал роста практически безграничен.

Но инвестиции в бизнес-проекты – это не только финансовые вливания. Люди, активно инвестирующие в стартапы (они именуются бизнес-ангелами), помогают основателям своим опытом, знаниями и связями. Зачастую знакомство с нужными людьми или помощь в выигрыше тендера бывают значимей, чем любые деньги. Продвигая компанию, бизнес-ангелы помогают и себе – ведь от успеха предприятия зависит и их доход.

Оказав серьезное денежное вливание, бизнес-ангелы нередко входят в совет директоров либо получают часть компании (в виде опционов или акций). В целом, чем раньше войти с инвестициями в бизнес, тем больше можно заработать.

Вложения в бизнес – это долгосрочные инвестиции. Не следует надеяться на получение крупного дохода в короткий срок.

Делитесь мнением, общайтесь, спрашивайте. Поможем, подскажем)Перейти к обсуждению>>

Как правильно инвестировать в бизнес

Первое что Вы должны понять – выступая как инвестор для бизнеса Вы БОСС, если так можно выразиться и именно от вашего решения будет зависеть развитие той или иной бизнес-идеи.

Я сам когда-то страдал от отсутствия денег для открытия бизнеса, мне как предпринимателю банки не давали кредиты и к сожалению, а может и к счастью я не нашел инвестора и все раскрутил своими собственными руками, но таких как я единицы и многим новичкам в бизнесе требуется инвестор.

Правила инвестирования в бизнес

Сразу скажу, что данные правила я не брал в умных книгах по экономике и инвестированию, и они просто пришли ко мне с опытом:

- Знать сферу инвестиций. Если Вы собрались инвестировать деньги в бизнес, то Вы просто обязаны хотя бы частично знать сферу в которую собираетесь вкладывать деньги. Это поможет Вам адекватно оценить перспективность проекта и увидеть возможные подводные камни, которые не увидел новоиспеченный бизнесмен предлагающий вложить деньги в его дело;

- Бизнес-план. У предпринимателя который ищет инвестора обязательно должен быть подготовлен бизнес-план будущего проекта. В бизнес-плане должны быть просчитаны все риски, а так же произведены финансовые расчеты: сколько потребуется инвестиций и в течении какого времени эти деньги вернутся обратно. Не стоит ввязываться в проекты окупаемость которых превышает 3 года. Приблизительную структуру бизнес-плана который Вы будете рассматривать можно прочитать здесь;

- Количество инвестиций. Рассчитывайте свои силы, сможете ли Вы финансово потянуть выбранный Вами бизнес проект. Денег не должно быть в притык, обязательно должен быть финансовый запас в 20-30% от изначальной суммы инвестиций. Так называемая подушка безопасности. Будет большой проблемой если Вы инвестируете деньги и их не хватит и Вам как инвестору придется дополнительно искать недостающую сумму. В этом случае под риском становится весь проект и потерять вложенные деньги можно в два счета;

- Стать совладельцем бизнеса. Для этого необходимо будет открыть ООО на 2 человек, предпринимателя в которого Вы инвестируете деньги и Вас. Так Вы полностью защитите себя с юридической стороны. Вы должны стать равноправным владельцем бизнеса, то есть 50%/50%. Вы сможете следить за своими инвестициями на собрании учредителей и видеть отчетность самого проекта. Всей деятельностью должен заниматься Ваш партнер, Вы же просто инвестируете проект и за это получаете половину бизнеса. В последующем Вы сможете его продать, или оставить себе и получать от этого дивиденды.

Вот эти четыре правила помогут Вам не потерять свои инвестиции. И еще раз повторюсь, просматривая предложенный бизнес-план взвесьте все за и против. При отсутствии бизнес-плана и доверяя простым рассказам бизнесмена деньги лучше не вкладывать.

«Долёвка» или кредит?

Все частные инвестиции в бизнес можно разделить на два крупные категории:

- с приобретением доли;

- без приобретения доли (неожиданно, да?).

В первом случае цель инвестиций для малого бизнеса такова. Инвестор намерен на получение доходов от бизнеса. При этом уровень его прибыли напрямую зависит от уровня доходов владельца бизнеса. В этой ситуации инвестор зачастую становится совладельцем бизнеса, ведь он заинтересован, чтобы предприятие приносило как можно больше денег. Инвесторы могут привлекать и собственные ресурсы для успешного запуска нового старт-апа или расширения уже имеющегося бизнеса. Это не обязательно деньги. Инвестор может поделиться связями со знакомыми поставщиками, уладить сложности с контролирующими органами, используя свое имя, провести переговоры с «нужными людьми» и так далее.

Во втором случае инвестор просто выдает деньги бизнесмену с условием возврата, естественно, под проценты. Иными словами, частный инвестор выступает в качестве кредитора, как банк. Условия выдачи и возврата средств прописываются в специальном договоре. С одной стороны, такая форма инвестирования выгодна: инвестор не имеет права вмешиваться в дела владельца бизнеса, тот распоряжается его средствами как своими и выплачивает полученную прибыль. С другой стороны, инвестор слабо заинтересован в прибыльности предприятия: ему важнее, чтобы вернули деньги, а не чтобы бизнес нарастил обороты.

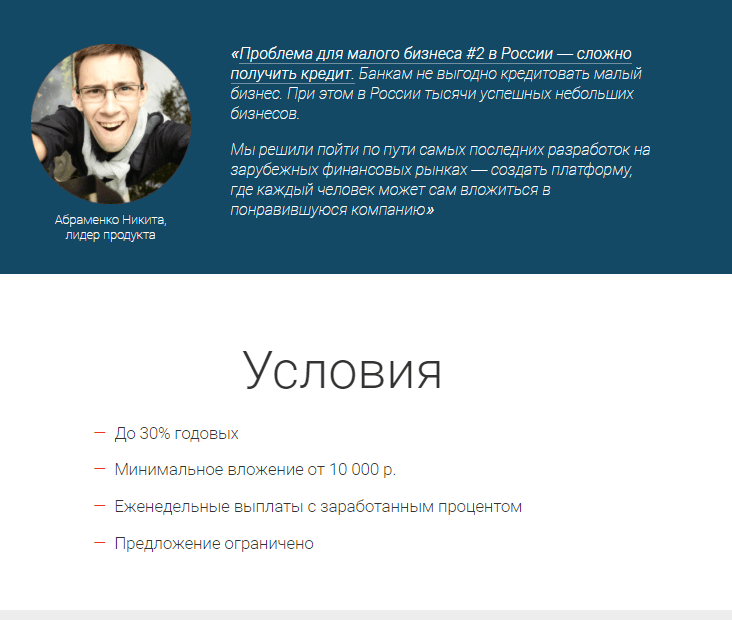

Интересный вариант предлагает Альфа-Банк. 3 года назад он запустил сервис коллективных инвестиций Альфа.Поток. Суть заключается в следующем:

- предприниматели обращаются в банк, и их регистрируют на данной площадке;

- менеджеры Альфа.Потока, анализируя состояние фирм и их риск-профиль, составляют сбалансированный портфель из паев компаний;

- частные инвесторы могут вложить средства в любой выбранный портфель;

- получившие финансирование предприниматели раз в месяц платят проценты по кредиту;

Альфа-Банк вместе с частными кредиторами делит прибыль в определенной пропорции.

В итоге частный инвестор может заработать до 30% годовых. Предпринимателя кредитуют под 45%, следовательно, банк получает 15%. Реальная доходность за вычетом комиссионных и убытков от дефолтов (да, некоторые компании разоряются и выбывают из «игры») составляет порядка 22-25%. Это выгодно – при достаточно умеренных рисках.

Формы инвестиций в бизнес

Вложения в бизнес условно делят по нескольким признакам. Каждый из них мы разберем ниже. Поэтому читайте внимательно и старайтесь не пропускать варианты.

Потому что какой-то из них может послужить толчком к вашему богатству.

По форме собственности

Инвестор может вкладывать деньги в свой или чужой бизнес.

В первом случае требуются знания, умения и опыт, дополнительные временные затраты. Обладая капиталом, инвестор способен открыть бизнес с нуля или купить зарегистрированную компанию с готовым проектом.

Преимущества:

- возможность самореализации;

- полное распоряжение прибылью;

- автономность от третьих лиц.

Недостатки:

- высокий уровень риска;

- большой стартовый вклад.

Во втором случае вкладчик инвестирует средства в чужую компанию, благодаря чему все риски сводятся к минимуму. Его личное участие в развитии и ведении операционной деятельности не требуется. Недостатки – сложность выбора проекта, невозможность повлиять на стратегию развития, отсутствие реального контроля над деньгами.

По объему финансирования

Часто инвестиции в бизнес рассматриваются с точки зрения долевого участия, соответственно – предполагают полное или частичное финансирование.

При частичном финансировании (его также называют долевым участием) деньги одного вкладчика представляют собой лишь часть уставного капитала, который формируется из нескольких акционеров. Их формат участия обсуждается заранее, от него зависит размер прибыли, спектр полномочий при принятии решений.

По этапу финансирования

Инвестирование имеет прямую зависимость со стадиями образования и развития юридического лица. Вход в бизнес может быть выполнен следующим образом:

- С помощью инвестиционного проекта. Происходит в начале предпринимательской деятельности и предполагает наличие бизнес-идеи, плана, рабочей модели.

- С помощью действующего бизнеса. Осуществляется в процессе работы при условии перспектив в целях дополнительного финансирования.

По способу получения прибыли

Прибыль инвестора бывает активной и пассивной.

Активная прибыль предполагает непосредственное участие вкладчика в операционную деятельность фирмы, соответственно – он является и соучредителем, и предпринимателем.

При пассивном доходе инвестор не участвует в проекте: функции менеджмента возложены на партнеров, наемный персонал.

По виду инвестиций

Бизнес инвестиции делятся на две группы: прямые и портфельные (есть схожесть с предыдущим классификатором). Первый вариант подразумевает вложение своих денег в проект для получения возможности участия в его дальнейшем развитии.

Второй вариант предполагает получение косвенных дивидендов на регулярной основе.

По периоду вложений

Период инвестирования в бизнес может быть:

- краткосрочный период – инвестиции со сроком вложения меньше 1 года;

- среднесрочный период – инвестиции со сроком вложения 1-5 лет;

- долгосрочный период – инвестиции со сроком вложения больше 5 лет.

По группе риска

Согласно последнему признаку, инвестиции классифицируются на три группы:

- консервативные вложения, которые имеют минимальный риск;

- вложения с умеренным уровнем риска;

- агрессивные вложения, которые отличаются самым большим риском.

Советы начинающим инвесторам

Не так просто зарабатывать на инвестициях и вся правда от вкладчиков с большим опытом и на сегодня уже с солидным капиталом в том, что и они теряли, но сумели выстроить грамотную стратегию. Я рекомендую всегда прислушиваться к рекомендациям экспертов, не думая, что «вас обойдет неудача». Чем трезвее расчет, тем выше шансы на успех. Далее расскажу о принципиальных 6 позициях, которые актуальны, когда собираетесь вкладывать в акции, торгуя на бирже через брокера, или же когда открываете счет в инвестиционной онлайн-компании. И напомню одно из правил, которое меня выручало не раз — формируйте финансовую подушку и откладывайте средства из каждой полученной прибыли.

Составление инвестиционного портфеля

По сути, портфель должен быть сбалансированным из разных позиций:

- срок работы;

- суммы для начала;

- предложенный уровень доходности;

- допустимый уровень риска.

Нет правила, сколько инструментов должно быть в портфеле и когда их можно смело увеличивать. Я рекомендую использовать сразу 5-7 способов, которые весьма разные. Например, банковский депозит и онлайн-проект хорошо сочетаются в одном портфеле, равным счетом, как акции и ОФЗ.

Выключение всех эмоций

Опытный и квалифицированный инвестор никогда не принимает решение только потому, что его коллега или конкурент получил весомую выгоду благодаря тому или иному инструменту. Решения необходимо принимать взвешенно, трезво, предварительно просчитав не только возможный доход, но и то, какому риску можете поддать свой капитал. Просчитайте, как можно жить, если вложенные средства потеряете.

Типичной ошибкой многих вкладчиков считаю «желание отыграться»: когда просадка слишком высокая, или потери огромные, то вкладчика посещают мысли, сделать хотя бы что-то.

Определение суммы инвестиций

Откройте любой учебник или ютуб-урок с ответами на вопрос, реально ли заработать на инвестициях, и нигде не встретите ответа — сколько можно вкладывать. Для каждого это собственный показатель с учетом и уровня стабильного заработка, и уровня постоянных трат. Я же рекомендую начать с 10-15% от дохода, при этом стараться откладывать и тогда, когда дохода еще нет. В целом, вкладывать больше 25% от всего полученного считается весьма рискованной затеей.

Распределение средств внутри портфеля

На профессиональном сленге это называется диверсификацией. Нельзя все вкладывать в один и даже два инструмента. Старайтесь свой портфель сделать сильным за счет того, что в нем будут сочетаться предложения с хорошей репутацией, как средним, так и низким стартом, разными сроками выплатами дивидендов от 1 дня до нескольких лет.

Оценка возможного дохода и рисков

Ничего нового не скажу, но нельзя покупаться только на высокие проценты. Если не можете мысленно представить, какой способ вложений рискованный или же все же в его выборе преобладает высокий процент, составьте таблицу. В одной колонке напишите, сколько получите, например, за месяц, а во второй примерный риск и когда сможете вернуть непосредственно вклад и возможно ли вообще это сделать. Такая рекомендация всегда актуальна, когда хотите получить прибыль от арбитражной торговли или когда думаете, чтобы вложить средства в недвижимость.

Разработка плана вложений

Нельзя начинать инвестирование без четкого плана, который включает:

Цель — что именно планируется купить за полученные средства.

Когда ожидать первые поступления, насколько доход частый и когда планируется выход в безубыток, а затем получение чистого дохода?

Когда можно вернуть вклад?

Когда можно увеличивать сумму вложений?

На когда планируется достижение «важной» суммы, ради которой, собственно говоря, все и начиналось.

Частые ошибки неопытного предпринимателя

Ошибки основателей проекта при привлечении инвестиций в свой бизнес очевидны и просты.

- Единственный основатель.

- Неумение или нежелание делегировать задачи.

- Поверхностная презентация проекта и отсутствие уверенности на переговорах.

- Упрямство.

- Размытый портрет целевой аудитории.

- Большие расходы.

- Отсутствие четких цифр, размытая статистика, предположительные данные.

- Разногласия и спор между основателями.

В течение 10 лет венчурное финансирование набирает обороты в онлайн.

Краудфандинг объединяет в интернет-пространстве бизнес-ангелов, бизнес-менторов и бизнес-акселераторов, сводит создателя идеи с инвестором, помогает решить вопросы и заключить сделки гораздо быстрее.

Границы стираются ежегодно и, чтобы выйти со своим стартапом, теперь не нужно придумывать что-то новое или сверхъестественное. Предпринимателем может стать любой.

Но есть закон равновесия, поэтому сейчас рынок ломится от конкурентов, и вcе сложнее стартаперам получить финансирование, выделиться среди массы и «выжить».

Избегайте популярных ошибок «молодых» предпринимателей, исследуйте «джунгли» инвесторов, прокачивайте себя, создавайте и верьте в то, что делаете.

АвторЛайк Центр

Последние статьи автора

Способы вложения в бизнес

Назову основные.

Собственный

Собственный бизнес — это не только единоличное получение всего профита. Нет размеренного графика по 8 часов в день 5 дней в неделю. Батрачить придется по-черному, часто жертвуя отдыхом и личной жизнью. Не говоря уже о всяческих лишениях и экономии на всем, чтобы собрать стартовый капитал.

Лично я вижу такие плюсы собственного бизнеса:

- Доходность. В перспективе с инвестиций в бизнес можно получить гораздо больше денег, чем на работе по найму.

- Автономия. Сам себе начальник — сам планируешь график, сам принимаешь решения и пожинаешь результаты своих трудов.

- Влияние. Если ты даешь рабочие места, привлекаешь новые инвестиции и поднимаешь местную экономику, ты уже не просто бизнесмен — ты известная и уважаемая личность, в чем тоже есть свои плюсы.

- Безопасность. Если ты сам себе начальник, тебя никто не уволит.

- Самореализация. Воплощая свои проекты в жизнь, ты растешь профессионально, на личном опыте знаешь, что работает, а что нет.

- Связи. Работая с клиентами и поставщиками, ты налаживаешь личные и деловые связи, что всегда полезно.

- Интерес. Когда занимаешься любимым делом и делаешь работу, которая действительно нравится, это уже и не работа, а высокооплачиваемое хобби. Не я это придумал, но согласен на все сто.

О минусах уже сказано выше — никаких гарантий. Это на работе тебе всыпало пистонов начальство, потом пистонов всыпали уже самому начальству, а потом все вернулось на круги своя. Бизнес работает так: принял неверное решение — остался без штанов. Инвестиции во что-либо — это всегда риск.

Долевое участие

Долевое участие — обычная практика в современном бизнесе. Оно упрощает старт для потенциальных предпринимателей, а уже существующему бизнесу становится легче искать деньги на развитие.

Если простым языком, то долевое участие — это метод привлечения инвестиций, при котором кредитор, вкладывая деньги в чужой бизнес, получает эквивалентную долю. Хороший вариант для ИП и компаний, которые не размещают свои акции на бирже.

Стартапы

Инвестиции в стартапы — привлекательный вариант. Его плюс — высокая потенциальная прибыль. Инвестору не нужно изобретать гениальный концепт — это делают за него. Инвестор только анализирует стартапы и выбирает самый, по его мнению, перспективный бизнес.

Акции

Акция — это доля собственности в компании. Акции обращаются на бирже и находятся в свободной продаже — каждый может инвестировать в акции публичной компании и стать ее бизнес-партнером. Практически все успешные компании (например, Google, Apple, Disney и Coca-Cola и пр.) торгуются на бирже, что позволяет простым людям стать инвесторами и получить часть этого бизнеса.

Плюсы акций:

- доход от дивидендов;

- диверсификация инвестиций;

- ликвидность.

Минус один: если эмитент — лузер, его акциям грош цена. Поэтому для инвестора знание фундаментального анализа и умение кропотливо изучать экономические календари как минимум не помешает. Без хороших знаний матчасти не будет успехов ни в бизнесе, ни в инвестициях.

Облигации

Облигации — это инвестиции с фиксированным доходом. Эмитент выплачивает фиксированную процентную ставку в течение определенного периода, а затем возвращает основную сумму вклада инвестору.

Главное отличие от акций в том, что облигация — это фактически кредитная расписка. Она не дает инвестору права на долю в бизнесе. Зато если компания обанкротилась, а ее имущество пустили с молотка, держатели облигаций получают компенсации в первую очередь. Поэтому облигации менее рискованны по сравнению с акциями.

Хедж-фонды

Хедж-фонды аккумулируют средства инвесторов и передают их управляющим фондам, которые выгодно вкладывают их в реальный бизнес. Хедж-фонды не так доступны, как остальные инвестиционные инструменты, например, как ETF или взаимные фонды.

Они отличаются от последних тем, что не обязаны регистрироваться в SEC и работают почти без регуляции и контроля. С одной стороны, это минус, но если инвестору нужно больше свободы и ему не хочется, чтобы налоговая знала, какими суммами он оперирует и в какой бизнес вкладывает, хедж-фонды придут на выручку.

ПИФы

Инвестициям в ПИФы — сто лет в обед, но они по многим причинам все еще привлекательны для инвесторов. ПИФ — это диверсификация и профессиональное управление.

Вложил деньги и все — подбирать ценные бумаги и перебалансировать портфель будут за тебя. Ты только отваливаешь часть прибыли, оплачивая труд управляющего. Намного легче, чем инвестировать или создавать бизнес самому.

Как заработать на инвестициях с минимальными вложениями?

Если свободных средств не много, вы все равно можете найти доступные инвестиции, хотя для этого подойдут не все инструменты. В таком случае выбирайте активы с небольшим порогом входа. В следующем разделе рассмотрим, куда вложить деньги инвестору с минимальным стартовым капиталом.

Куда можно инвестировать маленькие суммы денег?

Вот основные возможности:

- банковский депозит. Банки предлагают варианты на сумму от 1000 рублей, а на сберегательный счет можно положить даже меньшую сумму;

- акции и облигации. Вам достаточно иметь капитал на покупку одной ценной бумаги: многие из них стоят от нескольких долларов до нескольких десятков долларов;

- ПИФы. Это фонды, которые управляются профессиональными менеджерами и инвестируют в разные инструменты на фондовом рынке. Достаточно иметь средства на покупку одного пая;

- криптовалюты. Несмотря на бурный рост криптовалют, многие активы стоят совсем не дорого. Что касается дорогих криптовалюты, вам не обязательно иметь деньги на покупку целой монеты: вы можете купить лишь ее часть.

Как видите, вариантов для инвестиций с небольшим капиталом хватает.

И хотя вы вряд ли заработаете миллионы с вложенной тысячи рублей, лучше начать с малого и постепенно наращивать обороты.

Поиск инвестиций через базы стартапов

Когда у вас уже есть продукт и четкие очертания проекта (которые изложены в презентации), вы можете зарегистрироваться на онлайн-сервисах по поиску инвестиций. Инвесторы ищут там проекты в нужных им нишах. Размещение в базах стартапов обычно бесплатно, но проекты проходят модерацию, строгость которой зависит от политики ресурса.

- Rusbase Pipeline добавляет стартапы только при наличии работающего прототипа и признаков востребованности (сейчас у нас в базе около 350 проектов), инвесторов — только при готовности вложить в один проект не менее $50 тысяч (их список превышает 200 имен).

- StartTrack — краудинвестинговая площадка от ФРИИ, которая помогает инвесторам заключать совместные сделки. Стартапу за привлечение инвестиций нужно заплатить комиссию. Сейчас в базе StartTrack 725 инвесторов и 37 проектов. Это соотношение намекает, что требования площадки к стартапам весьма высоки.

- Spark — сервис для поиска инвестора, который переквалифицировался в тусовку технологических проектов (аналог Хабра), где можно делиться опытом и выкладывать вакансии. В базе 4249 проектов, 1329 из которых ищут инвестиции.

- Napartner — одна из первых бирж стартапов на российском рынке. Как указано на сайте, там зарегистрировано 1139 инвесторов, 9892 «новатора» и 456 проектов, находящихся в поиске инвестиций. Также там есть раздел для продажи готового бизнеса и раздел вакансий.

- Askcap — пожалуй, крупнейшая российская база стартапов. По собственной информации проекта, на сайте размещены профили 5 410 проектов, большая часть которых доступна только авторизованным пользователям. С Askcap работают 163 партнера — венчурные фонды, инкубаторы, акселераторы и технопарки.

- — главный мировой сервис для поиска стартапов и инвестиций, породивший множество клонов (наши перечислены выше). В его базе находятся 1589 стартапов и 378 инвесторов из России. AngelList дает возможности соинвестирования в проекты, размещения вакансий и резюме.

Если вы ищете зарубежные инвестиции, вы также можете попытаться раскрутить свой продукт на сайте Product Hunt.

Как стать инвестором?

Каждый из нас видел рекламу в интернете или же где-нибудь ещё, которая призывает начать торговать на форекс , и заработать буквально после 2-3 сделок. Такие обещания очень далеки от реальности, для того, чтобы зарабатывать на разнице курсов, нужно долго учиться, много знать и быть дисциплинированным человеком.

В случае же с инвестированием всё гораздо проще. Есть множество готовых решений, о которых мы поговорим позже.

Изначально для того чтобы стать инвестором потребуется следующее:

- Желание получать доход от своих вложений. То есть необходимо принять тот факт, что просто лежащие в тумбочке деньги не приносят никакой финансовой пользы. Это может показаться странным, но множество людей действительно чувствует себя намного спокойнее, имея такой вид сбережений. Как бы всегда под рукой, дома надёжнее и так далее. Но это скорее финансовая подушка безопасности . Инвестор — это человек, который должен выделять на такую подушку определенную часть своего капитала, а остальное пускать в работу.

- Наличие свободных средств. Это должны быть деньги, которые не потребуются в ближайшем будущем. Суть инвестирования, как мы уже говорили, в том, чтобы деньги работали. Никто не говорит, что уже через неделю будет доход. Иногда могут пройти годы, в зависимости от того, как и куда инвестируем. Поэтому сюда же можно добавить наличие терпения и стабильного финансового положения у потенциального инвестора.

- Инвестиционный план. Перед тем как куда-то инвестировать, нужно понимать, на что можно рассчитывать, в какие сроки и оценивать дальнейшие перспективы. Стратегию инвестор должен продумывать заранее, а не по ходу дела, иначе впоследствии могут возникнуть простои. Инвестирование предполагает доход, поэтому разумно сделать его максимально большим и в то же время непрерывным.

Казалось бы, описанное выше и так вполне логично, как без этого. Но по какой-то необъяснимой причине многие вкладывают деньги совершенно не задумываясь о том, что будут делать дальше. Чтобы избежать таких ситуаций, будущий инвестор должен хорошо всё спланировать, при чём это относится к любой стадии – если есть деньги, то куда вкладываться, а если их нет, то откуда взять и куда инвестировать .

Инвестиции в свое дело

Это пожалуй самый лучший способ инвестиций. Что может быть лучше собственного любимого дела ?

И я рекомендовал бы инвесторам не бояться и начать свой бизнес. Благо, идей для осуществления этого предостаточно. Подготовьте бизнес-план, проведите исследование рынка и вперед.

В любом городе есть незанятые или слабо-занятые ниши. Прозондируйте ситуацию на местном рынке. Поговорите с друзьями, что допустим им не хватает в городе (они такие же потребители как и все и поэтому их мнение будет отражать часть населения).

В моей статье “Как начать бизнес” Вы найдете все инструменты для того чтобы стартовать в бизнесе. Запомните: инвестиции в себя – это самые лучшие инвестиции.

Читайте, обучайтесь, главное без спешки и суеты. Выберите себе цель и постепенно достигайте ее.

Инвестировать в чужой бизнес есть смысл только тогда-когда Вы сами просто не в состоянии заниматься своим делом.

Во всех остальных случаях берите ответственность за бизнес на себя и помните …. Никто для Вас так не сделает …. как Вы сами!

Можете попробовать себя , что здесь хорошо -вложив 5000 можно заработать за 1 день 500 000, а можно и потерять.

На этом пожалуй все! С вопросами обращайтесь в комментарии к статье или мою группу в контакте“ ”.

Удачных инвестиций! Счастливо!

Как инвестировать в бизнес

Чтобы понять, как инвестировать деньги в бизнес, нужно познакомиться с основными стратегиями и способами. А их сейчас существует довольно много. Это:

-

С помощью краудинвестинговых платформ.

Такой способ позволяет вложить деньги в проект, который разворачивается в другой стране или даже на другом континенте. Платформы открывают большие перспективы, но контролировать всё здесь сложнее. Поэтому поспешных решений лучше не принимать и все внимательно изучить.

-

Клубы инвесторов.

Этот вариант хорош высокой степенью надёжности. Но у него есть и недостатки – правила функционирования таких клубов, ограничения, связанные с минимальными суммами вложений и не только. Так что выбирать организацию придётся тщательно.

-

Бизнес-ангелы.

Это вариант стать частным инвестором. То есть вы сами будете вкладывать деньги, как правило, в стартапы и в инновационные проекты. Риск большой, потому что действовать приходится в одиночку. Уровень дохода обычно тоже высокий.

-

Вложение в венчурные фонды.

Если вас привлекают инновации и стартапы, то можно рассмотреть и такой вариант. Риск в данном случае будет средним. Но и он уменьшается, если фонд возглавляет опытный и добросовестный инвестор.

-

Создать собственный венчурный фонд.

Это тоже достойное решение, однако, оно предполагает наличие определённого капитала, опыта и делового авторитета. Поэтому подходит далеко не для всех.

Инвестиции в действующий бизнес или в бизнес-проект – это хороший способ заработать. Но для того, чтобы вложения оправдали себя, нужно тщательно анализировать рынок, изучать предложения и отдавать себе отчёт в возможных перспективах.

Есть вопросы? Напишите нам, постараемся помочь!

Как заработать на инвестициях с минимальными вложениями

Желание зарабатывать на инвестициях в интернете или другим способом вполне объясняемое. Во-первых, многие хотят улучшить финансовое положение, став более независимым. Во-вторых, предложенные способы в большинстве не предусматривают огромного старта. Помните: чем быстрее окупаются инвестиции, тем они считаются более рискованными. Если вы впервые решили вложить средства, чтобы жить не только на одну зарплату, необходимо подобрать наиболее выгодные инструменты. Некоторые сервисы, как Тинькофф Инвестиции могут даже предоставить на выбор определенный список с учетом сумм, желаемого уровня дохода и риска. Но решение принимать только клиенту.