Валютные инвестиции в 2021 году: в какую валюту лучше вложить рубли и куда их потом инвестировать

Содержание:

- Куда вложить доллары под проценты: банковские вклады в валюте

- Что такое инвестиции простыми словами

- ETF-фонды

- В какую валюту предпочтительней инвестировать?

- Книги по инвестированию для начинающих

- Всепогодный портфель Рэя Далио

- Плюсы и минусы валютных инвестиций

- Валютный депозит

- Куда же без минусов….

- В какие криптовалюты вкладывать деньги – обзор 5 направлений для инвестирования

- Банковский долларовый депозит

- Инвестиции в иностранные ценные бумаги

- Портфель из акций США

- Подготовка к долларовым вложениям и правильная постановка целей

- Вкладываем в недвижимость

- Диверсификация рисков

- Еврооблигации

- Какие выводы?

Куда вложить доллары под проценты: банковские вклады в валюте

Если у вас есть наличные доллары, проще всего открыть валютный счет в любом российском банке. Процент по вкладам даст возможность увеличить средства, размещенные на вашем депозите. Если хотите, чтобы доходность была еще больше, выбирайте вклады с капитализацией процентов. У банка может быть требования о минимальной сумме или неснижаемом остатке – например, в 1000 долларов.

Главный недостаток банковских вкладов – низкая процентная ставка на долларовые депозиты.

Причина – нестабильный курс и колебания валют на мировых фондовых рынках. Если рубль резко идет вниз, кредитная организация выплачивает клиенту высокий процент за хранение долларов на депозите. Банку это невыгодно, потому изначально все коммерческие структуры закладывают минимальные ставки.

Если вы хотите диверсифицировать риски и рассчитываете на более высокий доход – рассмотрите вариант мультивалютного вклада. Разделите средства на несколько видов валют: рубли, евро, доллары. Можно открыть мультивалютный депозит, заключив один такой договор, и при необходимости быстро конвертировать одну валюту в другую. Многие российские банки предлагают такую возможность.

Все вклады до 1 400 000 рублей застрахованы. Но начиная с 2021 года, если положить в банки сумму от 1 млн рублей, с полученного дохода нужно заплатить НДФЛ.

Прежде чем принять решение, изучите программы крупных компаний, прочитайте отзывы вкладчиков и выберите самое выгодное предложение.

Читайте, как еще заставить деньги работать на себя.

Что такое инвестиции простыми словами

Инвестиции (от англ. «Investments») — это вложения денежных средств для получения прибыли. Инвестиции это своего рода игра между соотношением риска и прибыли.

Проще говоря: инвестиции — это долгосрочные вложения капитала с целью получения дохода. Иногда говорят, что инвестиции — это владение бизнесом.

Опытные инвесторы понимают: вложения могут принести убытки и даже полностью пропасть. Любая инвестиция содержит долю риска. Чем выше риск, тем больший потенциальный доход.

Например, банковский вклад не содержит в себе никаких рисков, но и приносит крайне мало. Торговля на бирже ценных бумаг может принести гораздо больше в долгосрочной перспективе, а краткосрочно — уменьшить состояние инвестора.

Процесс вложений денежных средств с целью получения прибыли или какого-то другого желаемого результата называется «инвестиционной деятельности».

Инвестиции окружают нас повсюду. Например, создание любого бизнеса является инвестицией. Невозможно заранее предугадать какой будет доход и какие сложности могут возникнуть у бизнесмена. Прогнозы даже от опытных бизнесменов могут не сбыться из-за каких-то обстоятельств.

Инвестиции и риск тесно связаны: чем выше риски, тем больше ожидается доходность от вложений.

Многие обычные граждане путают два понятия: инвестиции и спекуляции. Но между ними есть существенное различие по времени. Считается, что если вложение сделано на срок менее 1 года, то это спекуляция.

Противоположностью инвестиции является «дивестиции».

Из Википедии:

Дивестиции (англ. divestment, divestiture) — это изъятие капиталовложений, продажа части активов или всей компании.

Цели инвестиций:

- Прямое получение прибыли вкладчикам;

- Сохранение имеющегося капитала;

- Спекулятивная;

ETF-фонды

Думая о том, куда вложить доллары, стоит рассмотреть и этот вариант. ETF (Exchange Traded Fund) — это разновидность инвестиционных фондов, которая выступает биржевым активом индексного типа, то есть, объединяет в себе целый ряд всевозможных реальных активов. Например, акции ТОП-100 компаний, акции компаний определенной отрасли, государственные ценные бумаги и т.д.

ETF-фонды торгуются преимущественно на Ньюйоркской бирже NYSE, всего их там более 1,5 тысяч. Приобрести их можно или через отечественного брокера, имеющего представительство за рубежом и допуск к торгам на этой бирже, или через иностранного брокера с таким доступом, имеющего представительство в вашей стране.

Небольшое количество ETF-фондов участвуют в торгах и на Московской бирже.

Преимущества:

- Очень привлекательный по доходности инструмент с одновременно высокой диверсификацией рисков;

- При помощи ETF-фондов, инвестор, даже вложив относительно небольшую сумму, может приобрести активы большого количества компаний по всему миру;

- Инвестиции в ETF-фонды существенно усилят ваш опыт инвестирования и разнообразят ваш инвестиционный портфель;

- ETF-фонды можно покупать и продавать в любой момент, выбирая оптимальный срок вложений и цену.

Недостатки:

- Для большинства людей это сейчас совершенно непонятный вариант вложения средств, и прежде чем вкладывать, нужно очень хорошо в этом разобраться;

- Минимальная сумма для инвестирования в ETF-фонды достаточно велика — как правило, не менее 5 тысяч долларов;

- Достаточно сложная процедура выхода на западные биржи через посредников;

- Могут возникнуть трудности с законодательными аспектами при инвестировании за рубеж;

- Доходность не гарантирована;

- Полученный доход подлежит налогообложению.

В какую валюту предпочтительней инвестировать?

Этот вопрос – самый актуальный для потенциального инвестора. Действительно, валют много, а вот какая из них реально сможет принести прибыль, нужно уметь угадать. Специалисты биржевого дела советуют «не складывать все яйца в одну корзину». Инвестиции в валюту рекомендуется делить на 4 и более «кошельков», тогда риски будут минимальными.

Доллары США

Американская экономика занимает лидирующие позиции, о чем говорят и проценты по банковским вкладам в этой валюте. Руководство США, прекрасно осознавая значимость своей «зелени», всеми силами старается сохранить свою власть в мире и укрепить курс доллара. Вполне возможно, что такие действия будут предприниматься и в дальнейшем, поскольку они укрепляют авторитет государства на мировой арене.

Евро

Ценность евро обеспечивается не одной конкретной страной, а всеми странами, входящими в Евросоюз, что до последнего времени обеспечивало «еврикам» стабильный рост. Государства, входившие в состав Евросоюза, могли похвастаться ростом ВВП, низким уровнем инфляции и устойчивым финансовым положением. Эксперимент по созданию финансового союза был весьма удачным.

К сожалению, в настоящий момент все не так радужно. Страны Евросоюза с недостаточно сильной экономикой притормаживают развитие всего альянса. Евро уже не раз пророчили исчезновение, но пока он держится на плаву. Возможно, валюта не исчезнет, а преобразуется во что-то новое. Время покажет. А пока этот риск нужно учитывать при создании валютного портфеля и тщательно взвесить все «за» и «против».

Юань

А вот с четвертой частью вложений уже можно поиграть. Не всегда справедливо забывается наш родной рубль. Да, бывают моменты взлетов и падений, но они быстро проходят и обстановка стабилизируется. Наш «деревянный» можно считать надежной валютой, поскольку рубль подкреплен огромным сырьевым потенциалом страны.

Если же вы не входите в число патриотов, можно пробовать играть с другими более-менее известными валютами

Кстати, стоит обратить внимание на:

- японскую иену;

- швейцарский франк;

- британский фунт стерлингов.

Порой приносят неплохую прибыль инвестиции в валюты стран-добытчиков нефти, хотя это и рискованно.

Однозначно ответить на вопрос, какую же валюту стоит предпочесть, невозможно. Но некоторые рекомендации по формированию инвестиционного портфеля все-таки есть:

Не нужно бросаться из одной крайности в другую. Допустим, вы по объективным причинам предпочитаете евро, и основная масса средств вложена именно в эту валюту. В этом случае при падении евро и росте доллара не нужно бросаться в обменные пункты и менять одно на другое. И та, и другая валюта стабильны и будут оставаться на своем высоком уровне еще достаточно долго. Существует множество причин, по которым мировая экономика не может отказаться ни от доллара, ни от евро.

Определитесь с уровнем желаемой доходности

Развивающиеся страны потихоньку укрепляют свою валюту, обратите на них внимание. Учесть нужно и допустимый уровень риска

Спасти вложения от изменения процентов по ставкам поможет «короткое» инвестирование.

Заранее стоит подумать о страховании рисков. Ведь не просто так были придуманы форварды, фьючерсы и опционы. Конечно, чем выше будет уровень хеджирования, тем на меньший доход можно рассчитывать. Все зависит от вашей склонности к риску.

И самое главное – придерживаться намеченной тактики и не сворачивать в сторону при малейших колебаниях валютных курсов.

Книги по инвестированию для начинающих

Вопрос инвестирования денег не раз поднимался у каждого из нас. Многие спорят, дискутируют и ищут самые лучше источники дохода.

Ниже представлены самые лучшие книги по инвестированию:

- Разумный инвестор (автор Бенджамин Грэхем);

- Метод Питера Линча (автор Питер Линч);

- Как играть и выигрывать на бирже (автор Александр Элдер);

- Против богов. Укрощение риска (автор Питер Бернстайн);

- Долгосрочные инвестиции в акции. Стратегии с высоким доходом и надежностью (автор Джереми Сигел);

- Правила инвестирования Уоррена Баффета (автор Джереми Миллер);

- Маленькая книга победителя рынка акций (автор Джоэл Гринблатт);

- Инвестируй и богатей (автор Генрих Эрдман);

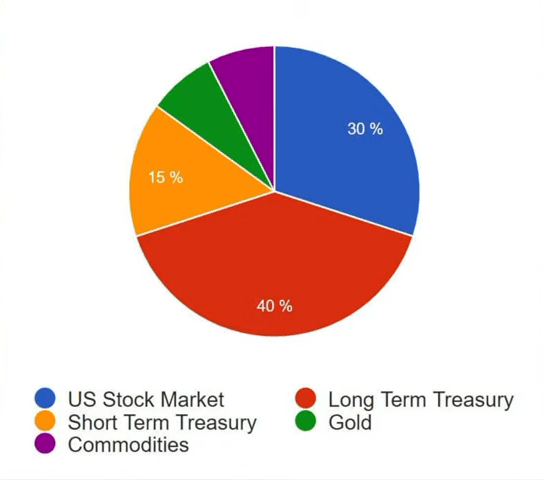

Всепогодный портфель Рэя Далио

Одной из подходящих стратегий для ежемесячного инвестирования на 100$ является формирование инвестиционного портфеля по методике Рэя Далио.

Всепогодный портфель — это портфель легендарного миллиардера-инвестора Рэя Далио, для которого 2020 год стал не самым удачным. В 26 лет он основал компанию Bridgewater Associates в своей квартире, которая впоследствии стала одним из крупнейших хедж-фондов в мире.

Всепогодный портфель основан на балансе рисков, чтобы выдержать любой шторм на фондовых рынках. Поэтому портфель так и называется. Краеугольная идея этого портфеля — использование разных активов, которые по-разному реагируют на различные экономические циклы и регулярные финансовые потрясения.

Например, когда акции падают из-за каких-либо потрясений, облигации имеют тенденцию расти или держаться более стабильно. Если в стране растёт инфляция, и для её сдерживания центральный банк поднимает ключевую процентную ставку, то облигации будут падать. Но зато будут расти золото и все сырьевые товары, а также акции экспортёров этих сырьевых товаров.

Структура инструментов в портфеле Рэя Далио

Структура инструментов в портфеле Рэя Далио

Следуя логике такого портфеля, вам необходимо инвестировать всего в 5 разных биржевых инструментов, но в строгом соответствии с заданными пропорциями:

- 30% — акции США

- 40% — долгосрочные государственные облигации

- 15% — среднесрочные государственные облигации

- 7,5% — разнообразные сырьевые товары

- 7,5% — золото

Это очень важный момент. Вам не составит особенного труда собрать такой портфель при помощи набора биржевых ПИФов и ETF, которые котируются на Московской бирже. Он доступен и для неквалифицированных инвесторов.

Плюсы и минусы валютных инвестиций

Самое время для итогов. Итак, ваш миллион под надежной защитой, разделен на три валюты, и все три части инвестированы. В чем плюсы таких инвестиций?

Биржа предложила вам выгодный курс, брокер, например, ITI Capital, дал вам возможность инвестировать валюту под хорошие проценты с полной защитой капитала.

Мало того, у вас еще остался огромный выбор инструментов для инвестирования и неограниченные возможности попробовать все. Например, завтра, вы узнали, куда вкладывают валюту американцы, и захотели этот способ повторить.

Аналитики объяснят вам, стоит ли это делать, и насколько это выгодно для гражданина России.

Теперь про минусы. Они, к сожалению, тоже есть. На вас, как на инвесторе всегда остается риск, связанный с тем, что курс валюты упадет и ваш капитал пострадает. Но от этого риска можно уйти с помощью инструментов срочного рынка.

Второй минус в том, что на вывод валюты с вашего счета потребуется чуть больше времени, чем если бы бумажные купюры лежали у вас в кармане.

Чтобы ваш миллион не скучал, был в безопасности и приносил доход, вам нужно осваивать валютные финансовые инструменты. Как видите, их немало. Но даже если у вас нет миллиона, они будут работать.

Валютный депозит

Альтернативу вложению американской валюты под подушку россияне видят в банковских вкладах под проценты. Большинство населения уверено, что так оно не только сохраняет, но и зарабатывает.

Давайте проверим, насколько выгодно хранить доллары на валютных депозитах в российских банках. Воспользуемся информацией на финансовом портале Банки.ру. Фильтр выставила “по популярности”. Вот так выглядит топ-5 лучших предложений:

| Банк | Эффективная ставка, % | Срок, дней | Минимальная сумма, $ |

| Кредит Европа Банк | 1 | 365 | от 3 000 |

| Локо-Банк | 0,25 | от 30 | 1–200 000 |

| Тинькофф Банк | 0,1–0,7 | 91–730 | от 1 000 |

| Сбербанк | 0,35 | 30–1 095 | от 100 |

| ЦентроКредит | 0,35–2 | 31–370 | от 5 000 |

Ну а теперь посмотрите еще раз на график долларовой инфляции выше. Многие депозиты ее перекрывают? Никакие. Поэтому на вопрос, в каком банке вам хранить валюту, ответьте себе сами. А я познакомлю вас с другими, более доходными инвестициями в долларах в России.

А вот так выглядят средние ставки долларовых депозитов по 30 крупнейшим банкам в динамике (данные Центробанка):

Минус хранения валюты на депозитах очевиден – это низкая доходность, которая даже не покрывает инфляцию. Но есть и плюсы, которые для многих граждан являются определяющими:

- страхование вкладов (необходимо помнить, что в случае банкротства банка вернут максимум 1,4 млн руб. и именно в рублях, несмотря на долларовый вклад);

- безопасность хранения (не надо тратиться на страховку, сейф, охрану);

- ликвидность инструмента (в любой момент можно забрать деньги).

Куда же без минусов….

Рубль укрепляется, а доллар вроде как падает, это необходимо учитывать 100% при прогнозировании доходности от вложения в акции компании General Motors. Другой момент: куда все эти курсы валют поскачут в ближайшие 3 месяца, год и 5 лет мне (да и наверное вообще всем) совершенно непонятно.

Получается, что долгосрочное инвестирование долларов в акции General Motors – ход довольно грамотный, особенно если вы не гонитесь за сверх прибылью в короткий промежуток времени и не хотите разбогатеть на краткосрочных сделках. Кстати, я думаю, что в перспективе возврат GM на рынок России, а это будет дополнительный плюс в плане стоимости ее акций.

Кстати, моей же позиции придерживаются аналитики компании Alpari, которые пророчат прибыль почти в 32%, а эксперты Тинькофф Инвестиции резюмировали, что за прошлый год при удачных продажах можно было выручить 38% годовых (почему-то 22.02 утром эта инфа исчезла с официального сайта….).

В какие криптовалюты вкладывать деньги – обзор 5 направлений для инвестирования

Начинающих инвесторов больше всего интересует вопрос, в какую криптовалюту инвестировать, чтобы заработать прибыль. Вы можете выбрать один из двух путей:

-

Вкладывать средства в новые коины

Если инвестировать в криптопроект, который «выстрелит», то можно получить прибыль от инвестиций в сотни и тысячи %. Например, в рамках проекта ICO в 2015 году монету NEO раздавали бесплатно. В январе 2017 года она стоила 0,12$, а в январе 2018 – уже 177$. Доходность инвестиций за год составила 147 500%! -

Инвестировать в криптовалюту из ТОП по капитализации

Эксперты рекомендуют новичкам выбирать именно этот способ для инвестиций. ТОПовые коины представляют интерес для большинства инвесторов, а потому растут в долгосрочной перспективе. Риски инвестиций намного ниже, чем при покупке новых монет. Рассмотрим, в какую криптовалюту лучше инвестировать.

Криптовалюта № 1. Bitcoin

Первая в мире и самая популярная среди инвесторов криптовалюта. Капитализация составляет более 170 миллиардов долларов. Особенности Биткоина:

- существует в виде записей в распределённой базе блокчейн;

- использует алгоритм шифрования SHA-256;

- признан законным платёжным средством в ряде стран (Японии, США, Канаде, Германии, Австралии);

- эмиссия новых монет ограничена, что способствует росту курса в долгосрочной перспективе.

Начинающему инвестору лучше вложить в монету не менее 30-40% от суммы инвестиций. По состоянию на 29.08.2019 курс 1 BTC = 9 500$. Как заработать биткоин с нуля читайте здесь.

Криптовалюта № 2. Ethereum

Монета считается конкурентом № 1 Биткоина. Капитализация составляет более 18 миллиардов долларов. Имеет более высокую скорость транзакций, чем первая криптовалюта. Сегодняшний курс Эфириума равён 169$.

Чем так привлекают пользователей инвестиции в ETC? Эфириум – внутренняя валюта одноимённой платформы, которая позволяет создавать децентрализованные проекты на базе блокчейн с использованием «умных» контрактов. Последние представляют собой приложения, которые выполняются только при наступлении определённых условий. Например, программа сама распределяет выигрыш между участниками тотализатора по заданному алгоритму.

Криптовалюта № 3. Litecoin

Лайткоин ещё называют «цифровым серебром». Представляет собой ответвление Биткоина, но использует другой алгоритм шифрования – Scrypt. Способна обрабатывать более высокий объём транзакций за тот же срок. Капитализация монеты составляет более 4 миллиардов долларов. Курс 1 LTC = 64,8$.

Криптовалюта № 4. Ripple

Изначально проект OpenCoin (был переименован в Ripple Labs) задумывался как глобальная система взаиморасчётов, при которой все участники обладали бы равными правами, а переводы осуществлялись исключительно на доверии. Но позже у создателей возник интерес в разработке внутренней криптовалюты. Так появился Риппл.

Разработчики сразу отказались от майнинга, выпустили 100 миллиардов XRP, 65% которых оставили в своих руках. Таким образом, инвестиции в Риппл возможны только путём покупки. Успешность криптовалюты во многом объясняется сотрудничеством между её создателями и банковским сектором. Капитализация составляет более 10,8 миллиарда долларов. Курс 1 XRP = 0,25$.

Криптовалюта № 5. Dash

Dash была создана в 2014 году на основе кода Биткоина. Имеет следующие особенности:

- двухуровневая архитектура, позволяющая внедрять улучшения и обновления;

- 100% анонимность – отсутствуют не только данные о пользователях, но и следы транзакций;

- технология распределённого подтверждения, позволяющая экономить время на проведении операций.

На сегодняшний день капитализация составляет 719 миллионов долларов США. Курс 1 DASH = 79,8$.

Банковский долларовый депозит

Одна из причин, почему рублевый депозит не дает большого выхлопа — инфляция этого самого рубля. Скажем очевидное — наша валюта выглядит не очень убедительно на фоне постоянно крепчающих доллара и евро. Так почему бы не сделать вклад в вечнозеленых? Хм, ну давайте поглядим!

Так как мы не знаем, какой курс доллара ждет нас в ближайшие 20 лет, обратимся в прошлое.

Итак, на дворе лето 2000 года, доллар по 27 рублей. Жора берет 555 зеленых (около 15 000 рублей по курсу того года) и создает вклад. Каждый месяц Жора хочет докидывать на счет по 185 баксов (5 000 рублей по курсу). И все это — под те же 3 процента годовых (что по тем временам — не такая уж и редкость). Но тут мы сталкиваемся с проблемой. Ведь это в 2000 году на 5 000 рублей можно было купить 185 долларов. Сейчас такой суммы хватит только на 67 долларов. Как же быть? Ведь у хомяка есть только 5 000 рублей в месяц. Давайте посчитаем средний вклад по 126 долларов в месяц.

Дальше будут грубые расчеты, но мы здесь не за цифрами гонимся, а хотим понять принцип работы системы. Воспользовавшись калькуляторами сложных процентов, мы выяснили, что на сегодняшний день Жора имел бы примерно 30 795 долларов — по нынешнему курсу (74 рубля на момент написания статьи) 2 278 830 рублей. И на процентах хомяк приподнял бы 11 391 доллар, то есть 842 934 рубля. Итого — 3 121 764 рубля.

Получается, что на таких условиях долларовый вклад принес бы в два раза больше, чем рублевый. Но не забывайте золотое правило инвесторов: доходность в прошлом не гарантирует доходность в будущем. Никто не даст вам гарантию, что за следующие 20 лет доллар повторит свой рост, а проценты по долларовым депозитам сейчас колеблются в районе 0,25% — 1%, что сильно снижает доходность таких вкладов.

Инвестиции в иностранные ценные бумаги

Покупка ценных бумаг за валюту доступна большинству граждан даже без наличия статуса квалифицированного инвестора. На Санкт-Петербургской бирже торгуется более 900 акций американских компаний и депозитарных расписок. Также в 2020 году Московская биржа добавила к торгам более 50 акций американских эмитентов.

Поэтому рядовому инвестору доступно большое количество акций, которые торгуются за доллары и выплачивают дивиденды в валюте. За евро на отечественных биржах не так много ценных бумаг можно купить, но они есть. В основном это ETF и евробонды. Помимо акций иностранных компаний очень востребованы ETF.

Многие эмитенты фондов выпускают свои ценные бумаги сразу в нескольких валютах. Обычной практикой у Finex, VTB, TCS и других УК является один и тот же фонд в трех валютах (рубль, евро, доллар). Поэтому у инвесторов всегда есть возможность уйти от валютного риска рубля. Причем большинство таких ETF фондов можно купить за рубли, а продать за доллары США и наоборот.

Преимуществом вложений в биржевые фонды является покупка сразу корзины иностранных ценных бумаг одной кнопкой. Другими словами, можно купить 1 инструментом сразу 500 акций американских компаний, которые входят в индекс S&P500. Для более крупных и профессиональных инвесторов отличной возможностью является покупка еврооблигаций.

Для покупки большинства долговых бумаг за доллары или евро необходим статус квалифицированного инвестора. Также есть определенные ограничения по минимального лоту, обычно от 1000$ или 200 000$. Поэтому евробонды не доступны новичкам на фондовом рынке.

Зато у профессионалов есть возможность вложиться в надежные инструменты с долларовой доходностью 3-8% годовых. Возможно, цифра кажется не совсем большой, но текущая доходность долларовых депозитов не превышает 1% годовых у большинства банков. Так или иначе, а покупка иностранных ценных бумаг всегда будет перспективным и актуальным вложением для сбережений.

Инвестиции в иностранные ценные бумаги

Портфель из акций США

Какие параметры риск-доходности будут, если все деньги вкладывать только в акции, вообще не заморачиваясь какой-то структурой портфеля?

Сформируем второй модельный портфель на реальных исторических данных. Во втором портфеле мы сохраним все те же условия:

- старт со 100$

- ежемесячное пополнение ещё на 100$

- 10 лет

Только все деньги мы будем инвестировать в акции американских компаний.

Финальный баланс портфеля из акций США

Финальный баланс портфеля из акций США

В итоге мы получили результат — 31 747$. Финальный баланс больше, но при этом сильно изменились и параметры риска. Максимальная просадка портфеля возросла уже до 21%.

Наш всепогодный портфель показал себя более устойчивым к кризисам, чем портфель, который на 100% состоит из акций американских компаний. Если вас не пугает просадка в 21%, то такой вариант тоже может быть использован для инвестирования, особенно если вы имеете склонность к рискам.

Я исхожу из того, что никто не может предсказать будущее. Может получиться так, что в следующие 10 лет именно акции американских компаний покажут самую худшую динамику, а вы будете сидеть в них по уши. Поэтому лучше, на мой взгляд, всё-таки диверсифицироваться и придерживаться более сбалансированной структуры портфеля.

Подготовка к долларовым вложениям и правильная постановка целей

На первом этапе достаточно просто выйти на рентабельность. Быть в

плюсах это уже первый шаг в нужном направлении. После можно развить и

масштабировать процесс размножения денег.

Все начинается с малого. По

большому счету человеку процесс размножения важнее, самих денежных

сумм. Когда мы говорим о больших деньгах, то правильно думать не о

какой-то крупной сумме абсолютного значения. А речь идет о пускай

небольших, но стабильных ежемесячных прибылях. Судите сами, что такое

100 долларов!? – это относительно маленькая сумма денег. А допустим 100

долларов – это ежемесячная прибыль уже значительно больше, а каждый

день получать по стодолларовой купюре – шальные деньги! А теперь вопрос

посложнее. Что лучше 10 000$ или объект для инвестирования с

ежемесячной чистой прибылью в 150$ и приростом ежегодной доходности

+10%? Большая сумма для человека, не умеющего правильно вкладывать

деньги, ничего не значит. Можно купить остров за 1000000 долларов,

который на следующий день затонет под водой из-за глобального

потепления или катаклизмов. Существует масса других способов быстро

потерять деньги… Суть в том, что если человек не умеет из 1 доллара

создать 2, значит, ему управлять деньгами нет никакого смысла.

Вкладываем в недвижимость

В недвижимость вряд ли получится вложить тысячу долларов, а вот 10000 – вполне реально. И несмотря на то, что этот сегмент рынка находится в постоянном движении (цены на жилье то падают, то вновь поднимаются), извлечь свою выгоду таким путем, несомненно, можно.

В недвижимость вряд ли получится вложить тысячу долларов, а вот 10000 – вполне реально. И несмотря на то, что этот сегмент рынка находится в постоянном движении (цены на жилье то падают, то вновь поднимаются), извлечь свою выгоду таким путем, несомненно, можно.

Купля/продажа недвижимости в России осуществляются, как правило, в рублях. Но с продавцом можно будет договориться и о валютной сделке, пересчитав стоимость квартиры в доллары по нынешнему курсу.

Вариантов тут несколько:

- Купить жилье на вторичном рынке с целью сдачи ее в дальнейшем в аренду.

- Купить жилье в новостройке с целью дальнейшей его продажи по более высокой цене.

Думая над тем, куда можно вложить деньги в долларах, стоит понимать, что покупательская активность сейчас на низком уровне, а потому, покупать элитное жилье под продажу или сдачу нет никакого смысла – можно долго ждать покупателей.

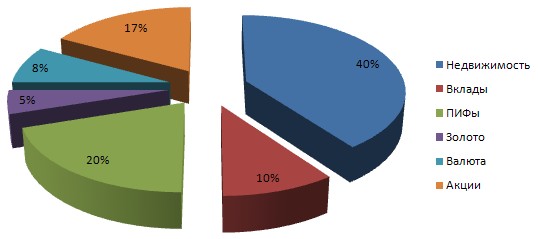

Диверсификация рисков

Диверсификация — это разделение своего капитала по разным направлениям. Применение этого приема — это краеугольный камень умных инвестиций, т. к. финансовый эксперт никогда не будет держать капитал в 1-2 активах. Он разделит его как минимум между 10 — чтобы снижение одного финансового инструмента не привело к потере общей доходности.

Желательно составлять портфель инвестиций так, чтобы в него входили активы, которые не взаимосвязаны между собой или имеют разную степень риска. Например, можно часть средств вложить в облигации, где риски крайне низкие, а оставшиеся деньги инвестировать в акции, где соотношение риска к прибыли намного выше. Если вложения в какие-то акции обернутся убытком, то их частично перекроет прибыль от облигаций — итоговые потери будут ниже, чем могли бы быть.

Пример возможного инвестиционного портфеля.

Еврооблигации

Первый инструмент, который рассмотрим. Подходит тем, кто в раздумье, куда вложить евро. Ценные бумаги, выпущенные в валюте от страны эмитента, не всегда именованы в евро.

Еврооблигации предлагают доходность выше, чем по вкладам. Считаются надежным инструментом, поскольку еврооблигации выпускаются государством или крупными компаниями, являющиеся формально устойчивыми. Относительно рисков, если вы покупаете облигации на длинный срок, как правило, так и есть, инвестор подвержен риску изменения процентных ставок. Купили актив, ЦБ повышает процентную ставку, значит, что в экономике появляются более доходные инвестиции, поскольку доходность подтягивается за ставкой Центрального банка. Куплен актив в не самое удачное время, когда ставки были низкие, получается, что облигация никому не интересна. В результате, стоимость облигации на бирже может упасть и продать ее проблематично.

На Московской бирже торгуется целый ряд еврооблигаций, некоторые из них имеют высокую цену, поэтому активы недоступны для простого инвестора. В определенных случаях представлен адекватный порог входа, в районе 1-2 тыс. долларов. Доходность по еврооблигациям колеблется в диапазоне 4-6% годовых в валюте.

Какие выводы?

А очень простые — во-первых, если вы хотите много получить, нужно много отдать. Вариантов, когда можно вложить чуть-чуть, а получить много-много, мы не знаем. Но если вы знаете, напишите в редакцию!

Во-вторых, единого способа удачно вложить деньги нет. Обычно выигрывает тот, кто диверсифицирует вложения.

В-третьих, чем выше доходность — тем выше и риски. Вкладывая деньги куда бы то ни было, будьте готовы к тому, что вы можете не только не заработать, но и потерять.

А вам какой из трех путей к пассивному доходу больше нравится?

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.