Сбербанк инвестор

Содержание:

- Плюсы инвестирования

- Где купить и как стать акционером?

- Регистрация в Сбербанк Инвестиции

- Какие брокерские услуги у Сбербанка есть

- Мобильное приложение Сбербанк Инвестор: обзор

- Порядок покупки акций Сбербанка

- Покупка акций ПАО «Сбербанк» (SBER) на примере терминала QUIK

- Когда стоимость и котировки растут?

- Где и как приобрести

- Плюсы и минусы инвестиций в Сбербанке

- Как открыть брокерский счет

- Ответы на популярные вопросы

- Дивиденды и вклады

- Прибыль от покупки акций

- Что делать с дивидендами?

- В чём выгода покупки акций

- Особенности ценных бумаг Сбербанка

- В чем выгода

- Подводим итоги

Плюсы инвестирования

Интерес покупать акции и получать дивиденды от банка с госучастием проявляется со стороны как частных лиц, так и профессиональных портфельных управляющих. Привлекательность инвестиций в компанию обусловлена гарантированной стабильностью.

Контрольный пакет с долей более 50% находится в распоряжении Правительства РФ, банк также входит в перечень системообразующих финансовых учреждений. Государство обеспечит поддержание работы банка при чрезвычайных ситуациях.

Приобретение доли компании привлекательна также с точки зрения:

- высокой ликвидности;

- преимущества компании – является безусловным лидером банковского сектора;

- потенциала на дальнейшее расширение – на территории России, Европы и СНГ открыто более 17 тыс. подразделений;

- хорошая дивидендная доходность (порядка 6,6%), к тому же менеджмент компании запланировал повысить долю отчислений на выплаты до 50%;

- положительных темпов роста последние 20 лет;

- ценные бумаги Сбера относятся с самым доходным «голубым фишкам» российского фондового рынка.

Где купить и как стать акционером?

Приобретение активов Сбербанка для частных лиц по рыночной цене доступно через:

- маркетплейс ММВБ;

- профессиональных брокеров;

- напрямую у держателей ЦБ.

Самый популярный и простой способ — приобрести актив на маркетплейсе ММВБ. Однако все операции осуществляются через профессионального посредника в лице брокера, который будет связующим между инвестором и биржей. В топ-5 брокерских компаний по уровню надежности, удобству совершения сделок и ассортименту доступных для торговли бумаг входят:

- БКС Брокер;

- Брокер Ренессанс Капитал;

- ВТБ Брокер;

- Сбербанк;

- ФК Открытие.

Как видно, сам банк также имеет лицензию, которая позволяет действовать от лица брокера. Соответственно, может рассматриваться как дополнительная альтернатива для покупки активов. Получить долю в компании можно прямой сделкой с банком, однако данный вариант не столь выгодный, поскольку покупать активы через Сбербанк можно только по банковскому курсу.

Независимо от того, какие варианты будут выбраны для приобретения активов банка, каждая сделка подлежит занесению в реестр акционеров.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Какие брокерские услуги у Сбербанка есть

Вообще Сбербанк позиционирует свою брокерскую деятельность именно, как инвестирование. Это мне кажется вводит многих людей в заблуждение. В моем понимании инвестирование-это покупка на длительный срок ценных бумаг. В ходе этого длительного срока часть активов может докупаться в инвестиционный портфель или сбрасываться. И под этим лозунгом Сбербанк дает доступ:

- К акциям российских компаний на Московской фондовой бирже

- К облигациям российских компаний

- К товарным фьючерсам

- К фьючерсным и опционным контрактам на акции, на фондовые индексы, на иностранную валюту

- К операциям с еврооблигациями на внебиржевом рынке

- К внебиржевому рынку, где можно покупать акции иностранных компаний

- К инвестициям в ETF (ETF-это инвестиционный фонд, который на деньги инвесторов проводит сделки по секторам экономики)

Мобильное приложение Сбербанк Инвестор: обзор

Сбербанк Инвестор – финансовый компаньон, разработанный для мобильных платформ с операционными системами iOS и Android и рассчитанный на дистанционную и свободную от привязки к компьютеру торговлю акциями и облигациями российских компаний. Газпром, Аэрофлот, Норникель – каждый желающий способен зарабатывать на росте стоимости ценных бумаг, используя заранее составленные комбинации для вложений, разработанные ведущими аналитиками страны. С помощью идей экспертов заработок станет стабильным, а риски остаться ни с чем – минимальными.

Как открыть брокерский счет и зайти в приложение?

После загрузки программного обеспечения на экране появится статистическая информация, старательно рассказывающая об инвестиционных программах от Сбербанка, регистрации и способах ведения счета. Если раньше сталкиваться с подобными сервисами не приходилось – сначала придется подать заявку на открытие брокерского счета (способов два: первый – через мобильное программное обеспечение, второй – на официальном сайте). А уже после останется пополнить счет, выбрать идею для инвестирования и приступить к стабильному заработку. Если же аккаунт уже зарегистрирован – достаточно ввести конфиденциальную информацию в верхней части интерфейса и нажать на кнопку «Войти». Как вариант – можно получить новый пароль, рассчитанный на работу вне компьютера.

Демо-режим

Среди важных преимуществ мобильного программного обеспечения стоит выделить наличие специального демонстрационного режима, разрешающего даже без пополнения счета и регистрации опробовать модель работы с инвестиционным портфелем и ценными бумагами. Кроме наглядности разработчики помогут разобраться в интерфейсе, настройках push-уведомлений и авторизации (предусмотрена поддержка Face ID и Touch ID). Полный мануал по управлению приложением можно посмотреть или скачать здесь.

Тарифы и комиссии на брокерское обслуживание

Тарифы и комиссии брокерского обслуживания меняются каждое полугодие и напрямую зависят от торговых бирж и способов ведения счета. При самостоятельной работе платить за совершение сделок зачастую приходится меньше (для сравнения – при объеме сделок до 1 миллиона за торговый день снимается не более 0,060% вместо 0,3% у инвестиционного портфеля). Дополнительные подробности и особенности перечислены на официальном сайте, а заодно – дублируются в программном обеспечении Quik и в мобильных компаньонах для iOS и Android в разделе «Справка». На брокерское обслуживание в Сбербанке представлено 2 тарифа:

| Самостоятельный | Инвестиционный | |

| Подключение, пополнение счета и вывод денег | 0р. | 0р. |

| Комиссия при трейдинге на фондовой бирже | 0,06% при оборотах до 1 млн. руб., 0,035% — от 1 до 50 млн., 0,018 — от 50 млн. р. | единый тариф — 0,3% |

| Комиссия при совершении сделок на валютном рынке | 0,2% и 0,02% (при оборотах свыше 100 млн. руб.) | 0,20% |

| Сделки на срочном рынке | 50 коп. за контракт, 10 руб за закрытие позиции | |

| Сделки с ОФЗ для физлиц (с 1 мая 2019 года) | 0 р. | 0 р. |

| Депозитарное обслуживание (при отсутствии сделок 0р.) | 0р. | 0р. |

| Подача поручений на сделку по телефону (если более 21 шт. в течение месяца) | 150 руб. | 150 руб. |

| Сделки на внебиржевом рынке: | покупка — 1,5%, свыше 50 тысяч шт. — 0,17% | 1,50% |

| продажа — 0,17% | 0,10% | |

| покупка структурированных нот — 1,5% | 1,50% | |

| продажа структурированных нот — 0,17% | 0,10% |

Порядок покупки акций Сбербанка

Достаточно очевидно, что механизм покупки акции в значительной степени определяется выбранным местом приобретения. Для работы на Московской бирже требуется заключение договора с брокером. Именно условия подписанного клиентом контракта и регламентируют процедуру, позволяющую приобрести обычные или привилегированные акции Сбербанка.

При желании покупателя самостоятельно совершать сделки на внебиржевом рынке наиболее часто выбирается вариант покупки ценных бумаг непосредственно в отделении крупнейшего российского банка.

При этом следует учитывать, что Сбербанка имеет брокерскую лицензию, поэтому вполне может законно предоставлять такие услуги.

В подобной ситуации клиент выполняет следующие действия:

- открыть инвестиционный счет в Сбербанке;

- внести на него сумму, которая будет потрачена на покупку акций;

- обратиться к сотруднику банка с просьбой произвести операцию;

- получить приобретенные акции или оставить их на хранение в депозитарии Сбербанка.

Комиссия по подобным сделкам составляет 0,5% от суммы покупки

Важно понимать, что курсовую стоимость в данном случае определяет сам банк. Естественно, в большинстве случаев она заметно менее выгодна для покупателя, чем цена на бирже

Вместе с тем, Сбербанк предлагает простые и удобные сервисы, позволяющие приобрести не только собственные акции, но и ценные бумаги Газпрома и других крупнейших российских компаний.

Покупка акций ПАО «Сбербанк» (SBER) на примере терминала QUIK

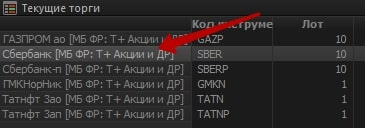

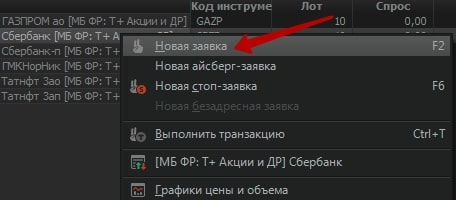

В окне «Текущие торги» щелкните правой кнопкой мыши на строку «Сбербанк ао» и выберите пункт меню «Новая заявка».

Важно!

Если у вас отсутствует окно «Текущие торги» или строка «Сбербанк ао», выберите в верхнем меню пункт «Создать окно» → «Текущие торги».

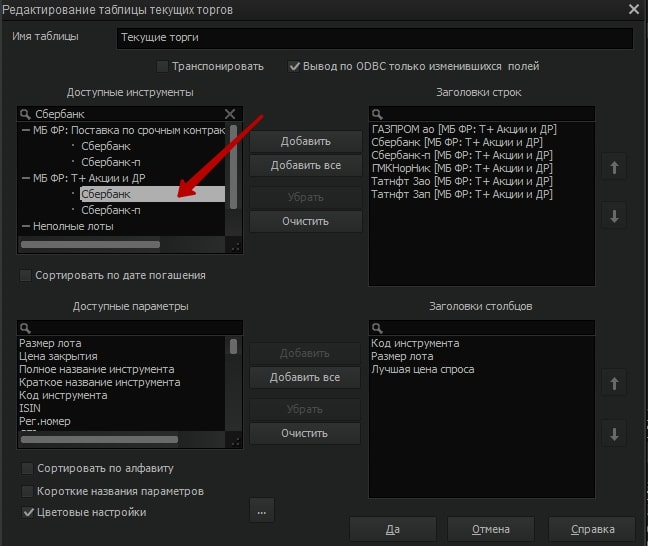

Появится окно для создания и редактирования таблицы текущих торгов. В ней в поле «Доступные инструменты» начните вводить «Сбербанк» и в блоке «МБ ФР: Т+ Акции и ДР» кликните на «Сбербанк ао» и нажмите кнопку «Добавить».

В поле «Доступные параметры» можете выбрать любые интересующие параметры: от размера лота и тикера бумаги, до текущей лучшей цены предложения и спроса. После чего нажмите «Да».

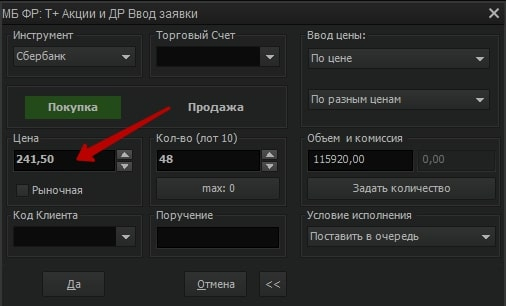

После появления окна «Ввод заявки» введите желаемую цену и количество лотов к покупке.

Обратите внимание!

1 лот содержит 10 акций Сбербанка, т.е. при цене 241,5 рубль за 1 акцию один лот обойдется вам в 2 415 рублей плюс комиссия брокера за сделку.

Когда стоимость и котировки растут?

Перед совершением инвестиций необходимо определиться с такими моментами:

- на какой срок размещаются средства;

- какой доход клиент ожидает получить;

- какой тип ценных бумаг является максимально выгодным;

- какие существуют риски.

После необходимо познакомиться со всеми графиками, проанализировать их. Стоимость может как расти, так и падать. Спрогнозировать этот процесс очень сложно. Шансы получить большую прибыль выше на длительных сроках инвестирования.

Как видно, покупать акции, вкладывать свои средства – это выгодно и прибыль. Но прежде чем совершать покупки необходимо тщательно анализировать рынок ценных бумаг, следить за графиками. Клиент, не разбирающийся в купле-продаже бумаг, может потерять свои деньги. Поэтому рекомендуется посетить отделение и проконсультироваться со специалистом.

«Довольно давно слежу за динамикой, изучаю информацию, уже консультировался со специалистами, но не рискнул купить акции. Я слишком боюсь потерять деньги. Кто-то уже покупал? Может дать какой-то совет? В принципе азы я знаю, и разбираюсь в теме, но сумма слишком большая.»

Где и как приобрести

С разновидностями ценных бумаг лидера российского рынка банковских услуг мы разобрались, и теперь остался только вопрос о том, где купить акции Сбербанка физическому лицу. Сразу стоить отметить, что на торги на Московской бирже допускаются только юридические лица с крупными капиталами. На сегодняшний день любые акции эмитируются бездокументарным способом и существуют в виде записей в электронном реестре. Для их приобретения необходимо заключить договор с брокером и открыть инвестиционный счет. Далеко ходить не придется, поскольку сам Сбербанк оказывает брокерские услуги физлицам.

Для брокерского обслуживания необходимо перейти в раздел “Онлайн брокерское обслуживание” на официальном сайте Сбербанка и отправить заявку на открытие брокерского счета или индивидуального инвестиционного счета. С вами свяжется представитель банка, который подготовит заявление о присоединении к условиям брокерского обслуживания и анкету инвестора, которые вы должны подписать. После решения всех формальностей вы получаете доступ к онлайн-торговле ценными бумагами.

Кроме Сбербанка, брокерские услуги на фондовом рынке оказывают такие популярные в России брокеры, как «Финам», «БКС Брокер», «Открытие Брокер», «Атон», а также банки ВТБ 24 и УралСиб. Для минимизации своих рисков рекомендуется предварительно пройти обучение биржевой торговле. В отличие от банков, компании-брокеры имеют доступную и эффективную программу обучения. Однако бесплатно проводятся только ознакомительные вебинары по основам торговли и инвестирования средств. Обо всех нюансах и тонкостях инвестирования можно узнать только в процессе платного обучения.

Плюсы и минусы инвестиций в Сбербанке

Несомненно, у таких инвестиций масса преимуществ, основными из которых являются:

- Выгодные условия. Банк предлагает минимальную стоимость обслуживания, а также довольно выгодные тарифы на ведение брокерского счета;

- Возможность доверительного управления. Статистика говорит о том, что профессиональные трейдеры более 5 лет приносят высокую доходность вкладчикам;

- Большое количество финансовых инструментов. Есть возможность использовать как без рисковые решения, так и инструменты высокой доходности. Каждый выбирает индивидуально, в зависимости от депозита и собственных амбиций;

- Все официально. Вы официально оплачиваете налог, но можете спокойно получить налоговый вычет. Такое решение станет особо актуально для тех, кто открыл ИИС.

- Большинство вкладов застраховано. Некоторые инвестиции полностью застрахованы, поэтому даже в случае финансовых проблем вы получите полную компенсацию, включая проценты.

Сбербанк является лидером рынка по количеству финансовых инвестиций, поэтому вкладывать средства в большинство продуктов крайне выгодно. Но, есть и минусы, из-за которых многие отказываются открывать депозиты, например:

- Самостоятельная торговля. Многие отпугивает межбанковский рынок, а желания платить за доверительное управление нет, из-за чего многие годы люди не решаются открывать брокерские счета;

- Низкая доходность. Там, где нет рисков, доходность не превышает 6% годовых;

- Необходимы знания. Практически для всех продуктов, где есть возможность зарабатывать приличные суммы, потребуется финансовая грамотность и понимания принципов торговли.

Большинство людей отказываются от инвестиций из-за нежелания учиться и осваивать финансовые инструменты.

Как открыть брокерский счет

Открыть брокерский счет в Сбербанке может любой желающий. Сделать это можно дистанционно (через мобильное приложение или Сбербанк Онлайн) или непосредственно в одном из отделений. Первый вариант подходит для тех, кто уже является клиентом банка (имеет карточку или депозит), поскольку по условиям договора деньги могут быть перечислены только на сбербанковские продукты. Вторым вариантом может воспользоваться как тот, кто еще ни разу не пользовался продуктами банка, так и клиент, желающий лично проконсультироваться с сотрудниками структуры.

Если было решено открывать счет в отделении банка, необходимо предварительно узнать, в каком из филиалов осуществляют открытие брокерских счетов, изучить информацию по тарифным планам и условиям сотрудничества. При себе нужно иметь паспорт, ИНН, СНИЛС и банковскую карту (при наличии).

Дистанционно открыть счет можно двумя способами: через мобильное приложение или интернет-ресурс. Пошаговая инструкция открытия брокерского счета через Сбербанк Онлайн:

- Для начала необходимо авторизоваться в личном кабинете (ввести логин, пароль и СМС-код).

- На верхней панели вкладок нужно щелкнуть на «Прочее» и выбрать раздел «Брокерское обслуживание».

- В центре открывшегося окна будет кнопка «Открыть брокерский счет». Необходимо нажать на нее.

- Затем ресурс предложит выбрать интересующие вас сегменты инвестиционного рынка (валютный, фондовый срочный).

- Необходимо указать один из двух предложенных тарифных планов. Новичкам всегда рекомендуется «Инвестиционный».

- Далее следует указать счет для вывода заработанных средств. Это могут быть банковская карта или депозит.

- Ресурс запросит согласие на обработку персональных данных. Чтобы продолжить дальше, нужно поставить галочку напротив строки «Я согласен».

- Затем необходимо согласиться или отказаться от возможности использования заемных средств (поставить галочку или наоборот). Эта услуга позволяет совершать операции по стоимости, превышающей имеющие средства или активы.

- Необходимо ответить на вопрос об открытии ИИС (согласиться или поставить запрет).

- Дальше следует указать цель открытия брокерского счета. Обычно это сохранение капитала и получение дополнительного дохода.

- Затем будут выходить вопросы, касающиеся личных данных пользователя (дата и страна рождения, паспортные данные и т.д.). Где это требуется – нужно ответить, в других местах просто проверить введенные данные.

- Далее нужно будет указать адрес электронной почты и подтвердить свой номер телефона.

- В конце следует дать согласие на заключение договора и отправить заявление на обработку.

В течение 2 дней, отведенных на открытие брокерского счета, на указанный телефон поступит уведомление о решении банка. В случае положительного ответа (что вероятнее всего) в сообщении будут указаны логин и одноразовый пароль, которые вводятся во время входа в личный кабинет.

Второй вариант дистанционной регистрации брокерского счета отличается от первого только в деталях. Для начала необходимо войти в приложении, перейти во вкладку «Инвестиции» и нажать кнопку «Открыть». Далее необходимо следовать инструкциям приложения. По сути, там также надо будет выбирать тарифный план, инструмент вывода, рынки и вводить свои данные. В конце необходимо подтвердить корректность введенных данных с помощью СМС-кода и дожидаться решения банка.

Пользоваться брокерским счетом Сбербанка очень просто. Чтобы его пополнить, достаточно просто зайти в приложение или в онлайн-ресурс. Правда, если нужно внести на счет валюту, все-таки придется прогуляться до отделения банка.

Совершать операции можно в тех же сервисах или скачав приложение «Сбербанк Инвестиции». Оно специально приспособлено для проведения операций на инвестиционном рынке, имеет удобный и интуитивно понятный интерфейс.

Ответы на популярные вопросы

Сколько нужно купить акций, чтобы получать дивиденды?

Инвестор, владеющий даже одной акцией уже может рассчитывать на получение вознаграждения. Дивиденды выплачиваются пропорционально количеству акции на руках от всего общего их числа.

На практике, купить одну акцию по некоторым компаниям не получится. Их продают лотами. В лот может входить как одна, так несколько. Обычно кратно десяти — 10, 100, 1000 шт.

Например, 1 лот акций Сбербанка и Газпрома — 10 шт. Магнит — 1 лот = 1 шт., Сургутнефтегаз продается по 100 штук.

Когда нужно приобрести акции, чтобы получать дивиденды?

Чтобы иметь право на получение дивидендных выплат, нужно владеть бумагой за 2 дня до дивидендной отсечки. Но как правило, это не принесет ощутимых финансовых выгод. Котировки резко возрастают перед указанной датой, а после падают.

Логичнее приобретать интересные бумаги за несколько недель, пока не наблюдается спроса среди «охотников за дивидендами».

Какие акции покупать, для получения дивидендов?

Не все компании выплачивают дивиденды. Список «нужных» акций можно посмотреть в календаре дивидендов, куда входят интересующие нас активы. Здесь можно сразу узнать дату выплаты и предполагаемый (или уже утвержденный) размер выплат на акцию.

Сколько дивидендов приносит одна акция Газпрома и Сбербанка?

За 2017 год акционеры получили 6 рублей в виде дивидендов на 1 акцию Сбербанка. Годом ранее — чуть менее 2 рублей. А в 2015 — всего 45 копеек.

Сбербанк является одним из самых скупых на выплаты акционерам.

Дивидендная доходность на одну акцию составляет от 0,5 до 4%.

Газпром последние 3 года «радовал» своих акционеров 7-8 рублями на акцию. Учитывая среднюю цену котировок в 150 рублей — получаем доходность 4-6% на одну акцию.

Дивиденды и вклады

По депозиту вы имеете всегда фиксированный процент прибыли, который знаете заранее. По акциям такого никто обещать не может. Если у компании будет «плохой» год или далеко идущие планы по расширению и развитию, про дивиденды можно будет забыть.

Средства (тело депозита), помещенные под проценты в банк, не меняются. Сколько положите, столько и снимите в конце срока вклада (без учета начисленных процентов). Цена акций подвержена очень большой волатильности.

В течении года котировки могут меняться на десятки процентов, причем в любую сторону. Как вверх, так и вниз.

Доходность банковских вкладов практически всегда находится на уровне инфляции. Поэтому депозиты можно рассматривать только как способ сохранения (а не преумножения) капитала.

Так чем же привлекательны акции, по сравнению с банковскими вкладами?

Доля в бизнесе. Покупая акции, вы покупаете частичку бизнеса. Становитесь совладельцем компании (хотя с крохотной долей участия). При росте компании, увеличивается ее стоимость (и соответственно и ваша доля тоже начинает дорожать).

Расширяясь, компания начинает получать больше прибыли. А так как количество акций не увеличивается, доходность на одну акцию возрастает. В итоге, даже имея дивидендную доходность ниже ставок по банковским депозитам сейчас, в будущем она может увеличиться в несколько раз.

Для примера, посмотрите на выплаты дивидендов по акциям МТС.

Дивиденды по акциям МТС за 15 лет

Инфляция. Учитывая постоянный рост цен, получаем, что при вложение денег в банк, первоначальная сумма с каждым годом будет иметь всю меньшую покупательную способность. Подумайте, 10 тысяч рублей сейчас и 10 000 пятнадцатилетней давности — абсолютно разные величины.

Инвестируя в акции, мы вкладываем деньги в реальные активы. Даже не беря в расчет расширение компании и ее бизнеса, априори, их стоимость должна расти хотя за счет инфляции.

Горизонт инвестирования. Самый лучший вариант получения максимального дохода с минимальными рисками — это покупать дивидендные акции на несколько лет.

Таким образом происходит сглаживание рисков скачков котировок на коротких интервалах. И обеспечиваем себя постоянным, все больше увеличивающимся с каждым годом (в идеале) дивидендным доходом.

Это интересно: Вес и цена слитка золота (видео)

Прибыль от покупки акций

Доход от инвестирования в долевые ценные бумаги складывается из двух частей: роста их курсовой стоимости и дивидендов. Как зарабатывать на акциях Сбербанка, в принципе, понятно: их котировки меняются каждый день. Купил на падающем рынке и продал на растущем – и можешь подсчитывать прибыль. Да ещё и дивиденды раз в год платят – красота!

Но не всё так просто, иначе все инвесторы были бы в плюсе. Реальность немного другая: зарабатывать на ценных бумагах удаётся не всегда. Поэтому ответ на вопрос, что сегодня делать с акциями Сбербанка, неочевиден: мнения экспертов на этот счёт кардинально расходятся.

Оптимисты справедливо указывают на преимущества покупки этих бумаг:

- банк системообразующий, поэтому при возникновении проблем государство обязательно поможет ему деньгами, значит, риск инвестиций минимален;

- корпорация активно диверсифицирует доходы – сегодня это не только проценты по кредитам, но и прибыль от страхового дела, торговли недвижимостью, многочисленных онлайн-площадок, маркетплейсов, всевозможных инноваций. Повышается капитализация бизнеса – растут и котировки акций;

- у бумаг есть потенциал роста – по самым скромным оценкам, он выше 10%.

Пессимисты отвечают на вопрос, стоит ли покупать акции Сбербанка, отрицательно. По их мнению, момент для этого неподходящий:

- кредитная организация много тратит на развитие инфраструктуры – эти вложения могут негативно сказаться на рентабельности бизнеса;

- последние решения российского правительства подстегнут кризис неплатежей по кредитам, тогда доходы Сбербанка заметно снизятся, что, в свою очередь, негативно скажется на размере дивидендов за прошлый год;

- динамика курса акции не радует – она так и не смогла восстановиться после 30% мартовского падения. До стоимости в 250 руб., сложившейся в начале 2020 г., ещё далеко.

Что делать с дивидендами?

Вполне закономерный вопрос. Все зависит от вашей поставленной цели.

Либо жить на получаемый доход, то есть все тратить. Либо реинвестировать прибыль, для наращивания капитала.

В первом случае, должны быть инвестированы значительные средства, чтобы получать более менее ощутимый доход. И не у каждого они есть.

Например, при средней дивидендной доходности в 7-8%, на каждый вложенный миллион рублей имеем 70-80 тысяч рублей прибыли. Или около 6-7 тысяч в месяц.

На эти деньги особо не пошикуешь.

Второй вариант предполагает на полученные выплаты покупать новые пакеты акций. И так из года в год. В итоге, такая небольшая стратегия позволяет наращивать инвестированный капитал намного быстрее. И прибыль (дивиденды) с каждым годом будет только расти.

Особенно это будет заметно на длительных сроках — от 10-15 лет.

Такая стратегия очень напоминает капитализацию процентов по вкладу в банке.

И это мы еще не брали в расчет регулярные собственные до вложения. Или рост со временем размера дивидендных выплат. Тогда финансовая разница будет намного больше.

В чём выгода покупки акций

Покупка ценных бумаг предприятия, считающегося успешным и показывающий положительную динамику роста стоимости акций очень выгодно по двум причинам. Во-первых, это обеспечит ежегодный пассивный доход в виде дивидендов. Во-вторых, акции компаний, имеющих стратегию развития, долгосрочные планы и хорошую прибыль постоянно растут в цене, что позволит через некоторое время продать их по значительно большей цене.

Многие считают, что инвестирование в Сбербанк или другие организации – дело малоприбыльное. На самом деле все зависит от объёма принадлежащих акционеру ценных бумаг. К примеру, Сбербанк имеет два вида акций: обычные и привилегированные.

Отчисления по последним имеет фиксированное значение и выполняется раз в год в размере 15% от стоимости каждой акции, соответственно, чем больше их количество, тем большая сумма ежегодного пассивного дохода. Обычные акции дают своему владельцу возможность получать процент от прибыли организации, а значит, чем больше заработает за год Сбербанк, тем больше получит акционер.

Таким образом, покупка акций становится выгодным вложением средств при наличии достаточно крупной суммы денег. Так как покупка нескольких акций не принесёт большой выгоды. Стоит отметить, что динамика цен на акции Сбербанка имеет положительную динамику. И несмотря на периодические обвали или просто снижения цен, их показатель постоянно возвращается к исходным, а затем ещё больше повышает значение.

Особенности ценных бумаг Сбербанка

Купить акции физическому лицу в 2019 году доступно на фондовой бирже, но сделать это можно только через брокера.

Финансово-кредитное учреждение стабильно платит дивиденды своим акционерам, поэтому для желающих получить пассивный источник дохода, ценные бумаги Сбербанка — отличный выбор.

Остальные акции принадлежат частным, в т.ч. физическим, лицам. 30% принадлежат иностранным инвесторам.

Если купить акции, гражданин становится их полноправным владельцем и может распоряжаться ими на свое усмотрение, в т.ч. продать по более высокой цене, при необходимости.

Начиная с 2015 года цена акций Сбербанка выросла почти вчетверо

Начиная с 2015 года цена акций Сбербанка выросла почти вчетверо

В 2019 году акции стартовали с отметки 186 рублей и уже выросли до 196 в начале первой недели.

В чем выгода

К вопросу инвестирования своих средств в акции различных компаний необходимо подходить грамотно. Неразумно покупать акции только потому, что эта затея показалась престижной. Если вы решили приобрести ценные бумаги Сбербанка, нужно определиться с тем, какую прибыль хотите получить:

- Дивиденды — это часть прибыли компании, которая распределяется между акционерами. Сумма дивидендов на одного акционера зависит от количества имеющихся у него акций и годовой прибыли компании. Выплата дивидендов производится один раз в год.

- Спекулятивная прибыль — приобретение ценных бумаг для дальнейшей продажи с целью получения прибыли на разнице в цене покупки и продажи. В данном случае инвестор покупает подешевевшие акции и продает их после того, как цена на них вырастет. Период между покупкой и продажей может составить год, месяц, неделю, день и даже несколько часов или минут. Спекулятивная торговля онлайн на фондовой бирже может принести гораздо больше прибыли по сравнению с дивидендами, но и риск потери средств существенно увеличивается, если после покупки бумаг цена продолжит свое снижение.

Акции Сбербанка находятся в свободном обороте, и каждый может их купить или продать. В зависимости от соотношения спроса и предложения их цена постоянно меняется.

Подводим итоги

Итак, какой брокер всё-таки лучше — «Тинькофф Инвестиции» или «Сбербанк Инвестор»?

«Тинькофф Инвестиции» — однозначно более интересный вариант

- Подходит новичкам — в приложении есть бесплатное обучение, советы по покупке акций и даже автоподбор портфеля с помощью искусственного интеллекта;

- Собственные ETF- фонды без комиссий за торговлю;

- Возможность купить валюту от 1 единицы, подборки инвестидей абсолютно бесплатно и многое другое.

- Наконец, приложение для смартфона сейчас работает на порядок лучше, чем у конкурента — оно не ломается, и возможностей в нём намного больше.

«Сбербанк Инвестор» — вариант для тех, кто готов терпеть многочисленные недостатки в обмен на «надёжность». Ещё одно небольшое преимущество «Сбера» — комиссия за сделки здесь чуть ниже, чем у «Тинькофф».

Что выбрать?

Я использую и планирую использовать оба счета:

- Диверсификация брокеров — чтобы не складывать все яйца в одну корзину, пусть даже такую надёжную, как «Сбер».

- В «Тинькофф» покупаю его фонды и акции США в долларах, а «Сбер» использую для закупки российских акций.

- Также в «Тинькофф» удобнее получать справочную информацию по ценным бумагам.

Но — ни к чему не призываю. Выбор — как и всегда, за вами.

Статья на тему: С чего начать инвестировать новичку с нуля?