Патентная система налогообложения (псн)

Содержание:

- Заявление на получение патента можно подавать в любую налоговую инспекцию России

- УСН или ПСН?

- Заполняем заявление

- Как подать

- Способы подачи заявления в ФНС

- Новые условия работы на льготных системах налогообложения

- Кратко об особенностях:

- Как соотносятся общие правила и региональные особенности

- Преимущества и недостатки ПСН

- Пример расчета стоимости патента

- Как перейти на ПСН с УСН

- Выводы

Заявление на получение патента можно подавать в любую налоговую инспекцию России

Налоговая служба перешла на экстерриториальный принцип приема от индивидуальных предпринимателей (далее — ИП) заявлений на получение патента, а также выдачу патентов или уведомлений об отказе в выдаче патента.

При этом:

1. Прием заявления на получение патента осуществляется в любом налоговом органе, патент выдается налоговым органом, в который налогоплательщик обратился с заявлением.

2. Решение о выдаче патента и постановка на учет ИП осуществляется в соответствии пунктом 2 статьи Налогового кодекса Российской федерации (далее — Кодекс).

В случае, если ИП подает заявление на получение патента на территории города федерального значения Москвы, Санкт-Петербурга или Севастополя и планирует осуществлять предпринимательскую деятельность на территории соответствующего города федерального значения, решение о выдаче патента и постановка на учет ИП в качестве налогоплательщика, применяющего ПСН, осуществляется налоговым органом, в который он обратился с заявлением на получение патента.

Схема взаимодействия инспекции ФНС России, в которую ИП подал заявление на получение патента, с инспекцией ФНС России, которая должна принимать решение о направлении патента (уведомление об отказе в выдачи патента), а также схема и примеры определения инспекции ФНС России для направления пользовательского задания на принятие решения о направлении патента (уведомление об отказе в выдачи патента) доведена до налоговых инспекций в Инструкции на рабочие места сотрудников территориальных органов ФНС России.

3. При взаимодействии инспекции ФНС России, в которую ИП подал заявление на получение патента, с инспекцией ФНС России, которая должна принимать решение о направлении патента (уведомление об отказе в выдачи патента), указанным инспекциям ФНС России необходимо обеспечить выдачу или направление ИП патента или уведомления об отказе в выдаче патента в установленный пунктом 3 статьи 346.45 Кодекса пятидневный срок со дня получения заявления на получение патента.

4. Пунктом 2 статьи 346.51 Кодекса установлено, что налогоплательщики, применяющие ПСН, производят уплату налога по месту постановки на учет в налоговом органе.

ИП вместе с патентом на право применения ПСН (форма № 26.5-П) выдается платежный документ (извещение) физического лица на уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации (форма № ПД (налог), в котором содержится информация об уплате налога по следующему алгоритму:

если место постановки на учет в налоговом органе совпадает с налоговым органом по месту жительства ИП, то уплата налога по ПСН осуществляется с кодом ОКТМО соответствующим ОКТМО адреса места жительства ИП;

если место постановки на учет в налоговом органе отличное от места жительства, то уплата налога осуществляется с кодом ОКТМО, соответствующим ОКТМО адреса налогового органа, в котором налогоплательщик поставлен на учет в качестве плательщика ПСН.

УСН или ПСН?

Спецрежимы налогообложения помогают предпринимателям в уменьшении налоговой документации и платежей. Каждый режим имеет свои достоинства для тех или иных видов деятельности. Если в арсенале бизнесмена их несколько, стоит крепко подумать о целесообразности того или иного спецрежима и, возможно, об их замене или совмещении.

Общие черты ПСН и УСН:

- одинаковая налоговая ставка – 6% от дохода;

- фиксированные страховые взносы «за самого себя» (зависят от МРОТ);

- объем годовой выручки ограничен 60 млн руб.;

- бухучет вести необязательно;

- можно совмещать режимы как между собой, так и с другими налоговыми системами.

В чем же заключаются отличия патентной системы от «упрощенки»?

- Не нужно формировать отчеты и сдавать декларации, достаточно заполнять Книгу учета доходов.

- Не обязательно устанавливать кассовые аппараты, а выдавать всем клиентам вместо чеков бланки строгой отчетности.

- Предпринимателю не требуется платить ряд налоговых сборов:

- НДС;

- НДФЛ;

- налог на имущество физлиц, если оно участвует в предпринимательстве.

- Действие патента длится от 1 до 12 месяцев.

- В каждом субъекте РФ требуется получать свой патент.

- Можно нанимать работников, но не более 15 человек.

- Единый налог не может быть уменьшен, в отличие от УСН, где такая возможность реальна для одиночного ИП за счет фиксированных платежей.

ИТОГ: когда выгодно перейти на патентную систему? Переход с УСН на патент целесообразен для предпринимателя, если в данном регионе он рассчитывает на доход от своей деятельности в размере значительно большем, чем стоимость самого патента.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

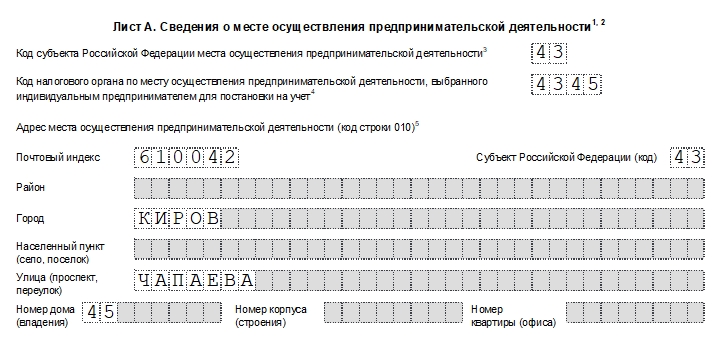

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

Как подать

Обращение подается в инспекцию налоговой службы не позднее чем за десять дней до применения системы налогообложения в следующем порядке.

- Если предпринимательская деятельность осуществляется по месту жительства, заявление подается в инспекцию по месту налогового учета.

- В случае если вы ведете деятельность на территории налогового органа, в котором у вас отсутствует регистрация, заявление необходимо подавать в инспекцию по месту выполнения своей деятельности.

Форма 26.5-1 может быть подана в письменном либо электронном виде. Предприниматель вправе передать обращение лично или через своего представителя по доверенности.

Способы подачи заявления в ФНС

Для продления времени действия разрешения на работу по ПСН также как для принятия на налоговый учет по указанному методу или для перевода на данную систему с другого метода учета заявитель должен предоставить в ФНС соответствующее заявление.

Форма документа заполняется и передается одним из способов:

- лично (при визите в подразделение налоговой службы);

- через представителя заявителя при наличии нотариально оформленного документа на право представления интересов, включая передачу документа;

- почтовым отправлением в форме заказного письма;

- через личный кабинет налогоплательщика на сайте налоговой службы при наличии ключа электронной подписи.

К сведению! Субъекты РФ имеют право изменять критерии для ИП при использовании ПСН, корректируя сумму доходов или список допустимых видов деятельности. Поэтому при обращении за продлением разрешения следует уточнить действующие положения для патентной системы на официальном сайте местного органа власти.

Новые условия работы на льготных системах налогообложения

Напомним, что ИП в России работают не только на общей системе (ОСНО), но и на льготных режимах с пониженной ставкой. Правда, в 2021 году этот выбор станет меньше, ведь такой популярный вариант, как ЕНВД, всё-таки отменили. Рассмотрим подробнее изменения в налогообложении ИП по каждому режиму.

Патентная система налогообложения

Сначала разберёмся, что нового внесли в ПСН, ведь именно эту систему Минфин считает достойной заменой ЕНВД. Действительно, налог на патентном режиме тоже не зависит от реального дохода предпринимателя, а при его расчёте учитываются физические показатели.

Однако ПСН существенно проигрывает вменёнке по ряду причин:

- установлен лимит по годовому доходу и количеству работников: 60 млн рублей и 15 человек соответственно;

- виды деятельности на ПСН очень детализированы: например, на ЕНВД можно было выбрать общее направление «бытовые услуги», а патент придётся оформлять на каждую услугу в отдельности;

- с 2021 года получить патент можно только на вид деятельности, прямо предусмотренный региональным законом, при этом перечень, приведённый в статье 346.43 НК РФ, из обязательного стал рекомендованным;

- лимит потенциально возможного годового дохода с 2021 года отменён, поэтому субъекты РФ вправе указывать практически любую сумму, что может привести к резкой стоимости патентов для ИП.

По последнему пункту уже есть неприятные новости. Так, закон Ставропольского края от 27.11.2020 № 126-кз увеличил размер возможного дохода для образовательных услуг в 12(!) раз:

- 100 000 рублей в 2021 году;

- 1 220 000 рублей в 2021 году.

Также в этом субъекте РФ существенно выросли размеры потенциального дохода для парикмахерских услуг (с 300 000 до 1 270 000 рублей), для ремонта обуви (с 100 000 до 1 100 000 рублей) и многих других направлений. А самый большой доход, по мнению властей Ставрополя, должно приносить занятие медицинской или фармацевтической деятельностью – для ИП без работников это 3 230 000 рублей в год.

Мы рассчитали стоимость патента на ремонт обуви в Ставрополе с помощью калькулятора ФНС. И действительно, стоимость патента на месяц по этому направлению выросла в 11 раз. На период с 01.11.20 по 01.12.20 патент стоил 508 рублей.

А на период с 01.01.21 по 01.02.21 уже 5 786 рублей!

Однако, как видно из закона Ставропольского края № 126-кз, региональные акты могут свести эти плюсы на нет. Ведь если стоимость патента вырастет в несколько раз, то возможность учесть перечисленные страховые взносы не очень повлияет на такую высокую налоговую нагрузку.

Если вы планируете с 2021 года работать на ПСН, надо заранее узнать стоимость патента в налоговой инспекции по месту деятельности. Ориентироваться только на калькулятор ФНС не стоит, потому что в него продолжают вносить изменения.

Упрощённая система налогообложения

Основные изменения на УСН с 2021 года – это увеличение лимитов, разрешающих применение этого режима:

- до 200 млн рублей по годовому доходу;

- до 130 человек по средней численности.

Однако тем, кто превысит обычные лимиты УСН (150 млн рублей и 100 человек), придётся платить налог по более высоким ставкам. Все подробности с примерами есть в этой статье.

Подготовить декларацию УСН онлайн

Налог на профессиональный доход

Режим НПД предназначен, в первую очередь, для легализации самозанятых граждан, но работать на нём могут также ИП. Основной плюс этого режима – возможность не платить взносы на своё пенсионное страхование

А это важно для тех предпринимателей, которые не получают от своего бизнеса достаточного дохода

Налог на профдоход вводился по регионам постепенно, в качестве эксперимента. Но в 2021 года этот режим станет действовать по всей России, при желании на него можно перейти, не прекращая статус ИП. Главное – не забыть в течение 30 дней после регистрации в качестве плательщика НПД отказаться от другого льготного режима, если вы его применяли.

Кратко об особенностях:

Патентная система налогообложения более всего приближена к ЕНВД и также работает по принципу «заплатил и спи спокойно»: ставка небольшая (6%), сумма потенциального дохода заранее определена, при этом никаких деклараций и финансовой отчетности сдавать не нужно. Единственное, что предписывает вести законодатель — книгу учета доходов индивидуального предпринимателя, чтобы была возможность проверить факт соблюдения лимита выручки, позволяющего применять ПСН. Так же как и ЕНВД патент можно совмещать как с одновременным применением по другим направлениям УСН, так и с ОСН. При условии соблюдения установленных для ПСН лимитов.

С 01 января 2021 года ПСН по ст. 346.43 НК РФ можно применять в отношении более 80 (восьмидесяти) видов предпринимательской деятельности, в том числе:

-

техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

-

сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности или аренды;

-

оказание автотранспортных услуг по перевозке грузов/пассажиров автомобильным транспортом,

-

деятельность автостоянок;

-

оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

-

розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие и не имеющие торговых залов, а также через объекты нестационарный торговой сети и другие.

-

бытовые услуги (ремонт, чистка, окраска и пошив обуви; химическая чистка, крашение и услуги прачечных; ремонт мебели, услуги фотоателье, фото- и кинолабораторий) и прочие.

Однако окончательное решение о введении и особенностях патентной системы принимает конкретный субъект РФ, законом которого определяется:

-

Итоговый перечень видов деятельности, в отношении которых возможно применение этой системы налогообложения.

-

Размер потенциально возможного к получению ИП годового дохода, который может быть увеличен в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов или площади обособленных объектов, используемых для извлечения прибыли.

-

Также региональному законодателю предоставлено право вводить «налоговые каникулы» в виде нулевой налоговой ставки для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ. При этом «налоговые каникулы» могут быть введены не для всех, а только для некоторых видов деятельности.

Предположим, что ИП, имеющий в Екатеринбурге торговое помещение, площадью 50 кв. м., осуществляет в нем розничную торговлю и принимает решение о том, выгодно ли перейти на патент после отмены ЕНВД с 2021 года.

Размер ЕНВД в 2020 году у такого ИП составил:

Нaлoгoвaя бaзa зa мecяц = БД*ФП*K1*K2= 1 800 pyб. x 50 кв.м. x 2,005 x 1 = 180 450 pyб.

Нaлoгoвaя бaзa зa квapтaл = 180 450 pyб. x 3 мec. = 541 350 pyб.

EНВД зa квapтaл = 541 350*15% = 81 202,5 pyб.

На первый квартал 2021 года по осуществляемому ИП виду деятельности в случае, если в 4 квартале 2020 г., он применял ЕНВД, стоимость потенциального к получению дохода будет рассчитываться по формуле для расчет ЕНВД, но с понижающим коэффициентом 0,5 и коэффициентом пересчета нлаоговой ставки 15/6. (см. ст. 3 Федерального закона № 373-ФЗ от 23.11.2020 г.) Таким образом, на 1 квартал 20201 года стоимость патента для ИП составит:

БД= 12*1800*50*2,005*1*2,5*0,5= 2 706 750

Стоимость патента за 1 квартал 2021 года = 2 706 750* 6% / 4 = 40 601,25 руб.

В 2020 году стоимость патента ИП за квартал, при размере потенциальной базовой доходности в 2 017 170 (установлена для г. Екатеринбурга для некоторых видов розничной торговли), составила бы 30 257,55.

Актуальную версию закона субъекта, на территории которого вы планируете применять ПСН, можно найти на сайте https://www.nalog.ru или обратиться за разъяснениями в финансовые органы субъектов РФ и муниципальных образований.

Как соотносятся общие правила и региональные особенности

Правила применения патентной системы закреплены в главе 26.5 Налогового кодекса, причем положения данной главы едины для всех субъектов РФ. Это означает, что региональные власти могут утвердить, либо не утвердить действие патентной системы, но в любом случае они не вправе отступать от требований главы 26.5 НК РФ.

При этом глава о патентной системе допускает существование региональных особенностей в рамках общих правил.

Так, в Налоговом кодексе приведен перечень видов деятельности, подпадающих под патентную систему. Но он носит рекомендательный характер. Власти региона вправе утвердить любой другой перечень «патентных» видов бизнеса.

Патенты могут действовать на территории не всего субъекта РФ, а только в одном или нескольких муниципальных образованиях. В связи с этим патент должен содержать указание на территорию его действия. Заметим, что такой подход не касается патентов на перевозку грузов и пассажиров автомобильным и водным транспортом, развозной и разносной розничной торговли. По данным видам деятельности патенты действуют в пределах всего субъекта РФ.

Еще одна региональная особенность — это величина потенциально возможного к получению дохода (он является объектом налогообложения, и от него зависит сумма налога). Власти субъектов РФ сами утверждают эту величину для каждого вида деятельности. До 2021 года существовало ограничение — ни одному субъекту РФ в общем случае не разрешалось превышать лимит в 1 млн руб. Начиная с 2021 года, все ограничения сняты. Каждый регион волен утверждать любое, сколь угодно большое, значение.

Причем субъекты РФ вправе дифференцировать размеры потенциально возможного дохода в разных муниципальных образованиях. То есть, размер потенциально возможного годового дохода на территории одного субъекта может варьироваться в зависимости от места осуществления предпринимательской деятельности.

Кроме того, субъекты РФ вправе дифференцировать, то есть разделять виды деятельности, указанные в «патентном» списке. И устанавливать для каждого свою величину потенциально возможного дохода. Но это разрешено не всегда, а при условии, что такое разделение обусловлено общероссийским классификатором видов экономической деятельности (ОКВЭД2) и общероссийским классификатором продукции по видам экономической деятельности (ОКПД2)..

Наконец, власти регионов могут установить потенциально возможного доход: на единицу численности персонала; на 1 транспортное средство, на 1 кв. м. площади автостоянки и т.д. Субъект РФ вправе использовать любой показатель, имеющий отношение к «патентному» бизнесу.

Какие именно особенности предусмотрены для вашего региона, можно узнать в своей инспекции.

Преимущества и недостатки ПСН

В настоящий момент ПСН — это наиболее удобная система налогообложения по причине низкой административной и налоговой нагрузки на предпринимателей, которые ее применяют. Главные ее достоинства состоят в следующем:

- минимальный объем отчетности. Подробнее об отчетах на ПСН можно узнать тут;

- стоимость патента можно не рассчитывать самостоятельно. Это делают сотрудники ИФНС. Однако, тут мы опубликовали расчет стоимость патента, для тех предпринимателей, которым необходимо определить, выгодно ли будет работать на этой системе;

- патент можно взять на срок от 1 до 12 месяцев, что избавляет от необходимости переплаты, если деятельность будет вестись меньше года;

- предприниматель на ПСН освобождается от уплаты НДФЛ, НДС и налога на имущество;

- недавним преимуществом ПСН было также то, что до 1 июля 2019 года предприниматели, применяющие ПСН, были освобождены от обязанности применения кассовых аппаратов. Однако теперь они обязаны применять ее на общих основаниях.

К сожалению, не обошлось и без недостатков:

- применять эту систему налогообложения могут не все предприниматели. Полный перечень видов деятельности, допускающих применение ПСН перечислен в п. 2 ст. 346.43 НК РФ и опубликован тут;

- ИП на ПСН может иметь не более 15 работников;

- годовая выручка должна быть не более 60 миллионов рублей.

С 2021 года в связи с отменой ЕНВД, для применения ПСН сделано смягчение требований, которые предъявлялись ранее:

1. Увеличена возможная площадь помещений для бизнеса для тех ИП на ПСН, которые:

- занимаются розничными продажами через объекты стационарной торговой сети с площадью торгового зала не более 150 кв. м.( до 2021 года – не более 50 кв.м);

- оказывает услуги общепита через объекты с площадью зала обслуживания посетителей не более 150 кв. м. ( до 2021 года – не более 50 кв.м);

2. В 2021 году и далее плательщикам налога по ПСН разрешат уменьшать стоимость патента:

- на обязательные страховые взносы, начисленные и уплаченные в соответствующем налоговом периоде за себя и за наемных сотрудников.

- больничные за первые три дня болезни работника (кроме несчастных случаев на производстве и профзаболеваний).

- взносы за сотрудников по добровольному личному страхованию.

Предприниматели с наемным персоналом, занятым в «патентной» деятельности, вправе уменьшить налог не более, чем на 50%. ИП без работников — на любую сумму вплоть до 100%.

Пример расчета стоимости патента

Стоимостная оценка патента имеет фиксированный характер. Ставка налога при этом составляет 6%. Для Крыма и Севастополя она может быть установлена в размере 4%. В течение 2018–2020 годов для вновь зарегистрированных предпринимателей еще могут действовать налоговые каникулы, предусматривающие ставку 0% в течение двух налоговых периодов в пределах двух календарных лет с момента их регистрации.

В качестве налоговой базы используется потенциальный доход за год. Он устанавливается местными властями на региональном уровне. Узнать цену патента можно в налоговой инспекции или в статьях региональных законов.

Верхний лимит потенциального дохода в 2021 году равен 1 637 000 рублей (1 000 000 с учетом коэффициента-дефлятора в размере 1,637 — п. 7 ст. 346.43 НК РФ, приказ Минэкономразвития от 30.10.2020 № 720). Региональными законами верхний предел возможного дохода может быть увеличен в несколько раз. В отдельных случаях при расчете цены патента также могут быть учтены площадь арендного помещения, торгового зала, количество сотрудников. Если в течение года количество сотрудников уменьшилось, например, с 10 до 8 человек, то налог в меньшую сторону не пересчитывается, а если в большую — подлежит пересчету (приобретается новый патент согласно письму Минфина РФ от 29.04.2013 № 03-11-11/14921).

Налоговым периодом считается год или то количество месяцев, на которые был куплен патент.

Чтобы понять смысл расчета стоимости патента, рассмотрим простой пример.

ИП Меновщиков П. А. решил заняться в 2021 году оказанием парикмахерских услуг и приобрести патент на 5 месяцев. Региональными властями субъекта РФ установлен потенциальный доход в размере 325 000 рублей. Рассчитаем годовую стоимость патента.

Она будет равна 325 000 рублей × 6% = 19 500 рублей. Стоимость патента в месяц будет составлять 19 500 рублей / 12 = 1 625 рублей. Соответственно, стоимость патента для ИП Меновщиков П. А. на 5 месяцев 2020 года составит 1 625 рублей × 5 месяцев = 8 125 рублей.

Согласно местному законодательству величина потенциального дохода увеличивается при увеличении штата сотрудников. Если ИП Меновщиков будет иметь штат персонала не более 5 человек, то возможный доход по закону субъекта в нашем примере будет равен 600 000 рублей. Тогда стоимость патента на год будет пересчитана в большую сторону: 600 000 рублей × 6% = 36 000 рублей. Цена патента за месяц составит 36 000 рублей / 12 месяцев = 3 000 рублей. Итого предприниматель должен заплатить за 5 месяцев использования патента: 3 000 рублей × 5 месяцев = 15 000 рублей.

Рассмотрим пример, когда количество сотрудников увеличилось в середине действия патента.

Всё тот же ИП Меновщиков П. А., отработав самостоятельно 4 полных месяца, решил принять на работу 3 человек на оставшийся 5-й месяц действия патентной системы налогообложения. На 3 новых работников он должен дополнительно купить патент на 1 оставшийся месяц срока действия патента. Так как он принял количество работников до 5 человек, то цена патента будет рассчитываться, исходя из наших предположительных 600 000 рублей.

Получаем цену патента на 5-й месяц деятельности предпринимателя: 600 000 рублей × 6% / 12 месяцев = 3 000 рублей. Именно на эту сумму ИП Меновщиков должен приобрести новый патент на 3 своих новых сотрудников.

После окончания действия 2 патентов ИП Меновщиков П. А. может приобрести новый патент на желаемый период, но уже исходя из другого размера потенциального дохода, принятого властями его региона, например, 900 000 рублей. Размер этого дохода изменится по причине увеличения количества работающего персонала с 5 до 8 человек.

Перечислять налог нужно одной суммой, если срок патента не превышает 6 месяцев или двумя суммами, если патент оформлен на 6-12 месяцев. В каком размере нужно перечислять налог при ПСН и какую отсрочку могут получить предприниматели, работающие в пострадавших отраслях, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Как перейти на ПСН с УСН

А теперь рассмотрим другой вариант – после регистрации ИП в течение 30 дней подал уведомление о переходе на упрощенную систему. То есть он числится только плательщиком УСН, работает в рамках этого режима и платит по нему налоги.

Предположим, расчет налоговой нагрузки показал, что ему выгоднее работать на патенте. Как перейти на ПСН, если ИП уже является плательщиком упрощенки?

В зависимости от того, какие виды деятельности планируется перевести на ПСН, и в какое время года происходит переход, ответы будут разные.

Ситуация первая – ИП уже работает на УСН и хочет получить патент на новый вид деятельности. Запрета на это нет, надо только подать заявление о выдаче патента (см. письма Минфина от 07.03.2013 N 03-11-12/26 и от 24.01.2013 N 03-11-12/11). Срок указан в статье 346.45 НК РФ – за 10 дней до начала срока действия патента.

Строго говоря, переход с УСН в данном случае не происходит, ведь предприниматель продолжает вести деятельность в рамках упрощенки. Просто к этой деятельности добавляется еще одно направление, на которое оформляется патент. После этого надо вести раздельный учет по двум системам налогообложения: УСН и ПСН.

Ситуация третья – ИП в 2021 году является плательщиком УСН, но осуществляет только один вид деятельности. Можно ли перейти на патент по тому же направлению, то есть по сути отказаться от упрощенного режима?

Это зависит от того, когда именно предприниматель хочет перейти на ПСН. Переход с УСН на патент в середине года по одному и тому же виду деятельности (если это единственное направление бизнеса) не допускается.

Почему? Дело в том, что предприниматель не может полностью уйти в середине года с УСН. А это по факту произойдет, если ИП хочет перевести на патент единственный вид деятельности. В таком случае надо дождаться окончания текущего года и подать уведомление об отказе от упрощенки. Переход в начале года с УСН на патент по единственному виду деятельности разрешен.

Интересно, что по этому вопросу Минфин выражал разные точки зрения. Сначала (в письме от 16.05.2013 № 03-11-09/17358) на вопрос, можно ли перейти с УСН на патент по единственному виду деятельности в середине года, ведомство отвечало положительно. Предполагалось, что предприниматель формально остается плательщиком УСН, просто не будет вести на этом режиме никакой деятельности.

Но позже Минфин пришел к выводу, что в таком случае происходит фактический отказ от упрощенного режима, а это не допускается статьей 346.13 НК РФ. Поэтому более поздние письма министерства (например, от 20.08.2019 № 03-11-11/63550), а также письмо ФНС № СД-4-3/18795@ от 20.09.2017 запрещают переход с УСН на патент по единственному направлению в середине года.

Бесплатная консультация по налогам

Выводы

Итак, мы разобрались в вопросе, когда можно перейти с УСН на патент в 2021 году. Еще раз кратко подведем итоги.

- Если ИП ведет бизнес на упрощенке и планирует добавить к нему новый вид деятельности, то может получить на него патент в любое время года.

- Предприниматель, который осуществляет в рамках УСН несколько видов деятельности, и хочет перевести на ПСН некоторые из них, тоже вправе это сделать в любое время.

- Если предприниматель работает на УСН по единственному виду деятельности, то получить на него патент он может только с нового года. Для этого ему надо подать уведомление об отказе от упрощенного режима.