Стоит ли брать кредитную карту: все плюсы и минусы

Содержание:

- Как пользоваться кредитной картой Сбербанка: основные правила

- Недостатки

- Как открыть и эффективно пользоваться

- По кредитке можно не платить

- Особенности кредиток

- Особенности кредитных карт Сбербанка:

- Что нужно учесть перед пользованием кредитной картой

- Почему выгодно хранить деньги на кредитке?

- Кредитные карты Сбербанка России: какую выбрать?

- Что такое кредитка и как отличить от дебетовой карты

- Преимущества и недостатки кредитной карты Сбербанка

- Где получить кредитную карту — ТОП-5 банков

- Виды кредитных карт

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования

и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает

пластики разными по уровню и с различными опциями, использованием бонусов

(мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его,

разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание

на размер процентов, льготного периода, установленные ограничения и имеющиеся

бонусы

Перед активацией пластика банковские сотрудники

рекомендуют еще раз проверить на его лицевой стороне корректность написания

фамилии и имени, а затем расписаться в специальном поле. Активация кредитки

проводится в автоматическом режиме.

Перед первой платежной операцией нужно

воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования

кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению

карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее

успешного использования. Зачисление

средств на счет можно осуществить несколькими способами:

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Недостатки

Основные минусы, которые имеет эта банковская карта, таковы:

Большие процентные ставки. Это значительный минус, так как ставка в 2-3 раза выше, чем при потребительском кредите, который оформлен на аналогичных условиях.

Длительность процесса восстановления заблокированной карты. Обычный срок – до 2-х недель.

Зависимость ставки от платежеспособности, надёжности получателя корточки.

Наличие ограничений на ряд операций. Они налагаются банком на снятие наличных денег и перевод на другие карты. При нарушении этого правила с клиента берётся высокая комиссия, в некоторых случаях повышается процент, приостанавливается льготный период (Есть исключения смотрте «Лучшие кредитные карты со снятием наличных»).

Неправильные действия держателя карты с точки зрения психологии. С карточки деньги тратятся быстрее, так как человек не видит их вживую

Важно обладать хотя бы небольшой финансовой грамотностью, чтобы планировать свои расходы, тратить не больше, чем вы зарабатываете. А также научиться своевременно вносить платежи, чтобы не накапливать долги.

Попадание под действия мошенников

Последнее время злоумышленники стали искуснее взламывать карты. Поэтому необходимо более тщательнее следить за их безопасностью. Из-за безответственного отношения к кредитке (запись пин-кода на самой карте или бумажке, вложенных в кошелёк, и т.п.) можно лишиться всех средств на ней.

Рекомендуем: Отличие кредитной карты от дебетовой →

Как открыть и эффективно пользоваться

Требования к заемщику

Открыть кредитную карту можно в любом отделении выбранного вами банка или заказать по интернету. Финансово-кредитные учреждения предъявляют разные требования к заемщикам. Выделим основные:

- Постоянная или временная прописка на территории Российской Федерации.

- Гражданство РФ.

- Возраст заявителя от 21 до 65 лет. Но некоторые банки разрабатывают специальные программы для молодежи и пожилых людей.

Вашим преимуществом будет, если:

- работодатель переводит вам заработную плату на карту банка,

- имеете дебетовую карту,

- открыт депозит на ваше имя,

- взяли кредит в этом банке.

Основным документом для рассмотрения заявки на открытие карты является паспорт. Банк может попросить предоставить дополнительно:

- водительское удостоверение,

- СНИЛС,

- заграничный паспорт,

- свидетельство ИНН,

- полис ОМС.

Вся информация доступна на официальном сайте банка. Непонятные моменты выясняйте лично при встрече в офисе с представителями банка или по телефону горячей линии.

Главный вопрос, который интересует пользователя кредитной карты – это ее эффективное использование. Давайте поговорим об этом подробнее.

Плата за обслуживание

Годовое обслуживание варьируется в широком диапазоне. Например:

- Карта “100 дней без %” от Альфа-Банка – от 1 199 руб.

- Карта Тинькофф Платинум – 590 руб.

- Visa Classic и MasterCard Standard от Сбербанка – 750 руб. (для стандартных условий) и 0 руб. (для предодобренных карт).

Внимание! В большинстве случаев после активации карты спишется плата за годовое обслуживание

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

Если вы погасили в течение грейс-периода всю сумму кредита, то стоимость его составит 0 %. Покажу на конкретном примере. Мне установлен льготный период 50 дней с 23.03.2018 г. до 12.05.2018 г. Я в первый же день совершила покупку на сумму 5 тыс. руб. Если я погашу эти деньги до 12 мая, то сэкономлю на процентах 164,38 руб.

По кредитке можно не платить

Большинство потребителей не хочет связываться с кредитными картами, опасаясь высоких процентов. Однако при грамотном подходе можно не платить банку за пользование заемными средствами, а возвращать только сумму долга.

Практически все банки выпускают кредитные карты с льготным периодом. Его продолжительность зависит от конкретной финансовой организации. Обычно беспроцентный грейс-период составляет 55 дней, хотя встречаются варианты от 20 до 120 суток и даже дольше. Если в течение этого срока вы полностью возвращаете долг, то проценты не начисляются.

Пример. Мария потратила с кредитки 15 000 рублей. В течение льготного периода девушка успела полностью погасить задолженность. Она вернула банку деньги, не заплатив ни копейки за пользование кредитными средствами.

Если вы не вернули всю сумму полностью, а смогли внести лишь часть, вам начислят проценты – в том числе и за время льготного периода.

Пример. Александр тоже истратил 15 000 рублей с кредитной карты, но к концу льготного периода он смог вернуть в банк только 3 000 рублей. Соответственно, будут начислены проценты. Причем банк выставит счет за все время пользования картой, включая льготный период.

Особенность грейс-периода в том, что проценты не начисляются только при безналичной оплате товаров и услуг. Если вы захотите обналичить деньги в банкомате, будьте готовы заплатить комиссию и проценты за весь период.

Важно! Исключение составляют кредитки с возможностью беспроцентного снятия наличных. Уточнить, поддерживается ли эта опция, вы сможете в банке.

Особенности кредиток

Пластиковые карточки имеют следующие преимущества и особенности:

- Прежде всего это универсальное средство платежа.

- Покупки можно совершать в долг независимо от наличия собственных средств.

- Круглосуточный доступ к заемным средствам.

- При поездке за рубеж осуществляется автоматическая конвертация валюты.

- Возможность пользования кредитными средствами без оплаты процентов.

- Займом можно пользоваться неограниченное количество раз.

Все эти особенности делают данный вид кредитования достаточно востребованным. В связи с этим финансовые учреждения предлагают большой ассортимент кредиток с разными нюансами и особенностями использования. Поэтому при выборе карточки целесообразно изучить несколько предложений и выбрать банковский продукт с оптимальными кредитными параметрами.

Особенности кредитных карт Сбербанка:

- Наличие карт всех платежных систем.

- Наличие статусных и обычных карт.

- Возможность пользоваться кредитной линией бесплатно, используя беспроцентный период.

- Индивидуальные условия для каждого клиента.

- Наличие бонусных программ

- Возможность получения моментальных карт в момент обращения в отделение.

- Широкий спектр возможностей использования карты.

- Наличие благотворительных продуктов для помощи фондам.

- Наличие кобрэндовых программ

Для того чтобы стать обладателем карты с кредитными средствами, необходимо соответствовать следующим требованиям, выдвигаемые банком:

- быть гражданином РФ,

- возрастное ограничение: 21-65 лет,

- иметь постоянную регистрацию в регионе присутствия отделения,

- общий стаж трудовой деятельности от 1 в течение предыдущих 5 лет, на последнем месте работы от 6 мес.,

- стабильный источник дохода,

- положительная кредитная история.

Если вы не удовлетворяете требованиям банка — карту вам не дадут. Требования у банков разные.

Рекомендуем также оформить заявку в другие банки, на случай если в Сбербанке будет отказ

Кредитная карта Тинькофф

- Сумма кредита до 300 000 рублей

- Грейс на покупки 55 дней

- Оформление не выходя из дома, получение курьером

- Бесплатный интернет-банк

- Хорошая служба поддержки, куда можно дозвониться всегда

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание от 1 190 руб. в год

Заявка на кредитную карту Kviku(Квику)

- Выпуск карты Виртуально за 30 секунд

- Кредитный лимит до 200 000руб.

- Льготный период до 50 дней

- Плата за выпуск не взымается

- Обслуживание бесплатно.

- Ставка по карте от 21.9%

кредитной карты Сбербанка

- СНИЛС,

- ИНН,

- водительские права,

- загранпаспорт,

- билет военного,

- удостоверение госслужащего,

- справка о доходе 2НДФЛ\по форме работодателя за предшествующие 6 мес.,

- копия\выписка трудовой книжки\трудового контракта заверенная,

- свидетельство ИП,

- удостоверение адвоката.

В Сбербанке возможно получить карту на специальных условиях для:

- зарплатных клиентов,

- получающих пенсию через банк,

- вкладчиков,

- действующих заемщиков.

Условия по карточным продуктам Сбербанка.

| Название | Статус | лимит, руб. | Ставка, % | Обслуж-е. | Льготный период | Особенности |

|---|---|---|---|---|---|---|

| Молодежная, Visa\MasterCard | Классическая | До 200 000 | 24 | 750 |

До 50 |

Для молодежи от 18 до 30 лет,Программа бонусов «Спасибо от СБ», |

| Стандарт, Visa\MasterCard | Классическая | До 600 000 | От 18,9 | 750 | Безопасная оплата в интернете,Спецпредложения от Visa\MasterCard, | |

| Momentun, Visa\MasterCard | Классическая | До 150 000 | От 18,9 | Оформляется за 15 минут,Неименная,Нет электронного чипа | ||

| Подари жизнь, Visa | Классическая Золотая | До 600 000 | От 18,9От 17,9 | 900 3500 |

Отчисление 50% оплаты за 1 год обслуживания и 0,3% от стоимости покупок в благотворительный фонд, Программа бонусов «Спасибо от СБ», Медподдержка путешественников, Скидки по программе Виза-привилегия | |

| Аэрофлот, Visa | Классическая Золотая | До 600 000 | От 19 От 18 | 900 3500 | Начисление бонусов за полеты: до 1000 – за активацию, до 1,5 – за 30 израсходованных руб.,Экстренная выдача карты при утере заграницей,Участие в программе Виза-привилегия | |

| МТС, MasterCard | Классическая Золотая | До 600 000 | От 19 От 18 | 900 3500 | Получение баллов по программе «МТСБонус», которые можно обменять на СМС, звонки, Мб, звонок на заставку,До 600 бонуосв – при активации,1 бонус-за 30 израсходованных руб., Участие в программе мастекард-привилегия, |

|

| Gold, Visa\masterCard | Привилегированная | До 600 000 | От 17,9 | 3000 | Программа привилегий от Визы и Мастеркард,Экстренный выпуск карт при утере заграницей, | |

| American Express Platinum | Статусная | До 3 000 000 | От 17 | 10 000-15 000 | Экслюзивные привилегии, Персональный менеджер, Консьерж, PriorytyPass, Скидки по программам American Express,Страх.полис до 1 млн.долл., Удаленное управление счетами, Спецтарифы на поездки, Спецобслуживание в гостиницах по всему миру, Скидки при аренде авто по всему миру,Необходимо иметь остаток на счете в СБ не меньше 3 млн.руб. |

Что нужно учесть перед пользованием кредитной картой

Клиент при получении кредитной карты Сбербанка ставит подпись, подтверждая, что он изучил общие условия договора, правила пользования продуктом и индивидуальные параметры кредита. Но многие не читают внимательно документы и тем более, не задают вопросы по ним специалистам кредитной организации.

Владельцу кредитной карты Сбербанка, изучая условия пользования, рекомендуется обратить внимание на следующие моменты:

Размер ежемесячного платежа. Заранее банк не знает, какой суммой из предоставленного лимита будет пользоваться клиент. По этой причине график платежей при заключении договора не формируется. А клиенту необходимо ежемесячно вносить не меньше 5% от суммы долга по кредитной карте плюс все начисленные проценты.

Отчет. Ежемесячно банк формирует и передает клиенту данные о сумме операций, размере задолженности и т. д. в виде выписки. Ее владелец кредитной карты Сбербанка может получить согласно условиям пользования по электронной почте или в офисе. Изменить порядок предоставления отчета можно путем обращения в любое подразделение Сбера.

Дата формирования отчета

Ее важно знать, чтобы не пропустить окончание платежного периода и не попасть в просрочку. Выписка формируется каждый месяц банком в одно и то же число

Существует несколько вариантов, как узнать дату платежа – через call-центр, в онлайн-банкинге или у сотрудников банковского офиса.

Дата платежа. Условия пользования по кредитным картам от Сбербанка предусматривают 20 дней на внесения платежа. Они начинают отсчитываться с даты формирования отчета. Лучше не откладывать внесение платежа на последний момент и оплачивать его за 1-5 дней до даты, указанной в отчете.

Срок действия и перевыпуск. Все банковские карточки имеют ограниченный срок пользования. Обычно он составляет 3 года. Условия кредитной карты Сбербанка предусматривают бесплатный перевыпуск. Обычно новую карточку банк автоматически изготавливает и направляет в офис по месту ведения договора. После ее доставки в подразделение клиенту надо забрать новый пластик. Если нужно изменить офис получения перевыпущенной карты, то надо заранее связаться с представителями Сбера по телефону 900.

Почему выгодно хранить деньги на кредитке?

Специальные предложения от ТКС и партнеров.

Специальные предложения от ТКС и партнеров.

На первый взгляд размещение собственных средств на карте – это неоправданный риск войти в минус, оплачивая комиссию за каждое снятие средств. Однако банки за несколько лет серьезно усовершенствовали кредитки, добавив в программу кредитования всевозможные бонусы и скидки. Помимо своеобразного ключа к кредиту карты стали способом приумножения доходов:

- Cash Back есть практически в каждой программе кредитования. За каждый платеж на счету накапливаются бонусы, в лояльных банках возвращается до 30% от потраченных средств. 1 балл приравнивается к 1 российскому рублю. Даже на картах со стандартными условиями можно заработать около 100 000 рублей, на более статусных продуктах доход увеличивается до 500 000 рублей.

- Бонусные программы – способ накопления баллов для покупок в конкретных торговых сетях. Если клиент часто пользуется услугами определенных компаний, регулярно совершает покупки, например, в AliЕxpress, такие бонусы становятся весьма выгодными. Начисляется до 30% от покупки, по спецпредложениям возможен возврат 100% стоимости в бонусном эквиваленте.

- Отдельно выделяются мильные карты, по которым за каждую покупку начисляются мили. Их можно обменивать на билеты авиакомпаний и РЖД, путешествуя по всему миру.

В сравнении с простыми дебетовыми картами кредитки становятся более выгодными платежными инструментами, и именно возможность накопления денег и пассивного заработка так привлекательна для клиентов.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Кредитная карта от «МКБ»

Виды кредитных карт

Кредитные карты по паспорту с моментальным решением без справок

Кредитные карты Сбербанка России: какую выбрать?

Кредитку стоит использовать, исходя из своих возможностей. Это значит, что нужно стараться возвращать деньги в течение льготного периода, строго следовать правилам расчета минимального платежа. Лимит желательно тратить только безналичным путем, а не снимать наличные (на обналичивание не распространяется грейс).

Унгурян Адександр, руководитель юридической фирмы “Должник прав”, анализирует целесообразность оформления кредитных карт в 2019 году:

Такой банковский продукт однозначно не нужен тому, кто не считает потраченные средства, безответственно относится к погашению долга, имеет недостаточный уровень финансовой грамотности или нестабильный доход.

Золотая

Visa Gold и MasterCard Gold подходят для повседневных покупок, но это карты с расширенными возможностями (по сравнению с Classic). Золотые карты недоступны новым клиентам — это продукт только для тех, с кем Сбербанк хорошо “знаком”. От Classic Visa Gold и MasterCard Gold отличаются дорогим обслуживанием и дополнительными бонусами.

Премиальная

Для премиальной карты действуют специальные условия получения бонусов “Спасибо”. Держатель получает большой кредитный лимит, но и стоимость обслуживания очень высокая. Премиальный пластик доступен только постоянным клиентам банка. Даже вид карты презентабельный. Основным недостатком является невозможность изменить бонусные категории.

Для владельцев любой карты Сбербанка предусмотрено ряд дистанционных сервисов по информированию о состоянии счёта, погашению задолженности, оплаты по счетам и прочим услугам

Классическая

Для повседневных трат подходит карта с прозрачными условиями, которую может оформить как постоянный, так и новый клиент — Visa Classic или MasterCard Standard. Для оформления потребуется только паспорт, но чтобы получить максимальный лимит (600 тыс. руб.), нужно подтвердить платежеспособность. Постоянные клиенты могут получить Classic с бесплатным обслуживанием.

“Аэрофлот”

Visa Classic “Аэрофлот” отличается от классической тем, что с каждой покупки начисляются мили (1 миля за каждые 60 руб.), которые можно потратить на покупку авиабилетов, предложения от партнеров “Аэрофлота”, благотворительность или повышение класса обслуживания.

Иногда туроператоры и кассиры отказываются обменивать накопленные по программе Аэрофлот Бонус мили. Редактор Тинькофф-Банка Надежда Цветкова рассказывает, как с этим бороться:

Оформить пластик могут новые и постоянные клиенты. Для Visa Classic “Аэрофлот” не действует программа лояльности “Спасибо”.

“Аэрофлот Signature”

Премиальная карта “Аэрофлот” доступна далеко не всем клиентам — получить пластик можно только по предодобренному предложению. Держателю доступны обслуживание персональным менеджером и повышение класса обслуживания в поездках.

“Подари жизнь”

“Подари жизнь” — это стандартная карта Visa Classic или Visa Gold с благотворительной программой. Половина стоимости обслуживания за первый год и 0,3 % с каждой покупки Сбербанк перечисляет в фонд помощи. Взносы выплачиваются из средств клиента, а не из фонда банка. Тарифы и комиссии по карте такие же, как и для Visa Classic или Visa Gold.

Momentum

Для неименных Visa или MasterCard версии Momentum предусмотрена моментальная выдача, но недоступен выпуск дополнительных карт. Обслуживание Momentum бесплатное. Получить карту могут только зарплатные клиенты или вкладчики по предодобренному предложению.

Клиентка Сбербанка Евгения поделилась в видео на Youtube личным опытом пользования картой Visa Momentum в течение 5 лет:

Что такое кредитка и как отличить от дебетовой карты

На банковском языке кредитная карта – это электронное средство платежа для совершения операций за счет средств банка в пределах лимита, установленного в договоре.

Какие еще мы знаем платежные средства? Я уже писала о дебетовых картах. Именно они получили на сегодняшний день наибольшее распространение. Некоторые люди имеют их по несколько штук. Нам переводят на карту зарплату, мы расплачиваемся ими в магазинах и кафе. Кто-то даже копит на них деньги.

Ее главной отличительной особенностью является то, что на дебетовой карточке хранятся наши личные денежные средства, которые мы можем расходовать по своему усмотрению. Нет денег на счете, нет и расходов по карте. Но есть исключения даже из этого правила – это карты с овердрафтом.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Дебетовая карта с овердрафтом – это карта с личными деньгами, но с возможностью в случае крайней нужды заглянуть в кошелек банка и взять оттуда до зарплаты или любого другого поступления. Не путайте с кредиткой. Овердрафт дает право на получение в долг небольшой суммы на короткий срок и погашается одним платежом.

Кредитная карта – это платежное средство, которое может стать отличным заменителем потребительского кредита. Но об этом мы поговорим в отдельном разделе.

Преимущества и недостатки кредитной карты Сбербанка

Достоинства карты

- Прозрачные условия пользования, большой выбор типа карт в зависимости от возраста и целей;

- Большое количество способов внесение средств: банкоматы Сбербанка установлены практически во всех торговых центрах, также можно погашать через личный кабинет или SMS сервис;

- Специальные условия для постоянных клиентов (например, для владельцев зарплатных карт) – возможность получить сниженные процентные ставки и бесплатное годовое обслуживание.

- Кредитные карты Сбербанка выпускаются к платежным системам Master Card и Visa, что позволяет использовать ее в других странах и оплате покупок на международных сайтах.

Недостатки карты

- Пени за просрочку платежей – необходимо тщательно контролировать свои платежи;

- Если клиент не имеет предварительно одобренного предложения по кредиту, необходим большой перечень документов для подтверждения дохода;

- Если карта не закрыта, но не используется, за ее обслуживание снимается определенная сумма и необходимо проверять нет ли непогашенных задолженностей по услугам банка.

Примечание! На данный момент все кредитные карты оборудованы возможностью бесконтактной оплаты (оплата покупок до 1000 рублей без ввода ПИН-кода). Преимуществом является экономия времени. Недостаток – при потере карты можно лишиться достаточно большой суммы средств при оплате товаров злоумышленниками.

Где получить кредитную карту — ТОП-5 банков

При оформлении кредитной карты важно внимательно изучить условия банков и выбрать наиболее оптимальный вариант. Кредитка должна стать помощником, а не бездонной пропастью, съедающей всю зарплату. Предлагаем пятерку ТОП-5 банков, которые пользуются наибольшим спросом среди клиентов и имеют хорошие отзывы по обслуживанию кредитных карточек

Тинькофф Банк

Кредитные карты Тинькофф Банк пользуются большим спросом среди россиян. Самой популярной кредиткой в Тинькофф Банк является карта «Тинькофф Платинум» с лимитом 300 000 рублей.

Это кредитная карта от Тинькофф банка с беспроцентным периодом до 55 дней, а процентная ставка стартует с 12%. Пользователь может использовать средства на свое усмотрение, не отчитываясь банку о целевом назначении денег. Минимальный ежемесячный платеж — 8%. Также клиент сам может выбрать категории повышенного кэшбэка в банке Тинькофф, чтобы получать максимум пользы и выгоды.

Также заемщику придется вносить средства за обслуживание карты — около 590 рублей в год.

В интернете можно найти много отзывов о кредитной карте «Тинькофф Платинум», которые подтверждают ее популярность и универсальность.

Совкомбанк

Совкомбанк разработал уникальное предложение для своих клиентов. Это кредитная карта «Халва», которая предусматривает беспроцентную оплату товаров сроком от 2 до 12 месяцев.

В рамках использования этой программы все процентные обязательства покрывают магазины, в которых совершались покупки.

Максимальный лимит 350 000 рублей, выпуск и обслуживание карточки не требует дополнительных затрат. Также предусмотрены денежные бонусы — по карте «Халва» можно получить кэшбэк в размере 12%.

Реальные отзывы на кредитную карту «Халва» подтверждают ее универсальность и практичность, а простота в оформлении и использовании кредитки от Совкомбанка позволяет быстро получить ее каждому желающему.

Альфа-банк

В Альфа-банке можно оформить кредитку Visa Classic с лимитом до 500 000 рублей. Специальное предложение предусматривает грейс-период на протяжении 100 дней. Процентная ставка стартует с 14,99%. Можно ли пользоваться кредитной картой с меньшим процентом, стоит уточнить в отделении банка.

Снятие наличных до 50 000 рублей осуществляется без дополнительных комиссий. Обслуживание карточки обойдется в 590 рублей в год.

Кроме Visa Classic, Альфа-банк имеет еще несколько выгодных кредитных карт. Каждая из них располагает своими особенностями и подходит для разных групп клиентов. Поэтому лучше внимательно изучить условия использования и отзывы реальных клиентов на кредитные карты от Альфа-банка, перед тем как приступать к оформлению.

Росбанк “#МожноВСЁ”

С помощью карты Росбанка «Можно все» реально совершать покупки и другие траты с привилегиями платиновых карт платежной системы Visa. Банковский продукт #МожноВСЕ предлагает не только кредитный лимит до 1 миллиона рублей, но и беспроцентный период выплаты на 62 дня. Выпуск карточки бесплатный, обслуживание составляет до 89 рублей в год, но при активном использовании «Можно все» эта услуга тоже не оплачивается.

Для оформления понадобится паспорт, справка о доходах, обязательным является регистрация в регионе банка, а также минимальный срок работы на последнем месте трудоустройства в 3 месяца.

ХоумКредит “Свобода”

Кредитный продукт от Хоум Кредит банка в виде карты рассрочки «Свобода» доступен всем гражданам РФ с постоянной регистрацией и при условии совершеннолетия на момент оформления кредитки.

Условия использования карты «Свобода» от банка Home Credit подразумевают покупку товаров от магазинов-партнеров. При этом срок рассрочки составляет до 12 месяцев, 51 день из которых без процентов.

Полный список магазинов-партнеров карты рассрочки «Свобода» поможет получить максимальную пользу от использования и сэкономить немало денежных средств. Все остальные покупки можно оформить в рассрочку без процентов на срок до 3 месяцев.

Из основных требований к владельцам карты, кроме совершеннолетия и гражданства, является стаж работы минимум три месяца на последнем месте трудоустройства

Также важно при оформлении иметь при себе паспорт, 2-НДФЛ или справку по форме банка

В целом, карта рассрочки от банка Home Credit очень проста в получении и использовании. А отзывы довольных клиентов карты «Свобода» только подтверждают заявленные банком сильные стороны финансового продукта.

Виды кредитных карт

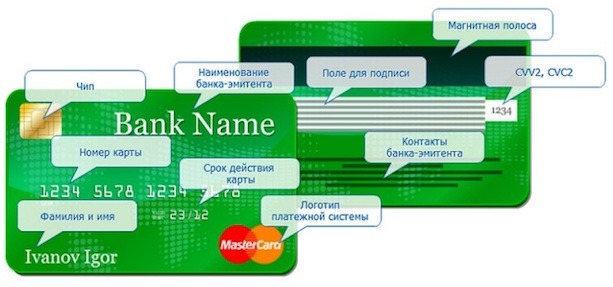

Кредитная карта по внешнему виду не отличается от дебетовой. Иногда банки на лицевой стороне пишут слова “CREDIT”, “CREDIT CARD” или “КРЕДИТНАЯ КАРТА”. Но это не обязательные надписи.

Основные элементы кредитки представлены на рисунке.

В классификации кредиток мы также не обнаружим отличий от дебетовых карточек:

- По типу платежных систем: Visa, MasterCard, МИР. Это самые используемые на сегодняшний день.

- По набору льгот и привилегий: классические (стандартные), золотые, платиновые и др. Здесь отдельно можно выделить платежные средства для определенных категорий клиентов. Например, для путешественников, автомобилистов, любителей онлайн-игр и т. д.

- По персонализации: именные и неименные. Если на вашей карте написано имя и фамилия, значит, вы держите в руках именную карту. Все просто.

- По техническим параметрам: с магнитной лентой, с чипом или с тем и другим. Современные платежные средства часто оснащают системой бесконтактной оплаты PayWave и PayPass. Достаточно поднести к считывающему устройству и оплата произведена.

Какую выбрать именно вам? Это зависит от многих параметров, в том числе и от ваших потребностей и финансовых возможностей. Обо всех нюансах выбора вы можете прочитать в статье о выборе кредитных карт.