Как можно приостановить исполнительное производство: варианты и сроки

Содержание:

- Когда производство возобновляется

- Как стать плательщиком НПД

- Можно ли ИП приостановить деятельность

- Административное приостановление деятельности

- Какие документы нужны для снятия ИП с учёта

- «Стоп-аренда»

- Ликвидация ИП по шагам

- Какие будут последствия, если вовремя не «закрыть» ИП?

- Как приостановить деятельность ИП?

- Приостановление деятельности ИП: порядок и последствия

- Вынесение постановления об административном приостановлении деятельности

Когда производство возобновляется

Возобновить производство могут исключительно те инстанции, которые занимались приостановлением дела. То есть, это только суд или пристав, которому направлялось заявление. После возобновления все меры по производству продолжаются. Но для восстановления дела нужно пройти определённую процедуру, прописанную в законодательстве:

- Написать заявление о возобновлении ИП. В заявлении описываются главные этапы процедуры, которые последовали с момента приостановления и до возобновления. Обязательно вписываются основания для возобновления.

- Подать заявление в канцелярию отдела судебных приставов, которое дело останавливал. Если ранее процедура проходила через суд, подавать новый документ нужно туда же.

Составить заявление может взыскатель или его доверенное лицо при условии наличия документально заверенной доверенности. Дальнейший алгоритм одинаковый как для службы приставов, так и для суда – ИП возобновляют.

Как стать плательщиком НПД

Налог на профдоход, который начинался в качестве эксперимента для самозанятых в четырех регионах РФ, с 1 июля стал действовать почти по всей России. Работать на НПД могут не только обычные физические лица, но и индивидуальные предприниматели.

Для ИП это просто еще один льготный налоговый режим, наряду с УСН, ПСН или ЕНВД. То есть после регистрации в приложении «Мой налог» вы остаетесь предпринимателем, только работающим в рамках режима НПД. При этом на вас будут распространяться все льготы этого налога, в том числе, возможность не платить взносы за себя и право на специальный налоговый вычет.

Регистрация происходит онлайн на сайте ФНС или в мобильном приложении «Мой налог»

Важное условие для ИП – после регистрации в качестве плательщика налога на профдоход надо в течение 30 дней подать заявление об отказе от своего обычного режима, например, УСН или ЕНВД. Если этого не сделать, то регистрация плательщика НПД аннулируется, а ИП остается на своем прежнем режиме

Кроме того, надо сдать последнюю декларацию по соответствующему режиму за неполный год или квартал и заплатить налоги, если они были.

Находиться на НПД в режиме приостановленной деятельности можно сколько угодно. Весь этот период ИП не будет платить взносы за себя и сдавать отчеты. Но если появится возможность для ведения бизнеса, ее можно сразу осуществить. Просто надо учитывать ограничения для налога на профессиональный доход:

- годовой доход не должен превышать 2,4 млн рублей;

- нельзя нанимать работников;

- виды деятельности – услуги, работы, продажа товаров своего изготовления.

Можно ли ИП приостановить деятельность

Вообще, законодательство Российской Федерации не содержит такого понятия как «приостановление деятельности частного предпринимателя». Получается, что бизнес можно лишь прекратить, а остановить на время нельзя? Документально, да. Так сделать не получится. Если предприниматель не ведет бизнес, то до того, как он ликвидирует свой статус ИП, никакие юридические последствия не последуют.

Таким образом, на вопрос: можно ли приостановить деятельность ИП, ответ будет отрицательный. Ни Гражданский кодекс, ни иные законодательные акты не предусматривают порядка временной остановки деятельности ЧП. Соответственно, и нет законодательного понятия «заявление на приостановку индивидуальной деятельности». Другие виды бланков и форм, для оформления остановки бизнеса тоже не найти. То есть, закрыв свои точки продаж, либо иным образом перестав осуществлять свой бизнес, уведомлять территориальный отдел налоговой инспекции вам не нужно.

Не редки случаи, когда временное прекращение предпринимательской деятельности неизбежно. Тут запретов нет. Хотите – работайте, хотите – нет. Но от налогов и отчетов вас никто не освободит.

Статус ИП для физического лица является бессрочным, каких-то ограничений по времени действия регистрации физического лица в качестве ИП не предусмотрено. Никто не заставит вас работать и вести дела.

Главное, останавливая свою частную практику, нужно знать, что от обязанностей перед государственными органами и фондами вас никто не освободит.

Как и прежде придется отчитываться в налоговую инспекцию, сдавать документы в Фонд соцстраха, Пенсионный фонд и т.д.

При некоторых системах налогообложения нужно будет сдавать нулевую декларацию, и платить не нужно. Если применяется единый налог на вменяемый доход, то платеж остается. Фиксированный сбор в ПФР отменить тоже нельзя. Если вы просто перестанете сдавать отчетность и платить сборы, то на вас обязательно будут наложены штрафы и начислены пени. Через суд вы этот вопрос не решите, так как по закону это правомерно.

Единственный выход, не платить налоги и штрафы – это ликвидировать статус ИП, а когда решите возобновить бизнес, вновь пройти регистрацию в качестве бизнесмена. Из затрат в этом случае, будет лишь оплата государственных пошлин: за закрытие статуса ЧП – сто шестьдесят рублей, и за открытие ИП вновь – восемьсот рублей. По сравнению с постоянными затратами при приостановке бизнеса (налоги, отчеты, отчисления в фонды), расходы на пошлины будут невелики.

Административное приостановление деятельности

Сначала о принудительном приостановлении деятельности ООО. Эта мера предусмотрена статьей 3.12 КоАП РФ и применяется только в ситуациях, прямо указанных в законе, например:

- угроза жизни или здоровью людей;

- возникновение эпидемии или заражения;

- радиационная авария или техногенная катастрофа;

- причинение существенного вреда окружающей среде;

- нарушение правил оборота наркотических и психотропных веществ;

- легализация доходов, полученных преступным путем;

- финансирование терроризма;

- нарушение правил привлечения иностранных работников к торговой деятельности;

- несоблюдение норм производства и оборота алкоголя;

- неприменение контрольно-кассовой техники;

- нарушение норм охраны труда;

- совершение административного правонарушения, посягающего на здоровье, санитарно-эпидемиологическое благополучие населения и общественную нравственность.

Административное приостановление деятельности организации в большинстве случаев происходит по решению суда. Но если нарушены требования промышленной безопасности, то приказ о приостановке деятельности выносит соответствующий государственный орган (например, в области безопасности гидротехнических сооружений или горный надзор).

Судебные приставы, исполняющие предписание о приостановлении деятельности ООО, самостоятельно решают, какие меры принять для этого. Обычно это опечатывание помещений и прекращение доступа на объект.

Максимальный срок принудительного приостановления деятельности – 90 суток, и его можно сократить, если нарушения были быстро устранены. Для этого надо подать в суд ходатайство, которое будет рассмотрено в течение 5 дней. Но если ничего не изменилось и за 90 суток, то приостановление деятельности будет продлено.

Что делать с работниками, если ООО временно не работает по решению суда или госоргана? В данном случае происходит простой в работе по вине работодателя. Если есть такая возможность, то можно предложить работникам перевод на другое рабочее место, например, в обособленном подразделении. Но если работники отказываются от перевода, то они вправе не выходить на работу, получая при этом зарплату. Причём, за ними сохраняется не менее 2/3 заработка, а если приостановление деятельности вызвано нарушением норм охраны труда, то зарплата выплачивается в полном размере.

Все имеющиеся обязательства перед контрагентами организация обязана выполнять, потому что принудительное приостановление деятельности не является форс-мажором. Здесь могут быть сорваны сроки исполнения договорных условий, поэтому надо попытаться их перенести. В противном случае надо быть готовым к выплате неустоек и пени за срыв обязательств перед партнёром.

В отношении уплаты налогов, взносов и сдачи отчётности приостановление деятельности ООО ничего не меняет. Здесь особенно уязвима организация на ЕНВД – если физические показатели для расчёта налоговой базы не изменились (торговая площадь, количество единиц транспорта и др.), то налог надо платить в полном размере даже в период простоя.

То есть, компания оказывается в ситуации, когда вести деятельность она не может и несёт при этом прямые убытки. Соответственно, надо принять все меры для скорейшего устранения нарушений и досрочного снятия административной санкции.

Отдельный случай временного прекращения деятельности ООО – это приостановление действия лицензии. Сначала лицензирующий орган выдаёт предписание об устранении выявленных нарушений. Если в срок до трёх месяцев предписание не будет выполнено, то действие лицензии приостанавливается, а затем она может быть аннулирована.

Для организаций, которые занимаются только лицензионным направлением бизнеса, последствия приостановления и отзыва лицензии аналогичны принудительному приостановлению деятельности.

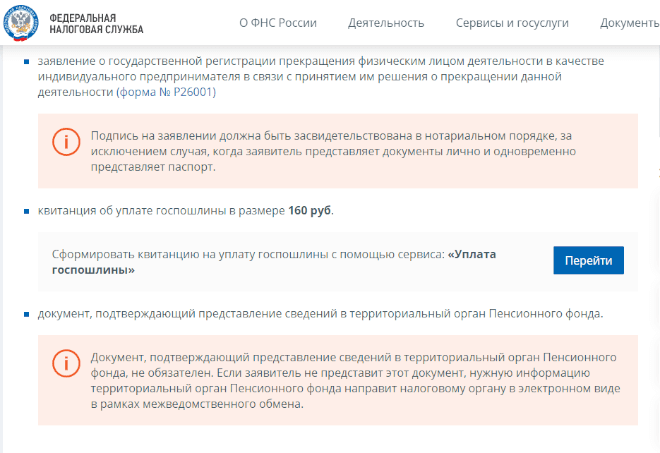

Какие документы нужны для снятия ИП с учёта

Документы, которые надо подготовить для прекращения индивидуальной предпринимательской деятельности, перечислены в статье 22. 3 закона от 08.08.2001 N 129-ФЗ:

- заявление по форме Р26001;

- квитанция об уплате госпошлины;

- документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда РФ.

Такой же перечень приводится на сайте ФНС. Причём, особо подчеркивается, что документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Ведь если заявитель его не представит, ИФНС самостоятельно запросит сведения из ПФР по межведомственному запросу.

Заявление по форме Р26001

Форма заявления Р26001 утверждена приказом ФНС России от 25.01.2012 № ММВ-7-6/25@. В бланке всего одна страница, где надо указать следующие сведения:

- код ОГРНИП;

- полное имя индивидуального предпринимателя;

- код ИНН;

- контактные данные: телефон и email;

- способ получения документа, подтверждающего снятие ИП с учёта: лично заявителю, почтой или доверенному лицу.

Объяснять причины, по которым предприниматель прекращает бизнес, или указывать сумму задолженности перед бюджетом и партнёрами не требуется. Заранее подписывать заявление Р26001 не надо, потому что подпись заявителя должен удостоверить налоговый инспектор или нотариус.

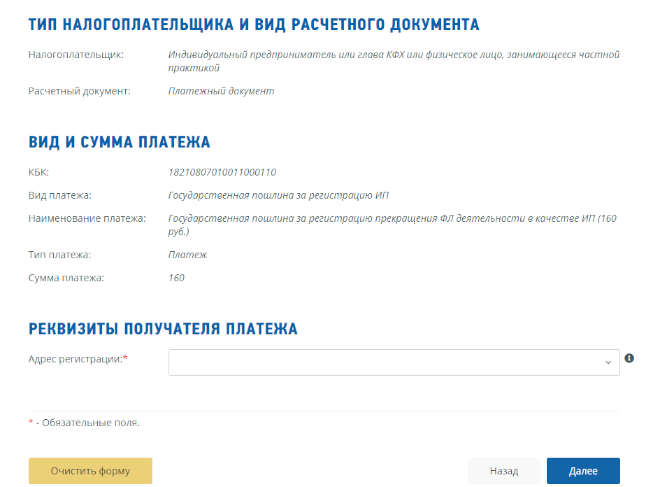

Квитанция на госпошлину для ликвидации ИП

Ликвидация ИП без электронной цифровой подписи заявителя обойдётся в 160 рублей. Именно такую сумму составляет госпошлина за снятие предпринимателя с учёта. 2019 год – это первый год, в котором за ликвидацию ИП можно не платить, если документы направляются, заверенные ЭЦП. Если же электронной подписи у предпринимателя нет, то пошлина обязательна.

Квитанция оплачивается на реквизиты регистрирующего налогового органа. Если вы не меняли прописку, скорее всего, это будет та же налоговая инспекция, где проводилась регистрация ИП. В случае сомнений можно уточнить нужные контакты на горячей линии Федеральной налоговой службы или в ближайшей ИФНС.

Если вы планируете провести ликвидацию ИП через МФЦ, то выбирайте в поле «Тип платежа» соответствующее описание. Но только заранее уточните, какой именно многофункциональный центр принимает документы.

Сведения из ПФР

В этом документе Пенсионный фонд сообщает сведения о суммах страховых взносов, перечисленных предпринимателем за себя в период ведения бизнеса. Напомним, что ИП с работниками и без работников платят за себя фиксированную сумму взносов при доходе до 300 000 рублей в год.

Как мы уже отметили, запрашивать сведения из ПФР об уплате взносов за себя необязательно. Ведь при необходимости нужную информацию ИФНС получит самостоятельно.

Можно ли приостановить деятельность ИП?

«Стоп-аренда»

Если компания приостановила деятельность и необходимости в содержании офиса у нее нет, как можно поступить? Самый рациональный способ в ситуации, когда необходимо приостановить бизнес и срок такого приостановления неизвестен — расторгнуть договор аренды. Но! Может ли компания существовать как субъект хозяйствования, не имея офиса?

Что говорят по этому поводу законодатели:

- В соответствии с п. 2 ст. 50 ГК РБ и ст. 16 НК РБ организация должна осуществлять свою деятельность по месту нахождения организации или по юридическому адресу

- По общему правилу в случае изменения места нахождения компания в порядке, установленном законодательными актами, обязана направить в регистрирующий орган соответствующее уведомление, если иное не установлено законодательными актами (часть вторая п. 3 ст. 50 ГК)

- Пункт 1.9.6 ст. 22 НК РБ обязывает компанию уведомить налоговые органы о таком изменении не позднее 10 рабочих дней.

За нарушение указанной обязанности организация может быть привлечена к административной ответственности в виде штрафа в размере 2 базовых величин (с увеличением его на 1 базовую величину за каждые 3 календарных дня просрочки представления документов и иных сведений, но не более 30 БВ, в соответствии с ч.1 ст. 13.8 КоАП).

Таким образом, совсем отказаться от офиса для компании, имеющей организационно-правовую форму общества, не представляется возможным. Но кое-что сделать все-таки можно. Например, для частного унитарного предприятия (ЧУП) решением в этой ситуации будет перерегистрация компании по месту жительства собственника компании. Хотя негативным моментом в этой ситуации будет удвоение платежей в жировке.

Приемлемым вариантом в такой ситуации может быть официальная смена юридического адреса на небольшой по площади офис, с надлежащим уведомлением государственных и отдельно налоговых органов, который будет вами арендован и куда будет приходить почтовая корреспонденция. По личному опыту знаю, что есть компании-арендодатели, которые сдают в аренду небольшие помещения, фактически непригодные для офиса, но которые могут числиться за компанией как юридический адрес.

Фото с сайта velvet.by

А что делать, когда денег нет совсем, в том числе на аренду офиса?

В такой ситуации, в целях минимизации негативных последствий, рекомендую, во-первых, договориться с предыдущим арендодателем о получении им вашей почтовой корреспонденции и передаче ее вам (например, забирать 1 раз в неделю), и, во-вторых, написать письмо-уведомление в налоговую, банк, ФСЗН, Белгосстрах, статистику, иные органы и компании, с которыми нужно сохранить контакт, с информацией о том, куда пересылать почтовую корреспонденцию и телефон контактного лица. Это спасет вас от многих неожиданностей и позволит быть в курсе всех дел.

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам (РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и СЗВ-Стаж). А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг тоже обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС России от 29.05.2017 N ММВ-7-20/484@. Подайте заявление в свою инспекцию и получите карточку о снятии кассового аппарата с регистрационного учёта.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта. Рассчитать сумму к уплате можно на нашем калькуляторе взносов.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ЕНВД – декларация не позже 20 числа месяца, следующего за закрытием, уплата налога — не позже 25 числа этого месяца;

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

Какие будут последствия, если вовремя не «закрыть» ИП?

Вы являетесь зарегистрированным индивидуальным предпринимателем, фактически не осуществляете деятельность и тем самым допускаете огромную ошибку. Помните! Если Вы имеете действующий статус индивидуального предпринимателя — Вы должны платить все положенные налоги и взносы — даже если фактически не ведете предпринимательскую деятельность. Ведь индивидуальному предпринимателю не получится избавиться от обязанности по уплате страховых взносов.

Согласно п.1 ст.430 НК РФ каждый индивидуальный предприниматель (ИП) обязан выплачивать фиксированные страховые взносы на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС). Сумма выплат индивидуального предпринимателя по страховым взносам зависит на прямую от получаемого дохода.

Рассмотрим на примере 3-х летней исковой давности. Допустим Вы зарегистрировались в качестве индивидуального предпринимателя в начале 2018 года. С начала регистрации по конец 2020 года Вы должны были уплатить страховых взносов:

- за 2018 год — 32 385 рублей, в т.ч. 26 545 рублей на ОПС и 5 840 рублей на ОМС;

- за 2019 год — 36 238 рублей, в т.ч. 29 354 рубля на ОПС и 6 884 рубля на ОМС;

- за 2020 год — 40 874 рубля, в т.ч. 32 448 рублей на ОПС и 8 426 рублей на ОМС.

Добавьте к вышеперечисленным суммам и пени. (ст. 75 НК РФ). Пени начинают исчисляться с того дня, когда должен быть оплачен страховой платеж, но данной выплаты не было.

Таким образом, минимальная итоговая сумма за 2018-2020гг. к уплате страховых взносов составит 109 497 руб.

Обращаю Ваше внимание. Требования налоговой инспекции об уплате страховых взносов даже если фактически не ведете предпринимательскую деятельность являются законными

Максимум на что Вы можете рассчитывать — о возможной отсрочке или рассрочке уплаты налогов и страховых взносов.

В некоторых случаях Вы можете не платить страховые взносы, но пока Вы не предоставите в налоговую инспекцию соответствующие документы.

Как приостановить деятельность ИП?

На практике приостановление осуществляется по двум вариантам, которые полностью соответствуют требованиям законодательства. Во-первых, если предприниматель не планирует заниматься коммерческой деятельностью длительное время, то имеет смысл закрыть ИП. В таком случае необходимо подать соответствующее заявление в налоговые органы. Затем можно будет вновь зарегистрироваться в качестве ИП и продолжить работу. Во-вторых, предприниматель может просто отойти от дел, не уничтожая свой статус. При надобности можно в любой момент вернуться к осуществлению коммерческих операций без дополнительных затрат по времени.

Приостановление деятельности ИП: порядок и последствия

Здравствуйте! В этой статье мы поговорим о приостановлении деятельности ИП.

Сегодня вы узнаете:

- Может ли индивидуальный предприниматель взять перерыв;

- Какие для этого существуют варианты;

- Какие обязанности не могут быть сняты с ИП.

Может ли ИП приостановить свою деятельность

По тем или иным причинам предприниматели порой задумываются – можно ли приостановить деятельность, и при этом не понести лишние расходы? Данный вопрос часто затрагивается бизнесменами, но редко – юристами.

По законам РФ индивидуальный предприниматель не может приостановить на время свою работу. Такой вариант просто не предусмотрен, а значит не существует подобной процедуры и схемы действий.

В России деятельность ИП может быть только прекращена. Временное приостановление не предусмотрено.

С юридической точки зрения, зарегистрированный ИП работает всегда, но ведет ли он деятельность по факту – его личное дело. И даже если предприниматель решит «взять отпуск», государство не освободит его от сдачи отчетности и уплаты налогов, взносов в государственные фонды.

С другой стороны, на некоторых режимах налогообложения (кроме ЕНВД, патента) возможно подавать в налоговую нулевые декларации и освободить себя таким образом от всех расходов кроме взносов в Пенсионный Фонд. Но, согласитесь, что это не лишние траты, а забота о собственном будущем.

Обязанности ИП, приостановившего свою деятельность

Даже если индивидуальный предприниматель не ведет никакого бизнеса и решает временно приостановить все дела, ряд обязанностей он просто не может снять с себя.

Перечислим их:

- Отчетность в ФНС, ПФР, ФСС;

- Взносы в ПФР;

- оплата налогов (если временное приостановление затрагивает бизнес на ЕНВД или патенте), на остальных режимах – подача в налоговую нулевых деклараций;

- Соблюдение трудовых прав наемных работников.

Последствия приостановки деятельности ИП

Никаких штрафных санкций за временное отступление от дел для ИП не предусмотрено. Но только в том случае, если он не прекратил выполнять свои обязательства перед государством, рассмотренные нами выше.

В противном случае предпринимателя, вернувшегося из добровольного отпуска, могут ждать крупные штрафы за несданную отчетность и неоплаченные налоги.

Отсудиться от подобных штрафов невозможно, так как они полностью отвечают законодательству, гласящему, что ИП ведет предпринимательскую деятельность все время, которое он зарегистрирован в этой роли.

Как приостановить деятельность ИП

Как мы уже говорили, по закону индивидуальный предприниматель не может приостановить свою деятельность, но если необходимость в этом все же возникает, приходится искать обходные пути.

Прежде чем решить, каким способом оформлять паузу в предпринимательстве, стоит определить, на какой срок планируется приостановка. Если речь идет о достаточно долгом периоде, то самый очевидный вариант – закрыть ИП, а затем открыть его снова.

Для приостановления деятельности ИП посредством ликвидации необходимо предоставить в налоговую:

- Заявление о ликвидации ИП.

- Квитанцию об оплате госпошлины.

- Иногда – справку из Пенсионного Фонда. Фактически налоговая сама может отправить запрос в ПФ, но не все отделения это делают.

Подтверждение прекращения деятельности будет готово через пять рабочих дней.

Далее, закрывающемуся ИП предстоит:

- В течение 12 дней сдать все отчеты в ФСС;

- Оповестить о своем закрытии ПФР, погасить имеющиеся задолженности;

- Снять с учета кассовый аппарат и закрыть расчетный счет – если они были.

Снова зарегистрироваться в качестве индивидуального предпринимателя гражданин может в любое время (даже через несколько дней). Для этого придется снова подать соответствующее заявление в регистрирующий орган (отделение налоговой по месту жительства). Никаких ограничений на количество открытий и закрытий для ИП также не установлено.

Расходы на закрытие и открытие ИП (160 и 800 рублей госпошлины) в большинстве случаев гораздо меньше расходов на налоги и отчисления в фонды, ожидающие предпринимателя, приостановившего, но не закрывшего свой бизнес.

Краткосрочные перерывы в своей работе ИП может никак не оформлять, но сдавать налоговую отчетность и выплачивать взносы в ПФ все же придется в прежнем режиме.

Предприниматели, работающие в системе ЕНВД, тоже могут минимизировать затраты, добровольно подав заявление о снятии с учета по вмененке. На время «отпуска» возможно перейти на УСН и сдавать нулевые отчеты. С возвращением к работе можно сразу подать заявление о постановке на учет по ЕНВД.

Вынесение постановления об административном приостановлении деятельности

Наказание в виде административного приостановления деятельности назначается только судьей районного суда. Законодателем предусмотрено, что при нарушении промышленной безопасности постановление может вынести должностное лицо. Такая мера является исключительной и применяется только, если с помощью других не будут достигнуты положительные результаты.

Судебное заседание проходит по правилам, предусмотренным ст. 29.7 КоАП. В случае отсутствия правонарушителя, дело все равно может быть рассмотрено без него. Если по определенным обстоятельствам нельзя рассмотреть в отсутствии, то дело откладывается.

В случаях, когда административный протокол составлен не надлежащим лицом, либо отсутствуют достаточные доказательства, судья отказывает.

По результатам рассмотрения, выносится постановление. При этом учитывается характер деятельности хозяйствующего субъекта, а также иные факты, влияющие на создание условий для реальной возможности наступления неблагоприятных последствий. Такие обстоятельства должны быть отражены в постановлении об административном правонарушении.

Кроме того, в документе указываются мероприятия, которые надо совершить для обеспечения его исполнения (например, временное прекращение эксплуатации оборудования). Но не должны быть указаны конкретные действия для выполнения этих мероприятий (например, что нужно опечатать помещение).

В срок для административного приостановления деятельности должен быть включен и срок временного запрета, в случае его назначения. Общий срок начинает исчисляться с момента фактического приостановления деятельности.