Налоги физических лиц: 8 налогов, о которых должны знать все, 2 способа проверки задолженности + 6 удобных способов оплаты!

Содержание:

- Объект обложения

- Что относят к косвенным налогам в России – список

- Какие доходы не облагаются НДФЛ

- Особенности льготных видов налогообложения

- Что за постановление Конституционного суда

- Налог на землю

- Кому положены налоговые льготы

- Размер налога на вклады

- Какие в России есть федеральные налоги (таблица)?

- Новые налоги с 2021 года

- Налоги физических лиц в России

- Транспортный налог

- Итоги

Объект обложения

Совокупный облагаемый доход, полученный в календарном году,

как в денежной, так и в натуральной форме, в том числе в виде материальной

выгоды.

Датой получения дохода является дата выплаты дохода (включая

аванс), либо перечисления дохода, либо дата передачи дохода в натуральной

форме.

Доход в иностранной валюте в целях налогообложения

пересчитывается в рубли по курсу ЦБ РФ на день получения.

Совокупный облагаемый доход

Материальная выгода

При получении работником от организации беспроцентной ссуды

или ссуды под низкий процент совокупный облагаемый доход включает материальную

выгоду в виде экономии на процентах.

Выгодой является разница между суммой, исчисленной исходя из

2/3 ставки рефинансирования ЦБ РФ по средствам в рублях (или 10% годовых по

средствам в инвалюте), и суммой фактически уплаченных процентов. Налог на

материальную выгоду удерживается организацией.

Продажа имущества

При продаже имущества, принадлежащего на праве собственности

гражданину, не зарегистрированному как плательщик налога, совокупный облагаемый

доход может быть уменьшен на сумму, не превышающую 5000-кратный размер ММОТ, при

продаже жилья, дач, садовых домиков, земельных участков, земельных паев (долей),

или на сумму, не превышающую 1000-кратный размер ММОТ — при продаже другого

имущества. (По желанию плательщика этот вычет может быть заменен вычетом

фактически произведенных и документально подтвержденных расходов.)

Получение доходов из источников за пределами РФ

При получении доходов из источников за пределами РФ

гражданами, имеющими постоянное местожительство в РФ, к вычету принимаются суммы

налогов, уплаченных за пределами РФ, но не более сумм, причитающихся по

законодательству РФ, т.е. с применением российской шкалы подоходного

налога.

Доходы, не подлежащие обложению

· Проценты и выигрыши по государственным ценным

бумагам и по бумагам органов местного самоуправления

· Страховые выплаты (возмещения) по обязательному

страхованию, по договорам добровольного долгосрочного (на срок не менее пяти

лет) страхования жизни, имущественного страхования и страхования ответственности

в связи с наступлением страхового случая, в возмещение вреда жизни, здоровью и

медицинских расходов

· Проценты и выигрыши по вкладам в банках, находящихся

на территории РФ, открытым:

q в рублях — если процент выплачивается в пределах

ставки рефинансирования, установленной ЦБ РФ

q в иностранной валюте — если проценты выплачиваются в

пределах 15% годовых

· Государственные пособия, пенсии, стипендии учащихся

Доходы, облагаемые по твердой ставке

Проценты и выигрыши по вкладам в банках, находящихся на

территории РФ, в размере, превышающем ставку рефинансирования, установленной ЦБ

РФ, действовавшей в течение периода существования вклада (15% годовых — по

вкладам в иностранной валюте), и некоторые виды страховых выплат облагаются

налогом отдельно от иных видов дохода у источника дохода по ставке 15%.

Стандартные вычеты.

Стандартные вычеты производятся по месту основной работы,

а при отсутствии таковой – любым другим источником доходов по заявлению

налогоплательщика, либо самим налогоплательщиком по окончании года.

Не применяются при наличии 3- и 5-кратных льгот и льгот

в пределах дохода, облагаемого по минимальной ставке.

| Размер дохода, нарастающим итогом с начала года |

Размер вычета в месяц |

| До 5 тыс. руб. | 2 размера ММОТ |

| От 5 до 20 тыс. руб. | 1 размер ММОТ |

| Свыше 20 тыс. руб. | Вычета нет |

Что относят к косвенным налогам в России – список

Спикер – Елена Минина, Старший научный сотрудник Лаборатории развития налоговой системы Института прикладных экономических исследований РАНХиГС.

Все налоги делятся на прямые и косвенные, третьего не дано. Косвенные налоги – налоги на товары, работы и услуги и операции с ними, наиболее известными из них являются налог на добавленную стоимость (НДС) и акцизы. Прямые налоги – налоги на доходы и имущество, наиболее известные из них налог на прибыль и налог на имущество.

Косвенные налоги фактически взимаются не с производителя, а конечного потребителя, включаясь в стоимость товара, работы или услуги, однако возможность перенесения налогового бремени на потребителя зависит от эластичности спроса.

В России все налоги кодифицированы, т.е. все они определены в Налоговом Кодексе РФ, в отдельных его главах. Так НДС посвящена глава 21 НК РФ, акцизам – 22 НК РФ, а государственной пошлине – 25.3 НК РФ. В доступной форме о налогах, которые подлежат уплате налогоплательщиками, можно посмотреть на сайте Федеральной налоговой службы www.nalog.ru. Перечень косвенных налогов ниже.

НДС – Налог на добавленную стоимость

К косвенным налогам относится НДС. Этот показатель играет большую роль в прибыли продавца. Добавочная стоимость подлежит обложению налогами. НДС – вид косвенного налога, взимаемого с покупателя. На его долю приходится 40% бюджета. Это превышает процентные показатели в формировании казны при поступлении от прямых сборов. Уплата НДС производится по каждой сделке, не имеет значения количество посредников, через которых шла продукция. НДС платит конечный потребитель. Его платят все граждане, субъекты бизнеса. НДС имеет ставки, которые различаются в зависимости от того, какая продукция реализуется. Ставки разные: от 20% до 0%.

Особенностью НДС является тот факт, что налогом облагается не вся стоимость произведенного товара, работы или услуги, а только добавленная стоимость, которая возникла на конкретном этапе создания товара, работы или услуги. Это значит, что в бюджет платится разница между НДС, выставленным покупателям, и НДС, предъявленным продавцами. В случае, если разница получается отрицательной, НДС подлежит возврату из бюджета, что приводит к возникновению налоговых схем.

В соответствии со ст. 164 НК РФ в России применяются ставки 0%, 10% и 20%. Нулевая ставка НДС применяется, например, при экспорте. Ставка в 10% действует в отношении основных продовольственных товаров, товаров для детей, большинства периодических печатных изданий, ряда медицинских товаров, а также услуг по внутренним воздушным перевозкам пассажиров и багажа. В иных случаях налогообложение производится по ставке 20%. Отметим, что, например, в Казахстане, еще одной стране- члене Евразийского экономического союза (куда входит и Россия), пониженной ставки нет вообще, однако ставка НДС – всего 12%.

Когда НДС 0 процентов:

- экспорт продукции;

- пассажирские перевозки (некоторые виды);

- реализация произведенной продукции;

- оказание услуг в сфере ЖКХ.

Отметим, что несмотря на то, что как в России, так и в ЕС НДС есть, в США, например, данный налог отсутствует. Вместо него в США применяется налог с продаж, который также является косвенным налогом, но более простым по своей сути с точки зрения расчета налога, подлежащего уплате в бюджет.

Акциз

Примером косвенного налога выступает акциз. Акцизами в России в соответствии со ст. 181 НК РФ облагаются алкогольная и табачная продукция, этиловый спирт, легковые автомобили и мотоциклы (с мощностью двигателя свыше 112,5 кВт (150 л.с.)), автомобильный бензин, дизельное топливо и ряд иных товаров. Теоретически акцизами облагаются товары, наносящие вред здоровью (повышение их стоимости за счет акциза, должно стимулировать снижение потребления данных товаров), а также товары, приносящие повышенную прибыль. Ставки различают по подакцизным товарам, ставка может быть адвалорной (в процентах к стоимости), твердой (в абсолютной сумме), комбинированной (в абсолютной сумме плюс в процентах к стоимости).

Отметим, что исторически первыми были прямые налоги в силу того, что их было легче собирать в виду очевидности их наличия, что касается, например, непосредственно самой недвижимости или привязки налога к количеству труб или окон.

Какие доходы не облагаются НДФЛ

Доходы, не подлежащие налогообложению НДФЛ в 2018 г., отображены в ст. 217 НК РФ. При расчете НДФЛ необлагаемых доходов и налоговых вычетов абсолютно нет значения, каков статус физического лица. Равноправно распределяется законопроект как к резидентам, так и нерезидентам.

Какие доходы физлиц не облагаются НДФЛ:

- пенсионные выплаты;

- стипендии учащимся в уч. заведениях;

- компенсационные выплаты;

- выплаты единовременного характера;

- алиментные выплаты;

- даровые выплаты (гранты и пр.);

- матпомощь достигшим пенсионного возраста и вышедшим на пенсию;

- компенсационные средства, предоставленные на лечение, в том числе на лечение членов семьи работника, выделенные из прибыли работодателя (из личных средств);

- суточные;

- подарки.

Отдельно стоит рассмотреть заработки, на какие государство предоставляет возможность вычета. К таковым вычетам относят:

- стандартные;

- социальные;

- имущественные;

- профессиональные.

На стандартные налоговые вычеты имеют право (ст. 218 НК РФ):

- лица, какие получили травму или увечья, болезнь от радиационного облучения, из-за работы в радиационных зонах, при ликвидации таких территорий;

- граждане с детьми, детальнее стоит обратиться к ст. 218 НК РФ п. 4;

- военнослужащие и герои войны.

К примеру, пострадавшим в качестве ЧАЭС положена помощь в размере 3 000 руб. Лица, добровольно ставшие донорами костного мозга, — 500 руб.

Социальные вычеты подразумевают, что гражданин сделал пожертвование в соцорганы (детсад и пр.), оплатил медицинское лечение себе или родственникам, стабильно вносил средства на свой пенсионный вклад или в его накопительную часть.

Имущественный вычет подразумевает получение средств обратно, которые были высчитаны с прибыли от продажи движимого или недвижимого имущества гражданина. Физические лица могут получить налоговый вычет за 2016 год в 2017 году, а за 2017-й — в 2018 году.

Налог на доходы физических лиц при продаже автомобиля

Важно! К профессиональным вычетам, согласно ст. 221 НК РФ, относятся доходы от осуществления профессиональной деятельности (адвокатство, нотариальные услуги и т. д.), предпринимательство, предоставление услуг по договору подряда, за получение награды от изобретения или права авторства

Особенности льготных видов налогообложения

Российское налоговое законодательство – сложная система, но основной ее целью является гибкость, т. е. предоставление возможности каждому налогоплательщику определить для себя оптимальные виды и порядок налогообложения

У каждого режима есть как свои плюсы, так и минусы, а перед тем как остановить свой выбор на одном из них (или нескольких), необходимо обратить внимание на ряд критериев:

- вид деятельности, которой планируется заниматься;

- организационно-правовая форма – юридическое лицо или индивидуальный предприниматель;

- штатное количество работников;

- величина дохода;

- стоимость основных средств, находящихся на балансе предприятия;

- региональные особенности ведения бизнеса и налогообложения;

- регулярность получения прибыли;

- порядок уплаты страховых взносов;

- направление деятельности (экспорт или импорт);

- возможность применения льготной налоговой ставки;

- кто будет являться основным потребителем (клиентом);

- возможность правильного подтверждения понесенных расходов в документальном виде.

Виды деятельности ООО или ИП

Если бизнес устойчиво стоит на ногах, приносит прибыль, а на предприятии трудится большое количество человек, можно спокойно работать по ОСНО. Для начинающих и небольших предприятий или индивидуальных предпринимателей лучше начать с какого-нибудь льготного режима. Виды налогообложения для ООО и ИП имеют ограничения:

УСН. Использовать режим не могут (точный перечень содержит ст. 346.12 (3) НК РФ):

- банковские и микрофинансовые организации;

- инвестиционные и негосударственные пенсионные фонды;

- организации, занимающиеся страховой деятельностью;

- ломбарды;

- оценочные организации;

- при производстве подакцизных товаров;

- при добыче и реализации полезных ископаемых (за исключением общераспространенных – песок, щебень и т. д.);

- иностранные организации;

- казенные и бюджетные учреждения;

- организации игрового бизнеса;

- применяющие ЕСХН;

- при численности работников от 100 человек.

- ЕСХН. Применять льготный режим налогообложения имеют право лишь некоторые категории налогоплательщиков:

- индивидуальные предприниматели и организации, занимающиеся производством сельскохозяйственной продукции, но при условии, что доля от реализации произведенной ими с/х продукции в общем объеме поступлений составляет не менее 70%;

- сбытовые, перерабатывающие, огороднические, садоводческие, животноводческие сельхозкооперативы, где размер дохода от реализации сельхозпродукции собственного производства или от выполнения работ либо услуг для членов таких кооперативов составляет не менее 70% от общего объема дохода;

- некоторые рыбохозяйственные организации и ИП.

- ЕНВД. В п.2 346.26 НК РФ указан полный список видов деятельности для использования ЕНВД, но власти на местах вправе сокращать этот перечень. Из основных здесь числятся:

- розничная торговля;

- услуги автостоянок;

- ветеринария;

- автомобильные перевозки;

- бытовые услуги;

- общепит;

- ремонт и техобслуживание транспортных средств и пр.

ПСН. Сюда относят несколько десятков видов деятельности, среди которых присутствуют: парикмахерские и косметические услуги, ремонт и пошив одежды, фотоуслуги, ремонт жилья и пр. Власти на местах могут дополнять список другими видами, которые есть в ОКУН.

Размер дохода

Важной особенностью при выборе вида, который будет использоваться для налогообложения, является ограничение по получаемому вследствие предпринимательской деятельности доходу. Для каждого режима установлены нормы:

|

Вид |

Сумма |

|

УСН |

|

|

ЕСХН |

Без ограничений, но не менее 70% от всего дохода |

|

ЕНВД |

Ограничения отсутствуют |

|

ПСН |

Не более 60 млн рублей |

Что за постановление Конституционного суда

У жительницы Алтайского края был дом. За 2015 год налог на него составил 47 572 Р. ИФНС посчитала его по инвентаризационной стоимости: Алтайский край на тот момент еще не перешел на расчет по кадастровой стоимости.

Женщина не согласилась с размером налога. По ее мнению, налог на дом ИФНС должна была считать по кадастровой стоимости по ставке 0,1%, а не по ставке 1,5% исходя из инвентаризационной стоимости. При этом инвентаризационная стоимость дома составляет 3 171 466 Р, а кадастровая — 2 873 674 Р. Если бы ИФНС посчитала налог по меньшей ставке исходя из кадастровой стоимости, он бы составил всего 2874 Р — это в 16,5 раз меньше.

Именно эту сумму налога жительница Алтайского края считала справедливой, поэтому в марте 2017 года обратилась в суд. Она просила признать недействительными требования ИФНС и обязать ее пересчитать сумму налога на дом.

Сначала суды вообще не хотели принимать у женщины исковое заявление. А когда суд наконец рассмотрел иск, то отказался удовлетворить ее требования. Вторая инстанция поддержала решение.

Параллельно налоговая два раза пыталась взыскать с женщины задолженность в суде, и оба раза ИФНС это не удалось: сначала суд отменил приказ о взыскании денег, а потом отказал налоговой из-за истечения срока исковой давности.

Битва в судах между жительницей Алтайского края и налоговой длилась около года. В итоге в 2018 году женщина решила, что статья 402 налогового кодекса о применении кадастровой и инвентаризационной стоимости не соответствует Конституции: она нарушает принцип равенства налогообложения и возлагает на граждан непосильную налоговую нагрузку. Поэтому она подала жалобу в Конституционный суд.

В феврале 2019 года Конституционный суд постановил, что статья 402 НК РФ не нарушает Конституцию, так как не запрещает налогоплательщику в индивидуальном порядке требовать, чтобы и во время переходного периода налог на имущество рассчитывали исходя из кадастровой стоимости, а не инвентаризационной.

Постановление КС от 15.02.2019 № 10-ПPDF, 454 КБ

При этом Конституционный суд указал, что недопустимо, чтобы у кого-то из налогоплательщиков были более выгодные условия, чем у других. Налогообложение должно быть соразмерным: нельзя допускать существенных — в два и более раза — различий в размере налога на имущество в зависимости от способа его расчета.

Если для конкретного объекта недвижимости уже установлена кадастровая стоимость, но для целей налогообложения еще официально не используется, то по ней все равно можно считать налог на имущество физлиц.

А если кадастровая стоимость недвижимости еще не определена, то ее можно применять для расчета налога по решению налоговой или суда. В этом случае необходимо оценить имущество.

Таким образом, Конституционный суд дал возможность всем гражданам требовать пересчитать налог на имущество, если сумма налога по инвентаризационной стоимости для них в два и более раза превышает сумму налога по кадастровой стоимости.

ФНС даже выпустила отдельное письмо, в котором обязала налоговые службы всех субъектов РФ изучить и применить постановление КС. Минфин России, ссылаясь на КС, также неоднократно указывал, что гражданин вправе в индивидуальном порядке требовать применить кадастровую стоимость для расчета налога на имущество.

Перерасчет налога не происходит автоматически: для этого гражданин должен подать в налоговую заявление в свободной форме.

Вернуть излишне уплаченный налог можно только за три предыдущих года. Например, если подать заявление на перерасчет суммы в 2020 году, то налог пересчитают за 2019, 2018 и 2017 годы.

Если при перерасчете окажется, что налог по кадастровой стоимости больше, чем по инвентаризационной, требовать доплаты не станут.

На сайтах судов мне не удалось найти информацию о том, что жительница Алтайского края обращалась в суд для пересмотра решения по своему делу на основании постановления Конституционного суда. Думаю, это связано с тем, что налоговая все равно уже никогда не сможет взыскать с женщины задолженность — даже в судебном порядке.

Зато благодаря постановлению КС другие граждане, которые платят налог на имущество физлиц, могут пересчитать и вернуть излишне уплаченные деньги. Этим правом я и воспользовался.

Налог на землю

Земельный налог и те, кто владеет ей на основании бессрочного пользования. Основа для расчёта налога — кадастровая стоимость, указанная в ЕГРН на 1 января текущего года. Ставки определяет местная власть, но они не могут быть больше .

|

Земля |

Максимальная ставка налога — % от кадастровой стоимости |

|

0,3% |

|

Прочие земельные участки |

1,5% |

Кому не надо платить. Земельный налог не нужно платить людям, у которых земля находится в аренде или у них есть право безвозмездного пользования.

От налога полностью освобождены коренные народы Севера, Дальнего Востока и Сибири, если на этой земле они ведут хозяйство и промысел.

Сколько платить. Налоговая сама рассчитывает сумму налога по информации с Росреестра и присылает уведомление об оплате. Но если у вас есть земля в собственности, а вы ни разу не получили уведомление от налоговой, сообщите ей, что вы владеете землей. Если этого не сделать, то налоговая в размере 20% от неуплаченных налогов.

Отправить заявление о собственности можно:

- через МФЦ;

- по почте.

К заявлению надо приложить копии правоустанавливающих документов на землю.

Сумма налога зависит от кадастровой стоимости земли, налоговой ставки, доли владельца и времени владения землей. Если земля в собственности меньше года, в расчёт включают коэффициент владения земельным участком — отношение количества полных месяцев владения землёй к числу календарных месяцев в отчётном периоде. Если просто, то надо разделить количество месяцев, в течение которых вы владеете землёй, на количество месяцев в году и ещё на 100.

При этом надо учесть, что если вы оформили право собственности до 15 числа месяца, то считать надо полный месяц, если после 15 числа — этот месяц в расчёты не входит.

Например, вы купили землю и оформили право собственности 17 мая 2019 года. В декабре, когда надо будет платить налог, вы уже будете собственником 7 месяцев, потому что май в расчёт не входит. Если бы вы оформили собственность 14 мая, то считали бы 8 месяцев владения, май надо было бы включить.

Коэффициент владения:

7 мес. собственности : 12 мес. в году : 100 = 0,006

Вы можете проверить, правильно ли налоговая рассчитала налог. Как это сделать:

- Рассчитайте коэффициент владения землёй, если земля в вашей собственности меньше года.

- Отметьте свою долю собственности.

- Перемножьте все цифры между собой.

Кому положены налоговые льготы

Причины, по которым гражданин России имеет право на получение налоговых льгот прописано в статье 407 налогового кодекса РФ, налоговые льготы могут как освобождать полностью от налоговых выплат, так и уменьшать их процент.

Это не обязанность человека, а его право, которым он может воспользоваться или нет. Не существует закона, который принуждал бы граждан собирать необходимый пакет документов для получения данных привилегий. Это сугубо добровольное действие. Льготы не имеют определенного «срока годности», их действие определяется годностью предоставленных для их получения документов.

Примечательно, что право на получение таких налоговых льгот распространяется как для физических, так для юридических лиц. Налоговые льготы предназначены для повышения уровня социальной защиты населения, а также в целях поддержки малого бизнеса. Именно поэтому так часто новые налоговые реформы вводятся в разгар кризиса в экономике страны.

Зачастую жители России не подкованы в правовом вопросе и даже не знают о своих привилегиях и продолжают платить налоги по полной программе, не используя свои законные льготы. Узнать подробнее о получении льгот на налоги можно в инспекции налоговой службы.

Кто имеет право на налоговые льготы:

- Инвалиды 1, 2 группы.

- Граждане, достигшие пенсионного возраста.

- Ветераны Великой Отечественной войны.

- Семьи военных.

- Родственники участников или погибших в боевых действиях.

Согласно закону, отказать данным гражданам в получении льгот может только налоговое законодательство, а также отказаться от государственных бонусов может и сам льготник, если посчитает нужным, это его право.

С понятием налоговых льгот разобрались, теперь нужно перейти к изучению их видов.

Размер налога на вклады

Однако реальность российской экономики такова, что депозит в ней — это малоэффективный инструмент. Его доходность позволяет лишь сберечь средства граждан, перекрыв воздействие инфляции. А реальная прибыль с вклада — минимальна, и приравнять ее можно к небольшому бонусу за сотрудничество с банком.

Поэтому на вопрос о налогообложении вкладов физических лиц в 2020 году в России ответ однозначный — нет, оно не действует. В подтверждение приводим п.1 ст. 214 Налогового кодекса РФ. В соответствии с ним подоходный налог уплачивается по:

В 2020 году ставка рефинансирования (она же — ключевая ставка в государственных документах) составляет 5.50%. Если в соответствии с законом к ней приплюсовать пять п.п., получаем 10.50%. Именно такой ставкой должна располагать депозитная программа в рублях, чтобы облагаться НДФЛ.

Но обратившись к актуальным предложениям на рынке, легко убедиться: вкладов с такой доходностью банки не предлагают. Лучшие проценты по депозитам колеблются в диапазоне 7-8% годовых — это программы от Газпромбанка, Россельхозбанка, Совкомбанка и некоторых других. Что касается вкладов в иностранной валюте, то они в редких случаях достигают 2%. Процент по долларовым депозитам находится в районе 1-2%, в евро ставка по вкладу — до 2%.

Какие в России есть федеральные налоги (таблица)?

|

Налоги (сборы) |

Какая глава НК РФ регулирует |

Кто платит |

За что платится (с чего платится) |

|

НДС |

21 |

ИП и юрлица, работающие на общей системе налогообложения (не работающие на специальных налоговых режимах*). Налоговые агенты по НДС (например, импортеры товаров и услуг от поставщиков, которые не поставлены на налоговый учет в РФ) |

С выручки от продажи товара и услуги (при ввозе товара или услуги из-за границы), если не установлено освобождение товара или услуги от НДС |

|

Акцизы |

22 |

ИП и юрлица, продающие подакцизные товары (например, табак, алкоголь, бензин) |

|

|

НДФЛ |

23 |

Физлица, не зарегистрированные как ИП. ИП на ОСН. Налоговые агенты (например, работодатели) |

С любого дохода (налоговыми агентами — с сумм, выплаченных в пользу физлиц), не освобожденного от НДФЛ |

|

На прибыль организаций |

25 |

Только юрлица, работающие на ОСН |

С прибыли от продажи любого товара и услуги |

|

НДПИ |

26 |

ИП и юрлица, добывающие полезные ископаемые |

За извлечение полезных ископаемых из недр, расположенных на территории России и за рубежом |

|

Водный |

25.2 |

ИП и юрлица, использующие природные водные источники (моря, реки, озера) в тех или иных целях (например, для промышленного цикла, выработки электроэнергии, лесосплава) |

За пользование водой из природных источников, забор воды |

|

Сбор за пользование объектами животного мира и водными биологическими ресурсами |

25.1 |

Физлица (в том числе ИП), юрлица, имеющие разрешение на охоту и рыбную ловлю |

За добычу объектов животного мира и водных ресурсов в количестве, которое установлено в разрешении на охоту или рыбную ловлю |

|

Государственная пошлина |

25.3 |

Физлица, юрлица |

За получение какой-либо государственной услуги (например, за регистрацию предприятия) |

* Хозяйствующий субъект, работающий на спецрежиме, обязан уплатить НДС в случае предъявления контрагенту счета-фактуры — основного документа, по которому исчисляется НДС.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Теперь — о региональных и местных налогах в табличном виде.

Новые налоги с 2021 года

НДФЛ с купонов по облигациям. С 2021 года брокер будет автоматически удерживать 13% с купонов по всем облигациям. Ранее от налога освобождался доход, например, получаемый от облигаций федерального займа. Так, если в 2021 году по облигациям вам начислят купонов на 20 000 ₽, то брокер автоматически удержит 2600 ₽.

НДФЛ с дохода, превышающего 5 миллионов ₽ в год. Если в течение года совокупный доход человека от зарплаты, инвестиций, сдачи недвижимости в аренду и т. д. превысит 5 миллионов ₽, то с суммы превышения будет браться 15% налога. Например, человек заработал 8 миллионов ₽ за год. С суммы до 5 миллионов ₽ он заплатит налог по ставке 13% — 650 000 ₽, а с оставшихся 3 миллионов — по ставке 15% — 450 000 ₽. То есть всего 1,1 миллиона ₽. При этом есть исключения. Ставка в размере 13% вне зависимости от суммы дохода будет применяться, например, при продаже дорогой квартиры или дорогой машины.

НДФЛ на вклады. С 2021 года в России ввели налог на вклады, превышающие 1 миллион ₽, но фактически его начнут брать только с 2022 года. Налог будет браться с дохода, который превышает сумму дохода от 1 миллиона ₽, умноженного на ключевую ставку ЦБ. На февраль 2021 года ставка ЦБ составляет 4,25% — значит, доход в размере 42 500 ₽ налогом облагаться не будет. Например, если вложить 1 миллион ₽ под 5%, можно заработать 50 000 ₽, из которых 42 500 ₽ не облагаются налогом, а оставшиеся 7500 ₽ — облагаются. С последней суммы нужно заплатить 13%, то есть 975 ₽.

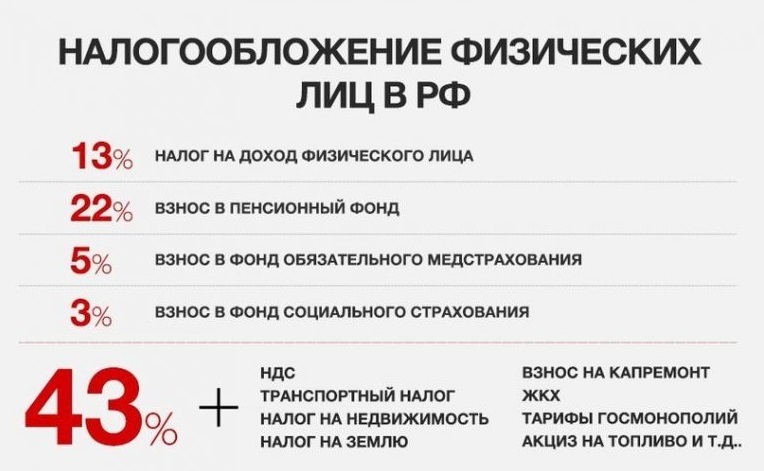

Налоги физических лиц в России

Рассмотрим предметно все существующие налоги для физических лиц, в т.ч

как узнать о имеющейся задолженности по налогам, как ее погасить, на, что обратить внимание при расчете налога с имеющегося имущества и совершаемых сделок

Объект налогообложения физлиц

Объектом налогообложения физлиц являются доходы (зарплата, наследство, подарки, дивиденды …) и имущество (квартиры, машины, дачи …)

Важно знать, что с незаконных доходов придется не только понести административную или уголовную ответственность, но и оплатить налоги

Кто является налогоплательщиком

Плательщиками налогов могут являться совершеннолетние и несовершеннолетние граждане России (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев) и нерезидентны, — лица осуществляющих деятельность на территории РФ с гражданством иных государств.

- Малолетние и несовершеннолетние дети могут владеть имуществом, в т.ч. по наследству, являющимся объектом налогообложения. Обязанность по уплате ложиться на плечи родителей и законных представителей.

- Кроме того платить налоги обязаны физические лица — резиденты (проводят в пределах страны 183 и более дней в году) и нерезиденты Российской Федерации.

Транспортный налог

Все владельцы транспортных средств, прошедших государственную регистрацию, должны платить транспортный налог. Единой ставки налога не существует. Размер оплаты зависит от нескольких факторов:

- Регион. Поскольку транспортный налог является региональным, в разных регионах власти устанавливают разные ставки и коэффициенты транспортного налога.

- Количество лошадиных сил (л.с). Единая ставка налога устанавливается на 1 л.с. Но регионы вправе устанавливать свои коэффициенты.

- Стоимость. Налог на дорогие авто стоимостью от 3 млн. рублей будет больше, т.к в этом случае применяется повышающий коэффициент. В зависимости от других характеристик автомобиля он составляет 1,1-3.

- Тип и категория транспортного средства. Они указаны в паспорте транспортного средства (ПТС).

ФНС ежегодно присылает владельцам ТС письмо с указанием суммы налога за прошлый год. Оплатить этот налог нужно до 1 декабря.

Пример. Инвестор владеет легковым автомобилем категории В мощностью 120 лошадиных сил. В регионе, где он зарегистрирован, действует установленная на федеральном уровне ставка, без применения коэффициентов. Размер транспортного налога составит 3,5*120 = 420 рублей в год.

Если инвестор использует автомобиль не для личных целей, а получает с него доход (например, сдает в посуточную аренду или под такси), то он должен оплатить также налог за полученный доход (как физическое лицо или ИП).

Итоги

Федеральных налогов довольно много. В связи с тем, что в их состав входят такие крупные налоги, как налог на прибыль и НДС, объем федеральных налогов значительно превышает суммы сборов в региональные или местные бюджеты.

Виды налогов и основания их классификации могут быть самыми разными. Виды налогов и сборов в Российской Федерации можно сгруппировать по различным признакам: субъектам, объектам, ставкам, целевому назначению и т.п. Один из главных критериев для группировки видов налогов и сборов в РФ – это тот уровень, на котором утверждается порядок уплаты этих обязательных платежей. В соответствии с данным признаком налоги бывают федеральные, региональные и местные. Основным нормативным документом, регулирующим систему налогообложения в РФ, является НК РФ. Именно этот документ содержит понятие и виды налогов и сборов и все базовые принципы формирования налоговой системы. В частности, НК РФ содержит и закрытый перечень федеральных, региональных и местных налогов (ст. 13, 14, 15). Рассмотрим виды налогов в РФ. Таблица, в которой перечислены виды налогов и их классификация в зависимости от уровня, находится ниже.

Виды налогов в РФ

|

Федеральные налоги и сборы |

Акцизы НДФЛ НДС На прибыль На добычу полезных ископаемых Сборы за пользование объектами животного мира Водный налог Госпошлина Спецрежимы (УСН, ЕНВД, ЕСХН, СРП, патенты) Платежи во внебюджетные фонды (условно — подробнее ниже) |

|

Региональные налоги и сборы |

Налог на имущество (в части организаций) Транспортный На игорный бизнес |

|

Местные налоги и сборы |

Налог на имущество (в части физических лиц) Земельный Торговый сбор |