Календари

Содержание:

- Дата начала работы

- ОТЧЕТНОСТЬ ДЛЯ ИП С НАЕМНЫМИ РАБОТНИКАМИ В 2020 ГОДУ

- Отчетность по наемным работникам

- Прочие налоги

- Календарь: сдаем отчеты для ФСС

- Календарь бухотчетности для бюджетников

- Налоговый календарь для ООО

- Особенности использования

- Прочие налоги ИП и ООО

- Российские календари отчетности

- НАЛОГОВЫЙ КАЛЕНДАРЬ НА 2020 ГОД: СРОКИ СДАЧИ ОТЧЕТНОСТИ

- 15 ноября 2021 года

- Календарь ИП 2020 по системам налогообложения

- Первое число каждого месяца

- Отчетность работодателей за работников

- Календарь бухгалтера по кварталам

- Монитор налогов и отчетности в «1С:Бухгалтерии 8»

- Налоговый календарь для ИП

- Сфера применения

Дата начала работы

В последние годы в Беларуси растет число ремесленников, то есть физических лиц, которые создают товары своими руками и с помощью специальных инструментов. Эти люди не уплачивают подоходный налог, единый налог и не ведут отчетности, но имеют право реализовывать свои товары как на специальных ярмарках, так и в интернете.

Для ремесленников в 2021 остается актуальной специальная пошлина в размере 2 базовых величин в год, то есть 58 белорусских рублей. Заплатить ее нужно не позднее 28 числа месяца, предшествующего началу творческой деятельности. То есть, если вы хотите в марте начать создавать своими руками украшения или посуду, то необходимо оплатить ремесленный сбор до 28 февраля 2021 года – и потом ежегодно повторять платеж.

Аналогичная ситуация с налогом для людей в экотуризме – 2 базовые величины за календарный год.

Отталкиваться от даты начала работы нужно будет также и физическим лицам и индивидуальным предпринимателям, которые являются плательщиками единого налога – это очень широкий круг специалистов от мастеров маникюра до репетиторов, работающих «на себя». Сумма единого налога является фиксированной, исполнительная власть устанавливают ставки в зависимости от вида деятельности, населенного пункта, места осуществления деятельности и других факторов. Каждый плательщик может узнать свою ставку ЕН в приложении 25 Налогового кодекса РБ. В отличие от двух предыдущих пошлин, единый налог платится ежемесячно или в некоторых случаях – поквартально.

ОТЧЕТНОСТЬ ДЛЯ ИП С НАЕМНЫМИ РАБОТНИКАМИ В 2020 ГОДУ

В этой таблице отражены отчеты, которые должны сдавать только ИП с наемными работниками. ИП, не применяющие труд наемных работников, от сдачи этой отчетности освобождены.

|

Наименование отчета |

Форма утверждена |

Место предоставления отчета |

Крайний срок предоставления отчета |

|

Приказом ФНС России от 14.10.2015 № ММВ-7-11/450 |

ИФНС |

Сдается один раз в квартал в последнее число первого месяца следующего квартала: за 2019 год – до 1.03.2020 (срок сдачи изменен с 2020 года); за 1 квартал 2020 года – до 30.04.2020; за 2 квартал 2020 года – до 31.07.2020; за 3 квартал 2020 года – до 31.10.2020; за 2020 год – до 1.04.2021. |

|

|

Приказом ФНС России от 02.10.2018 № ММВ-7-11/566@ |

ИФНС |

до 01.03.2020 (срок сдачи изменен с 2020 года). |

|

|

Приказом ФНС России от 10.10.2016 № ММВ-7-11/551 |

ИНФС |

Сдается один раз в квартал. Отчет на бумаге (при среднесписочной численности работников до 25 человек) – до 15 числа второго месяца, следующего за отчетным кварталом: за 4 квартал 2019 года – до 15.02.2020; за 1 квартал 2020 года – до 15.05.2020; за 2 квартал 2020 года – до 15.08.2020; за 3 квартал 2020 года – до 15.11.2020; за 4 квартал 2020 года – до 15.02.2021. Отчет в электронном виде (если работников в больше 25): за 4 квартал 2019 года – до 20.02.2020; за 1 квартал 2020 года – до 20.05.2020; за 2 квартал 2020 года – до 20.08.2020; за 3 квартал 2020 года – до 20.10.2020; за 4 квартал 2020 года – до 20.02.2021; |

|

|

приказом ФНС России от 29.03.2007 № ММ-3-25/174 |

ИФНС |

Сдается ежегодно: до 20 января 2020 года — за 2019 год. |

|

|

Постановлением Правления ПФ РФ от 07.12.2016 N 1077п |

ПФР |

Сдается каждый месяц: до 15-го числа месяца, следующего за отчетным (с учетом правила переноса выходных и праздничных дней): за декабрь 2019 г. – до 15.01.2020; до 17.02.2020; до 16.03.2020; 15.04.2020; 15.05.2020; 15.06.2020; 15.07.2020; 17.08.2020; 15.09.2020; 15.10.2020; 16.11.2020; 15.12.2020 |

|

|

На данный момент не утвержден, а опубликован для ознакомления |

ПФР |

Сдается каждый месяц: до 15-го числа месяца, следующего за отчетным:за январь 2020 года — до 17.02.2020; до 16.03.2020; 15.04.2020; 15.05.2020; 15.06.2020; 15.07.2020; 17.08.2020; 15.09.2020; 15.10.2020; 16.11.2020; 15.12.2020 |

|

|

Постановлением Правления ПФР 06.12.2018 № 507п. |

ПФР |

Сдается один раз в год. За 2019 год – до 1.03.2020. |

|

|

Приказом ФСС от 07.06.2017 № 275 |

ФСС |

Сдается один раз в квартал. До 20 (25), в зависимости от формата отчета, следующего месяца за отчетным кварталом. Отчет на бумаге: за 4 квартал 2019 года – до 20.01.2020; за 1 квартал 2020 года – до 20.04.2020; за 2 квартал 2020 года – до 20.07.2020; за 3 квартал 2020 года – до 20.10.2020; за 4 квартал 2020 года – до 20.01.2021; Отчет в электронном виде: за 4 квартал 2019 года – до 25.01.2020; за 1 квартал 2020 года – до 25.04.2020; за 2 квартал 2020 года – до 25.07.2020; за 3 квартал 2020 года – до 25.10.2020; за 4 квартал 2020 года – до 25.01.2021. |

Отчетность по наемным работникам

Если предприниматель использует наемный труд для осуществления своей деятельности, то состав отчетности значительно увеличивается. Так, календарь бухгалтера на 2020 год, сроки сдачи отчетности, таблица для ИП с работниками:

|

Контролирующий орган |

Наименование отчета |

Периодичность |

Срок сдачи |

Как заполнить |

|---|---|---|---|---|

|

ПФР |

СЗВ-М |

Ежемесячно |

До 15 числа следующего месяца |

|

|

ФНС |

2-НДФЛ |

Ежегодно |

До 2 марта |

«Сдача 2-НДФЛ в 2020 году» |

|

ЕРСВ |

Ежеквартально |

До 30 числа месяца, следующего за отчетным кварталом |

||

|

6-НДФЛ |

Ежеквартально |

До 31 числа месяца, следующего за отчетным периодом |

||

|

ФСС |

4-ФСС |

Ежеквартально |

До 20 числа месяца, следующего за отчетным периодом, если сдавать отчет на бумаге. До 25 числа — в электронном виде |

Напомним, что если в штате ИП 25 и более человек, то сдача отчетности в электронном виде обязательна. Частникам, у которых трудятся менее 24 человек, можно отчитываться на бумаге.

Прочие налоги

Если у организации есть недвижимое имущество, транспорт или земельный участок, надо сдавать соответствующие декларации. За 2019 год по земле и транспорту отчитываются не позднее 3 февраля 2020, а по недвижимости – не позже 30 марта. ИП такие декларации не сдают, им приходят уведомления из ИФНС. Сроки уплаты этих налогов устанавливают законы субъектов РФ.

Водный налог платят те, кто осуществляет забор воды из водных объектов или использует их акватории, но здесь есть целый ряд исключений, например, полив земель сельхозназначения. Сдать декларацию и заплатить водный налог надо не позднее 20-го числа месяца, следующего за отчетным кварталом.

Акцизы платят организации и ИП, которые производят, перерабатывают или импортируют подакцизные товары, указанные в ст. 181 НК РФ. Сдавать декларации и перечислять налог надо ежемесячно, не позднее 25-го числа следующего месяца (кроме операций с денатурированным спиртом и прямогонным бензином).

Календарь: сдаем отчеты для ФСС

Напомним, как определить формат предоставления сведений. Необходимо проанализировать показатель среднесписочной численности сотрудников компании. Если показатель менее 25 человек, то регистры в ФСС подают и на бумажных носителях. Если показатель равен или более 25 человек, то отчитываться придется исключительно в электронном формате. Причем электронные отчеты придется подписывать усиленной квалифицированной электронной подписью. Вот сроки сдачи отчетов для бюджетных организаций в 2020 году:

|

Наименование |

Календарь |

||

|

На бумаге |

Электронно |

||

|

Расчет 4-ФСС в части взносов на профессиональные заболевания |

За 2019 год |

До 20.01.2020 |

До 27.01.2020 |

|

За I квартал 2020 года |

До 20.04.2020 |

До 27.04.2020 |

|

|

За I полугодие 2020 года |

До 20.07.2020 |

До 27.07.2020 |

|

|

За 9 месяцев 2020 года |

До 20.10.2020 |

До 26.10.2020 |

|

| За 2020 год | До 20.01.2021 | До 25.01.2021 | |

|

Подтверждение вида экономической деятельности |

За 2019 год |

До 15.04.2020 |

Календарь бухотчетности для бюджетников

У организаций бюджетной сферы особые правила ведения бухгалтерского учета, и порядок сдачи отчетности у них отличается не только по срокам, но и по формам. Предельную дату предоставления бухотчетности устанавливает вышестоящий распорядитель в соответствии с действующими инструкциями № 33н и № 191н

Обратите внимание, в течение 2019 года в действующие инструкции вносились изменения

- за 10 рабочих дней до наступления последнего дня предоставления годовой бюджетной финотчетности учредителем, распорядителем или главным распорядителем средств бюджета;

- за 5 рабочих дней до наступления последнего дня предоставления квартальных отчетов учредителем, РБС или ГРБС.

А вот положения о месячной финотчетности были упразднены. Теперь ограничения по срокам распорядители бюджетных средств устанавливают в индивидуальном порядке.

Напомним, что для сдачи бухгалтерской отчетности услуги сторонних организаций не запрещены. НКО или бюджетное учреждение вправе заключить договор на полное бухгалтерское обслуживание или конкретно на сдачу бухгалтерской отчетности ИП или коммерческой организацией.

Налоговый календарь для ООО

| Налог | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

|---|---|---|---|---|---|

|

УСН* |

Авансовый платеж за первый квартал — не позднее 25 апреля |

Авансовый платеж за полугодие — не позднее 25 июля |

Авансовый платеж за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата налога не позднее 31 марта |

ст. 346.21, 346.23 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее до 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

Налог на прибыль организаций, у которых отчетный период квартал (при доходах в квартал не более 15 млн руб) |

Авансовый платеж и декларация по упрощенной форме за первый квартал — не позднее 28 апреля. |

Авансовый платеж и декларация по упрощенной форме за полугодие — не позднее 28 июля. |

Авансовый платеж и декларация по упрощенной форме за девять месяцев — не позднее 28 октября. |

Уплата налога за год и декларация по итогам года – не позднее 28 марта. |

ст. 285, 286, 287, 289 НК РФ |

|

Налог на имущество организаций |

Если в регионе установлен отчетный период, то не позднее 30 апреля. |

Если в регионе установлен отчетный период, то не позднее 30 июля. |

Если в регионе установлен отчетный период, то не позднее 30 октября. |

Годовая декларация не позднее 30 марта. Сроки уплаты налога и авансовых платежей (если есть отчетные периоды) устанавливают регионы |

ст. 382, 386 НК РФ |

|

Годовая бухгалтерская отчетность |

Не позднее 31 марта за предыдущий год |

— |

— |

— |

ст. 18 ФЗ № 402 от 06.12.2011 |

| Единая упрощённая декларация*** | Сдать не позднее 20 апреля | Сдать не позднее 20 июля | Сдать не позднее 20 октября | Сдать не позднее 20 января | ст. 80 НК РФ |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

***Единая упрощённая декларация сдаётся сразу по нескольким налогам, при условии что за отчётный период не было движения по счетам и кассе и отсутствовали объекты налогообложения.

Обратите внимание: бывшие плательщики ЕНВД последний раз отчитываются за 4 квартал 2020 года. Декларацию надо сдать не позже 20 января, а заплатить налог — не позже 25 января 2021 года.

Особенности использования

Как правило, календарь разрабатывается на год с учетом законодательства, принятого по тому или иному виду отчетности. Однако бывают ситуации, когда законодательные власти принимают новые нормативно-правовые акты по налогам, и отчетность нужно начинать сдавать не с начала года. Тогда в календарь вносятся соответствующие изменения, чтобы налогоплательщики не упустили этот важный момент.

Как правило, календарь разрабатывается на год с учетом законодательства, принятого по тому или иному виду отчетности. Однако бывают ситуации, когда законодательные власти принимают новые нормативно-правовые акты по налогам, и отчетность нужно начинать сдавать не с начала года. Тогда в календарь вносятся соответствующие изменения, чтобы налогоплательщики не упустили этот важный момент.

Календари налоговой отчетности по разным годам могут не совпадать в связи с изменением законодательства и разными датами выходных. При начале нового года всегда нужно использовать календарь, относящийся именно к этому налоговому периоду.

Составленный в различных электронных системах календарь налоговой отчетности может быть распечатан, чтобы он всегда был под рукой и бухгалтер смог ориентироваться на него при выполнении трудовых обязанностей.

Прочие налоги ИП и ООО

Уплата некоторых налогов зависит от наличия объекта налогообложения, поэтому платят их не все организации и предприниматели.

Земельный налог

Налогоплательщиками по этому налогу являются организации, ИП и обычные физические лица, имеющие земельные участки на правах собственности, бессрочного пользования или пожизненного владения. В отношении земельного налога действует ряд льгот:

- уменьшение налоговой базы (ст. 391 НК РФ);

- льготная налоговая ставка (ст. 394 НК РФ);

- освобождение от уплаты (ст. 395 НК РФ).

Муниципальные образования могут установить на своей территории и дополнительные льготы.

Налоговую декларацию по земельному налогу раньше сдавали только организации, а с 2021 года она вообще отменена. Земельный налог платят по месту нахождения земельных участков, сроки уплаты устанавливаются статьей 388 НК РФ. За прошедший год налог надо перечислить не позднее 1 марта следующего года. Авансовые платежи — не позднее последнего числа месяца, следующего за отчетным кварталом.

Транспортный налог

Не являются объектом налогообложения по этому налогу транспортные средства, указанные в п.2 статьи 358 НК РФ, например, транспорт сельхозпроизводителей, а также пассажирские и грузовые водные и воздушные суда, являющиеся собственностью юрлиц или ИП, основный вид деятельности которых – перевозки.

Налоговую декларацию по транспортному налогу тоже отменили с 2021 года. Сроки уплаты транспортного налога устанавливаются региональными законами.

Водный налог

Налогоплательщиками по этому налогу являются организации и физические лица, осуществляющие специальное водопользование, в виде забора воды из водных объектов или использования их акватории. Не признаются налогоплательщиками организации и физические лица, пользующиеся водными объектами договоров водопользования или решений о предоставлении водных объектов в пользование, заключенных или принятых после введения в действие Водного кодекса РФ.

Не является объектами налогообложения по водному налогу обширный перечень ситуаций забора воды или использования акватории, указанный в статье 333.9 НК РФ, таких как забор воды для полива земель сельскохозяйственного назначения, использование акватории для рыболовства и охоты, для размещения и строительства гидротехнических сооружений и др. Сроки подачи налоговой декларации и уплаты водного налога совпадают – не позднее 20-го числа месяца, следующего за отчетным кварталом.

Акцизы

Акциз – это косвенный налог, который включается в цену товара и фактически уплачивается потребителем. Платят акцизы организации и ИП, являющиеся производителями, переработчиками и импортерами подакцизных товаров. Подакцизные товары указаны в ст. 181 НК РФ, к ним относятся:

- спиртосодержащая продукция, за исключением лекарств, косметики и парфюмерии;

- алкогольная продукция, в том числе пиво;

- табачная продукция;

- легковые автомобили;

- мотоциклы мощностью свыше 150 лош. сил;

- автомобильный и прямогонный бензин;

- дизтопливо и моторные масла.

Налоговым периодом для акцизов является календарный месяц, декларация сдается по итогам каждого месяца, не позднее 25-го числа следующего месяца. В эти же сроки надо уплатить и акцизы. Исключением являются плательщики акцизов по операциям с денатурированным спиртом и прямогонным бензином: срок сдачи декларации и уплаты акцизов для них наступает не позднее 25-го числа третьего месяца, следующего за отчетным периодом.

НДПИ — налог на добычу полезных ископаемых

Этот налог платят организации и индивидуальные предприниматели, имеющие лицензии на пользование недрами, добывающие полезные ископаемые, за исключением общераспространённых. Налоговым периодом по НДПИ является календарный месяц. Сдать декларацию по налогу надо не позднее последнего числа месяца, следующего за отчетным, а заплатить налог надо не позднее 25-го числа месяца, следующего за отчетным.

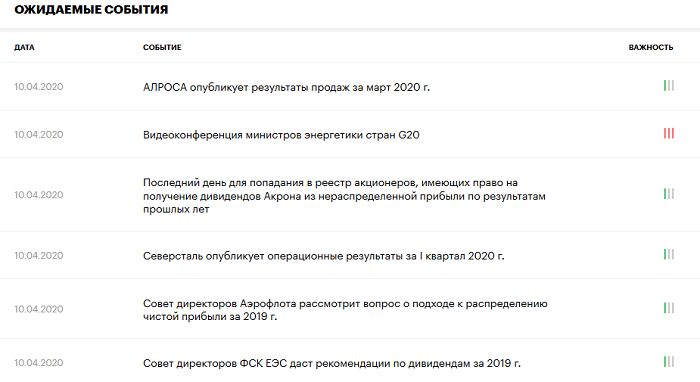

Российские календари отчетности

Получить информацию по компаниям нашей страны можно и на международных ресурсах. Она доступна на сервисах yahoo и investing.com. Существует и несколько российских агрегаторов, представляющих информацию только об эмитентах, акции которых обращаются на Московской бирже.

Один из наиболее популярных – bcs-express.ru/ozhidaemye-sobytiya. Здесь нет сведений по мультипликаторам и полученной прибыли

Вместо этого даётся оценка важности события

Функционал сервиса ограничен: инвестор не может выбрать интересующую его дату или получить какие-либо подробные сведения.

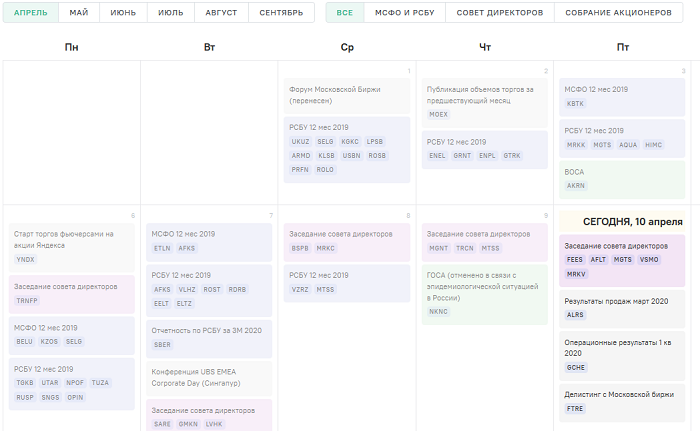

Более информативен сервис investmint.ru/calendar Он дает возможность сделать сортировку по типу события:

- публикация отчетности;

- совет директоров;

- собрание акционеров.

Данные предоставляются в удобной табличной форме. Интерфейс сайта показан ниже.

Как и на сервисе investing.com, кликнув на тикер эмитента, можно перейти на карточку компании. На ней собраны данные о дивидендах, мультипликаторах, финансовых показателях. Главный недостаток – большинство сведений доступны только по платной подписке.

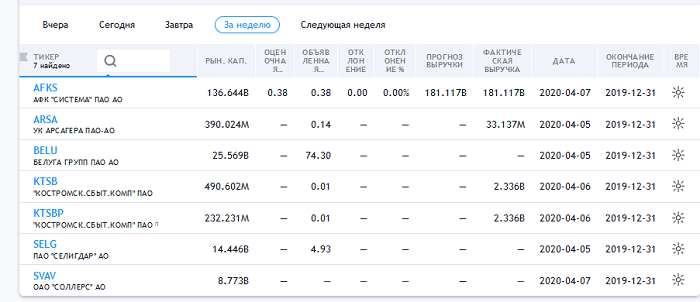

Еще один популярный ресурс – ru.tradingview.com/markets/stocks-russia/earnings. Здесь можно получить информацию и по другим странам. Сайт дает прогноз по мультипликаторам и фактической выручке. Также он информирует о том, будет ли отчет размещен в первой половине дня или после окончания торгов (последняя графа на скрине).

Еще несколько календарей отчетностей на русском языке:

- smart-lab.ru/calendar/stocks/;

- thewallstreet.pro/calendarrus;

- finam.ru/analysis/eq_dates/.

НАЛОГОВЫЙ КАЛЕНДАРЬ НА 2020 ГОД: СРОКИ СДАЧИ ОТЧЕТНОСТИ

В этой таблице представлены сроки сдачи отчетности, которую должны сдавать индивидуальные предприниматели, как применяющие труд наемных работников, так и не применяющие его.

|

Система налогообложения |

Отчетность |

Крайний срок |

|

Налоговая декларация по НДС (в 2020 году сдается только в электронном формате) |

За 4 квартал 2019 года – 25 января 2020 года; за 1 квартал 2020 года – 25 апреля 2020; за 2 квартал 2020 года – 25 июля 2020; за 3 квартал 2020 года – 25 октября 2020; За 4 квартал 2020 года – 25 января 2021 года. |

|

|

ОСН |

За 2019 год — до 30 апреля 2020 года |

|

|

ОСН |

В течение 5 рабочих дней после завершения месяца, в котором была получена прибыль |

|

|

За 2019 год – до 30-го апреля 2020 года. |

||

|

за 4 квартал 2019 года – 20 января 2020; за 1 квартал 2020 года – 20 апреля 2020; за 2 квартал 2020 года – 20 июля 2020; за 3 квартал 2020 года – 20 октября 2020; за 4 квартал 2020 года – 20 января 2021. |

||

|

Декларация по ЕСХН |

за 2019 год – 31 марта 2020 года. |

|

|

Отчеты не сдаются. Необходима подача заявления на применение ПСН. |

Не позднее, чем за 10 дней до начала применения патентной системы налогообложения. |

15 ноября 2021 года

Те белорусы, которые владеют земельными участками, каждый год обязаны уплачивать земельный налог. Ставки по нему пересматриваются государством ежегодно. Например, ставка в жилой многоквартирной зоне составляет 10 рублей 88 копеек за гектар, а в усадебной – 21 рубль 76 копеек. Жители многоэтажек могут найти строчку о земельном налоге в «жировке», а хозяева частных домов получают по почте в октябре специальную квитанцию, которую нужно оплатить до 15 ноября текущего года.

Такой же срок уплаты установлен для налога не недвижимость. Он касается тех белорусов и иностранцев, которые имеют в собственности больше одной квартиры или частный дом. Сумма налога будет определяться оценочной стоимостью объекта недвижимости: в случае с двумя и более квартирами – 0,2% от стоимости одной из квартир, за дом – 0,1% от цены объекта. Налоговая обычно присылает извещение об уплате до 1 августа, а оплатить нужно до 15 ноября.

Календарь ИП 2020 по системам налогообложения

В зависимости от выбранной системы налогообложения предприниматель сдает разные отчетные формы и бланки. Например, налоговый календарь на 2020 год (сроки сдачи отчетности для ИП на УСН) отличается от отчетов частников на «вмененке». Итак, разберем состав отчетной информации в разрезе каждой СНО.

Если ИП работает по ОСНО

Право применять льготные режимы налогообложения дается практически всем экономическим субъектам. Но чиновники предусмотрели ряд требований, которые необходимо соблюсти для перехода на упрощенные СНО. ИП, не подавший прошение о смене налогового режима, обязан нести налоговое бремя по общим нормам, то есть применять ОСНО.

В таком случае ИП отчитывается:

- По НДС — формируется декларация, КНД 115100. Срок сдачи — ежеквартально, не позднее 25 числа месяца, следующего за отчетным периодом (кварталом).

- По НДФЛ — ежегодная декларация по спецформе 3-НДФЛ. Отчитаться придется до 30 апреля года, следующего за отчетным.

- По прибыли — особая форма декларации 4-НДФЛ. Сдают отчет через месяц с момента открытия ИП. Информация необходима ФНС для расчета авансовых платежей по доходам ИП.

Предприниматель на УСН

Упрощенцы сдают только один отчет — это декларация 3-НДФЛ. Срок ее предоставления — 1 раз в год, до 30 апреля. Но правило действует только для предпринимателей, в штате которых отсутствуют наемные сотрудники. В противном случае состав отчетности существенно расширяется. Полный налоговый календарь ИП на 2020 год, сроки сдачи отчетности по наемным работникам, раскрыт в конце статьи.

Частники на ЕНВД или ЕСХН

Выбрав «вмененку», ИП должны ежеквартально сдавать декларацию по ЕНВД. Срок предоставления — до 20 числа месяца, следующего за отчетным кварталом. Напомним, что при выпадении последней даты сдачи на выходной или праздничный день дата переносится на первые рабочие сутки.

Частники, ведущие деятельность, связанную с сельским хозяйством, отчитываются по форме КНД 1151059. Отчитывайтесь в ФНС до 31 марта ежегодно.

Первое число каждого месяца

Белорусы, которые сдают в аренду жилые или нежилые помещения, а также машино-места, обязаны каждый месяц платить налоги со своего дохода. Перед этим нужно заключить письменный договор с арендатором и зарегистрировать его соответствующем госоргане: исполкоме или ЖЭУ. После этого не позднее 1 числа месяца, в котором вы получаете доход от аренды, нужно оплатить налоги. Какова будет эта сумма – определяется государством и зависит от населенного пункта и типа сдаваемого помещения. Например, налог с одной сдаваемой комнаты в Минске составляет сейчас 34 рубля 30 копеек, а с гаража в любом областном центре – 12 рублей 20 копеек.

Отчетность работодателей за работников

Дополнительно к указанной налоговой отчетности все работодатели (ИП и ООО) сдают за своих работников следующую отчетность:

| Отчет | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

|---|---|---|---|---|---|

|

Расчет по страховым взносам в ИФНС |

Не позднее 30 апреля за первый квартал |

Не позднее 30 июля за полугодие |

Не позднее 30 октября за девять месяцев |

Не позднее 30 января за календарный год |

п.7 статьи 431 НК РФ |

| СЗВ-М в ПФР | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | ст.11 ФЗ №27 от 01.04.96 |

| СЗВ-Стаж | Не позднее 1 марта за предыдущий год | — | — | — | ст.11 ФЗ №27 от 01.04.96 |

| СЗВ-ТД | Не позднее рабочего дня, следующего за приемом или увольнением | Не позднее 15 числа месяца, следующего за тем, в котором произошли другие кадровые события. | — | — | ст.11 ФЗ №27 от 01.04.96 |

|

4-ФСС в ФСС* |

Не позднее 20 апреля в бумажной форме и не позднее 25 апреля в электронной за 1 квартал |

Не позднее 20 июля в бумажной форме и не позднее 25 июля в электронной за 1 полугодие |

Не позднее 20 октября в бумажной форме и не позднее 25 октября в электронной за 9 месяцев |

Не позднее 20 января в бумажной форме и не позднее 25 января в электронной за год |

ст.24 ФЗ № 125 от 24.07.98 |

|

2-НДФЛ в ФНС |

Не позднее 1 марта по итогам 2020 года |

— |

— |

ст. 230 НК РФ |

|

| 6-НДФЛ в ФНС | Не позднее 30 апреля за 1 квартал |

Не позднее 31 июля за 1 полугодие |

Не позднее 31 октября за 9 месяцев | Не позднее 1 марта за прошедший год | ст. 230 НК РФ |

| Справка-подтверждение основного вида деятельности в ФСС** | Не позднее 15 апреля по итогам года | — | — | — | Приказ Министерства здравоохранения и соцразвития РФ от 31 января 2006 г. № 55 |

*Если численность работников от 25 человек, отчет сдается только в электронном виде.

**Подтверждение основного вида деятельности в ФСС ИП-работодатели сдают только в случае, если они изменили вид основной деятельности, по которой в прошедшем году получен наибольший доход.

Cроки сдачи в Росстат специфические, обычно отчётность сдается выборочно, по запросу статорганов. Но в 2021 году проводится очередное сплошное наблюдение за деятельностью субъектов МСП. Отчитаться надо не позднее 1 апреля 2021 года.

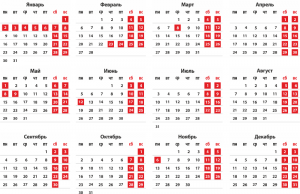

Календарь бухгалтера по кварталам

1 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 21 | 22 | 23 | 24 | |

| 26 | 27 | 29 | 30 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 11 | 12 | 13 | 14 | |

| 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

2 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 16 | 17 | 18 | |

| 19 | 21 | 22 | 23 | 24 | 25 | |

| 27 | 29 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 18 | 19 | 20 | 21 | 22 | 23 | |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 16 | 17 | 18 | 19 | 20 | |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 |

3 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 16 | 17 | 18 | |

| 19 | 21 | 22 | 23 | 24 | 25 | |

| 27 | 29 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | ||||||

| 3 | 4 | 5 | 6 | 7 | 8 | |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 17 | 18 | 19 | 20 | 21 | 22 | |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

4 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 21 | 22 | 23 | 24 | |

| 26 | 27 | 29 | 30 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

Монитор налогов и отчетности в «1С:Бухгалтерии 8»

В некоторых случаях альтернативой сервису Список задач в «1С:Бухгалтерии 8» (ред. 3.0) может стать Монитор налогов и отчетности (раздел Руководителю – Анализ), который показывает общую картину уплаты всех налогов и представления всей отчетности на текущий день в виде цветных прямоугольных блоков (индикаторов), рис. 10.

Рис. 10. Монитор налогов и отчетности

Монитор в первую очередь предназначен для организаций и индивидуальных предпринимателей, применяющих УСН и/или ЕНВД. По остальным организациям и ИП состояние уплаты по ряду налогов (НДС, НДФЛ, налог на прибыль и др.) монитором не контролируется. Такие налоги и отчеты отмечаются в мониторе серым цветом.

Всего в мониторе предусмотрено четыре цвета индикаторов:

- зеленый цвет означает, что за текущий налоговый (отчетный) период налоги уплачены, а отчетность сдана, и в ближайшее время не требуется совершения новых платежей или сдачи новой отчетности. Факты выполнения обязательств по налогам и отчетности анализируются с момента начала ведения учета в программе;

- желтый цвет сообщает о начале текущего отчетного (налогового) периода. В это время рекомендуется начинать подготовку отчетности и уплаты налогов. По отчетности желтый индикатор сохраняется до момента окончания отчетного периода, а для организаций, подключенных к сервису 1С-Отчетность, − до момента получения положительного подтверждения сдачи отчетности. По уплате налогов отображается текущая сумма к уплате с учетом переплаты прошлых периодов;

- красный цвет сигнализирует о том, что уплата какого-либо налога была пропущена, а какой-то отчет за прошедший налоговый (отчетный) период не сдан. Монитор отслеживает, за какой конкретно период не был сдан отчет. Для налогов по умолчанию считается, что оплата была пропущена за последний завершенный период. Если организация подключена к 1С-отчетности, то также анализируется статус представления отчетности;

- серым цветом помечаются налоги и отчеты, по которым выполнение задач в мониторе не отслеживается.

Если начинается очередной налоговый (отчетный) период и при этом по прошедшим периодам остались просроченные платежи (отчеты), то красный цвет индикатора одновременно сообщает и о необходимости уплаты налога (сдачи отчета) за текущий период, и о необходимости выполнить обязательства по просроченным платежам (отчетам).

Анализ данных по уплате налогов и сдаче отчетности выполняется на основе счетов бухгалтерского учета. Поэтому суммы налогов в мониторе могут не совпадать с суммами по данным налоговых органов в части пеней и штрафов. Штрафы и пени в мониторе не анализируются. Если представлялась уточненная отчетность, то она в мониторе не контролируется, при этом сдача «нулевой» первичной отчетности отслеживается.

Непосредственно из монитора по соответствующей ссылке можно перейти к выполнению задачи по подготовке отчета или к уплате налога.

Налоговый календарь для ИП

Подробнее о налогообложении ИП. Самый простой налоговый календарь у ИП, не имеющих работников:

| Налог | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

|---|---|---|---|---|---|

|

УСН* |

Авансовый платеж за первый квартал — не позднее 25 апреля |

Авансовый платеж за полугодие — не позднее 25 июля |

Авансовый платеж за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата налога не позднее 30 апреля |

ст. 346.21, 346.23 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

НДФЛ |

Авансовый платеж за 1 квартал — не позднее 25 апреля |

Авансовый платеж за полугодие — не позднее 25 июля |

Авансовый платеж за девять месяцев — не позднее 25 октября |

НДФЛ по итогам года — не позднее 15 июля. Декларация за год по форме 3-НДФЛ до 30 апреля включительно |

ст. 227 – 229 НК РФ |

| Единая упрощённая декларация*** | Сдать не позднее 20 апреля | Сдать не позднее 20 июля | Сдать не позднее 20 октября | Сдать не позднее 20 января | ст. 80 НК РФ |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

***Единая упрощённая декларация сдаётся сразу по нескольким налогам, при условии что за отчётный период не было движения по счетам и кассе и отсутствовали объекты налогообложения.

Обратите внимание: бывшие плательщики ЕНВД последний раз отчитываются за 4 квартал 2020 года. Декларацию надо сдать не позже 20 января, а заплатить налог — не позже 25 января 2021 года. . ИП, работающие на ПСН, декларацию не подают

Налог, в виде стоимости патента, выплачивается следующим образом:

ИП, работающие на ПСН, декларацию не подают. Налог, в виде стоимости патента, выплачивается следующим образом:

- Патент, выданный на срок до шести месяцев, надо оплатить в полном объеме не позднее срока окончания его действия;

- Если срок действия патента составляет от шести месяцев и до года, то одну треть его полной стоимости надо оплатить не позднее 90 дней после начала действия, а две трети — не позднее срока окончания действия патента.

У предпринимателей есть также специфический платеж, который не относится к налогам, но обязателен к уплате. Это страховые взносы на свое пенсионное и медицинское страхование.

Взносы делятся на две группы:

- обязательные в фиксированной сумме, которая одинакова для всех ИП;

- дополнительный, в размере 1% от суммы годового дохода, превышающего 300 000 рублей.

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года. То есть взносы ИП в размере 40 874 рубля надо заплатить не позже 31 декабря 2021 года, а дополнительный взнос — не позже 1 июля 2022 года. Отчетности по взносам за себя нет.

Кроме того, у ИП, имеющих соответствующий объект налогообложения, есть обязанности по другим налогам: земельному, водному, транспортному, НДПИ, акцизам. Информацию об этих налогах смотрите в конце статьи.

Сфера применения

Любой субъект предпринимательской деятельности, то есть ООО, ИП, АО и т.д. тесно связан с государством налоговыми обязательствами, а с работниками – обязательствами по выплате заработной платы и перечислению обязательных страховых взносов.

Сроки, в которые субъект предпринимательской деятельности обязан исполнить свои налоговые обязательства, существенно варьируются в зависимости от:

- налогового режима;

- вида налога;

- положений федеральных законов и подзаконных актов;

- положений региональных норм;

- формы сдачи отчета в бумажной или электронной форме.

Календарь бухгалтера на 2021 год в равной степени подходит всех субъектам предпринимательской деятельности, вне зависимости от режима налогообложения, поскольку предоставляет пользователям дифференцированный список сроков по налоговым обязательствам – ежемесячным, ежеквартальным или годовым.

Используя разработанный нами календарь, субъект предпринимательской деятельности не допустит нарушений налогового законодательства в части соблюдения сроков, предусмотренных ст. 57 НК РФ.