Код дохода по гпх в справке 2 ндфл 2021

Содержание:

- Значение кода 2300 в справке о доходах по форме 2-НДФЛ

- Коды вычетов по НДФЛ в 2019 году

- Примечание:

- Возможные ошибки при заполнении

- Что означает данный и другие коды, которые облагаются НДФЛ

- Как применять новый код дохода 2013 в справке 2-НДФЛ

- Вопросы и ответы

- Код дохода 2000 в справке 2-НДФЛ

- 1400

- Коды доходов в справе 2-НДФЛ: с 1530 по 1554

- Код дохода компенсации за неиспользованный отпуск

Значение кода 2300 в справке о доходах по форме 2-НДФЛ

Для начала разберемся, что такое данная справка. НДФЛ расшифровывается как Налог на Доходы Физического Лица.

Справка 2 НДФЛ – это особый вид документа, выдаваемый в бухгалтерии по месту работы. В соответствии с Налоговым кодексом Российской Федерации работодатель обязан выдавать данную справку по требованию работника.

Справка заполняется по официальной форме разработанной Федеральной налоговой службой.

В справке указывается фамилия имя, отчество сотрудника, реквизиты работодателя.

А в главном поле указываются статьи и суммы дохода за каждый месяц за последний отчетный год. В нижней части справки указывается количество налоговых и иных отчислений, а также налоговых вычетов.

- Справка выдается строго по утвержденной Налоговой Службой форме;

- Данные указанные в получаемой справке не должны отличаться от паспортных;

- Все виды какого-либо дохода гражданина должны иметь кодовые значения;

- Все числовые коды каких-либо доходов гражданина должны быть обновлены в последней редакции.

Так как справка несет в себе самую полную и достоверную информацию об источниках и сумме доходов, а также сумме налоговых отчислений, справка по форме 2 НДФЛ является документом подтверждающим доход гражданина.

Справка по данной форме может понадобится в нескольких жизненных ситуациях. К примеру:

- При получении кредита;

- При получении ипотеки;

- При оформлении пособий и материальной помощи от государства;

- При расчете выплаты выходного дня;

- При расчете больничного пособия;

- При расчете отпускного пособия;

- При расчете иных пособий;

- При расчете пенсионных отчислений и прочего.

Чаще всего среднестатистическому гражданину данная справка необходима для оформления ипотечного кредитования. Банковые и кредитные организации, как правило, требуют от клиента подтверждение его доходов. И требуют предоставить справку 2 НДФЛ. В большинстве кредитных организаций предоставление данной справки обязательно.

Справку 2 НДФЛ необходимо предоставлять в управление социальной защиты для получения разного рода пособий и материальной помощи малоимущим.

В детский сад справка предоставляется в случае низкого дохода семьи, для получения льгот, таких как бесплатное питание.

По структуре своей в справку включены все статьи дохода гражданина которые в свою очередь обозначены числовыми кодами.

Код дохода 2300 в данной справке указывает на то что данный вид дохода был получен гражданином в качестве пособия. В данном случае код 2300 подтверждает выплату сотруднику пособия в виде денежной компенсации по временной нетрудоспособности.

И в данной справке у вас появится новый числовой код статьи дохода гражданина по номеру – 2300.

В Российской Федерации большая часть видов статей дохода граждан подлежат обязательному налоговому вычету. Такие отчисления направляются в Фонд обязательного Пенсионного Страхования граждан и фонд Соц. защиты граждан.

Все отчисления работодатель осуществляет на основании предоставленных бухгалтерией отчетных документов подтверждающие статьи доходы сотрудников.

Подробную инструкцию по правильному и грамотному составлению требуемой справки можно найти в общедоступном ресурсе, на официальном сайте Федеральной Налоговой Службы и ознакомиться с ней бесплатно.

Как и указывали ранее, код 2300 будет являться обозначением данных по выплатам сотрудникам работающей организации, которые были насчитаны им в качестве пособия по временной или полной нетрудоспособности.

Кодексом Российской Федерации (налоговым) в указанной ситуации утверждено, что данный вид пособия будет являться доходом и разумеется должен подлежать обязательному налоговому вычету.

В заключении хотелось бы отметить еще раз – при заполнении справки, если работнику начислялось пособие по временной (или полной) нетрудоспособности, то данный вид дохода должен, в соответствии с кодексом, быть обозначен числовым кодом 2300.

Коды вычетов по НДФЛ в 2019 году

Вместе с кодами доходов утверждены и коды налоговых вычетов по НДФЛ. Код налогового вычета в справке 2-НДФЛ указывается в соответствии с таблицей, приведенной в Приказе ФНС (Приложение № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@). Некоторые суммы и коды вычетов в справке 2-НДФЛ указываются в строках таблицы раздела 3 напротив того дохода физлица, в отношении которого этот вычет применяется. Для других вычетов в справке есть специальный раздел 4. Ниже приведены отдельные коды вычетов, о которых не упоминалось ранее.

Код вычета 126 в справке 2-НДФЛ ставится, если родителю предоставляется стандартный вычет на первого ребенка в возрасте до 18 лет либо на учащегося очной формы обучения в возрасте до 24 лет (пп. 4 п. 1 ст. 218 НК РФ). Для вычета на второго ребенка предусмотрен код 127 в справке 2-НДФЛ, на третьего и каждого следующего ребенка – код 128.

Для вычетов родителю на ребенка-инвалида предусмотрен код вычета 129 в справке 2-НДФЛ.

Код вычета 104 в справке 2-НДФЛ должен быть проставлен тогда, когда вычет предоставляется лицу, указанному в списке пп. 2 п. 1 ст. 218 НК РФ. В нем поименованы герои СССР, герои России, участники ВОВ, родители и супруги военнослужащих, погибших при исполнении обязанностей военной службы и другие.

Код вычета 311 в справке указывается, если работнику был предоставлен имущественный вычет в связи с приобретением им или строительством жилья на территории РФ (пп.3 п.1 ст.220 НК РФ). Если же работнику при этом пришлось воспользовался целевым займом или кредитом и вычет ему положен в сумме процентов, уплаченных по нему, то для такого вычета предусмотрен код 312 (пп.4 п.1 ст.220 НК РФ).

Код вычета 501 в справке 2-НДФЛ используется при применении вычета из стоимости подарков, полученных от организаций и предпринимателей.

Код вычета 508 в справке 2-НДФЛ покажет, что был применен вычет по суммам единовременной материальной помощи, оказываемой работодателями работникам при рождении ребенка.

>Коды в справке 2-НДФЛ в 2019 году: расшифровка

Полная расшифровка кодов дохода и вычетов в справке 2-НДФЛ приводится в Приказе ФНС.

Примечание:

Если в справочнике нет нужного кода, на который могут быть отнесены доходы, которые указываются в разделе 3, справки 2 НДФЛ, коды доходов в справке 2-НДФЛ следует отнести на иные доходы, код «4800».

Если у работника имеются доходы, которые не облагаются налогом, например выходные и детские пособия, они в справку не вносятся. Есть также доходы, которые частично облагаются налогом и вносятся в справку как облагаемые налогом доходы. Это материальная помощь или подарки, в том случае если их сумма превышают лимиты т. е. свыше 4 000 рублей. А сумма материальной помощи или подарка не превышающая 4000 рублей в справку не заносится.

Обратите внимание еще на один нюанс, при выборе кода доходов:

Если работодатель вызвал сотрудника из отпуска, то по коду 2012 следует отразить выплаты за те дни отдыха, которые он успел использовать (письмо ФНС от 24.10.2013 № БС-4-11/19079). Для оставшейся суммы отпускных проставьте код 2000.

В настоящее время подготовлен проект приказа от 20.11.2020, которым коды доходов будут дополнены:

1401 — Доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества;

1402 — Доходы, полученные от сдачи в аренду или иного использования имущества, за исключением доходов, полученных от сдачи в аренду или иного использования жилого недвижимого имущества;

1500 — Доходы по договорам купли-продажи (мены) ценных бумаг, налогообложение которых производится в соответствии с абзацем третьим пункта 1 статьи 226 Налогового кодекса Российской Федерации;

2004 — Суммы выплат ежемесячного денежного вознаграждения за классное руководство педагогическим работникам государственных и муниципальных общеобразовательных организаций, производимые за счет средств федерального бюджета;

2017 — Суточные, превышающие 700 рублей за каждый день нахождения в служебной командировке на территории Российской Федерации и не более 2 500 рублей за каждый день нахождения в служебной командировке за пределами территории Российской Федерации;

2763 — Суммы материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам;

3011 — Доходы в виде выигрышей, полученных от участия в лотерее;

строки 2611, 3010 будут изложены в следующей редакции:

2611 — Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности в установленном порядке безнадежной к взысканию, за исключением указанных в пункте 621 статьи 217 Налогового кодекса Российской Федерации;

3010 — Доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе;

Строка 2790 после слов «полученных ветеранами Великой Отечественной войны» дополнится словами «, тружениками тыла Великой Отечественной войны»

Статья актуализирована в соответствии с действующим законодательством 16.02.2021

Возможные ошибки при заполнении

Есть правила, которые должны исполняться при оформлении этой справки. Рассмотрим их подробнее:

- В поле, где указан налоговый агент, должна стоять подпись уполномоченного лица с расшифровкой. Эта запись ставится синими или чёрными чернилами или шариковой ручкой.

- Формат даты должен быть указан не в произвольном формате, а в формате ДД.ММ.ГГГГ.

- Печать предприятия ставится не в произвольном месте документа, а именно в нижнем левом углу. Для этого сделана специальная пометка на бланке: «М. П.».

Знание правил оформления позволит избежать ситуаций, когда приходится повторно обращаться за выдачей данного документа. Надеемся, наша статья поможет вам в этом.

https://youtube.com/watch?v=aePEQXr-dSc

Что означает данный и другие коды, которые облагаются НДФЛ

В Российской Федерации для всех жителей страны, включая резидентов, предусмотрен обязательный налог.

Физическое лицо является резидентом тогда, когда количество дней, проведенных на территории России, превышает 183 дня.

Таким образом, обязательный налог взымается со всех доходов, полученными от источника, который официально базируется в России.

Налог оплачивает наниматель в размере 13 процентов.

База налогов включает в себя всю выручку, которую получают в финансовом или в натуральном виде, за исключением средств, соответствующих налоговому кодексу Российской Федерации.

Исключения представляют из себя:

- Пособия по «декретному» отпуску, гарантированное только женщинам;

- Выплаты страхового возмещение и накопительные пенсионные выплаты;

- Федеральные социальные выплаты неработающим пенсионерам;

- Узаконенные выплаты, денежных средств за нанесенный ущерб жизни здоровью или имуществу;

- Оплата за донорство;

- Средства, выплачиваемые на содержание несовершеннолетнего ребенка, выплачиваемые одним из родителей;

- Единовременные выплаты, которые не превышают 50 тыс. рублей от работодателя при усыновлении ребенка из детдома или рождении;

- А также другие налоги, перечисленные в НК РФ ст. 217.

В России существует сумма, закрепленная на законодательном уровне, данная сумма не подлежит налогообложению, и вычитается при расчете из НДФЛ.

https://youtube.com/watch?v=x53REcKxEq0

Что Такое НДФЛ?

НДФЛ — общеобязательный безвозмездный платеж, взымаемый принудительно различными органами власти, распространяющийся на все доходы физических лиц. Справка 2-НДФЛ — акт, который выдается нанимателем за определенный период и содержит в себе сведенья об источнике прибыли, заработной плате и налогах, удерживаемых государством.

НДФЛ начисляется на такие виды прибыли:

- Заработная плата труда по официальному месту и работы в качестве совмещения с основной;

- Выплата по временному освобождению от работы включает в себя отпуск основной и дополнительный;

- Оплата больничных листов;

- Победы в конкурсах или подарки;

- Оплата за авторское право;

- Выплаты от страховой службы;

- Выплаты основанные на Гражданско-Правовому Договору;

- Дополнительная прибыль от реализации своей собственности;

- Доходы полученные за счет сдачи аренды помещения;

- И многие другие доходы налогоплательщиков.

Данную справку получают в бухгалтерском отделе компании. Выдача осуществляется в течении 3-ех суток, срок выдачи при этом регламентирован.

Что включает в себя справка 2-НДФЛ

Справка формата 2-НДФЛ включает в себе:

- Данные о нанимателе;

- Информация о работнике;

- Ежемесячная выплата 13% резидентов и граждан страны;

- Вычеты имущественные и социальные с их кодами;

- Общий итог дохода.

Справка 2-НДФЛ решает многие вопросы, которые связанны с физическими лицами, по данному документу можно узнать вычет по всем доходам. Чаще всего требуется для подтверждения того, что физическое лицо способно возвратить в банк ссуду с процентами.

Также без данного документа не обойтись при расчете пенсионных начислений, для оформления детей на попечительство, для расчета суммы алиментов.

В справке отображается информация об отпускных, больничных, различных надбавок, премиям и другим различным видам выплат, на официально работе.

Вид кодов дохода

- Код 2000 — награда за реализацию должностных обязательств. Исключение – выплата, указанная в п.29 ст. 217 НКРФ.

- Код 2001 — обозначает принятие награды директором или руководящим персоналом.

- Код 2002 — обозначает зачисление надбавки, назначаемых за высокие показатели в деятельности.

- код 2003 — бонусы или компенсации, осуществляемые за счет особых целей.

- Код 2010 Выплаты по гражданско- правовому договору.

- Код 2201 — Поощрение за авторство и свои идеи.

Коды доходов 2018 года

- Код 2013 – оплата за неиспользуемый отпуск.

- Код 2014 – оплаты выходных пособий, в объеме среднего ежемесячного оклад, руководителям.

- Код 2301 – оплата компанией взысканий, за нарушение порядка требований клиентов.

- Код 2611 – долг списанный с организации.

- Код 3021 — результат общей прибыли в качестве процента по облигациям, которые обращаются в государственные компании и предприятия, номинированные рублями.

Таким образом каждому жителю Российской Федерации необходимы минимальные знания кодов НДФЛ. Для того чтобы точно быть уверенным в сумме своего дохода, и знать, что справка вида 2-НДФЛ может потребоваться в самых разных ситуациях.

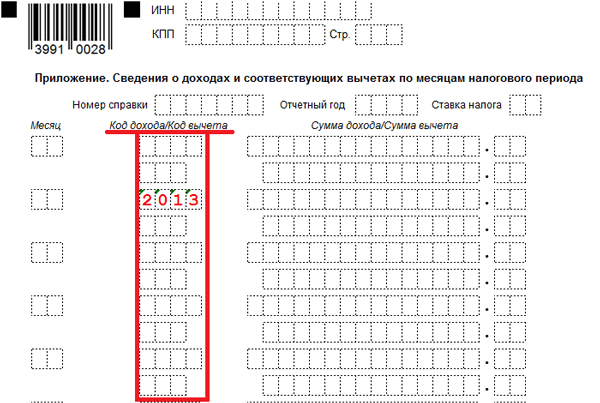

Как применять новый код дохода 2013 в справке 2-НДФЛ

Порядок применения 2013 такое же, как и у привычных шифров. Если имела место выдача компенсации за неиспользованный отдых, то в соответствующий месяц в 2-НДФЛ вносится запись.

Делается это на втором листе формы 2-НДФЛ.

- Вписываете номер месяца. Например, май – 05;

- В следующей ячейке ставите код 2013;

- В третьем столбце указываете сумму компенсации.

Напомним, что если работник отработал целый год, то ему положено 28 календарных дней отпуска. Если перед увольнением, он решил отгулять его, то никакой компенсации ему не насчитывается.

Если же он решил не гулять эти дни, а получить деньги. Обсчитайте положенную ему сумму и выдайте на руки (банкомат). В отчете 2-НДФЛ не забудьте отразить эту операцию.

При этом в отчете даже частичное пособие за отпуск пройдет под кодом дохода 2013.

Вопросы и ответы

- У нас работники уходят в отпуск с 15.01.2019 г. по 13.01.2019 г. Каким образом начислить НДФЛ в данном случае, учитывая тот факт, что отпуск начинается в одном месяце, а заканчивается в другом?

Ответ: При выплате отпускных обязанностью работодателя является перечисление денежных средств работнику не позднее, чем за 3 дня до ухода работника в отпуск. Таким образом, все отпускные работник получает в том месяце, когда отпуск начинается. Исходя из этого, периодом получения дохода будет тот месяц, в котором были выплачены отпускные.

- Работник во время отпуска ушёл на больничный, но отпускные ему были выплачены. Как в справке 2-НДФЛ отмечать выплаты по больничному листку?

Ответ: После того, как Вы получите от работника листок временной нетрудоспособности – возникнет необходимость произвести выплату пособия по данному документу. При расчёте пособия в графе напротив суммы пособия и укажете код 2300.

Работники, совмещающие работу с обучением, имеют право на получение дополнительного отпуска – учебного. От чего зависит продолжительность такого отпуска? Всегда ли он оплачивается? Какие документы обязан представить работник для получения учебного отпуска? Как отразить в бухгалтерском и налоговом учете выплату отпускных работнику-студенту? На эти и другие вопросы найдете ответы в данной статье.

Гарантии и компенсации (в том числе предоставление учебного отпуска) работникам, совмещающим работу с получением образования, а также работникам, допущенным к соисканию ученой степени кандидата или доктора наук, установлены гл. 26 ТК РФ. Согласно положениям данной главы предоставление учебных отпусков осуществляется при условии:

- получения работником образования соответствующего уровня впервые;

- наличия государственной аккредитации образовательной программы;

- успешности освоения работником соответствующего образования (то есть отсутствия у работника, проходящего обучение, академической задолженности за предыдущий семестр, выполнения им всех обязательных курсовых, лабораторных и иных работ, сдачи работником зачетов по всем дисциплинам, предусмотренным учебным планом).

Возможность предоставления учебного отпуска работнику, уже имеющему профессиональное образование соответствующего уровня, может быть предусмотрена трудовым договором или ученическим договором, заключенным между работником и работодателем в письменной форме. Работнику, совмещающему работу с получением образования одновременно в двух образовательных организациях, учебный отпуск может быть предоставлен только в связи с получением образования в одной из этих организаций (по выбору работника) (ст. 177 ТК РФ).

В коллективном или трудовом договоре дополнительно может быть закреплена возможность предоставления учебного отпуска работнику, совмещающему работу с освоением не имеющих государственной аккредитации образовательных программ (ст. 173 – 176 ТК РФ).

В отношении отдельных категорий работников предоставление учебных отпусков осуществляется с учетом следующих особенностей:

- Работник-совместитель в силу ст. 287 ТК РФ вправе претендовать на получение учебного отпуска только по основному месту работы. В связи с этим, если сотрудник, совмещающий работу с обучением, оформлен на условиях внутреннего совместительства, ему предоставляется учебный оплачиваемый отпуск по основному месту работы согласно гл. 26 ТК РФ, а по совместительству он должен оформить отпуск без сохранения заработной платы на время учебного отпуска.

- Сотрудники, совмещающие работу по срочным трудовым договорам с обучением, имеют право на получение учебного отпуска в общем порядке, установленном для работников, оформленных по трудовому договору на неопределенный срок. Срок действия трудового договора не влияет на возможность предоставления работнику учебного отпуска (ст. 58, 173 ТК РФ).

Код дохода 2000 в справке 2-НДФЛ

Заказывать на работе, для своих нужд, справку 2-НДФЛ доводилось, пожалуй, многим. И лишь малому из этого количеству людей удавалась избегать кучу вопросов, как собственно правильно читать справку. Давайте сегодня вместе отчасти заполним эти проблемы, и узнаем о самом распространённом коде дохода 2000 в справке 2-НДФЛ. Будьте уверенны, что суть справки понять легко даже тем, кто далек от образования бухгалтера. Прежде всего оттолкнёмся от общего понимания документа.

2-НДФЛ – это справка на рабочее лицо, индивидуального характера? отражающая его официальный заработок за период трудового года. Документ размещается на стандартном формате А4, по форме строго определенной Федеральной Налоговой Службой. Выражаясь более простым языком, можно сказать что составитель справки проводит финансовую сводную всех источников доходов на предприятии, которые только имеются у налогоплательщика. Эта же сводная цифра показывает и суммы удержанных подоходных налогов.

Характерной чертой справки 2-НДФЛ является обязанность в закрытии финансового года предприятия или учреждения путем сдачи отчета в Налоговый орган главным бухгалтером. При отсутствии такового после января месяца следующего года – формирование справок для сотрудников и их выдача не представляется быть возможной.

Финансовая информация в справке подлежит подробному описанию. Это заключается в следующем:

- Сведения о налоговом агенте, а именно его адреса местонахождения, телефона для связи, номера регистрации в ФНС в виде ИНН и КПП.

- Сведения о налогоплательщике, а именно точные паспортные данные, номер ИНН и адрес регистрации.

- Данные доходов, а именно официальных источников доходов на предприятии или учреждении.

- Данные налоговых вычетов, а именно в виде конечных сумм по видам вычетов.

- Общих суммы, а именно итоговые суммы доходов и вычетов за весь финансовый период.

- Реквизитов документа: номера, подписи, печати, штрих кода и указания отчетного года.

При этом обратите внимание, что пункты No3 и No4 (доходы и вычеты) расписываются по всем месяцам года. При не полном отработанном годе – только рабочие месяца

Кодировка справки 2-НДФЛ

Кодировка информации, в интересующей нас части справки о доходах, говорит о своеобразном сокращении. В теории, источников дохода на предприятии или учреждении у работников может быть не мало, и не каждый источник подается краткому его описанию. Для компактности и грамотности справки 2-НДФЛ и была разработана цифровая кодировка доходов.

Ознакомится с полным списком кодов доходов можно в приказе Налоговой службы от 10 сентября 2015 года No ММВ-7-11/387 в последней редакции.

Коды доходов расположили в цифровом диапазоне от 1010 и до 4800, без учета порядковой последовательности. Укажем несколько из них:

- 1010 – дивиденды;

- 2000 – заработная плата;

- 2300 – оплата больничного листа;

- 3020 – доходы от процентных вкладов в банке.

В статье остановимся подробнее на коде 2000.

Ежегодно нормативно-правовые документы Федеральной Налоговой Службы России претерпевают изменения. Однако в нынешний 2018 год, как и в прошлом, код дохода 2000 в справке по форме 2-НДФЛ означает заработную плату. При более подробном изучении этого вопроса – источник дохода, знаменуемый в виде вознаграждения, которое получает работник за прямое и добросовестное выполнение своих обязанностей при занимаемой должности – отвечает кодировке 2000.

Размер заработной платы устанавливается в соответствии с пунктами трудового договора, подписываемый работником при устройстве на работу. При этом стоит учесть, что официальный минимальный размер заработной платы указываемый в справке устанавливается в соответствии с федеральным законом. Исключение составляет работник, который числится в организации или учреждении на половину ставки.

Скачать себе её пустой бланк, Вы сможете пройдясь по этой ссылке:

В общую указываемую в справке 2-НДФЛ сумму под кодом 2000 может входит:

- Официально установленная работодателем заработная плата, исходя из оклада и количества ставок работника.

- В данный источник дохода относят так же и различного рода надбавки к зарплате (за выслугу лет, за награды и др.), получаемые ежемесячно с общей суммой зарплаты.

- Денежные суммы, получаемые разово как при временном замещении другого работника, при совместительстве должностей.

- Компенсирующие и стимулирующие выплаты – как отдельный вид надбавок. Их сумма полностью зависит от локального регулирования вопроса.

- Последняя возможная отдельная часть заработной платы – это доплата за работу в тяжелых и опасных условиях труда на производстве.

1400

Данное обозначение применяется только в ситуации, если гражданин, представленный работником предприятия, получил доход от сдачи какого-либо имущества в аренду компании. Обычно для этих целей предлагаются коммерческие или жилые помещения, участки земли или личные инструменты частных лиц.

Но это не относится к предоставлению в аренду какого-либо автомобиля, компьютерной сети или средств связи. Например, не применяется код 1400, если работник фирмы составил с руководством арендное соглашение на представление оптико-волоконной линии.

Если же в аренду выдаются какие-либо ценности, которые считаются «особыми», то применяется обозначение 2400.

Коды доходов в справе 2-НДФЛ: с 1530 по 1554

| Код доходы | Расшифровка |

| 1530 | Доходы, которые получены по операциям с ЦБ (ценными бумагами), которые обращаются на организованном рынке ценных бумаг |

| 1531 | Доходы, которые получены по операциям с ЦБ, не обращающимся на организованном рынке ценных бумаг |

| 1532 | Доходы, которые получены от операций с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются фондовые индексы, ЦБ или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы |

| 1533 | Доходы, которые получены от операций с производными финансовыми инструментами, не обращающимися на организованном рынке |

| 1535 | Доходы, полученные от проведения операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы |

| 1536 | Доходы, которые получены от проведения операций с ЦБ, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявленным к обращающимся ЦБ |

| 1537 | Доходы в виде процентов по займу, которые получены по совокупности операций РЕПО |

| 1538 | Доходы в виде процентов, которые получены в налоговом периоде по совокупности договоров займа |

| 1539 | Доходы, которые получены по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО |

| 1540 | Доходы, которые получены от реализации долей участия в уставном капитале организаций |

| 1541 | Доходы, которые получены в результате обмена ЦБ, переданный по первой части РЕПО |

| 1542 | Доходы, полученные в виде действительной стоимости доли в уставном капитале организации, которые выплачивают при выходе участника из организации |

| 1544 | Доходы, которые получены по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, учитываемым на ИИС (индивидуальном инвестиционном счете) |

| 1545 | Доходы, полученные от проведения операций с ЦБ, не обращающимися на организованном рынке ценных бумаг, учитываемых на ИИС |

| 1546 | Доходы, полученные от проведения операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются фондовые индексы, ЦБ или иные производные финансовые инструменты, учитываемые на ИИС |

| 1547 | Доходы, полученные от операций с производными финансовыми инструментами, которые не обращаются на организованном рынке ценных бумаг, учитываемым на ИИС |

| 1548 | Доходы, полученные от операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие финансовые инструменты срочных сделок, базисным активом которых являются фондовые индексы или ЦБ, учитываемые на ИИС |

| 1549 | Доходы, которые получены по операциям с ЦБ, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявленным к обращающимся ЦБ, учитываемым на ИИС |

| 1550 | Доходы, которые получены налогоплательщиком при уступке прав требования по договору в долевом строительстве/инвестирования долевого строительства или по другому договору, связанному с долевым строительством |

| 1551 | Доходы в виде процентов по займу, которые получены по совокупности операций РЕПО, учитываемых на ИИС |

| 1552 | Доходы в виде процентов, которые получены в налоговом периоде по совокупности договоров займа, учитываемых на ИИС |

| 1553 | Доходы, которые получены по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО, учитываемых на ИИС |

| 1554 | Доходы, которые получен в результате обмена ЦБ, переданных по первой части РЕПО, учитываемых на ИИС |

Все налоговые агенты, которые проводят операции продажи/обмена/покупки ЦБ, должны отражать доходы отчете по НДФЛ. Код дохода 1530 в справке 2-НДФЛ предназначен именно для этого.

Код дохода компенсации за неиспользованный отпуск

Еще в 2017 году чиновники скорректировали порядок заполнения справок о подоходном налоге. Законодатели ввели отдельный код дохода НДФЛ для компенсации при увольнении, в 2020 году шифр не изменился — это 2013.

Обратите внимание на нюансы применения шифра 2013 при заполнении фискальной отчетности:

|

Ситуация |

Действия бухгалтера |

|---|---|

|

Работник увольняется, но перед уходом решил полностью использовать отпуск. |

Начислите отпускные в стандартном порядке. Сумму выплаты отразите по шифру 2012 — как оплачиваемый трудовой отпуск. Этот вид дохода не имеет никакого отношения к компенсации отпуска по коду 2013. |

|

Сотрудник потребовал компенсировать дни отдыха, при этом продолжает работать. |

Работодатель вправе назначить компенсацию, но только за дни дополнительного отдыха, которые превышают минимальный предел (28 дней в год). Причем неиспользованные дни прошлых лет из расчета 28 дней в год нельзя заменить компенсацией. Компенсируйте дополнительные дни с учетом законодательных норм. Сумму считайте по среднему заработку. В справке 2-НДФЛ отразите шифр 2013, так как это значение используется как при увольнении, так и при продолжении работы. |

Пример отражения в отчетности

Рассмотрим пример, как правильно указывать код НДФЛ при компенсации за неиспользованный отпуск в налоговой отчетности. Условия для заполнения следующие: Таракашкин Сергей Борисович, работавший в ООО «ППТ.ру», уволился 29 мая 2020 года. За время трудовой деятельности в фирме сотрудник не использовал 30 дней отдыха: 28 дней основного и два дополнительных дня, предоставленные за ненормированное рабочее время.

В течение 2020 года Таракашкину С. Б. были начислены следующие суммы:

- заработная плата в размере 22 000 рублей;

- 25 300 рублей — компенсация отпуска при увольнении.

Отражаем компенсацию отпуска в справке: