Ндс при экспорте: в чем опасность ставки 20% вместо 0%

Содержание:

- Налогообложение экспортных операций НДС

- Практические рекомендации для отражения экспортных операций.

- Реализация имущества медицинского назначения

- Учет экспорта товаров за пределы Таможенного союза

- Как возместить НДС из бюджета: процедура

- Экспортный НДС — что это

- Право на вычет НДС

- Какие документы подтверждают раздельный учет

- Сроки возмещения НДС при общем и заявительном порядке

Налогообложение экспортных операций НДС

Налоговая ставка 0 процентов

В соответствии с пунктом 1 статьи 164 Налогового кодекса РФ при реализации товаров, работ и услуг на экспорт налогообложение производится по ставке 0 процентов. Для применения данной ставки необходимо представить в налоговую инспекцию пакет документов, подтверждающий осуществление экспорта.

Какие именно — регламентирует статья 165 Налогового кодекса РФ. И, кроме того, организация обязана заполнить соответствующие разделы декларации по НДС и сдать ее в налоговую инспекцию вместе с собранным пакетом документов. При этом согласно пункту 9 статьи 167 Налогового кодекса РФ моментом определения налоговой базы при осуществлении экспортных операций считается последний день месяца, в котором собран полный пакет документов.

Срок подачи «экспортного» пакета документов ограничен — 180 календарных дней с даты помещения грузов под таможенный режим экспорта (по общему правилу) этот срок считается начиная:

- с даты отгрузки (передачи) товаров в соответствии с п.3 ст.1 Протокола о косвенных налогах ТС. Датой отгрузки признается дата первого составленного обязательного первичного документа, оформленного на покупателя (первого перевозчика).

- со дня проставления таможенными органами на перевозочных документах отметки, свидетельствующей о помещении товаров под процедуру экспорта (или под процедуру свободной таможенной зоны) в соответствии с п.9 ст.

Практические рекомендации для отражения экспортных операций.

Используя рекомендации Минфина, покажем на примерах бухгалтерские записи, используемые при отражении экспортных операций по реализации товаров.

Пример 1.

25.03.2013 ООО «Горизонт» приобрело партию товара для экспортной поставки за 944 000 руб., в том числе НДС – 144 000 руб. В том же месяце был заключен внешнеторговый контракт на поставку товара иностранному партнеру. Цена контракта составила 30 000 евро. Отгрузка товара произведена 01.04.2013. По условиям контракта право собственности на товар переходит на день отгрузки товара (на день выпуска товара под таможенную процедуру экспорта). Плата за товар поступила 05.04.2013. Расходы на продажу составили 7 000 руб. Документы, подтверждающие обоснованность применения нулевой ставки по НДС, собраны:

- до истечения 180 дней – в мае 2013 г.;

- по истечении 180 дней – в октябре 2013 г.

Во втором случае возврат налога произведен в полной сумме 30.04.2014.

Официальный курс евро составил (условно):

- 1 апреля – 39,8 руб./ евро;

- 5 апреля – 40,7 руб./ евро.

Вариант 1 (до истечения 180 дней). В учете ООО «Горизонт» бухгалтер сделает следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 25.03.2013 | |||

| Оприходован товар на склад | 41 | 60 | 800 000 |

| Учтен «входной» НДС по приобретенному товару | 19 | 60 | 144 000 |

| Отражена плата поставщику за товар | 60 | 51 | 944 000 |

| 01.04.2013 | |||

| Отражена выручка от продажи товаров на экспорт (30 000 евро × 39,8 руб./евро) | 62 | 90-1 | 1 194 000 |

| Списана себестоимость отгруженных товаров | 90-2 | 41 | 800 000 |

| Списаны расходы на продажу | 90-2 | 44 | 7 000 |

| 05.04.2013 | |||

| Отражены денежные средства, полученные по контракту (30 000 евро × 40,7 руб./евро) | 52* | 62 | 1 221 000 |

| Отражена положительная курсовая разница (1 221 000 — 1 194 000) руб. | 62 | 91-1 | 27 000 |

| 30.04.2013 | |||

| Отражен финансовый результат от экспортной операции (1 194 000 — 800 000 — 7 000) руб. | 90-9 | 99 | 387 000 |

| Отражен финансовый результат по прочим операциям | 91-9 | 99 | 27 000 |

| 31.05.2013 | |||

| Принят к вычету «входной» НДС по приобретенному товару | 68-2-1** | 19 | 144 000 |

* Субсчет «Транзитный валютный счет».

**Субсчет «НДС к начислению».

Вариант 2 (по истечении 180 дней). В марте и апреле 2013 г. бухгалтер ООО «Горизонт» сделает проводки, аналогичные проводкам, указанным для варианта 1.

Расчеты по НДС будут отражены следующим образом:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 28.03.2013 | |||

| Начислен НДС по неподтвержденному экспорту поставки (1 194 000 руб. × 18%) | 68-2-2* | 68-2-1 | 214 920 |

| Принят к вычету «входной» НДС по приобретенному товару | 68-2-1 | 19 | 144 000 |

| НДС перечислен в бюджет (214 920 — 144 000) руб. | 68-2-1 | 51 | 70 920 |

| 30.04.2013 | |||

| Возвращен НДС, начисленный по неподтвержденному экспорту | 51 | 68-2-2 | 214 920 |

*Субсчет «НДС к возмещению».

Пример 2.

Воспользуемся условиями примера 1. Допустим, что ООО «Горизонт» в течение трех лет не смогло собрать необходимые документы, подтверждающие обоснованность применения нулевой ставки по НДС.

В учете ООО «Горизонт» бухгалтер сделает следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Отражена сумма НДС, начисленная по не подтвержденному в течение трех лет экспорту | 91-2 | 68-2-2 | 214 920 |

| Отражено постоянное налоговое обязательство (214 920 руб. × 20%) | 99 | 68-1 | 42 984 |

эксперт журнала «Актуальные вопросы бухгалтерского учета и налогообложения

Реализация имущества медицинского назначения

Ситуация: нужно ли платить НДС при реализации изделий, предназначенных для внутреннего протезирования?

Да, нужно.

В соответствии с Общероссийским классификатором продукции изделия, предназначенные для внутреннего протезирования, имеют код 93 9818 и входят в подгруппу 93 9800 «Материалы и средства медицинские прочие». Значит, эти изделия не относятся к протезно-ортопедическим (код 93 9600 по Общероссийскому классификатору продукции), реализация которых освобождается от НДС на основании подпункта 1 пункта 2 статьи 149 Налогового кодекса РФ.

Таким образом, при реализации изделий, предназначенных для внутреннего протезирования, организация не может воспользоваться льготой по НДС, предусмотренной подпунктом 1 пункта 2 статьи 149 Налогового кодекса РФ. Поэтому при их продаже платите НДС, при этом применяйте ставку 10 процентов (п. 1 ст. 146, подп. 4 п. 2 ст. 164 НК РФ).

Ситуация: нужно ли платить НДС при реализации автомобиля скорой помощи?

Да, нужно.

Перечень важнейшей и жизненно необходимой медицинской техники, реализация которой не подлежит обложению НДС, утвержден постановлением Правительства РФ от 30 сентября 2015 г. № 1042. В соответствии с ним к льготируемой технике относятся средства для перемещения и перевозки, которые входят в группу продукции, имеющую код по Общероссийскому классификатору продукции 94 5100. Автомобиль скорой помощи к данной группе не относится, так как ему присвоен код 45 1485. Поэтому при его реализации НДС платите в общем порядке (подп. 1 п. 1 ст. 146 НК РФ). Аналогичная точка зрения отражена в письме Минфина России от 2 июня 2008 г. № 03-07-07/65.

Пример начисления НДС при реализации автомобиля скорой помощи

ООО «Альфа» – коммерческий медицинский центр. В 2013 году организация приобрела автомобиль скорой помощи. Первоначальная стоимость автомобиля и по данным бухгалтерского, и по данным налогового учета составила 350 000 руб. Автомобиль использовался в основной деятельности организации – оказание платных медицинских услуг населению. При реализации медицинских услуг организация использовала льготу в виде освобождения от НДС, предусмотренную подпунктом 2 пункта 2 статьи 149 Налогового кодекса РФ. Поэтому НДС, уплаченный поставщику, был учтен в первоначальной стоимости автомобиля. Переоценка автомобиля не производилась.

В феврале 2015 года «Альфа» продала автомобиль. Продажная стоимость автомобиля составила 200 600 руб. (в т. ч. НДС – 30 600 руб.). На момент продажи сумма амортизации, начисленная по автомобилю и в бухгалтерском, и в налоговом учете составила 161 200 руб. Таким образом, остаточная стоимость автомобиля на момент продажи составила 188 800 руб. (350 000 руб. – 161 200 руб.). В этом же месяце покупатель перечислил организации деньги за автомобиль.

Так как первоначальная стоимость автомобиля включала в себя сумму «входного» НДС, при его продаже установлен особый порядок расчета налоговой базы. Ее бухгалтер рассчитал как разницу между ценой реализации (с учетом НДС) и его остаточной стоимостью (п. 3 ст. 154 НК РФ). Таким образом, при реализации автомобиля бухгалтер начислил НДС в сумме: (200 600 руб. – 188 800 руб.) × 18/118 = 1800 руб.

Бухгалтер «Альфы» отразил продажу автомобиля так:

Дебет 76 Кредит 91-1 – 200 600 руб. – отражена выручка от продажи автомобиля;

Дебет 01 субсчет «Выбытие основных средств» Кредит 01 – 350 000 руб. – списана первоначальная стоимость автомобиля;

Дебет 02 Кредит 01 субсчет «Выбытие основных средств» – 161 200 руб. – списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 субсчет «Выбытие основных средств» – 188 800 руб. – списана остаточная стоимость автомобиля;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 1800 руб. – начислен НДС к уплате в бюджет;

Дебет 51 Кредит 76 – 200 600 руб. – получены деньги от покупателя.

Ситуация: нужно ли платить НДС при передаче в лизинг медицинской техники, реализация которой освобождается от НДС?

Да, нужно.

Подпункт 1 пункта 2 статьи 149 Налогового кодекса РФ предусматривает, что от уплаты НДС освобождается реализация медицинской техники, которая перечислена в Перечне, утвержденном постановлением Правительства РФ от 30 сентября 2015 г. № 1042. Таким образом, эта льгота распространяется только на операции по ее реализации. А потому при передаче в лизинг медицинской техники НДС платите в общем порядк (п. 1 ст. 39, подп. 1 п. 1 ст. 146 НК РФ).

Учет экспорта товаров за пределы Таможенного союза

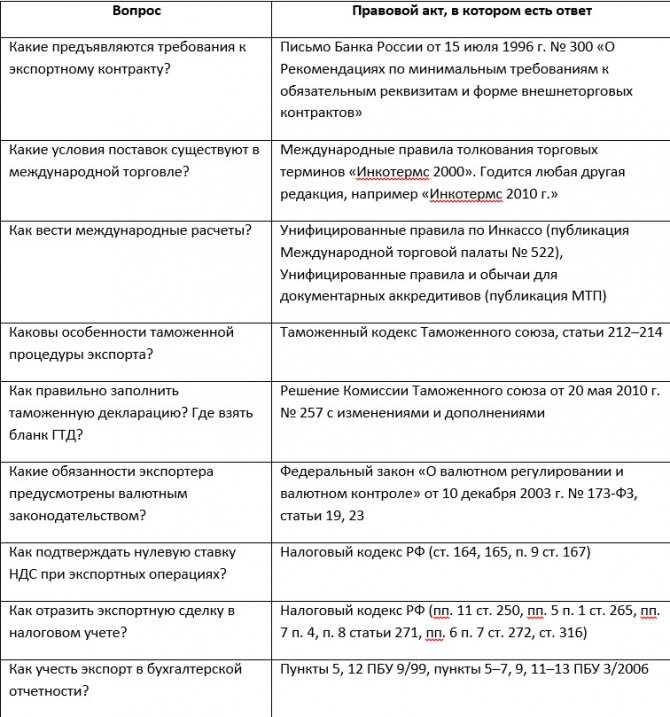

Ниже приведена таблица с вопросами, касающимися экспорта товаров, налогового и бухгалтерского учета экспортных операций, наиболее часто возникающими в практической деятельности экспортеров. По каждому из них в таблице даются ссылки на соответствующие правовые акты, в которых можно найти ответы на них. Речь идет об учете отгрузки и продажи товаров на экспорт за пределы Таможенного союза.

Для детального анализа учета экспорта товаров требуется большой объема информации о рынке, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами.

Узнать подробнее

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8.

Заказать обратный звонок

Как возместить НДС из бюджета: процедура

Возмещение НДС из бюджета может осуществляться:

- в общем порядке (ст. 176 НК РФ), который предусматривает возврат или зачет налога после проведения камеральной проверки;

- в заявительном порядке (ст. 176.1 НК РФ), который предполагает возмещение НДС до завершения камералки при соблюдении определенных условий.

В рамках данной статьи мы остановимся на общем порядке, а заявительный рассматривать не будем.

ВНИМАНИЕ! С октября 2020 года ФНС заявила о запуске пилотного проета, в рамках которого срок проверки НДС декларации (не в заявительном порядке) сократился до 1 месяца с даты представления декларации или уточненки. Подробнее о пилотном проекте читайте в публикации «ФНС ускоряет проверки и возмещение НДС»

В чем выгода и риски для бизнеса, который решит возместить НДС в рамках пилотного проекта, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности нововведений.

О нем читайте в статье Особенности и сроки при общем и заявительном порядке возмещения НДС.

Процедура возмещения проходит в несколько этапов.

Сначала вы подаете в инспекцию декларацию с суммой НДС к возмещению из бюджета.

ОБРАТИТЕ ВНИМАНИЕ! Вычет — это право налогоплательщика. Чтобы им воспользоваться, его нужно задекларировать

Само по себе наличие у налогоплательщика права на применение налоговых вычетов без отражения (указания, заявления) их суммы в налоговой декларации не является основанием для уменьшения налога, подлежащего уплате в бюджет (см. определение Верховного суда РФ от 15.06.2015 № 302-КГ15-5774 по делу № А10-5130/2013).

В течение одного (согласно правилам пилотного проекта) месяца в рамках камеральной проверки (далее — проверка, КНП) контролеры проверяют обоснованность заявленного НДС к возмещению. Кстати, налоговики могут закончить проверку быстрее — это не нарушение (см. письма Минфина России от 19.03.2015 № 03-07-15/14753 и ФНС России от 13.04.2015 № ЕД-4-15/6266). А могут продлить ее до трех месяцев — если у них возникнут подозрения в совершении вами налоговых нарушений.

ОБРАТИТЕ ВНИМАНИЕ! В ходе проверки инспекция может затребовать у вас документы и пояснения. Подробнее об этом в статьях Камеральная налоговая проверка по НДС: сроки и изменения и Что ответить на требование инспекции о пояснениях к НДС-декларации?

Подробнее об этом в статьях Камеральная налоговая проверка по НДС: сроки и изменения и Что ответить на требование инспекции о пояснениях к НДС-декларации?

Если претензий нет, в течение 7 рабочих дней по окончании КНП инспекция выносит решение о возмещении НДС из бюджета (п. 2 ст. 176 НК РФ).

Если после вынесения решения о возмещении ФНС выявит нарушения, указывающие на завышение вычетов, налогоплательщика внесут в план выездных проверок.

Если в ходе КНП выявлены нарушения, составляется акт КНП, на который вы вправе подать возражения (п. 3 ст. 176 НК РФ).

Акт проверки, ее материалы и возражения рассматривает руководитель налогового органа (его заместитель). По результатам рассмотрения выносится решение о привлечении или отказе в привлечении плательщика к налоговой ответственности.

Если вы с ним не согласны, попробуйте оспорить решение инспекции.

О том, как это сделать, читайте в статье Порядок действий налогоплательщика, если он не согласен с решением о привлечении (об отказе в привлечении) к ответственности по итогам проверки.

Одновременно с указанным решением принимается (п. 3 ст. 176 НК РФ) еще одно:

- о полном возмещении НДС из бюджета;

- полном отказе в возмещении НДС;

- частичном возмещении НДС и частичном отказе в возмещении НДС.

См. также Какие существуют основания для отказа в возмещении НДС?

О принятом решении налоговики должны письменно известить вас в течение 5 рабочих дней (п. 9 ст. 176 НК РФ).

Экспортный НДС — что это

Экспортным НДС принято считать налог, который возникает при реализации товаров за пределы РФ. Экспортируя товар, налогоплательщик применяет ставку 0%, что фактически освобождает его от уплаты налога по таким операциям. Но если в отведенный нормами НК РФ период обосновать указанную ставку не удалось, НДС придется уплатить в бюджет.

Порядок учета оплаченного НДС по неподтвержденным экспортным операциям отражен в статье «Минфин пояснил, когда уменьшать прибыль на НДС, уплаченный по неподтвержденному экспорту».

С 2021 года применение ставки 0% при экспорте необязательно. От ее использования можно отказываться. Об этом – в материале ««Нулевая» ставка НДС стала необязательной».

При осуществлении «внешних» отгрузок необходимо учитывать нормы ст. 170 НК РФ по ведению раздельного учета облагаемых и необлагаемых операций.

Для того чтобы понять, как осуществляется такой вид учета, советуем вам ознакомиться с темой «Как осуществляется раздельный учет НДС при экспорте?».

При реализации продукции за рубеж выделяют 2 направления отгрузок:

- в страны ЕАЭС;

- прочие иностранные государства.

Об НДС в сделках с контрагентами-иностранцами читайте в статье «Возможна ли нулевая ставка НДС, если иностранный покупатель — физлицо?».

Право на вычет НДС

Поскольку экспортные операции являются объектом обложения НДС, входной налог по товарам (работам, услугам), использованным для их проведения, предъявите к вычету (п. 3 ст. 172 НК РФ). Подробнее об этом см. Как принять к вычету НДС по экспортным операциям.

Ситуация: как начислить и принять к вычету НДС при экспорте нефтепродуктов, если в результате потерь при транспортировке объем отгруженных товаров не совпадает с объемом товаров, изначально указанных в грузовой таможенной декларации?

НДС на стоимость потерь не начисляйте. А входной НДС принимайте к вычету в пределах норм естественной убыли. Объяснения здесь следующие.

Если продавец утратил часть товаров во время транспортировки, это не значит, что он их реализовал, передал кому-то или совершил иную операцию, облагаемую НДС в соответствии со статьей 146 Налогового кодекса РФ. Поэтому начислять НДС на стоимость потерянного груза не нужно.

Принять же к вычету суммы входного налога по экспортным операциям можно только в отношении товаров, фактически вывезенных за пределы России (подп. 3 ст. 165 НК РФ, письмо Минфина России от 9 августа 2012 г. № 03-07-08/244). Поэтому, когда в графе 38 грузовой таможенной декларации обозначен один вес или количество товаров, а на штампе «товар вывезен» – эти показатели меньше, для расчета вычета применяйте значение, указанное именно на штампе. При этом НДС со стоимости потерь можно заявить к вычету только в пределах норм естественной убыли. НДС со стоимости товаров, потерянных сверх норм естественной убыли, заявить к вычету не удастся. Такой порядок следует из пункта 7 статьи 171 Налогового кодекса РФ и писем Минфина России от 9 августа 2012 г. № 03-07-08/244, от 11 января 2008 г. № 03-07-11/02.

Пример отражения в бухучете операций по начислению НДС при экспорте товаров. Экспортный НДС подтвержден

3 октября ООО «Альфа» приобрело партию древесины за 590 000 руб. (в т. ч. НДС – 90 000 руб.) и оплатило приобретенный товар.

В этом же месяце «Альфа» заключила контракт на поставку древесины в Финляндию. Цена экспортного контракта – 30 000 долл. США.

Древесина была отгружена покупателю 18 октября. Эта же дата указана в отметке «Выпуск разрешен» на таможенной декларации. Оплата от финской компании поступила 25 октября. Расходы на продажу составили 3000 руб.

Условный курс доллара США составил:

- 18 октября – 30 руб./USD;

- 25 октября – 31 руб./USD.

Бухгалтер «Альфы» сделал в учете такие записи (начисление таможенных платежей не рассматривается).

3 октября:

Дебет 41 Кредит 60 – 500 000 руб. (590 000 руб. – 90 000 руб.) – оприходована древесина на склад;

Дебет 19 Кредит 60 – 90 000 руб. – учтен входной НДС по приобретенной древесине (на основании счета-фактуры поставщика);

Дебет 60 Кредит 51 – 590 000 руб. – перечислены деньги поставщику.

18 октября:

Дебет 62 Кредит 90-1 – 900 000 руб. (30 000 USD × 30 руб./USD) – отражена выручка от продажи товаров на экспорт;

Дебет 90-2 Кредит 41 – 500 000 руб. – списана себестоимость проданных товаров;

Дебет 90-2 Кредит 44 – 3000 руб. – списаны расходы на продажу.

25 октября:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 – 930 000 руб. (30 000 USD × 31 руб./USD) – получены деньги по экспортному контракту;

Дебет 62 Кредит 91-1 – 30 000 руб. (930 000 руб. – 900 000 руб.) – отражена положительная курсовая разница.

В декабре «Альфа» собрала все документы, которые подтверждают экспорт, и сдала их в налоговую инспекцию вместе с декларацией по НДС за IV квартал. В учете бухгалтер сделал проводку:

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету входной НДС, уплаченный поставщику экспортированных товаров.

В декларации по НДС бухгалтер «Альфы» указал экспортную выручку, пересчитанную в рубли на дату отгрузки товаров: 30 000 USD × 30 руб./USD = 900 000 руб.

В IV квартале НДС к начислению по ставкам, отличным от 0 процентов, у «Альфы» не было. Поэтому по итогам данного квартала сумма налогового вычета превышает сумму НДС по реализации (в декларации отражен НДС к возмещению). «Альфа» не пользуется заявительным порядком возмещения НДС. После проведенной камеральной проверки налоговая инспекция приняла решение о возмещении организации входного НДС, уплаченного поставщику экспортированных товаров (ст. 176 НК РФ).

Какие документы подтверждают раздельный учет

Поскольку Налоговым кодексом РФ не перечислены документы, которыми подтверждается ведение раздельного учета, организация самостоятельно для себя решает, чем можно подтвердить такой учет. К таким документам, например, относятся:

- приказ о ведении раздельного учета и регистры бухгалтерского учета (постановление ФАС Московского округа от 15.01.2008 № КА-А40/14151-07 по делу № А40-73755/06-14-434);

- справка о расчете НДС (постановления ФАС Московского округа от 10.01.2008 № КА-А40/13822-07 по делу № А40-15201/07-107-32, от 13.12.2005 № КА-А40/12261-05-П, от 06.12.2005 № КА-А40/11142);

- приказ об учетной политике, рабочий план счетов предприятия с расшифровкой, журнал по счету 19 (постановление ФАС Московского округа от 09.01.2008 № КА-А40/13748-07 по делу № А41-К2-4864/07);

- бухгалтерская справка о расчете «входного» НДС за месяц, в котором были экспортные поставки (постановление ФАС Московского округа от 19.07.2007, 25.07.2007 № КА-А40/6810-07-П по делу № А40-27650/06-129-203);

- учетная политика и методика раздельного учета (постановления ФАС Московского округа от 18.07.2006, 24.07.2006 № КА-А40/5958-06-Б по делу № А40-50592/05-87-430, от 19.01.2006, 16.01.2006 № КА-А40/13686-05);

- приказ руководителя организации о ведении раздельного учета и расчет НДС бухгалтерией (постановление ФАС Поволжского округа от 25.04.2006 по делу № А55-9050/2005-22);

- оборотно-сальдовые ведомости и пояснительная записка по ведению раздельного учета НДС по общехозяйственным операциям (постановление ФАС Московского округа от 03.04.2006, 30.03.2006 № КА-А40/2399-06 по делу № А40-43375/05-107-342);

- книги покупок и книги продаж (постановления ФАС Северо-Западного округа от 16.02.2006 № А52-4203/2005/2, от 09.09.2005 № А56-46648/04);

- оборотно-сальдовые ведомости (постановления ФАС Московского округа от 31.01.2006, 30.01.2006 № КА-А40/62-06 по делу № А40-39222/05-128-333, ФАС Московского округа от 11.08.2005 № КА-А40/7422-05);

- учетная политика и расчет суммы НДС (постановление ФАС Московского округа от 15.09.2005 № КА-А40/8454-05-П);

- оборотно-сальдовые ведомости и методика ведения раздельного учета (постановление ФАС Московского округа от 11.08.2005, 08.08.2005 № КА-А40/7513-05);

- учетная политика (постановление ФАС Московского округа от 01.08.2005 № КА-А40/7107-05);

- бухгалтерская справка (постановление ФАС Уральского округа от 23.08.2005, 22.08.2005 № Ф09-493/05-С2).

Как отразить в бухучете экспортные операции, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в материал. Это бесплатно.

Сроки возмещения НДС при общем и заявительном порядке

В НК РФ установлены ограниченные сроки по всем этапам, предшествующим получению возмещения по налогу на добавленную стоимость налогоплательщиком

Стоит обратить внимание, что пропуск сроков со стороны налоговой грозит ей последствиями в виде уплаты процентов налогоплательщику

Сроки при общем порядке

1. После подачи налоговой декларации за отчетный период и заявления на возмещение ИФНС проводит камеральную проверку. Сейчас срок проведения проверки составляет 2 месяца, но если у налоговой возникнут подозрения в совершении нарушений ее могут продлить до 3-х (п. 1 ст. 176, ст. 88 НК РФ).

ВАЖНО! С 01.10.2020 года налоговики запустили новый пилотный проект, согласно которому срок камеральной проверки для некоторых налогоплательщиков составляет всего 1 месяц вместо 2-ух. Кто вправе принять участие в проекте и какие риски и выгоды будут получены, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал

Кто вправе принять участие в проекте и какие риски и выгоды будут получены, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

2. Если в ходе проведения камеральной проверки не были выявлены нарушения, то ИФНС, в соответствии с пп. 2, 6 и 7 ст. 176 НК РФ, в 7-дневный срок (в рабочих днях) принимает решение о возмещении НДС целиком либо частично (а также решение о зачете в счет будущих платежей или возврате, если об этом просил налогоплательщик). При этом:

- на следующий день после принятия положительного решения в казначейство направляется поручение о проведении платежа (абз. 1 п. 8 ст. 176 НК РФ);

- в течение 5 дней казначейство проводит платеж на счет налогоплательщика, который был указан им в заявлении (абз. 2 п. 8 ст. 176 НК РФ).

Всего на возврат не вызывающей возражений у налогового органа суммы возмещения по НДС отводится 2 месяца и 12 (7+5) дней после подачи декларации и заявления о возмещении. Если заявление не подавалось до вынесения решения о возмещении, то срок перевода денежных средств казначейством будет увеличен до 1 месяца с момента получения ИФНС этого заявления (п. 11.1 ст. 176 НК РФ).

3. Если в ходе проведения проверки были выявлены нарушения налогового законодательства и предприятию было отказано в возмещении, то в течение 10 дней после завершения проверки составляется соответствующий акт и передается налогоплательщику.

См. также материал «Как возвращается НДС: схема возврата (возмещения)?».

Сроки при заявительном порядке

Право на возмещение НДС в ускоренном порядке налогоплательщики имеют при соблюдении определенных условий, установленных ст. 176.1 НК РФ (в частности, это определенный объем уплаченных налогов за 3 предыдущих года, наличие банковской гарантии или поручительства).

Если все условия выполняются, то после подачи декларации налогоплательщик должен в 5-дневный срок подать заявление о возмещении НДС в соответствии с п. 7 ст. 176.1 НК РФ. Налоговый орган также в 5-дневный срок с момента получения заявления налогоплательщика (при условии соблюдения последним требований, установленных пп. 2, 4 и 7 ст. 176.1 НК РФ) принимает решение о предоставлении возмещения или отказе в этом (п. 8 ст. 176.1 НК РФ).

Если у налогоплательщика имеется недоимка по налогам и пеням, то проводится ее автоматический зачет в счет суммы возмещения (п. 9 ст. 176.1 НК РФ). Не позже дня, наступающего за принятием решения о возмещении, ИФНС передает казначейству поручение о перечислении возмещаемой суммы на банковский счет налогоплательщика (п. 10 ст. 176.1 НК). В 5-дневный срок территориальный орган Федерального казначейства производит перевод средств налогоплательщику.

Если на 12 день после подачи заявления налогоплательщика по ускоренной процедуре не было произведено возмещение НДС, то происходит начисление процентов. После получения уведомления от казначейства о возврате суммы возмещения налоговая инспекция в 3-дневный срок принимает решение о возврате насчитанных процентов и на следующий день направляет соответствующее поручение в казначейство (абз. 4 п. 10 ст. 176.1 НК РФ).

Срок проведения камеральной проверки по заявленным суммам НДС к возмещению также составляет 2 месяца, как и при общем порядке возмещения. Если по итогам проверки будет определено, что налогоплательщик не имел права на возмещение, то у него возникнет недоимка на сумму выплаченного ему возмещения. Ее придется погасить либо самому налогоплательщику, либо его гаранту (поручителю) в течение 5 дней с даты получения требования о возврате. При отсутствии добровольной уплаты взыскание произведут в принудительном порядке.