10 самых надежных нпф

Содержание:

- Достоинства государственной пенсионной системы

- Обязательства

- Какой негосударственный пенсионный фонд лучше выбрать?

- На что обращать внимание при выборе НПФ

- Как выбрать НПФ

- Самые доходные фонды

- Лучшие фонды 2020-2021 года по надежности и доходности

- Особенности лицензирования

- Что лучше НПФ или ПФР

- Плюсы и минусы негосударственного пенсионного фонда

- Стоит ли переходить в Негосударственный пенсионный фонд?

- Как работает НПФ?

Достоинства государственной пенсионной системы

Многие десятилетия эта структура развивалась так, чтобы все люди пенсионного возраста могли бы иметь гарантированный пенсионный доход. Причем зачастую самих будущих пенсионеров никто и никогда не спрашивал относительно их приоритетов в вопросах пенсионного обеспечения.

С начала третьего тысячелетия реформирование этой устаревшей системы привело к тому, что уже с 2012 года был изменен алгоритм перераспределения страховых взносов на лицевом номере СНИЛС. Если ранее страхователь уплачивал за каждого своего сотрудника 22% от размера его заработной платы, то теперь это может делать и само застрахованное лицо, что дает возможность обеспечить себе пенсию даже неработающим гражданам.

Однако за такую стабильность застрахованным лицам приходится в некотором смысле платить. Точнее — им приходится жертвовать частью доходности своих пенсионных накоплений. При всей стабильности и гарантиях надежности главный фонд пенсионного обеспечения не может продемонстрировать высокую степень рентабельности. Это вызвано ограничениями в выборе инвестиционных инструментов. ПФР имеет право лишь на небольшую часть из них:

- Облигации федерального займа;

- Муниципальные облигации;

- Акции ведущих российских государственных корпораций;

- Ценные бумаги по долевым паям.

Все эти инструмент могут контролироваться на государственном уровне, что исключает риски рыночного характера. А значит — вкладчик может быть уверен, что его деньги не исчезнут бесследно из государственного фонда, и пенсионные выплаты будут производиться гарантированно. К тому же управлением инвестиционных средств государственного фонда занимается ограниченное число управляющих компаний, и основная доля капитала приходится на государственный субъект — Государственная корпорация развития «ВЭБ.РФ» (до 2018 года носившая название «Внешэкономбанк»), что в большой степени обеспечивает безопасность средств.

Кроме того, эта структура солидарна с государственной экономической политикой, а само государство несет субсидиарную ответственность перед застрахованными лицами за все действия центрального пенсионного фонда РФ.

Но как бы ни были привлекательны достоинства пенсионной государственной структуры, ее доходность оставляет желать лучшего. На нынешний момент рентабельность пенсионных накоплений в государственном ПФ составляет всего 6,07% годовых. А это никак не может покрывать убытки по инфляции в долгосрочной перспективе.

Но этот, один из немногих недостатков, успешно компенсируется тем, что эти 6,07% будут гарантированно начислены, а вся сумма — стабильно находиться на лицевом счете. При этом застрахованное лицо может не волновать риск банкротства данного субъекта пенсионной системы страхования или лишение его лицензии.

Обязательства

В 2020 году фонд выплатил 232 531 т. руб. пенсий по ОПС и НПО. И занял 25 место среди других фондов по выплатам НПО, и 11 место по выплатам ОПС.

НПО — Обязательства по договорам негосударственного пенсионного обеспечения.

ОПС — Обязательства по договорам об обязательном пенсионном страхованиию.

| Год | По договорам НПО | По договорам ОПС | За исключением НПО и ОПС | Выплаты пенсий по ОПС | Выплаты пенсий по НПО |

|---|---|---|---|---|---|

| 2020 | 2 073 897 т. р. | 20 937 256 т. р. | 64 519 т. р. | 105 268 т. р. | 127 263 т. р. |

| 2019 | 2 084 667 т. р. | 21 369 646 т. р. | 167 880 т. р. | 115 914 т. р. | 175 137 т. р. |

| 2017 | 1 864 421 т. р. | 14 972 927 т. р. | 280 762 т. р. | 83 635 т. р. | 174 507 т. р. |

| 2016 | 69 830 т. р. | 178 246 т. р. | |||

| 2015 | 81 339 т. р. | 170 738 т. р. | |||

| 2014 | 56 613 т. р. | 164 306 т. р. | |||

| 2013 | 52 075 т. р. | 153 796 т. р. | |||

| 2012 | 27 269 т. р. | 160 517 т. р. | |||

| 2011 | 145 366 т. р. |

Сумма выплат по ОПС и НПО по годам

Какой негосударственный пенсионный фонд лучше выбрать?

Все больше российских граждан желают увеличить свою пенсию путем формирования накопительной пенсии, однако среди многочисленных вариантов из числа НПФ гражданину трудно сделать оптимальный выбор. Для этого существует несколько основных критериев отбора, которые помогут дать оценку фонду и найти подходящий для себя вариант.

Основные критерии при выборе НПФ

На основании пункта закона от № 75-ФЗ «О негосударственных пенсионных фондах», гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год, а значит к вопросу выбора фонда следует отнестись со всей серьезностью.

Существует ряд критериев, которые помогут определить подходящий вариант, среди множества других НПФ:

- Возраст фонда и его учредители. Чем старше фонд, тем он надежнее, исходя из опыта многих лет его деятельности. Если фонд смог пережить финансовые кризисы в стране, это может только поспособствовать в его предпочтении. Крупные промышленные организации в роли учредителя заслуживают наибольшего доверия.

- Уровень доходности фонда. По отчету Банка России и на сайте фонда можно оценить успешность инвестирования НПФ.

- Место в независимом рейтинге НПФ и репутация фонда. Позиция в таком рейтинге отражает степень надежности самого фонда, поскольку рейтинговые агентства оценивают только успешных игроков рынка, а также прогнозируют их развитие.

- Открытая информация на официальном сайте фонда. Согласно статье 35.1 закона от № 75-ФЗ «О негосударственных пенсионных фондах», сайт фонда должен содержать основную информацию о фонде: наименование, номер лицензии, сведения о месте нахождения, а также о финансовой отчетности, результатах инвестирования, количестве участников, вкладчиков и застрахованных лиц.

- Удобный сервис. Наличие горячей линии для клиента и личного кабинета на сайте, где можно отслеживать движение своих пенсионных накоплений.

После анализа по критериям и выбора НПФ, необходимо до конца текущего года обратиться лично или по почте с заявлением о переходе из ПФР в НПФ (или другой НПФ) в местный отдел Пенсионного Фонда.

Для определения уровня доходности и надежности НПФ, были разработаны специальные , которые классифицируют фонды от доходного до убыточного, и от более надежного до фонда-банкрота.

Так, агентство «Эксперт РА» разработало систему классности фондов, оценивающую степень надежности фонда, где:

- А++ — это самые надежные и устойчивые к кризисам фонды;

- А+ — стабильные фонды, имеющие авторитет;

- А — проверенные временем, надежные фонды;

- В++ — средний уровень надежности, но без отрицательных отзывов;

- В+ — сомнительные фонды;

- В — низкий уровень надежности, отсутствие гарантий;

- C++ и C+ — большая вероятность отзыва лицензии;

- C — плохая репутация, отрицательные отзывы;

- D — банкроты

- Е — отзыв лицензии или процесс ликвидации.

Что касается статистики доходности НПФ, то согласно данным Центробанка за последнее время, в пятерку лучших фондов можно включить:

- Гефест;

- Альянс;

- Алмазная осень;

- Национальный НПФ;

- Первый промышленный альянс.

Стабильная и долгосрочная доходность этих фондов опередила инфляцию, а клиенты, вложившиеся в них, значительно увеличили свой капитал.

Лучший НПФ в 2019 году по результатам деятельности

На основании официальных данных рейтинга, лучшим НПФ в 201 году можно выделить НПФ Сбербанка. Он ведет свою деятельность С года, имеет лицензию и участвует в системе гарантирования прав застрахованных лиц.

НПФ Сбербанка имеет стабильную доходность, которая в настоящее время составляет составляет — 10,37% и имеет самый высокий уровень надежности по оценке агентства «Эксперт РА» — А++.

Также этот фонд состоит в Национальной ассоциации НПФ — автономной организации НПФ в России и является членом Ассоциации европейского бизнеса. Данный фонд вызывает доверие только за то, что более 6 млн счетов было открыто участниками по программе обязательного пенсионного страхования, а объем пенсионных накоплений составляет более 466 млрд рублей.

На что обращать внимание при выборе НПФ

Довольно много людей задаётся вопросом, куда следует вложить накопительную пенсию. Ответ зависит от того, сколько лет гражданину осталось до пенсии по возрасту

Обратите внимание, что ПФР будет хорошим выбором при условии, что до неё осталось не более 10 лет. Во всех остальных случаях лучше довериться НПФ

Перед тем, как подписывать договор с негосударственным фондом, узнайте о нём больше. Накопительная часть вашей пенсии будет зависеть от прибыльности выбранного учреждения. Для этого проводите анализ, какие доходы и за какое время получал фонд. По данным ЦБ на 2018 год представим ТОП-10 НПФ по доходности:

| Наименование НПФ | Доходность инвестирования средств накоплений на 2020 год | Доходность размещения средств пенсионных резервов на 2018 год |

| Акционерное общество “Негосударственный пенсионный фонд ГАЗФОНД пенсионные накопления” | 10,36 | 7,34 |

| Открытое акционерное общество “Межрегиональный негосударственный пенсионный фонд “Аквилон” | 8,67 | 6,01 |

| Акционерное общество негосударственный пенсионный фонд “Владимир” | 8,58 | -0,19 |

| Акционерное общество негосударственный пенсионный фонд “УГМК-Перспектива” | 8,53 | 7,53 |

| Акционерное общество негосударственный пенсионный фонд “Алмазная осень” | 8,01 | 6,27 |

| Акционерное общество негосударственный пенсионный фонд “Сургутнефтегаз” | 7,93 | 7,58 |

| Акционерное общество негосударственный пенсионный фонд “Первый промышленный альянс” | 7,86 | 6,97 |

| Акционерное общество негосударственный пенсионный фонд “ВТБ Пенсионный фонд” | 7,76 | 7,43 |

| Акционерное общество негосударственный пенсионный фонд “Согласие-ОПС” | 7,67 | |

| Акционерное общество негосударственный пенсионный фонд “” | 7,40 | 7,75 |

Рейтинг НПФ по надежности на 2020 год

Особенное внимание уделите следующим пунктам:

- Есть ли у фонда соответствующая его деятельности лицензия

- Сколько у фонда клиентов

- Пристально просмотрите финансовую отчётность.

- Каковы результаты сотрудничества с фондом

Помимо прочего, всегда обращайте внимание на историю и дату основания фонда. Выслушайте предложения, узнайте условия

При выборе НПФ помните, существует 4 основных типа подобных организаций:

- Дочерний тип. Продвигает корпоративные пенсионные программы каких-либо компаний, количество взносов превышает число накоплений.

- Универсальный тип. Обслуживает физические и юридические лица, имеет довольно много накоплений.

- Корпоративный тип. Обслуживает пенсионные программы основателя. Накопления растут благодаря клиентам.

- Территориальный тип. Главный признак – действует в каком-то определённом районе.

Немаловажным является рейтинг фонда, поскольку в большей степени это он помогает определить его надёжность. Всего существует 5 позиций:

- Класс «А» включает в себя три категории. Простая буква «А» говорит о высокой надёжности заведения, буква с одним плюсом (А+) повышает эту планку, а буква с двумя плюсами (А++) – самая высокая оценка из всех.

- Класс «В» заявляет о хорошей репутации фонда.

- Класс «С» говорит об удовлетворительной работе фонда.

- Класс «D» обозначает, что фонд является банкротом.

- Класс «Е» подразумевает, что у фонда даже нет подходящей лицензии.

Внимательно изучите следующий рисунок, который можно озаглавить как «Куда перевести накопительную пенсию: рейтинг», поскольку он содержит в себе сведения о рейтинге НПФ на текущий год. Всего в РФ насчитывается около 125 НПФ.

Когда менять НПФ

Пенсионный фонд можно менять каждый год, но вместе с тем вы будете терять часть денег. Избежать этого можно только в том случае, если поменять страховщика через 5 лет после взносов.

Как выбрать НПФ

Естественно, что каждый человек, выбирая тот или иной фонд, подходит к этому вопросу исходя из своих личных предпочтений

Однако есть ряд моментов, на которые стоит обратить пристальное внимание

№ п/п

Критерий выбора

Примечание

1

Наличие лицензии

Каждый НПФ должен иметь соответствующее разрешение на ведение деятельности в области обязательного пенсионного страхования, и участие в системе гарантирования прав застрахованных лиц. Эту информацию можно уточнить на сайте Агентства по страхованию вкладов, в разделе «Реестр НПФ».

2

Необходимо узнать рейтинг надежности фонда

Рейтинг надежности присваивает специальное агентство RAEX («Эксперт РА»). Показатель основывается на мнении независимых экспертов в области выполнения фондом своих текущих обязательств, и отражает его устойчивость. Узнать каким рейтингом обладает выбранный НПФ можно на официальном сайте Агентства

Стоит отметить что на сегодняшний день только 10 фондов из 38 имеют необходимый уровень надежности.

3

Обращаем внимание, на дату формирования фонда.

Несомненно, для того чтобы обладать необходимым уровнем доверия, фонд должен иметь существенный срок деятельности.

4

Следует уточнить, кто является учредителем НПФ

Данная информация является открытой и ее можно найти на официальном сайте фонда. Логично предположить, что если учредителями являются крупные финансовые учреждения, а не мелкие ООО или физические лица, то такой организации стоит доверять.

5

Обязательно следует ознакомиться с результатами инвестиционной деятельности фонда

С этим важным показателем можно ознакомиться на официальном сайте Центрального банка России в разделе «основные показатели деятельности негосударственных пенсионных фондов по обязательному пенсионному страхованию».

6

Качество сервиса

На сегодняшний день абсолютно все НПФ имеют стандартный набор услуг

Это предоставление личного кабинета и горячей линии. Однако некоторые организации могут предоставить «персонального менеджера». Услуга, которая поможет значительно сэкономить время при разрешении вопросы по пенсионному обеспечению.

7

Место расположения офисов фонда

Естественно, что каждый раз посещать офис нет необходимости, однако например, при переводе средств в другую страховую компанию личное присутствие гражданина обязательно.

Хотелось бы отметить, что на данный момент действует Закон № 75-ФЗ «О негосударственных пенсионных фондах». Согласно этому документу, каждый гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год.

Однако стоит учитывать, что такая досрочная смена НПФ повлечет за собой потерю инвестиционного дохода. Если вкладчик не хочет терять имеющиеся накопления, то законодательство разрешает менять страховщика только раз в 5 лет

Поэтому очень важно правильно сделать выбор

Самые доходные фонды

На данный момент имеются данные Центробанка только за 2019 год (ознакомиться с ними можно тут), поскольку отчетности за 2020 год многие НПФ еще не подготовили. Те отчетности, что уже опубликованы, касаются кварталов, а не всего года. Поэтому мы рассмотрим рейтинг негосударственных пенсионных фондов на предмет доходности без привязки конкретно к 2020 году.

- Телеком-Союз АО НПФ показала рекорд среди НПФ по доходности в 2019 году: 15,48% годовых. Управляющая компания практикует достаточно агрессивную стратегию инвестирования, вкладываясь не только в низкодоходные надежные активы (облигации и «защитные» активы), но также и в акции, ПИФы, ETF. Такая стратегия не всегда приносит Телеком-Союзу хорошую доходность или вообще прибыль, но в 2019 году она дала рекордные плоды.

- Гефест АО НПФ за последний 2019 год добился 12,16% годовых. Вкупе со стабильной исторической доходностью это — отличный результат.

- Сургутнефтегаз АО НПФ вышла на рынок в 2014 году, но молодой игрок уже показал неплохие результаты: в 2019 году фонд закрепился на третьем месте среди рекордсменов по доходности, обеспечив вкладчикам 12,12% годовых.

- Хорошей доходностью в 2019 году обладал Ханты-Мансийский АО НПФ: на уровне 10,94% годовых. Средняя историческая доходность пусть и не рекордная, но, по крайней мере, средняя по сегменту негосударственных пенсионных фондов: 7,37% годовых.

- Наконец, очень доходным в перспективе ближайших лет можно назвать Оборонно-промышленный фонд им. В.В. Ливанова АО НПФ: в совокупности за двенадцать лет усредненная годовая доходность составила 13,46% %, и это несмотря на два кризиса и реформы, через которые прошла страна на рубеже десятилетия. В 2019 году управляющая компания сделала уверенные 9,33% % годовых.

Лучшие фонды 2020-2021 года по надежности и доходности

НПФ представляют собой фирмы, занимающиеся выгодными инвестициями денег граждан в разные проекты. От того, насколько грамотно фонд распорядится инвестициями, зависит доход его клиентов.

Плюсы хранения пенсионных накоплений в подобной организации заключаются в следующем:

- Можно повлиять на собственную пенсию. Гражданин может самостоятельно решить, сколько взносов он будет делать в фонд.

- Можно получать пенсионные выплаты от разных организаций. Диверсификация источников пассивного дохода положительно влияет на материальное благосостояние. Хранение накоплений даже в одном НПФ позволяет получать 2 пенсии (от государства и от НПФ). Кроме того, можно принимать участие сразу в нескольких фондах.

- Государство регулирует деятельность фондов. Все НПФ должны следовать законам государства, располагать разрешениями для занятия собственной деятельностью, предоставлять отчеты государству. Это выступает одним из факторов надежности, который уменьшает риски перевода накоплений в негосударственный фонд.

- Налоговые льготы. При этом они предоставляются не только гражданам, но и нанимателям, которые делают отчисления. Внесенные в фонд деньги не учитываются при налогообложении участника фонда и нанимателя.

- Прозрачная деятельность. Участники фонда могут в любой момент получить данные по собственным счетам и узнать, сколько отчислений было сделано, какой доход был начислен.

Основные минусы участия в НПФ таковы:

- Малый уровень дохода от инвестиций. Процент увеличения капитала в НПФ обычно весьма небольшой (примерно 10 процентов в год).

- Невозможно получить свои деньги раньше положенного срока. Получить накопления из негосударственного фонда возможно лишь в исключительных ситуациях (смерть, получение статуса «инвалид», тяжелая болезнь, эмиграция). В прочих ситуациях получить собственные деньги раньше срока невозможно.

- Отсутствие влияния клиентов НПФ на то, куда будут инвестированы их деньги. НПФ вкладывают деньги участников туда, куда захотят. Для рядовых граждан подобный недостаток несущественен, однако опытный инвестор, возможно, мог бы гораздо выгоднее распорядиться своими денежными средствами.

- Прибыль облагается налогом. Делая отчисления в НПФ, гражданин получает налоговые льготы. Однако при получении денег из фонда нужно платить налог, начисляемый при операциях с капиталом.

«Европейский» НПФ является одним из самых известных. Он пользуется популярностью среди граждан по причине неплохой доходности. У данной фирмы больше миллиона клиентов, которые доверили ей собственные накопления.

В НПФ предусмотрены европейские стандартны обслуживания. Так, граждане могут создать личный кабинет на сайте фонда, а также следить за движениями денежных средств. Можно переводить деньги в другой НПФ при банкротстве.

Повышенная процентная ставка определена для граждан, которые вкладывают свои накопления в «Сургутнефтегаз». Фирма вовремя выплачивает пенсии, находится на рынке больше 20 лет, имеет положительную репутацию среди россиян.

По статистике и рейтингу НПФ России 2021 по надежности и доходности можно определить, насколько полно и своевременно компания выполняет свои обязательства перед застрахованными гражданами.

По данным Центробанка в 2021 г. рейтинг НПФ по надежности выглядит так:

- «Сбербанк». Множество россиян предпочитают переводить собственные накопления именно в официальный фонд Сбербанка. Основным стимулирующим фактором здесь выступает то, что накопления находятся под защитой государства. Обязательное страхование позволяет увеличить свои накопления посредством периодических взносов. Для людей, которые планируют продолжить работать даже в пожилом возрасте, предусмотрены особые программы. Есть корпоративные программы, направленные на увеличение эффективности работы бизнеса.

- «ВТБ».

- «ГАЗФОНД».

- НЕФТЕГАРАНТ.

- «Атомгарант».

- «Альянс».

- «Алмазная осень».

- «Сургутнефтегаз».

- «Ренессанс пенсии».

- «Социум».

- Лукойл Гарант (Открытие).

- НПФ Электроэнергетики.

По объему накоплений

Первые места в рейтинге по объему накоплений занимают те организации, в которых хранится больше всего пенсионных сбережений граждан. По состоянию на 2021 г. (за 9 месяцев 2020 года, согласно данным ЦБ РФ) рейтинг компаний по количеству накоплений следующий:

Особенности лицензирования

Для получения лицензии негосударственному фонду, необходимо обратиться в структуры Центробанка России

Для того, чтобы получить лицензию, фонду необходимо обратиться в структуры Центробанка России. Чтобы защитить граждан, законом установлены следующие требования для коммерческих организаций:

- НПФ обязан выпускать только простые акции, без привилегированных пакетов. До начала регистрации все акции должны быть поддержаны деньгами;

- фонд имеет право только на обеспечение накоплений и инвестиции, дополнительные услуги, вроде выдачи займов, запрещены;

- штат сотрудников состоит из специалистов достаточной квалификации и без проблем с репутацией;

- документация и фактическая деятельность фонда не пересекается с текущим законодательством;

- уставной капитал и средства не должны опускаться ниже 120 и 150 миллионов рублей соответственно. В 2020 году показатели будут изменены на 150 и 200 миллионов;

- название содержит словосочетание «негосударственный пенсионный фонд».

Лицензия негосударственного пенсионного фонда

Алгоритм подачи и рассмотрения заявки на лицензию описан в №75-ФЗ. Для того, чтобы получить разрешение на деятельность, НПФ придется предоставить оригиналы и копии ряда бумаг:

- учредительные документы;

- приказы о создании структур контроля и управления, вроде попечительского совета или должности директора;

- финансовые отчеты о состоянии фонда, подтвержденные внешним аудитом;

- оценка стоимости имущества фонда;

- информация о штате сотрудников НПФ с подтверждением их квалификации в стандартной форме;

- установленные пенсионные и страховые правила, а также стандартные формы договоров;

- регламент внутреннего контроля средств фонда, вместе с механизмами защиты от отмывания средств;

- квитанции по оплате необходимых госпошлин и сборов.

После подачи документов Банк дополнительно запрашивает информацию по внутренним каналам. ФНС подтверждает факт наличия организации в ЕГРЮЛ и постановки на учет в налоговой, а также проверяет сотрудников. МВД предоставляет сводку о наличии/отсутствии судимостей, а Казначейство подтверждает оплату пошли и сборов. Для упрощения работы соискатель имеет право лично предоставить проверяющим органам эту информацию.

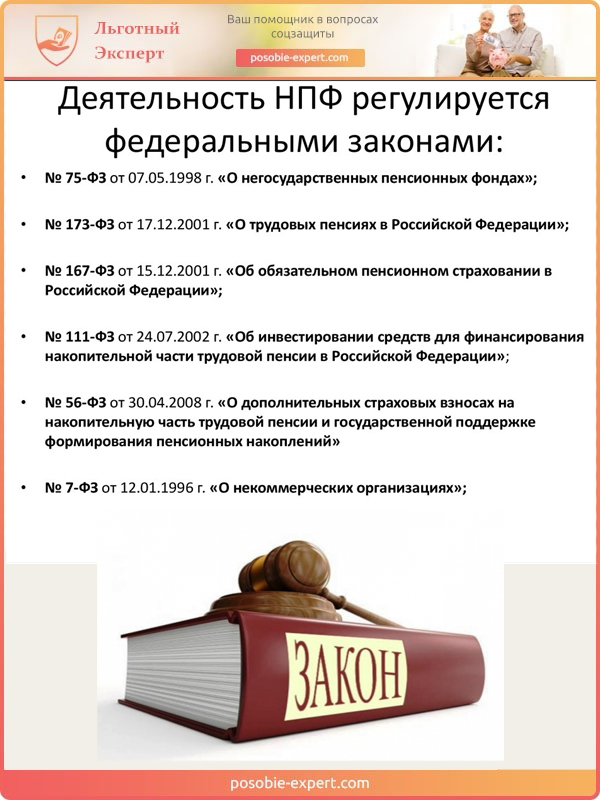

Деятельность НПФ регулируется федеральными законами

Далее документы рассматриваются в течение 10 дней на предмет правильности оформления и комплектации. Если за этот срок заявление не было возвращено на доработку, то оно будет рассмотрено в течение двух месяцев.

Зачем нужна процедура лицензирования

Достаточно сложные требования, высокий уставной капитал и требования к персоналу делают создание НПФ для среднего бизнеса практически невозможным. Первое время организация вообще не будет приносить ничего, кроме убытков на уставной капитал, зарплату квалифицированным сотрудникам, оформления первоначальных документов.

Это означает, что за фондом в подавляющем большинстве случае находится крупная финансовая или промышленная компания. Часто это либо банк, решивший расширить сферу деятельности, либо крупный концерн, нуждающийся в свободных средствах для финансирования проектов.

Любая деятельность по пенсионному обеспечению без лицензии запрещена и является незаконной. Наказание зависит от масштабов нарушений — от крупных административных штрафов до уголовной ответственности людей, санкционировавших незаконные действия.

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

Минусы НПФ:

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Плюсы и минусы негосударственного пенсионного фонда

Деятельность частных компаний, выполняющих функцию социального обеспечения граждан, контролируется законодательно. Вложения клиентов переходят в инвестиционные проекты, приносящие прибыль. У частных страховых организаций более широкий набор финансовых инструментов, поэтому и доходность гораздо выше, чем у государственного пенсионного фонда. Однако более высока и вероятность сокращения вложений, если инвестиционные проекты окажутся убыточными.

Из плюсов негосударственных фондов следует отметить:

- строгий контроль деятельности государством;

- развития офисная сеть, благодаря чему обеспечивается хороший уровень обслуживания;

- возможность разделения частей наследования по договору;

- возможность единовременного получения накопившейся суммы при достижении пенсионного возраста;

- возможность перехода из одного фонда в другой;

- страхование вложенных клиентами средств в обязательном порядке (если частник потеряет лицензию, то клиентские вложения перейдут в государственный фонд, причем индексация не проводится, проценты с инвестиций не снимаются);

- открытость финансовых манипуляций (клиенты могут наблюдать за изменением суммы вкладов и начислением процентов в своем аккаунте на сайте компании);

- высокие процентные начисления (большинство частных фондов предлагает вкладчикам годовое преумножение накопленных средств на 8 – 10%).

Из минусов следует назвать:

- вероятность мошенничества в инвестиционных проектах (также недостаточный рост накоплений из-за быстрой инфляции, то есть деньги обесцениваются быстрее, чем растут проценты);

- необходимость уплаты налога при получении денег (по статье 213.1 Налогового кодекса РФ «Особенности определения налоговой базы по договорам негосударственного пенсионного обеспечения», налогом облагаются пенсии, выплачиваемые клиенту на договорной основе между частной компанией и работодателем);

- вероятное сокращение количества частных страховых компаний (с 2020 года осуществляется введение ИПК (индивидуального пенсионного капитала) на основе НПФ, эти изменения подразумевают более строгие требования к коммерческим компаниям, следовательно, у многих фондов отберут лицензию).

Стоит ли переходить в Негосударственный пенсионный фонд?

НПФ – это негосударственная, некоммерческая компания, целью которой является вложение средств в инвестиционные проекты для последующего увеличения накопительной части пенсии. Средства накопленные таким образом будут перечислятся гражданам, кроме государственного обеспечения. Частные организации зарекомендовали себя за границей ещё двести лет назад и сегодня большинство европейцев, американцев и японцев уверены в своей обеспеченной старости благодаря НПФ. Деятельность организации основывается на государственной лицензии от Центрального Банка и на нормативно-правовых актах. Добровольность участия в инвестиционной деятельности – это основной принцип работы НПФ.

Пенсионное обеспечение предполагает предварительное накопление выплат. Накапливать сбережения на старость можно посредством государственных и частных организаций. Право выбора способа накопления остается за каждым гражданином. Сегодня всё большую популярность приобретают негосударственные пенсионные фонды. Отличие работы государственной и частной организации в проценте, которые начисляются на отложенные средства. Вопрос выбора фонда интересует потенциальных пенсионеров. В первую очередь – это экономическая выгода, целесообразность и безопасность накапливаемых денег.

Безопасность, один из наиболее часто задаваемых вопросов. Отдавая накопительную часть своей пенсии в негосударственную организации, гражданин хочет быть уверенным наверняка в сохранности и приумножении вложений. Негосударственные компании действуют под контролем государственных органов, защищающих интересы застрахованных граждан. При переводе средств в негосударственный фонд сохранность сбережений гарантирована.

Специалисты в сфере пенсионного обеспечения рекомендуют переводить накопительную часть пенсии в новый инвестиционный проект не более чем один раз в пять лет.

Коммерческие пенсионные фонды получили своё распространение по причине невысокой доходности, которая едва превышает инфляцию, что приводит к обесцениванию сбережений.

Негосударственные фонды являются продуктом деятельности крупнейших финансовых проектов, которые имеют внушительные фонды и надежную финансовую репутацию, что свидетельствует в пользу безопасности переводимых средств.

Сотрудничество с коммерческим фондом – это безопасный и разумный шаг для граждан, которые желают большего в будущем.

Как работает НПФ?

Функции НПФ и ПФР схожи. На застрахованного гражданина открывают личный именной счет. Изначально резервы находятся в доверительном управлении УК или ГУК. Все операции по пенсионному обеспечению, включая контроль за УК, осуществляет ПФР.

Размещением накоплений и резервов занимается специальная управляющая компания (УК). Таких компаний может быть несколько. Сам фонд также может самостоятельно инвестировать свои резервы, но в ограниченное количество инструментов – в депозиты, ценные бумаги РФ (акции и облигации), иные разрешенные инструменты.

Наличие лицензии на осуществляемые виды деятельности обязательно.

При переходе участников в НПФ все аналогично, только контроль принадлежит не ПФР, а негосударственному фонду. И УК у него своя.

Вкладчик подписывает с негосударственным фондом договор в пользу себя самого либо третьего лица (участника). Договор регламентирует условия, периодичность и сроки внесения взносов вкладчиком, а также обязательства по выплате участнику пенсии по выбранной схеме.