Всё про облигации федерального займа для физических лиц в 2021 году: виды, плюсы и минусы, стоит ли покупать

Содержание:

- Выпуск народных ОФЗ

- Особенности новых ОФЗ-н

- Что такое облигации федерального займа для населения ОФЗ-н?

- Понятие и виды

- Верить ли народным облигациям?

- Способ второй: ОФЗ через брокера

- Как и где купить ОФЗ?

- ОФЗ в ВТБ: особенности

- Параметры выпусков ОФЗ-н

- Параметры ОФЗ-н

- Что это такое и зачем они нужны

- Не гонялся бы ты за доходностью

- Отличие народных облигаций от обычных ОФЗ

- Что такое ОФЗ для физических лиц в 2019 году

- Характеристики ОФЗ-н

- Заключение

Выпуск народных ОФЗ

Продажи народных облигаций планировалось начать 14 апреля 2021 года. Но в силу административных проволочек они были перенесены на 26 число. Реализации предшествовала рекламная кампания, в ходе которой представители Минфина вели активную просветительскую работу среди населения. Они не скрывают, что ОФЗ 2021 года ориентированы на граждан, не владеющих финансовыми знаниями и инструментами, чей уровень дохода ниже среднего.

Несмотря на сравнительно небольшой достаток народных облигаций, целевая группа сумела накопить определенные сбережения, достать которые «из кубышки» помогут новые предложения. Выпуск ОФЗ заставит деньги работать, а государство и банковский сектор получат операционные резервы, ранее остававшиеся за бортом финансового оборота. Инструменты надежно защищены и по сравнению с трехлетней депозитной ставкой, которая у банков в среднем составляет 6%, сулят большую прибыль.

Особенности новых ОФЗ-н

Первый выпуск народных ОФЗ произвел фурор на рынке, но последующий опыт размещения показал снижение интереса инвесторов к этому инструменту. Поэтому, чтобы вернуть ОФЗ-н былую славу, организаторы выпуска учли недостатки и предложили размещения по новым правилам:

- Увеличилось число банков агентов. Если раньше ОФЗ-н можно было купить только в Сбербанке и ВТБ, то теперь к ним прибавились Промсвязьбанк и Почта-Банк. Также планировалось подключить Газпромбанк, но, видимо, не срослось.

- ОФЗ-н теперь можно покупать удаленно, через электронные средства связи (мобильное приложение и онлайн-банк). Раньше для этого нужно было приходить лично в отделение.

- Отменена комиссия при покупке. Раньше инвесторы платили 1% от покупки, что сразу снижало купонный доход на эту величину. Сейчас все расходы по покупке берет на себя Минфин.

- Снижена минимальная сумма покупки. Раньше это был порог в 30 тысяч рублей, сейчас – 10 тысяч (т.е. примерно 10 ОФЗ-н).

Ну и нельзя не упомянуть о новой фишке. Теперь под залог купленных облигаций можно получить кредит в банке-агенте. Например, если вы разместили в ОФЗ-н 2 млн рублей, а потом срочно понадобилась ипотека – можете использовать ОФЗ-н как обеспечение.

Ну и уже привычные особенности ОФЗ-н сохранились и в новом выпуске 2019 года:

- облигации можно передавать по наследству;

- ОФЗ-н не обращаются на вторичном рынке, их можно купить только в банке и продать тоже только банку;

- цены на ОФЗ-н устанавливает Минфин, а не рынок, отследить котировки 4 выпуска ОФЗ-н можно здесь: https://www.minfin.ru/ru/perfomance/public_debt/internal/ofz-n/current/;

- купонный доход с ОФЗ-н не облагается налогом.

В целом размещение народных облигаций рассматривается Минфином в качестве элемента финансового образования, новый выпуск служит для привлечения широких масс к делу инвестирования. Поэтому объем эмиссии сравнительно невысок – всего 15 млрд рублей. На еженедельных аукционах ОФЗ Минфин привлекает гораздо больше средств.

Что такое облигации федерального займа для населения ОФЗ-н?

Это долговые ценные бумаги, выпущенные Министерством финансов специально для распространения среди рядовых граждан. Таким образом государство занимает деньги в долг под проценты у населения. Это государственные ценные бумаги, то есть доход по ним гарантирован государством.

Помимо непосредственно функции займа, Минфин указывает еще ряд целей, которые преследует данная эмиссия: стимулирование физлиц к долгосрочным сбережениям, повышение финансовой грамотности населения, воспитание внутреннего инвестора и упрощение доступа к высоконадежным финансовым инструментам.

Как заявляет Министерство финансов, новые облигации позиционируются как хорошая альтернатива банковским вкладам и нацелены на широкие слои населения, но прежде всего — на граждан, мало знакомых с финансовым рынком.

По своей сути они ничем не отличаются от биржевых облигаций федерального займа. Но в отличие от первых, ОФЗ-н носят нерыночный характер, то есть не будут торговаться на бирже, и будут доступны для приобретения только физическим лицам.

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

С переменным или плавающим купонным доходом (ПК)

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

С амортизацией долга

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

С индексацией номинала (ИН)

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Верить ли народным облигациям?

Всевозможные гарантии и экспертные заверения не могут компенсировать традиционное недоверие граждан государственным предложениям. Негативное отношение сформировалось в течение ХХ века, когда населению неоднократно навязывали заемные облигации. Их распространение осуществлялось в добровольно-принудительном формате, прибыльность была низкой, а с распадом СССР реальная стоимость рухнула в несколько раз, превратив ценные бумаги в макулатуру.

Удачный опыт государственных ОФЗ при этом забывается, хотя в 1995-96, 1998-2009, 2002-2007, 2011-2015 годах действовали заемные программы. Их, страна выполнила в полном объеме, а инвесторы получили прибыль в размере 8-12% годовых.

В текущих условиях, внешние и внутренние заимствования обслуживаются в полном объеме и срок и любые нарушения в данной области, государство воспринимает как прямой вызов состоятельности. Дополнительным стимулом приобретения ценных бумаг в виде народных облигаций становится небольшой объем в 30 млрд. рублей. Для сравнения это стоимость одного аукциона с размещением стандартных ОФЗ и всего 2% от общей суммы госзаймов за 2021 год. Невыплата облигационных средств создаст большие издержки репутации. Естественно, правительство даже в крайне ситуации сделает все, чтобы сохранить лицо.

В конечном итоге каждый инвестор принимает решение самостоятельно, но в целом госпрограмма заслуживает не меньшего доверия, чем депозитное предложение любого банка.

- Об авторе

- Недавние публикации

Автор статьи: Дарья Горохова

Ведущий финансист. Практикующий юрист в области экономических споров. Опыт более 10 лет, постоянный судебный представитель наших клиентов в арбитражном суде. В свободное время пишет финансовые статьи для газет, журналов и нашего интернет-ресурса.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Как и где купить ОФЗ?

Покупка Облигаций Федерального Займа – довольно простой процесс, доступный любому будущему инвестору. Первым делом вам нужно найти брокера, зарегистрироваться и пополнить свой лицевой счет. Мы предпочитаем Just2Trade для работы на фондовом рынке, так как это крупнейший брокер, где доступно более 30 000 акций с 20+ бирж.

Следующий шаг – установка необходимого программного обеспечения. Все ссылки, ключи, руководства пользователя и другие инструкции вы получите от сотрудников выбранного вами брокера. После установки программы купите облигацию. Для этого выберите понравившуюся ценную бумагу, заполните заявку и нажмите на клавишу «Купить». Деньги на вашем счету спишутся, а вы станете владельцем облигации государственного займа. Продать ценную бумагу можно подобным способом, только вместо КУПИТЬ, нажать кнопку ПРОДАТЬ.

На российском рынке существует около 50 финансовых компаний, которые предоставляют брокерские услуги и где можно приобрести облигации федерального займа. Все их можно назвать надежными, ведь брокеры – это всего лишь посредники между отношениями продавца и покупателя.

Каждый инвестор самостоятельно решает, стоит ли ему вкладывать в облигации федерального займа РФ. Главное преимущество этого вида заработка налицо: вы имеете гарантированный доход при отсутствии рисков. Приобретение ценных бумаг является наиболее безопасным и выгодным способом инвестирования, чем вклад в банке. Все это делает ОФЗ одним из самых выгодных и надежных типов вложения средств.

Опрос: Хотели бы вы купить облигации?

Poll Options are limited because JavaScript is disabled in your browser.

Плюсы и минусы Облигаций Федерального Займа

- Высокая надежность: ценные бумаги выпускаются и регулируются государством Российской Федерации, поэтому среди отечественных финансовых инструментов этот способ инвестирования заслужено считается одним из самых безрисковых;

- Низкая минимальная сумма инвестиции: стоимость одной ценной бумаги равняется тысяче рублей;

- Повышенная ликвидность: оборот торгов за один день может достигать более миллиона рублей;

- Разные сроки погашения облигации: от года до десятка лет, в некоторых случаях вы можете сами их выбрать;

- Разнообразный выбор ценных бумаг: в зависимости от своей стратегии, преследуемых целей и рыночной ситуации вы можете выбрать разные типы облигаций;

- Льготное налогообложение: если вы физическое лицо, с дохода по купонным выплатам не собирается налог, кроме того, в цену облигации уже включен накопленный купонный доход и все расходы на сделку.

Наравне с преимуществами, ОФЗ наделены некоторыми недостатками.

Рекомендованные для вас статьи:

- Как вкладывать в инвестиционные фонды в примерах

- Цена акции Volkswagen сегодня (онлайн), Прогноз и Пример покупки

- Акции МТС – Стоимость сейчас (онлайн), Дивиденды и Обзор

Первое – налог все же собирается с разницы между стоимостью приобретения и продажи или погашения бумаги (в размере 13%). Во-вторых, это риск дефолта государства, в случае которого вы не получите свои деньги назад. Дефолт – невыплата долгов, невыполнение финансовых обязательств. Риск минимальный, но все же такая вероятность существует. Третий недостаток – риск снижения стоимости во время кризиса. Этот риск актуален, только если вы захотите продать ценную бумагу раньше срока.

ОФЗ в ВТБ: особенности

Банк ВТБ занимается выпуском собственных облигаций, поддерживаемых государством. Особенность таких облигаций в том, что реализовать их можно только в отделениях ВТБ. Условия реализации, размер комиссии, порядок и процент начисления дохода по ним также зависит от политики банка, однако не может противоречить указам Министерства финансов. Особенность покупки ОФЗ в ВТБ считается то, что размер комиссии зависит от суммы, на которую были приобретены ценные бумаги. При покупке облигаций на сумму более 300 тыс. рублей комиссия составит всего 0,5%. Оформление сделки ничем не отличается от покупки ОФЗ в Сбербанке.

Параметры выпусков ОФЗ-н

Все выпуски народных облигаций имеют следующие параметры:

- номинал 1000 руб.

- выплата процентов (купона) раз в полгода

- доходность, пропорциональная длительности владения бумагой

- срок с момента выпуска до погашения — 3 года

- максимальное количество облигаций, доступное одному инвестору для покупки — 15 000 шт.

Ограничение на максимальный размер инвестиций устанавливается приказом Минфина. Инвестор, купивший большее число ценных бумаг одного выпуска, должен их вернуть. Минимальное количество облигаций, которое мог приобрести вкладчик, равнялось в случае первых трех выпусков 30 шт., поэтому начальный размер инвестиций в этот актив составлял не менее 30 тыс. руб. В четвертом выпуске минимальная сумма ниже.

История выпусков народных облигаций

ОФЗ-н 53001

Первый выпуск ОФЗ-н 53001 был предложен для покупки 26.04.2017 г. Изначально предполагалось размещение ценных бумаг на

суммарную стоимость 15 млрд руб. Однако этот инвестиционный инструмент пользовался спросом, поэтому была произведена дополнительная эмиссия в том же объеме.

Основной и дополнительный объемы актива были раскуплены досрочно. Размещение завершилось в середине сентября 2017 г., хотя по плану должно было продолжаться по 25.10.2017 г. Погашение облигаций и возврат средств держателям намечен на 29.04.2020 г. Ставка первого купона составляла 7,5%, последнего — 10,5%.

ОФЗ-н 53002

Второй выпуск “народных облигаций” ОФЗ-н 53002 можно было приобрести в период с 13.09.2017 по 14.03.2018 г. Он заинтересовал потенциальных инвесторов меньше, чем первый. В результате суммарный объем размещения составил всего 11,4 млрд руб. Размер первого купона — 7%, последнего — 10,1%. Погашение произойдет в сентябре 2020 г.

ОФЗ-н 53003

Размещение ОФЗ-н 53003 началось 15.03.2018 г. Объем выпуска составил 15 млрд руб. Этот инвестиционный инструмент получил 2 доп. выпуска номиналом по 5 млрд руб. каждый. Они были произведены 17.09.2018 г. и 15.01.2019 г.

Размер первого купона — 6%. Он увеличивается с шагом в 0,5% в каждую дату выплаты. Шестой купон равен 8,6%. Бумаги будут погашены в марте 2021 г.

Параметры ОФЗ-н 53004

Как и предыдущие 3 выпуска, ОФЗ-н 53004 имеет номинальный объем эмиссии 15 млрд руб. Эти ценные бумаги стали доступны для покупки 2.09.2019 г. Размещение продлится до 25.02.2020 г.

Величина купонов составляет:

- 6,5%

- 7,0%

- 7,05%

- 7,1%

- 7,25%

- 7,35%

Таким образом, в виде процентов по одной облигации ее держателю будет перечислено 211 руб. 02 коп. Даты выплаты купонов, так же как и их размер, зафиксированы в момент выпуска актива и не зависят от дня покупки. Первая намечена на 04.03.2020 г., далее с периодичностью раз в полгода до 31.08.2022 г. Текущая доходность актива к погашению немного выше, чем у выпусков стандартных ОФЗ, погашение которых намечено на 2021-2022 гг.

Отличия четвертого выпуска ОФЗ-н от предыдущих

В момент утверждения четвертого выпуска в правила обращения ОФЗ-н был внесен ряд изменений:

- Увеличена доступность. Ранее такие ценные бумаги можно было купить только в 2 банках-агентах, Сбербанке и ВТБ. Теперь к ним добавились Почта Банк и Промсвязьбанк

- Минимальный размер лота снижен с 30 шт. до 10 шт., т.е. покупка стала доступна от 10 тысяч рублей

- Комиссия за совершение операций отменена

- Разрешено использование этого инвестиционного актива в качестве залога при оформлении кредита в том же банке, где он был приобретен

- Реализована возможность дистанционной покупки и передача по наследству

Где посмотреть все выпуски народных облигаций?

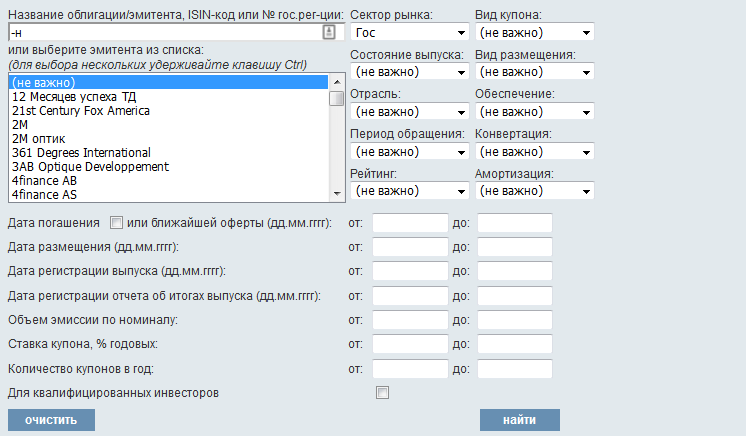

Все текущие выпуски «облигаций для народа» можно найти на сайте , указав в секторе рынка «Гос», а в названии облигации/эмитента «-н».

Результат на данный момент:

Параметры ОФЗ-н

Теперь конкретнее об особенностях ОФЗ-н третьего выпуска под номером 53003.

Доходность

Если вы хотели купить самые дешевые ОФЗ-н, то вы уже опоздали. Дело в том, что они размещаются уже с 15 марта 2018 года. И Минфин потихоньку повышает котировки.

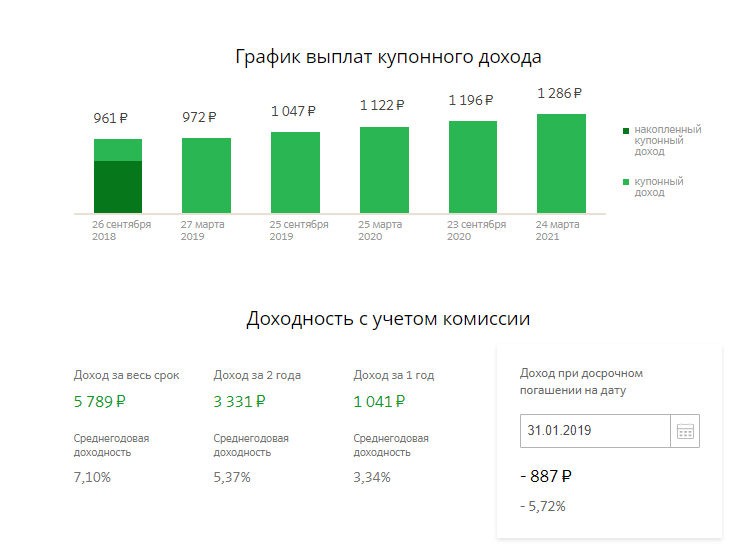

Что касается купонного дохода по ОФЗ-н, то тут всё сложнее. Дело в том, что доходность ОФЗ-н является прогрессивной, т.е. процентные ставки растут каждые полгода. В итоге производится повышение купонного дохода от 6% до 8,6% годовых (в среднем 7,1%). Это видно в таблице.

Всего инвестор получит с одной облигации 219,53 рубля через три года. И это не считая разницы между ценой покупкой и номиналом.

Я сделал расчет по минимальному порог вхождения – «купил» 30 ОФЗ-н на 30744 рубля с учетом всех расходов. Итоговый доход за три года составил 5789 рублей.

Много или мало – считайте сами. Если положите деньги на срочный вклад Сохраняй онлайн в том же Сбере, выручите 3868 рублей. Пруф – ниже.

Стоимость

Как я уже говорил, номинал ОФЗ-н составляет 1000 рублей, при этом непосредственно продажная цена ОФЗ-н будет меньше или больше. Она зависит:

- от установки Минфина – он как хочет, как и подкручивает ее, стимулируя спрос;

- от накопленного купонного дохода.

Если инвестор выплатит при покупке ОФЗ-н накопленный купонный доход, то получит за отчетный период купон. Если нет – приобретет ОФЗ-н по стоимости, указанной Минфином, но потеряет право на получение купона в этом полугодии.

Естественно, лучше выбирать первый вариант. Выплата по купону компенсирует расходы по НКД, да и вообще все нормальные инвесторы только так и делают.

Порог входа

Минимальная стоимость покупки – 30 облигаций. То есть примерно 30 тысяч рублей. Это придумал Минфин, банки и брокеры не при чем.

Докупать, соответственно, можно только по 30 штук ОФЗ-н.

Что это такое и зачем они нужны

Тот, кто купил облигации, является держателем долга или кредитором. За то, что он приобрел облигации, т.е. фактически одолжил деньги тому, кто выпустил облигацию, эмитент обязан выплачивать процент по долгу. Плюс в конце срока — весь основной долг.

Как правило, процент по облигации выплачивается в течение всего периода действия облигации. Проценты выплачиваются периодически — каждый месяц, квартал или раз в год. По завершении срока действия облигации кредитор получает от должника всю сумму долга и проценты за весь период действия облигации.

Облигации до недавнего времени выпускались только в бумажном виде. Например, «ОФЗ — народные» и сейчас имеют бумажный формат с целью расширить доступ частных лиц к этому долговому инвестиционному инструменту.

В настоящее время большая часть ценных бумаг, включая государственные и корпоративные облигации, имеют электронный вид. Т.е. все характеристики, параметры ценной бумаги закодированы специальным цифровым шифром.

Рисунок 1. Общий вид бумажных ОФЗ — народных.

Купленные облигации, кроме того, что приносят прибыль инвестору в виде процентов, также могут быть и проданы на рынке (например, на Московской фондовой бирже МОЕХ), когда на них цена вырастет. Т.е. обладатель ОФЗ или любой другой облигации получает два типа прибыли:

Рисунок 2. Составляющие факторы прибыли от владения ОФЗ.

- Процентный или купонный доход. Он аналогичен банковскому депозиту.

- Суммой прибыли также является разница между ценой покупки облигации и ценой ее продажи на рынке финансовых инструментов.

Здесь следует отметить, что каждая из 2 составляющих параметров прибыли от владения ОФЗ может быть существенно выше доходности по тем же банковским депозитам. Например, процентный доход может быть увеличен за счет применения специальных методов или облигационных стратегий.

Схема работы инвестированного капитала с учетом сложного процента.

Они основаны на математической функции сложного процента (геометрической прогрессии). Доход от продажи может иметь приличную сумму, если спрос на ОФЗ на рынке превышает предложение. В некоторых случаях доход от продажи ОФЗ на рынке может составлять десятки процентов.

Цели государства

Поскольку эмитентом ОФЗ является государство (непосредственно в лице Минфина РФ и ЦБ РФ), распространяя эти долговые бумаги, оно преследует свои конкретные цели. Это:

- пополнение государственного бюджета за счет привлечения денег частных инвесторов;

- получение средств для покупки иностранной валюты;

- создание условий, при которых расширяется база розничных инвесторов за счет физических лиц. Тем самым государство, кроме получения денег в долг, вовлекает в процесс инвестирования немалую часть простых людей, расширяя свою социальную базу поддержки.

Кроме этого, выпуск государством облигаций нередко связано с задачей увеличить денежную массу в экономике страны, но без использования эмиссии ничем не обеспеченных денег (неинфляционная эмиссия).

Срок действия

ОФЗ — народные или «ОФЗ-Н» имеют срок действия 3 года. Этот срок оптимален с точки зрения работы капитала и в то же время инвестор может периодически менять ценные бумаги в своем портфеле, не опасаясь налоговых последствий.

Купонные выплаты — каждые полгода (6 месяцев).

Не гонялся бы ты за доходностью

В материале Минфина говорится, что облигации федерального займа для населения (ОФЗ-н) нового формата – это специальный инструмент, разработанный для начинающих инвесторов. В той же статье отмечаются успехи фондового рынка по привлечению частных инвесторов – бум розничных вложений в различные инструменты, в том числе более 2 млн открытых индивидуальных инвестиционных счетов (ИИС) и т.д., создание «банками удобных онлайн-инструментов для работы с ценными бумагами». Все это, наряду со снижением процентных ставок по банковским депозитам, как отмечают авторы инструкции, «подталкивает людей к «миграции» на фондовый рынок». Так зачем же в таких условиях создавать еще специальный инструмент для новичков, и насколько он эффективен?

В числе главных преимуществ ОФЗ-н нового формата называются низкий порог входа (10 тыс. рублей, на которые можно купить 10 облигаций номиналом по 1 тыс. рублей), прозрачность условий приобретения и получения дохода, что, как считают в Минфине, «особенно подходит для семейной аудитории». «Надежность ОФЗ-н гарантирована бюджетом Российской Федерации, профицит которого по итогам года достиг почти двух триллионов рублей (1,8 % ВВП)», – говорится в материале. Финансовое ведомство гарантирует выплату купонного дохода каждые шесть месяцев. Ставки зафиксированы на три года вперед. Максимальный пакет ОФЗ-н – 15 млн рублей. Не нужно оплачивать никаких комиссий при покупке и продаже облигаций:их банкам-агентам компенсирует Минфин.

Что нужно сделать для покупки ОФЗ-н?

- Выбрать банк-агент, который реализует ОФЗ-н. Их четыре – Сбербанк, ВТБ, Промсвязьбанк и Почта Банк.

- Открыть брокерский счет

- Перевести на него сумму на покупку облигаций со своего банковского счета (если его нет в выбранном банке, то его нужно предварительно открыть)

Эта процедура на сайте банка занимает 5–10 минут.

В материалах Минфина также приводятся мнения консультантов по финансовой грамотности проекта вашифинансы.рфоб ОФЗ-н «нового формата», которые называют инструмент «вашим первым шагом в сторону более доходных инвестиций – корпоративных, муниципальных облигаций и ОФЗ», «практическим рычагом повышения финансовой грамотности населения», «понятным механизмом получения дохода с возможностью его фиксации на среднесрочную перспективу, обеспечивающей стабильный прирост инвестиционного капитала». «Не гонитесь за высокой доходностью, научитесь сначала получать доходность выше банковского депозита: освойте ОФЗ-н и биржевые ОФЗ, разберитесь в их тонкостях, когда какой вид ОФЗ будет выгоднее»«, – советует Анна Заикина, консультант по финансовой грамотности проекта вашифинансы.рф, эксперт Национального центра финансовой грамотности.

Отличие народных облигаций от обычных ОФЗ

ОФЗ-н выпускаются Минфином с целью вовлечения в инвестирование тех слоев населения, которые традиционно ориентированы на вклады и работу с банками. Этот актив имеет 4 отличия от всех остальных облигаций российских эмитентов. Такие ценные бумаги:

- не обращаются на фондовом рынке

- не могут быть переведены в другой депозитарий

- не могут быть приобретены с использованием индивидуального инвестиционного счета

- могут быть куплены у банка-агента только в период размещения, а не на протяжении всего времени с момента выпуска до погашения

Совершать операции с ОФЗ-н можно только в уполномоченных Минфином РФ банках-агентах по установленной им цене. При продаже актива до момента погашения его держатель получит ту же сумму, которую он заплатил за бумаги. Однако это правило не действует, если они приобретались по стоимости, превышающей номинал: в такой ситуации облигации будут выкуплены за 1000 руб. каждая.

Держатель бумаг “народного” выпуска получит все выплаты по купонам только при условии, что будет владеть облигациями не менее года. Например, облигация начала размещаться в сентябре, куплена в ноябре, первая выплата по купону в марте следующего года. При продаже раньше положенного срока — например летом — выплаченная сумма купонов будет удержана с инвестора. Аналогом можно считать досрочное расторжение депозита, когда проценты также удерживаются банком.

ОФЗ-н выпускается в бездокументарном виде, т.е. инвестор не получит их на руки в виде бумаг. Его права владения определяются записью в специальной организации: депозитарии. Активы, купленные в одном из банков-эмитентов, не могут быть перенесены для учета и хранения в другой.

Почта Банк использует услуги НКО АО «Национальный расчетный депозитарий». Остальные банки-агенты имеет соответствующую лицензию и осуществляют депозитарный учет активов своих клиентов самостоятельно.

Что такое ОФЗ для физических лиц в 2019 году

Существует два вида облигаций федерального займа: те, которые обращаются на фондовой бирже и те, которые продаются в отделениях некоторых банков. Последние предназначены для физических лиц, которые не зарегистрированы в качестве инвесторов (трейдеров) у какого-либо брокера и не имеют, поэтому доступа на фондовый рынок. Такие ОФЗ – это облигации с купонным доходом, выпущенные в документарной форме.

Купонные облигации отличаются от обычных тем, что они имеют фиксированный уровень доходности к определенной дате, при этом, если доход по купону не использовался, его сумма увеличивает стоимость облигации. Средняя доходность составляет 8,5% годовых. Например, цена 1 бумаги составляет 1000 рублей, доход по купону за первое полугодие – 30 рублей. Соответственно цена одной облигации составляет 1030 рублей. Максимальная сумма инвестиций ограничена 15 миллионами рублей. Облигации могут быть переданы другому физлицу по наследству.

Посмотрите видео в тему:

Характеристики ОФЗ-н

Рассмотрим основные характеристики народных облигаций.

- Номинал ОФЗ-н — 1000 рублей.

- Период обращения ОФЗ-н — 3 года.

- Доходность ОФЗ-н — изначально до 10,5% годовых, сейчас — до 7,5% годовых.

- Минимальный объем покупки ОФЗ-н — изначально 30 штук, сейчас — 10 штук.

- Максимальный объем покупки ОФЗ-н — 15000 штук.

- Банки-агенты, через которые можно купить ОФЗ-н — изначально Сбербанк, ВТБ, сейчас еще Почта Банк и Промсвязьбанк.

- Комиссии банков за покупку ОФЗ-н — изначально 0,5-1,5% от стоимости, сейчас отменены.

ОФЗ-н можно продать в любой момент по биржевой цене: через 12 месяцев — без потери накопленного купонного дохода, до 12 месяцев — с потерей.

Купить ОФЗ-н могут только совершеннолетние граждане России. Продать ОФЗ-н другому лицу нельзя, только банку-агенту, через который они были куплены.

Купонный доход по ОФЗ-н не облагается налогом на доходы.

Заключение

Инвестируя в облигации, главное помнить, что прибыль складывается из двух частей. Это купонные платежи и доход от разницы цен продажи и покупки. И если первая часть прогнозируема, то относительно второй у участников рынка бывает значительная неопределенность. Однако, несмотря на это, у инвестиций такого рода есть неоспоримые преимущества, например, ставка определена заранее и не меняется. Нет риска отзыва лицензии, как в банках. Их можно вернуть в любой момент.

Останавливая выбор на ОФЗ-ПД, лучше правильно выбрать момент приобретения, чтобы выиграть не только на купонах, но и последующей продаже

Но если у вас долгосрочное инвестирование, то это не так важно. Удачной торговли!

36207 просмотров Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.826 /

5

(23 голоса)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях