Оплата долга по ип. срок оплаты задолженности. закрытие ип с долгами

Содержание:

- Субсидиарная ответственность ИП

- Административная ответственность ИП

- Когда взыскать долг невозможно?

- Закон о списании долгов ИП

- Почему возникают долги

- Как узнать, есть ли долги у ИП и ООО

- Оплатить задолженность по страховым взносам можно на сайте налоговой службы

- Как поступить, если нет денег для уплаты задолженности

- Где узнать долги по взносам в ФСС и ПФР

- Заложенность перед ПФР

- Последствия банкротства для ИП

- Как узнать задолженность

- Когда сделать проверку?

- В инспекции ФНС

Субсидиарная ответственность ИП

К субсидиарной ответственности физических лиц начали активно привлекать с 2017 года, когда в силу вступили соответствующие поправки. Представленная ответственность возникает, если в судебном порядке удалось доказать причастность лица к банкротству определенной компании или организации.

Как правило, к ответственности контролирующих лиц привлекают арбитражные управляющие, которые ведут признание банкротства юрлица. Привлечь предпринимателя к субсидиарной ответственности можно только в случае, если он был руководителем (или имел отношение к управлению) определенной компании.

Субсидиарная ответственность:

- должна быть доказана в судебном порядке на основании документальных свидетельств: бухгалтерского учета, финансовой и отчетной документации и т.п.;

- не может быть списана в банкротстве физического лица;

- как правило, выражена в крупных суммах: то есть долги компании переходят на одного человека или группу лиц, виновных в доведении до несостоятельности.

Получить консультацию юристапо списанию долгов

Административная ответственность ИП

Административная ответственность может наступать при долгах:

- по взносам во внебюджетные фонды;

- по оплате налоговых сборов и пошлин.

Также представленная ответственность применяется за другие нарушения:

- при ведении кассовых транзакций;

- по части трудовых взаимоотношений;

- при нарушениях сроков постановки на учет;

- в части пожарной безопасности;

- продажа некачественных товаров;

- недобросовестная конкуренция.

К административной ответственности предприниматели привлекаются в течение 2-месячного срока. Но если нарушения касаются правил ведения бухгалтерского учета, то срок увеличивается до 2 лет.

Ответственность выражается в наложении штрафных санкций, приостановке деятельности, дисквалификации.

Узнать, смогут ли вас привлечь к административной ответственности

Когда взыскать долг невозможно?

Согласно определению, изложенному в письме Минфина России от 27 апреля 2017 г. № 03-03-06/1/25384, долговые обязательства не прекращаются у бывших ИП.

Но есть и понятие «безнадежные долги». Безнадежными, по данному документу, считаются:

- задолженности, в рамках которых прекратились обязательства по причине невозможности их реализации. Списание денежных средств происходит на основании акта госоргана или ликвидации организации с внесение записей в реестр государственных юрлиц — ЕГРЮЛ;

- задолженности с истекшим сроком давности, который, по общим правилам, составляет 3 года.

Хотите закрыть ИП, но не знаете — как?

Также статус «безнадежных» получают долговые обязательства, по которым Федеральная служба судебных приставов (ФССП) возвращает исполнительный лист на основании пунктов 3 и 4 ч. 1 ст. 46 № 229-ФЗ «Об исполнительном производстве». В перечень причин входят:

- невозможность установления местонахождения человека и его имущества;

- невозможность установления информации о принадлежащих ему денежных средствах или материальных объектах во вкладах, на счетах, на банковском хранении;

- у предпринимателя, прекратившего деятельность, нет собственности, которую можно бы было взыскать.

Кредиторы вправе взыскать с ИП долги даже после ликвидации статуса

Долговые претензии направляются в суд общей юрисдикции, становятся причиной признания банкротства индивидуального предпринимателя с целью взыскания и продажи конкурсной массы.

Закон о списании долгов ИП

Фискальная амнистия в России проводилась трижды, однако только последняя из них не требовала от предпринимателей совершения каких-либо действий. Ранее прощение долгов ИП было связано с погашением долга с одновременным «прощением» штрафных санкций, либо с декларированием за определенные периоды. Закон № 436-ФЗ, принятый 28.12.2017 года, предусматривает автоматическое списание, а все необходимые мероприятия обязаны выполнить налоговики.

Закон № 436-ФЗ содержит поправки в Налоговый кодекс РФ. Поэтому норма о прощении долгов не имеет ограничение по срокам действия. Если вы ранее занимались предпринимательством, но по-прежнему видите просрочку по платежам в бюджет, даже в 2021 году можно обратиться в ИФНС за разъяснениями.

Правила списания

Налоговая амнистия осуществляется по следующим правилам:

- процедура проводится в беззаявительном порядке, т.е. налоговая инспекция обязана сама проверить соблюдение условий амнистии, вынести решение о списании;

- льгота распространяется не только на действующих индивидуальных предпринимателей, но и для закрытых ИП;

- долги по ИП списываются при условии, что они возникли на 1.01.2015 года, признаны безнадежными к принудительному взысканию;

- для отдельных видов налоговых платежей сделано исключение, поэтому амнистия на них не распространяется.

Статья 12

- Установить, что признаются безнадежными к взысканию и подлежат списанию недоимка по налогам (за исключением налога на добычу полезных ископаемых, акцизов и налогов, подлежащих уплате в связи с перемещением товаров через границу Российской Федерации), задолженность по пеням, начисленным на указанную недоимку, и задолженность по штрафам, образовавшиеся на 1 января 2015 года, числящиеся на дату принятия налоговым органом в соответствии с настоящей статьей решения о списании признанных безнадежными к взысканию недоимки и задолженности по пеням и штрафам за индивидуальными предпринимателями, а также за лицами, утратившими статус индивидуального предпринимателя до даты принятия такого решения.

Федеральный закон от 28.12.2017 N 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»

Читать полностью

Источник

По задолженности, возникшей после 1 января 2015 года, амнистию не получить.

Кто может воспользоваться

Перечень лиц, которые подпадают под фискальную амнистию, содержится в ст. 12 Закона № 436-ФЗ. Вот кому простили долги по платежам в бюджет, возникшим до начала 2015 года:

- физ. лицам — в части транспортного, имущественного, земельного налога (так как ИП одновременно обязан платить налоги как физ. лицо, можно претендовать на амнистию и по этому направлению);

- индивидуальный предприниматель, зарегистрированный в ИФНС на дату издания решения о списании;

- ИП, снятым с учета на дату издания решения.

Таким образом, статус ИП (действующий, закрытый) не имеет значения для списания недоимки. Также не будет проверяться платежеспособность предпринимателя, его доход, иные показатели. Важны только три фактора — соответствие по периоду возникновения долга, виды налогов, безнадежность взыскания.

Почему возникают долги

Вариантов несколько, но в большинстве случаев свою роль играет человеческий фактор. Сам индивидуальный предприниматель, его бухгалтер или сотрудник службы могут совершить ошибку в расчетах, которая приведет к образованию задолженности. Чаще всего так происходит по нескольким причинам:

- Начинающий ИП плохо изучил налоговый календарь и не вовремя сделал обязательные платежи.

- Бизнесмен или его бухгалтер халатно выполнили свои обязанности, посчитав, что большое количество работы не даст сотруднику ФНС усмотреть проблему.

- Сами налоговики неправильно ознакомились с предоставленными данными и по своей невнимательности предъявили требования.

- Случился технический сбой в бухгалтерии или базе данных службы.

Искать конкретную причину нет смысла. Лучше работать над устранением последствий и профилактикой в будущем подобных ситуаций.

Как узнать, есть ли долги у ИП и ООО

Чтобы узнать о наличии задолженности ИП или ООО, необходимо знать ИНН. Идентификационный номер налогоплательщика присваивается каждому лицу во время его постановки на налоговый учет.

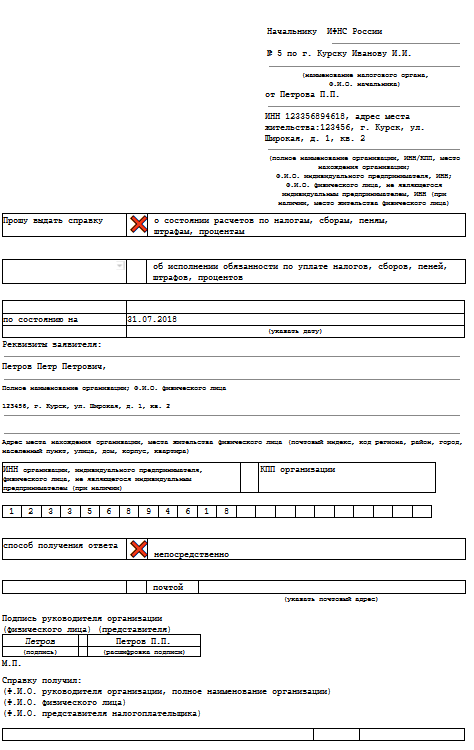

Налоговая служба обязана предоставлять информацию плательщику о наличии или об отсутствии у него долга. Данные передаются путем направления справки:

- о состоянии личного счета налогоплательщика;

- об исполнении обязанности по уплате налогов.

Если плательщику не нужно документальное подтверждение наличие долгов, задолженность можно проверить:

- на сайте ФНС, ФССП;

- на порта Госуслуги.

Проверить наличие налоговой задолженности и оплатить ее можно в ближайшем подразделении ФНС. Чтобы узнать его адрес, можно воспользоваться официальным сайтом ФНС. Для этого:

- переходим на портал;

- в верхнем правом углу находим слово «контакты» и кликаем по нему;

- откроется страница, на которой будет отображены адреса инспекций города, а также их расположение на карте.

Чтобы проверить и оплатить налоговую задолженность онлайн, можно войти на сайт ФНС, выбрать раздел «Уплата налогов и пошлин».

-

Далее необходимо кликнуть по иконке «Индивидуальным предпринимателям» или «Юридическим лицам» (в зависимости от того, кем является плательщик).

-

Следующие шаги – это переход по пункту меню «Уплата налогов, страховых взносов», «Уплата за себя».

- После чего плательщику необходимо подтвердить согласие на обработку персональных данных путем проставления галочки в соответствующем окне и нажатия кнопки «Продолжить».

- Далее выбираем способ уплаты налога, заполняем реквизиты и проводим оплату.

Портал Госуслуг (со скриншотами пошагово)

Проверить наличие налоговой задолженности можно на портале Госуслуги, авторизовавшись от имени физического лица. Для этого рекомендуется четко следовать последовательной инструкции.

- Входим в личный кабинет портала Госуслуги.

- В верхней части страницы кликаем по слову «Услуги».

- На открывшейся странице находим пункт меню «Налоги и финансы», далее – «налоговая задолженность.

- После ознакомления с представленной информацией, в правой части страницы кликаем по синей кнопке «Получить услугу».

- В открывшемся окне будет представлена информация об всех имеющихся долгах, в том числе и о налоговой задолженности.

- Кликаем по окну с надписью «налоговая задолженность, нажимаем на синюю кнопку «оплатить».

- Через портал Госуслуги можно проверить налоговую задолженность и ООО. Для этого необходимо заполнить заявление, указав ИНН организации.

Сайт Федеральной службы судебных приставов (ФССП) (со скриншотами пошагово)

Оплатить налоговую задолженность, подлежащую взысканию судебными приставами на основании судебного приказа, либо решения можно на сайте ФССП.

Через банк данных исполнительных производств можно проверить и оплатить задолженность ИП и ООО.

-

- для проверки долгов индивидуальному предпринимателю нужно ввести территориальное расположения службы, свою ФИО и дату рождения;

- ООО может проверить наличие задолженности введя информацию о территориальной принадлежности ведомства, наименования и адреса предприятия.

Кроме того, наличие долга отобразится, если искать его по номеру исполнительного производства и исполнительного документа.

Оплатить задолженность по страховым взносам можно на сайте налоговой службы

Начиная с 2021 года налоговая служба осуществляет администрирование страховых взносов, которые являются основой социальных гарантией государства, и предпринимает все меры к снижению задолженности по ним.

В задолженности по страховым взносам существенная часть приходится на задолженность по взносам, исчисленным в соответствии со статьей 432 Налогового кодекса РФ в фиксированном размере в отношении предпринимателей, не имеющих наемных работников.

Индивидуальные предприниматели самостоятельно исчисляют и уплачивают за себя суммы страховых взносов на обязательное пенсионное страхование и на обязательное медицинское страхование.

Индивидуальный предприниматель уплачивает страховые взносы с момента приобретения им статуса ИП и до момента исключения из Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) в связи с прекращением деятельности физического лица в качестве ИП.

Страховые взносы на обязательное пенсионное страхование с доходов, не превышающих 300 000 руб. необходимо уплатить не позднее 31 декабря текущего календарного года. Их оплачивают индивидуальные предприниматели, а также иные лица, которые занимаются частной практикой и не производят выплаты и иные вознаграждения физическим лицам.

Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 руб. за 2021 год, уплачиваются – не позднее 1 июля 2021 года.

Оплатить страховые взносы, узнать актуальную информацию о наличии или отсутствии задолженности можно в «Личном кабинете налогоплательщика индивидуального предпринимателя»: достаточно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнеров ФНС России. Также можно произвести оплату через сервис «Уплата налогов и пошлин» (разделы «Индивидуальные предприниматели», «Физические лица»).

При наличии задолженности по страховым взносам ее сумма продолжает ежедневно расти за счет начисления пени. Налоговые органы обращаются за ее взысканием в службу судебных приставов, которые могут принять ограничительные меры (в том числе, приостановить операции на счетах должника в банке, арестовать его имущество, ограничить выезд за пределы Российской Федерации).

В случае отсутствия финансово-хозяйственной деятельности с целью снятия налоговой нагрузки налоговые органы рекомендуют подавать заявление о прекращении деятельность в качестве индивидуального предпринимателя в порядке, установленном законодательством о государственной регистрации. Информация и пошаговая инструкция размещены на сайте ФНС России в разделе «Индивидуальные предприниматели/Меня интересует/Прекращение деятельности ИП».

Для решения вопросов, связанных с задолженностью, можно обратиться в любую налоговую инспекцию, направить заявление через «Личный кабинет» или с помощью сервиса «Обратиться в ФНС России».

Как поступить, если нет денег для уплаты задолженности

Как узнать долги по ИП — достаточно простая задача, но что делать, если это знание не помогло? Если денег на выплату задолженности нет, то предприниматель может запросить отсрочку или рассрочку платежа. Это можно сделать, если деньги отсутствуют по независящим от ИП причинам: из-за стихийных бедствий, задержки бюджетных выплат, недобросовестности партнёров, сезонного характера деятельности или угрозе банкротства.

К сведению! Отсрочка платежа позволяет заплатить определённый налог позже указанного времени, а рассрочка — заплатить позже и частями. Она может распространяться на всю сумму долга или её часть, на один или несколько налогов.

Для оформления нужно обратиться в управление ФНС с документами, которые подтверждают право на налоговую льготу, справками из банков и письменным обязательством выплатить деньги в срок.

Если предприниматель находится под следствием по делу о налоговых правонарушениях, или предыдущая рассрочка или отсрочка была закрыта меньше трёх лет назад, то налоговые льготы не положены.

Обратите внимание! Переплата по налогам в прошлом (например, вследствие неправильного начисления налогов) является основанием для налогового вычета, но не для отсрочки или рассрочки платежа

На должников накладываются взыскания

Если оснований для налоговых льгот нет, и денег, чтобы заплатить долги — тоже, ИП признаётся банкротом. Прежде чем это случится, будет оценено и продано всё ценное имущество ИП, кроме тех вещей, которые не подлежат продаже за долги. В отличие от юрлиц, у ИП нет разделения на личное имущество и имущество предприятия, поэтому на погашение задолженности пойдёт и то имущество, которое никак не задействовано в работе ИП, но принадлежит предпринимателю.

Таким образом, чтобы избежать проблем, лучше вовремя оплачивать налоги. Тем более, что их сумма и сроки оплаты есть в свободном доступе в Интернете. Можно завести график и вносить записи после внесения очередного платежа.

Где узнать долги по взносам в ФСС и ПФР

Задолженность может сформироваться не только по налоговым выплатам, но и по взносам в ФСС, ПФР. Каждый ИП обязан уплачивать страховые взносы за себя либо за работников, если они есть.

Узнавать о накоплении долга перед пенсионным фондом возможно несколькими способами:

- Через персональный кабинет плательщика на интернет-ресурсе фонда. Здесь есть раздел электронных услуг, где предоставляется доступ к сведениям о предыдущих оплатах, имеющейся недоимке, оформлении платежной документации. Пользоваться сервисом разрешается после прохождения регистрационной процедуры.

- Через портал Госуслуг в разделе извещения о состоянии лицевого счета.

- Через базу данных ФССП, если Пенсионным фондом было подано исковое заявление с требованием о взыскании недоимки с должника. Данные появятся в системе, если судебные органы удовлетворили данное требование и передали дело судебным приставам.

Можно и просто обратиться в подразделение ПФР для получения сверки расчетов и уточнения задолженности.

Взносы в ФСС идут на оплату больничных и социальных пособий. Их уплата осуществляется регулярно в регламентированные законом сроки, но для ИП предусмотрен добровольный порядок выплат. Это значит, что каждый предприниматель вправе сам решать, хочет ли он получать выплаты социального характера. Если такое желание есть, нужно платить фиксированную сумму ежегодно.

Узнать о долгах перед ФСС возможно при подаче письменного обращения в данный фонд. Ответ будет готов на протяжении пяти дней. Можно подать и электронный запрос, тогда информацию предоставят за 1-2 дня. При подаче отчетности также будут видны существующие недоимки.

Заложенность перед ПФР

Размер платежа страхового платежа зависит от нескольких факторов:

- виды деятельности по ОКВЭД (преимущественно основной), которыми предприниматель законно занимается;

- действующая в календарном году система налогообложения (патент, упрощёнка, налог на вменённый доход, сельскохозяйственный налог или основная система);

- количество принятых на работу сотрудников;

- наличие предыдущих задолженностей, несвоевременных оплат.

Первые два пункта тесно взаимосвязаны между собой. Так на патентной системе налогообложения возможно осуществлять ограниченное количество видов деятельности, а ряд отраслей хозяйствования невозможен, если предприниматель выбрал УСНО в этом календарном году и в установленном порядке оповестил об этом сотрудников ФНС по месту регистрации.

Если ИП при регистрации не выбрал патентную форму работы или сельскохозяйственный налог, а также не подал заявление о переходе на УСНО или ЕНВД в первый месяц после регистрации, налоговая автоматически определяет его как плательщика по ОСНО – основной системе налогообложения. ОСНО предполагает три обязательных страховых платежа: 22% на обязательное пенсионное страхование без превышения лимита налоговой базы и 1% – при её превышении; 5,1% на обязательное медицинское страхование; 2,9% для страховки граждан в случае нетрудоспособности, во время беременности и родов.

Во избежание неприятных последствий, предприниматель, который сомневается в правильности произведённых им расчётов, может узнать задолженность в пенсионный фонд для ИП любым удобным для него путём. Онлайн через специализированные сайты или лично, обратившись в налоговый орган в территориальном пункте осуществления хозяйственной деятельности (если сотрудники на постоянной основе трудоустроены в другом городе, области и пр., необходимо обратиться в ПФР по их месту жительства).

Сотрудники пенсионного фонда, равно как и сотрудники налоговой службы не имеют законного права препятствовать приостановлению деятельности индивидуального предпринимательства на основании имеющихся у него долгов.

Это не означает, что после ликвидации ИП, долги спишутся. Они просто перейдут с предпринимателя на просто физическое лицо в полном объёме. За нарушение сроков подачи отчётности и внесения страховых взносов за последний календарный год также будет начисляться пеня.

Лучшим решением будет после того, как узнать свой долг в ПФР за ИП, тут же его и оплатить в полном объёме. Физлицо сможет спокойно заниматься своими делами, и при повторном открытии бизнеса проблем уже не возникнет.

Работодатель, с заработной платы каждого сотрудника, работающего на предприятии, обязан осуществляться взносы во внебюджетные организации. Это касается пенсионных и медицинских страховых взносов. Данная процедура очень важна, так как из этих средств формируется пенсия. То есть в случае, когда за работника предприятия не вносятся страховые взносы, он может остаться без нормальной пенсии.

В соответствии с Федеральным законом №212 установлены обязательные сроки выполнения платежных обязательств. Перечислить взносы необходимо до 15 числа следующего месяца за доход от прошлых 30 календарных дней.

Пенсионное и медицинское страхование является не единственной обязанностью, которая возникает у работодателя. Кроме того, необходимо вносить денежные средства в Социальный фонд. Данные отчисления используются для оплаты социальных пособий, больничных работникам.

Как и в случае с Пенсионным Фондом, в ФСС необходимо совершать отчисления своевременно. Также по всем выплатам нужно отчитываться по форме 4-ФСС. Все данные сверяются, и на этом основании высчитывается, есть ли задолженность по социальным платежам.

Последствия банкротства для ИП

Если судебное или внесудебное банкротство проходит действующий ИП, после завершения дела возникнут следующие последствия:

- по решению суда или МФЦ предпринимателя снимут с учета в налоговом органе, исключат из ЕГРИП;

- будут списаны долги (с исключениями, указанными выше);

- на следующие 5 лет вводится запрет на повторное открытие ИП;

- на срок от 3-х лет вводится запрет на вхождение в органы управления организаций;

- в течение последующих пяти лет нужно указывать о пройденном банкротстве при обращении за новыми кредитами.

Если ИП закрылось, а долги остались несписанными после банкротства, повторно обратиться в суд можно не ранее чем через 5 лет. Для повторного прохождения внесудебной процедуры этот запрет еще дольше — 10 лет.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Как узнать задолженность

Итак, за просрочку уплаты налогов или неправильный расчёт суммы обязательно придётся нести ответственность. В отдельных случаях — очень серьёзную. Поэтому лучше взять ситуацию под личный контроль и регулярно проверять, есть ли у вас неоплаченные налоги.

Преимущество в том, что есть несколько удобных способов, как узнать долг ИП по налогам:

- через уведомление;

- на сайте налоговой службы;

- личный визит в ФНС;

- через Госуслуги.

Письменное уведомление ФНС

Самый простой способ узнать о долгах — прочитать о них в уведомление ФНС. Налоговая служба рассылает письма должникам, где называет точную сумму задолженности, способы её погашения, реквизиты счетов и ответственность за неуплату. Такой вариант информирования удобен тем, что не требует никакого вмешательства со стороны предпринимателя.

Однако на практике есть минусы. Такие письма идут долго, с каждым днём просрочки начисляются новые пени и возрастает вероятность штрафа. Нередко ИП не находится по месту регистрации, а письмо отправят именно туда. Не исключен и человеческий фактор: уведомление могут забыть отправить, отправить слишком поздно или потерять во время доставки.

По этим причинам рекомендуется контролировать задолженности самостоятельно, с помощью других вариантов информирования.

В личном кабинете налогоплательщика можно быстро и бесплатно узнать, есть ли у ИП долги

На сайте ФНС

Как узнать долги по ИП в налоговой онлайн? Для использования этого сервиса на сайте ФНС потребуется авторизация в личном кабинете и квалифицированная электронная подпись. Данные на портале строго конфиденциальны, поэтому защищаются так строго. Если у вас нет квалифицированной цифровой подписи, можно использовать данные для входа, полученные непосредственно в отделении налоговой службы.

Зайдите в личный кабинет, в списке сервисов выберите пункт о проверке задолженности. За пару минут вы узнаете, есть ли у вас долги по налогам, а также сможете оплатить их. Для этого нужно сформировать платежное поручение через специальный сервис, заполнить и оплатить в банке.

При личном посещении ФНС

Если по какой-то причине вы ещё не используете личный кабинет налогоплательщика, можно узнать о задолженностях во время визита в отделение ФНС. Этот способ потребует чуть больше времени, но отлично подойдёт тем, кто привык к более консервативным решениям и не любит работать онлайн.

Приходите в отделение с паспортом и свидетельством ИП, обратитесь к инспектору с просьбой проверить наличие долгов. Возможно, потребуется заполнить бумажное заявление. Инспектор проверит данные по вам и скажет, если ли у вас задолженности.

Через Госуслуги

Альтернативный электронный сервис, который позволит получить информацию о задолженностях по налогам — Госуслуги. Вам потребуется верифицированный аккаунт на этом портале, то есть подтверждённая личность. Авторизуйтесь на сайте и в списке доступных услуг выберите «Налоговая задолженность». Сервис запросит данные из налоговой службы и быстро покажет результат. Если задолженность есть, будет указана её точная сумма.

Электронные сервисы удобны, потому что быстро и бесплатно предоставляют необходимые данные. Они не требуют траты времени и денег на поездки, а наоборот экономят ресурсы. Обязательно регистрируйтесь на таких порталах, чтобы оптимизировать работу с документами и налогами.

Другие способы

Некоторые предприниматели проверяют задолженности на сайте Федеральной службы судебных приставов. Такой вариант имеет место быть, но использовать его как основной не стоит: информация к судебным приставам попадает только тогда, когда задолженность становится уже продолжительной. Лучше использовать сайт ФНС и Госуслуги. С их помощью вы узнаете о долгах раньше, сократите сумму пени и избежите штрафа.

Предприниматели, использующие мобильные приложения современных банков, могут видеть всю информацию на собственной смартфоне в любой момент времени.

Когда сделать проверку?

При ответе на этот вопрос важно учитывать одну вещь: независимо от того, ведет предприниматель свою деятельность в данный момент или нет, он обязан сделать обязательные платежи в бюджет. Отсутствие финансовых операций в последнем годовом периоде не даст отсрочку и от ответственности не избавит

И выбранная система налогообложения роли тоже не играет: в равных условиях оказываются все бизнесмены.

Поэтому делайте проверку перед окончанием каждого периода, а потом еще раз, через пару недель после его завершения. Так вы успеете вовремя заметить ошибку и избежать неприятных последствий, в том числе блокировки расчетного счета и запрета на участие в государственных тендерах. Если бухгалтерской и налоговой отчетностью занимается специалист на аутсорсинге, он обычно самостоятельно проверяет, не возникло ли у его клиентов проблем. Но даже в этом случае личный контроль предпринимателя является предпочтительным.

от 5000 руб/месяцПодробнее Услуги кредитного юриста

от 3000 рубПодробнее Юридическая помощь должникам

от 3000 рубПодробнее Списание долгов по кредитам

от 5000 руб/месяцПодробнее

В инспекции ФНС

При личном визите в инспекцию можно узнать задолженность ИП по налогам по ИНН, сверка проводится после предоставления документа, удостоверяющего личность. ИНН узнать достаточно просто: при присвоении обязательно выдается соответствующий бланк. Кроме того, на официальном сайте ФНС РФ предлагается воспользоваться сервисом «Узнай ИНН», где для получения данных необходимо ввести паспортные данные, фамилию, имя, отчество, дату рождения.

Также есть возможность обратиться с письменным заявлением и запросить справку о состоянии расчетов с бюджетом. Заявление составляется в свободной форме, но необходимо обязательно указать идентифицирующие сведения и адрес для отправления ответа.

Этот способ можно отнести к устаревшим, так как на ответ государственным органам дается месяц, в соответствии с ФЗ-59.