Какой размер процента пени в 2021 году за неуплату налогов физическим лицом

Содержание:

Пеня по налогам и ее расчет

За несвоевременную подачу отчетов или представление учетной информации, например при открытии текущего счета, уплату налогов позже установленного срока предусмотрено наложение штрафных санкций, размер которых регламентируется соответствующими статьями Налогового кодекса.

Пеня же – это нечто иное, нежели штрафные санкции. Она является неким средством обеспечения, которое стимулирует к своевременному исполнению своих обязанностей относительно уплаты соответствующих налогов и сборов.

Размер начисленной пени регламентируется статьей 75 НК России, которая гласит, что ее начисление происходит со дня, следующего за сроком уплаты и заканчивается днем погашения недоимки.

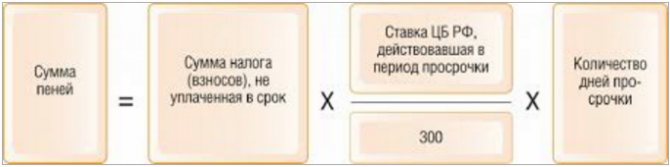

Согласно этой статье Налогового кодекса размер пени зависит от трех параметров:

- Сумма просрочки;

- Количество дней просрочки;

- От процентной ставки рефинансирования ЦБ России.

Этот показатель имеет процентное выражение, который считается от ставки рефинансирования ЦБ России умноженный на 1/300. Таким образом, расчет пени можно представить следующим образом:

Как рассчитать пеню за долг по налогам

14 февраля 2019 Пригодится для: Предприниматели

Объясните по-человечески, как рассчитывать пеню по налогам?

Пеня начисляется на сумму задолженности по налогам и штрафам (п. 129.4 НКУНалоговый кодекс Украины). Начислить её вы можете самостоятельно или за вас это сделает налоговая, размер пени будет отличаться.

Давайте разберёмся, как начислять пеню на задолженность по единому налогу, НДФЛНалог на доходы физических лиц и военному сбору. Пеня на недоимку по ЕСВЕдиный социальный взнос начисляется по-другому.

Пеню начисляет предприниматель

Размер пени зависит от того, как долго не погашаете задолженность, при добровольном погашении долга по налогам действует отсрочка на начисление пени в 90 дней.

Что это значит: пеню начисляют только с 91-го календарного дня после последнего дня срока уплаты налога до дня зачисления на бюджетный счёт суммы налога, штрафа по нему и пени.

Если вашей задолженности меньше 90 дней, пеню начислять не нужно.

Начисляется пеня из расчёта 100% годовых учётной ставки НБУ, которая действовала на каждый день, попавший в расчёт (пп. 129.1.3, п. 129.4 НКУ).

Учётная ставка меняется 8–9 раз в году, актуальные данные со ставками есть на сайте НБУ.

Формула расчёта пени:

С × Кд × К × Ус/Кг

- С — сумма задолженности по налогу и сумма штрафа, на него мы тоже начисляем пеню.

- Кд — количество дней просрочки уплаты налога (с даты наступления задолженности и до даты погашения включительно).

- К — коэффициент соответствует годовой учётной ставке НБУ (100% — 0,1).

- Ус — учётная ставка НБУ.

- Кг — количество дней в календарном году.

Если вы подаёте уточнёнку, при этом после исправления ошибок надо доплатить налог и этой задолженности больше 90 дней, пеню начисляете вплоть до даты подачи такой уточнёнки и уплаты штрафных санкций и долга — они совпадают.

Допустим, в феврале 2019 года ФЛПФизическое лицо — предприниматель обнаружил, что в декларации по единому налогу за ІІ квартал не учёл доход, из-за чего недоплатил 200 грн налога. Последний день уплаты ЕН был 17 августа. Уточнёнку ФЛП подал 1 февраля.

Штраф — 3% от суммы задолженности, потому что уточнёнку подаёт отдельным документом, это 6 грн. Пеня начисляется и на сумму штрафа тоже.

Просрочка — 168 дней. Пеня начисляется с 91-го дня за 77 дней.

Как посчитать: (200 грн + 6 грн) × 168 дней × 1,0 × 0,18/365 = 17,07 грн.

В периоде, за который рассчитываете пеню менялась учётная ставка НБУ. Сначала считаете, какое количество дней, в периоде за который рассчитываете пеню, действовала каждая из ставок. Затем рассчитываете пеню по каждой ставке отдельно, а потом суммируете результаты. Пример ниже.

Если подали уточнёнку, а пеню не начислили и не уплатили, за вас её начислит налоговая (консультация в ЗІРЗагальнодоступний інформаційно-довідковий ресурс податкової, подкатегория 138.2). А помимо пени придётся уплатить штраф от 85 до 170 грн за непредставление платёжных поручений на перечисление налогов, при повторном нарушении штраф будет от 170 до 255 грн (ст. 1632 КоАП).

Если недоплату выявила налоговая

Если ГФСГосударственная фискальная служба выявит недоплату по налогу, она же начислит вам штраф и пеню и пришлёт уведомление-решение.

Налоговая начисляет пеню с 1-го дня возникновения задолженности, а не с 91-го.

Заканчивается начисление пени включительно до дня уплаты долга и штрафных санкций, исходя из 120% годовых учётной ставки НБУ (абз. 1 п. 129.4 НКУ).

Если бы задолженность по ЕН в 200 грн обнаружила налоговая, а не сам ФЛП, ему пришлось бы заплатить:

В период, который попал в расчёт пени, ставка НБУ менялась, поэтому по каждой ставке расчёт провели отдельно, а потом суммировали.

Задолженность по налогу возникла из-за банка

Пеня не начисляется, если по вине банка ваш платёж по налогу вовремя не поступил на бюджетный счёт и у вас возникла задолженность (п. 2 ч. 7 разд. 3 Порядка № 422). Но у вас должен быть на руках подтверждающая оплату квитанция банка, платёжное поручение или выписка по счёту.

Если платите налоги в последний день после 17:00, знайте, что часто банки не гарантируют своевременное зачисление платежей после этого времени, хотя могут установить и другое время.

Спд не согласен со штрафом от налоговой

Если налоговая прислала вам уведомление-решение, по которому у вас есть долг по налогам и на него начислены штраф и пеня, а вы не согласны и подали жалобу, начальник ГНИГосударственная налоговая инспекция или его зам должен принять решение продлить срок рассмотрения вашей жалобы, а пеня за этот период не начисляется, независимо от того, каким будет результат обжалования (п. 2 ч. 7 разд. 3 Порядка № 422).

Изменения в КБК

С 2021 года перечень кодов КБК будет определять новый приказ Минфина от 08.06.2020 № 99н, а в 2020 действует приказ от 29.11.2019 № 207н. К счастью, изменений в КБК по взносам эти НПА не привнесли.

С 01.01.2019 значения КБК определял приказ ведомства от 08.06.2018 № 132н. Сразу по его принятии он внес изменения в КБК на пени по страховым взносам на ОПС, уплачиваемым по дополнительным тарифам. Так, с 01.01.2019 по 13.04.2019 нет отдельного КБК для тарифа, зависящего от результатов СОУТ. Кодов в этот период всего два, а не четыре, как было в 2018 году. И они таковы:

- для списка 1 — 182 1 02 02131 06 2110 160;

- для списка 2 — 182 1 02 02132 06 2110 160.

Но с 14.04.2019 все было возвращено обратно к делению 2018 года.

Актуальные КБК по страхвзносам на 2020-2021 годы, включая измененные с 14.04.2019, можно увидеть, скачав нашу таблицу.

Перепроверить все КБК можно с помощью Готового решения от КонсультантПлюс. А правильно заполнить платежку на перечисление пеней и штрафов по страховым взносам вам поможет аналитический материал КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно.

Прежний порядок расчета пеней

Порядок расчета пеней определен статьей 75 Налогового кодекса.

По долгам, возникшим до 1 октября 2017 года, пени считали исходя из ставки рефинансирования Банка России по следующей формуле. Сумма налога, не уплаченная в срок, умножалась на 1/300 ставки рефинансирования Банка России в период просрочки и на количество дней просрочки.

К долгам, возникшим с 1 октября 2017 года, применяется другой расчет, который применяют по сей день. Пени считают исходя из 1/300 действующей ставки рефинансирования Банка России, только если просрочка по налогам или взносам составила до 30 календарных дней включительно. За просрочку уплаты налогов или взносов свыше 30 календарных дней процентная ставка пени принимается равной 1/300 ставки рефинансирования Банка России, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки, действующей в период, начиная с 31-го календарного дня такой просрочки.

Количество дней просрочки по налогам и взносам определяют со дня, следующего за сроком уплаты налога, и по день его уплаты.

До вступления в силу новых правил в Налоговом кодексе была прямо прописана только дата начала начисления пеней. Это день, следующий за установленным сроком уплаты налога. А фактический день уплаты налога или взносов не учитывался при расчете пеней (письмо Минфина России от 5 июля 2016 года № 03-02-07/39318).

Новый порядок расчета пеней

С 28 декабря 2018 года порядок расчета пеней изменился. Федеральный закон от 27 ноября 2018 г. № 424-ФЗ внес коррективы в пункт 3 статьи 75 Налогового кодекса.

Во-первых, сумма пеней, начисленная на налоговую недоимку, не должна быть больше суммы самой недоимки.

Во-вторых, пени за просрочку уплаты налога начисляют по день фактической уплаты налога включительно, а не дня его уплаты, как раньше.

Обратите вниманиеЭти правила применяют в отношении недоимок, возникших с 28 ноября 2018 года. Что касается порядка разделения ставок рефинансирования в зависимости от периодов просрочки (1/300 до 30 календарных дней и 1/150 после), то он продолжает действовать и при новых правилах

Если ставка рефинансирования, действовавшая в периоде просрочки, менялась, то пени нужно рассчитывать отдельно по каждой ставке.

Как правильно рассчитать пени по НДС

Как рассчитать пени по НДС — вопрос, с которым сталкиваются многие бухгалтеры. Ответ на него содержится в ст. 75 НК РФ. Каким образом происходит начисление пеней, сколько дней просрочки включать в расчет и как правильно рассчитать итоговую сумму, узнайте из нашего материала.

Расчет пени по НДС

Расчет пеней по НДС: калькулятор

Итоги

Расчет пени по НДС

Пени — денежная компенсация за просрочку исполнения обязательства по уплате налогов, сборов, взносов и таможенных платежей в пользу государства.

Налогоплательщику необходимо рассчитать и перечислить пени по НДС в случае нарушения сроков уплаты налога.

О сроках уплаты НДС см. материал «Порядок и сроки уплаты НДС в 2020 году».

Расчет пеней по НДС должен производиться начиная со дня, следующего за днем просрочки платежа, и по день погашения задолженности включительно. При этом сумма пеней, начисленных на налоговую недоимку, не может превышать размера этой недоимки (п. 3 ст. 75 НК РФ).

К образованию недоимки приводит не только нарушение срока уплаты, но и некорректное заполнение платежных поручений по уплате налогов и взносов.

Чтобы не ошибиться при заполнении платежного поручения по НДС, см. этот материал.

Расчет пеней по НДС: калькулятор

В настоящее время (с 01.10.2017) начисление пеней организациями, а точнее, их ставка зависит от количества дней просрочки платежа.

Если просрочка не превышает 30 дней, пени начисляются исходя из 1/300 ставки рефинансирования ЦБ РФ (абз. 2 п. 4 ст. 75 НК РФ). При этом формула расчета выглядит следующим образом:

П = Н × Ср / 300 × Д,

где П — сумма пеней;

Н — сумма недоимки;

Ср — ставка рефинансирования ЦБ РФ;

Д — количество дней просрочки платежа.

Примечание: ИП и физлица считают пени по этой формуле в любом случае, т.е. независимо от длительности просрочки платежа.

За просрочку свыше 30 дней юридические лица рассчитывают пени исходя из 1/150 ставки рефинансирования по формуле:

П = Н × Ср / 300 × 30 + Н × Ср / 150 × (Д – 30).

Размер ставки рефинансирования смотрите в материале «Информация о ставке рефинансирования ЦБ РФ».

Воспользуйтесь нашим калькулятором для расчета пеней.

Для лучшего понимания того, как рассчитать пеню по НДС, рассмотрим условный пример.

Пример

Согласно представленной налоговой декларации размер НДС к уплате за 1-й квартал ООО «Мечта» составил 279 000 рублей. Уплата налога по срокам 25 апреля, 25 мая, 26 июня произведена не была. Всю сумму недоимки компания заплатила 13 июля.

Приведем расчет пеней в соответствии с рекомендациями, изложенными в постановлении Пленума ВАС РФ от 30.07.2013 № 57.

Данные для расчета размера пени:

- Пени рассчитываются по каждому сроку уплаты: 25 апреля, 25 мая, 26 июня.

- Размер недоимки по каждому сроку уплаты — 279 000 / 3 = 93 000 рублей.

- Расчет пени представлен в таблице.

| Срок уплаты | Недоимка | Дата начала расчета дней просрочки | Дата уплаты / изменения ставки рефинансирования | Количество дней просрочки | Ставка рефинанси-рования | Пеня |

| 25 апреля | 93 000,00 | 26 апреля | 1 мая | 6 | 9,75%/300 | 181,35 |

| 25 апреля | 93 000,33 | 02 мая | 25 мая | 24 | 9,25%/300 | 688,20 |

| 25 апреля | 93 000,00 | 26 мая | 18 июня | 24 | 9,25%/150 | 1 376,40 |

| 25 апреля | 93 000,00 | 19 июня | 13 июля | 25 | 9,00%/150 | 1 395 |

| Итого по сроку уплаты 25 апреля | 79 | 3 640,95 | ||||

| 25 мая | 93 000,00 | 26 мая | 18 июня | 24 | 9,25%/300 | 688,20 |

| 25 мая | 93 000,00 | 19 июня | 24 июня | 6 | 9,00%/300 | 167,40 |

| 25 мая | 93 000,00 | 25 июня | 13 июля | 19 | 9,00%/150 | 1 060,20 |

| Итого по сроку уплаты 25 мая | 49 | 1 915,80 | ||||

| 26 июня | 93 000,00 | 27 июня | 13 июля | 17 | 9,00%/300 | 474,30 |

| Итого по сроку уплаты 26 июля | 17 | 474,30 | ||||

| Итого пени по НДС за 1 квартал на 13 июля | 145 | 6 031,05 |

По какому КБК уплачиваются пени по НДС, см. здесь.

Итоги

Несвоевременная уплата НДС приводит к необходимости уплаты пени. Причем за просрочку более 30 дней юрлица платят пеню в повышенном размере. Важный вопрос, который пока еще налогоплательщику приходится решать самостоятельно: платить пени за день погашения недоимки или нет.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Формула расчета

Правило, по которому рассчитывается штрафное взыскание, прописано в статье 75 НК (пункты 2-7). Покрытие неустойки происходит одновременно с погашением долга, либо после (п.5). Т.е., первые выплаты идут на сам налоговый вычет, после него оплачивается неустойка.

Предусмотрено принудительное взимание не одной лишь задолженности, но и штрафа по ней (п.6). Через суд с организации или ИП могут взыскивать не только денежные средства, но и за счет различного имущества налогоплательщика или драгметаллов на его банковском депозите.

Формула расчета процентной ставки определяется пунктом 4.ст.75 НК. Предусмотрено два случая:

для физлиц и ИП, действует 1/300 ставка рефинансирования ЦБ на протяжении всего срока начисления;

Размер пени = сумма налога (авансового платежа, страхового взноса) * кол-во просроченных дней * 1/300 * ставка ЦБ (на момент просрочки)

для юрлиц и коммерческих организаций первые 30 дней пеня считается по 1/300 ключевой ставки ЦБ, с 31 – 1/150.

Если задержка составляет менее 30 суток, то пеня вычисляется по вышеуказанной формуле. Если более месяца, то по следующей:

Размер пени = сумма налога (полностью или частично неуплаченная) * 30 * 1/300 * ключевая ставка ЦБ (на момент просрочки) + сумма неуплаченного налога * кол-во дней (начиная с 31) * 1/150 * ключевая ставка ЦБ.

Согласно законодательному новшеству, вычисляется пеня и за то число, когда платится неустойка (п.2 ст.75). До 2020 года день оплаты в расчет не брался.

П.4.1 устанавливает срок начисления по налоговому периоду:

- 2015г – начисления производятся с 01.05.2017г;

- 2016г – начиная с 1.05.2018г;

- 2017г – с 1.05.2019г.

Примеры расчета штрафных взысканий по налогам.

- ИП в декабре не заплатил социальные взносы в ФСС в размере двух тысяч рублей. Ключевая ставка ЦБ до 14.12.2018 – 7,5%, с 14.12.2018 по 14.03.2019 – 7,75%.

Расчет:

2000*14 (кол-во дней до 14 декабря)*7,5%*1/300 + 2000*26 *7,75%*1/300 = 7 + 13,43 = 20,43 руб.

- ООО уплачивала НДС за 3 квартал 2020 года с задержками, что видно из таблицы.

Последний срок платежаФактическая датаСумма налогаКол-во просроченных дней

| 27.07 | 3.08 | 30 т.р. | 6* |

| 27.08 | 7.09 | 28 т.р. | 10* |

| 26.09 | 12.1 | 32 т.р. | 15* |

*день выплаты включают в расчет пени с декабря 2020г

Ключевая ставка ЦБ с 17.06 по 14.09 устанавливалась в размере – 7,25%, с 14 сентября – 7,5%.

Расчет:

30000*6*7,25%*1/300 = 43,5 р.

28000*10*7,25%*1/300 = 67,67 р.

32000*15*7,5%*1/300 = 120 р.

Общая сумма пени за три месяца задержки составила 43,5 + 67,67 + 120 = 231,17 руб.

- Коммерческая организация просрочила уплату с дохода в ИФНС 1,5 млн руб. с 15 сентября по 27 октября 2020г.

Расчет:

1500000*30*7,5%*1/300 + 1500000*12 (с 31 дня)*7,5%*1/150 = 11250 + 9000 = 20250 р.

Расчет пени по НДС на примере

Для рассмотрения особенностей процедуры начисления пени используем наглядный пример.

Допустим, АО “Стандарт” подана налоговая декларация, согласно которой задолженность по оплате НДС составила 318.400 руб. Долг в установленный законом срок погашен не был.

В период просрочки ставка рефинансирования установлена на уровне 11%. (в настоящее время ставка рефинансирования приравнена к ключевой ставке. Ее значение можно посмотреть на официальном сайте ЦБ РФ).

Сумму задолженности, сроки оплаты, расчет и сумму пени представим в виде таблицы:

| Сумма к уплате НДС (согласно декларации) | Сумма оплаченного НДС (согласно платежным поручениям) | Сумма недоимки | Срок погашения задолженности | Просрочка (количество дней) | Расчет пени | Сумма пени |

| 840.300 руб. | 500.250 руб. | 840.300 руб. – 500.250 руб. = 340.050 руб. | 25.01.2016 | 12 | 340.050 руб. * 11% / 300 * 12 дней | 1.496 руб. |

| 880.740 руб. | 320.400 руб. | 880.740 руб. – 320.400 руб. = 560.340 руб. | 25.02.2016 | 14 | 560.340 руб. * 11% / 300 * 14 дней | 2.876 руб. |

| 730.600 руб. | 650.900 руб. | 730.600 руб. – 650.900 руб. = 79.700 руб. | 25.03.2016 | 19 | 79.700 руб. * 11% / 300 * 19 дней | 554 руб. |

Общая сумма пени, оплаченной “Стандартом”, составила 1.496 руб. + 2.876 руб. + 554 руб. = 4.926 руб.

Расчет

Чтобы проверить правильность расчетов со стороны предводителей ФНС, рекомендуется самостоятельно рассчитать пени по страховым взносам.

Для этого используются следующие способы:

- применение правильных формул;

- использование онлайн-калькуляторов для расчетов.

На многих сайтах в интернете предлагаются калькуляторы, благодаря которым можно получить цифры по штрафам за страховые взносы без сложных арифметических расчетов.

Формулы для вычисления

Штраф — это последствия неправильного определения величины взносов или при несвоевременном уплате средств. Если такие ошибки допущены ненамеренно, то санкция составляет 20% от неуплаченной суммы. Если у представителей ФНС имеются доказательства намеренного уклонения от внесения взносов, то увеличивается выплата до 40%.

Поэтому применяется следующая формула:

Размер штрафа = недоимка * 20% (40%)

Дополнительно за каждый день просрочки взимается пени. Для ее расчета используется стандартная формула:

Размер пени = величина недоимки * количество дней просрочки * 1/300 ставки рефинансирования

Данная формула используется как предпринимателями, так и владельцами компании. Но она подходит исключительно при наличии просрочки до 30 дней. Если руководитель компании не вносит плату через 30 дней, то применяется другая формула:

Размер пени = величина недоимки * количество дней просрочки * 1/500 ставки рефинансирования

Пени и штрафы, как и сами взносы, перечисляются теперь не в ПФР, а в ФНС, поэтому важно пользоваться правильными КБК, которые можно изучить на сайте налоговой инспекции. Если воспользоваться неправильными реквизитами, то это приводит к начислению санкций за просрочку

Нюансы использования онлайн-калькулятора

Вместо формул для расчета эффективно применяются онлайн-калькуляторы, находящиеся на разных сайтах в интернете.

Для получения достоверного результата заполняется специальная форма, причем указываются следующие данные:

- статус должника, который может быть представлен физлицом (ИП) или владельцем компании;

- размер задолженности, причем при неправильном расчете сбора недоимка может быть небольшой;

- планируемая дата внесения платежа;

- установленный срок оплаты.

На основании этой информации определяется размер штрафа и пени. Если предприниматель выясняет, что рассчитанный показатель меньше значения, указанного в требовании ФНС, то он может оспорить санкцию, для чего придется подавать исковое заявление.

Основание платежа — 2-я особенность платежки на пени

2-е отличие платежки по пеням — основание платежа (поле 106). По текущим платежам мы ставим здесь ТП. По пеням же возможны следующие варианты:

- Мы самостоятельно посчитали пени и платим их добровольно. В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые.

- Уплата пеней по требованию ИФНС. В этом случае основание платежа будет иметь вид ТР.

- Перечисление пеней на основании акта проверки. Это основание платежа АП.

Все три вышеприведенных случая подробно рассмотрены в Готовом решении от КонсультантПлюс. К каждому из них приведены образцы заполнения платежки. Посмотреть их можно, получив пробный доступ к К+ бесплатно.

Подробнее о реквизитах платежки читайте в этой статье.

Как рассчитать пени по НДС в 2020 году?

Действующий порядок определения размера пеней по всем обязательным платежам (налогам, сборам, страховым взносам, в том числе и по НДС) установлен Федеральным законом от 30 ноября 2016 года № 401-ФЗ.

Изменения, согласно этому Закону, начали действовать с 1 октября 2017 года. До этой даты пени по НДС рассчитывались по общему правилу, согласно п. 4 ст. 75 НК РФ.

Пеня за каждый день не вовремя оплаченного налога рассчитывается в процентах от неуплаченной суммы налога. Процентная ставка в этом случае равна одной трехсотой ставки рефинансирования ЦБ РФ, действующей на день уплаты пени.

Причем пени должны быть уплачены в один день, вместе с погашением просроченной задолженности по налогу.

Во избежание роста суммы пени предприниматель может самостоятельно рассчитать и уплатить пени, не дожидаясь принудительного взыскания налоговых органов.

Для ООО и ИП пени по НДС до 1.10.2017 года рассчитывались по следующей формуле:

Пеня = денежный размер просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Количество календарных дней считается со дня, следующего за сроком уплаты налога, включая день в который будет произведена уплата налога.

Расчет пени по НДС в 2020 году

Далее перейдем к уточнению правила расчета пени по НДС в 2020 году.

Итак, в отношении просроченного платежа, образованного с 1.10.2017 года, правила расчета пени для физических и юридических лиц будут различными. Также правила расчета пени по НДС будут зависеть от периода просрочки.

Для физических лиц, в том числе зарегистрированных индивидуальными предпринимателями, сохранится процентная ставка, равная 1/300 действующей ставки рефинансирования Центробанка. Начиная с 2016 года ставка рефинансирования ЦБ РФ равняется ключевой ставке.

Переход на ключевую ставку произведён Советом Директоров Банка России, что изложено в Указании Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России»).

А с 1 января 2016 года даже справочное озвучивание ставки рефинансирования Банком России уже не производится. Т.е. ставка рефинансирования равна ключевой ставке. Ключевая ставка 13 декабря 2019 года по решению Совета директоров Банка России была снижена на 25 б.п., до 6,25% годовых. По сложившейся привычке, ключевую ставку в расчете пени продолжают называть ставкой рефинансирования. Соответственно, ставка рефинансирования в целях расчета пени с 13.12.2019 составляет 6,25%.

Для юридических лиц

- если период просрочки составит 30 календарных дней и менее, то процентная ставка будет равна 1/300 действующей ставки рефинансирования ЦБ РФ;

- если период просрочки превысит 30 календарных дней, то процентная ставка составит 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки до 30 календарных дней включительно, + 1/150 ставки рефинансирования ЦБ РФ, действовавшей в период, начиная с 31-го дня просрочки.

Выше приведена формула расчета пени для ООО и ИП до 01.10.2017 года. Напомним:

Пеня = сумма просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Расчет количества календарных дней ведется с даты, следующей за сроком уплаты налога, включая дату, в который будет произведена уплата пени.

Эта же формула применима для ИП в 2020 году.

Пени по НДС для юридических лиц в 2020 году рассчитываются по следующей формуле:

Если период просрочки составит 30 календарных дней и менее, то процентная ставка будет равна 1/300 действующей ставки рефинансирования ЦБ РФ:

Пеня = денежный размер просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Если период просрочки превысит 30 календарных дней, то процентная ставка составит 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки до 30 календарных дней включительно, + 1/150 ставки рефинансирования ЦБ РФ, действовавшей в период, начиная с 31-го дня просрочки:

Пеня = денежный размер просроченного платеж НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки (не более 30 дней) + денежный размер просроченного платежа X 1/150 ставки рефинансирования ЦБ РФ X количество дней просрочки (считать дни, начиная с 31 дня просрочки платежа).

Необходимо помнить, что сумму НДС после предоставления налоговой декларации по НДС, необходимо разбить на 3 равные части и оплатить в течение 3-х месяцев до 20 числа месяца каждого квартала. Не запрещается уплачивать единоразово в течение первого месяца, следующего за отчетным кварталом. При расчете пени по НДС расчет дней необходимо брать из одной третьей полной суммы к сроку 25 число. Сумма пени рассчитывается и уплачивается в рублях и копейках.

Немного теории

Не будем останавливаться на каждой конкретной обязанности уплаты налогов – слишком долго. Есть определённые объекты и сделки, на основе которых рассчитывается сумма, подлежащая безвозмездному перечислению в пользу государства. К примеру, налог на добавленную стоимость, на доход, на имущество. Всегда есть соблазн сохранить деньги, придержать их.

Причём мало просто не платить – нужно совершить ещё ряд сопряжённых с правонарушением (преступлением) действий. Не становиться на учёт в ФНС. Не подавать декларацию или искажать данные. Не предоставлять сведения, необходимые ФНС. Занижать налоговую базу, завышать расходы и т.д. Не будем учить вас плохому – и без нас справитесь

Важно понимать, что весь процесс, от умысла до реализации – уклонение от уплаты налогов

В связи с этим физическое лицо может понести различную ответственность:

- Гражданско-правовую (уплата недоимок и пени);

- Штрафные санкции на основании Налогового кодекса;

- Административную;

- Уголовную.

Гражданско-правовая ответственность наступает в любом случае. Даже если истекли сроки давности, даже если вина не доказана, придётся компенсировать государству спрятанную копеечку, да ещё с процентами. Вот что самое обидное: органы всё равно не останутся внакладе.

Гражданин может понести ответственность:

- Как физическое лицо (ИП или обычный человек, уклонившийся от священной обязанности);

- Как должностное лицо (директор, главный бухгалтер или иной сотрудник, в интересах или с помощью которого идёт процесс обмана государства).

Сразу оговорюсь, что в этой статье мы не будем останавливаться на частностях – для этого есть ФНС. Разберём вопрос в общем виде, чтобы представлять, какие последствия могут быть у такого невинного желания – сэкономить деньги.