Смена системы налогообложения енвд на осно

Содержание:

- Основания для перехода с УСН на ОСНО

- Как учесть доплату покупателя по авансам

- УСН-онлайн

- В чем отличие между УСНО И ОСНО

- Как перейти на новый НДС налоговым агентам

- Заблуждение N 1. Изменения в законодательстве не должны ухудшать положение бизнесмена

- Преимущества УСН

- Условия переходного периода

- Совмещение двух систем налогообложения

- Порядок перехода на общую систему налогообложения: что нужно сделать

- Основания для изменения системы налогообложения

- Как учитывать доходы в переходном периоде

- Заблуждение N 5. Оформили УПД вместо счета-фактуры ─ имеем право на вычет

- Снижаем потери в переходный период: практические советы

- Чем отличаются УСН и ОСНО

- При каких нарушениях происходит автоматический переход на ОСНО

- Кто может работать на упрощённой системе

Основания для перехода с УСН на ОСНО

Упрощенный режим отчисления налогов наиболее комфортен для субъектов малого и среднего бизнеса. УСН освобождает предприятия и ИП от необходимости организации многоуровневого бухучета и подачи множественных налоговых деклараций. Помимо этого, УСН подразумевает также невысокие налоговые тарифы и дает возможность выплачивать один налог вместо нескольких. Это и обуславливает популярность системы среди компаний и ИП. Впрочем, нередко УСН приходится менять на ОСНО. Отмеченный переход могут обуславливать следующие причины:

- собственное желание управленца или предпринимателя. Если собственник бизнеса видит, что для дальнейшего выгодного ведения деятельности потребуется перевод на ОСНО, он может самостоятельно инициировать процедуру перехода. Для этого следует предоставить в фискальную структуру заявление с прошением о переводе до завершения текущего налогового периода. Переход с УСН на ОСНО в середине года по рассматриваемой причине не допускается;

- принудительная смена системы налогообложения. В указанной ситуации появляются обстоятельства непреодолимой силы, вследствие которых УСН утрачивает свою актуальность из-за, например, превышения лимитов. Переход с УСН на ОСНО не ограничивается сроками и может быть осуществлен в любой момент, в том числе, посреди года.

В частности, к вынужденным причинам перевода с УСН на ОСНО относятся:

- превышение лимита относительно количества финансов, получаемых в качестве дохода от ведения бизнес-деятельности. УСН не предполагает доход свыше 60 млн. руб. в год;

- остаточная стоимость ОС насчитывает свыше 100 млн. руб.;

- число сотрудников, официально трудоустроенных в компании, превышает 100 субъектов;

- часть сторонних компаний в уставном капитале превышает 25%;

- субъект начинает реализовывать работу, относительно которой неуместно использование УСН, что определяется законодательством.

При необходимости, повторный перевод с ОСНО на УСН правомерно осуществлять только спустя один год с момента утраты права на использование упрощенки. Перевод в данной ситуации производится в стандартном режиме – путем предоставления соответствующего заявления в фискальные органы.

В обстоятельствах, когда компания или ИП вынужденно собираются перевестись на ОСНО, им потребуется оповестить об этом налогового инспектора не более чем через 15 дней с момента завершения того месяца, когда было зафиксировано какое-либо нарушение правил по использованию упрощенки. При этом предоставление отчета по УСН актуально не позже 25-го числа месяца, который идет за отчетным периодом использования упрощенного режима.

Как учесть доплату покупателя по авансам

В связи с повышением ставки налога покупатель до даты отгрузки дополнительно к авансу, перечисленному в 2018 году в счет поставок 2019 года, может доплатить продавцу 2% НДС.

При этом возможны три ситуации:

Пример 1: Покупатель перечисляет 2% в 2019 году

Если покупатель перечисляет 2% в 2019 году, это будет доплата налога. Продавцу, получившему такую доплату, необходимо выставить корректировочный счет-фактуру на разницу между:

НДС, взятого из первичного счета-фактуры, выставленного по ставке 18/118,

и

НДС, рассчитанного по ставке 20/120 (включающего доплату налога). PDF

Разницу между суммами НДС, обозначенную в корректировочном счете-фактуре, покажите в Разделе 3 стр. 070 гр. 5 декларации по НДС и учтите при расчете общей суммы НДС за налоговый период. По стр. 070 гр. 3 декларации проставьте «0». PDF

Пример 2: Покупатель перечисляет 2% в 2018 году

Если доплату 2% покупатель вносит в 2018 году, она считается дополнительной оплатой стоимости, с которой нужно начислить НДС по ставке 18/118. При этом продавец может:

выставить корректировочный счет-фактуру на разницу стоимости по рекомендованному ФНС образцу. PDF

или

выставить обычный авансовый счет-фактуру на НДС с доплаты по ставке 18/118. PDF

Полученную доплату покажите в Разделе 3 стр. 070 гр. 3 декларации по НДС. По стр. 070 гр. 5 декларации покажите авансовый налог, рассчитанный по ставке 18/118, учтите его при расчете общей суммы НДС за налоговый период. PDF

Пример 3: Покупатель перечисляет полную сумму аванса в 2018 г., определенную по ставке 20%

По договоренности с продавцом покупатель может на 2% увеличить аванс уже в 2018 году, фактически заплатив его по ставке 20 процентов. Однако НДС с такого аванса нужно исчислить исходя из актуальной для 2018 года ставки 18/118 (), а при отгрузке в 2019 году — применить ставку 20%. Корректировочный счет-фактура в данном случае не понадобится.

УСН-онлайн

В ФНС на заключительном этапе находится разработка нового упрощенного режима налогообложения для ИП – УСН-онлайн. Подразумевается, что налоговая служба будет самостоятельно формировать отчетность за прошедший период для каждого индивидуального предпринимателя. Данные о доходах будут поступать автоматически с помощью онлайн-ККТ. Таким образом, ИП освобождается практически от всей отчетности и с конца 2021 года может больше не иметь бумажную книгу учета доходов и расходов.

Плюсы и минусы УСН в 2021 году

Со следующего года перестает действовать ЕНВД, поэтому многим нужно будет выбирать для себя другой режим налогообложения с наиболее подходящими условиями. Часто лучшим вариантом будет УСН. Причем организации и ИП, которые вели деятельность на едином налоге на вмененный доход, могут переходить на «упрощенку» не обязательно с начала года, а и с того месяца, в котором заканчиваются их обязанности по уплате ЕНВД.

Преимущества применения УСН:

- меньший уровень налоговой нагрузки в сравнении с общей системой;

- самостоятельный выбор ставки налогообложения;

- декларация о доходах 1 раз в год;

- большой выбор сфер деятельности, где можно применять данный спецрежим.

Недостатки упрощенной системы налогообложения:

- ограничения на уровень доходов и число персонала в штате;

- расходы должны соответствовать перечню ст. 346.16 Налогового кодекса, иначе они не будут снижать налоговую нагрузку предприятия;

- нельзя совмещать УСН и ОСНО.

Многие предприятия, которые применяют ОСНО, с неохотой соглашаются сотрудничать с контрагентами на УСН, поскольку «упрощенцы» не могут сделать вычет за входной НДС. Кроме того, государство пристально следит за правильностью применения спецрежима и совершенствует условия его работы.

Как перейти с общей на упрощенную систему с 2021 года

Чтобы сменить систему налогообложения, необходимо выполнить такие действия:

- Проверить соответствие предприятия критериям:

- организация не имеет филиалов;

- долевое участие других компаний в уставном капитале не превышает 25%;

- предприятие имеет не больше 100 работников;

- доход за год не превышает 200 млн. рублей (без НДС).

- Выбрать объект налогообложения – «Доходы-расходы» или «Доходы», предварительно оценив какой из вариантов для бизнеса будет выгоднее.

- Заполнить заявление на переход на упрощенную систему налогообложения и подать его в налоговую по месту деятельности ИП или организации. Это нужно сделать до 31 декабря 2021 года.

Чтобы удостовериться, что переход на УСН в 2021 году состоялся, требуется подать в налоговую инспекцию письменный запрос, составленный в произвольной форме. В ответ госорган обязан в течении 30 дней отправить письмо с указанием информации о том, с какой даты предприятие работает на УСН и когда был принят запрос от предпринимателя. Но чаще подтверждением перехода служит просто штамп налоговиков на копии заявления.

Как перейти с упрощенной на общую систему налогообложения с 2021 года

Если организация или ИП на спецрежиме не нарушала ограничений по объему доходов и числу персонала, то после поданного в налоговую инспекцию заявления, она сможет работать на ОСНО с 1 января следующего года.

В чем отличие между УСНО И ОСНО

Режимы УСН и ОСНО имеют множество отличий друг от друга. В первом случае, предприниматель оплачивает единый налог, где в качестве налоговой базы используется определенный процент от выручки либо чистого дохода. В случае с основным режимом предпринимателю нужно оплачивать налоги на полученный доход, имущественные ценности и добавочную стоимость. Отличаются и ставки по налогам. Как показывает статистика, размеры выплат по ОСНО значительно выше в сравнении со взносами по упрощенке. Но здесь нужно отметить, что в некоторых случаях предприниматели могут снизить размеры налогов практически до нуля. Также предпринимателям, работающим по общей системе, предоставляется льгота в виде возможности отказа от оплаты НДС. Данное право предоставляется тем компаниям, где размер дохода за прошлый квартал составляет менее двух миллионов рублей.

Согласно действующим правилам, предприниматели, работающие на «упрощенке», обязаны подавать лишь единый отчет, содержащий в себе информацию о годовых итогах. Ведение учета по общей системе значительно труднее. Предприниматели должны ежеквартально отчитываться о размере полученной прибыли, имущественным налогам и НДС. Также необходимо отметить необходимость ежемесячного внесения взносов по налогам, что не свойственно специальным режимам.

Основываясь на вышесказанном можно сделать вывод, что при применении УСН, предприниматель может самостоятельно составлять все необходимые расчеты. Расходы и прибыль, полученная в течение отчетного периода, подтверждаются кассовыми чеками и другими финансовыми документами. В случае с ОСНО, использовать кассовые чеки с целью признания полученной выручки допускается только в тех ситуациях, когда размер годовой выручки составляет менее одного миллиона.

Беря в учет все вышеперечисленные отличия можно сказать о том, что в случае с ОСНО потребуется опытный специалист, который будет вести бухгалтерию. Многие предприниматели допускают большую ошибку, выбирая данную систему из-за требований партнеров по бизнесу

При выборе системы оплаты налогов очень важно учитывать как интересы контрагентов, так и финансовое состояние своей компании. Для проведения глубокого анализа необходимо привлечение специалистов

Перед тем как переходить с одного режима на другой, следует тщательно проанализировать возможные негативные последствия.

Следует помнить, что в случае перехода, изменить выбранный режим снова можно только в следующем году.

Если желание перейти на упрощенку носит исключительно добровольный характер, то переход с упрощенки на основную систему может быть и принудительным

Как перейти на новый НДС налоговым агентам

Это зависит от того, по какому основанию считается таковым.

Обратимся к : при реализации на территории РФ товаров (работ, услуг) инофирмами, не стоящими на налоговом учете в России, НДС исчисляют и платят в бюджет покупатели-налоговые агенты (). Уплачивается налог одновременно с оплатой денежных средств иностранному продавцу (окончательной или аванса). При последующей отгрузке НДС не начисляется.

Это означает следующее:

- если аванс в счет поставки, осуществляемой в 2019 году, перечислен инофирме в 2018 году, то НДС налоговым агентом исчисляется исходя из ставки 18/118;

- если за товары (работы, услуги), приобретенные в 2018 году, покупатель-агент рассчитывается с иностранцем в 2019 году, НДС нужно также рассчитать по старой ставке 18/118: ведь ставка 20% применяется только к отгрузкам 2019 года;

- если в 2019 году инофирме налоговым агентом перечислен аванс (или оплата) за товары (работы, услуги), приобретенные в 2019 году, то НДС исчисляется исходя из новой ставки 20/120.

Аналогичный порядок предусмотрен для налоговых агентов, указанных в .

Нюансы применения ставок НДС в переходный период для налоговых агентов, перечисленных в , приведены в таблице:

| Ситуации | НДС в 2018 году | НДС в 2019 году |

|

Оплата (аванс) — в 2018, поступление — в 2019 |

Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) |

При отгрузке возьмите к вычету входящий НДС по ставке 18/118, зарегистрируйте счет-фактуру в книге покупок (код 06) |

|

Поступление — в 2018, оплата — в 2019 |

До момента оплаты НДС не начисляйте |

При оплате исчислите НДС по ставке 18/118, составьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

|

Поступление — в 2019, оплата — в 2019 |

— |

Исчислите НДС на дату оплаты по ставке 20/120, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

| Поступление и оплата — в 2018, изменена стоимость отгрузки в 2019 в сторону увеличения | Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

Исчислите НДС на дату дополнительной оплаты по ставке 18/118, выставьте счет-фактуру на сумму увеличения стоимости, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

| Поступление и оплата — в 2018, изменена стоимость отгрузки в 2019 в сторону уменьшения | Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) | Счет-фактура на уменьшение стоимости не составляется (Письмо Минфина РФ от 08.08.2018 N 03-07-08/56034). Излишне уплаченный НДС подлежит возврату () по ставке 18%. |

Заблуждение N 1. Изменения в законодательстве не должны ухудшать положение бизнесмена

Эх, как было бы замечательно, если бы это было действительно так! Пока же законодательные нововведения интересы бизнеса учитывают редко. Так, в ловушке после повышения НДС окажется большинство коммерсантов, заключивших ранее контракты в рамках «О контрактной системе в сфере закупок…»: ведь в стоимости контракта заложен НДС 18%, а отдать в бюджет нужно будет 20%. При этом по закону цену контракта в большинстве случаев менять нельзя ─ она является твердой и определяется на весь срок исполнения контракта ().

Чиновники очень «грамотно» разделили финансовый результат в такой ситуации ():

Преимущества УСН

Самая главная льгота упрощённой системы налогообложения – это низкая налоговая ставка. Она зависит от выбранного объекта налогообложения:

- 6% для УСН Доходы;

- от 5% до 15% для УСН Доходы минус расходы.

Это существенно ниже ставок, действующих на общей системе налогообложения:

- до 20% по налогу на прибыль для организаций или 13% НДФЛ для индивидуальных предпринимателей;

- до 18% (а с 2019 года до 20%) по налогу на добавленную стоимость.

Кроме того, если выбран объект налогообложения «Доходы», то рассчитанный налог уменьшается на сумму уплаченных страховых взносов. Причём, ИП без работников могут учитывать всю сумму взносов за себя, а работодатели могут снижать налоговый платёж не более, чем на 50%.

Конкретные примеры того, как уменьшаются авансовые платежи по налогу и сам единый налог на УСН, вы можете найти здесь.

Особенности упрощённой системы налогообложения ещё и в том, что на ней сдаётся всего одна годовая декларация. А если выбран объект налогообложения «Доходы», то справится с учётом можно самостоятельно, без бухгалтера.

Естественно, что такие льготные условия государство предоставляет далеко не всем налогоплательщикам, а только тем, кого можно отнести к малому бизнесу. О том, какие условия установлены, чтобы осуществить переход на УСН в 2021 году, указано в статье НК РФ.

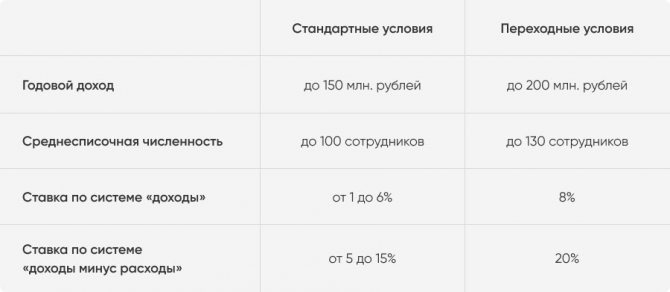

Условия переходного периода

С 1 января 2021 года для «нарушителей» стандартных условий действует переходный налоговый режим. Лимиты повысят:

- годовой доход — не больше 200 млн рублей;

- среднесписочную численность — не больше 130 сотрудников.

Если предприниматели примут на работу 101-го сотрудника или заработают больше 150 млн рублей, то останутся на упрощёнке. Но будут платить больше: 8% с доходов или 20% с разницы между доходами и расходами.

Ставки единые для всех регионов. Они применяются начиная с квартала, в котором доходы или штат превысили стандартные лимиты. Если предприниматель не нарушит лимиты переходного режима, то с 1 января нового года автоматически вернётся на стандартные условия. Если нарушит — перейдёт на ОСНО.

Новые ставки действуют весь квартал, в котором произошло превышение.

На порядок сдачи отчётности переходный период не влияет. Единственное изменение — это обновленная декларация. В неё добавили строки и коды для переходного периода. Порядок заполнения и сдачи не поменялся. За 2021 год предприниматели сдают старые декларации, но за 2021 год будут принимать только новые.

Правила расчёта налогов с переходным периодом

Рассчитаем на примере. Казанский предприниматель Рифат владеет сетью ресторанов татарской кухни. Он работает на упрощёнке и платит 10% с разницы между доходами и расходами. Допустим, что за 2021 год Рифат потратит на бизнес 140 млн рублей, а заработает 180 млн. Вот как будут выглядеть доходы и расходы по кварталам.

Это значит, что рассчитывать авансовые платежи по упрощёнке Рифат будет так.

Заметьте: в третьем квартале доходы бизнеса Рифата превысят 150 млн рублей. Это значит, что переходная ставка распространится на весь доход предпринимателя в третьем квартале. Новая ставка будет действовать до конца года. Но поскольку Рифат не превысил общий лимит в 200 млн рублей, то с 2022 года вернётся на стандартные условия по упрощёнке.

Совмещение двух систем налогообложения

Иногда предприниматель считает выгодным совмещать УСН и ОСНО. Действительно, законодательство допускает одновременное применение упрощенки и другого спецрежима. Однако на ОСНО это правило не действует.

Дело в том, что УСН используется по предпринимательской деятельности коммерсанта в целом. Учитываются все заработки от продаж и внереализационные финансовые поступления, все допустимые расходы. Аналогичным образом работает и ОСНО, поэтому одновременно применять эти два режима нельзя.

ОСН и УСН — это схемы налогообложения, имеющие серьезные различия. Выбирая для себя один из режимов, предприниматель должен учитывать специфику своей работы. В некоторых случаях будет выгодна упрощенка, в других лучше работать на ОСНО.

Для перехода между схемами предусмотрен специальный порядок, причем менять УСН на общий режим разрешено только с начала года. Однако при выявлении нарушений критериев упрощенки, налоговики сами переводят предпринимателя на ОСН. После этого необходимо подать соответствующую отчетность, чтобы не столкнуться со штрафными санкциями. Поскольку обе схему охватывают предпринимательскую деятельность бизнесмена полностью, совмещать их не разрешается.

Порядок перехода на общую систему налогообложения: что нужно сделать

Рассмотрим подробнее, как перейти на ОСНО ООО на УСН (или предпринимателю на упрощенке).

Для смены УСН на ОСНО хозсубъект должен уведомить об этом ФНС до 15 января года, в котором будет начата работа на общей системе налогообложения. На практике — направить налоговикам уведомление об отказе применения УСН по форме КНД 1150002, утвержденной в приложении № 3 к приказу ФНС России от № ММВ-7-3/829@.

Скачать бланк уведомления об отказе применения УСН

Документ имеет очень простую структуру. В нем фиксируются:

- сведения об организации или ИП (ИНН, КПП юрлица, наименование, Ф. И. О. ИП);

- год, в котором хозсубъект будет работать по ОСНО вместо УСН.

Документ может быть передан в ФНС в бумажном или электронном виде (если у хозяйствующего субъекта есть ЭЦП для документооборота с налоговиками). Отправив уведомление в положенный срок, ИП или юрлицо сможет начать учет хозяйственных операций в соответствии с правилами, установленными законом в отношении хозсубъектов на ОСНО, с 1 января года, указанного в уведомлении.

Итак, мы изучили, как перейти с УСН на ОСНО ИП или юрлицу. Это несложная процедура. Гораздо больше нюансов имеет то, что смена налогового режима будет сопровождаться необходимостью уплаты:

- налога на УСН, который будет исчислен до конца года, предшествующего тому, в котором предприятие начнет работу на ОСНО;

- налога на прибыль и НДС, которые начнут исчисляться в начале года, указанного в уведомлении для ФНС.

Указанные налоги можно условно назвать «переходными». Рассмотрим специфику их уплаты в рамках процедуры смены системы налогообложения на предприятии.

Основания для изменения системы налогообложения

Общую и упрощенную систему даже сложно сравнивать. Если в первом случае необходимо вести полный бухгалтерский учет, то во втором необходимо будет уплачивать только один налог и вести очень простой учет.

Ведение бизнеса не всегда бывает одинаковым. В один момент руководство организации может понять, что ему выгоднее перейти на общую систему. Это может быть просто выгоднее. В другом случае организация может просто перестать отвечать условиям упрощенной системы.

Если перейти на упрощенную систему можно только в добровольном порядке, то переход на ОСНО может быть и принудительным или вынужденным.

Пример заполнения уведомления о применении упрощенной системы налогообложения

Потеря права на упрощенку

Пункт 4 статьи 346 НК РФ указывает причины, на основании которых можно потерять право на упрощенку:

- получение дохода, превышающего установленный лимит;

- в ЕРГЮЛ появились сведения о филиале компании;

- ведение ненадлежащей деятельности;

- доля юридического лица в уставном капитале увеличилась до 25%;

- в штате числится больше 100 человек персонала;

- превышен лимит на основные средства.

Необходимо преждевременно решить вопрос о том, как без потерь перейти с упрощенки на ОСНО, ведь общий режим применяется с первого дня отчетного квартала.

Добровольно

Переход с УСН на ОСНО в добровольном порядке возможен только с начала года. Об этом обязательно следует сообщить в ФНС, написав отказ по форме №26.2-3. Уведомление следует подать до 15 января того года, когда предприятие собирается переходить на общий режим налогообложения.

Уведомление заполняется очень просто.

Документ должен содержать такие данные:

- код ИНН;

- код КПП;

- код налоговой службы, в которой обслуживается организация;

- наименование предприятия;

- год отказа лица от упрощенного режима.

Декларация по упрощенной системе в этом случае подается по тем же срокам, как и всегда – до 31 марта следующего года. В это же время нужно произвести уплату годового налога без учета авансовых платежей.

Налоговая инспекция не выдает какого-то специального разрешения на переход к общему режиму. Организация по умолчанию считается на ОСНО, если от нее поступил отказ от упрощенки.

Как учитывать доходы в переходном периоде

Когда предприниматель меняет режим налогообложения, он может так организовать сделки, чтобы заплатить меньше налогов. Это законно и относится только к добровольному переходу.

Разбираем на примерах, с каких доходов платят налог при УСН, а с каких — при ОСНО. Расчеты для ООО и ИП различаются.

Для ООО. Предположим, компания «Ива» продает оптом кофе розничным магазинам. С 1 января переходит на общую систему налогообложения. Четыре сделки попали в переходный период.

Нужно определить, в каком месяце учитывать доходы и по какой ставке платить с них налог.

Учет доходов ООО «Ива» в переходном периоде

| Ситуация | Пришли деньги в «Иву» | «Ива» отгрузила кофе магазину | «Ива» учла выручку и заплатила налог |

|---|---|---|---|

| Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе | В декабре | В январе | Учла выручку в декабре, заплатила с нее налог при УСН |

| Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте | 50% в декабре, 50% в марте | В январе | Учла 50% выручки в декабре, заплатила с нее налог при УСН. Оставшиеся 50% выручки учла в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе | В январе | В декабре | Учла выручку в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил | Не пришли | В декабре | Учла выручку в январе, заплатила налог на прибыль с полной суммы выручки |

Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе.

Пришли деньги в «Иву»

В декабре

«Ива» отгрузила кофе магазину

В январе

«Ива» учла выручку и заплатила налог

Учла выручку в декабре, заплатила с нее налог при УСН

Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте.

Пришли деньги в «Иву»

50% в декабре, 50% в марте

«Ива» отгрузила кофе магазину

В январе

«Ива» учла выручку и заплатила налог

Учла 50% выручки в декабре, заплатила с нее налог при УСН. Оставшиеся 50% выручки учла в январе, заплатила с нее налог на прибыль

«Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе.

Пришли деньги в «Иву»

В январе

«Ива» отгрузила кофе магазину

В декабре

«Ива» учла выручку и заплатила налог

Учла выручку в январе, заплатила с нее налог на прибыль

«Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил.

Пришли деньги в «Иву»

Не пришли

«Ива» отгрузила кофе магазину

В декабре

«Ива» учла выручку и заплатила налог

Учла выручку в январе, заплатила налог на прибыль с полной суммы выручки

Получаем такое правило для компаний, которые переходят на общую систему:

- деньги на счет пришли при УСН — нужно заплатить с них налог при УСН;

- деньги должны прийти на ОСНО — нужно учесть все доходы в январе, как будто деньги уже на счету, и уплатить с них налог на прибыль. В каком месяце деньги поступили на счет и пришли ли вообще — значения не имеет.

Обычно самая выгодная ситуация для компании — получить все оплаты по сделкам до перехода. Тогда она со всего дохода заплатит налог при УСН.

Для ИП. На ОСНО предприниматель платит НДФЛ вместо налога на прибыль. НДФЛ считают только при поступлении денег на счет: если денег не было, ничего платить не нужно.

Поэтому предпринимателям проще, чем ООО:

- деньги на счет ИП пришли при УСН — нужно заплатить с них налог при УСН;

- деньги на счет ИП пришли при ОСНО — нужно заплатить с них НДФЛ;

- ИП отгрузил товар, но деньги не пришли — налоги платить не нужно, пока не придут.

Общий алгоритм для ИП и ООО, которые собираются сменить систему налогообложения:

- В декабре прикинуть сделки, которые попадают в переходный период.

- Посчитать, сколько налогов придется заплатить, если выручка придет на УСН, и сколько — если придет уже в следующем году при ОСНО.

- Постараться так организовать сделки, чтобы получить деньги на той системе, на которой выгоднее уплачивать налоги. Например, если УСН более выгодна, попросить поставщика хотя бы частично заплатить в декабре.

Основания для учета доходов:подп. 1 п. 1 ст. 251, п. 1 ст. 346.17, подп. 1 п. 2 ст. 346.25 НК РФ, подп. 1.3 письма ФНС от 09.01.2018 № СД-4-3/6.

Заблуждение N 5. Оформили УПД вместо счета-фактуры ─ имеем право на вычет

Тоже опасно так думать. Если вы планируете применять с 2019 года или уже применяете УПД для документального обоснования сделки и подтверждения права на НДС-вычет, спешим вас предупредить ─ можно лишиться вычета, если УПД применять исключительно вместо счета-фактуры ().

По мнению контролеров, использовать УПД можно только в 2-х вариантах:

- вместо первичного документа и счета-фактуры одновременно (статус документа «1»);

- только как первичку (статус «2»).

Применять же УПД исключительно вместо счета-фактуры нельзя: для этого он не предназначен. Доказывать правомерность применения вычета придется в суде.

Снижаем потери в переходный период: практические советы

Переход на увеличенную ставку НДС связан не только со сложными моментами в налоговом учете, но и со спорными ситуациями, возможными потерями. Вот несколько рекомендаций, которые помогут вашей компании пережить этот непростой период:

- Проведите ревизию своих поставщиков. В первую очередь, тех, кто работает на ОСНО. Просчитайте цены по новым ставкам, спланируйте будущие платежи. Проанализируйте, хватит ли компании оборотных средств, в том числе на выплату налога по новой ставке. В случае нехватки средств решением проблемы может быть:

- привлечение заемных средств;

- договоренность с поставщиками об отсрочке оплаты;

- привлечение поставщиков-упрощенцев.

- Усильте контроль за документооборотом:

- Закрепите сотрудников, ответственных за получение и проверку документов.

- Установите четкие сроки получения документов для всех работников организации.

- Депремируйте сотрудников, не выполняющих свои обязанности. Мера не из приятных, но ситуация с переходом сложная, а налоговые риски могут быть большими.

- Пропишите в допсоглашениях к договорам с поставщиками обязанность предоставления счетов-фактур строго в течение 5 дней.

- Проверьте, как прописано условие об НДС в договорах с поставщиками и покупателями.

- Обезопасьте себя, оформив допсоглашения с поставщиками-упрощенцами: ведь они могут потерять право на спецрежим, а значит, изменить цены. Фраза, закрепленная в договоре «Цена товара включает все налоги и сборы», защитит вас от рисков, связанных с повышением цены в будущем.

- По возможности ускорьте январские отгрузки, по которым уже получен аванс: так вы заплатите НДС в меньшем размере. Или другой вариант — заранее продумайте размер аванса, который перекроет рост ставки НДС в 2019 году.

- Попробуйте договориться с поставщиками о переносе предоплат на январь: так вы сможете взять к вычету большую сумму налога.

Переход на новую ставку НДС потребует внимания, сил и ответственности не только от бухгалтеров, но практически от всех работников организации. Мы будем держать вас в курсе новых событий, связанных с переходом на ставку НДС 20%, объяснять то, что непонятно, отвечать на ваши вопросы.

Чем отличаются УСН и ОСНО

Для начала расскажем о том, в чем заключаются особенности упрощенной и общей системы налогообложения, потому что эти режимы отличаются очень сильно.

- Доходы и расходы. На упрощенной системе есть два объекта налогообложения: «Доходы» и «Доходы минус расходы», причем, в первом варианте учет расходов не ведется. Общая система налогообложения не имеет разновидностей, и на ней учитываются как доходы, так и расходы.

- Единый налог УСН и налоги на ОСНО. Работа на ОСНО предполагает уплату нескольких налогов: на прибыль, на имущество и НДС. Упрощенцы же, в общем случае, платят всего один налог, который называется единый. НДС они обязаны платить только при ввозе товара на территорию РФ. Кроме того, организации на УСН должны платить налог на имущество, но только в отношении тех объектов недвижимости, которые имеют кадастровую стоимость.

- Налоговые ставки и налоговые льготы. Налоговые ставки на ОСНО в целом выше, чем на упрощенке, однако по некоторым направлениям бизнеса и категориям товаров есть варианты льготных ставок, вплоть до нуля. Еще одна налоговая льгота общего режима — возможность отказаться от уплаты НДС, если выручка организации за предыдущие три месяца не превысила 2 млн рублей.

- Декларации против налоговой отчетности. Упрощенцы сдают всего одну налоговую декларацию по итогам года, а на ОСНО есть целый перечень отчетности – каждый квартал по НДС; каждый квартал или месяц (в зависимости от учетной политики) по налогу на прибыль; каждый квартал по налогу на имущество. Кроме того, уплата НДС происходит в непривычном для других налогов порядке, из-за чего платежи здесь ежемесячные.

- Когда без бухгалтера не обойтись. Плательщики УСН, которые относятся к субъектам малого предпринимательства, вправе вести учет в упрощенном порядке и сдавать упрощенную бухгалтерскую отчетность. На ОСНО учет ведется в полном объеме.

- Особенности учета. На упрощенной системе применяется кассовый метод признания доходов и расходов, а на ОСНО этот метод допускается, если выручка без НДС за последние четыре квартала не превысила миллиона рублей. В остальных ситуациях надо применять метод начисления.

Перед тем, как перейти на ОСНО в добровольном порядке, обязательно проконсультируйтесь со специалистами. Не делайте этот выбор лишь на основании того, что ваш контрагент требует от вас возможности вычета по НДС.

Учитывайте не только интересы партнера, но и ваши собственные. Сделайте полный анализ налоговой нагрузки ООО за год, а не только по отдельным операциям. Если вы отказались от УСН в середине года, то перейти с общей системы налогообложения на упрощенку с начала нового года не получится. Придется отработать на общем режиме не менее одного полного года ( НК РФ).

А теперь подробнее о том, как происходит переход с УСН на ОСНО в 2019 году. Для добровольного отказа и для вынужденного перехода на общий режим используются разные формы уведомлений.

При каких нарушениях происходит автоматический переход на ОСНО

Как мы уже говорили выше, использовать УСН могут только те компании, что соответствуют всем критериям налоговых органов. В случае нарушения лимитов для установленных показателей, бизнес автоматически переводится на общую налоговую систему. Среди таких нарушений следует выделить:

- Превышение лимита на доход в размере шестидесяти миллионов рублей.

- Превышение лимита на остаточную стоимость основных фондов в размере ста миллионов.

- Превышение лимита на размер доли в уставном фонде, принадлежащей третьим лицам.

Также необходимо учитывать, что сотрудниками налоговой учитывается размер штата компании. При составлении расчетов берутся в учет как уволенные сотрудники, так и вновь принятые работники. В некоторых ситуациях, необходимость изменения налогового режима объясняется изменением вида деятельности компании. В некоторых сферах предпринимательства, использование УСН запрещено.

Кто может работать на упрощённой системе

Условия и новые критерии, позволяющие выбрать упрощённую систему налогообложения, устанавливаются ежегодно. Правда, последние пару лет в этом смысле установилась определённая стабильность, т.е. требования к плательщикам УСН кардинально не меняются.

Критерии, позволяющие применять упрощёнку, указаны в главе 26.2 Налогового кодекса:

- средняя численность работников — не более 100 человек;

- налогоплательщик не вправе заниматься некоторыми видами деятельности (например, банковской и страховой, ломбардами, добычей полезных ископаемых, кроме общераспространённых и др.);

- годовой доход не должен превышать 150 млн рублей (несколько лет назад лимит составлял всего 60 млн рублей);

- у организации нет филиалов;

- доход, полученный действующим бизнесом за 9 месяцев текущего года при переходе с ОСНО на УСН с 2019 года, не может быть больше 112,5 млн рублей;

- остаточная стоимость основных средств не превышает 150 млн рублей (до 2017 лимит был установлен на сумме в 100 млн рублей).

В отношении последнего условия ФНС недавно высказала неоднозначное мнение. Дело в том, что в подпункте 16 пункта 3 статьи 346.12 НК РФ лимит по остаточной стоимости ОС указан только для организаций. Соответственно, индивидуальные предприниматели этот лимит не соблюдали и осуществляли переход с ОСНО на УСН, даже имея основные средства на большую сумму.

Однако в письме от 19 октября 2018 г. № СД-3-3/7457@ ФНС отметила, что для возможности перейти с ОСНО на УСН лимит по основным средствам должны соблюдать не только организации, но и ИП. Причём, такой вывод налоговиков подкреплён судебными актами, в том числе, решениями Верховного суда.

Кроме того, Минфин установил с 2021 года для плательщиков УСН новые лимиты по доходам и работникам. Однако тех, кто будут зарабатывать больше 150 млн рублей и нанимать больше 100 человек, обязали платить налог по более высокой ставке: 8% на УСН Доходы и 20% на УСН Доходы минус расходы.

Но, конечно, большинство только что зарегистрированных ИП и ООО легко вписываются в установленные упрощёнке лимиты по доходам и численности работников. А значит, имеют право перейти на льготный режим и платить налоги по минимуму.