Перенос убытков при осно и усн. инструкция для бухгалтера

Содержание:

- Уменьшение уставного капитала

- Перенос убытка

- Основания к расходам: налоговые регистры не заменяют «первичку»

- Вычеты по товарам, работам, услугам и импорту

- Порядок учета убытков…

- Снижение налоговой базы на примере

- Отражение убытков в бухучете

- Анализ БП

- Особенности закрытия 99 счета о прибылях и убытках

- Списание убытков происходит по очереди

- Что считать доходом УСН

- Финансовые показатели для расчета налога доходы минус расходы

- Реорганизованная компания: при реорганизации в форме выделения надо учитывать только «свои» убытки

- Имущество, полученное в дар от родственника

- Отчётность на УСН «Доходы» в 2021 году

Уменьшение уставного капитала

Решение об уменьшении уставного капитала принимается на общем собрании акционеров, что является его исключительной компетенцией (подп. 7 п. 1, п. 2 ст. 48 Закона об акционерных обществах).

Вопрос об уменьшении уставного капитала находится в компетенции общего собрания участников общества с ограниченной ответственностью (подп. 2 п. 2 ст. 33 Закона об ООО).

В акционерном обществе уменьшение уставного капитала проводится путем уменьшения номинальной стоимости акций (без выплаты акционерам денежных средств или передачи им эмиссионных ценных бумаг) (п. 1 ст. 29 Закона об акционерных обществах). Общее количество размещенных акций не меняется.

В ООО уменьшение уставного капитала осуществляется путем уменьшения номинальной стоимости долей всех участников общества в уставном капитале общества. При этом размеры долей всех участников общества не меняются (п. 1 ст. 20 Закона об ООО).

Решение об уменьшении уставного капитала до стоимости чистых активов должно быть принято не позднее чем через шесть месяцев после окончания соответствующего финансового года. После принятия такого решения общество должно в течение трех рабочих дней сообщить об этом в орган, осуществляющий государственную регистрацию юридических лиц – в налоговую инспекцию (ст. 30 Закона об акционерных обществах, п. 3 ст. 20 Закона об ООО).

Кроме этого, общество обязано дважды (с периодичностью один раз в месяц) опубликовать уведомление о принятом решении в СМИ, где публикуются данные о государственной регистрации юридических лиц (даты публикации этих сообщений указываются в заявлении о государственной регистрации изменений, вносимых в учредительные документы).

Затем нужно представить в налоговую инспекцию пакет документов. В него, входит, в частности:

- заявление о государственной регистрации изменений, вносимых в учредительные документы (ф. Р13001, утвержденная Приказом ФНС России от 25.01.2012 № ММВ-7-6/);

- решение собрания собственников (участников, акционеров) об уменьшении уставного капитала;

- изменения, вносимые в учредительные документы, или учредительные документы в новой редакции в двух экземплярах;

- документ об уплате государственной пошлины (согласно подп. 3 п. 1 ст. 333.33 НК РФ ее размер составляет 800 руб.).

Регистрирующий орган обязан провести государственную регистрацию изменений уставного капитала общества в течение пяти рабочих дней со дня представления документов.

Датой уменьшения уставного капитала будет считаться день внесения изменений в ЕГРЮЛ. В регистрах бухгалтерского учета уменьшение уставного капитала должно быть отражено проводкой на эту дату:

ДЕБЕТ 80 «Уставный капитал» КРЕДИТ 84 «Нераспределенная прибыль прошлых лет»

В результате общество приобретает более устойчивое финансовое положение.

Остановимся также на том, что при регистрации уменьшения уставного капитала общество несет определенные расходы. Это:

- оплата государственной пошлины;

- оплата публикаций в СМИ;

- нотариальное заверение документов в случае необходимости и др.

Все эти расходы в бухгалтерском учете относятся к прочим расходам и начисляются проводками:

ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 68 субсчет «Государственная пошлина»

– начислена государственная пошлина за регистрацию уменьшения уставного капитала;

ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами»

– отражены затраты, связанные с регистрацией уменьшения уставного капитала.ПРИМЕР. УМЕНЬШЕНИЕ УСТАВНОГО КАПИТАЛА ДО ВЕЛИЧИНЫ ЧИСТЫХ АКТИВОВ По итогам отчетного года непокрытый убыток ООО «Пассив» составлял 200 000 руб. Величина чистых активов по состоянию на 31 декабря отчетного года составила 70 000 руб. Уставный капитал общества равен 300 000 руб.Внеочередное собрание участников общества приняло решение уменьшить уставный капитал на 230 000 руб. (с 300 000 руб. до величины чистых активов 70 000 руб.) путем уменьшения номинальной стоимости долей всех участников. Регистрация изменений в уставе произведена 15 мая следующего после отчетного года.На эту дату бухгалтер сделал проводку:ДЕБЕТ 80 «Уставный капитал» КРЕДИТ 84 «Нераспределенная прибыль прошлых лет» — 230 000 руб. – уменьшен уставный капитал.В результате полученный убыток оказался полностью перекрыт, а в учете был сформирован показатель нераспределенной прибыли в размере 30 000 руб. (230 000 руб. – 200 000 руб.).

Перенос убытка

Прежде, чем приступать к совершению этой операции за 2016 г., узнаем размер отложенных налоговых активов (ОНА) за данный период. Это можно сделать, получив ОСВ по 09 счету за весь 2016 г. На рисунке ниже видно, что сумма составила 77 627,68 рублей, что является 20% от полученного убытка за рассматриваемый год.

Далее можно приступить непосредственно к переносу убытков с 2016 на 2017 год. Делать мы это при помощи операции, введенной вручную.

В рамках нашей статьи в табличную часть будут добавлены всего две строки:

- ОНА в размере 77 627,68 будет перенесен на расход будущих периодов. Счет 09 при этом остается неизменным.

- Убыток за 2016 г., который составил 338 138,43 р., будет отнесен на прочие расходы будущих периодов.

Как можно увидеть на рисунке выше, при перенесении убытка мы указали субконто «Убыток за 2016 год». В нашем случае эта позиция справочника расходов будущих периодов была создана вручную.

Наименование вы можете указать произвольное. В качестве вида для налогового учета будут фигурировать «Убытки прошлых лет». Так же укажем, что данные убытки будут списываться с 1 января 2017 г. по конец 2023 г.

После внесения всех изменений переформируем оборотку и увидим, что конечное сальдо, которое составляет 77 627,68 руб., числится за расходами будущих периодов.

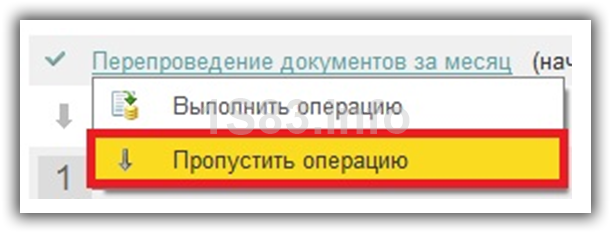

Теперь можно вернуться к закрытию декабря 2016 г. и переформировать реформацию баланса. В этой ситуации перепроводить документы заново нет никакой необходимости.

Основания к расходам: налоговые регистры не заменяют «первичку»

Для проверки расчета налогов инспекторы требуют не только регистры налогового и бухгалтерского учета, где указаны суммы убытков, но и документы-основания к расходам, которые привели к убытку. Это могут быть договоры, акты, платежные поручения, чеки. А также накладные, бланки строгой отчетности и прочая документация. Судебные органы отмечают, что в Налоговом Кодексе не содержится перечень документов для подтверждения сумм убытка, однако в налоговых спорах поддерживают позицию ИФНС.В Постановлении по делу N А56-25408/04 ФАС Северо-Западного округа от 26 июля 2005 г. отмечено, что налоговые декларации не подтверждают суммы расхода, из-за которых возник убыток, поскольку не являются первичными. Претензии налоговых органов признаны обоснованными, организации доначислены налоги.Минфин РФ в письме № 03-03-06/1/278 от 25.05.2012 доводит до сведения налогоплательщиков, что проверенные налоговой инспекцией первичные документы, подтверждающие расходы в «убыточных» годах, подлежат дальнейшему хранению. Это необходимо для обоснования сумм убытка, которые будут перенесены в будущие периоды. Эту точку зрения поддержал Президиум ВАС РФ в постановлении № 3546/12 от 24.07.2012: предоставленные проверяемым предприятием налоговые декларации и регистры содержат сумму убытка, но не обосновывают сумму расходов, которые к этому убытку привели. При этом налогоплательщик полагал, что не обязан сохранять и предоставлять документацию, поскольку срок ее хранения истек. Также, по мнению судей, для списания в расходы дебиторской задолженности с истекшим сроком исковой давности, недостаточно наличия актов инвентаризации, актов сверок и приказов о списании долга. Так как они не дают полной информации для определения периода возникновения долга и его суммы, то расходы к зачету не принимаются.Это следует из определения ВАС РФ от 09.10.12 № ВАС-5055/12. Арбитражный суд отметил, что для списания долга налогоплательщик обязан сохранять первичные документы, которые подтверждают сумму долга и в каком периоде он возник. Об этом же сказано в письме Минфина России от 08.04.13 № 03-03-06/1/11347 и приведен примерный перечень таких документов.

Вычеты по товарам, работам, услугам и импорту

Обратите внимание!

Вычеты можно переносить на любой квартал, необязательно на ближайший. Например, если вы не заявили вычет в I квартале, можете это сделать в III или IV, а не только во II квартале

Вычеты НДС компания может заявить в течение трех лет после принятия на учет товаров, работ или услуг (п. 1.1 ст. 172 НК РФ). Следовательно, работы или услуги можно зарегистрировать в книге покупок не только в том квартале, когда появилось право на вычет, но и позже. Такие же правила действуют для НДС, который компания платит при ввозе товаров (п. 1 ст. 172 НК РФ).

Из пункта 1.1 статьи 172 Налогового кодекса РФ можно сделать вывод, что отсчитывать трехлетний период нужно с даты, когда компания приняла товары на учет. В этот срок безопаснее не только , но и сдать декларацию с отложенными вычетами. В законе не сказано, что трехлетний срок продлевается на период сдачи декларации. А значит, если представить отчетность уже за пределами трех лет, есть риск, что налоговики откажут в вычете.

Пример 1.

В каких кварталах безопасно заявлять вычет НДС по счету-фактуре поставщика

Компания приобрела товары и поставила их на учет 8 июня 2015 года. Стоимость товаров составляет 236 000 руб., — 36 000 руб. Счет-фактура от поставщика также поступил в июне. Следовательно, компания вправе принять налог к вычету во II квартале. Но по итогам этого квартала сумма вычетов превысила начисленный НДС. Чтобы обойтись без возмещения налога, компания не стала отражать этот счет-фактуру в декларации за II квартал.

Три года с даты принятия товаров на учет в данном случае истекают 8 июня 2018 года. Значит, компания вправе заявить вычет в сумме 36 000 руб. в декларации по НДС:

- за I квартал 2018 года.

Перенести вычеты можно и по тем счетам-фактурам, по которым компания не заявила вычеты в 2014 году. Такие счета-фактуры организация вправе зарегистрировать в книге покупок в 2015 году. Сдавать уточненку за 2014 год не обязательно.

В ФНС нам подтвердили, что в такой ситуации у покупателя не должно возникнуть сложностей с вычетами. Даже несмотря на то, что поставщик начислил НДС в 2014 году, а покупатель заявит вычет в 2015 году. Ведь вычеты по счетам-фактурам, составленным до 2015 года, программа не будет сопоставлять с налогом, начисленным у поставщика. Конечно, налоговики будут контролировать и такие вычеты, но иначе. Например, претензии возможны, если, по данным инспекторов, поставщик относится к недобросовестным налогоплательщикам. Тогда налоговики могут запросить у покупателя счета-фактуры, первичку и другие документы.

Обратите внимание!

Безопасно переносить всю сумму вычета из счета-фактуры, дробить ее рискованно

По мнению Минфина России, на несколько кварталов можно разбить вычет даже по одному счету-фактуре (письмо от 9 апреля 2015 г. № 03-07-11/20293). То есть компания может отложить не весь вычет, а только его часть. Но эти разъяснения пока не размещены на сайте nalog.ru в качестве обязательных для налоговиков. А специалисты ФНС России считают иначе — компания вправе зарегистрировать в книге покупок счет-фактуру частично только в определенных случаях. Например, если поставщик поэтапно отгружает товары в счет аванса и заявляет вычет НДС с предоплаты. Таким образом, безопасный вариант — не распределять вычет по одному счету-фактуре между разными кварталами.

Порядок учета убытков…

…в бухгалтерском учете

Прежде всего, в бухгалтерском учете следует различать понятия «чистая прибыль (убыток)» и «нераспределенная прибыль (непокрытый убыток)», поскольку данные показатели формируются на различных счетах бухгалтерского учета и имеют различное значение

Еще в 2002 году на это обращал внимание Минфин России в письме от 23.08.2002 № 04-02-06/3/60, и с тех пор ничего не поменялось

Согласно инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации, утв. приказом Минфина России от 31.10.2000 № 94н (далее — Инструкция по применению Плана счетов), показатель чистой прибыли (убытка) формируется на балансовом счете 99 «Прибыли и убытки» и представляет собой конечный финансовый результат деятельности организации за отчетный период.

Кредитовое сальдо по счету 99 на конец года свидетельствует о наличии чистой прибыли, а дебетовое — о наличии чистого убытка.

По окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 закрывается. При этом заключительной записью декабря, входящей в учетную процедуру — реформацию баланса, сальдо по счету 99 списывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)»:

- сумма чистой прибыли списывается в кредит счета 84.01 «Прибыль, подлежащая распределению»;

- сумма чистого убытка списывается в дебет счета 84.02 «Убыток, подлежащий покрытию».

Таким образом, балансовый счет 84 обобщает информацию о наличии и движении сумм нераспределенной прибыли (непокрытого убытка).

Нераспределенная прибыль расходуется по решению собственников компании. Например, они могут направить ее на дивиденды, на увеличение уставного капитала, а также на покрытие убытков прошлых лет. Убыток прошлых лет можно списать не только за счет нераспределенной прибыли, но и за счет резервного капитала, если он создавался.

… в налоговом учете

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде. Налоговая база признается равной нулю в том отчетном (налоговом) периоде, когда получен убыток (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то согласно положениям статьи 283 НК РФ (в ред. Федерального закона от 30.11.2016 № 401-ФЗ), налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов можно уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее).

При этом необходимо учитывать следующие особенности:

- нельзя перенести на будущее убыток по некоторым видам деятельности, облагаемым налогом по ставке 0 % (п. 1 ст. 283 НК РФ);

- убыток, не перенесенный на ближайший следующий год, может быть перенесен целиком или частично на следующие годы;

- прибыль, полученная за отчетные (налоговые) периоды 2017-2020 гг., не может быть уменьшена на сумму убытков предыдущих налоговых периодов более чем на 50 %. Ограничение не распространяется на налоговые базы, к которым применяются пониженные ставки по налогу на прибыль. Такие специальные ставки установлены для определенных видов организаций, например, для участников региональных инвестиционных проектов; для участников особых экономических зон (ОЭЗ); организаций, получивших статус резидента территории опережающего социально-экономического развития и др. (п. 2.1 ст. 283 НК РФ);

- перенос убытков нескольких предыдущих налоговых периодов производится в той очередности, в которой они понесены;

- налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка, в течение всего срока переноса.

… с учетом положений ПБУ 18/02

Сумма налога на прибыль, которая определяется исходя из бухгалтерской прибыли (убытка), является условным расходом (условным доходом) по налогу на прибыль. В бухгалтерском учете такой условный расход (условный доход) отражается независимо от суммы налогооблагаемой прибыли (убытка) (п. 20 ПБУ 18/02 «Учет расчетов по налогу на прибыль», утв. приказом Минфина России от 19.11.2002 № 114н, далее — ПБУ 18/02).

ОНА отражается по дебету счета 09 «Отложенные налоговые активы» в корреспонденции с кредитом счета 68.04.2. По мере переноса убытка и отражения его суммы в декларации по налогу на прибыль, вычитаемая временная разница уменьшается (до полного погашения), и соответствующая сумма ОНА списывается записью по дебету счета 68.04.2 в корреспонденции с кредитом счета 09 (п. 17 ПБУ 18/02, Инструкция по применению Плана счетов).

Снижение налоговой базы на примере

Проще всего понять принцип сокращения налоговой базы на конкретных примерах.

Пример №1

Предприятие «Орион» производит выплаты каждый квартал. По результатам 2016 года у структуры обнаружился убыток в размере 40 тысяч рублей. В начале 2017 года предприятие получило доход, составляющий 10 тысяч рублей. База, облагаемая налогом, составила сумму, аналогичную сумме расходов, перенос которой выполняется на 1 квартал 2017 года. Бухгалтерия обязана прописать в Приложении 4 к листу 02 декларации следующие данные:

- Размер расхода за прошедшие отчетные периоды – 40 тысяч рублей.

- Сумма налогооблагаемой базы за первый квартал 2017 года – 10 тысяч рублей.

- Размер расхода, на который снижается нынешняя текущая база, – 10 тысяч рублей.

- Остаток расходов прошлых периодов, который пока не был перенесен, – 30 тысяч рублей.

Согласно подсчетам, за первый квартал 2017 года предприятие засчитывает часть убытков предыдущих периодов, равную 10 тысячам рублей.

ВАЖНО! Расходы, выявленные более чем в единственном налоговом периоде, должны быть перенесены в определенной очередности. В частности, перенос выполняется согласно очередности поступления убытков

Учет расходов в базе производится после покрытия сумм за прошлое время. Данное правило обусловлено статьей 283 НК РФ.

Пример №2

По результатам 2015-2016 года ОАО «Народное СМИ» выявило расходы. В 2015 году они составили 200 тысяч рублей, в 2016 году – 50 тысяч рублей. По результатам 2017 года у ОАО выявлена прибыль, составляющая 150 тысяч рублей. При расчете начислений за 2017 год может выполняться сокращение базы на сумму 150 тысяч рублей.

ВАЖНО! В бухучете сумму нужно отразить единовременно. Рассмотренное правило указано в соответствующей Инструкции

Учет производится в следующих периодах, а потому в бухучете появляются вычитаемые разницы времени. Все это ведет к созданию отложенного актива по налогу.

Пример №3 (с использованием проводок)

По итогам деятельности ООО «Оникс» за 2015 год появился убыток, составляющий 90 тысяч рублей. В декабре 2015 года в бухучете выполняется проводка:

ДТ09 КТ 68 (открывается субсчет). Сумма: 21 600 рублей (90 тысяч рублей*24%). Пояснение: фиксирование актива по налогу.

В 2016 году изменилась налоговая ставка, поэтому производится пересчет созданного актива. Отражается операция следующим образом:

ДТ 84 КТ 09. Сумма: 3 600 рублей. Пояснение: списание разницы, появившейся вследствие изменения ставки.

В первом квартале 2016 года ООО получило прибыль, составляющую 70 тысяч рублей. Сумма используется для погашения прошлого убытка. Часть отложенного актива отражается посредством проводки:

ДТ 68, (открывается субсчет) КТ 09. Сумма: 14 тысяч рублей. Пояснение: списание отложенного актива.

Остается убыток, составляющий 20 тысяч рублей. Именно на эту сумму будет производиться снижение налоговой базы в последующих периодах. Происходит списание части отложенного ранее актива, составляющей 4 тысячи рублей (21 600 рублей – 3 600 рублей – 14 000 рублей).

Если сумма убытка не была покрыта за 10 лет, ее требуется списать. Для этого используется проводка:

ДТ 99 КТ 09. Пояснение: списание отложенного актива.

Все выполненные проводки и размер убытка должны подтверждаться документацией. Все первичные документы хранятся в течение всего срока, на протяжении которого можно покрыть убыток.

Отражение убытков в бухучете

Чтобы правильно отразить все финансовые результаты, необходимо использовать специальный счет 99 (Приказ МинФина РФ № 94). В течение года осуществляется поэтапное закрытие периодов, по прошествии которых составляют промежуточные отчеты. В результате можно установить недолговременное снижение текущей налоговой базы.

Точно определить, на какую сумму допускается снижение налоговой нагрузки, можно лишь в конце года, когда установят окончательный размер налоговой базы. Чтобы отразить убытки в БУ, вносят записи, описанные в таблице 1.

| Дебет | Кредит | Суть проводки |

| 90.9 | 99 | Отражает полученную прибыль по всем обычным видам активности компании |

| 91.9 | 99 | Показывает «минусы» по прочим, не основным активностям |

| 99 | 90.9 | Демонстрирует убытки по всему перечню основных видов хоздеятельности |

| 99 | 91.9 | Фиксирует образовавшийся убыток по прочим активностям |

Чтобы перенести убытки в другие периоды потребуется закрыть счет 99. С этой целью используют проводку Дт 94 Кт 99.

Исключение – реформирование баланса, проводимое под конец отчетного года. В данном случае их обнуляют с помощью записей:

- Дт 90.1 Кт 90.9

- Дт 90.9 Кт 90.2 (90.3)

По счету 91 реформация осуществляется схожим образом. Поэтому накопившийся в конце промежуточных отчетных отрезков убыток остается нетронутым – все финрезультаты просто отражаются на счете 99.

Анализ БП

Итак, балансовая прибыль рассчитана. Стоит понять, что дает этот показатель. Его используют для анализа финансово-хозяйственной деятельности предприятия, пути дальнейшего развития и факторы, которые оказывают непосредственное влияние.

Выше были рассмотрены строки баланса, где отражается доход/убыток предприятия. Цель каждого управленца свести баланс к положительному результату на конец отчетного периода.

Мероприятия, для выхода предприятия из убытка и получение дополнительной прибыли:

- Повышение качества выпускаемой продукции;

- Увеличение объема выпускаемой продукции;

- Оборудование, которое не используется при производстве, должно быть продано или сдано в аренду;

- Оптимизация рабочего процесса и использования производственных ресурсов, что приведет к снижению себестоимости выпускаемых товаров;

- Увеличение рынков сбыта;

- Уменьшение производственных расходов;

- Путем увеличения мощностей оборудования, увеличение выпуска продукции.

Показатель «прибыль» для предприятия – самый главный фактор производства в условиях рыночной экономики. Цель каждого коммерческого предприятия получить выгоду и ежегодно ее увеличивать.Основные пути увеличения прибыли:

- Уменьшение себестоимости единицы товара;

- Рост выручки, за счет увеличения объема выпускаемой продукции.

Подведем итоги. БП или убыток помогают определить, насколько эффективно была применена экономическая стратегия предприятия. Показатели, из которых складывается прибыль, позволяют оценить на что следует сделать упор в увеличении в будущем отчетном периоде. Основные пути увеличения прибыли это уменьшение себестоимости товара и увеличение производства.

Что такое дебет 99 – это прибыль или убыток? Согласно действующему Плану счетов сч. 99 «Прибыли и убытки» предназначается для отображения финансовых результатов от рабочей деятельности компании за текущий отчетный/налоговый период. Обобщение данных производится за год, в течение которого на этом счете накопительно отображается информация по хозяйственным операциям.

Особенности закрытия 99 счета о прибылях и убытках

Результат деятельности компании в денежном выражении отражается при сопоставлении дебетового и кредитового оборотов. В связи с этим требуется закрывать некоторые бухгалтерские счета (99, 90, 91)

В условиях современных производств очень важно правильно определять и экономически обосновывать рассматриваемую процедуру. Для грамотного выполнения задач специалист должен руководствоваться особым правилом. В первую очередь следует закрывать счета отраслей и компаний с наибольшим количеством клиентов, получающих наименьшее количество встречных услуг, а в противоположной ситуации – в последнюю (максимум услуг и минимум покупателей)

В первую очередь следует закрывать счета отраслей и компаний с наибольшим количеством клиентов, получающих наименьшее количество встречных услуг, а в противоположной ситуации – в последнюю (максимум услуг и минимум покупателей).

Списание убытков происходит по очереди

Однако необходимо соблюдать очередность перенесения полученных убытков. Сначала переносятся убытки, полученные в самом раннем периоде, а затем уже более поздние убытки (Письмо ФНС России от 14.07.2010 № ШС-37-3/6701@).

То есть если убытки были получены в 2018 и 2019 годах, в 2020 году сначала учитывается убыток за 2018 год, только потом можно учесть (если есть необходимость) убыток за 2019 год.

В Письме Минфина России от 17.12.2019 № 03-11-11/98678 поясняется, что налогоплательщик за 2019 год вправе уменьшить облагаемую базу на УСНО как на всю сумму полученных убытков за 2017 и 2018 годы, так и частично в соответствии с очередностью их получения.

Что считать доходом УСН

Доходом на УСН считается всё, что вы заработали от бизнеса. В основном, это доходы от продажи товаров или услуг. Например, вы разработали сайт и получили за работу 100 тысяч рублей. Эту же сумму запишите в доходы УСН и заплатите с неё налог.

Есть ещё внереализационные доходы, которые напрямую не связаны с бизнесом, но их тоже нужно учесть. К ним относятся:

- процент на остаток по расчётному счёту

- штрафы и пени от партнёров за нарушенные условия договора

- возмещение ущерба от страховой

- курсовая разница при покупке или продаже валюты по курсу, который выгоднее, чем у центрального банка

- подарки и другое бесплатно полученное имущество

- другие доходы из ст. 250 Налогового кодекса.

Чаще всего вы получаете доходы деньгами. Но бывают неденежные доходы, например, при бартерах и взаимозачётах, когда вы меняете один товар на другой. Такие доходы тоже нужно учесть — в рублях по рыночной стоимости аналогичного товара.

Доходы в валюте переведите в рубли по курсу центрального банка, который действует в день получения денег. Подробнее об этом мы рассказали в статье «Как платить налоги при расчётах в валюте».

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на УСН. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы. Попробуйте 30 дней бесплатно.

Попробуйте 30 дней бесплатно Подарок новым ИП Акция действует для ИП младше 3 месяцев

Финансовые показатели для расчета налога доходы минус расходы

Для того, чтобы правильно и достоверно рассчитать налог УСН с объектом налогообложения «доходы минус расходы», надо иметь ввиду следующие данные:

- налоговая база за расчетный период;

- аванс, приходящийся на налоговую базу;

- аванс к оплате по итогам отчетного периода.

Следует помнить, что высчитывать налоговую базу надо по результатам следующих отчетных периодов: один квартал, 6 месяцев и 9 месяцев.

Приведем пример

В качестве субъекта налогообложения в рассматриваемом примере возьмем . За рассчитываемый период берем 2015 год. Чуть ниже показаны помесячные доходы фирмы. Нам необходимо вычислить сумму авансовых платежей и размер налога к оплате по каждому отчетному периоду: первого квартала, полугодия и девяти месяцев. При этом, имеем ввиду, что у нет неперенесенных убытков.

Итак, предположим, что за 2015 год организация получила такие доходы за минусом расходов:

Январь — 20 тыс. руб. Февраль — 30 тыс. руб. Март — 40 тыс. руб. Апрель — 60 тыс. руб. Май — 70 тыс. руб. Июнь — 80 тыс. руб. Июль — 90 тыс. руб. Август — 100 тыс. руб. Сентябрь — 110 тыс. руб. Октябрь — 120 тыс. руб. Ноябрь — 130 тыс. руб. Декабрь — 140 тыс. руб.

Исходя из этих данных, считаем налоговую базу, как полагается, нарастающим итогом. Нехитрые подсчеты дают следующий результат:

Первый квартал — 90 тыс. руб.; Шесть месяцев — 300 тыс. руб.; Девять месяцев — 600 тыс. руб.; Год — 990 тыс. руб.

Теперь надо посчитать размер авансового платежа для перечисления в казну за первый квартал. Для этого умножаем налоговую базу за первый же квартал на налоговую ставку. Итого получаем: 90 тыс. руб. * 15% = 13 500 рублей.

Следующий этап: вычисляем размер авансовой выплаты за полгода. Для этого высчитываем налоговую базу с начала года до его половины нарастающим итогом и опять же умножаем на ставку налога:

300 тыс. руб. * 15% = 45 тыс. рублей

Следует помнить, что эту сумму может уменьшить на авансовый платеж, выплаченный в бюджет за первый квартал. То есть:

45 тыс. руб. – 13 500 руб. = 31 500 рублей – именно столько фирма должна перечислить в качестве авансового платежа за полгода.

Переходим к высчитыванию авансового платежа за три квартала. Опять же складываем доходы за девять месяцев и умножаем на ставку налога. Получаем:

600 тыс. руб. * 15% = 90 тыс. руб.

Не забываем о том, что этот результат нужно уменьшит на авансовые платежи, уже выплаченные за первый квартал и полгода. В итоге к оплате за девять месяцев, авансовый платеж составит:

90 тыс. руб. – 13 500 руб. – 31 500 руб. = 45 тыс. руб.

Ну и конечный расчет – это сумма к оплате по годовым итогам. Считаем ее все по той же схеме:

990 тыс. руб. * 15% = 148 500 руб. — размер налога по результатам налоговой базы за все двенадцать месяцев. Далее:

148 500 руб. – 13 500 руб. – 31 500 руб. – 45 тыс. руб. = 58 500 тыс. руб.

Таким образом, именно 58 500 тыс. рублей нужно будет оплатить по налогам за весь год.

Внимание! В некоторых случаях размер налога по итогам налогового периода при «упрощенке» доходы минус расходы, может быть меньше или больше суммы начисленных авансовых платежей. Следует помнить о том, что если он больше, то данный налог в казну нужно обязательно доплачивать

Также бывает, что в конце года обнаруживается налоговая переплата. Есть два пути для решения этой проблемы: налог либо засчитывается в счет будущих платежей, либо возвращается на счета налогоплательщика.

Реорганизованная компания: при реорганизации в форме выделения надо учитывать только «свои» убытки

В п.5 статьи 283 НК РФ сказано, что правопреемник получает право возмещать убыток прошлых лет реорганизуемого предприятия в случае прекращения им деятельности. При реорганизации в форме выделения реформируемая компания продолжает работу, поэтому сама учитывает свои убытки.

Реорганизованная компания может передать убытки (или их часть) новому обществу по передаточному акту (п. 4 ст. 58 ГК РФ). Но Минфин России в письме от 24.06.2010 № 03-03-06/1/428 отмечает, что при выделении нового юридического лица реорганизуемая организация не прекращает деятельности, поэтому положения статьи 283 не применимы.

Минфин РФ и ФНС России настаивают на том, что прекращение деятельности реорганизуемой компании – обязательное условие для передачи убытков правопреемнику. Об этом говорится в письмах № 03-03-06/1/59114 от 15.10.2015 и № ГД-4-3/2251@ от 16.02.2015.

Если реорганизация происходит в форме разделения, то реорганизуемая компания прекращает свою деятельность. В разделительном балансе возможно выделить каждому новому юридическому лицу часть налогового убытка. Либо выбрать одного участника, который будет погашать убытки.

Имущество, полученное в дар от родственника

Предприниматель на УСН, получивший в подарок от близкого родственника объект недвижимости, не платит ни «упрощенный» налог, ни НДФЛ с этого имущества. Таково мнение Минфина России, выраженное в письме от 22 июля 2015 года № 03-11-11/41978.

Поскольку договор дарения заключается между физическими лицами без привязки к предпринимательской деятельности, то одаряемое лицо (предприниматель на УСН) не должно учитывать стоимость полученной в дар недвижимости в «упрощенных» доходах.

Кроме того, НДФЛ с такого подарка тоже платить не нужно. Связано это с тем, что подпунктом 18.1 статьи 217 Налогового кодекса установлено: не облагаются НДФЛ доходы в денежной и натуральной формах, получаемые в порядке дарения от физлиц.

Это правило не относится к случаям дарения недвижимости, акций, долей и паев. Правда есть оговорка, что доходы, полученные в дар, не облагаются НДФЛ в том случае, если даритель и одаряемый являются членами семьи или близкими родственниками согласно Семейному кодексу.

Так как даритель приходится отцом одаряемому, а это – близкий родственник по нормам Семейного кодекса, то доход в виде нежилого помещения, полученного в подарок, не облагается НДФЛ.

Отчётность на УСН «Доходы» в 2021 году

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год

Каждый квартал нужно платить налог:

- до 31 марта 2021 года для ООО, до 30 апреля 2021 года для ИП — итоговый расчёт УСН за 2021 год.

- до 26 апреля — за 1 квартал 2021 года,

- до 26 июля — за полугодие 2021 года,

- до 25 октября — за 9 месяцев 2021 года.

Один раз в год сдайте декларацию УСН. За 2021 год ООО отчитываются до 31 марта 2021 года, а ИП — до 30 апреля 2021 года.

Кроме этого заведите книгу учёта доходов. Записывайте туда все доходы бизнеса и страховые взносы, которые заплатили. Эту книгу не нужно сдавать в налоговую, пока она сама не попросит.

Статья «Как вести книгу учёта доходов и расходов».