Кредитный калькулятор онлайн

Содержание:

- Личный кабинет

- Что входит в полную стоимость займа?

- Как регулируется размер полной стоимости кредита

- Что учитывают Сбербанк и Альфабанк

- Какие платежи включают/не включают при расчете ПСК

- За счет чего снижается цена кредита

- Что такое кредит простыми словами?

- Что входит в полную стоимость кредита?

- Продукты и услуги Кредит-Онлайн.рф

- Как рассчитать полную стоимость кредита самостоятельно

- Почему полная стоимость кредита может увеличиться?

- Что дает анализ показателя ПСК?

- Почему возникла необходимость в новой формуле расчета потребительских кредитов?

- Как снизить стоимость кредита

- Как рассчитать

- Могут ли итоговые расходы заемщика по займу превысить ПСК

- Заключение

Личный кабинет

Для работы в Личном кабинете (ЛК) нужно получить код активации, который доступен только владелцу счета или его доверенному лицу. Для этого обратитесь в центр обслуживания клиентов АО «Петербургская сбытовая компания» или в любое отделение сбыта электроэнергии. Перед посещением центра возьмите паспорт или другой документ, удостоверяющий личность.

Регистрация

- только латинские буквы;

- длина как минимум 8 символов;

- должна быть минимум одна заглавная и строчная буквы;

- допускаются цифры и любые символы, кроме пробелов.

Подтвердите введенные данные. Далее вам должно прийти СМС на указанный номер с кодом подтверждения. Введите код и подтвердите его соответствующей кнопкой. На этом регистрация по телефону закончена.

Ссылка для входа в ЛК — ikus.pesc.ru. Также перейти в личный кабинет можно с официального сайта АО «Петербургская сбытовая компания».

Выберите поле «Вход» и введите регистрационные данные. Нажмите «Войти». В качестве логина может быть номер телефона или адрес почты. Также войти в систему можно через социальные сети ВКонтакте, Google и Facebook.

Бывает, что зайти в личный кабинет невозможно, даже если вы правильно ввели пароль. Обычно это связано с техническими работами на сервере. Если причина не в этом, и вы не можете авторизоваться, обратитесь в службу технической поддержки.

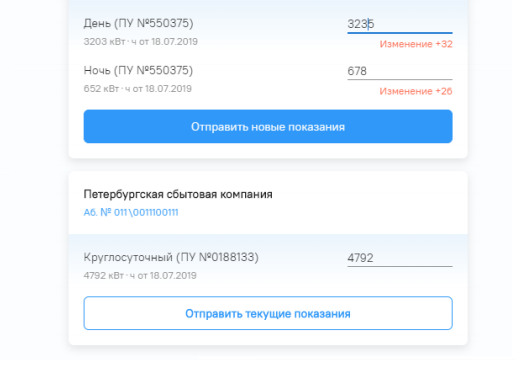

Подача показаний

Текущие показания отображаются в окне «Показания» в разделе «История», а также через главную страницу ЛК. Передать показания можно с помощью личного кабинета, а также посредством заполнения формы на главной странице.

Следуйте нижеописанным шагам:

- Для прибора учета с одним тарифом выберете поле «Круглосуточные» и введите текущие показания.

- Для прибора учета «День»/«Ночь» введите дневные показания в первое окошко, ночные во второе.

- Нажмите кнопку «Отправить». Отправленные значения отобразятся в разделе «Показания».

Другие функции личного кабинета

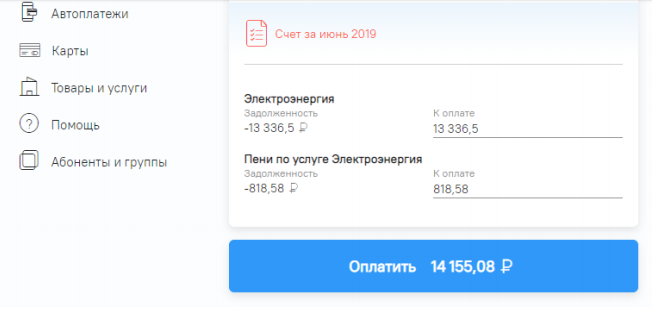

С помощью ЛК потребители имеют возможность оплатить счета ЖКУ и за электроэнергию. На персональной странице есть инструкция для оплаты. Нужная сумма автоматически будет введена в поле оплаты (также вы можете изменить ее самостоятельно).

Транзакция выполняется через защищенное соединение, поэтому безопасна для пользователя. Средства сразу поступают на счет ТСЖ, УК или энергосберегающей компании.

Через ЛК вы также можете:

- Контролировать состояние текущего баланса, изменение тарифа, получать уведомления о задолженности.

- Оплачивать задолженности по электроэнергии и ЖКХ. Вы можете использовать карты Visa, MasterCard и МИР.

- Подключить автоплатеж.

- Отслеживать историю показаний. Для этого зайдите в раздел «История», нажмите «Показания».

- Управлять несколькими абонентскими номерами в одном окне.

Что входит в полную стоимость займа?

Не все платежи банку будут расцениваться как расходы, понесенные заемщиком в рамках кредитного соглашения. Некоторые взносы не учитываются при подсчете ПСК. Сначала разберемся, что входит в это понятие. При расчете ПСК, финансовым учреждением учитываются следующие клиентские взносы:

- возврат «тела» долга;

- оплата начисленных процентов;

- отдельные виды комиссий. Например, за выдачу займа или рефинансирование ипотеки;

- сборы за обслуживание карточек. Это может быть кредитка или дебетовый пластик, на которые перечисляются заемные деньги;

- страховая премия. В случае, когда участие в программе страхования влияет на окончательный размер годовой ставки.

Теперь остановимся на расходах заемщика, не учитываемых при расчете ПСК

Во внимание кредитором не принимаются:

- суммы неустоек и штрафов, начисленных за нарушение пунктов кредитного договора. Речь идет о пенях за просрочку платежей;

- комиссии за опцию СМС-информирования, безналичные переводы, снятие денег через банкоматы и пр.;

- обязательные платежи, от которых невозможно отказаться при приобретении займа (к примеру, взносы по страхованию квартиры при оформлении ипотеки);

- разница при конвертации валюты.

Именно из таких сумм и будет складываться полная стоимость. Например, в одном банке годовая по договору может быть 10%, а в другом – 15%. При этом, в первом ФКУ плата за подключение страховки составит 20%, во втором – 10%. В итоге, выгоднее будет обратиться в организацию, где заявленная процентная ставка выше, но зато итоговая ПСК меньше.

Как регулируется размер полной стоимости кредита

Если честно, то ПСК может существенно превышать заявленную в рекламе процентную ставку по займу. Но значит ли это, что кредиторы, помимо процентов, могут взимать с обратившихся к ним заемщиков любую сумму, которую им захочется?

Согласно действующему в России законодательству, Центральный банк устанавливает предельное значение ПСК, превышать которое кредитные организации не могут. Максимально возможная ПСК не может более чем на 1/3 превосходить среднерыночную ПСК (которую тоже определяет ЦБ).

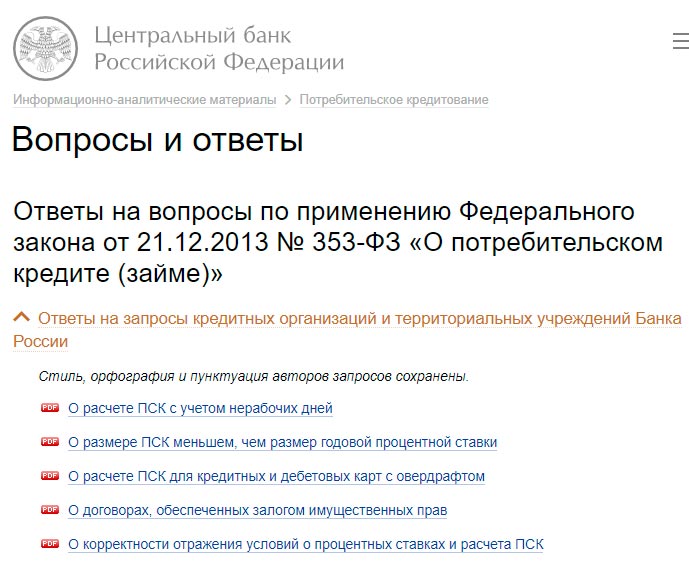

Среднерыночные и предельные значения ПСК, действующие на настоящий момент, публикуются на официальном сайте Центробанка. Они устанавливаются отдельно для различных типов кредитных организаций (для банков, МФО, потребительских кооперативов, ломбардов). Среднерыночная ПСК вычисляется также отдельно для каждого вида займа (для автокредита с залогом, кредитной карты, нецелевого займа без залога и т. д.).

Например, среднерыночная полная стоимость нецелевых потребительских кредитов на сумму от 30 до 100 тысяч рублей на срок свыше одного года составляет 19,597% годовых (по состоянию на 14 февраля 2020 г.). Соответственно, максимальная ПСК по данному виду банковских займов не может превышать 26,129%.

Что учитывают Сбербанк и Альфабанк

Закон предусматривает общие положения и не дает указаний по включению в расчет каждой конкретной страховки или другого дополнительного платежа. Это порождает различные трактовки и позволяет кредиторам считать так, как им выгоднее.

В законе предусмотрено много исключений, что также на руку банкирам.

Кроме того, банкиры порой не знают, как правильно трактовать статью закона. Об этом свидетельствуют запросы в Центробанк с их стороны с просьбой разъяснения.

Центробанк устанавливает ограничение на ПСК. Например, потребительский кредит, выданный в январе – марте 2018 г. в сумме 400 тыс. руб., сроком на 3 года не может иметь полную стоимость более 22,169%.

Банк – коммерческая организация и его цель заработать больше. Что делать банку, если ПСК выше требуемой? Такой кредит выдавать нельзя!

Банку придется снизить процент, либо не учитывать дополнительные платежи.

Уменьшение ставки банку не интересно, поэтому он стремится оформить кредит так, чтоб часть платежей убрать из расчета.

Какие платежи включают/не включают при расчете ПСК

Обязательно включают платежи по:

- погашению суммы основного долга

- уплате процентов за пользование кредитом

- иные в пользу кредитора (например, аренда индивидуального сейфа)

- за выпуск и обслуживание банковской карты, когда необходимо

- в пользу третьих лиц (например, магазина при получении кредита именно для покупки техники)

- сумма страховой премии, в т.ч. по договору добровольного страхования

Эти суммы учитываются в качестве отдельного слагаемого.

Не входят в состав ПСК следующие платежи:

- платежи, необходимые в силу Закона

- штрафы, пени, неустойки (добросовестность заемщика и кредитора предполагаются на момент заключения договора)

- по обслуживанию кредита, величина или срок уплаты которых зависят от варианта поведения заемщика (например, комиссия за кассовое обслуживание при погашении кредита наличными и т.п.)

- в пользу страховых при страховании предмета залога

- иные, которые напрямую не влияют на получение кредита и величину ПСК при условии, что заемщику предоставляется дополнительная выгода. А сам заемщик может отказаться от такой услуги (например, мобильный банк) с возвратом стоимости части услуги.

За счет чего снижается цена кредита

Снижение общего показателя стоимости приобретаемых финансовых обязательств может быть выполнено со стороны заемщика за счет изменения отдельных параметров кредита. Среди таких параметров отмечается:

- Период кредитования. Уменьшение срока возврата банковского кредита снижает его полную стоимость, а за счет его увеличения происходит удорожание займа.

- Вид платежа. Регулярные выплаты могут осуществляться путем аннуитетных или дифференцированных платежей. Наиболее часто используются аннуитетные выплаты, в то время, как дифференцированный платеж позволяет снизить переплату.

- Периодичность. По общему правилу устанавливается периодичность платежа равная одному разу в месяц. Изменение такой периодичности путем увеличения количества ежемесячных выплат, уменьшает уровень переплаты.

- Первоначальный взнос. Данный элемент характерен для авто- и ипотечного кредитования. От величины первоначального взноса зависит не только сумма итоговой переплаты, но и каждого очередного платежа.

снижение стоимости кредита

снижение стоимости кредита

Заинтересованность в снижении общей цены займа имеется у каждого клиента, имеющего желание выплатить по кредиту как можно меньшую сумму. Именно потому, просчитать данный показатель стоит еще до момента подписания кредитного договора. Кроме того, стоит провести несколько расчетов, исходя из различных значений срока возврата, и первоначального взноса.

Информация о полной цене получаемого кредита должна предоставляться со стороны банка и отражаться в кредитном договоре. Приложением к такому договору выступает график, содержащий данные о сроках внесения и размерах очередных платежей, а также остаточной сумме задолженности.

Внесение изменений в кредитный договор в процессе его исполнения может отражаться на финансовых показателях, в результате чего, сторонами проводится корректировка графика выплат, что оказывает влияние на полную цену займа. О таком изменении клиент должен быть уведомлен банком в таком порядке, который указан в самом договоре о кредитовании.

Что такое кредит простыми словами?

Согласно определению, данному в N 353-ФЗ «О потребительском кредите (займе)», кредит это денежные средства, предоставленные заемщику кредитором на основании кредитного договора, договора займа.

Говоря простыми словами, это сумма денег, которую один участник договора передает другому на определенных условиях во временное пользование и с условием возврата полученных денежных средств. При этом форма кредитования может предполагать собой как целевой, так и не целевой заем, а также подразделяться на залоговую и беззалоговую.

Говоря простыми словами, это сумма денег, которую один участник договора передает другому на определенных условиях во временное пользование и с условием возврата полученных денежных средств. При этом форма кредитования может предполагать собой как целевой, так и не целевой заем, а также подразделяться на залоговую и беззалоговую.

И кредитором, и заемщиком могут быть как юридические, так и физические лица. Однако именно кредитом будет заем, полученный в кредитной организации, работающей на основании лицензии ЦБ РФ, в то время, как все остальное будет правильнее называть займом.

Стандартно кредитные продукты принято делить на три основных вида:

- Потребительский;

- Автокредит;

- Ипотека.

Наибольшей популярностью в России пользуется потребительский вид кредитования, который также можно разбить на виды:

- «До востребования»;

- Срочный;

- Краткосрочный – продолжительность до 1 года;

- Среднесрочный – продолжительность 1-3 года;

- Долгосрочный – продолжительность 3-7 лет.

При заключении кредитного договора естественным желанием банка является обеспечение его возвратности, уверенность в которой существенно влияет на положительное решение и процентную ставку. В настоящее время банками используются три формы обеспечения кредита:

- Залог;

- Страхование;

- Поручительство.

Помимо вышеперечисленного, заемщик должен отвечать следующим требованиям:

Помимо вышеперечисленного, заемщик должен отвечать следующим требованиям:

- Гражданство и регистрация проживания Российской Федерации;

- Возраст больше 18 лет;

- Постоянный доход;

- Стаж работы на последнем месте от 3 месяцев;

- Благополучная кредитная история;

- Наличие мобильного и желательно стационарного телефона.

Касательно кредитной истории существует один важный факт, очень сильно влияющий на положительное решение о выдаче и процентной ставке: кредитная история не должна быть чистой! Конечно, отсутствие кредитной истории не станет основополагающим фактором, однако благополучная кредитная история – точно сыграет заемщику на руку.

Подать заявку на получение можно, обратившись в ближайшее отделение финансовой организации или заполнив онлайн-анкету. При этом минимальным «пакетом» документов станут только паспорт гражданина РФ и СНИЛС.

Погасить кредит можно двумя способами:

| Единовременно | Частями (в рассрочку) |

| Привычная форма возврата краткосрочного кредита. Этот вид займа удобен в оформлении с юридической точки зрения. | Погашение двумя и более долями в течение всего срока займа. Конкретные условия зависят от длительности, объекта кредитования, инфляции и других факторов. |

Что входит в полную стоимость кредита?

Строго говоря, закон допускает расчет полной стоимости кредита и в рублях, но чаще банки представляют ее в виде годовой процентной ставки. Такой способ информирования не всегда удобен гражданам, поскольку немногие из них даже с калькулятором способны рассчитать фактическую сумму переплаты. Оценить величину перерасхода проще, если знать, что входит в полную стоимость кредита. Это:

- Заемные средства, которые потребитель получает в финансовом учреждении и тратит на собственные нужды. Обычно они выдаются в виде платежа на карту;

- Проценты за пользование заемными средствами, начисленные на остаток долга в соответствии с указанной договоре годовой ставкой;

- Платежи по сопровождению кредитного договора, величина и периодичность которых не зависят от решения клиента:

- Комиссия за рассмотрение заявления на кредитование;

- Комиссия за выдачу и прием денежных средств;

- Плата за обслуживание счета, если это предусмотрено договором;

- Плата за предоставление аккредитива, если используется такая форма расчета;

- Плата за выпуск и сопровождение банковской карты;

- Комиссия за определение стоимости имущества, используемого в качестве залога. Это может быть автомобиль, квартира, земельный участок;

- Плата за оформление документов у нотариуса. Банк имеет право потребовать заверки договора купли-продажи, если кредит выдается на недвижимость или автомобиль;

- Платежи и комиссии иным третьим лицам, если того требуют условия договора. Это может быть юридическая фирма, кадастровое бюро;

- Взносы по договору страхования, если при наступлении страхового случая выгоду получает не сам заемщик или его родственник;

- Взносы по договору страхования, если его заключение влияет на процентную ставку или другие условия кредитования.

Список расходов, учитываемых в расчете полной стоимости кредита, не бесконечен. Он устанавливается тем же законом № 353–ФЗ и не может изменяться по соглашению сторон или собственному решению какой-либо финансовой организации.

Продукты и услуги Кредит-Онлайн.рф

Кредиты

Наличными

По паспорту

Без справок и поручителей

Рефинансирование

Экспресс

Лучшие предложения

Под залог недвижимости

Заявка сразу во все банки

С плохой КИ

Кредитные карты

Оформить онлайн

Без справок о доходах

Без отказа

С кэшбэком

С льготным периодом

С большим лимитом

Без проверки КИ

С рассрочкой

Для снятия наличных

Микрозаймы

На карту

Онлайн

Без отказа

Без процентов

Долгосрочные

Абсолютно всем

Новые МФО

Малоизвестные МФО

Под залог ПТС

Автокредиты

Без первоначального взноса

Без КАСКО

По двум документам

С плохой КИ

На новые автомобили

На подержанные автомобили

Ипотека

Льготная

Социальная

Рефинансирование

Без первоначального взноса

На вторичное жилье

Выгодная

Как рассчитать полную стоимость кредита самостоятельно

Рассчитать полную стоимость до копейки практически нельзя, так как это зависит от того, насколько соблюдаются условия выдачи денег, принимаются ли во внимание те или иные платежи. Формула нахождения полной стоимости займа приводится в статье 6 ФЗ о кредитовании

Для того, чтобы уметь считать по ней, необходимы специальные математические знания. Даже банковские служащие иногда затрудняются произвести подсчет без специальной программы

Формула нахождения полной стоимости займа приводится в статье 6 ФЗ о кредитовании. Для того, чтобы уметь считать по ней, необходимы специальные математические знания. Даже банковские служащие иногда затрудняются произвести подсчет без специальной программы.

Посчитать можно более простым способом. Нужно суммировать следующие суммы: стоимость денежного продукта (СДП), количество добавочных выплат (КДВ), переплату (П):

ПСК = СДП + КДВ + П

При вычислении КДВ рассматриваются все предполагаемые траты, как одноразовые, так и ежемесячные, за весь период соглашения. Переплата находится в зависимости от начисляемых процентов. Числовые данные выражаются в денежном эквиваленте.

Еще один способ посчитать самому – использовать онлайн-мобильный калькулятор. В пустые строки открывшегося калькулятора необходимо подставить требуемые значения: вероятные затраты, период и др.

Далее необходимо выбрать вид оплаты: аннуитетный или дифференцированный. Первый означает одинаковые фиксированные уплаты по договору. Второй вид платежа – дифференцированный – означает, что взносы будут неодинаковые. Как правило, в начальном периоде они имеют максимальную величину.

Почему полная стоимость кредита может увеличиться?

Иногда полная стоимость займа возрастает в процессе исполнения обязательств по договору. К сожалению, такие изменения обычно влекут увеличение суммы расходов для заемщика, а предотвратить их можно не всегда. Подобные ситуации наблюдаются:

- Если клиент не провел платеж вовремя. Чтобы избежать просрочки из-за отсутствия средств, нужно разобраться, как правильно вести семейный бюджет;

- Вследствие реструктуризации. Как правило, заемщик увеличивает срок кредитования и уменьшает ежемесячные взносы, что повышает переплату и стоимость займа;

- При экономических потрясениях. Иногда ситуация складывается неблагоприятным образом, вследствие чего банку приходится изменять условия кредитования;

- При наличии сомнений в платежеспособности заемщика. Чтобы избежать сюрприза, нужно разобраться, как узнать свою кредитную историю самостоятельно;

- При изменении условий страхования. Например, после ДТП стоимость ОСАГО всегда возрастает, что увеличивает общие расходы клиента.

Максимальные значения полной стоимости кредита

Благодаря государственному регулированию финансовых отношений банки и МФО не могут вести кредитную политику по своему усмотрению. Поскольку не процентная ставка, а именно ПСК определяет суммарные расходы клиента по договору, ни одно учреждение под угрозой штрафов не имеет права превышать среднерыночные значения полной стоимости потребительских кредитов, займов и ссуд более чем на треть.

Видео по теме Видео по теме

Расчет этих показателей ежеквартально проводится Центральным Банком по ставкам сотни самых крупных финансовых организаций в каждой категории. Рекомендованные к применению и предельно допустимые величины ПСК на следующий квартал размещают на официальном ресурсе ведомства по адресу www.cbr.ru. Например, среднерыночные значения полной стоимости потребительского кредита на четвертый квартал 2020 года выглядят следующим образом:

Показатели полной стоимости кредита

| Автомобили с пробегом менее 1000 км | 12,360 | 16,480 |

| Автомобили с пробегом более 1000 км | 16,727 | 22,303 |

| Лимит до 30000 рублей | 21,567 | 28,756 |

| Лимит от 30000 до 300000 рублей | 21,923 | 29,231 |

| Лимит более 300000 рублей | 21,355 | 28,473 |

| До 30000 рублей на срок до года | 17,512 | 23,349 |

| 30000–100000 рублей на срок до года | 17,280 | 23,040 |

| От 100000 рублей на срок до года | 15,944 | 21,259 |

| До 30000 рублей на срок более года | 12,517 | 16,689 |

| 30000–100000 рублей на срок более года | 12,563 | 16,751 |

| От 100000 рублей на срок более года | 12,475 | 16,633 |

| До 30000 рублей на срок до года | 27,324 | 36,432 |

| 30000–100000 рублей на срок до года | 16,478 | 21,971 |

| 100000–300000 рублей на срок до года | 15,275 | 20,367 |

| От 300000 рублей на срок до года | 11,583 | 15,444 |

| До 30000 рублей на срок более года | 19,597 | 26,129 |

| 30000–100000 рублей на срок более года | 18,317 | 24,423 |

| От 100000 рублей на срок более года | 17,597 | 23,463 |

| От 300000 рублей на срок более года | 14,237 | 18,983 |

| Все виды кредитования | 13,552 | 18,069 |

| Все виды кредитования | 73,665 | 98,220 |

| На срок до года | 99,438 | 132,584 |

| На срок более года | 48,607 | 64,809 |

| До 30000 рублей на срок до месяца | 348,974 | 365,000 |

| От 30000 рублей на срок до месяца | 106,157 | 141,543 |

| До 30000 рублей на 1–2 месяца | 300,262 | 365,000 |

| От 30000 рублей на 1–2 месяца | 81,491 | 108,655 |

| До 30000 рублей на 2–6 месяцев | 265,957 | 354,609 |

| 30000–100000 рублей на 2–6 месяцев | 299,906 | 365,000 |

| От 100000 рублей на 2–6 месяцев | 57,624 | 76,832 |

| До 30000 рублей на 6–12 месяцев | 138,541 | 184,721 |

| 30000–100000 рублей на 6–12 месяцев | 151,342 | 201,789 |

| От 100000 рублей на 6–12 месяцев | 34,868 | 46,491 |

| До 30000 рублей на срок более года | 54,322 | 72,429 |

| 30000–60000 рублей на срок более года | 53,297 | 71,063 |

| 60000–100000 рублей на срок более года | 50,548 | 67,397 |

| От 100000 рублей на срок более года | 35,014 | 46,685 |

| До 30000 рублей на срок до года | 34,660 | 46,213 |

| 30000–100000 рублей на срок до года | 29,365 | 39,153 |

| От 100000 рублей на срок до года | 29,080 | 38,773 |

| Все виды кредитования на срок более года | 25,374 | 33,832 |

Что дает анализ показателя ПСК?

Зачем каждому клиенту следует знать, какова в реальности фактическая стоимость кредита? На самом деле ответ очевиден – чтобы иметь представление о том, сколько потребуется вернуть финансовой компании.

Зная точные сведения, заемщик сможет:

- подобрать выгодное предложение

- запланировать собственные траты

При этом всегда стоит помнить, что в течение срока действия договора могут возникнуть непредвиденные обстоятельства, которые напрямую отразятся на ПСК. К примеру:

- финансовые трудности, в результате которых заемщик допустит просрочку и будет вынужден оплатить штрафы и пени

- досрочно или частично-досрочно внесет оплату и тем самым сможет сэкономить и изменить общую стоимость кредита в меньшую сторону

Поэтому опытные эксперты рекомендуют при выборе кредита трезво оценивать свои силы и учитывать все факторы.

Кредитная карта Тинькофф Платинум

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

365 дней

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

590 рублей

Оформить

Карта рассрочки «Совесть»

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

10%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта Сash Back Альфа-Банка

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

3 990 рублей

Оформить

Почему возникла необходимость в новой формуле расчета потребительских кредитов?

Формула расчета потребительских кредитов, которая была утверждена 1 июля 2014 года, была введена в действие одновременно с законом о потребительском кредите.

Но к этой формуле существовало много нареканий со стороны экспертов и законодателей, потому что на деле она показывала совершенно иной результат выплат заемщика, чем ему приходилось выплачивать на самом деле. То есть, расхождения возникали между полной суммой стоимости кредита и полной суммой всех выплат по нему.

Как пояснил заместитель председателя Комитета Государственной Думы по финансовому рынку Анатолий Аксаков, по этой формуле нельзя увидеть реальные платежи, которые придется совершать заемщику.

Формула может рассчитать сложные проценты, но совершенно не может рассчитать займы на небольшие суммы (менее 200 Евро) и маленькие сроки (2-3 месяца).

+’Преимущества новой формулы расчета потребительского кредита:

Преимущества новой формулы расчета потребительского кредита:)

- Поскольку новая формула расчета потребительских займов поможет получать более достоверные результаты по выплатам заемщика, она будет главным аргументом в принятии решения о взятии кредита.

- Новая формула не предполагает обязательную мультипликацию процентов, как это было в прежней формуле.

- В новой формуле приближены значения ПСК и процентной ставки в тех ситуациях, когда никакие платежи не выплачиваются заемщиком, кроме процентов. То есть, заемщик сможет реально заранее оценить стоимость своего кредита.

- Расчет по новой формуле приведет к неискаженному результату даже при вычислении сумм кредитов на малые суммы и небольшие сроки.

- При расчетах суммы кредита по новой формуле заемщик получает точный график внесения платежей, то есть коэффициенты ek и fj равны нулю.

- Если заемщик взял кредит с ежемесячными или еженедельными выплатами в форме аннуитетов, формула для расчета суммы кредита становится максимально простой, и все расчеты можно выполнить практически с помощью обычного калькулятора.

Как снизить стоимость кредита

Применяемые банками правила высчитывания полной стоимости не всегда оказываются выгодными для обычных потребителей. Поверх основного обязательства накладываются многочисленные денежные удержания.

В сложившейся ситуации можно попробовать снизить полную стоимость обязательства несколькими способами:

- Оформить соглашение с наименьшими расценками.

- После регистрации договора, клиенту можно попробовать отказаться от страхования, если оно действительно не помогает снижать погашение. Если снижает – сравнить и выбрать более выгодную сторону. При отсутствии возможности отказа необходимо тщательно выбирать страховую организацию, проверяя ее надежность и качество предлагаемых услуг.

- При возможности воспользоваться дифференцированной схемой расчетов. Она подразумевает разные ежемесячные оплаты по решению заемщика. При внесении большего взноса уменьшается основной долг, а остальная часть погашается постепенно. При этом размер ежемесячной платы постепенно сокращается. Дифференцированная плата позволяет уменьшить итоговую переплату по рассрочке.

- Выбирать потребительскую ссуду, где отсутствует удержание за досрочное погашение.

- Не допускать нарушений условий соглашения, в частности, просрочки внесения денег на счет.

- По возможности, выбирать ссуду с меньшим сроком. Чем меньше срок, тем ниже будет полная стоимость рассрочки.

- Воспользоваться денежной компанией, через которую заемщик получает зарплату. Некоторые продавцы денежного продукта предлагают выгодные программы своим покупателям.

Не следует ориентироваться лишь на снижение стоимости обязательства. Отказываясь от страховки, необходимо сознательно проанализировать возможные риски, от которых она может уберечь при возникновении непредвиденной ситуации.

Как рассчитать

Простыми словами, на этапе сравнения предложений, стоит рассчитать общую стоимость займа в денежном выражении самостоятельно. Математически это просто, достаточно сложить расходы, связанные с займом и разделить на число периодов. Необходимо убедиться, что включены все затраты заемщика, в том числе неуказанные банком в расчете. Банки в денежном выражении, зачастую, не учитывают затраты, связанные с обслуживанием выпускаемой карты, расходы на добровольную страховку, необходимую для получения желаемых условий.

Для расчета удобно использовать график погашения с информацией о суммах платежей, начисленных процентов и погашение основного долга. Без графика платежей расчет вызовет затруднения.

В автокредитах обязательное автострахование включается в цену кредита, оно не должно повторно включаться в расчет, поскольку эти расходы возникают независимо от получения займа.

Максимальный срок кредита

Могут ли итоговые расходы заемщика по займу превысить ПСК

Бывает ли так, что в конечном итоге клиент заплатил банку больше, чем предполагает указанная в договоре ПСК? Если честно, такое может произойти. Например, если человек заключит договор страховки (при реальной возможности отказаться от него), оплатит банку штраф за допущенную просрочку, внесет наличные деньги через кассу с комиссией (не воспользовавшись бесплатным способом осуществления платежа). В общем, если станет вносить платежи, которые по закону не включаются в ПСК.

Отдельно следует рассмотреть случаи пользования кредитной картой. Большинство финансовых учреждений взимают плату за снятие с карты наличных денег. Списание комиссии увеличивает расходы заемщика по обслуживанию кредита. Однако банк не может знать заранее, будет ли клиент снимать с карты наличные. Поэтому комиссионные за обналичивание средств с пластика не учитываются в ПСК. Если же владелец кредитной карты станет пользоваться только безналичными платежами, то подобных расходов он не понесет.

Все дополнительные траты, которые не входят в ПСК, имеют одно общее свойство: клиент банка может их избежать (отказаться от страховки, не допускать просрочек и т. д.). Расходы, указанные в ПСК, человек миновать не сможет. Взяв кредит и подписав договор, он будет вынужден оплатить банку прописанную сумму.

Со всеми выгодными предложениями по кредитам российских банков вы можете ознакомиться здесь.

moneyzz.ru

Рубрика:

Советы, инструкции и пошаговые руководства

Заключение

Каждый человек, обращающийся в финансовое учреждение с просьбой предоставить кредит, должен понимать, что на всех банках лежит обязанность предоставлять своему клиенту максимально подробную информацию, которая касается осуществляющихся расчетов полной стоимости займа.

Это прописано в действующем законодательстве. Сокрытие такой информации влечет за собой наложение штрафных санкций на финансовое учреждение. Заемщик должен знать, что любые мероприятия, производимые с подсчетами ПСК, находятся под строгим контролем Центрального банка и превышение данного показателя не допускается более чем на 1/3.

Источники

- https://bankiros.ru/wiki/term/polnaa-stoimost-kredita

- https://gurukredit.ru/polnaya-stoimost-kredita-chto-eto/

- https://journal.tinkoff.ru/ask/psk/

- https://zakonguru.com/finansy/stoimost-kredita.html

- https://kapital.expert/banks/loans/chto-takoe-polnaya-stoimost-kredita-i-iz-chego-ona-skladyvaetsya.html

- https://zen.yandex.ru/media/vostbank/chto-takoe-polnaia-stoimost-kredita-i-kak-ona-ogranichivaetsia-5d49473e520a9b00acb549a6

- https://myrouble.ru/polnaya-stoimost-kredita/

- https://KreditMoneya.ru/srednerynochnoe-znachenie-polnoy-stoimosti-potrebitelskogo-kredita-tsb.html

- https://finance03.ru/kredity/polnaya-stoimost-kredita-chto-eto-prostymi-slovami.html