Какие обязанности у ип после его регистрации

Содержание:

- Является ли ИП носителем прав и обязанностей, нехарактерных для физического лица?

- Должностные обязанности как работодателя

- Уголовная, налоговая и административная ответственность

- Права у работодателя.

- Индивидуальный предприниматель как гражданин

- Сферы деятельности индивидуального предпринимателя и его ответственность

- Налоги и платежи ИП

- Недостатки статуса ИП

- Расчётный счёт ИП

- Заключение договора ИП

Является ли ИП носителем прав и обязанностей, нехарактерных для физического лица?

ИП — уникальный субъект права, который обладает признаками как физического, так и юридического лица. Однако ИП не является юридическим лицом, соответственно, не обладает всеми признаками, присущими организациям. Далее мы разберем отличия статуса ИП от статуса юрлица, а сейчас рассмотрим подробнее особенности юрлиц, которые характерны также и для ИП.

Общими чертами ИП и юридических лиц являются:

- обязанность по уплате налоговых платежей и страховых взносов (за себя, а при наличии работников и за них);

- обязанность по ведению учета и сдаче текущей отчетности;

- право на трудоустройство работников в качестве работодателя;

- право на создание печати для подтверждения оригинальности документов.

Должностные обязанности как работодателя

Юридический адрес ИП — нужен ли он, как найти местонахождение предпринимателя

Важно! Должностные обязанности ИП, как таковые, на законодательном уровне не определяют. В то же время, выступая в качестве непосредственного работодателя, он имеет ряд прав и обязанностей

Вот обязанности индивидуального предпринимателя в качестве работодателя:

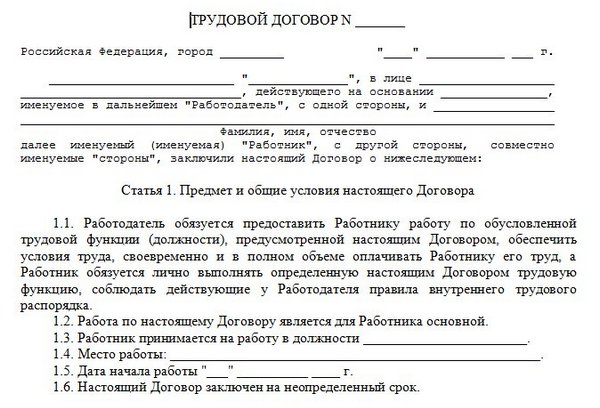

- при принятии сотрудника на работу заключить с ним соответствующий трудовой договор, где будут прописаны все права и обязанности сотрудника;

- обязательно внести в трудовую книжку соответствующую запись о принятии сотрудника на работу. К примеру, даже если работник был временно взят на должность менеджера, это должно быть отражено в его трудовой книжке;

- вести учет рабочего времени в специальном табеле. Согласно отработанному времени и установленной заработной платы, своевременно выплачивать зарплату как минимум два раза в месяц: в середине и конце месяца. Учитывать при выплате установленные государством доплаты. Например, доплаты за стаж или условия работы медработникам, учителем;

Возможность самостоятельно составлять трудовой договор

- удерживать из заработной платы сотрудника средства для перечисления в ПФ, ИФНС и ФСС для погашения взносов по медицинскому, пенсионному и социальному страхованию;

- своевременно сдавать отчеты в ИФНС, ПФР и ФСС, указывая в них достоверные данные;

- удерживать и перечислять средства в качестве НДФЛ с заработной платы;

- соблюдать требования воинского учета военнообязанных работников, предоставляя им возможность пройти срочную службу в армии, обязательные военные учения.

Важно! Говоря об обязанностях ИП в качестве работодателя, нельзя не отметить, что у него также имеются некоторые права, которые необходимо учитывать. Так, индивидуальный предприниматель имеет право:

Так, индивидуальный предприниматель имеет право:

- подбирать самостоятельно работников, опираясь на образование, другую изложенную в резюме информацию, результаты собеседования или испытательного срока;

- пользоваться наемным трудом на основании трудового договора или договора гражданско-правового характера. При этом как работодатель, он имеет право составлять трудовой договор и вносить в него свои требования к работнику, не нарушающие ТК и Конституцию РФ, действующие в регионе;

- применять меры дисциплинарной ответственности или даже материального воздействия на работника при ненадлежащем исполнении трудовых обязательств. Это могут быть как штрафы за нарушения, выговоры с внесением в трудовую книжку, так и поощрения в виде премии за качественно выполненную работу или внесение благодарности;

- увольнять провинившихся работников в одностороннем порядке в случаях, предусмотренных законом;

- требовать возмещения причиненного работником ущерба, удерживая средства для его погашения из заработной платы в порядке, установленном законом.

Уголовная, налоговая и административная ответственность

Ситуации, в которых индивидуальный предприниматель может нести уголовную и административную ответственность, предусматриваются положениями соответственно Уголовного кодекса РФ и Кодекса об административных правонарушениях.

С точки зрения данных нормативных документов, к ИП применяются такие же требования, как и к обычным физическим лицам. Непосредственно же к предпринимательской деятельности могут, например, относиться следующие уголовные преступления индивидуальных предпринимателей:

- Неуплата налогов и сборов в крупных размерах. Данное преступление и ответственность предпринимателя за него полностью раскрывается в положениях статьи 198 УК РФ. Однако данная же статья предусматривает освобождение от ответственности в случае её первичного нарушения и оплаты всех положенных налогов, сборов, в том числе штрафов и пеней.

- Сокрытие денежных средств. Если ИП скрывает денежные средства, которые могли бы быть взысканы с него для уплаты положенных страховых сборов, налогов или иных отчислений, он может быть привлечен к ответственности в соответствии с положениями ст. 199.2 УК РФ.

- Статья 195 УК РФ предусматривает наказание за незаконные действия в случае банкротства индивидуального предпринимателя. Статья 196 УК РФ рассматривает преднамеренное банкротство, а статья 197 УК РФ – фиктивное банкротство.

- При злостном нарушении прав потребителя и ведении обманной деятельности, индивидуальный предприниматель может привлекаться к уголовной ответственности за мошенничество, в соответствии с положениями статьи 159 УК РФ.

- Незаконное получение кредита предпринимателем предусматривает санкции в соответствии с положениями статьи 176 УК РФ.

Также предприниматели могут привлекаться к ответственности за причинение вреда, если таковое возникло благодаря осуществлению предпринимательской деятельности, торговлю оружием и наркотическими средствами, если таковые имели место быть, сутенерство, торговлю людьми, удержание людей против их воли (касается гастарбайтеров), взяточничество и другие уголовные преступления, которые могут быть косвенно или прямо связаны с их предпринимательской деятельностью.

В целом, уголовная ответственность индивидуальных предпринимателей может подразумевать в качестве наказания, как уплату штрафов, так и различные виды обязательных, принудительных, исправительных работ или даже лишение или ограничение свободы.

В рамках же административной ответственности, чаще всего предприниматели привлекаются к ней по следующим статьям:

- Статья 6.25 может привлечь предпринимателя к ответственности за несоблюдение нормативов антитабачного законодательства и курения посетителей и сотрудников на территории предприятия и возле неё.

- По статье 6.29 КоАП РФ, ИП могут привлекаться к административной ответственности за несообщение о наличии конфликта интересов во время ведения фармацевтической деятельности.

- Статья 6.33 КоАП РФ касается привлечения к ответственности индивидуальных предпринимателей за торговлю и оборот контрафактных, поддельных и недоброкачественных товаров.

- Нарушения исполнения заключенных договоров и контрактов могут преследоваться в рамках административного права соответственно нормам статьи 7.32 КоАП РФ.

- Статья 8.8 КоАП РФ может предусматривать для предпринимателей отдельное наказание за несоблюдение нормативов о целевом использовании участков.

- Статья 14.1 КоАП РФ карает за незаконное ведение предпринимательской деятельности.

- Статьей 14.5 КоАП РФ могут предусматриваться санкции за нарушение порядка ценообразования.

В целом, количество возможных административных правонарушений, связанных с ведением предпринимательской деятельности крайне велико – это лишь самые общие ситуации, с которыми может столкнуться каждый представитель ИП. Административная ответственность обычно предусматривает уплату штрафа и, в качестве самой жесткой меры – административный арест сроком до 30 суток.

Налоговая ответственность индивидуальных предпринимателей регулируется положениями Налогового кодекса РФ и предусматривает возможное начисление пени и штрафов за несвоевременную подачу отчетности, неточности в документации и несоблюдение иных нормативов, касающихся оплаты установленных законодательно для индивидуального предпринимателя налогов и сборов.

Права у работодателя.

Принимая к себе на работу сотрудников, индивидуальный предприниматель из самостоятельного работника превращается в работодателя, который должен выполнить следующие обязательства:

- регистрацию в ФСС;

- регистрацию в ПФР;

- каждые три месяца сдавать отчетность в ПФР и ФСС;

- каждый год сдавать отчет по НДФЛ в ИФНС;

- своевременно заключать договора с новыми сотрудниками, обеспечивать им нормальные условия труда, гарантированную оплату.

Приняв на работу сотрудников, обязанности ИП становятся похожими на обязанности юридического лица. Помимо регистрации в государственных структурах и сдаче отчетности понадобится своевременная оплата налогов и других отчислений за работника. Заключение ИП с сотрудниками вместо трудового договора – гражданско-правовой, избавит ИП от обязательств в качестве работодателя.

Гражданско-правовой договор способен снизить объем ответственности на предпринимателя в качестве работодателя, а так же избавит от возможных штрафов, которые могут возникнуть при несоблюдении сроков регистрации в разных инстанциях, сроков оплаты в эти инстанции и сроков сдачи отчетностей.

Материальная ответственность ложится на плечи предпринимателя, если функции ведения бизнеса были переданы по доверенности другому лицу. Освободить от ответственности ИП сможет лишь доказательство того факта, что закон был нарушен при форс-мажорных обстоятельствах, к которым относится эпидемия, природные катаклизмы, наступление военных действий и т. д.

Индивидуальный предприниматель как гражданин

Основные, общегражданские права и обязанности индивидуального предпринимателя в РФ записаны в Конституции. Прежде всего, человек в России имеет право:

- на жизнь;

- личную неприкосновенность;

- тайну личной жизни;

- свободный сбор и использование информации;

- неприкосновенность жилища;

- свободное передвижение;

- свободу вероисповедания и свободу слова;

- обращение в государственные и муниципальные органы и получение необходимых сведений;

- на собственность и труд;

- получение расчета налога на имущество, земельного и транспортного сбора, некоторых иных взносов, уплачиваемых в качестве гражданина РФ;

- соцобеспечение и т. д.

Разумеется, у этих прав есть границы, злоупотребление ими недопустимо.

В то же время есть и обязанности:

- соблюдение действующего, актуального законодательства;

- защита окружающей среды, в том числе в быту;

- исполнение обязанностей перед членами семьи и родственниками;

- возмещение причиненного вреда жизни и здоровью и т. д.

Сферы деятельности индивидуального предпринимателя и его ответственность

Большинство видов деятельности, которые интересуют желающих оформить индивидуальное предприятие, находятся в сфере торговли и предоставления услуг, являющихся общедоступными и разрешёнными в любой форме. Если ИП хочет заняться бизнесом в сфере торговли, туризма, развлечений, транспортных перевозок или рекламы, никакие ограничения на него накладываться не будут.

Однако существуют виды деятельности, доступные не всем:

- лицензируемые – разрешённые, но требующие наличия лицензии (частные охранные предприятия, учебные заведения, медицинская деятельность и изготовление товаров для использования в медицине, военное и авиационное производство);

- требующие разрешения – эти виды деятельности схожи с подлежащими обязательному лицензированию, но разрешение необходимо получать у государственных контролирующих органов, обычно в целях безопасности клиентов ИП (продовольственная торговля, некоторые виды транспортных услуг, косметологические процедуры, некоторые сферы развлечений);

- запрещённые – видами деятельности из этого списка индивидуальным предпринимателям запрещено заниматься в любом случае, вне зависимости от наличия разрешения (любой бизнес с алкогольной продукцией, телевещание, производство боеприпасов и прочих взрывчато-опасных веществ, создание финансовых организаций, авиаперелёты, психотропные вещества и медицинские наркотики и т. д.).

Перед выбором сферы бизнеса для своего ИП предпринимателю рекомендуется тщательно ознакомиться со списками видов деятельности, на которые действуют те или иные ограничения. В противном случае может оказаться, что выбранный бизнес построить в статусе ИП не выйдет и деньги и время будут потрачены зря.

Преимущества и недостатки статуса

Такая форма организации предпринимательской деятельности имеет как преимущества, так и недостатки. Несмотря на множество плюсов, у ИП есть один существенный минус, который может автоматически перекрыть для желающего путь в бизнес для физ. лиц – это ответственность, кардинально отличающаяся от таковой у юридических лиц.

ВАЖНО!

Также недостатками можно считать низкий уровень доверия к физ. лицу при кредитовании и необходимость самостоятельно разбираться со сложной системой налогообложения.

Ответственность ИП

Так как индивидуальный предприниматель является физическим лицом, он может распоряжаться только своими средствами. На этапе благополучного ведения бизнеса это может быть плюсом, но в случае проблем физ. лицо подвергает опасности всё своё имущество.

В случае каких-либо проблем с финансами юридическое лицо и ИП будут нести разный уровень ответственности. Судебные органы – приставы и прочие исполнительные лица – будут иметь доступ к личному имуществу индивидуального предпринимателя, так как при основании бизнеса он использовал только собственные накопления.

ВАЖНО!

Несмотря на такие ограничения ИП может быть признан банкротом, как и юрлицо.

Основные преимущества ИП

Главной положительной особенностью этого статуса можно назвать доступность: буквально любой желающий может зарегистрировать свой бизнес. Помимо этого:

- Возможность сдавать налоговую отчётность по упрощённому режиму. Несмотря на то, что в налогах и регламенте их сдачи всё равно придётся разбираться, уровень вовлечённости несравнимо меньший, чем в случае обязательств юрлица.

- Процедуры создания и закрытия ИП очень просты и могут быть осуществлены одним лицом в течение рабочего дня. Минимум формальностей и сторонних лиц вне зависимости от вида деятельности.

- Нет ограничений в обналичивании прибыли – сразу после уплаты налогов ИП волен делать со своим заработком всё, что угодно.

- Штрафы и в целом затраты на бизнес незначительные. ИП получает штрафные счета в несколько раз меньшие, чем юридические лица. Также размер госпошлин настолько небольшой, что их может позволить себе любой предприниматель.

Статус ИП является идеальным вариантом законного оформления малого бизнеса или бизнеса на ранних этапах – прежде всего играет роль минимум затрат и простота оформления.

Налоги и платежи ИП

Так как большинство предпринимателей выбирает УСН для сдачи своей налоговой отчётности, речь пойдёт о налоговых обязательствах, связанных именно с этой системой. Если ИП осознанно выбрал ОСН, для него не будет никаких упрощений в плане ведения документации.

Единый налог на вменённый доход (ЕНВД)

ЕНВД представляет из себя основные налоги для предпринимателей, объединённые в один для удобства и снижения количества документации. «Внутри» единого вменённого налога находятся:

- налог на прибыль;

- НДФЛ;

- налог на имущество;

- НДС.

Это усреднённый список – если по виду деятельности предприниматель не обязан платить тот или иной налог из списка, это будет учтено при расчётах и лишние средства списывать не будут.

ВАЖНО! ЕНВД действителен только до конца 2020 года – после этого он будет отменён, и обладатели статуса ИП должны будут перевестись на другую систему. Система перевода для тех, кто успел оформиться с возможностью выплаты единого налога, будет смягчена

Единый сельскохозяйственный налог (ЕСХН)

Так как развитие сельскохозяйственной отрасли является на данный момент приоритетным, существует отдельный льготный налог для ИП, связавших свою деятельность с сельским хозяйством, то есть:

- фермерством;

- животноводчеством;

- производителями товаров для сельского хозяйства;

- предоставителями услуг сельскохозяйственным предпринимателям и производствам.

Данный налог заменяет налог на прибыль и налог на имущество, делая таким образом налоговую нагрузку на предпринимателя менее существенной. Данная мера была предпринята для того, чтобы предприниматели охотнее занимались сельским хозяйством и всем, что с ним связано.

Какие взносы должен платить ИП?

Налоговая нагрузка на индивидуального предпринимателя заключается не только непосредственно в налогах – есть ещё и страховые взносы, которые ИП обязан вносить за себя и за своих сотрудников, если те у него числятся.

Принципиальное отличие взносов от налогов в том, что первые всегда фиксированная сумма – предприниматель оплачивает их каждый месяц без изменений, налоги же рассчитываются ежемесячно, так как изменяются в зависимости от финансовых показателей предприятия.

Обязательные взносы

- на обязательное пенсионное страхование – фиксированная сумма в размере 32 448 рублей за год;

- на обязательное медицинское страхование – 8426 рублей в месяц.

ВАЖНО! Сумма страховых взносов рассчитана на предпринимателей, которые получают не более 300 000 рублей годового дохода. Если доход ИП больше, то отчисления на ОПС будут повышены в зависимости от превышения лимита (1 % от разницы), ОМС же останется без изменений

При наличии сотрудников индивидуальный предприниматель обязан отчислять страховые взносы и за них – для этого сотрудники должны быть официально трудоустроены у ИП, иначе это нарушение закона и уклонение от налогов.

Страховые взносы за сотрудников

- ОПС – 22 % от заработной платы;

- ОМС – 5,1 %;

- обязательное социальное страхование – 2,9 %.

ВНИМАНИЕ! Периоды, когда индивидуальный предприниматель не ведёт деятельность (например, отпуск по уходу), являются льготными для страховых выплат – можно не платить их, если обратиться с соответствующим заявлением в налоговую инспекцию по месту прописки или фактического проживания. Если вы начинающий предприниматель или пока только пробуете себя в бизнесе, то начать лучше всего именно со статуса ИП

Возможность сдавать налоговую отчётность по упрощённой системе, небольшие затраты на оформление и незначительные формальности не станут сложностью даже для тех, кто впервые занимается предпринимательской деятельностью

Если вы начинающий предприниматель или пока только пробуете себя в бизнесе, то начать лучше всего именно со статуса ИП. Возможность сдавать налоговую отчётность по упрощённой системе, небольшие затраты на оформление и незначительные формальности не станут сложностью даже для тех, кто впервые занимается предпринимательской деятельностью.

Недостатки статуса ИП

В то же время приобретение статуса индивидуального предпринимателя налагает на гражданина определенные обязанности и ограничения. Мы уже отметили, что с момента регистрации ИП гражданин обязан производить установленные законодательством выплаты во внебюджетные фонды и платить налоги. Кроме того, он должен регулярно сдавать установленные формы отчетности, предусмотренные для хозяйствующих субъектов.

А при использовании наемного персонала ИП обязан исполнять обязанности налогового агента по перечислению обязательных платежей с доходов физических лиц.

К содержанию

Ограничения индивидуальных предпринимателей

Также существуют определенные ограничения для лиц, имеющих статус индивидуальных предпринимателей. Например, они не могут быть приняты на государственную гражданскую или иную службу. Кроме того, существуют определенные ограничения, которые напрямую касаются осуществления предпринимательской деятельности, например, перечень видов деятельности, закрытых для ИП.

К содержанию

Минусы по сравнению с юридическими лицами

Отметим также, что нередки ситуации отказа от сделки с индивидуальным предпринимателем в пользу юридического лица, так как для многих руководителей и собственников бизнеса, а также простых граждан статус юрлица более привлекателен, нежели ИП.

Причины такого мнения различны и требуют отдельного детального разговора. Однако, наиболее существенным недостатком статуса индивидуального предпринимателя, который чаще всего приводит к отказу от такой организационно-правовой формы, является то, что ИП отвечает по своим обязательствам всем имуществом, принадлежащем ему на праве собственности.

В результате этого неудачи в бизнесе могут привести к утрате большей части имущества семьи предпринимателя.

К содержанию

Какие еще есть недостатки

Право собственности индивидуальных предпринимателей имеет еще один нюанс, на который почему-то на практике редко обращают внимание. Дело в том, что, если предприниматель состоит в браке, то все его доходы, полученные в процессе осуществления предпринимательской деятельности, а также имущество, приобретенное за них, в случае расторжения брака подлежат разделу между супругами

По общему правилу, данный раздел осуществляется в равных долях, при этом разделу подлежит и имущество, используемое в коммерческих целях. Причем, даже если один из супругов приобрел статус предпринимателя до заключения брака, то все доходы, получаемые от предпринимательской деятельности, после вступления в брак будут признаны общей собственностью. Единственное исключение – если между супругами заключен брачный договор, который содержит положение о разделе доходов супруга, имеющего статус индивидуального предпринимателя.

Кроме того, индивидуальный предприниматель не вправе без согласия супруга распоряжаться недвижимым имуществом, которое было приобретено в браке, в том числе, если данная недвижимость используется исключительно в целях осуществления предпринимательской деятельности.

Таким образом, правоспособность индивидуального предпринимателя является неким «расширением» прав обычного гражданина. Данный статус обеспечивает право ИП на более широкие возможности в экономической деятельности, но в то же время обязывает его соблюдать определенные требования не только в процессе предпринимательской деятельности, но и в повседневной жизни.

Например, нередки ситуации, когда предприниматель, имеющий привычку тратить часть прибыли от бизнеса на собственные нужды, точно так же поступает с целевыми средствами, полученными в рамках поддержки малого бизнеса или оформления кредита. И если в первом случае никаких ограничений на использование прибыли нет, то во второй ситуации, это может повлечь негативные последствия в дальнейшем.

Во многих странах, где законодательством предусмотрено правовое положение, аналогичное ИП, соискатели подобного статуса проходят психологическое тестирование, которое позволяет определить способности человека к ведению собственного дела. В России же пока что условия приобретения статуса индивидуального предпринимателя не предусматривают такой обязательной процедуры, может быть, поэтому в бизнес нередко попадают люди, лишенные предпринимательской жилки. В результате чего многие хорошие идеи остаются нереализованными, а человек разочаровывается в своих силах.

А если утрата статуса индивидуального предпринимателя сопровождается еще и серьезными затратами на погашение задолженности, то здесь нередки и трагедии. Все это заставляет лишний раз задуматься и твердо взвесить свои возможности в реализации задуманного.

К содержанию

Расчётный счёт ИП

Расчётный счёт – это специальный банковский счёт, который предназначен для проведения бизнес-операций. Расчётный счёт отличается от текущего счёта физического лица тем, что банк обычно не начисляет проценты за хранение на нём денег. Наоборот, часто за расчётно-кассовое обслуживание приходится платить.

Закон не обязывает открывать расчётный счёт для ИП, но без этого банковского инструмента предприниматель ограничивает выбор контрагентов и снижает свои доходы. Почему?

- Во-первых, установлен лимит наличных расчётов между субъектами предпринимательской деятельности – всего лишь 100 000 рублей в рамках одного договора. Например, вы арендовали помещение для бизнеса у организации или другого ИП. Арендная плата – 15 000 рублей, казалось бы, это меньше установленного лимита. Но ограничение действует не на разовый платеж, а на всю сумму договора. Если аренда оформлена на 11 месяцев, то эта сумма составит уже 165 000 рублей. А значит, перечислять арендную плату можно только безналичным путем.

- Во-вторых, при наличных расчётах между коммерческими субъектами надо использовать кассовый аппарат. Если же вы проводите платежи с организациями и индивидуальными предпринимателями через расчётный счёт, то касса вам не понадобится.

- В-третьих, многие заказчики просто отказываются оплачивать услуги ИП на его карту физического лица, требуя указать реквизиты расчётного счёта. Причина в том, что налоговая инспекция может признать эти платежи оплатой услуг обычного физического лица, а не предпринимателя. В этом случае налогообложение сделки будет совсем другим, например, заказчик обязан заплатить за исполнителя страховые взносы.

- В-четвёртых, не имея расчётного счёта, вы не позволяете своим клиентам и покупателям расплатиться иным способом, кроме как наличностью. Ведь такие варианты оплаты, как банковская карта или электронные деньги, привязаны к расчётному счёту ИП. Маркетологи считают, что при оплате картой средняя стоимость чека выше на 20%, чем при наличных расчётах. Причем, во многих случаях карта может быть кредитной, что увеличивает покупательную способность вашего покупателя или клиента.

- В-пятых, расчётный счёт – это просто удобно. Вы можете проводить или принимать платежи в любое время и не выходя из дома, ведь в большинстве современных банков есть онлайн-сервисы для бизнеса. Кроме того, в пакет расчётно-кассового обслуживания могут быть включены полезные и выгодные бонусы: бесплатная бухгалтерия, кэшбэк при расчётах корпоративной картой, начисление процентов на остаток денег на счету, предоставление банковских гарантий, кредиты по сниженным ставкам, зарплатный проект и др.

А что насчет безопасности расчётного счёта? Ведь то и дело слышно про очередной отзыв лицензии у какого-нибудь банка. Здесь можно только посоветовать выбирать банк с хорошими финансовыми показателями и входящий в систему страхования вкладов. В случае отзыва лицензии у такого банка владелец счёта гарантированно получит оставшуюся сумму денег, в пределах 1,4 миллиона рублей.

Рекомендуем вам обязательно опробовать такой инструмент, как расчётный счёт ИП. Где открыть, в какой банк обратиться? Основных критериев при выборе кредитного учреждения несколько:

- длительный период работы на финансовом рынке;

- высокие российские и международные рейтинги;

- большее количество коммерческих клиентов;

- наличие нескольких тарифных планов расчётно-кассового обслуживания

- удобный интернет-банкинг.

- Тинькофф;

- Открытие;

- Точка;

- ВТБ;

- Модуль-банк;

- Промсвязьбанк;

- Райффайзен;

- Уралсиб.

Открытие расчётного счёта – это простая и быстрая процедура. Вы можете сразу прийти в офис выбранного банка или оставить заявку онлайн. Документов понадобится немного – паспорт и лист записи ЕГРИП. Если доступ к счёту будет иметь не только сам предприниматель, но и другие лица, нужны дополнительные документы. Все подробности вам расскажет менеджер банка.

Что касается комиссии за расчётно-кассовое обслуживание, то большинство банков не берёт плату за открытие счёта. Тарифы для малого бизнеса устанавливают достаточно низкие – от 500 рублей в месяц. Есть также варианты полностью бесплатного ведения расчётного счёта.

Заключение договора ИП

Индивидуальный предприниматель является физическим лицом, занимающийся бизнесом, не образуя при этом юридического лица. Он обязательно должен пройти процедуру регистрации в налоговой службе. Оформление ИП не является сложным. Требуется предъявить паспорт, и написать заявление. Также оплачивается госпошлины, а квитанция с подтверждением отправляется в налоговую.

Индивидуальный предприниматель

Когда процедура регистрации успешно пройдена, сотрудники налоговой службы оставляют запись об этом в ЕГРИП, а предприниматель получает ОГРНИП, то есть регистрационный номер. Также бизнесмен получает в руки лист, подтверждающий запись ЕГРИП.

После указанных манипуляций ИП вправе заключать сделки, и оформлять договоры с другими предпринимателями или организациями.

Соглашения между сторонами могут быть связаны с поставкой товаров, услуг, исполнения работ и прочим. На бумаге необходимо отразить все реквизиты участников сделки. В том числе указывают, на основании чего действует ИП в договорах.

Также бумага должна содержать основные нюансы, связанные с соглашением между сторонами, включая:

- Описание сути заключенного договора подробно;

- Нюансы, касающиеся оплаты, в том числе порядок перечисления денежных средств;

- Ответственность для каждой стороны, если указанные обязательства не будут исполнены.

Важная информация! Если ИП только начинает работу, перед подписанием договора лучше показать его юристам. Это позволит избежать подводных камней, которые могут спровоцировать проблемы для бизнесмена.

Рекомендуется также убедиться в том, что намерения контрагента чисты и он является платежеспособным. Для этого достаточно зайти на сайт налоговой и указать некоторые его данные. Это позволит найти информацию о его долгах, регистрации бизнеса, возможном банкротстве, наличии необходимых лицензий и прочее. Убедившись в прозрачности деятельности партнера можно подписывать договор.

Открывая частный бизнес, многие задумываются, ИП в лице кого в договорах указывается. Это важный момент, ведь бумага должна быть составлена грамотно. Если обратиться к законодательству, то там указано, что предприниматель имеет право выступать в качестве работодателя и заключать трудовые договоры с персоналом. Однако, нанимать себя бизнесмен не может. Заключить соглашение с собой он не имеет право. Ему нельзя составлять для себя должностную инструкцию. В учредительных бумагах прописывают только ФИО. Это связано с тем, что такое предпринимательство не предполагает закрепление определенных должностей.

Справка! Учредитель юридического лица может назначить себя директором собственной компании. ИП назначает на руководящую должность не себя, а наемного рабочего. Но руководящие функции остаются на предпринимателе.

Заключение договора с ИП

Бизнесмен может делегировать полномочия на нанятое лицо, но лишь по своему усмотрению.

Отдельно стоит отметить КФХ. Аббревиатура означает колхозно-фермерское хозяйство и является промежутком между ИП и ООО. КФХ может регистрироваться, не образовывая юридического лица. Для осуществления деятельности в подобном формате необходимо объединение граждан, связанных между собой договором. Обязательно у хозяйства должен быть руководитель, который может быть зарегистрирован в качестве ИП. Договор, заключенный между всеми участниками КФХ отражает все стороны и нюансы их сотрудничества. Дополнительных соглашений оформлять не требуется.

Важно! Участниками предприятия подобного формата могут быть только родственники. Ответственность распределяется между ними в оговоренных долях

Отличие от ИП заключается в том, что предприниматель несет ответственность единолично и сам отвечает за все.

При заключении договора между сторонами, где одним из участников является КФХ, в преамбуле необходимо отметить, что предприятие представляет глава в лице гражданина и нужно прописать его ФИО. Далее указывается, что лицо и хозяйство действуют на основании свидетельства. Дополнительно прописывают номер и дату регистрации указанной бумаги.