Привилегированные акции и обыкновенные: отличия и преимущества в сравнении

Содержание:

- Ставки по привилегированным акциям

- Как выбрать лучшее?

- Типы

- Обыкновенные и привилегированные акции

- Как инвестировать

- Как происходит эмиссия акций

- В тему

- Коротко

- Какой вид акций лучше?

- Отличия этих двух видов акций и их сравнительная характеристика — таблица

- Разновидности привилегированных акций

- Обыкновенные акции

- Акция как кусочек большого торта

Ставки по привилегированным акциям

Ставка по дивидендам определяется в зависимости от следующих значений:

- Прибыль, поступившая за заданный промежуток времени.

- Политика АО в области дивидендов.

- Цели общества и его акционеров.

Если организация находится в стадии развития, размеры и ставки дивидендов могут быть минимальными. Если стоимость акций уменьшается, имеет смысл увеличить ставку по дивидендам. Это позволит привлечь инвесторов.

Ставка дивидендов – это доход по одной ценной бумаге по окончании заданного временного периода (квартал, год). Распределение средств должно проводиться равномерно. Общая сумма дивидендов, получаемых акционером, зависит от количества акций, находящихся у него в руках в данный момент. Ставка может быть выражена или в численном, или в процентном значении.

Ставка также подразделяется на следующие виды:

- Фиксированная. Не изменяется на протяжении всего времени.

- Меняющаяся. Изменяется в зависимости от целей организации, а также размера ее прибыли.

Ставка начисляется только на те акции, которые были полностью оплачены. Размер ставки устанавливается на общем собрании акционеров. Он может быть изменен на основании заявлений от акционеров или участников общего собрания.

Ограничения в назначении и начислении дивидендов

В некоторых случаях общество не может устанавливать ставку по дивидендам, а также делать выплаты. Рассмотрим эти случаи:

- Неполная выплата уставного капитала.

- Невыполнение требований к размеру чистых активов.

- Акции не были выкуплены по требованию держателей.

- После выплаты дивидендов наблюдаются признаки банкротства.

На некоторые ценные бумаги ставка не начисляется. Это касается следующих акций:

- Ценные бумаги, которые не были размещены и еще не выпускались.

- Приобретенные и находящиеся на балансе организации.

- Активы, находящиеся на балансе общества из-за нарушения обязательств покупателя.

По акциям с перечисленными признаками также не выполняются начисления.

Как выбрать лучшее?

Когда инвесторы принимают решения о покупке ценных бумаг, то, кроме ситуации на рынке, они анализируют и другие показатели. При формировании портфелей акций используют разные виды анализа.

Фундаментальный

Традиционно долгосрочные инвесторы полагаются на фундаментальный анализ. Используя его, они изучают:

- структуру управления компании;

- конкурентов;

- положение предприятия в отрасли;

- темпы и потенциал роста организации;

- доход и выручку фирмы.

Рассмотрим примеры, как рассчитываются эти инструменты.

Посчитаем на примерах. Фото: proprikol.ru

1. Пример расчета EPS (прибыль на акцию)

EPS 一 показатель, который используют для оценки компаний акций.

EPS = чистая прибыль 一 дивиденды по привилегированным акциям / количество обыкновенных акций в обращении

Чистая прибыль 一 деньги, которые остаются в отчетном периоде после вычета расходов.

Рассмотрим пример расчета прибыли на акцию условной компании А.

За последний финансовый год предприятие сообщило о чистой прибыли в размере 200 000 000 рублей. Количество акций в обращении 一 50 000 000 штук. В балансе компании указано, что А не выпускала привилегированные акции, поэтому вычитать дивиденды по ним не нужно.

Разделив 200 000 000 рублей на 50 000 000 штук, получим прибыль на одну акцию 一 4 рубля.

2. Пример расчета коэффициента P / E (соотношение цена / прибыль)

Коэффициент P / E 一 важный инструмент, который используется для определения привлекательной цены акции для покупки.

Показатель рассчитывается как деление рыночной цены бумаги на прибыль на акцию.

К примеру, рыночная цена акции компании B составляет 90 рублей,

прибыль на акцию 一 10 рублей, тогда

P / E = 90/9 = 10

Коэффициент P / E предприятия B равен десяти.

Это значит, что инвесторы готовы платить 10 рублей за каждый 1 рубль прибыли компании.

3. Пример расчета дивидендной доходности

Формула выглядит следующим образом:

Дивидендная доходность = дивиденд на акцию / рыночная стоимость одной бумаги

Дивиденд на акцию 一 это сумма годовой выплаты дивидендов компании, деленная на количество акций в обращении.

Рыночная стоимость одной акции 一 это текущая цена акции компании.

Например, акции компании C торгуются по цене 3000 рублей.

В течение одного года компания выплачивала стабильные дивиденды

2 раза в год в размере 45 рублей на акцию.

Коэффициент дивидендной доходности для компании рассчитывается следующим образом:

Коэффициент дивидендной доходности = 45 рублей + 45 рублей / 3000 рублей = 0,03 рубля = 3%

Коэффициент дивидендной доходности для компании C составляет 3%. Таким образом, инвестор получит 3% от акций компании C в виде дивидендов.

Технический

При таком анализе инвесторы и трейдеры определяют рыночные тенденции акций, выбирая те, которые соответствуют их целям. Они изучают графические модели и статистические данные.

Например, сегодня стоимость акций увеличивается, а завтра может упасть. Но если посмотреть на график движения цены бумаги, то можно заметить появление тенденций и закономерностей.

Фото: StreetSmart Edge

Изучение графических моделей и направления цен называют техническим анализом. Он часто применяется для ранжирования (упорядочивания по различным рыночным характеристикам) и фильтрации (отбору по параметрам) акций.

Количественный

При таком исследовании аналитики строят торговые модели и прогнозируют цены. А потом автоматизируют торги акциями. Количественный анализ возник с наступлением компьютерной эры, когда стала возможна работа с огромными объемами данных.

Инвесторы, как правило, специализируются на определенных секторах или небольших компаниях, развивающихся рынках или бумагах регионов. Начинать инвестировать лучше, собирая небольшой финансовый портфель. И если выбор бумаг оказывается верным, то стоит постепенно увеличивать объемы покупок.

Приобретая бумаги компаний, акционеры участвуют в развитии бизнеса и делят с партнерами успех предприятия, а не просто получают фиксированный доход. Однако, если фирма становится банкротом, то вкладчики могут потерять деньги. Другими словами, они разделяют как прибыль, так и убытки.

Владение акциями сопряжено с риском. Поэтому инвесторам нужно тщательно отбирать ценные бумаги. А также диверсифицировать портфель, покупая акции в зависимости от целей.

Типы

Помимо прямых привилегированных акций, существует разнообразие на рынке привилегированных акций. Дополнительные типы привилегированных акций включают:

- Прежние привилегированные акции —Многие компании имеют разные выпуски привилегированных акций, находящихся в обращении одновременно; один вопрос обычно назначается наивысшим приоритетом. Если у компании достаточно денег только для выполнения графика дивидендов по одному из привилегированных выпусков, она производит выплаты по предыдущим привилегированным выпускам. Следовательно, предыдущие привилегированные акции имеют меньший кредитный риск, чем другие привилегированные акции (но обычно предлагают более низкую доходность).

- Привилегированные акции — привилегированные выпуски компании занимают место после предыдущих привилегированных акций (на основе старшинства). Эти выпуски получают предпочтение по сравнению со всеми другими классами предпочтений компании (за исключением предпочтительных ранее). Если компания выпускает более одного выпуска предпочтительных выпусков, выпуски ранжируются по старшинству. Одна проблема обозначается как первая приоритетная, следующая по старшинству — вторая и так далее.

- Конвертируемые привилегированные акции — это привилегированные выпуски, которые держатели могут обменять на заранее определенное количество обыкновенных акций компании. Этот обмен может происходить в любое время по выбору инвестора, независимо от рыночной цены обыкновенных акций. Это односторонняя сделка; нельзя конвертировать обыкновенные акции обратно в привилегированные. Вариантом этого является преференциальный конвертируемый конвертируемый конвертер с антиразводняющим действием, который недавно стал популярным благодаря инвестиционному банкиру Стэну Медли, который структурировал несколько вариантов этих привилегированных облигаций для более чем сорока публичных компаний. В вариантах, используемых Стэном Медли, привилегированная акция конвертируется либо в процентную долю обыкновенных акций компании, либо в фиксированное количество обыкновенных акций в долларах, а не в установленное количество обыкновенных акций. Намерение состоит в том, чтобы уменьшить негативные последствия, которые инвесторы страдают от безудержных коротких продаж и разводнения на внебиржевых рынках.

- Накопленные привилегированные акции — если дивиденды не выплачиваются, они будут накапливаться для будущих выплат.

- Обмениваемые привилегированные акции. Этот тип привилегированных акций имеет встроенный опцион для обмена на другие ценные бумаги.

- Привилегированные акции с участием — эти привилегированные выпуски предлагают держателям возможность получать дополнительные дивиденды, если компания достигает заранее определенных финансовых целей. Инвесторы, купившие эти акции, получают свои регулярные дивиденды независимо от результатов деятельности компании (при условии, что компания преуспевает в годовой выплате дивидендов). Если компания достигает заранее определенных целей по продажам, прибыли или прибыльности, инвесторы получают дополнительные дивиденды.

- Бессрочные привилегированные акции — этот тип привилегированных акций не имеет фиксированной даты, когда инвестированный капитал будет возвращен акционеру (хотя у корпорации есть привилегии выкупа); наиболее привилегированные акции выпускаются без даты погашения.

- Привилегированные акции с правом обратной продажи — эти выпуски имеют право « пут », в соответствии с которым держатель может (при определенных условиях) заставить эмитента выкупить акции.

- Привилегированные акции с ежемесячным доходом — комбинация привилегированных акций и субординированного долга .

- Некумулятивные привилегированные акции — Дивиденды по этому типу привилегированных акций не будут накапливаться, если они не выплачены; очень часто встречается в TRuPS и привилегированных акциях банков, поскольку по правилам BIS привилегированные акции не должны накапливаться, если они должны быть включены в капитал первого уровня .

Обыкновенные и привилегированные акции

Обыкновенные акции

дают право голоса всегда, поэтому их называют голосующими. В зависимости от величины пакета, которым располагает акционер, реализуется это право по принципу «количество переходит в качество». Об этом чуть позже. Кроме того, обыкновенные акции дают (но не гарантируют) акционеру право на получение дивидендов. Право голоса реализуется путём участия в общем собрании акционеров компании. Наконец, в случае ликвидации акционерного общества, владельцы обыкновенных акций имеют право на получение части его имущества, оставшееся после расчётов с налоговыми органами и контрагентами. Дивиденды могут не выплачиваться в том случае, если соответствующее решение принято на общем собрании акционеров. Владельцы обыкновенных акций имеют приоритетное право на выкуп новой эмиссии до её размещения на рынке.

Привилегированные акции

в общем случае являются не голосующими. Но если общее собрание акционеров приняло решение не выплачивать дивиденды по привилегированным акциям, они автоматически становятся голосующими, начиная со следующего общего собрания. Как только выплата дивидендов по привилегированным акциям возобновляется, они снова становятся не голосующими, начиная со следующего собрания.

Таким образом, после всех расчётов акционерного общества, связанных с налоговыми органами и контрагентами, производится начисление дивидендов по привилегированным акциям и только затем по обыкновенным акциям. По этой причине нередки ситуации, когда дивиденды по обыкновенным акциям не начисляются. Причины могут быть различными: финансовые проблемы, необходимость аккумулирования средств для развития компании или для поглощения другой и т. д.

Резюмируя вышеизложенное, можно отобразить различия между обыкновенными и привилегированными акциями в виде таблицы:

В свою очередь, привилегированные акции подразделяются на:

- кумулятивные — невыплаченные дивиденды накапливаются для последующей выплаты;

- некумулятивные – невыплаченные дивиденды в дальнейшем не компенсируются;

- конвертируемые – могут быть обменены на обыкновенные акции в определённой пропорции;

- неконвертируемые – не обмениваются на обыкновенные;

- с долей участия – дают право на дополнительные дивиденды в случае, если дивиденды по обыкновенным акциям выше.

С точки зрения инвестора, сложно сказать, какие акции предпочтительнее: обыкновенные или привилегированные. Дивиденды привилегированных акций зафиксированы по сумме либо вычисляются из величины прибыли компании по определённой формуле. Некоторое время назад в российском законе об акционерных обществах была норма, по которой дивиденды «префов» не могли быть ниже, чем у «обычки». В нынешней редакции такой нормы нет, но она может присутствовать в уставе акционерного общества. Кроме того, с целью привлечения долгосрочных инвесторов некоторые крупные компании стараются поддерживать дивиденды «префов» на более высоком уровне. По логике, и их рыночная цена должна быть выше, как, например, на .

Фактически же в России обыкновенные акции в абсолютном большинстве случаев дороже «префов». Например, на графиках выше показаны рыночные стоимости обыкновенных (ао) и привилегированных (ап) акций Сбербанка. Зелёная линия — отношение стоимости ап к ао. Разобраться в причинах этого парадокса пытаются многие экономисты, но единого мнения нет. Одна из причин, вероятно, в том, что интересы владельцев «префов» относительно слабо защищены в силу их небольшой доли в общем объёме акций. Здесь уместно рассмотреть права акционеров в зависимости от размера пакета голосующих акций, которым они располагают.

Как инвестировать

Инвестирование — это простой процесс,известный как торговля. Как и в случае любого инвестирования,начните с исследования компании или компаний,в которые вы,возможно,захотите инвестировать. Также настройте метод торговли. Это может быть инвестиционный менеджер,специалист по финансовому планированию или платформа для онлайн-трейдинга.

После того,как вы решите,какие активы вы хотите купить,сделайте заказ через своего брокера или онлайн-терминал,который вы используете. Вы будете покупать активы у других инвесторов на рынке,которые заинтересованы в продаже по цене,по которой вы готовы их купить. Цена на обыкновенные бумаги меняется каждую секунду и может быстро расти,и падать,поэтому торговля — это мгновенный бизнес.

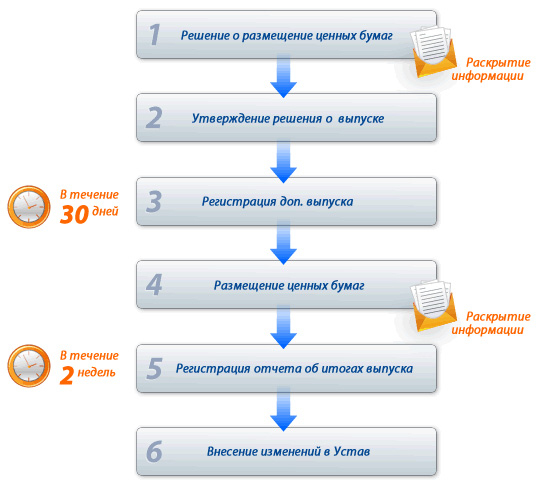

Как происходит эмиссия акций

Для того чтобы иметь право на эмиссию акций, организация должна быть зарегистрирована как акционерное общество. В России акционерное общество, размещающее свои акции на рынке и имеющее неограниченное число акционеров, называется публичным (ранее оно называлось открытым акционерным обществом). Эмиссия акций может проводиться с различными целями:

- формирование уставного капитала акционерного общества;

- преобразование в акционерное общество организации иной формы собственности;

- увеличение уставного капитала акционерного общества;

- привлечение инвестиций со стороны;

- дробление ранее выпущенных акций.

Процесс эмиссии акций состоит из нескольких этапов:

- принятие решения об эмиссии акций;

- утверждение решения об эмиссии акций;

- государственная регистрация выпуска акций;

- размещение акций (их передача первичным владельцам);

- государственная регистрация отчета об итогах эмиссии акций;

- внесение изменений в устав компании.

Под выпуском акций понимается совокупность акций одного эмитента, предоставляющих их владельцам одинаковые права независимо от даты приобретения, одинаковые условия размещения, а также одинаковые реквизиты и характеристики. Обязательными являются следующие реквизиты:

- наименование документа;

- наименование компании и её юридический адрес;

- номер документа;

- номинальная стоимость акции;

- размер уставного капитала предприятия;

- вид акции (обыкновенная или привилегированная);

- количество эмитированных акций;

- данные о дивидендах;

- данные о владельце;

- печать и подпись предприятия-эмитента.

Вплоть до начала XXI века большую популярность имели акции на предъявителя. Их владельцы не вносились в реестр акционеров, а право собственности подтверждалось простым предъявлением сертификата. Однако, борьба с незаконным отмыванием средств привела к тому, что в настоящее время в большинстве стран акции на предъявителя не регистрируются. Для ранее выпущенных акций был установлен период, в течение которого они изымались из обращения и заменялись именными акциями. В России также допускается хождение только именных акций. Кроме того, утратила силу документарная форма акций. Акционер не имеет на руках сами акции как бумаги. Вместо них он имеет выписку из реестра акционеров.

Порядок купли-продажи акций

- Об исполнении поручений клиента на куплю-продажу ценных бумаг;

- Оформление и учёт ценных бумаг клиента

После этого брокер открывает клиентский счёт для совершения торговых операций, а в депозитарии открывается счёт для учёта приобретаемых акций. Всё это делается, как правило, бесплатно, а комиссия взимается брокером с осуществлённых сделок. В дальнейшем остаётся только установить торговый терминал и приступить к торговле. После того, как акции были куплены через торговый терминал, все необходимые действия по оформлению права собственности на акции выполняет брокер.

Оформление сделки купли-продажи акций между физическими лицами – более трудоёмкий процесс. Он прописывается федеральным законом N 39-ФЗ «О рынке ценных бумаг».

- Перед подписанием договора купли-продажи покупатель запрашивает у продавца выписку из реестра акционеров, подтверждающую право продавца на владение акциями

- Подписывается договор купли-продажи. Типовой договор можно найти в интернете. В нем указывается наименование и количество акций, полное название эмитента продаваемых акций, их тип (обыкновенные или привилегированные), цена акции и общая сумма сделки.

- После подписания договора право покупателя на приобретаемые акции регистрируется в реестре акционеров у реестродержателя. Только после этого право на владение акциями переходит к покупателю.

- При внесении в реестр записи о переходе права собственности на акции, оформляется передаточное распоряжение, которое подписывает продавец.

- Покупатель обязан открыть лицевой счет в реестре акционеров эмитента. Для этого регистратору предъявляется заполненная анкета зарегистрированного лица.

- На основе анкеты регистратор открывает счёт в реестре. На этом счету будут учитываться приобретаемые акции.

Рынок ценных бумаг — динамично развивающаяся область экономики. Не удивительно, что в законодательстве и регламентах работы участников рынка происходят постоянные изменения. Инвестору приходится следить за этим процессом и оперативно реагировать на него. Но в действительности всё кажется сложным лишь на первый взгляд.

Подписывайтесь на новости блога, Всем профита!

28.12.2016

В тему

️ Coca-Cola история цены на акции и доходности

️ Акции Газпрома — что в них особенного?!

️ Российские голубые фишки

️ Преимущества ETF-ов над акциями

️ Сальдирование убытков по ценным бумагам — способ сэкономить на налогах

️ Моя инвестиционная стратегия! Или как я зарабатываю более 10% в долл. в год.

Список всех подкастов здесь.

Спасибо, что смотрите, читаете и слушаете MoneyPapa!

Если Вы прочитали для себя что-то полезное, то, пожалуйста, поддержите проект MoneyPapa и сделайте следующее:

подпишитесь на мои новости здесь

подпишитесь на меня на ютубе, в инстаграм, в телеграм и в фейсбуке

и лайк, подписка, комментарий!

Так я буду знать, что Вам нравится то, что я делаю и я буду создавать полезные материалы ещё! Заранее большое спасибо!

***

А я желаю Вам благополучия в финансах, в семье и по жизни!

С Вами был Тимур Мазаев, он же MoneyPapa

ADD_THIS_TEXT

Коротко

- Акции делятся на 2 типа: обыкновенные и привилегированные.

- Обыкновенные разрешают голосовать на собрании акционеров, привилегированные дают фиксированные дивиденды.

- Если дивиденды не выплачиваются, привилегированные акции дадут право голоса.

- Если нужно внести изменения в устав или речь идет о реорганизации или ликвидации компании, голосуют все типы акций.

- Если обыкновенных акций очень много, инвестор получает бонусные права и возможности.

- Если нужен более стабильный доход, привилегированные акции выгоднее обыкновенных. Но только если покупать их на несколько лет.

Акционерная компания выпускает акции, когда планирует привлечь средства для развития бизнеса. Для компании выпуск акции несет как выгоду, так и издержки.

С одной стороны, при выпуске акций владельцы компании делятся частью прав на свой бизнес. Акционеры компании приобретают право голоса при решении основных вопросов. Крупный пакет акций могут приобрести конкуренты, чтобы влиять на ключевые решения совета директоров.

С другой стороны, компания при продаже акций получает деньги, которые не нужно возвращать. Обыкновенные акции не выкупаются обратно. Они действуют до тех пор, пока существует общество, их выпустившее. Кроме того, при помощи выпуска акции совладельцы бизнеса могут «обналичить» свою долю в компании.

Начинающему инвестору при формировании стратегии инвестирования стоит обращать внимание на рекомендации специалистов. Они анализируют тенденции развития отраслей экономики, видят «темных лошадок», которые могут дать быстрый рост дохода, или, напротив, тяжеловесов, которые не просядут под влиянием кризиса

Посмотрите, например, — все основные события и тенденции рынка за пять минут.

Сегодня вместо очередного еженедельного отчета решил опубликовать интересную статью, на написание которой потрачено очень много времени. Уже давно пора было посвятить целую статью, самому популярному инвестиционному инструменту в финансовом мире, — акциями. Инвестирование в обыкновенные и привилегированные акции, так же как и краткосрочные торговые операции с ними, становятся всё более популярнее в России.

Несмотря на то что российский фондовый рынок ещё сравнительно молод и испытывает массу проблем, связанных с пробелами в законодательстве и финансовой грамотности населения, определённый прогресс налицо. Я работаю с с 2013 года и в полной мере ощутил на себе специфику работы с инструментом. Начинающему инвестору полезную информацию приходится собирать, что называется, по крупицам. В этой статье я постараюсь рассказать о том, что должен знать начинающий и действующий акционер российских компаний. Вместе с этой статьёй рекомендую прочитать следующие посты блога:

Какой вид акций лучше?

Однозначного и универсального ответа здесь нет и быть не может – все зависит от цели инвестора. Рассмотрим преимущества и недостатки каждого варианта вложения денежных средств:

Привилегированная. Инвестор гарантирует себе постоянный стабильный доход на много лет, его не интересуют биржевые спекуляции и участие в управлении компании

В данном случае очень важно выбрать ПАО. Так, компания «Татнефть» гарантирует, что 50% от прибыли будет идти на дивиденды

Есть и другие компании, со стабильным заделом развития на десятки лет.

Обыкновенная. При небольшом пакете есть возможность для заработка на бирже – на спекуляциях. Если инвестор обладает большим пакетом, то он значительно влияет на деятельность предприятия (управление), что позволит получить ему доход в будущем.

Инвестор может обладать обеими видами ценных бумаг, что с точки зрения финансового менеджмента является наилучшим вариантом страхования своих средств.

Отличия этих двух видов акций и их сравнительная характеристика — таблица

Отличия в правах держателей обычных и привилегированных бумаг сведены в таблицу.

| Обыкновенные | Привилегированные |

| Дают возможность голосовать на собрании. | Голосовать можно только по ключевым вопросам или в случае невыплаты дивидендов. |

| Выплата дивидендов зависит от наличия у компании прибыли и свободных средств. | Дивиденды чаще всего выплачиваются. |

| Дают право на часть имущества акционерного общества в случае его ликвидации | Дают приоритет в разделе имущества ликвидируемого общества. |

Часто основным отличием привилегированных акций от обыкновенных считают большую сумму выплат. Это утверждение пришло с американского рынка. В российских реалиях оно некорректно.

Многие компании, например, Сбербанк устанавливают одинаковый размер дивидендов для обыкновенных и привилегированных акций. То, что у актива второго вида при этом показатель доходности становится выше, определяется его ценой.

Многие компании, например, Сбербанк устанавливают одинаковый размер дивидендов для обыкновенных и привилегированных акций. То, что у актива второго вида при этом показатель доходности становится выше, определяется его ценой.

Дивидендная доходность рассчитывается, как отношение суммы выплаты по акции к ее стоимости в момент закрытия реестра держателей. Причины, по которой привилегированная бумага оказывается дешевле заключаются в их менее высокой ликвидности.

Она вызвана следующими факторами:

- этот вид акций не обращается на Лондонской и Нью-йоркской бирже, а значит не все иностранные инвесторы имеют к ним доступ;

- обыкновенная акция дает право голоса, а поэтому пользуются большим спросом у крупных игроков.

Для американского и других развитых рынков характерна обратная ситуация. На них инвестиционный инструмент, имеющий статус привилегированного, стоит дороже обыкновенных акций. При этом она играет роль облигации, т.к. выплаты по такому активу у большинства компаний фиксированы и производятся в 99,9% случаев. Это связано с высоким развитием культуры долгосрочного пассивного инвестирования.

Для американского и других развитых рынков характерна обратная ситуация. На них инвестиционный инструмент, имеющий статус привилегированного, стоит дороже обыкновенных акций. При этом она играет роль облигации, т.к. выплаты по такому активу у большинства компаний фиксированы и производятся в 99,9% случаев. Это связано с высоким развитием культуры долгосрочного пассивного инвестирования.

Сложившаяся на отечественном рынке ситуация во многом вызвана тем, что здесь превалируют крупные игроки, часто заинтересованные не в выплате дивидендов, а в приобретении рычагов влияния.

С появлением индивидуальных инвестиционных счетов (ИИС) и увеличением вовлеченности россиян в торговлю на фондовом рынке разница в стоимости 2 видов акций начала постепенно сокращаться.

Разновидности привилегированных акций

Среди большого разнообразия существующих ценных привилегированных бумаг специалисты выделяют несколько разновидностей:

- Кумулятивные;

- Некумулятивные;

- С долей участия;

- Конвертируемые;

- С фиксированной ставкой по дивидендам;

- С корректируемой ставкой по дивидендам;

- Гарантированные;

- С опционом на продажу;

- Отзывные.

Кумулятивные привилегированные акции предоставляют возможность накопления дивидендов, если они не будут своевременно выплачены. Таким образом, некумулятивные «префы» не дают рассматриваемой возможности. Все невыплаченные дивиденды теряются. Вместо них держателям предоставляются право голоса. Оно действует весь период, пока не будут выплачены очередные дивиденды.

С долей участия. Такие привилегированные акции позволяют держателям получать дивиденды, увеличенные по сравнению обычными. К примеру, если по обыкновенным акциям величина дивидендов установлена больше, нежели предполагается выплата по «префам».

Конвертируемые. Рассматриваемая разновидность привилегированных акций позволяет проводить обмен на обыкновенные акции эмитента. Эта особенность делает их похожими на варранты. Естественно, курс таких ценных бумаг почти одинаков с курсом обыкновенных акций. Во время эмиссии устанавливается временной период для совершения обмена, а также точный курс обмена. После истечения положенного периода (если держатель не совершит обмен) – акции становятся простыми привилегированными.

С фиксированной ставкой. Такие привилегированные акции предполагают выплату дивидендов в строго установленный период, который прописан в уставе АО. Доход может назначаться в форме определенной денежной суммы либо определенного процента от стоимости 1 акции. Рассматриваемый тип привилегированных акций походит на облигации с бессрочным сроком, поскольку дает своему держателю подобие ренты. Однако на фоне облигаций можно выделить отличие – выплату дивидендов только с прибыли, полученной компанией. Поэтому если по итогам года компания понесет убыток, доход по облигациям будет выплачен. Тем временем держатели «префов» с фиксированной ставкой не получат положенные дивиденды.

С корректируемой ставкой. По одному названию можно догадаться, что такие привилегированные ценные бумаги обладают плавающей ставкой, которые регулярно изменяется. Как правило, пересмотр ставки осуществляется каждый квартал года. Она назначается соответственно действующим процентным ставкам, к примеру, на основании межбанковского показателя LIBOR.

Гарантируемые. К ним относятся ценные бумаги, выплаты дивидендов гарантируются не только эмитентом. Здесь участие принимает дополнительная (третья) сторона. Например – крупная банковская организация или другая компания. Подобные гарантийные обязательства повышают надежность ценных бумаг. Они становятся гораздо привлекательнее для потенциальных инвесторов, желающих вложить денежные средства.

С опционом. К ценным бумагам прикреплен опцион на продажу, позволяющий продать их эмитенту по заранее определенной стоимости. Это своеобразная страховка от падения стоимости акций или небольшой ликвидности. После исполнения опциона компания-эмитент выкупит все акции по условленной цене.

Отзывные. Путем выпуска отзывных «префов» компания получает право выкупать такие акции у акционеров на определенный временный период либо бессрочно. Причем выкуп осуществляется по номинальной стоимости с установленной надбавкой. Таким образом, это своеобразный опцион, предоставляющий право на выкуп акций. Данная разновидность акций позволяет эмитенту уменьшить процентный риск.

Комбинированные. Существует дополнительная разновидность «префов», которые именуются комбинированными. Они сочетают несколько разновидностей ценных бумаг, перечисленных выше. К примеру, некоторые компании выпускают отзывные акции с установленным процентным доходом. В этом случае дивиденды выплачиваются с гарантией, выданной третьей стороной. Также бывают кумулятивные акции с возможностью изменения ставки дохода по дивидендам.

Таким образом, мы рассмотрели все разновидности «префов», которые встречаются на фондовом рынке. Каждая компания самостоятельно выбирает вид ценных бумаг, которые собирается эмитировать. Перечисленная информация будет особенно полезна инвесторам, которые сравнительно недавно пришли на фондовый рынок для вложения средств. При возникновении любых вопросов советуем оставить комментарий под статьей.

Обыкновенные акции

Обыкновенные акции (АО, обычка) дают проголосовать на собрании акционеров. Но нужно понимать, что это касается исключительно крупных инвесторов. Чтобы реально участвовать в управлении, нужно владеть большим пакетом акций. Например, если вы владеете хотя бы 2% акций, то вы можете предлагать подходящую кандидатуру в совет директоров.

Обыкновенные акции наиболее распространены, в том числе и на российском рынке. Покупая такие бумаги, нужно понимать, что вы здесь рассчитываете на рост котировок. Во вторую очередь, если повезёт, то вы получите ещё и дивиденды. Но это не основной интерес акционеров.

Акция как кусочек большого торта

Компания (эмитент) выпускает акции (ценные бумаги), чтобы привлечь деньги на развитие, а взамен этого берет в свой бизнес инвесторов. Акционеры получают долю, которая соответствует количеству купленных бумаг. Акции бывают обычные и привилегированные. Такие бумаги делают покупателей совладельцами компании, но наделяют их разными привилегиями.

Акция. Фото: zen. yandex.ru

Чем отличаются «обычки» от «префов»

Покупатели обыкновенных акций получают приоритет на выкуп новых бумаг эмитента до их размещения на бирже. Кроме этого, владельцы «обычки» могут:

- получать часть прибыли в виде дивидендов;

- участвовать в управлении акционерным обществом;

- распоряжаться частью имущества, оставшейся после ликвидации предприятия.

Собственники привилегированных акций ограничены в управлении компанией, но при этом имеют гарантированный доход. У них 一 первоочередное право для получения прибыли по дивидендам и продаже акций при упразднении акционерного общества.

На Московской бирже, где инвесторы покупают и продают ценные бумаги российских компаний, привилегированные акции обычно дешевле обыкновенных. Но размер дивидендов у них одинаковый.

История дивидендных выплат. Фото: Сайт ПАО Сбербанка

Предприятия выпускают больше обыкновенных акций. Крупные инвесторы заинтересованы в управлении предприятием 一 они чаще покупают «обычку». Поэтому ликвидность (способность быстрой покупки или продажи бумаг без сильной потери в цене) у них выше, чем у привилегированных.

Частным покупателям не всегда важно участвовать в хозяйственной деятельности предприятия. Более значимо для них 一 это получать дивиденды

Поэтому мелкие игроки часто вкладывают деньги в «префы».

Отличие обыкновенных акций от привилегированных. Фото: Сайт Московской биржи