Прогрессивный налог: виды и ключевые особенности системы

Содержание:

Обоснование[править | править код]

Надо заметить, что налогообложение — это не только явление финансово-экономическое, но и политическое, поэтому во взглядах на него всегда находят отражение те или иные классовые интересы. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно ослабляет налоговый пресс по мере увеличения объекта обложения (налогооблагаемые суммы). Прогрессивное же налогообложение задевает имущие классы гораздо чувствительнее и тем больше, чем сильнее растет прогрессия обложения. Вот почему имущие классы всегда выступают против этого способа обложения, а финансисты, которые защищают их интересы, всегда ищут доводы против прогрессивного обложения.

Возможность платитьправить | править код

Аргумент от возможности платить использовался для увеличения налогов на богатых несколько столетий, по крайне мере с XVI века. В 1500 году управляющий совет Флоренции ввел прогрессивный налог на доход с земли, известный как decima scalata (ступенчатая десятина). Франческо Гвиччардини в сочинении «La Decima Scalata» представил спор между двумя воображаемыми ораторами. Сам автор был противником этого налога, но, как предполагается, в тексте он изложил полностью доводы сторонников прогрессивного налогообложения. В сочинении сторонник прогрессивного налога в споре указывает, что равенство налогов не состоит в том, что каждый человек должен платить одинаковый для всех процент, а в том, что выплаты должны в одинаковой степени создавать сложности для плательщиков.

В XVIII веке Жан-Жак Руссо, выступая за налог на роскошь, исходил также из идеи возможности платить:

Адам Смит также защищал идею прогрессивного налогообложения, используя аргумент возможность платить:

| Предметы первой необходимости составляют главный расход бедняков. Им трудно доставать пищу, и большая часть их скромного дохода затрачивается на приобретение её. Предметы роскоши и суетности вызывают главный расход богатых, а великолепный дом ещё украшает и выставляет в наиболее выгодном свете все другие предметы роскоши и суетные украшения, которыми они обладают. Поэтому налог на наёмную плату должен, по общему правилу, ложиться наибольшей тяжестью на богатых, и в такого рода неравномерности нет, пожалуй, ничего особенно несправедливого. Отнюдь не несправедливо, чтобы богатые участвовали в государственных расходах не только пропорционально своему доходу, но и несколько бóльшей долей. |

Аргумент возможность платить наиболее часто применяется при защите идеи прогрессивного налогообложения. Он указывается в качестве основного, в том числе в современных книгах и справочниках.

Однако наиболее эффективной с точки зрения усиления прогрессивности налогов себя показала в истории не идея возможности платить, а компенсационный аргумент.

Компенсационный аргументправить | править код

Компенсационная теория подразумевает, что налоги на богатых должны компенсировать разницу в привилегиях, получаемых богатыми от государства. Например, налоги, собираемые государством, можно разделить на две группы по степени нагрузки на классы: налоги на бедных и налоги на богатых. Различие возникает из-за того, что доля доходов, расходуемых на потребление, у бедного и среднего класса значительно больше, чем у богатых. Уже в XIX веке Джон Стюарт Милль указывал, что косвенные налоги (налоги на товары и услуги, акцизы, пошлины) особенно падают на бедных и средний класс, поэтому справедливой будет прогрессивная система налогов на доходы, которая будет компенсировать эту регрессивность косвенных налогов.

Компенсационный аргумент позволил значительно увеличить прогрессивность налогообложения во время мировых войн. Бедный и средний класс проливали свою кровь на войне, в то время как богатые не призывались на военную службу, а те, кто был связан с военным комплексом, получили возможность заработать на возросших военных заказах. В результате возникла идея компенсации разницы между бедными и богатыми — «воинская повинность для богатства» (англ. conscription of wealth). В результате в этот период средняя по 20 западным странам максимальная ставка на доходы превысила 60 %.

Что называют прогрессивным налогом?

Данное налогообложение предусматривает увеличение ставки по мере роста доходов. В основном используется при работе с физическими лицами.

- Простой поразрядный. Шкала совокупного дохода делится на отдельные разряды. Каждому из них соответствует определённый уровень: высший и низший. У каждого разряда есть определённая налоговая сумма, которую необходимо оплатить. Такая схема использовалась в тех государствах нового времени, где только вводился подоходный налог. Недостатком является скачкообразное изменение сумм, которые необходимо заплатить. Может быть такое, что владелец более высокого дохода после уплаты всех налогов остаётся с меньшим количеством денег, нежели получающий меньше.

- Одноступенчатый. Имеет всего одну ставку. Также вводится необлагаемый минимум, с которого не собирается доход. Про саму налоговую ставку можно сказать, что она является фиксированной. Но в реальности увеличение эффективности растёт вместе с доходами, которые получают объекты. К тому же он показывает, сколько действительно взимается в качестве налога. Такая схема также часто называется сбором податей со скрытой прогрессией.

- Относительный поразрядный. Такой вид прогрессии делит сумму дохода на разряды. Каждый их них определяется определённой ставкой, которая выражена в процентной форме и применяется ко всей базе. Внутри каждого разряда сохраняется пропорциональное обложение, но при переходе к следующему происходят скачки уровня налогов. Здесь также возможна ситуация, когда получатель большего дохода остается с меньшей суммой, чем тот, кто зарабатывает меньше.

- Многоступенчатый. В этом случае весь доход делится на несколько ступеней, для каждой используется своя фиксированная налоговая ставка. Она обычно растёт вместе с каждой новой частью. Особенность такой системы в том, что она занимается исключительно теми суммами, которые выше определённого минимума.

- Линейный. В данном случае налоговая ставка возрастает постепенно без скачков. Как правило, максимальное значение в процентном выражении может в несколько раз превышать начальный минимум.

- Комбинированный. Весь доход делится на несколько частей. И к каждой из них применяется свой особенный тип налогообложения.

Эффективность системы

Под конец можно вынести резюме. Дело в том, что эффективная система налогообложения позволяет говорить о результативности функционирования государства с точки зрения обеспечения своих граждан свободой действий. Проводя определённые параллели с реальностью, можно сделать заключение, что регрессивный налог является довольно проблематичным для обществ, в которых значительное количество людей не получает необходимых для качественной жизни доходов. И он одновременно выгоден для небольшой группы населения, которая сконцентрировала у себя промышленные комплексы. Прогрессивное налогообложение в свою очередь является более выгодным для относительно равномерного распределения бремени содержания государства среди всех жителей. Поэтому к нему относятся прямые подати. В том числе и подоходный налог. Регрессивный тип налогообложения тоже может использоваться, но большинство стран себе такую роскошь позволить не могут.

Прогрессивная шкала налогообложения

При прогрессивной шкале налогообложения устанавливаются несколько налоговых ставок, в зависимости от суммы налоговой базы. Причем для бо́льшей суммы налоговой базы устанавливается бо́льшая ставка налога.

Пример прогрессивной шкалы налогообложения

Доход до 1 млн. рублей — ставка 10%

Доход от 1 млн. рублей до 2 млн. рублей — ставка 15%

Доход от 2 млн. рублей до 5 млн. рублей — ставка 20%

Доход свыше 5 млн. рублей — ставка 30%

НДФЛ

Прогрессивная шкала налогообложения применялась в России по налогу на доходы физических лиц (НДФЛ) до 2002 года. Общая ставка налога составляла 13%, но увеличивалась до 35%, в зависимости от доходов.

С 2002 по 2020 гг. была установлена плоская ставка НДФЛ 13% (ст. 224 Налогового кодекса Российской Федерации (НК РФ)).

С 2021 года вводится повышенная ставка НДФЛ 15% для доходов физических лиц, превышающих 5 млн. рублей в год. Таким образом, с 2021 года по НДФЛ применяется прогрессивная шкала налогообложения.

Налог на имущество физических лиц

Прогрессивная шкала налогообложения применяется по налогу на имущество физических лиц, в случае определения налоговой базы исходя из инвентаризационной стоимости (п. 4 ст. 406 Налогового кодекса Российской Федерации (НК РФ)).

Регрессивный налог. Косвенные налоги и регрессивная система

Регрессивный налог означает, что ставка снижается при увеличении дохода или иной налогооблагаемой величины.

Простейший пример — фиксированный подушный налог, который все платят в равном размере. Получается, что для богатого это меньший процент от доходов, для бедного — больший процент. Поскольку такие налоги проще всего рассчитывать и взимать, их активно использовали в прошлом. В России подушная подать была введена при Петре I (80 копеек с души в год) и отменена при Александре III в 1887 году.

Сегодня при регрессивном налогообложении доходы как правило делятся на части, каждая из которых облагается по своей ставке: пониженные ставки действуют не для всего объекта налогообложения, а для его части, которая превышает предыдущую.

Также регрессивными по сути являются косвенные налоги. Например, акцизный сбор входит в цену некоторых товаров. Для богатых это незначительный процент от доходов, для бедных — более существенная часть дохода.

Преимущество регрессивных налогов в том, что они поощряют увеличение доходов — чем богаче становится человек, тем менее заметен для него налог. Также регрессивный налог может поощрять определенные виды доходов: например, инвестиционные доходы. Главный минус регрессивного налога: его бремя несут люди с низкими доходами.

Что такое прямые и косвенные налоги. Примеры

Экономические эффекты

Между политиками и экономистами ведутся споры о роли налоговой политики в смягчении или усилении неравенства в благосостоянии и ее влиянии на экономический рост.

Равенство доходов

Прогрессивное налогообложение имеет прямое влияние на уменьшение неравенства доходов . Это особенно верно, если налогообложение используется для финансирования прогрессивных государственных расходов, таких как трансфертные выплаты и системы социальной защиты . Однако эффект может быть приглушен, если более высокие ставки приводят к увеличению уклонения от уплаты налогов . Когда неравенство доходов низкое, совокупный спрос будет относительно высоким, потому что больше людей, которым нужны обычные потребительские товары и услуги, смогут их себе позволить, в то время как рабочая сила не будет относительно монополизирована богатыми. Высокий уровень неравенства доходов может иметь негативные последствия для долгосрочного экономического роста, занятости и классовых конфликтов . Прогрессивное налогообложение часто предлагается как способ смягчить социальные проблемы, связанные с более высоким неравенством доходов. Разница между индексом Джини для распределения дохода до налогообложения и индексом Джини после налогообложения является индикатором последствий такого налогообложения.

Экономисты Томас Пикетти и Эммануэль Саез писали, что снижение прогрессивности налоговой политики США в эпоху после Второй мировой войны увеличило неравенство доходов, открыв более богатым доступ к капиталу.

По словам экономиста Роберта Х. Франка , налоговые льготы для богатых в основном расходуются на позиционные товары, такие как большие дома и более дорогие автомобили. Фрэнк утверждает, что эти фонды могли бы вместо этого оплачивать такие вещи, как улучшение государственного образования и проведение медицинских исследований, и предлагает прогрессивное налогообложение как инструмент борьбы с позиционными внешними эффектами .

Экономический рост

В отчете, опубликованном ОЭСР в 2008 году, представлены эмпирические исследования, показывающие слабую отрицательную связь между прогрессивностью подоходного налога с физических лиц и экономическим ростом. Описывая исследование, Уильям МакБрайд, штатный автор консервативного налогового фонда , заявил, что прогрессивность подоходного налога может подорвать инвестиции, принятие риска, предпринимательство и производительность, поскольку люди с высокими доходами, как правило, делают большую часть сбережений, инвестирования и риска. -принимательный, и высокопроизводительный труд. По мнению МВФ , некоторые страны с развитой экономикой могут повысить прогрессивность налогообложения для борьбы с неравенством, не препятствуя росту, если прогрессивность не является чрезмерной. Фонд также заявляет, что средняя максимальная ставка подоходного налога для стран-членов ОЭСР упала с 62 процентов в 1981 году до 35 процентов в 2015 году, и, кроме того, налоговые системы менее прогрессивны, чем указано в установленных законом ставках, потому что богатые люди имеют больше доступа налоговая льгота.

Уровень образования

Экономист Гэри Беккер назвал уровень образования корнем экономической мобильности . Прогрессивные налоговые ставки, одновременно повышая налоги на высокие доходы, имеют цель и соответствующий эффект снижения бремени для низких доходов, улучшения равенства доходов . Уровень образования часто зависит от стоимости и дохода семьи , что для бедных снижает их возможности для получения образования. Увеличение доходов бедных и экономическое равенство сокращают неравенство в уровне образования . Налоговая политика может также включать прогрессивные элементы, которые предоставляют налоговые льготы для образования, такие как налоговые льготы и налоговые льготы для стипендий и грантов .

Потенциально неблагоприятный эффект прогрессивных налоговых графиков состоит в том, что они могут снизить стимулы к получению образования. Уменьшая доход высокообразованных работников после уплаты налогов, прогрессивные налоги могут уменьшить стимулы для граждан к получению образования, тем самым снижая общий уровень человеческого капитала в экономике. Однако этот эффект можно смягчить за счет субсидии на образование, финансируемой за счет прогрессивного налога. Теоретически государственная поддержка государственных расходов на высшее образование увеличивается при прогрессивном налогообложении, особенно при неравномерном распределении доходов.

Все о прогрессивном налогообложении

Прогрессивным налогообложением называют специальную систему, разработанную в целях перемещения основного налогового груза на субъекты, имеющие высокие доходы. Обсуждаемый вариант является одним из возможных способов начисления пошлины. Некоторые государства руководствуются другими программами. Например, регрессивной и пропорциональной.

При регрессивном методе размеры налоговой ставки зависят от финансового положения экономических агентов. Чем выше доходы таких лиц, тем меньше сумма налога. И наоборот, когда доходы уменьшаются, размер налоговой ставки значительно увеличивается.

Пропорциональное налогообложение подразумевает существование единого налогового тарифа. Его размеры не зависят от изменений, происходящих в налогооблагаемой базы.

В случае прогрессивной системы предусмотрено несколько способов начисления налогового процента. Одним из популярных методов является дифференцирование размера налоговой ставки в зависимости от полученных финансовых ресурсов. Дифференцированный налог может взиматься с товаров, выставленных на продажу. Сумма пошлины определяется стоимостью товара. Так, в некоторых странах на предметы первой необходимости налоговой процент равен нулю. Предполагается, что роскошные товары приобретут лица с высокими доходами, а значит смогут и оплатить выставленную пошлину.

Иногда государство разбивает доходы граждан на специальные категории, в зависимости от их размеров. Для каждого из них власти устанавливают индивидуальную прогрессивную ставку. Суть налогообложения заключается в следующем: чем больше и выше доходы субъекта, тем выше процент взимаемой налоговой ставки.

Прогрессивная методика– заманчивая и в то же время рискованная система. О светлых и темных сторонах программы лучше всего расскажут ее основные плюсы и минусы.

Когда в России существовал подоходный налог и как он работал?

Налогообложение доходов физических лиц в России имеет довольно долгую историю: впервые подоходный налог был введен еще в 1812 году. При этом на протяжении практически всего периода существования этого налога (кроме 1960-1984 годов), ставка налогообложения была прогрессивной: размер ставки в процентах дохода зависел от суммы полученного дохода.

Максимальная ставка была введена в 1999 году и составляла более 32 % от полученного дохода при уровне годового дохода в 150 тысяч рублей (уже деноминированных). Напомним, при этом средняя зарплата в то время составляла около 1500 рублей в месяц.

Однако с 2001 года с вступлением в силу второй части Налогового Кодекса государство ввело «плоскую» шкалу, когда ставка налогообложения устанавливалась единой для всех налогоплательщиков вне зависимости от суммы налога, за некоторым исключением. «Плоская ставка» составила 13 % для всех типов и размеров дохода, а исключениями были:

- ставка для дохода в виде дивидендов – 9 % (эту пониженную ставку отменили с 2015 года);

- ставка в размере 35 % для выигрышей в лотереях, азартных играх и для некоторых особых видов доходов, например, таких, как экономия на процентах по займам и кредитам;

Кроме того, повышенная, но единая ставка в размере 30 % устанавливалась для налогоплательщиков, не являющихся налоговыми резидентами. Одновременно с отменой пониженной ставки на дивиденды начались разговоры о том, что необходимо вернуться к прогрессивной шкале налогообложения НДФЛ.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ. Один из них предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн рублей в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносились в Госдуму и так же регулярно отклонялись ею. Например, такой законопроект, внесенный в октябре 2013 года депутатами от фракции «Справедливая Россия», был возвращен его инициаторам спустя два месяца по причине отсутствия заключения Правительства, после чего так и не был внесен повторно.Таким образом, власти демонстрировали желание сохранить плоскую шкалу НДФЛ как наиболее эффективную, ведь неоднократно транслировалось, что благодаря ей наполняемость бюджета улучшилась, и введение прогрессивной ставки привело бы увеличению темпов «бегства капитала» из страны.

Однако в 2020 году, на фоне пандемии и разрастающегося экономического кризиса, президент публично озвучил инициативу об увеличении ставки НДФЛ до 15 % на доходы, превышающие 5 млн рублей в год. Это по сути означает введение «прогрессивной» шкалы с двумя ставками 13 и 15 % и одним порогом дохода – 5 млн рублей

Важно помнить, что законопроект вступит в силу с 2021 года.

Обзор по странам

Подоходный налог в Германии

Налоговые ставки и соответствующие им кривые эффективных налоговых ставок для одного субъекта и для супружеской пары. (Налоговая ставка 45 % не указана)

До 1990 года для расчёта налоговых ставок в Германии использовались формулы многочлена (полинома).

В 1990 году была введена новая комбинированная модель, которая значительно облегчила расчёт налогов.

В данном случае шкала совокупного годового дохода делится на 5 зон и выглядит следующим образом:

- зона 1 (нулевая зона): доход в этой зоне не облагается налогом;

- зона 2 (линейная): начальная ставка налога составляет 14 % и увеличивается линейно до 24 %;

- зона 3 (линейная): ставка налога в данной зоне растёт так же линейно, как в предыдущей зоне, но не так круто, с 24 % до 42 %;

- зона 4 (фиксированная): ставка налога в этой зоне постоянна и зафиксирована на уровне 42 %;

- зона 5 (фиксированная): ставка налога в этой зоне тоже постоянна и равна 45 %.

Подоходный налог в США

В США ставки федерального налога на доходы физических лиц (НДФЛ) взимаются по многоступенчатой схеме и по состоянию на 2014 год начинаются с 10 % и доходят до максимума в 39,6 %. Границы ступеней налогообложения зависят от семейного статуса налогоплательщика. Различают следующие категории: один (single) субъект, семейная пара и родитель-одиночка. В случае семейной пары подаётся совместная налоговая декларация. К этой же категории относятся вдова или вдовец, получающие пенсию за своего супруга или супругу (пенсии тоже облагаются налогом). Кроме федерального налога каждый штат взимает дополнительно свой налог. В результате суммарный налог может достигать 50 %.

Ставки федерального подоходного налога и соответствующая кривая эффективной налоговой ставки в США для супружеской пары, 2013 год

| Налоговаяставка | Налогооблагаемый годовой доход в долларах США | ||

|---|---|---|---|

| для одного субъекта | для супружеской пары | для родителя-одиночки | |

| 10 % | 0—9075 | 0—18 150 | 0—12 950 |

| 15 % | 9076—36 900 | 18 151—73 800 | 12 951—49 400 |

| 25 % | 36 901—89 350 | 73 801—148 850 | 49 401—127 550 |

| 28 % | 89 351—186 350 | 148 851—226 850 | 127 551—206 600 |

| 33 % | 186 351—405 100 | 226 851—405 100 | 206 601—405 100 |

| 35 % | 405 101—406 750 | 405 101—457 600 | 405 101—432 200 |

| 39,6 % | от 406 751 | от 457 601 | от 432 201 |

Подоходный налог в других странах

| Страна | Прогрессия (модель налогообложения) | Необлагаемый годовой минимум | Налоговые ставки | Годовой доход, когданачинает дейст. макс. ставка |

|---|---|---|---|---|

| Австралия (2014) | 4-ступенчатая | 18.200 AUD | 19; 32,5; 37; 45 % | 180.000 AUD |

| Австрия (2018) | 5-ступенчатая | 11.000 € | 25; 35; 42; 48; 50 % | 90.000 € |

| Бельгия (2014) | 5-ступенчатая | 8.680 € | 25; 30; 40; 45; 50 % | 37.750 € |

| Великобритания | 3-ступенчатая | 10.600 £ | 20, 40, 45 % | 150.000 £ |

| Германия (2014) | комбинированная 5 зон | 8.354 € | 14÷24; 24÷42; 42; 45 % + 5,5 % налог солидарности | 250.730 € |

| Греция (2014) | 8-ступенчатая | 12.000 € | 18; 24; 26; 32; 36; 38; 40; 45 % | 100.000 € |

| Израиль (2014) | 7-ступенчатая | 0 NIS | 10; 14; 21; 31; 34; 48; 52 % | 811.560 NIS |

| Испания (2014) | 7-ступенчатая | 0 € | Федеральные + региональные≈ 24; 29; 39; 47; 49; 51; 52 % | 300.000 € |

| Италия (2014) | 5-ступенчатая | 0 € | 23; 27; 38; 41; 43 % | 75.000 € |

| Канада (2014) | 4-ступенчатая | 0 $ | Федерал.: 15; 22; 26; 29 %+ региональные от 5 до 21 % | 136.270 $ |

| Китай (2014) | 7-ступенч.(на зарплату)5-ступенч. (на ИПД) | 0 ¥ 0 ¥ | 3; 10; 20; 25; 30; 35; 45 % 5; 10; 20; 30; 35 % | 960.000 ¥ 1.200.000 ¥ |

| Люксембург (2014) | 18-ступенчатая | 11.265 € | 8 % ÷ 40 % | 100.000 € |

| Нидерланды (2014) | 4-ступенчатая | 0 € | 5,1; 10,85; 42; 52 % | 56.532 € |

| Новая Зеландия(2013) | 5-ступенчатая | 0 $ | 10,5; 17,5; 30; 33; 45 % | 70.000 $ |

| Польша (2020) | 2-ступенчатая | 0 € | 17; 32 % | 85.528 PLN (19.906 €) |

| Словакия (2013) | 2-ступенчатая | 0 € | 19; 25 % | 34.402 € |

| Кипр (2014) | 4-ступенчатая | 19.500 € | 20; 25; 30; 35 % | 60.000 € |

| Финляндия | 4-ступенчатая | 13.099 € | 25,6, ?, ?, 49,1 % | 64.500 € |

| Франция (2014) | 7-ступенчатая | 6.011 € | 5,5; 14; 30; 41; 45; 48; 49 % | 500.000 € |

| США (2014) | 7-ступенчатая | 0 $ | федеральные: 10; 15; 25; 28; 33; 35; 39,6 % + региональные до 11 % | для одного — 406.751 $ для суп. пары — 457.601 $ родителя-од. — 432.201 $ |

| Швейцария (2014) | 10-ступенч. (для одного) 14-ступенч. (для суп. пары) | 14.500 CHF 28.300 CHF | 0,77 0,88 2,64 2,97…11,50 % 1; 2; 3; 4; 5; 6; 7; 8 …11,50 % | 755.200 CHF 895.900 CHF |

| ЮАР (2013) | 6-ступенчатая | 0 ZAR | 18; 25; 30; 35; 38; 40 % | 617.000 ZAR |

Примеры прогрессивной шкалы

В большинстве развитых стран действует прогрессивная шкала налогообложения в том или ином виде. Довольно сложная система применяется в Германии. Она относится к числу комбинированных. В зависимости от уровня дохода граждане делятся на пять налоговых классов. Те, кто зарабатывает менее 9 тыс. евро, находятся в первом классе и ничего не платят государству. Далее идут две зоны, где ставка возрастает линейно, начиная с 14%. За ними еще две, где ставка зафиксирована. Максимальный размер НДФЛ составляет 45%, он применяется только для доходов свыше 260 тыс. евро в год.

Не менее сложная многоступенчатая схема налогообложения действует в США. Порог перехода на новую ставку зависит от семейного положения человека – наличие брака, детей и т. д. При этом доход супругов учитывается совместно. Всего существует семь уровней от 10% до 39,6%. Дополнительно все должны платить взносы в пользу штата.

Еще более интересная система в Швеции. НДФЛ состоит из двухх частей: общенациональной и муниципальной. На уровне страны есть минимальный размер дохода, до достижения которого платить не нужно. Далее следуют две ступени со ставками 20% и 25%. На уровне муниципалитета все его жители платят одинаковый процент независимо от достатка, но ставка отличается в разных регионах. Она ниже там, где у власти находятся левые политики. Средняя итоговая ставка налога – 32%.

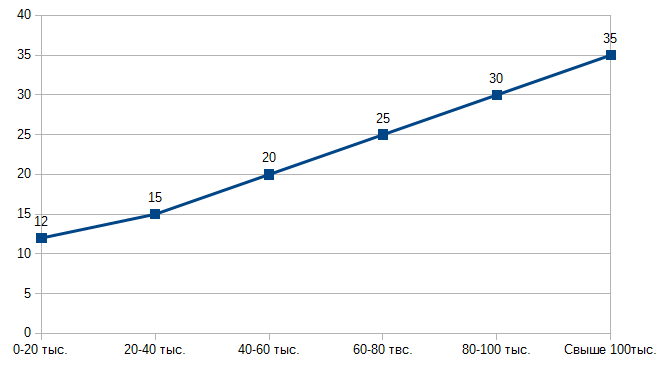

В России в 1998 г. была введена многоступенчатая система налогообложения. Она имела шесть уровней от 12% до 35%. Ее структура приведена на диаграмме ниже.

Уже в 2001 г. она была заменена на ныне действующую плоскую. Исторический опыт введения прогрессивных систем показывает, что они не вызывают ни замедления экономики, ни прироста налоговых поступлений. При этом такой шаг неизменно ведет к увеличению затрат на администрирование сборов.

Главный недостаток большинства прогрессивных шкал в том, что из-за скачкообразного изменения величины НДФЛ сумма, которая останется на руках у человека с доходом чуть выше очередной планки, может оказаться меньше, чем у того, кто находится на ступень ниже. Например, вы заработали 100 руб. и должны заплатить 12%. У вас останется 88 руб. А тот, кто получил 99 руб. и отчислил в бюджет 10%, будет иметь 89. Поэтому говорить о полной справедливости подобных схем не получается. Лучше всего проявляет себя линейная шкала, т. к. не допускает таких скачков.