Как вести раздельный семейный бюджет

Содержание:

- Мой способ распределения и учета бюджета на месяц

- Зачем вести семейный бюджет: плюсы и минусы

- Для чего нужно ведение и планирование семейного бюджета?

- Недостатки

- Шаг 3.Вести учет расходов

- Программы для планирования семейного бюджета

- Этапы ведения семейного бюджета

- Составляем бюджет на месяц без проблем

- Спланируйте траты, без которых не обойтись

- Основные составляющие семейного бюджета по типам планирования

Мой способ распределения и учета бюджета на месяц

Я пользуюсь второй таблицей. Суммы расходов я подобрал из “анализа финансов” своего банка.

В течении года я свел категории расходов к минимуму, а точнее к 5-ти. Основных из них 4. Я считаю, чем проще тем лучше.

Статистика по бюджетам не даст выйти за рамки.

- В расход “на месяц” входят товары для дома (химия, стиральный порошок, мыло и т.д.) и продукты.

- В категорию “ЖКХ” — свет, мусор, домашний интернет и сотовая связь.

- Категория “прочее”- одежда, запчасти на машину, в дом какие то вещи, развлечения и т.п. Бюджет по ней меняется каждый месяц. Поэтому в течении месяца мы пишем список покупок на следующий и примерную общую сумму покупок. На новый отчетный период в приложении Коинкипер 3 и в таблице выставляю новый бюджет исходя из общей суммы.

- Категория “трактор” — веду ее для себя, чтобы видно было сколько он принес дохода и сколько можно потратить на запчасти и топливо, не залезая в доходы семьи.

- Сезонные — сюда заношу траты, на которые откладываем каждый месяц определенную сумму (страховка машины, корма корове, дрова, дни рождения и т.д.).

Кому мой способ покажется не удобным или слишком простым, но меня все устраивает. Я трачу 1 — 2 минуту в день на занесение операций в приложение и примерно 30 минут в месяц на планирование бюджета.

Зачем вести семейный бюджет: плюсы и минусы

Смысл даже не в том, чтобы вести именно семейный бюджет, или, например, бюджет для путешествий. Важен сам принцип, который помогает при том же уровне доходов быстрее достигать определённых финансовых целей.

Основная проблема большинства людей в том, что они не контролируют свои траты. Они не знают, сколько денег каждый месяц уходит на еду, одежду, развлечения и какие-то совершенно ненужные вещи. Иногда они даже берут в долг, но продолжают мечтать о том, чтобы однажды купить машину или поехать на море.

Возникает вопрос: действительно ли человек так хочет на море, если позволяет себе каждые выходные ужинать в кафе и пить дорогое вино? Без сомнения, каждый ответит, что было бы здорово отправиться в отпуск, но сэкономленных на кафе денег на это точно не хватило бы. При этом мало кто догадывается, что если сократить ряд статей расходов, то накопить на поезду хотя бы за год не составит труда.

Да, есть важные вещи, на которых экономить не стоит

Но важно делать осознанный выбор, что всё-таки нужно приобрести, а от чего можно отказаться. А это возможно только в том случае, если вы знаете, сколько именно денег уйдёт в итоге

К тому же, очень важно понимать, какие мечты и цели для вас стоят в приоритете.

Помимо прочего, вести семейный бюджет – значит иметь возможность объяснить свои финансовые решения членам семьи. Например, жена предъявила мужу претензию: он купил себе Макбук за 50 тысяч, потратил такую огромную сумму, при том что ей они уже давно ничего не покупали. Если муж ведёт бюджет, то он в два счёта обрисует супруге реальную картину: помимо Макбука он за весь год приобрёл буквально пару комплектов одежды, в то время как общая сумма её небольших на первый взгляд покупок превышает 100 тысяч.

Одним словом, ведение семейного бюджета поможет наглядно увидеть, куда же уходит ваша зарплата. Вы заметите каждый случай, когда приобрели что-то «всего на тысячу рублей дороже», и поймёте, насколько из-за этого выросли общие расходы. Досконально отслеживая затраты, вы научитесь экономить на мелочах, что на самом деле является залогом грамотного управления бюджетом.

Важно понимать, что вести учёт расходов и экономить на всём подряд – это не одно и то же. Чтобы достигнуть какой-либо финансовой цели, эффективнее всего работать в двух направлениях одновременно: стараться больше зарабатывать и по возможности меньше тратить

В этом смысле семья – как предприятие, руководители которого стараются не только оптимизировать затраты, но и увеличить доходы.

Сложно добиться финансовой свободы, когда запросы растут быстрее доходов. Если люди тратят всё заработанное на какие-то сиюминутные желания и даже залезают в долги, они и при огромных доходах будут чувствовать себя нищими. Чтобы такого не происходило, необходимо контролировать свои расходы, а сэкономленное откладывать и вкладывать.

Решившись вести семейный бюджет, вы получите множество преимуществ:

- Вы всегда будете знать, на что уходит ваша зарплата. Не будет мучительных раздумий, почему кончились деньги и кто в этом виноват.

- После нескольких месяцев такого контроля вы сможете довольно точно определить размер каждой статьи расходов. Некоторые из них, которые покажутся неоправданными, можно будет осознанно уменьшить, а более важные – увеличить.

- Вы сможете подготавливаться к серьёзным тратам заранее, а значит, обходиться без кредитов и прочих займов.

- Бюджет будет очень кстати, когда вы захотите спланировать покупку или поездку. Он поможет вам узнать, сколько времени понадобится для накопления нужной суммы, или на чём можно сэкономить, чтобы сократить этот срок.

- Отправляясь в длительное путешествие, вы будете знать, на сколько времени хватит имеющихся средств.

- При увольнении с работы у вас будет точное представление о том, как долго можно искать новое место без страха потратить все сбережения.

- Вы станете более дисциплинированным как в финансовых вопросах, так и в целом.

Недостатков у ведения бюджета гораздо меньше:

- Учёт затрат и планирование покупок отнимает время. Хотя многие даже получают удовольствие, когда расписывают свой финансовый план вместе с долгожданными приобретениями и поездками. Но на это в любом случае придётся потратить часть своего свободного времени.

- Снижение расходов может стать навязчивой идеей, переходящей всякие границы. Начиная с разумного урезания затрат, есть шанс со временем привыкнуть экономить на всём вообще.

- Ещё одна опасность заключается в том, что, сосредоточившись на экономии, многие забывают о заработке. Когда вы постоянно планируете семейный бюджет в рамках текущего дохода, может сформироваться своеобразный блок, не позволяющий даже задуматься, что денег могло бы быть и больше.

Для чего нужно ведение и планирование семейного бюджета?

Рассмотрим простые примеры:

- зарплату еще не дали – денег уже нет

- хочется что-то купить – денег нет

- сломался холодильник – денег нет

- заболели зубы и нужно идти в частную клинику — денег опять нет

Думаю данные ситуации знакомы многим. Как раз для того, чтобы их избежать и нужно планировать семейный бюджет.

При этом важно понимать следующее:

- В любой момент может произойти какое-то событие, которое потребует дополнительных трат, но в кармане может не оказаться нужной суммы.

- Многие из происходящих в нашей жизни событий носят цикличный характер или имеют прогнозируемую дату наступления, соответственно, стоит запланировать и отложить на это деньги.

- Не нужно думать что придется себя обделять, ущемлять. Как раз наоборот, получается своего рода страховка от таких непредвиденных ситуаций.

- Без четкого плана зачем и для чего это делается не удастся получить результат.

Недостатки

В приведенном выше примере рассмотрен план расходов для одного человека, имеющего стабильный доход и собственное жилье. А как быть семье, где один кормилец и квартира куплена в ипотеку? Здесь обязательные траты, скорее всего, превысят 50 % дохода, а денег на развлечения останется минимум.

Часто сложно определить, к какой категории отнести те или иные затраты. К примеру, витамины, которые стоят недешево. Вроде бы, это нужно для здоровья, а значит, это обязательные расходы. С другой стороны, без витаминов можно прожить. Структура затрат может изменяться каждый месяц. К примеру, в январе нужно приобрести дорогостоящие витамины. А в феврале – установить новый фильтр для воды. Чистая вода необходима для здоровья, а значит, без этих расходов тоже не обойтись.

Итак, минусы метода:

- Субъективность в отнесении затрат к той или иной категории.

- Не подходит для некоторых семей, а также людей с нестабильным доходом.

Шаг 3.Вести учет расходов

Учет расходов поможет понять, куда уходят деньги, и потом скорректировать семейный бюджет. Есть специальные программы для учета, например:

- Изифинанс;

- Коин-кипер;

- Дзен-мани.

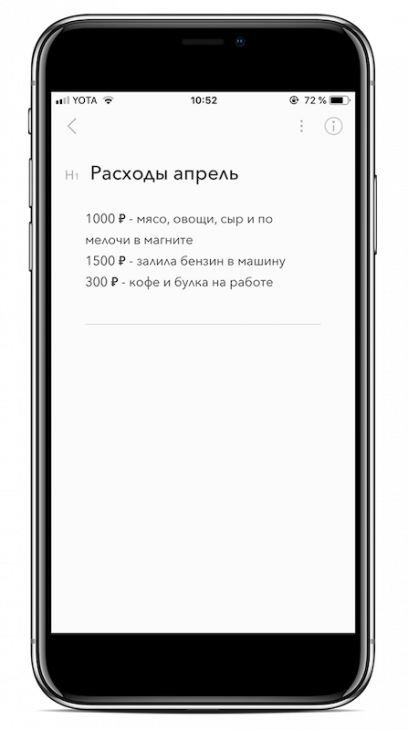

Но можно записывать траты просто в блокноте, заметках на телефоне или Экселе. Главное — чтобы было удобно и просто это делать. Со сложными программами есть риск забросить это дело.

Расходы можно записывать в гугл-таблице с подробностями

Расходы можно записывать в гугл-таблице с подробностями  Или кратко в заметках на телефоне

Или кратко в заметках на телефоне

Записывать расходы нужно, чтобы потом отнимать их из общего бюджета. В начале месяца в таблице с семейными расходами записано по статьям, на что сколько денег есть:

Когда тратим деньги на какую-то категорию, отнимаем из суммы в бюджете, сколько потратили. Например, отложили на ипотеку, вычитаем от строчки «Ипотека», закупили продукты из списка еженедельных на 1500 ₽, вычитаем из строчки «Продукты еженедельное».

Вычитать можно не каждый день, а раз в три — пять дней, но важно делать это регулярно, иначе траты забудутся и учет расходов будет неверным. Вот так будет выглядеть бюджет в середине месяца:

Вот так будет выглядеть бюджет в середине месяца:

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

А так — в конце:

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

Если вышли за пределы какой-то статьи расходов, придется компенсировать из другой, например, так получилось у Любы из таблички: она потратила на парикмахерскую больше, чем планировала, но зато сэкономила на развлечениях.

В следующем месяце нужно пересмотреть ту категорию, траты по которой получились больше плана. Надо подумать, будет ли такое повторяться, и если да, увеличить сумму.

Программы для планирования семейного бюджета

С тем, что вести семейный бюджет нужно обязательно, мы разобрались. Также мы выяснили, как его следует вести, а чего нельзя делать ни в коем случае. Самое время перейти к следующему пункту – а именно куда записывать доходы и расходы. Среди возможных вариантов – обычная тетрадка, амбарная книга или специальная программа. Удобнее всего для ведения учета использовать программный софт – тем более что он есть и для ПК, и для планшетов или смартфонов.

Преимущества специальных программ:

- Удобное формирование отчетов – ПО самостоятельно сформирует отчетность и предоставит вам данные для анализа семейного бюджета. Останется определиться со стратегией и разработать план дальнейших действий.

- Ведение нескольких типов счетов – например, общий бюджет дома, пифы, банковские депозиты, пр. Так вы ничего не забудете и не перепутаете.

- Возможность планирования финансов – а правильное планирование позволяет просчитывать шаги наперед.

- Расчет кредитов и вкладов с калькулятором – очень мотивирующая опция.

- Контроль за долгами – благодаря специальной программке, вы не забудете, где должны и сколько именно денег.

- Защита данных – информация шифруется паролем.

- Напоминания – о необходимых обязательных платежах и разовых ежемесячных тратах (например, взносы, подарки).

Мы назвали основные функции, которые есть практически во всех программах-планировщиках. Если это необходимо, вы сможете подобрать софт с другими возможностями, который будет максимально удобным для ведения вашего семейного бюджета.

Toshl Finance

Удобное приложение для смартфона, которое самостоятельно конвертирует валюты, будет удобным для командировок и отпусков. Результаты из него можно экспортировать в любые удобные компьютерные форматы – например, PDF, Excel либо Google Docs.

Expense Manager

Бесплатное приложение с полным набором базовых функций, необходимых для ведения семейного бюджета. Данные сохраняются на сервере, возможна их обработка в удобные графики. Есть виджет для быстрой фиксации расходов.

HomeBudget with Sync

Визуально софт выглядит немного топорным, зато в использовании он очень удобен. Позволяет вести несколько разных счетов одновременно, в том числе с настольного ПК, распределять финансы и синхронизировать данные.

Spendee

Простая и очень симпатичная программка, в которой есть все необходимое. Ее настройки трудно назвать полными, зато вносить данные в базу проще простого.

Бюджет 1.2

Программа для контроля сбалансированности прихода и расхода финансов. Может использоваться для личных, семейных и корпоративных целей.

Домашняя бухгалтерия Lite

Как и Бюджет 1.2, это простая и очень функциональная программа. Ее можно использовать не только для семейных целей, но и, например, для ведения бухгалтерии небольшой компании.

DepoMan

Бесплатная программа для учета счетов физлиц и личных банковских вкладов.

Мы рассмотрели самые популярные программки и приложения для ведения семейного бюджета – разумеется, на них список не заканчивается. Желаем вам успехов в деле наведения порядка в своих финансах!

Этапы ведения семейного бюджета

С основами разобрались, с сервисом личных финансов определились, пора переходить к действию! Рассмотрим основные этапы формирования семейного бюджета.

1. Спланируйте источники доходов и категории расходов

Составьте список источников доходов, включив в него все возможные источники поступления денег в семейную копилку. Возможно имеет смысл добавить в этот список льготы от государства, или доход с подработок, которые вы в последнее время забросили 😉

После этого соберите все возможные категории расходов — то, куда у вас тратятся деньги. Не забудьте учесть то, что обычно забывается — крупные покупки, страховки, налоги, подарки.

В MoneyKeeper вы можете создать удобную структуру категорий расходов, а чтобы упростить вам выбор, мы создали несколько примеров, как это может выглядеть.

2. Начните учет доходов и расходов

Начните записывать все расходы и доходы вашего семейства в MoneyKeeper, выбирая актуальные категории. Так, в течение месяца начнет формироваться карта ваших поступлений и трат, и вы сможете увидеть реальную картину в разделе Отчеты.

Совсем не обязательно скрупулезно сопоставлять каждый потраченный рубль с определенной категорией. Ваша цель не в максимально детализированном учете, а в понимании, на что в целом уходят деньги.

Лайфхак:

Вместо категорий «Продукты», «напитки», «хозтовары» можно просто создать категорию «Супермаркеты» и записывать туда всю сумму покупки.

В первое время вы, возможно, решите изменить структуру категорий расходов или добавить новые. Это нормально, подстраивайте систему под себя.

Лайфхак:

Используйте теги! Например, помечайте каждый необязательный расход тегом «ерунда», а в конце месяца в отчете посмотрите, сколько денег вы потратили на всякие мелочи.

Не пытайтесь сокращать расходы, ваша задача — получить исходную структуру вашего баланса, которую далее мы будем анализировать и оптимизировать.

3. Проанализируйте собранные данные

В течение 1-3 месяцев вы увидите реальную картину по всем поступлениям и затратам в вашей казне и, скорее всего, удивитесь, сколько денег утекает на казавшиеся незначительными мелочи.

Ответьте на вопросы:

- Получается ли покрывать все расходы без привлечения кредитки?

- Сколько вы тратите на оплату процентов по кредитам?

- Часто ли вы делаете эмоциональные, необдуманные покупки?

- Проанализируйте подписки — все ли вам действительно нужно?

- Сколько денег вы тратите на вредные привычки: алкоголь, сигареты

- Есть ли смысл сократить потребление фастфуда или «кофе с собой»?

Скорей всего, у вас будет много вопросов. Самое время их обсудить вместе со своей второй половинкой и расставить приоритеты с учетом ваших целей.

4. Спланируйте цели

Это один из ключевых этапов при составлении семейного бюджета. Если вы четко пропишете все финансовые цели, у вас появится возможность спланировать, какую сумму нужно ежемесячно откладывать для достижения каждой из них.

Классические финансовые цели — накопить определенную сумму на отпуск, обучение ребенка или первый взнос по ипотеке.

Одной из популярных финансовых целей является формирование инвестиционного капитала и достижение финансовой свободы за счет пассивного дохода от инвестиций в ценные бумаги.

В MoneyKeeper вы можете добавить все цели, требующие накопления средств, и удобно планировать необходимые суммы при составлении ежемесячного бюджета. Попробуйте бюджетирование целей в MoneyKeeper!

5. Следуйте стратегии

Суть стратегии ведения бюджета — достижение долгосрочных финансовых целей и/или получение постоянного положительного результата (финансовая стабильность семьи и полный контроль над деньгами) в условиях ограничений источников дохода.

Что такое консьюмеризм можете уточнить на википедии.

Как бы вы не стремились увеличить доходы семьи, вам никогда не будет «достаточно», так устроена потребительская психология в современном мире консьюмеризма. Поэтому ежемесячное составление бюджета позволит сбалансировать доходы и расходы и обеспечит достижение финансовых целей вашей семьи.

В конце каждого месяца собирайтесь вместе за чашками с любимыми напитками и подводите итоги: уложились ли в бюджет, получилось ли сократить необязательные расходы, насколько подрос инвестиционный счет и появились ли идеи по новым покупкам акций.

Спланируйте бюджет на следующий месяц. В идеале, если со временем вы перейдете на бюджетирование расходов нового месяца за счет доходов прошедшего. В этом случае в течение месяца вы тратите деньги, полученные в прошлом, а поступающие средства откладываются для планирования бюджета на следующий. Такой подход даст ощущение полного контроля над семейными финансами — попробуйте!

Составляем бюджет на месяц без проблем

Многие думают, что создание структуры доходов и расходов, ведение домашней бухгалтерии, а также контроль за финансовыми потоками, это чрезвычайно сложное и непосильное для новичка занятие. Это распространенная ошибка и бояться не следует, ведь все не будет контролироваться никем иным, кроме вас самих. Даже если на первых порах вы наделаете досадных ошибок, то через месяц, проанализировав ситуацию, сможете с легкостью их исправить. Предлагаем вам рассмотреть пошаговую инструкцию по созданию и распределению семейного бюджета, а вот планировать его можно как вручную в обычной тетради, так и в специальных программах, бесплатных вариантов которых полным-полно в сети.

Выполнимые и реальные цели

Первое, что говорят психологи, которые имеют дело с подобными вопросами, это невозможность долго экономить только ради того, чтобы экономить. Всегда необходимо ставить реальные осуществимые цели и методично идти к ним, пока они не будут достигнуты. Причем стоит понимать, что лучше двигаться от меньшего к большему, потому, что «Стать мультимиллиардером» – это достаточно туманно и невнятно, на это можно истратить и сорок, и пятьдесят лет, но все равно не достичь успеха. Цель должна быть осуществима, реальна и достижима в ближайшем будущем. Еще лучше, разделить все цели на три основные подкатегории.

- Краткосрочные: новый смартфон или иной девайс, покупка брендового предмета одежды, погашение незначительного долга.

- Средней срочности: поездка в отпуск на море, приобретение автомашины или мотоцикла, дорогая шуба, расширение жилищных условий, утепление и переоборудование дома, новая мебель.

- Долгосрочные: помощь взрослым детям, накопление достойной пенсии по специальным программам, ипотека, приобретение недвижимости за границей и прочее.

При составлении таких планов следует быть максимально реалистичными, потому сперва ставить достижимые цели. К примеру, при зарплате в 20 тысяч, лучше сначала насобирать на установку новых оконных конструкций, утеплить дом, что позволит больше экономить на отоплении, и только потом уже думать о покупке нового авто, есть это не рабочая необходимость.

Правильное определение доходов и расходов

Для того, чтобы правильно распределять средства, им сперва требуется дать четкое определение, чем стоит заняться сразу же после того, как окончательно определитесь с целями в краткосрочной и долгосрочной перспективе.

Структура формирования доходов

- Заработная плата главы семейства, чаще всего это муж.

- Зарплата супруги.

- Социальные пособия.

- Пенсии.

- Проценты по депозитам и вкладам.

- Дополнительные доходы (подработки, подарки, неучтенные премии и прочее).

Формирование расходов

- Продукты питания и необходимые бытовые мелочи.

- Медицинское обслуживание и лекарства.

- Транспортные расходы.

- Коммунальные услуги (газ, свет, вода, отопление, квартплата, услуги связи, интернет).

- Предметы одежды.

- Личные расходы каждого члена семейства, включая детей.

- Образование.

- Подарки.

- Развлечения и увлечения, хобби, активный досуг, путешествия.

Данные списки были составлены примерно, каждый может внести в них собственные корректировки, которые максимально соответствуют потребностям и возможностям.

Отлеживайте все траты и разделите потребности с желаниями

Сесть и со старта составить расходно-приходную таблицу получится едва ли. Для того, чтобы четко определить, куда же, собственно, утекают ваши денежки, придется потратить месяц, а может и несколько. Все это время придется записывать каждую трату, даже если это жевательная резинка или бублик в закусочной на углу. На нашем сайте вы можете абсолютно бесплатно скачать таблицу примерных расходов, и скорректировать ее под свои нужды и правила.

Когда вы начнете записывать каждую свою покупку, вы с удивлением обнаружите, как много ненужных, бесполезных вещей покупаете чуть ли не ежедневно. Незапланированные и импульсивные покупки могут серьезно и регулярно бить по семейному бюджету, потому стоит провести четкую грань, между «хочу» и «нужно». Двадцать пятая пара кед, это вовсе не необходимость, а вот учебники для поднятия квалификации, купить нужно обязательно.

Спланируйте траты, без которых не обойтись

Следующий шаг – потратить деньги на то, без чего вам будет очень тяжело жить.

Проезд

Посчитайте, сколько вы тратите на проезд до места работы и обратно, до магазинов и пр. Эта сумма – в какой-то мере тоже ваш «обязательный» расход, потому что пешком вы ходить вряд ли будете.

Питание

Определите, сколько денег вам нужно на питание. Для себя и своей семьи. Отложите требуемую сумму, чтобы тратить ее в течение месяца.

Если ваши дети обедают в школе – вы наверняка будете знать точную сумму, которая нужна им, чтобы получать школьное питание. В таком случае планировать траты будет еще легче.

Одежда

Вы должны учесть траты на одежду с учетом смены сезонов. Зимой вы не сможете ходить в летней одежде, для переходных сезонов (весны и осени) вам тоже нужно будет одеться особым образом.

Всё, с этой категорией трат тоже закончили.

Отложите деньги для подушки безопасности

Финансовой подушкой безопасности принято называть такие суммы денег, которые нужны вам для жизни в течение 3-6 месяцев. Они пригодятся на тот случай, если вы лишитесь своей работы, если вам или вашим близким срочно потребуется медицинская помощь, если вы зальете своих соседей снизу и так далее.

На финансовую подушку надо ежемесячно откладывать 10-15 % денег. Нельзя тратить деньги на разные прихоти, пока этот процент не отложен. Иначе ваше финансовое будущее окажется под серьезной угрозой, помните об этом.

У меня есть отдельная статья про финансовую подушку безопасности. Она небольшая, я даю там много интересных лайфхаков, в частности, о хранении денег. Прочитайте.

Отложите деньги на инвестиции

Желательно выделять на инвестирование от 10 до 25 процентов денег. Вы должны инвестировать их, чтобы обеспечивать себе финансовую стабильность в старости и иметь нечто большее, чем просто пенсию.

Инвестировать – не значит рисковать. Есть очень много надежных финансовых инструментов, в которые можно спокойно вкладывать деньги. Например, облигации. Особенно – ОФЗ (облигации федерального займа), которые выпускает государство.

Основные составляющие семейного бюджета по типам планирования

1. Раздельный семейный бюджет.

Для каждого члена семьи привычно планировать свои расходы в индивидуальном порядке и распределять свой доход. Для молодых семей характерно делить совместные расходы поровну и договариваться по поводу каждого. Такой вид планирования трат рационален в начале семейной жизни, когда нет детей и общего имущества. Или, наоборот, для пожилых пар, которые уже не обременены совместными заботами о детях, когда обоюдно нажитое условно поделено, и где каждый живет по своему, устоявшемуся жизненному укладу.

В раздельном планировании семейного бюджета значимую часть занимает договоренность между супругами. Это некоторым образом напоминает деловое соглашение между партнерами в бизнесе.

Бывают семьи, на мой взгляд, впадающие в крайности, когда даже коммунальные услуги оплачиваются мужем и женой совместно, в соответствии с размерами пользования каждого. Например, жилая площадь делится между супругами поровну, и каждый оплачивает за ту часть, которой пользуется в большей степени (муж – за гараж, жена – за кухню, и т.д.).

2. Совместный семейный бюджет.

Самый простой способ ведения хозяйства, однако и у него есть подводные течения, появляющиеся в том случае, когда один член семьи вкладывает в семейный бюджет больше других. Чтобы избежать неприятных моментов, изначально супругам необходимо обговорить, что независимо от вложений, если бюджет общий, то и расходовать его супруги должны наравне.

На деле распоряжение «общей кассой» постоянно пересматривается и корректируется. Происходит это, как правило, по желанию супруга, зарабатывающего больше. Особенно сильно на равные траты реагирует жена, когда она вкладывает больше мужа. Если смотреть на это с точки зрения психологии, то такую реакцию можно объяснить конфликтом реальности с исторически устоявшимся представлением об укладе семьи, где мужчина – добытчик, которые приносит доход в дом, а жена – хозяйка, которая им распоряжается. Проблема может возникнуть и на том основании, что некоторые независимые личности, стремящиеся к свободе и самостоятельному планированию своей жизни, испытывают дискомфорт при общем бюджете, где необходимо отчитаться за каждую покупку и заработанную копейку. Так появляются «заначки» от своей половинки, и общий семейный бюджет плавно переходит в смешанный.

Совместное планирование семейного бюджета еще называют «иждивенческой моделью», так как фактически в таких ситуациях один супруг находится на содержании у другого. Сохранить равноправие голосов при таком укладе сложно, ведь старо как мир понятие: кто платит, тот и решает.

3. Смешанный вид бюджетирования.

Самый популярный и удобный вид семейного бюджета, когда имеется и «общая касса», и личные деньги у каждого участника. Здесь главенствуют солидарность и договоренность, когда супруги часть своих доходов откладывают на общие расходы, а часть оставляют на свои личные нужды, которые не обязаны включать в список расходов и отчитываться за них. Долевой вклад участников смешанного семейного бюджета может быть двух видов:

- когда партнеры вкладывают одинаковый процент от своих доходов, и кто зарабатывает больше, тот и отдает больше;

- супруги вкладывают поровну, и тот, кто зарабатывает меньше, довольствуется меньшей суммой на личные расходы, при этом размер общей кассы остается неизменным.

Негласно считается, что последний вид вклада в семейный бюджет предполагает развитие личного мотива к стремлению увеличить свой заработок супругу, который имеет меньший доход.

Учет и планирование семейного бюджета подчиняются определенным целям, связанным, например, с режимом жесткой экономии, или отвечающим на требования воспитания и дисциплины в конкретной семье. Капитализм процветает, и уже в начальной школе детей учат распоряжаться финансами и предлагают изучать понятие семейного бюджета и способы его планирования. Закладывание данной информации на подсознательном уровне помогает формировать в детских умах аналитические способности, которые в будущем помогут избежать ошибок, связанных с оценкой своих финансовых возможностей.