Какие налоги платит общество с ограниченной ответственностью (ооо) в 2020 году

Содержание:

- Виды налогов

- ЕНВД

- Алгоритм выбора системы налогообложения

- Упрощенная система налогообложения для ООО

- УСН

- Упрощенная система налогообложения (УСН): УСН доходы, либо УСН доходы минус расходы

- Разновидности систем налогообложения ООО в РФ

- Характеристика общей системы налогообложения

- Четыре способа получения информации

- Какую систему налогообложения лучше выбрать для ООО? ↑

- Платежи и сборы, уплачиваемые вне зависимости от налогового режима

- Какие системы бывают

- О системах

- Заключение

Виды налогов

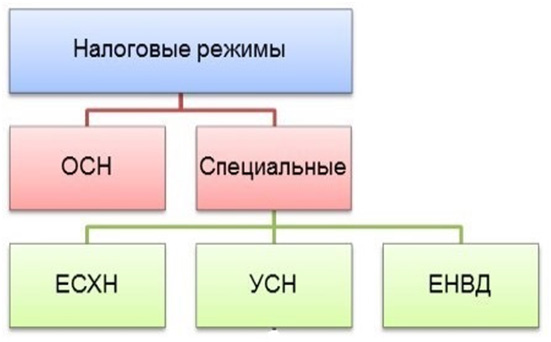

Общество с ограниченной ответственностью может платить налоги по одной из следующих систем:

- Упрощенная система налогообложения, или УСН;

- Традиционная (обычная) система налогообложения (ОСН);

- Единый сельскохозяйственный налог;

- Единый налог на вмененный доход (ЕНВД).

Каждый из этих вариантов обладает своей спецификой.

Обычная система налогообложения

Работая по обычной системе налогообложения (далее – ОСН), ООО платит налоги следующего размера:

- Налог на прибыль в размере 20%;

- НДС (налог на добавленную стоимость) в размере 18%;

- Налог на имущество в размере 2,2%;

- ЕСН с вознаграждений физлицам в размере 26%;

- Отчисления в фонд оплаты труда в размере 36,2%, 33,2% из которых идут в Пенсионный Фонд, 1,6% — в фонд по безработице и 1,4% — в фонд социального страхования.

НДС выплачивается каждый квартал, и платеж возможно рассрочить на три месяца. Суммы налога на добавленную стоимость подтверждаются с помощью счет-фактур.

Помимо перечисленных выше налогов, в связи со спецификой деятельности конкретного ООО возможен ряд дополнительных сборов.

Например, при наличии оборота подлежащих акцизу товаров – акцизный сбор, отдельный налог для собственников транспортных средств, налог в случае репатриации доходов от нерезидентов. Также в отдельных случаях взымается налог на землю, сбор за загрязнение окружающей среды, коммунальный налог, сбор за специальное водопользование и другие виды выплат.

Кроме того, все предприниматели обязаны удерживать налог с физических лиц, так называемый, зарплатный налог (НДФЛ).

При ОСН ООО необходимо полностью вести бухгалтерский учет.

При работе по ОСН невыгодно сотрудничество с компаниями, работающими на УСН. Пожалуй, это основной минус ОСН. Кроме того, налог на ООО в год весьма велик, а обилие бумажной волокиты существенно усложняет ведение дел. Поэтому обычная система лучше всего подходит не начинающим, но крупным ООО, обладающим солидным опытом в бизнес-сфере.

Упрощенная система налогообложения

Для начинающих ООО лучшим вариантом является УСН. Решив использовать эту систему, следует заявить о своем желании еще на этапе регистрации. Если же вы хотите перейти на УСН, заявление нужно подать не позже 31 декабря накануне года перехода на новую систему. Применяется данная система в добровольном порядке.

Помните, что вы имеете право применять УСН только в случае, если в штате вашего ООО не более ста человек, кроме того, существует определенный лимит дохода организации.

Таким образом, УСН является отличным налоговым режимом для представителей малого бизнеса. Расчет налогов ООО существенно упрощается благодаря освобождению от уплаты ряда налогов (например, НДС, а также налогов на прибыль и на имущество), количество необходимых отчетов существенно меньше, кроме того, ООО предоставляется ряд льгот.

При уплате единого налога, ООО самостоятельно выбирает облагаемый налогом объект: прибыль или «доходы минус расходы».

Существует ряд случаев, когда, вопреки установленному правилу, ООО на УСН облагаются налогом на прибыль. Происходит это, когда, к примеру, при переходе ООО на УСН в ООО остались ценные бумаги, приносящие доход. Этот доход и подлежит обложению налогом.

Кроме того, при наличии в ООО сотрудников, ООО обязано выплачивать и НДФЛ – «зарплатный» налог. Помимо него, за сотрудников выплачиваются также взносы за пенсионное и социальное страхование, являющиеся обязательными, а также взносы на травматизм.

Единый налог на вмененный доход

Единый налог на вмененный доход (далее – ЕНВД) может быть установлен лишь местными законами и уместен лишь в отношении ряда видов деятельности, таким образом, выбрать этот вид налогообложения самовольно невозможно.

При ЕНВД налоговый учет ООО упрощается, благодаря освобождению от уплаты налогов на имущество и прибыль, а также НДС. Особенностью данной системы является то, что ООО платит налог не с реальной прибыли, а с вмененной, регламентируемой для каждого конкретного рода деятельности. Сроки уплаты данного налога для ООО истекают в конце каждого квартала, а базой для исчисления ЕНВД является величина вмененного дохода, ставка же составляет 15% от него.

Помимо этого, ООО выплачивает налоги с зарплатных выплат сотрудником, удерживая НДФЛ и начисляя взносы в страховой фонд.

Единый сельскохозяйственный налог

Единый сельскохозяйственный налог применим лишь в случае специфического вида деятельности – к примеру, при переработке или производстве сельскохозяйственной продукции. Таким образом, выбрать эту систему налогообложения самостоятельно вы не имеете права.

ЕНВД

Единый налог на вмененный доход (проще говоря, «вменёнка») для субъектов малого бизнеса предполагает оплату налога с потенциально возможного дохода. Ставка разнится (от 7 до 15% в зависимости от региона «прописки» бизнеса). Тоже обязательны страховые взносы.

Что касается НДФЛ 13%, то его надо платить лишь за наемных работников (от оплаты за себя предприниматель освобождается, если получает выручку от предпринимательской деятельности, а не зарплату).

Однако, с 2021 года этот налоговый спецрежим полностью перестанет действовать, поскольку данная система, по расчетам налоговиков, способствует уклонению от налогов. Так что бизнесмены, работающие по ЕНВД, должны будут избрать другую систему налогообложения либо придется работать по ОСНО.

Алгоритм выбора системы налогообложения

Итак, мы разобрались в основных элементах российских налоговых систем. Что со всем этим делать? Надо оценить — требованиям каких налоговых режимов удовлетворяет ваш бизнес.

- Начинать надо с выбранного вида деятельности, а именно – под требования каких систем налогообложения он вписывается. Например, розничная торговля и услуги подходят под УСН, ОСНО, ЕНВД и ПСН. Сельхозпроизводители могут работать на ОСНО, УСН и ЕСХН. Организации и ИП, занимающиеся производством, не могут выбрать ЕНВД и ПСН. Индивидуальные предприниматели могут приобрести патент на услуги производственного характера, такие как изготовление ковров и ковровых изделий, колбас, валяной обуви, гончарных изделий, бондарной посуды, изделий народного промысла, сельхозинвентаря, очковой оптики, визитных карточек и др. Самый широкий выбор видов деятельности из специальных налоговых режимов – у УСН.

- По организационно-правовой форме (ИП или ООО) ограничения невелики – патент могут приобретать только индивидуальные предприниматели, но преимущества патента организациям легко можно заменить режимом ЕНВД, если он применяется в выбранном регионе. Остальные налоговые режимы доступны и физическим, и юридическим лицам.

- По количеству работников самые жесткие требования у патентной системы налогообложения – не более 15 человек. Ограничения же по работникам для УСН и ЕНВД (не более 100 человек) можно назвать для начала деятельности вполне приемлемыми.

- Лимит предполагаемого дохода для УСН — 150 млн. рублей в год, пожалуй, трудно будет выдержать его только торгово-посредническим фирмам. Для ЕНВД такого ограничения доходов нет, но разрешена только розничная торговля, а не оптовая. Наконец, лимит в 60 млн. рублей для патентной системы налогообложения довольно трудно преодолеть с учетом ограниченного числа работников, поэтому можно назвать это требование не очень существенным.

- Если вам необходимо быть плательщиком НДС (например, ваши основные клиенты – плательщики НДС), то лучше выбрать ОСНО. Но здесь надо хорошо представлять себе, какой окажется сумма выплат по НДС, и сможете ли вы без проблем вернуть входящий НДС из бюджета. В ситуации с этим налогом практически невозможно обойтись без квалифицированных специалистов.

- Вариант УСН Доходы минус расходы может, в некоторых случаях, оказаться самым выгодным по суммам единого налога к уплате, но здесь есть серьезный бюрократический момент — подтверждение расходов. В этом случае надо знать, сможете ли вы предоставить подтверждающие документы (подробнее смотрите в статье, посвященной УСН Доходы минус расходы).

- После того, как вы подобрали для себя несколько вариантов налогообложения (напоминаем, что ОСНО всегда может быть в этом списке), стоит сделать предварительный расчет налоговой нагрузки. Целесообразнее всего обратиться за этим к профессиональным консультантам, но самые простые примеры расчетов мы приведем здесь.

Примечание: нижеприведенные примеры для простоты сравнения имеют условный характер (например, ЕНВД рассчитывают поквартально, а мы сравниваем годовые суммы налогов), но подходят для сравнения налоговой нагрузки.

Упрощенная система налогообложения для ООО

«Упрощенку» вы можете использовать с момента регистрации. Для этого в течение 20 дней после образования компании подайте заявление о переходе на упрощенную систему налогообложения в МНС. Если вы не успели подать заявление вовремя, то перейти на «упрощенку» можете со следующего календарного года. Если вы применяли УСН в 2016 и ваша валовая выручка превысила 1 370 000 рублей, то в 2017 году вы не можете использовать УСН.

УСН с уплатой налога на добавленную стоимость. Вы платите налог по ставке 3% от выручки плюс налог на добавленную стоимость.

УСН без уплаты налога на добавленную стоимость. Вы платите налог по ставке 5% от выручки. Если ваша выручка в минувшем году была больше 940 000 рублей, то вам придется в 2017 году платить и НДС.

Выбор оптимальной системы налогообложения поможет законным путем снизить «налоговое бремя» на вашу компанию. Мы рекомендуем обращаться за оптимизацией налогового учета в профессиональную консалтинговую компанию. Потому что налоговое законодательство часто меняется. И незнание изменений не освободит вас от штрафов налоговой после проверки.

УСН

Это специальная система, созданная государством с целью снижения налоговой нагрузки и упрощения подачи отчетности налогоплательщиком. Отсюда и ее название – упрощенная система налогообложения.

Неоспоримые плюсы выбора УСН для ООО:

- выплата единственного налога раз в три месяца;

- сдача отчетности единожды в год.

Кроме того, организация вправе выбрать оптимальный вариант уплаты налога:

- 6% от доходов ООО;

- до 15% от доходов, от которых отнимается сумма затрат.

УСН позволяет снизить нагрузку за счет вычета сумм, потраченных на страховые взносы.

Тем не менее, не каждая организация вправе применять УСН. Прежде всего, государство устанавливает лимиты на некоторые виды деятельности.

Так, УСН остается недоступной для нотариусов, банков, ломбардов, участников фондовых бирж и ряда иных организаций. Кроме того, даже если ООО может выбрать упрощенную систему, предпринимателю следует учитывать ряд ограничений:

- для организаций, с долей участников более 25%;

- для фирм, штат которых превышает 100 человек.

Предусмотрены и иные лимиты, установленные на объем основных средств, объем расходов и доходов. Стоит отметить тот факт, что государство лишает ООО права применения УСН при превышении некоторых ограничений.

Упрощенная система налогообложения (УСН): УСН доходы, либо УСН доходы минус расходы

Рассматриваемую систему обложения налогами в народе называют «упрощенка». Возможно два варианта ее применения – налогообложение доходов, либо прибыли (доходы минус расходы). Упрощенной систему называют, ввиду простого порядка сдачи отчетности, отсутствия необходимости расчета сумм уплаты значительного количества видов налогов, таких как НДС, налог на имущество.

Налоговые ставки достаточно низкие. При системе УСН доходы применяется ставка 6 %. Более того, регионы имеют право ее снижать до 1 %. Если применяется система УСН доходы минус расходы, налоговая нагрузка составляет 15 %, однако регионы могут ее снизить вплоть до 5 %.

Чтобы перейти на УСН, необходимо подать заявление об этом. Предусмотрен срок для его подачи – в течение 30 дней с даты регистрации фирмы. Если же компания хочет перейти на УСН по прошествии 30 дней с даты регистрации, можно подать уведомление в ФНС до 31 декабря года, предшествующего переходу. Например, если планируется перейти в 2019 году, уведомление надо подать до 31 декабря 2018 года.

Разновидности систем налогообложения ООО в РФ

Существует 4 системы налогообложения для фирмы, которая зарегистрирована в качестве ООО:

- Общая.

- Упрощенная.

- Сельскохозяйственная.

- Вмененная.

Какой бы не был выбран в данном случае налоговый режим, выплата по нему не является единственной. Кроме этого существуют другие виды взносов, некоторые из которых являются обязательными для всех.

Таким образом, расчет взносов во все внебюджетные фонды происходит с учетом определенной процентной ставки от заработной платы сотрудника:

- для Пенсионного фонда она составляет 22%;

- для ФСС – 2,9%;

- на обязательное медицинское страхование уходит 5,1%.

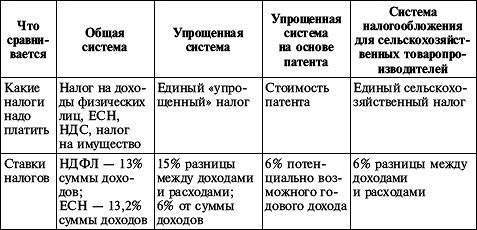

В целом, все выплаты можно представить в виде сводной сравнительной таблицы:

Чтобы вам было проще разобраться в вопросе выплаты налогов, рассмотрим по отдельности каждую систему.

№1. ОСНО (общая система налогообложения).

С помощью данной системы платить налоговые отчисления достаточно хлопотно. Такой способ налогообложения характерен для больших корпораций и компаний, например, торговых центров, где осуществляется огромный оборот денежных средств (доходы и расходы).

Если предприятие предпочло использовать ОСНО, то оно берет на себя обязательство платить налоги на имущество, прибыль, добавленную стоимость, единый социальный налог.

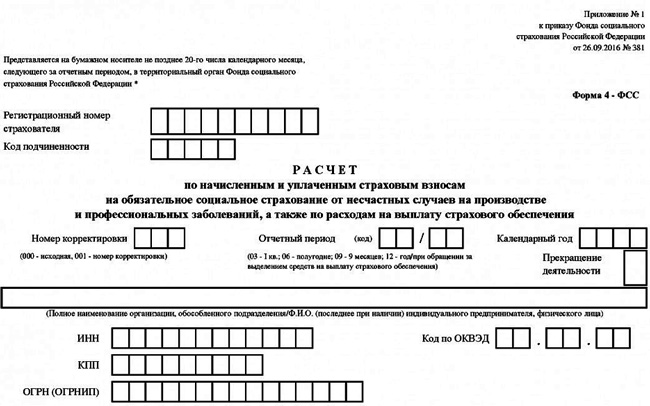

Также закон требует ежеквартально предъявлять в различные учреждения следующую финансовую отчетность:

- Документы в ФСС (фонд социального страхования).

- Документы в ПФР (пенсионный фонд России).

- Заполненную декларацию НДС.

Плюсы ОСНО:

- можно использовать в любом виде бизнеса;

- нет ограничений на размер прибыли;

- нет ограничений в количестве сотрудников;

- предоставляется возможность арендовать неограниченное количество помещений;

- если предприятие работает в убыток, налог на прибыль можно не платить.

Минусы ОСНО:

- большой размер взносов в государственную казну;

- строгое соблюдение правил к хранению всех отчетов и документации.

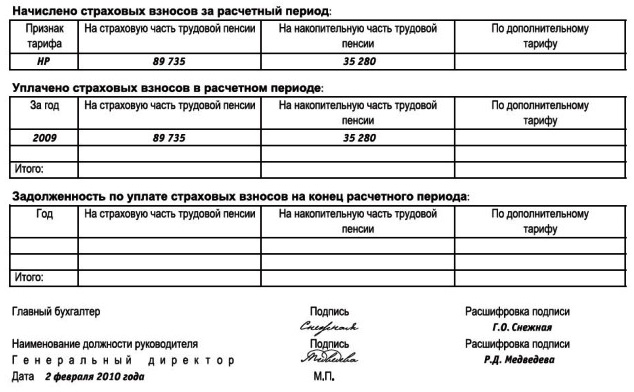

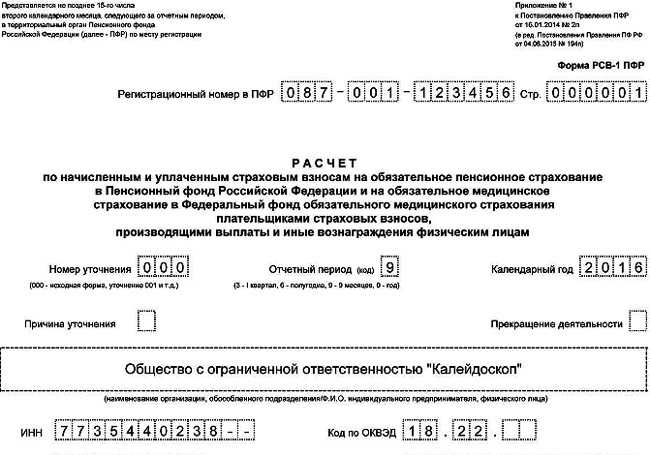

Как выглядит налоговая документация для ОСНО?

Так выглядит бланк расчета страховых взносов для ООО, выбравших ОСНО:

№2. УСН (упрощенная система налогообложения).

Чтобы платить соответствующие взносы за осуществления предпринимательской деятельности, начинающие бизнесмены предпочитают использовать вариант УСН. Он отлично подходит для фирм, которые не могут предугадать свою будущую прибыль.

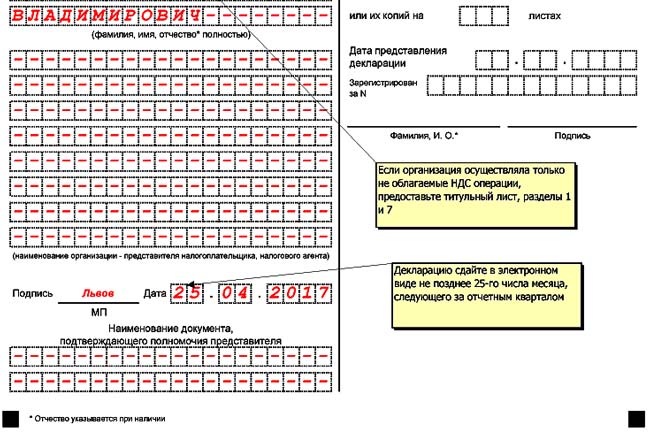

Для перехода на «упрощенку» достаточно написать заявления во время регистрации своего предприятия. Скачать его образец можно тут: https://www.regberry.ru/sites/default/files/content/files/uvedomlenie-o-perekhode-na-usn-2017-forma-26-2-1.PDF

Еще одной причиной, почему этим способом пользуется малый бизнес для того, чтобы платить налоги, являются заявленные требования по количеству персонала (до 100 человек) и размеру дохода (до 20 млн. рублей).

Используя данную систему налогообложения, ООО имеет право не платить налоговый вычет на доход, имущество, ЕСН и НДС. Закон предусматривает только оплату единого налога, осуществление страховых взносов и НДФЛ.

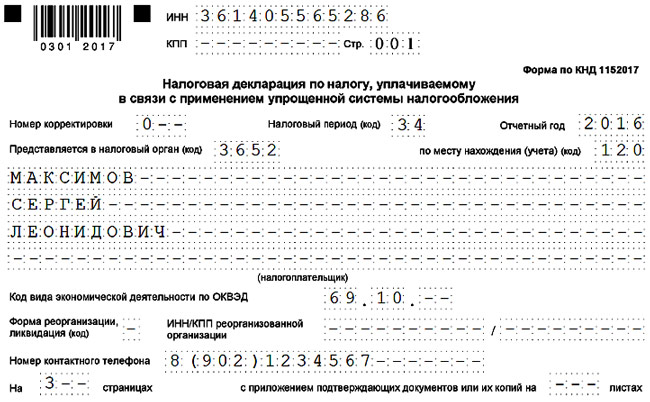

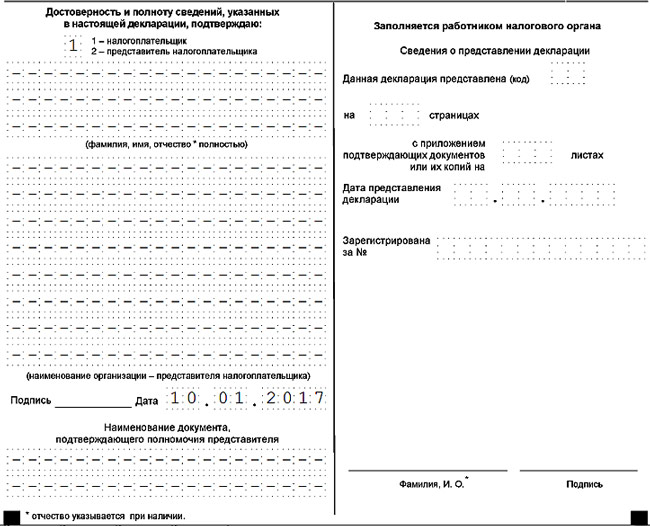

Таким образом, ООО должно вовремя подавать следующую документацию в налоговый орган:

- Заполненный бланк НДФЛ.

- Данные о количестве сотрудников в организации.

- Декларацию УСН.

Финансовую отчетность.

Отчет ФСС.

Форму расчета по страховым взносам.

Бухгалтерский баланс.

Плюсы УСН:

- небольшой размер взносов;

- требования к ведению отчетности упрощены;

- минимальное количество предоставляемых документов в налоговые органы.

Минусы УСН:

- ограничения по видам деятельности;

- запрещается открывать филиалы предприятия;

- ограничение в размере доходов.

№3. ЕСХН (единый сельскохозяйственный налог).

Из названия можно догадаться, что данный вариант оплаты налогов предназначен для компаний, которые работают в сфере сельского хозяйства (животноводство, растениеводство и т.д.)

Чтобы использовать эту систему, ООО необходимо соблюдать определенные условия:

- доход предприятия должен составлять больше 70% общего дохода;

- численность сотрудников не превышает 300 людей.

№4. ЕНВД (единый налог на вмененный доход).

Этот вариант применим, как к ООО, так и к ИП, при котором отчисления государству высчитываются не из прибыли, а из вмененного дохода. Тем самым ООО может не платить налог на прибыль, имущество и НДС.

Организации, которые имеют право перейти на такую систему, занимаются следующей трудовой деятельностью:

- Ветеринарная.

- СТО.

- Грузоперевозки.

- Розничная продажа.

- Услуги по наружной рекламе и т.д.

Плюсы ЕНВД:

- фиксированный налог;

- уменьшение НДФЛ;

- простота в ведении отчетности.

Минусы ЕНВД:

- не все виды деятельности доступны;

- платить налоги приходится даже в период отсутствия прибыли;

Характеристика общей системы налогообложения

При регистрации новой компании или ИП автоматически устанавливается общая система сборов налоговых отчислений, если при этом не было подано заявление перехода на спецрежим. На ОСН выплачиваются следующие виды перечислений:

- для индивидуальных предпринимателей – НДФЛ (налог на доход физических лиц) и НДС;

- для ООО – НДС, налог на прибыль и имущество. Их платят все без исключения предприниматели и физические лица.

При необходимости назначаются и другие виды выплат федерального и регионального значения (транспортный, земельный, акцизный, водный налог). Для предприятий на ОСН необходимым условием является ведение бухгалтерской отчетности и своевременная сдача ее в ФНС.

Бесплатно зарегистрируем ваш бизнес, пока вы занимаетесь своими делами

Подробнее

Четыре способа получения информации

Зная ИНН, можно получить нужные сведения следующими способами:

- лично посетить отделение ИФНС, сотрудники которого могут попросить написать официальное обращение;

- в режиме онлайн — на сайте ФНС (об этом речь шла выше);

- сведения можно попытаться получить и через горячую линию налоговой, но предоставляют их не всегда;

- при помощи мобильного сервиса ФНС. Номер и коды-команды можно узнать также на официальном сайте. Информация будет получена по СМС текстовым сообщением в ответ на запрос, содержащий индивидуальный номер налогоплательщика.

Ко всем иным сайтам, предлагающим подобные услуги, стоит относиться с осторожностью, источники их информации неясны

Какую систему налогообложения лучше выбрать для ООО? ↑

Разберемся, как правильно выбрать систему налогообложения для ООО. Каждый вид налогового режима имеет свои преимущества и недостатки.

Большая часть предпочитает выбрать специальную систему (УСН, ЕНВД, ЕСХН), так как:

- снижается налоговая нагрузка;

- уменьшается количество отчетности, которая сдается в налоговый орган;

- платится меньше налогов.

Но есть организации, которые могут работать только на ОСНО. При выборе налоговой системы стоит учесть, какой вид деятельности осуществляется, каков размер выручки фирма получает, много ли отчетов стоит готовить, какие особенности работы с юрлицами и физическими лицами, есть ли ККМ и т. д.

- на прибыль;

- на имущественные объекты (при наличии помещений);

- на транспортное средство (если осуществляется доставка продукции);

- НДС;

- страховые перечисления.

Юридические лица чаще всего останавливают при таком виде деятельности на УСН или ОСНО. Прислушайтесь к таким советам экспертов:

Большая часть компания работают на Упрощенной системе налогообложения с объектом «Доходы минус затраты».

Причины такого выбора:

- Наличие прозрачной схемы налогообложения.

- Быстрая постановка на учет.

- Отсутствие большого количества бухгалтерской документации.

- Минимум отчетов в налоговый орган.

Можно ли использовать ЕНВД? Если вы имеете стационарные розничные точки, а онлайн-магазин выступает в качестве витрины, то применение вмененки возможно.

При розничной торговле

ОСНО – режим, который создает для мелкого и среднего бизнеса в сфере торговли в розницу наибольшее количество проблем, поэтому лучше остановиться на одном из спецрежимов (УСН или ЕНВД).

Обычно при ОСНО в рознице размер налогов, что перечисляются в казну, превышает налоги на УСН и вмененке. Если вид деятельности попадает под налогообложение под ЕНВД, то лучше выбрать такой режим.

Единственный нюанс – использовать ЕНВД можно не везде. Перечень видов деятельности, которые облагаются в соответствии с данной системой, можно уточнить в региональном представительстве ФНС.

Преимущество работы на ЕНВД:

- Не нужно использовать контрольно-кассовые аппараты, что позволит розничному торговцу сэкономить на обслуживании ККМ и ведении кассовой книги.

- Минимальное количество отчетов.

Существенный недостаток – придется платить за ту площадь, что используется, на что не будет влиять наличие выручки. Не важен также тот факт, велась ли в течение определенного периода деятельность, а также были ли форс-мажорные обстоятельства.

УСН выбирают те, кто не может работать на едином налоге на вмененный доход из-за нарушения условий. 6% целесообразно использовать при существенной наценке (что является редкостью, а поэтому нечасто используется).

УСН 15% — система, которая наиболее предпочтительна. Удобна при затратном бизнесе, который и является розница. Недостаток – нужно платить налог (минимум 1%) даже тогда, когда получено убытки.

| При частном извозе | ПСН или ЕНВД |

| Для остальных | ЕНВД или ОСНО |

Для оптовой торговли

Чтобы определиться, стоит провести расчеты планового объема реализации, затрат и налоговой нагрузки. Можно с момента открытия попробовать использовать УСН, а затем перейти на общий режим.

Если контрагентами при оптовой торговли являются плательщики НДС, то работать с вами откажутся при наличии больших объемов. В таком случае нужно будет использовать ОСНО.

Если планируется небольшой объем продаж и выручка не превысит 60 млн. рублей, а численность сотрудников не выйдет за рамки 100 человек, то лучше остановить выбор на таком варианте, как УСН.

Платежи и сборы, уплачиваемые вне зависимости от налогового режима

Каждый начинающий бизнесмен столкнулся с вопросом выбора формы, в которой будет существовать бизнес. Самой распространённой формой существования малого бизнеса для России считается ООО (хозяйственное общество, ответственность которого по его собственным обязательствам ограничивается уставным капиталом).

Если для ведения бизнеса выбрана именно эта форма, то самое время определиться с налогообложением компании, так как оно повлияет на количество и размер различных отчислений.

Сразу после государственной регистрации ООО становится плательщиком налогов и встает на ОСНО – общую (стандартную) систему налогообложения. Если бизнес-процессы подразумевают определенные нюансы, то руководство может решить перейти к УСН (упрощенное налогообложение, т.е. “упрощенку”). Для этого подается соответствующая бумага в ФНС с 1.10 по 30.11. Новый налоговый режим начнет действовать для такого Общества с первого дня нового года.

Существенную часть всех налоговых выплат могут составлять следующие обязательные для всех ООО платежи:

- Акцизы.

- Налог транспортный, водный, земельный и на добываемые полезные ископаемые.

- Различные государственные, таможенные платежи.

- Сборы за эксплуатацию элементов животного мира и водных биоресурсов.

ООО, применяющее общие правила начисления и выплаты налогов (ОСНО)

Общая система выплаты фискальных сборов (ОСНО) для резидента, существующего в форме ООО, содержит целый список налогов, среди которых:

- федеральные

- региональные

- местные отчисления.

Федеральные отчисления взымаются с налогоплательщиков в любом регионе РФ, а региональные – только там, где приняты законы об их начислении. Местные налоги устанавливаются соответствующими органами власти.

Находясь на ОСНО, придется вести и сдавать строгую и довольно сложную бухгалтерскую документацию и платить следующие налоговые сборы:

- НДС (0%, 10% и стандартная ставка – 18%).

- Налог на определенное имущество, принадлежащее ООО.

- Налоговый сбор на прибыль (действующая ставка – 20%).

Для каждого из них устанавливается свой объект налогообложения и налоговая база.

Выбирать ОСНО стоит в случае, если:

- бизнес подразумевает ввоз товаров из-за рубежа и их растаможивание (во время которого и платится НДС)

- основная часть контрагентов такого юр. лица также находится на ОСНО.

- выбирать совсем не приходится, если численность сотрудников Общества превышает количество 100 человек, а деятельность не отнесена к налоговому режиму с уплатой налогового сбора ЕНВД.

Эти условия указаны в статье 346 НК РФ.

Невыгодность такой системы сбора налоговых отчислений заключается в том, что фискальный сбор на прибыль считается с той суммы, которая осталась после вычета расходов. Серьезной нагрузкой также ложится до 18% налога за добавленную стоимость (НДС). Плюс ко всему Общество, находящееся на ОСНО, ведет самый сложный бухгалтерский учет, требующий дополнительных расходов на опытных бухгалтеров.

Чтобы продолжать быть резидентом на ОСНО, не установлено никаких лимитов по годовой выручке Общества.

ООО на УСН

УСН или “упрощенка” представляет собой определенную налоговую льготу для резидентов с количеством сотрудников до 100 человек и может быть двух подвидов:

- Уплата 15% разницы между доходами и затратами организации согласно КУДИР (книге учтенных доходов и подтвержденных расходов ООО).

- Уплата 6% от доходов (доходами считаются все поступления денежных средств).

Некоторые регионы могут снижать эти ставки, поэтому они могут колебаться от 1 до 6 процентов, когда объектом налогообложения будет доход организации, и от 5 до 15% — когда разница между доходами и подтверждеными затратами Общества.

Упрощенцы освобождены от внесения платы налоговых отчислений со своей прибыли, кроме ситуации получения доходов в форме дивидендов и совершения операций с определенными типами долговых обязательств. Налоговый сбор НДС также может быть вычтен с ООО, находящегося на ОСН, в определенных случаях, предусмотренных статьями 151, 173, 174 НК РФ.

При упрощенке ООО не должно производить никаких отчислений за имущество, используемое для проведения основных приносящих доход хозяйственных операций.

В статье 346 НК России определен список тех лиц, кто не вправе надеяться на упрощенку.

ООО, состоящее на упрощенке, подает отчетную декларацию в ФНС до 31 марта.

На УСН можно продолжать оставаться пока годовая выручка ООО не более шестидесяти миллионов рублей.

Какие системы бывают

Если директор ООО не подал уведомление в Налоговую инспекцию о том, что он переходит на иной режим налогообложения, автоматически будет применяться ОСНО — общая система налогообложения. Это основной режим, как ясно из его названия. Наряду с ним есть еще упрощенные, которые позволяют:

- значительно сократить нагрузку на бухгалтерию;

- сократить документооборот, отчетность;

- уменьшить сами налоги.

Материалы по теме

Системы налогообложения для ООО

Организации, которые находятся на упрощенных режимах, НДС не высчитывают и не платят. Таким образом, эта обязанность ложится полностью на плечи их партнеров.

О системах

Ежегодно в России появляются тысячи предприятий, которые не достаточно просто зарегистрировать.

Немаловажным аспектом деятельности предприятия является выбор системы налогообложения

Почему так важно выбрать подходящую модель? От неё зависит, какой процент отчислений будет платить ООО

Молодые предприниматели, не посвящённые во все

тонкости налоговой системы, принимают решения оформить ООО, не имея понятия обо

всех существующих «подводных камнях». Давайте разбираться по порядку. Что собой

представляет налоговая система?

Это система, подразумевающая совокупный объём налогов, которые взимают согласно строго установленной процедуре.

Может показаться, что система налогообложения для ООО слишком сложна и даже знаменитый Альберт Эйнштейн когда-то сказал, что нет ничего более непостижимого на свете, чем налоговая шкала. Действительно, нюансов много, но если вы хотите стать успешным бизнесменом, ознакомиться со всеми видами налогообложения придётся обязательно.

Говоря простым языком, система налогообложения

представляет собой фиксированные отчисления денежных средств, которые предприниматели

обязаны платить в государственную казну. Грамотное планирование и знание всех

тонкостей системы, позволяют снизить налоговую нагрузку и не иметь в дальнейшем

никаких проблем с законом.

В

соответствии с 17 статьёй Налогового Кодекса РФ, налоги можно установить лишь в

том случае, если строго определены налогоплатильщики и объекты, подлежащие

налогообложению.

Важно ещё до момента регистрации ООО определиться с будущей системой налогообложения. Так вы сможете максимально быстро адаптироваться и не потеряете год, как это часто случается с предпринимателями, которые используют усложнённую общую систему налогообложения

От выбранной разновидности полностью будет зависеть, какую документацию и в каком количестве необходимо заполнять. Приготовьтесь, что придётся постоянно контактировать с ФНС, ФСС и управлением статистики

Так вы сможете максимально быстро адаптироваться и не потеряете год, как это часто случается с предпринимателями, которые используют усложнённую общую систему налогообложения. От выбранной разновидности полностью будет зависеть, какую документацию и в каком количестве необходимо заполнять. Приготовьтесь, что придётся постоянно контактировать с ФНС, ФСС и управлением статистики.

Заключение

Следует помнить, что даже работая в специальных режимах ИП и юрлица, имеющие в штате хотя бы одного сотрудника, обязаны рассчитывать и уплачивать НДФЛ и за них, а также подавать каждый квартал отчетность формы 6-НДФЛ и раз в год 2-НДФЛ.

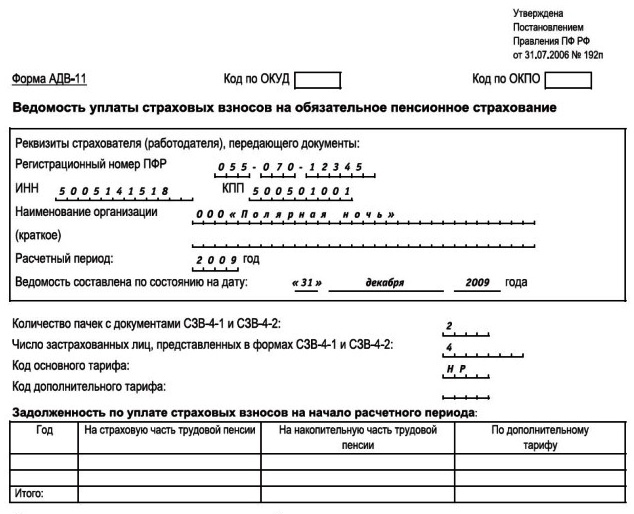

То же касается и обязательных взносов на страхование (пенсионное, социальное, медицинское). Расчеты и уплата происходят ежемесячно, а отчетность 4-ФСС – ежеквартально. Ставки на страхование: 22% ОПС, 5,1% ОМС, 2,9% ОСС.

ИП работающий самостоятельно, без привлечения работников, уплачивает на себя взносы в ОПС и ОМС (рассчитываются в зависимости от установленной МРОТ).

В некоторых случаях плательщики могут совмещать несколько видов налогообложения. Особенно это выгодно тем организациям/ИП, которые работают также с сельским хозяйством и патентами. Ведется раздельный учет доходов, расходов, имущества и обязательств по каждому виду. Налоговая база рассчитывается в данном случае отдельно, используются льготы специальных систем налогообложения. В случае невозможности раздельного учета расчет производится относительно процента той или иной деятельности в общей массе доходов и расходов.

ОСН возможно совмещать с ЕНВД для всех субъектов предпринимательской деятельности, и ПСН для физических лиц. УСН совместима с ЕНВД и Патентной системой. Также совместимы три спецрежима – ЕНВД, ЕСХН и ПСН. ОСН и УСН не совмещаются.

Любой предприниматель может заранее рассчитать выгодную для него систему налогообложения, либо сменить ее в ходе своей деятельности на более удобную.

★ ★ ★