Сколько стоит страхование жизни и как работает

Содержание:

- Сколько стоит застраховать жизнь

- Сколько стоит застраховать жизнь? На какую сумму можно застраховать жизнь

- Условия

- Сколько стоит застраховать жизнь? Все спортивные страховки

- Дополнительные выгоды. Сколько стоит застраховать жизнь?

- Анализ программ страхования от несчастного случая и болезней

- Частые вопросы по страхованию при ипотеке

- Ренессанс Страхование. Сколько стоит застраховать жизнь?

- Обзор компаний

- Сколько стоит застраховать жизнь? Где лучше застраховать жизнь и здоровье

- Сколько стоит застраховать жизнь? Виды страхования жизни

- Что это такое

- Выплаты при возникновении страхового случая

- «Ингосстрах-Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

- Сколько стоит страховой полис? Сколько стоит застраховать жизнь?

- Перечень страховых случаев. Сколько стоит застраховать жизнь?

- Страхование здоровья

- В каких страховых компаниях можно оформить? Сколько стоит застраховать жизнь?

- Сколько стоит страхование титула

- Сколько стоит накопительное страхование жизни

Сколько стоит застраховать жизнь? вопрос очень актуален на сегодняшний день. Статья рассказывает о видах страховок, правилах их выбора. Существует множество страховых компаний. Приводим рейтинг лучших из них. Узнайте, что необходимо для оформления страхового полиса и какую сумму можно получить при наступлении страхового случая. Рассказываем об условиях различных компаний, подбираем наиболее выгодные.

Сколько стоит застраховать жизнь

Однозначно ответить, сколько стоит та или иная страховая программа нельзя, поскольку все они рассчитываются исходя из выбранной программы, срока страхования, тарифа, страховой суммы, возраста, пола застрахованного и прочих показателей. Самый простой способ выяснить стоимость — это воспользоваться онлайн-калькулятором расчета стоимости на сайте страховой компании, которая вам приглянулась. Сайты практически всех страховых компаний имеют данный функционал.

Тем не менее, вот подборка базовых страховых условий от популярных СК России

Были заданы следующие параметры страхующегося лица.

- Возраст: 40 лет.

- Пол: Мужчина.

- Регион: г. Москва.

- Страховая сумма: 1 000 000 руб.

- Срок страхования: 1 год.

Актуальность рассчета: весна 2021 г.

| СК | Программа страхования | Критерии | Страховая сумма | Стоимость полиса |

| Ингосстрах | Страхование жизни и от несчастных случаев: – Смерть в результате несчастного случая; – Инвалидность I, II, III группы в результате несчастного случая; – Травма в результате несчастного случая. |

– Срок действия полиса: 1 год; – Населенный пункт: Москва г.; – Возраст: 18-65 лет; – Застрахованный работает: Да; – Страховая сумма: 1 000 000 руб. |

1 000 000 р. | 10 000 р. |

| РЕСО Гарантия | Страхование здоровья и жизни, временной нетрудоспособности. | – Срок действия полиса: 1 год; – Возраст: 18-65 лет; – Страховая сумма: 1 000 000 руб. |

1 000 000 р. | 2 020 р. |

| Сбербанк | Защищенный заемщик (для ипотеки): – Страхование жизни; – Инвалидность I и II группы. |

– Срок действия полиса: 1 год; – Возраст: 18-65 лет; – Страховая сумма: 1 000 000 руб. |

1 000 000 р. | 3 880 р. |

| Согаз | Страхование здоровья и жизни (ипотечное страхование). | – Срок действия полиса: 1 год; – Населенный пункт: Москва г.; – Возраст: 18-65 лет; – Застрахованный работает: Да; – Страховая сумма: 1 000 000 руб. |

1 000 000 р. | 2 650 р. |

| Согласие | Страхование жизни и от несчастных случаев: – Смерть в результате несчастного случая; – Инвалидность I, II, III группы в результате несчастного случая; – Травма в результате несчастного случая. |

– Срок действия полиса: 1 год; – Возраст: 18-65 лет; – Страховая сумма: 1 000 000 руб. |

1 000 000 р. | 5 200 р. |

Как мы уже писали, в каждом конкретном случае стоимость полиса рассчитывается индивидуально, однако порядок цен можно понять из таблицы.

Сколько стоит застраховать жизнь? На какую сумму можно застраховать жизнь

Давайте поговорим о том, каким может быть ваш уровень защиты. Если говорить о нижнем пороге, то в российских компаниях сейчас можно сделать страховку ль смерти и на 15.000 (пятнадцать тысяч) рублей.

Конечно же, это абсолютно мизерная сумма. Это так называемое ритуальное страхование, поэтому ни о какой финансовой защите тут речь не идёт.

А каким же может быть верхний порог? Можно ли застраховать свою жизнь на 10 миллионов рублей, или даже на несколько миллионов долларов?

Ответ — да, это можно сделать. Сумма страхования жизни может быть сколь угодно большой, и верхнего предела здесь нет

Однако нужно принять во внимание два фактора

У вас должна быть возможность делать взносы по полису

Чем выше уровень защиты — тем больше будет взнос по страховке. А полисы чаще всего открывают на длительный срок. И поэтому взнос должен быть таким, чтобы вам было комфортно его делать долгие годы.

Комфортная норма сбережений для многих семей — это около 10% текущего дохода. Именно за счёт этих средств вы и будете делать взносы по полису.

И если ежегодный взнос по полису выше 10% от совокупного дохода семьи — вам может быть сложно вести свой контракт. Тогда стоит снизить страховую сумму.

У вас должны быть соответствующие доходы

Компании по страхованию жизни сравнивают запрошенную клиентом страховую сумму с его доходом. И в расцвете лет готовы защищать человека лишь на 20-30 его годовых доходов. А в зрелом возрасте — максимум на 5-10 годовых доходов.

Вот реальные рекомендации по максимальному уровню защиты в зависимости от дохода человек в одной из зарубежных страховых компаний:

сумма страхования жизни в зависимости от годового дохода человека

сумма страхования жизни в зависимости от годового дохода человека

Если запрошенная страховая сумма выше этого порога — то скорее всего человеку откажут в выпуске контракта. Потому что в глазах страховой компании нет экономической целесообразности в столь высоком уровне защиты.

Условия

Договор о страховании жизни заключается на основании устного или письменного заявления страхователя. Оно может быть индивидуальным и коллективным.

Поэтому застрахованное лицо может быть представлено в договоре путем указания ведомостей персонального характера или списком.

При заключении соглашения страхователь обязан сообщить все условия относительно:

- определения степени риска;

- существенного значения для страховой оценки;

- определения индивидуальных свойств, страхуемого имущества.

Страховыми условиями могут быть:

- сведенья относительно состояния здоровья страхуемого;

- информация о степени риска, которому застрахованный подвергается при выполнении своей трудовой деятельности;

- информация о третьих лицах, которые могут стать причиной возникновения страхового случая;

- информация о наследстве и приемниках;

- сведенья относительно выгодоприобретателей по договору.

Страховщик проводит оценку степени риска на разных стадиях заключения договора и даже до создания самого проекта документа.

Если страховщик не провел оценку рисков до заключения договора, он может установить выжидательный период. Договор не может быть заключен без указания риска «смерти ЗЛ».

Сколько стоит застраховать жизнь? Все спортивные страховки

У нас есть страховки почти для 200 видов спорта. Смотрите сами:

BMX

Авиамодельный спорт

Авиаспорт

Автомодельный спорт

Авто/мото спорт

Автоспорт

Автоспорт

Айкидо

Академическая гребля

Акробатический рок-н-ролл

Альпинизм и скалолазание

Американский футбол

Армейский рукопашный бой

Армлифтинг

Армреслинг

Армспорт

Арчери-биатлон

Аэробика

Аэротруба

Бадминтон

Байкер-кросс

Балет

Бальные танцы

Банджи-джампинг

Баскетбол

Бег

Беговые лыжи

Беговые лыжи, лыжеролерный спорт

Бейсбол

Бейсджампинг

Биатлон

Бильярдный спорт

Бобслей

Бодибилдинг

Бокс

Борьба на поясах

Боулинг

Буерный спорт

Вейкбординг

Вейксерфинг

Велокросс

Велоспорт-трек

Велоспорт-шоссе

Вертикальный бег

Веселые старты

Виндсерфинг

Водное поло

Воднолыжный спорт

Водно-моторный спорт

Водные лыжи

Военно-полевые сборы

Воздушная акробатика

Воздушная атлетика

Воздушная гимнастика

Воздушно-спортивный эквилибр

Волейбол

Воркаут

Восточные единоборства

Все виды спорта

Гандбол

Гиревой спорт

Го

Гольф

Горнолыжный спорт

Горный туризм

Городошный спорт

Гребные виды спорта

Греко-римская борьба

Грэпплинг

ГТО

Дайвинг / даивинг

Дартс

Дельтапланеризм

Джаз-фанк

Джиу-джитсу

Дзэндо

Дзюдо

Дуатлон

Ездовой спорт

Зумба

Исторические и военные реконструкции

Историческое фехтование

Йога

Кайтсерфинг

Капоэйра

Каратэ

Картинг

Карточные игры

Кендо / кэндо

Кёрлинг / керлинг

Киберспорт

Кикбоксинг

Классическая борьба

Кобудо

Конный спорт

Конькобежный спорт

Крав-мага

Крокет

Кросс-кантри

Кроссфит

Кудо

Кунг-фу

Кэмпо

Лазертаг

Легкая атлетика

Лыжероллерный спорт

Лыжное двоеборье

Лыжные гонки

Лыжный спорт

Мас-рестлинг

Маунтинбайк MTB

Мини-футбол

Мотобол

Нарды

Настольный теннис

Общая физическая подготовка

Панкратион

Парапланеризм

Парашютный спорт

Паркур

Парусный спорт

Пауэрлифтинг

Пейнтбол

Перетягивание каната

Петанк

Плавание

Плавание с ластами

Планерный спорт

Пляжный волейбол

Пляжный теннис

Пляжный футбол

Подводная охота / рыбалка

Подводное плавание

Пожарно-прикладной спорт соревнования

Полиатлон

Пребывание в детском лагере

Прыжки в воду

Прыжки на батуте, акробатической дорожке и двойном минитрампе

Прыжки на лыжах с трамплина

Прыжки с трамплина

Радиоспорт

Рафтинг

Регби

Регбол

Рестлинг

Рогейн

Роллерный спорт

Роллерный спорт

Роуп скиппинг

Рукопашный бой

Рыболовный спорт

Сават

Самбо

Самокат

Санный спорт

Свимран / swimrun

Северная

Северное многоборье

Серфинг

Силовое троеборье

Синхронное плавание

Скайраннинг

Скайсерфинг

Скалолазание в зале

Сквош

Скейтборд

Скибординг

Смешанные боевые искусства

Сноуборд

Современное пятиборье

Современный мечевой бой

Спортивная акробатика

Спортивная аэробика

Спортивная борьба

Спортивная

Спортивная гимнастика

Спортивная рыбалка

Спортивная ходьба

Спортивное ориентирование

Спортивно-прикладное собаководство

Спортивные современные танцы

Спортивный туризм

Стрелковый спорт

Стрельба в тире

Стрельба из арбалета

Стрельба из лука

Стритбол

Судомодельный спорт

Сумо

Тайский бокс

Танцы спортивные

Теннис

Трейлраннинг

Треккинг

Триатлон

Трикинг

Тхэквондо

Тяжелая атлетика

Универсальный бой

Ушу

Фехтование

Фигурное катание

Фитнес-аэробика / спортивная аэробика

Флаг-футбол

Флаинг-диск

Флайджет

Фристайл

Фри файтинг

Футбол

Хапкидо

Хели-ски

Хоккей

Хореография

Художественная гимнастика

Чирлидинг

Чир спорт

Чой кван до

Шахматы

Шашки

Шестовая акробатика

Экскурсионные поездки

Эстетическая гимнастика

Яхтинг

Дополнительные выгоды. Сколько стоит застраховать жизнь?

Кроме того, вложение денежных средств имеет дополнительные выгоды для страхователя, поскольку:

- выплаты считаются собственностью страхователя и не подлежат разделу при бракоразводном процессе между супругами;

- произведенные платежи не взыскиваются для погашения имеющейся кредиторской задолженности;

- выгодоприобретателем при физической смерти страхователя может выступать любое выбранное лицо, вне зависимости от наличия или отсутствия родственных связей.

Условия страхования жизни и здоровья варьируются в зависимости от вида заключаемого договора, страховщика и могут разрабатываться в индивидуальном порядке

Выбирая компанию, следует обратить внимание на наличие лицензии, опыт работы, отзывы клиентов, тарифную политику – все аспекты, составляющие имидж страховщика на страховом рынке

2021 zakon-dostupno.ru

Анализ программ страхования от несчастного случая и болезней

Рынок услуг РФ представлен множеством специализированных компаний, выполняющих страхование от несчастных случаев. Упрощенную схему оформления страховки предлагает клиентам компания Ингосстрах. Она предоставляет страховку согласно программе “Индивидуал”. Все документы можно послать на электронный ящик компании.

Компания РЕСО-Гарантия работает по программе “Семейная защита-Универсал”. Один полис рассчитывается на каждого члена семьи. Его действие предусмотрено на год по всей территории России.

Страховая фирма “Zetta Страхование” предлагает клиентам программу “Экспресс-помощь”. Процедура оформления является быстрой. Лимиты на страховую сумму отсутствуют. Полис действует по всему миру.

Частые вопросы по страхованию при ипотеке

Какие условия предоставления военной ипотеки?

Государственную программу льготного кредитования военнослужащих для покупки жилья регулирует ФЗ №117, который действует с начала 2009 года. Займы дают офицерам, рядовому составу, учащимся военных учебных заведений, которые не менее 3 лет участвуют в НИС (накопительно-ипотечная система). Срок кредитования — не более 25 лет. Сумма — до 2,2 млн. руб.

Что сделать для оформления:

- Обратиться за сертификатом в Росвоенипотеку;

- Выбрать недвижимость (в любом регионе страны), подходящую под условия программы и критерии банка;

- Собрать документы, которые нужны кредитору;

- Оформить заявку на кредит и ждать решения банка.

Стартовый взнос — не менее 10% стоимости недвижимости. Если стоимость недвижимости будет выше, чем предусмотрено программой, недостающую сумму заемщик оплачивает собственными деньгами.

Страхование жизни является обязательным для военнослужащего (ФЗ-52 от 28.03.98г.). Банк не вправе требовать от военного заемщика еще раз застраховать жизнь для ипотеки.

Можно ли переоформить ипотеку на другого человека?

Переоформление может потребоваться при разводе, потере трудоспособности заемщика, переезде, существенном ухудшении материального положения. Замена заемщика разрешается только с согласия ипотекодержателя, при условии, что новый должник отвечает критериям кредитора в отношении уровня доходов, финансовой репутации, занятости (подтверждается документами).

В период подготовки и сбора документов, рассмотрения заявки прежний заемщик продолжает оплачивать кредит, чтобы не допустить просрочки. Для переоформления договора кредитор может потребовать от нового должника сделать оценку предмета залога. Страховку (жизнь, недвижимость, титул) оформляют на нового должника.

Можно ли гражданину России оформить ипотеку за рубежом?

Можно. До пандемии привлекательные условия предлагал Израиль (3,5%). В Испании можно было выбрать подходящую систему начисления процентных ставок — фиксированную (4-5,5%), плавающую (минимум 2% годовых), смешанную. Максимальный период кредитования — 40 лет.

Долгосрочные жилищные кредиты иностранные банки выдают на тех же условиях, что и в России, процедура оформления и пакет документов приблизительно одинаковый. Основная трудность в получении кредита — доказать свою платежеспособность.

Ипотеку оформляют в евро, долларах или местной валюте, поэтому граждане, получающие доходы в рублях, рискуют потратить больше денег, чем рассчитывали.

Что касается страхования жизни, то за рубежом тарифы в 5-8 раз ниже, чем у нас, защита — более продуманная, например, по риску смерть один полис защищает обоих супругов.

Ренессанс Страхование. Сколько стоит застраховать жизнь?

Страховка от несчастных случаев компании Ренессанс Страхование защищает детей, взрослых, спортсменов от травм, инвалидности, смерти в результате несчастного случая. Для каждого полиса существует несколько тарифов с различными условиями и онлайн конструктор, в котором можно самостоятельно выставить величину страховой суммы, отметить дополнительные опции, выбрать виды активностей и установить срок действия полиса.

Взрослым людям, которые не занимаются профессиональным спортом, подойдет недорогой базовый тариф за 3600 рублей в год, Он покрывает основные риски и предусматривает возмещение в размере 300 000 рублей. Для ребенка можно оформить тариф «Детский» на 3 месяца, он подойдет для летнего лагеря или каникул. Полис включает страховое возмещение в результате получения травмы при несчастном случае во время активного отдыха или занятий любительским спортом.

В компании возможно удаленное урегулирование без посещения офиса. Для этого необходимо сообщить о наступлении страхового случая по телефону и направить пакет документов на электронную почту. Клиенты ценят Ренессанс Страхование за наличие онлайн конструктора тарифов и профессионализм сотрудников.

Обзор компаний

В продолжении нашего разговора представим небольшой обзор компаний, которые предоставляют услуги по страхованию жизни и здоровья людей.

ВТБ страхование.

Эта компания предлагает оформить страховой полис в режиме онлайн. Есть выбор доступных программ страхования. Также имеется возможность бесплатно проконсультироваться со специалистами компании.

Ренессанс.

Компания действует на рынке страхования с 1997 года. По итогам прошлого года компания осуществила выплат на 12 млрд. рублей. Компания входит в пятерку лидеров в сфере страхования.

Альфа-страхование.

Крупная компания, работающая на этом рынке довольно давно. Страховщик предлагает программы инвестиционного страхования. Данная компания – обладатель нескольких премий в своей сфере деятельности, пользуется доверием у клиентов.

Открытие страхование жизни.

Предлагает программы по страхованию жизни и здоровья детей, военнослужащих, программы по инвестиционному страхованию. Основное направление – долгосрочное страхование жизни.

Сколько стоит застраховать жизнь? Где лучше застраховать жизнь и здоровье

Итак, мы видим — что для одинакового уровня страховой защиты полисы зарубежных компаний имеют ежегодный взнос в разы (а фактически – на порядок!) меньший, чем российские аналоги. Вспомним, какую задачу мы решаем – мы стремимся найти решение, дающее максимальную защиту при заданном взносе.

Поэтому из сравнения выше мы заключаем, что оптимальным решением задачи по страхованию жизни для россиянина будет использование зарубежных полисов страхования жизни:

Вы с этими контрактами можете познакомиться в моих статьях:

Обзор полиса Т100: гарантированное пожизненное страхованиеОбзор срочного страхования жизни Unilife

Эти полисы обеспечат вас максимальной страховой защитой при минимальном взносе, они же способны защищать как одного, так и сразу двух людей пожизненно, и предусматривают возможность ускоренной выплаты взносов.

Эти контракты являются как эффективными инструментами защиты от риска, так и средством долгосрочного финансового планирования — позволяя семьям создавать наследство, и передавать его последующим поколениям. Это и есть оптимальное решение по страхованию жизни — среди ныне доступных в России.

Не забудьте скачать мой PDF-обзор решений по страхованию жизни доступных в России, чтобы выбрать для себя оптимальный полис.

А если вам нужна консультация по теме — пожалуйста, отправьте мне заявку, чтобы договориться о бесплатной онлайн-встрече:

Владимир Авденин, финансовый консультант

Читайте далее:

Сколько стоит застраховать жизнь человека

Как и где застраховать жизнь на 10 миллионов в России

Как выбрать и открыть страхование жизни и здоровья

Пожизненное vs срочное страхование жизни: что лучше?

Как застраховать жизнь

Сколько стоит застраховать жизнь? Виды страхования жизни

Классификация страхования жизни производится по нескольким критериям. Остановимся на них более подробно.

По форме.

Делится на обязательное и добровольное. В обязательном порядке подлежит страхованию жизнь и здоровье лиц, находящихся на государственной гражданской службе. Оба этих вида осуществляются на основе законодательства, а не договора.

По целям.

В зависимости от поставленных целей делится на 2 группы: накопительное страхование и рисковое.

Первая группа, как понятно из названия, направлена на то, чтобы формировать накопления. В то же время и рисковая составляющая в него тоже входит. Как и в советское время, самый распространенный тип накопительного страхования – смешанный, при котором страховая сумма выплачивается когда застрахованный умер либо по истечении срока, если жив.

При рисковом страховании семья застрахованного в случае его смерти будет защищена финансово. Серьезных накоплений за время страхования не формируется, все, что вы уплачивали, будет направлено на то, чтобы покрыть возможные риски и возместить расходы страховщика. Когда срок страхования истекает, выплаты не производятся.

По сроку действия.

По сроку действия договора страхование подразделяют на краткосрочное и долгосрочное. Границы деления нечеткие. Ориентировочно считают, что от 12 месяцев до 5 лет – краткосрочное страхование, свыше 5 лет – долгосрочное.

Стоит упомянуть еще один вид – страхование на дожитие. Его суть заключается в том, что если человек платил взносы и дожил до оговоренного перед заключением договора возраста, он получает на руки страховую сумму.

Если говорить о сроках, то в европейских странах договор можно заключать на 25-30 лет.

Что это такое

Страхование жизни – это вид обязательного и добровольного неимущественного страхования, объектом которого выступает жизнь человека и его имущественные интересы.

С этой целью они выплачивают каждый месяц взносы во внебюджетные фонды. Риски производственной смерти и утраты трудоспособности относятся к тем, на основании которых проводится страхование жизни.

Именно поэтому работодатели выплачивают взносы в Фонд пенсионного страхования. Отдельные категории работников подвергают опасности свое здоровье каждый день.

Например, врачи рискуют подолгу своей профессиональной деятельности заразиться неизлечимыми инфекционными болезнями, последствиями которых является смерть. Их работодатели обязаны выплачивать взносы в Фонд обязательного медецинского страхования.

Страхование жизни носит неимущественный характер. Объектом страхования выступает жизнь конкретного человека и приобретаемый на ее протяжении имущественный интерес.

Имущественный интерес связан с риском смерти, поэтому в целом данный вид страхования не позиционируется как имущественное страхование.

Схема: формы страхования жизни.

Например, человек по договору добровольного страхования обеспечивает себе в старости получение дополнительной пенсии.

Например, выплаты работнику при временной утрате работоспособности от государства ничтожно малы по отношению к стоимости медицинского и санаторно-курортного обеспечения.

Выплата такого рода гарантирует обеспечение имущественного интереса, и как следствие охрану неимущественного объекта страхования.

Выплаты при возникновении страхового случая

Характер выплат, обозначенный в договоре, определяют застрахованные риски. Когда трудоспособность временная может назначаться пособие. Его выплата предусмотрена на каждый день. Оно является фиксированным процентом от страховой суммы.

Если имеет место полная утрата трудоспособности, страховые компании выполняют единовременную выплату, составляющую процент от всей суммы полиса. Ее определяют согласно группе инвалидности: I от 75 до 100%; II от 60 до 75% и III – 40-50%. Выплаты относительно травмирования и переломов осуществляются на основе таблиц, которые были утверждены в компании.

«Ингосстрах-Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

Страховой ущерб – это компенсация в денежном эквиваленте, которую обязуется возместить страхователю или законному выгодоприобретателю в соответствии с положением ранее заключенного страхового договора страховое учреждение, в данном случае «Ингосстрах-Жизнь».

Получить его можно, как в виде одноразового платежа, так и несколькими частями. Этот момент обычно предусматривается на начальном этапе страхования. В отношении страхования жизни и здоровья в страховые риски входят следующие ситуации:

- Гибель страхователя или страховщика.

- Наступление тяжелой болезни.

- Инвалидность.

Главное условие в этом случае заключается в том, что страхователь/выгодоприобретатель получит деньги только в том случае, если наступление случившегося события указано в договоре страхования. В один документ может включаться как один, так и несколько видов рисков. Выбор, как правило, предоставляется страхователю.

Сколько стоит страховой полис? Сколько стоит застраховать жизнь?

На цене сказываются условия банка-кредитора. Некоторые из них желают получить дополнительную комиссию по 20% и больше с каждого привлеченного клиента. Другие диктуют список допустимых страховых случаев, что приводит к необходимости длительного поиска подходящей компании.

Сколько стоит застраховать жизнь и здоровье для отдельно взятого человека, зависит от ряда факторов:

- Пол. Традиционно для женщин ставка на 30−50% дешевле, чем для сильного пола.

- Возраст. Чем старше человек, тем больше риски и тем выше разница в цене.

- Профессия. Для офисного сотрудника и работников горнодобывающей отрасли ставки тоже разнятся. Дороже придется заплатить военным, работникам МЧС, полицейским и пр.

Обязательным критерием выступает состояние здоровья. Наличие серьезных хронических заболеваний служит основанием для повышения тарифа. Однако попытки человека умолчать о болезнях чреваты полным отказом страховщика от выплаты, поэтому нельзя прибегать к обману. Также при формировании стоимости часто учитывается, каким способом заемщик предпочитает проводить выходные или отпуск. Любовь к опасным видам спорта или горнолыжным курортам тоже сказывается на цене продукта.

Где и за сколько можно оформить полис

В среднем стоимость полиса составляет от 0,26% до 0,3% от величины задолженности по ипотеке. Подобная услуга доступна у крупных компаний Ингосстрах, РЕСО-гарантия, Росгосстрах, Альфа-страхование, ВСК и многих других. Некоторые готовы предоставлять скидки при оформлении полиса онлайн. Например, Ингосстрах предлагает −15%.

Выбирая, где дешево заказать полис страхования жизни и здоровья, нужно помнить, что некоторые страховщики намеренно выставляют низкие цены. При этом из условий программы убираются все болезни, остается лишь страхование от несчастного случая. Если застрахованное лицо получит инвалидность по причине болезни, возмещения он не получит.

При выборе компании надо быть предельно внимательным и вдумчиво изучать документы.

Перечень страховых случаев. Сколько стоит застраховать жизнь?

К страховым случаям относятся:

- Смерть от несчастного случая.

- Дожитие объекта до определенной даты, возраста.

- Госпитализация (не имеет значения, какова ее причина).

- Первичное диагностирование смертельной болезни.

- Инвалидность, обусловленная любыми причинами.

- Полная/частичная/постоянная потеря трудоспособности.

- Госпитализация, оперативное (хирургическое) вмешательство в результате возникновения несчастного случая.

- Временная утрата трудоспособности.

- Телесные повреждения, обусловленные несчастным случаем.

Страховыми условиями могут быть:

- Информация о наследстве.

- Информация о выгодоприобретателях по договору.

- Сведения о состоянии здоровья объекта.

- Информация о третьих лицах (если таковые имеются), которые могут способствовать возникновению страхового случая.

- Сведения о степени риска, которому объект подвергается процессе трудовой деятельности.

Страховой агент оценивает возможные степени риска абсолютно на всех стадиях заключения договора страхования жизни.

Оформить полис страхования жизни не могут лица:

- По программам страхования в случае смерти – от 5 до 90 лет.

- Граждане, которым на момент окончания действия полиса больше 100 лет.

- По страхованию от инвалидности (I или II группы) – от 18 до 60 лет (зависит от пола).

- По программам смешанного страхования – возраст 16-65 лет.

- По программам страхования в результате несчастных случаев – граждане от 1 года до 65 лет (полных).

- В случае постоянной утраты трудоспособности – возраст 18-65 лет.

- По специальным программам защиты различных страховых взносов, а также освобождения их от налогообложения.

Дополнительные возрастные ограничения могут вводиться на усмотрение страховщиков.

Страхование здоровья

Главной причиной для развития сферы страхования здоровья является, прежде всего, медицинское обслуживание, которое осуществляется некачественно.

Эта категория страхования представляет собой процедуру, которая в случае необходимости сможет покрыть затраты на лекарственные препараты и медобслуживание по страховой программе, которую вы выбрали.

Договор страхования возмещает убытки, которые были вызваны:

- Заболеванием;

- Телесными повреждениями;

- Несчастным случаем;

- Утратой трудоспособности.

Цель использования.

Страхование здоровья позволяет сэкономить денежные средства в трудный жизненный период, так как все затраты будет оплачивать ваша страховая компания.

Также вам гарантированы:

- Своевременное получение помощи квалифицированных специалистов;

- Бесплатные консультации специалистов страховой фирмы;

- Выбор максимально подходящей для вас страховой программы.

Типы страхования здоровья.

В эту категорию включены:

- Страхование от тяжелых и опасных болезней: онкология, инсульт, инфаркт;

- От получения инвалидности;

- От несчастных случаев (с правом наследования);

- Страхование от внезапной смерти или инвалидности.

В каких страховых компаниях можно оформить? Сколько стоит застраховать жизнь?

Сегодня на рынке представлено много страховых компаний, предлагающих различные виды страхования. К выбору страхователя стоит подойти максимально ответственно, поскольку это является гарантом в случае наступления страхового случая.

Существует ТОП компаний с информацией о суммах, которые им выплачивают страхуемые граждане. Таким образом, можно сделать выводы о том, какой компании объекты доверяют больше всего. Ведь вряд ли кто-нибудь будет нести деньги в непорядочную и малоизвестную организацию.

| № | Страховая компания | Суммы, собранные в виде сборов за год (млн. руб.) |

| 1 | Сбербанк страхование жизни | 43 938 |

| 2 | СОГАЗ | 30 758 |

| 3 | Альфастрахование | 27 389 |

| 4 | ВТБ Страхование | 25 620 |

| 5 | РЕСО-Гарантия | 23 392 |

| 6 | Ингосстрах | 21 920 |

| 7 | ВСК | 18 068 |

| 8 | Росгосстрах | 15 607 |

| 9 | АльфаСтрахование-Жизнь | 15 036 |

| 10 | ВТБ Страхование жизни | 9 029 |

| 11 | Ренессанс Жизнь | 8 713 |

| 12 | Согласие | 8 337 |

| 13 | Группа Ренессанс Страхование | 7 918 |

| 14 | Капитал Life | 5 999 |

| 15 | ВСК-Линия жизни | 5 587 |

| 16 | СОГАЗ Жизнь | 5 136 |

| 17 | МАКС | 3 966 |

| 18 | Сосьете Женераль Страхование Жизни | 3 949 |

| 19 | Сбербанк Страхование | 3 825 |

| 20 | Ингосстрах-Жизнь | 3 535 |

| Актуальность таблицы: весна 2019 г. |

Страхование жизни – это полезная услуга и распространенная практика. Если хорошо взвесить все «за» и «против», то этот финансовый продукт выгоднее, чем банковский депозит. Регулярные взносы можно делать точно такие же, как и в банк, при этом доходность будет на более высоком уровне.

Поисковая форма страховых продуктов

Воспользуйтесь формой поиска предложений по страхованию жизни и здоровья. Всегда актуальная информация и лучшие цены.

Файлы для скачивания

Правила страхования жизни в разных страховых компаниях.

Условия страхования жизни с выплатой дополнительного инвестиционного дохода от «АльфаСтрахование»

Правила страхования жизни с участием в прибыли №1 «ВТБ»

Программа страхования жизни «Наследие» от «Ренессанс Life»

Правила страхования жизни с условием периодических страховых выплат и участием в инвестиционном доходе «РГС-Жизнь»

Правила комбинированного страхования «Сбербанк страхование жизни»

Правила страхования жизни «Сбербанк страхование жизни»

Сколько стоит страхование титула

Предложения СК по защите титула заёмщика отличаются значительным разнообразием. Каждый страховщик обладает собственным алгоритмом расчета стоимости полиса для держателя ипотечного кредита. Типичный тариф составляет 0,2-0,3% от суммы задолженности по ипотеке ежегодно. Полисы приобретаются на период от 1 года до 10 лет.

Сроки исковой давности по сделкам с недвижимостью составляют 36 месяцев, но часто суды принимают документы от истцов по истечении этого времени. С учётом этого банки рекомендуют клиентам заключать договоры со страховыми компаниями на весь срок действия кредита.

Предложения от ведущих российских СК схожи с точки зрения финансовой составляющей. Ниже представлены наиболее доступные варианты от надежных страховщиков:

- ВТБ — базовый тариф на защиту титула составляет 0,25%, итоговая сумма зависит от типа приобретаемого жилья и сведений о клиенте;

- «Сбербанк-Страхование» — ставка равна 0,3%, при заключении комплексного договора страхования клиент получает скидку на ставку по ипотечному кредиту в «Сбербанке»;

- «Альфа-страхование» — полис страхования права собственности обойдется клиенту в 0,3-0,35%;

- РЕСО — базовый тариф равен 0,2%, максимальная ставка — 0,4%;

- «Росгосстрах» — применяет один тариф для всех типов недвижимости — 0,35% в год.

Давние клиенты СК могут получить индивидуальные предложения с более выгодными условиями страховых контрактов.

Сколько стоит накопительное страхование жизни

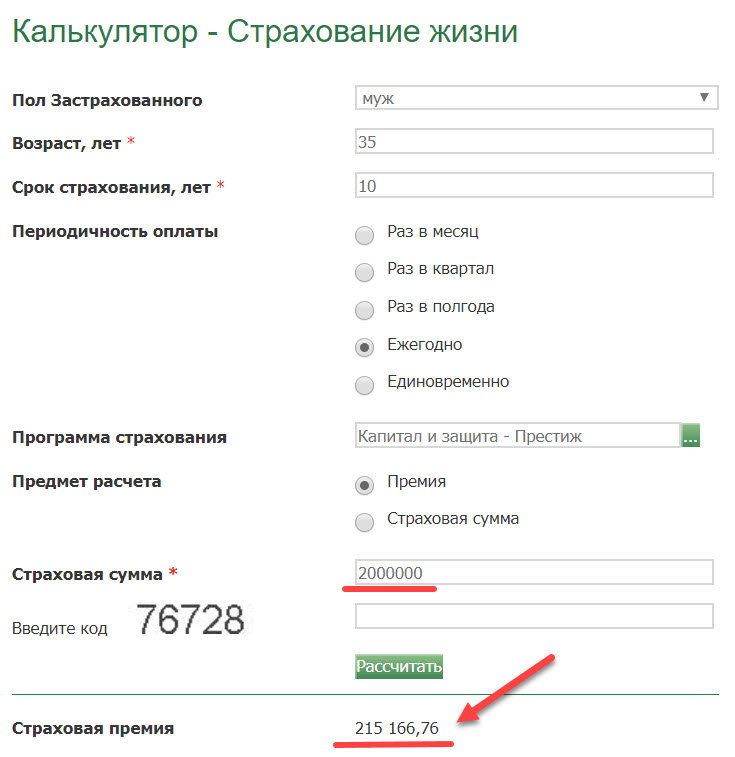

Теперь вы знаете все основные параметры, от которых зависит взнос по полису. Как же этот взнос рассчитать на практике?

Предварительный расчёт вы самостоятельно можете сделать на сайтах крупных компаний по страхованию жизни. Они в свободном доступе размещают онлайн-калькуляторы, которые позволяют сделать подобные расчёты:

В чём здесь может быть проблема? Прежде всего — вам нужно понимать, какой полис вы рассчитываете — и каким свойствами он обладает. Вряд ли вы достаточно хорошо линейку продуктов этой страховой компании. И поэтому будет сложно понять — какой же конкретно полис вам нужен. А также — что говорят те цифры, которые вы получили после расчёта на калькуляторе.

Кроме того, зачастую это очень упрощённый расчёт. В котором нельзя учесть профессию человека, а также подключить дополнительные программы страхования. Фактически — это лишь грубая оценка взноса по тому полису, который бы вы хотели открыть.

Каким может быть выход?

Вы обращаетесь к агенту страховой компании — или же к независимому финансовому советнику, чтобы договориться о консультации. Второй вариант мне видится более предпочтительным, потому что независимый консультант может предложить вам полисы от разных компаний. В то время как страховой агент готов предложить контракты лишь того страховщика, в штате которого он состоит.

При встрече финансовый советник задаст вам ряд вопросов с тем, чтобы выбрать для вас оптимальный контракт среди доступных на рынке. И уже затем рассчитает оптимально подходящий вам полис на своём страховом калькуляторе.