Список действующих финансовых пирамид в интернете

Содержание:

- Как не стать жертвой финансовых пирамид

- Матричная финансовая пирамида

- Двойной Шах

- Как распознать финансовую пирамиду

- Многоуровневая финансовая пирамида

- Финансовая пирамида наказание

- Кэш скорее бери

- Финансовые пирамиды в интернете

- Психология жертв финансовых пирамид

- «Хопёр-Инвест»

- Финансовые пирамиды в Интернете: как с ними борются?

- Что такое схема Понци

- Виды финансовых пирамид

- Крупнейшие мировые финансовые пирамиды

- Виды финансовых пирамид

Как не стать жертвой финансовых пирамид

Имея здравомыслие и хладнокровие можно легко избегать связи с мошенниками с их уникальными предложениями о вложение в финансовые пирамиды. Итак, прежде всего, задайтесь следующими вопросами:

- Как давно существует проект? Пирамиды существуют крайне мало. Поэтому, если история организации имеет менее 2 лет, то стоит насторожиться.

- За счёт чего ожидается высокая доходность? Даже крутые ПИФы не в состоянии обеспечить стабильную доходность выше 12% годовых, тогда откуда у какой-то организации такие возможности? Пусть попробуют объяснить, показать примеры своей работы. Говоря про торговлю на биржах, они будут все пытаться утаить. В этом случае держитесь от них подальше, потому что если бы доходность реально была бы 30% в месяц, то зачем им чужие деньги? Они бы через год стали бы уже миллиардерами и так.

- Проявляют настойчивость, торопят? Кладите трубку и не думайте. Ни одна нормальная организация не будет проявлять настойчивость и торопить Вас.

- Спросите про лицензии и попросите их предоставить вам.

Матричная финансовая пирамида

Данная категория организаций является самой молодой на рынке, и многие участники матричных структур еще уверены, что на самом деле это уникальный способ инвестирования, который позволяет зарабатывать приличные деньги.

Принцип работы финансовой пирамиды этой группы напоминает многоуровневый, но является несколько более сложным. Первоначальным этапом становится внесение инвестором определенной суммы и ожидание финансового насыщения «своего» уровня, который после заполнения делится на два одинаковых структурных элемента. При этом сам инвестор переходит на уровень выше.

Принцип работы финансовой пирамиды этой группы напоминает многоуровневый, но является несколько более сложным. Первоначальным этапом становится внесение инвестором определенной суммы и ожидание финансового насыщения «своего» уровня, который после заполнения делится на два одинаковых структурных элемента. При этом сам инвестор переходит на уровень выше.

Задача участника заключается в том, чтобы выйти в своей матрице на первый уровень. Для того, чтобы ускорить этот процесс, он должен привлекать новых вкладчиков. А когда поставленная цель выполнена – инвестор получает вознаграждение или его денежный эквивалент.

По сути, происходит следующее действо: нижестоящие участники просто «скидываются» на подарок участнику первого уровня. Вроде бы «рабочая» схема, но ни в одном проекте матричной финансовой пирамиды невозможно найти четких условий заполнения матрицы каждого уровня. Информация всегда будет размытой и абстрактной.

Срок существования проекта зависит от установленных изначально условий и терпения инвесторов. Матричная структура – самая долгоживущая мошенническая схема из известных.

Двойной Шах

Пирамида названа в честь обычного преподавателя из Пакистана по имени Саед Сибтул Хассан Шах. История начинается в недалеком 2005 году. Вернувшись из Дубая в родной Вазирабад, Саед Шах начал распространять сначала среди соседей информацию, что он обладает секретной программой, позволяющей ему зарабатывать просто баснословные прибыли на торговле акциями на фондовом рынке.

Сначала желающих было немного, набралось не более 10 первых вкладчиков. Но после того, как Шах выплатим им первые проценты из прибыли, число желающих старо расти просто в геометрической прогрессии.

Всего за полтора года было собрано около 1 млрд. долларов от почти 300 тысяч человек. Саед Шах стал настолько популярным, что его даже хотели выдвигать на выборы главы региона.

Как всегда все закончилось достаточно прозаично. Шах был арестован за мошенничество, его детище тут же распалось. Тысячи людей вышли на улицу в защиту Саед Шаха, с просьбой освободить из финансового гуру.

Как распознать финансовую пирамиду

Как и любое явление, финансовая пирамида имеет определенные особенности, по которым ее можно заметить и вовремя обойти стороной. Поскольку схема работы понятна и довольно примитивна, вычленить ее из рекламной мишуры можно

Но для этого необходимо обращать внимание на детали

Основные признаки

Важно вовремя заметить основные проявления финансовой пирамиды. Распознать финансовую пирамиду можно по следующим признакам:

- Отсутствие товара для продажи как такового – не нужно якобы делать ничего, чтобы получать деньги.

- Неизвестно, кто руководитель – организатор скрывает свое имя или использует подставное, чтобы в случае необходимости остаться неизвестным.

- Непонятная схема работы – организатор скрывает или вуалирует, как и когда получать выплаты, что делать для их увеличения и так далее.

- Необходимость инвестировать в проект довольно большую сумму денег – собственно, это и есть те деньги, на которые «живет» пирамида.

- Обещание большой доходности вплоть до возврата вложений за несколько недель – стоит помнить, что высокие проценты по вкладам бывают только у мошенников.

- Гарантированность инвестиционного дохода – это невозможно просто потому, что рынок изменчив, и даже при низкой доходности можно проиграть часть средств.

- Подразумевается привлечение новых и новых участников в пирамиду как самими участниками, так и посредством рекламы.

- Проект рекламируется как супер-инновационный, идеальный и вообще такой, который обеспечит волшебную доходность.

- При этом реклама может быть не очень качественной, агрессивной и навязчивой. А вложения в имидж будут минимальными – офиса, например, не будет вообще или он будет дешевым.

Кроме того, пирамида может подразумевать перевложение средств или новые взносы. А ещё она может иметь какой-то товар, за счет чего маскироваться под сетевой маркетинг. Но такой товар не будет пользоваться спросом или станет реализоваться по завышенной цене.

Как не попасть в финансовую пирамиду

Каждая инвестиция требует внимательности, чтобы быть успешной. В частности, стоит аккуратно относиться к компании, в которую планируется вложиться. Чтобы быть хотя бы частично уверенным, что объект вложений – не финансовая пирамида, стоит внимательно его рассмотреть. Опираясь на выше изложенные особенности, можно сделать вывод – честная фирма или не очень. В целом надо ответить на несколько вопросов:

- Достаточно ли прозрачна деятельность компании? Понятно ли, за счет чего получается прибыль?

- Реальны ли инвестиционные проекты, в которые вкладывается фирма? Существуют ли они?

- Как давно существует компания? Сколько у нее довольных вкладчиков? Есть ли обманутые?

- Насколько реальны обещания фирмы? Гарантирует ли она доходность? Обязуется ли выплатить взнос, если что-то пойдет не так до его растраты?

- За что платят вкладчикам? За привлечение людей или за что-то ещё?

- Насколько много нужно заплатить, чтобы стать инвестором? Высок ли минимальный взнос?

Естественно, это далеко не полный перечень вопросов. Но его достаточно, чтобы составить изначальное представление о фирме.

После тщательного анализа стоит также почитать все, что известно о компании, исключая рекламные материалы и отзывы людей (как правило, вкладчики искренне верят в успех фирмы – это защитная реакция). И только если вообще ничего не вызывает сомнений – вкладываться.

Что делать, если уже вложил деньги в схему

Главное – не паниковать. Сделанное уже сделано, и тут ничего не изменишь

Важно сразу же узнать о том, можно ли забрать средства до того, как пирамида рухнет. Но стоит помнить – возможно, будут учинены различные препятствия, из-за которых получить кровные получится не сразу

Важно, чтобы вы имели на руках хоть какие-то документы, подтверждающие передачу денег потенциальным мошенникам. Если они есть – это хорошо

Опираясь на них, можно потребовать деньги обратно.

В случае, если финансы возвращать отказываются – необходимо обращаться в правоохранительные органы. Но сначала уведомить об этом мошенников – возможно, они испугаются и сразу же вернут вклад. Финансовые пирамиды боятся разоблачения, за счет чего быстро выплачивают деньги тем, кто готов сдать их властям.

Помните, что важно очень внимательно отнестись к анализу того, куда вкладывать деньги. На поверку многие интересные проекты могут оказаться обычной финансовой пирамидой, которая сулит только убытки

Лучше не гнаться за огромной доходностью, которая часто оказывается обычной приманкой для тех, кто хочет заработать побольше. А обратиться к более устойчивым и честным способам инвестирования. Например, к ПИФам или чему-то подобному.

Многоуровневая финансовая пирамида

Схема работы многоуровневой финансовой пирамиды наиболее напоминает классическую схему сетевого маркетинга, при которой каждый участник проекта должен пригласить максимально возможное для него количество «инвесторов», за счет средств которых формируются его выплаты.

Однако в отличие от структуры МЛМ в процессе опущена составляющая реального продукта, а именно – продуктом является необеспеченная мифическая ценная бумага или доля в инвестиционной компании. Зачастую такие организации позиционируют себя как инвестиционный проект, но в отличие от реальных проектов не ведут хозяйственной деятельности, не имеют допуска к обороту ценных бумаг и заявляют доходность на порядок выше рыночного уровня. В отдельных случаях обещанная прибыль может исчисляться сотнями, а то и тысячами процентов годовых.

Однако в отличие от структуры МЛМ в процессе опущена составляющая реального продукта, а именно – продуктом является необеспеченная мифическая ценная бумага или доля в инвестиционной компании. Зачастую такие организации позиционируют себя как инвестиционный проект, но в отличие от реальных проектов не ведут хозяйственной деятельности, не имеют допуска к обороту ценных бумаг и заявляют доходность на порядок выше рыночного уровня. В отдельных случаях обещанная прибыль может исчисляться сотнями, а то и тысячами процентов годовых.

Особо «изобретательные» организаторы многоуровневых пирамид, стараясь быть максимально похожими на сетевой маркетинг, для отвлечения внимания участников могут использовать неликвидные товары с завышенной стоимостью, однако при этом структура не изменяется. Срок существования проекта обычно составляет не более 12 месяцев.

Финансовая пирамида наказание

Для того, чтобы понять, почему закон так жесток с любым, кто занимается подобной деятельность, нужно понимать, как работает финансовая пирамида, и в чем ее смысл. Если объяснять совсем кратко, не вдаваясь в детали, то это явно мошеннический бизнес, направленный на обогащение его организатора. Как правило, через определенный промежуток времени, этот бизнес начинает рушиться, а ее создатель присваивает себе все деньги и скрывается.

Также предусмотрено административное наказание для тех, кто был связан с подобного рода деятельностью, но не совершал ничего уголовно наказуемого. Ответственность в этом случае зависит от того, кем является человек, совершивший проступок:

- Физическое лицо. Штраф от 5 до 50 тысяч рублей.

- Должностное лицо. Штраф от 20 до 100 тысяч рублей.

- Юридическое лицо. Штраф от 500 тысяч до 1 миллиона рублей.

Важно отметить и то, что наказание за финансовую пирамиду не распространяется на ее участников, то есть на тех, кто являлся вкладчиком. За создание финансовой пирамиды предусмотрена уголовная ответственность лишь для ее организаторов. Причем не только за создание, но и за любую рекламу и убеждение людей в том, что это действительно выгодно

Причем не только за создание, но и за любую рекламу и убеждение людей в том, что это действительно выгодно.

Почему финансовая пирамида – это плохо?

Следует понимать, что законодательство классифицирует финансовую пирамиду не как особо тяжкое деяние, но, тем не менее, за нее возможно получить реальный тюремный срок. Почему так происходит?

Читайте о том, что такое внутридневная краткосрочная торговля.

А также о том, как попасть на госслужбу.

Во-первых, человек, который занимается данной деятельностью, изначально прекрасно понимает, что большинство людей, которых он привлечет, не получат ничего, только потеряют свои сбережения. Можно бесконечно долго говорить о том, что может быть выгодной даже финансовая пирамида, список вкладчиков пополняется постоянно, о том, что это более чем безопасно. Но статья о финансовых пирамидах появилась в законе не просто так.

Дело в том, что, привлекая деньги подобным образом, организатор осознает, что рано или поздно люди перестанут вступать, перестанут делать вклады. Тогда свои сбережения гарантированно потеряют остальные. Но, осознавая это, организатор никак не уведомляет об этом вкладчиков, напротив, как правило, он готовит заранее запасной вариант.

Во-вторых, если знать, что такое финансовая пирамида, ее признаки сразу бросаются в глаза. Мошенничество такого рода может процветать лишь благодаря абсолютной неграмотности населения в экономическом плане, а также желанию заработать, не делая ничего

Важно не только обеспечить людей законодательной защитой, но также способствовать проведению различных образовательных курсов, направленных на формирование знаний в области экономики и финансов. Только в таком случае перестанут появляться новые обманутые вкладчики

Безусловно, закрыв подобную дыру в законе, государство позаботилось о своих гражданах. Но ведь те люди, которые и раньше занимались мошенничеством, теперь будут просто маскировать его под какой-либо другой вид бизнеса.

Наиболее распространенные схемы укрытия финансовых пирамид подразумевают их переквалификацию в другого рода организации:

- инвестиционные фонды;

- кредитные учреждения;

- союзы вкладчиков;

- сетевой маркетинг.

Под всеми вышеперечисленными общественными институтами можно скрыть финансовую пирамиду. Поэтому, прежде чем делать какой-либо вклад, нужно убедиться в надежности финансового учреждения и как следует разобраться в том, чем именно оно занимается, ознакомиться с его отчетными документами.

Не стоит обращать внимание лишь на яркую рекламу, ведь во времена МММ также велась активная рекламная кампания по телевидению, и, как видно, это совершенно не является гарантом добросовестности организации

А как вы относитесь к финансовым пирамидам и считаете ли вы слишком мягким наказание за их создание? Делитесь своим мнением в ! А также смотрите видео об ответственности за финансовые пирамиды

А как вы относитесь к финансовым пирамидам и считаете ли вы слишком мягким наказание за их создание? Делитесь своим мнением в ! А также смотрите видео об ответственности за финансовые пирамиды.

Кэш скорее бери

Группа «Кэшбери» стала широко известна пару лет назад. Офисы открывались в крупных городах, к рекламной кампании подтягивались лидеры общественного мнения и звезды, в сети плодились отдельные паблики для любых, даже небольших населенных пунктов. Число участников сообществ в соцсетях достигло десятков тысяч.

Пирамида называла себя финансово-инвестиционным холдингом. Схема работала просто: «Кэшбери» говорила, что выдает микрокредиты под 2 % в день за счет средств вкладчиков. Вкладчиком мог стать любой желающий пожертвовать не меньше 1 000 рублей. Вкладчикам обещали 0,8 % — 1 % от вложенной суммы в день. Итого 24 % — 30 % в месяц.

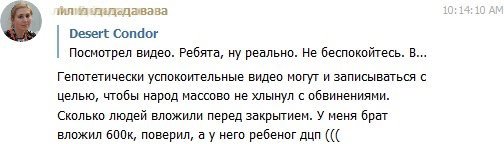

Хэдлайнером проекта, «председателем правления группы компаний» был назван Артур Варданян. Харизматичный мужчина регулярно появлялся онлайн на YouTube, чтобы сообщить последние позитивные новости о росте числа вкладчиков и новых проектах. Инвесторов, то есть вкладчиков, периодически собирают вместе для тренингов или лекций о состоянии дел в «Кэшбери». Нейролингвистическое программирование, все дела. Например, вот:

https://www.youtube.com/watch?v=-ncovdipFtw

Проект разрастался, было объявлено, что «Кэшбери» начинает предоставлять и другие финансовые услуги: торги по банкротствам, трейдинг, создает свой онлайн-банк, свою платформу для онлайн-игр и бог знает что еще

Даже появился ролик, где Артур Варданян, как какой-нибудь губернатор-хозяйственник, обещает процветание на фоне стройки какого-то важного объекта

«Кэшбери» нанимал для рекламы Валерия Меладзе, Анфису Чехову, Ольгу Бузову, Николая Баскова. Оперно-эстрадный певец проникновенно пел гимн «Кэшбери»: «Есть такая планета под названием Жизнь, есть такая планета под названием Счастье…»

«Инвесторы» забирали деньги с банковских вкладов и переводили в «Кэшбери». Брали кредиты, влезали в долги.

Финансовые пирамиды в интернете

Развитие интернета открыло практически безграничные просторы для деятельности по созданию ФП талантливым финансистам, менеджерам, программистам и т.д. Анонимность, возможность совершать любые денежные операции, которые никто не проследит, дешевая реклама и постоянное увеличение количества пользователей – главные преимущества создания разнообразных видов финансовых пирамид в интернете.

Основные разновидноси ФП в сети:

- Волшебные кошельки – достаточно примитивный способ получения дохода, который базируется на размещении в интернете реквизитов своего кошелька, например, Яндекс.Деньги, вместе с номерами предыдущих участников. Каждый новый пользователь перечисляет деньги на эти кошельки и занимается дальнейшим продвижением данного проекта. Как это ни странно, но, оказывается, сегодня еще есть люди готовые тратить свое время на подобные «проекты»;

- Хайпы – идея основана на классических методах работы ФП. Организаторы заманивают пользователей при помощи какой-то интересной и перспективной продукции (которая часто оказывается бесполезной) или утверждают, что занимаются доверительным управлением. Реально узнать или проверить, как будут использоваться деньги участников пирамиды, очень сложно.

Кроме перечисленных проектов, онлайн организаторы могут использовать и другие схемы заработка, к которым относятся:

Кроме перечисленных проектов, онлайн организаторы могут использовать и другие схемы заработка, к которым относятся:

- Коммерческие социальные сети;

- Кассы взаимопомощи;

- Опросники;

- Некоторые виды сетевого маркетинга и др.

Психология жертв финансовых пирамид

Жертвами такого инвестиционного проекта становятся не только малограмотные бедные слои населения, но и вполне подкованные в правовых вопросах и обеспеченные люди. Их не смущает обман, и они готовы обманываться, лишь бы иметь возможность обманывать самому. Таких людей с определенным психическим складом относят к астероидному типу. Для их темперамента характерны доверчивость, эмоциональность, легкая внушаемость, не говоря уже о гипнозе.

Они хотят знать, как заработать на финансовой пирамиде, и организаторы готовы ответить на все их вопросы, описывая все в радужных красках, высмеивая и отметая все разумные доводы и создавая атмосферу шального энтузиазма, играя на человеческом безрассудстве, жадности и боязни упустить свой шанс. А когда начинаются первые выплаты, человек уже не может остановиться. Это как в игре в рулетку, где азарт заглушает все доводы разума.

«Хопёр-Инвест»

Основана в 1993 г. в Волгограде Львом Константиновым, Лией Константиновой, Тагиром Абазовым и Олегом Суздальцевым.

«Хопёр-инвест» развернул масштабную рекламную кампанию, в которой поучаствовал известный артист Сергей Минаев. Помимо этого, частью рекламы компании стали сами первые вкладчики, которые действительно получали выплаты и преумножали доход.

Переломом стало заявление Анатолия Чубайса в 1994 г. о том, что он узрел в действиях компании «классические пирамидальные схемы». Вскоре «Хопёр-Инвест» прекратил выплаты, оставив ни с чем 4 миллиона вкладчиков. Компания задолжала им порядка 500 миллионов рублей. Лев Константинов и Тагир Абазов бежали в Израиль, где их отказались выдать российским властям, а Лия Константинова и Олег Суздальцев понесли ответственность перед законом.

Финансовые пирамиды в Интернете: как с ними борются?

До недавних пор финансовые пирамиды в России существовали фактически безнаказанно, обманывая наивных вкладчиков. Однако с 2016 года в РФ такая деятельность квалифицируется как уголовное преступление.

Раньше пирамиды расценивались как мошенничество, и их учредители наказывались (если это вообще было возможно) достаточно мягко.

Достаточно сопоставить преступную деятельность Сергея Мавроди с мерой его наказания, чтобы понять, что последняя несопоставима с масштабом его преступлений и миллионами обманутых вкладчиков.

В 2016 году в УК РФ была внесена статья 172.2 «Организация деятельности по привлечению денежных средств и (или) иного имущества», где за подобные схемы предусмотрены наказания в виде штрафов до 1,5 млн рублей или лишение свободы до 6 лет с дополнительным ограничением свободы до 2 лет. Это уже достаточно весомая мера.

А во второй половине 2018 года Центробанк запустил робота, направленного на обнаружение финансовых пирамид в интернете. По определенному набору слов и фраз (согласитесь, не отличающихся разнообразием) специальный скрипт выявляет сайты компаний, обнаружившие признаки пирамид.

После этого их наличие проверяют по официальному реестру организаций. Если их там нет, сотрудники банка приглядываются к ним внимательнее и в случае подтверждения подозрений направляют материалы в правоохранительные органы.

Несмотря на это, остановить деятельность финансовой пирамиды в интернете сложно: в сети она действует как сайт, деятельность которого лицензированию не подлежит.

Так, например, доподлинно известно, что одна из крупнейших пирамидальных схем – сервис микрозаймов «Кэшбери». Центробанк объявил об этом еще в прошлом году. Но из-за описанной лазейки сервис по-прежнему существует, а его владелец, Артур Варданян, на свободе и, мало того, обещает раскрутить новые проекты, чтобы не потерять доверия аудитории.

Если интересна история крупной аферы “Кешбери”, писали о ней

. Рекомендую прочитать.

В заключение хотелось бы сказать, что, ведясь на описанные в обзоре мошеннические схемы, мы тянемся к быстрому обогащению, к некоему современному Эльдорадо. А ведь Эльдорадо – мифическая страна, плод фантазии падких до золота людей.

Честнее финансовой пирамиды в России даже наперсточник: он обманывает, но вы хотя бы видите его в лицо, а не отдаете деньги просто неизвестному – организации без реквизитов и стационарного телефона. Лицу, фото которого взято с постороннего аккаунта и которое дает вам мнимый номер телефона. Кому-то, кто обещает вам золотые горы, не сообщая никаких подробностей относительно того, откуда они у него возьмутся.

Так что прежде чем попадаться на эту удочку, дайте себе развернуть яркий фантик, обнаружить, что внутри него пусто – и вы сможете потратить свои средства разумно, не обогащая жулье.

Что такое схема Понци

Схема Понци — это древняя схема, изначально не имевшая злого умысла. Она была создана, чтобы выполнять обязательства перед инвесторами. Но попав в руки мошенников, стала инструментом для наживы.

Схема Понци существует уже много столетий, но современники связывают ее с мошеннической деятельностью Чарльза Понци — итальянского иммигранта, успешно перекочевавшего в США. В 1903 году Чарльз разработал схему на арбитражных сделках с купонами.

Он нашел инвесторов, собрал с них деньги, пообещав бешеные проценты, и с поступлением новых инвестиций отдавал им часть прибыли, а другую тратил на себя. Вот так и родилась современная финансовая пирамида Понци, которую сегодня считают её классическим вариантом. Но это не совсем правильное утверждение.

А разница между классической и пирамидой Понци очевидна. Хоть суть ее не меняется, в классическом варианте нет центрального лица, которое получает львиную долю прибыли. А в случае с пирамидой Понци есть. И это ее организатор.

Плюс ко всему в пирамиде Понци новые инвесторы — это не панацея. Ведь в ней предполагается реинвестирование уже заработанных средств более старыми партнерами. За счет чего, собственно, «жизнь» пирамиды увеличивается.

Виды финансовых пирамид

Первые финансовые пирамиды в России появились в начале 90-х годов, с широко известной пирамиды «МММ» и ее идеолога С. Мавроди.

С тех пор и по настоящее время финансовые пирамиды видоизменялись, подстраиваясь под современные реалии. При этом, суть всех финансовых пирамид оставалась прежней – мошенническая деятельность, направленная привлечение и последующее хищение денежных средств у вкладчиков или у членов пирамиды.

И, если раньше финансовые пирамиды в большинстве были направлены на «приумножение» вашего дохода, помните рекламу «я не халявщик, я – партнер!», или на возможность купить машину или квартиру за дёшево, «принеси сегодня деньги, а завтра ты уже можешь переехать в новую квартиру», то в наши дни финансовые пирамиды дополнились «антикредитными агентствами».

О таком виде финансовой пирамиды поговорим подробнее.

Финансовая пирамида по типу «антикредитное агентство»

Не секрет, что возможность быстрого получения кредитов и вполне естественное желание каждого человека жить лучше, приобретая такие желанные в быту вещи, от автомобиля до дорогостоящей кофемашины, возможность жить «не по средствам», привела многих наших соотечественников в состояние кредитной кабалы.

Этим и воспользовались особо предприимчивые мошенники. Суть их действий свелась к предложению выкупить у клиента все его долги за 20 – 30 % от суммы задолженности перед банком. То есть, представители финансовой пирамиды предлагают вам доплатить треть вашей задолженности по кредитам за то, что фирма впоследствии погасит ваши долги перед банками!

Фактически же, все происходит совершенно не так, как вам обещают такие улыбчивые и такие милые сотрудники фирмы. Мало того, что вы дополнительно отдадите, а правильнее сказать – подарите свои деньги этой фирме, вы, не смотря на уверения работников фирмы, останетесь должны банку.

Никаких юридически значимых договоров на руки вам не дадут, да и деньги, которые вы подарили мошенникам, вы могли бы направить на погашение своего кредита.

Яркий представитель такой фирмы – пирамиды – ООО «ДревПром», название – как раз для «горе – Буратин», жаждущих легких денег. Эта фирма смогла обмануть многих жителей Башкирии.

Информация из официальных источников:

«Сколько людей попались на удочку ООО “ДревПром”, пока точно не знает даже полиция. Но то, что желающих не платить по долгам и жить за чужой счет немало, никто не сомневается. На это и был расчет создателей “ДревПрома”. Они обещали своим клиентам погашать их банковские кредиты, если люди внесут в кассу общества 20-30 процентов от суммы займа. Первым клиентам повезло: их кредиты погасили. Многие посоветовали схему своим друзьям, да и сами вновь обратились в банк и понесли “продавать” долги в “ДревПром”. Безусловно, некоторые клиенты фирмы подозревали, что ввязываются в сомнительную аферу. Но большинство надеялись, что их долги все-таки оплатят, и сильно удивились, получив извещение о начисленных штрафах и пени.

Конечно, желательно запомнить все возможные виды финансовых пирамид, и научиться их своевременно распознавать. При этом, для того, чтобы распознать финансовую пирамиду, и не вкладывать в нее свои сбережения, бывает достаточным знать несколько основных признаков финансовых пирамид.

Крупнейшие мировые финансовые пирамиды

История финансовых пирамид в мире насчитывает несколько сотен лет. Но активно использоваться этот термин начал только в конце 20 века.

Пирамида Джона Ло

Самый первый образчик подобной схемы, рожденный в 1716 году. Можно сказать, «протопирамида». Джон Ло был известным финансистом из Шотландии, который буквально бредил идеей бумажных денег, а не монет. Перебравшись во Францию, он в 1716 году создает частный банк под прикрытием тогдашнего правительства Франции, который выпускает акции в обмен на реальные деньги. А также давал ссуды под определенные проценты. Реальные же деньги Джон Ло пускал в оборот – как правило, вкладывался в промышленность и экономику, чтобы его и дальше продолжало поддерживать государство.

Акции стоили по 500 ливров каждая, и выпустить их получилось более 200 тысяч. Приобретались они как за наличные, так и за государственные облигации. Практически сразу все акции были раскуплены, а их цена подскочила до 15 тысяч ливров за штуку. Впрочем, просуществовала пирамида недолго – в 1720 году вкладчики поняли, что никакой доходности по этим акциям им не светит, и начали изымать средства из банка, даже несмотря на государственный запрет. В то же время обвалилась стоимость акций буквально до нуля.

Впрочем, пирамидой в полном смысле этого слова банк Ло назвать нельзя – все-таки благодаря его существованию активно развивались бумажные деньги и экономика Франции.

Афера Мейдоффа

Крупнейшая финансовая пирамида в мире. Создатель – Бернард Мейдофф, который умудрился таким образом замаскировать финансовую пирамиду, что она стала привлекать даже очень крупных игроков. В 1960 году он Мейдофф создал инвестиционный фонд Bernard L. Madoff Investment Securities LLC. В условиях – относительно средняя доходность 12-13%.

Интересно, что до этого Бернард был крупным и известным финансистом и бизнесменом, и даже какое-то время значился председателем крупнейшей международной биржи NASDAQ. Именно поэтому ему доверяли деньги. Деятельность фонда привлекла более 3 миллионов вкладчиков, среди которых были крупные компании и даже знаменитости. Не говоря уже об обычных людях. В обороте на момент краха было около 17 миллиардов долларов.

Просуществовала пирамида до 2008 года. В это время с организатора потребовали выплаты вкладов и процентов на сумму 7 миллиардов долларов. Выплатить такие деньги фирма не смогла, и пирамида лопнула.

Конец был внезапным и довольно громким. Бернард рассказал сыновьям о том, что его бизнес – это финансовая пирамида по схеме Понци. А они, в свою очередь, рассказали об этом в полиции. После чего мошенника задержали. Выяснились интересные подробности: более 13 лет Мейдофф не занимался инвестиционной деятельностью. В результате разбирательств на свет выплыла задолженность ещё около 65 миллиардов долларов.

В результате Мейдофф был обвинен в мошенничестве, лжесвидетельстве и отмывании денег, и приговорен к заключению сроком на 150 лет.

Виды финансовых пирамид

За всю историю было придумано огромное количество разновидностей пирамид. В этом деле легенда компании полностью зависит от фантазии ее создателя.

Виды финансовых пирамид (псевдо организаций):

- Инвестиционный фонд, с высокими % по вкладам,

- Фонды взаимопомощи частным и юридическим лицам,

- Форекс и памм брокеры,

- Пенсионные фонды мошенники,

- Строительно – инвестиционные кооперативы,

- Нестандартные пирамиды, такие как региональный пенсионный фонд Север. Компания работала в начале 90-х годов и обещала прибавку к пенсии. Впоследствии выяснилось, что средства фонда были исчерпаны и пирамида лопнула.

Все крупные финансовые пирамиды маскировали свою деятельность под реальную. Однако суть у всех одна – доход вкладчикам, внесшим средства раньше выплачивается за счет денег новых участников.

Финансовые пирамиды с “изюминкой”

Яркий пример мошенничества с изюминкой представляет собой проект муравьиные фермы Ван Фэна. Ван Фэн – китайский фермер и предприниматель.

В 1999 году он создал компанию и предложил всем желающим следующую схему:

- За 1500$ покупаете коробку со специальными муравьями,

- Разводите их по специальной инструкции,

- Каждые 3 месяца к вам приезжает представитель компании и покупает часть муравьев за деньги. По легенде из них делались афродизиаки и реализовывались с высокой маржой,

- Процент по вкладу составлял 30%, выйти на окупаемость можно было через 14 месяцев. Долгий срок выплаты % существенно увеличил срок жизни пирамиды.

По факту никаких лекарств не было, а пирамида жила за счет новых вкладчиков.

Благодаря средствам массовой информации Ван Фэн и компания приобрели широкую известность, а предприниматель попал в рейтинг 100 самых успешных бизнесменов Китая.

Через несколько лет оборот компании достиг более 2 млрд долларов в год и в 2007 году пирамида лопнула. По официальным данным жертвами “муравьиной лихорадки” 🙂 признаны свыше 500 тыс. человек.