Форма 2-ндфл

Содержание:

- Каков алгоритм представления справки 2-НДФЛ

- Что нового в порядке оформления справки

- Справка 2 НДФЛ

- Как заказать справку 2-НДФЛ онлайн через интернет: Госуслуги и ЛК налоговой

- Справка 2-НДФЛ: что это такое и как она выглядит

- Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

- Вопросы-Ответы, различные нештатные ситуации

- Образец заявления для получения сведений о доходах

- Как правильно ее заполнить — образец заполнения для работника

- Как отчитываться по НДФЛ налоговым агентам

- Полезные советы

- Для чего заполняют 2-НДФЛ

Каков алгоритм представления справки 2-НДФЛ

Компании обязаны соблюдать порядок представления справки НДФЛ. Для этого им нужно выполнить следующие условия:

- определить место ее подачи;

- выбрать метод передачи;

- соблюсти своевременность указанных действий.

ИФНС, в которую представляется справка, определяется по месту учета налогового агента. Однако зачастую многим плательщикам, имеющим довольно разветвленную сеть подразделений по всей России, сложно определиться, куда именно сдавать 2-НДФЛ по филиалам.

В этой ситуации рекомендуем вам руководствоваться публикациями «Куда отчитаться о доходах работников подразделений?» и Составляем справку 2-НДФЛ, если работник трудится сразу в нескольких подразделениях».

В какую ИФНС подается бланк 2-НДФЛ, если налогоплательщик сменил юридический адрес?

Ответ на этот вопрос вы найдете в заметке «Как сдавать НДФЛ-отчетность при смене адреса».

В настоящее время передать справку НДФЛ в ИФНС возможно 2 способами:

- на бумажном носителе;

- в электронном виде по ТКС.

О сроках, установленных для сдачи справок, вы узнаете из публикаций:

- «Какой отчетный период по НДФЛ? Когда сдавать отчетность?»;

- «По неудержанному налогу сдали 2-НДФЛ с признаком 2, но не сдали с признаком «1». Штраф законен?».

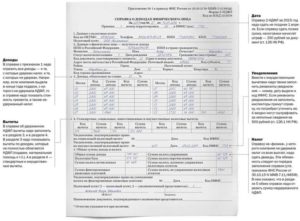

Что нового в порядке оформления справки

Как уже упоминалось выше, с 2021 года 2-НДФЛ оформляется на новом бланке. А точнее, на двух бланках:

Первый — именно он теперь называется 2-НДФЛ — используется для сдачи в ИФНС.

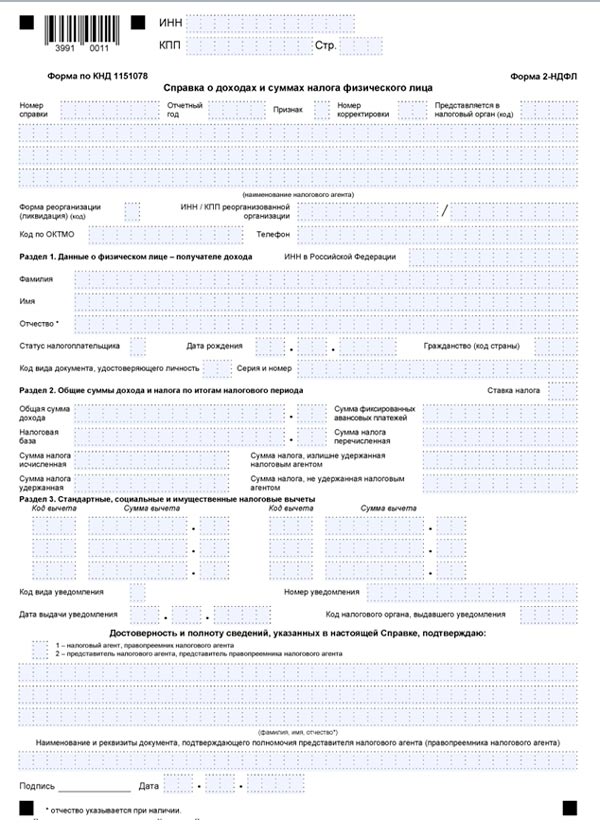

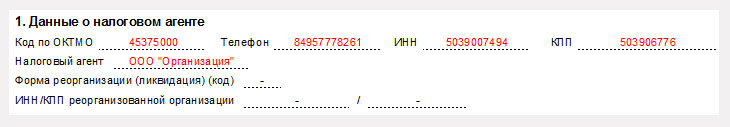

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

С доходов за 2021 год 2-НДФЛ как самостоятельный отчет отменен.

Справка 2 НДФЛ

Это название расшифровывается как налог на доходы физических лиц. В ней содержится информация об источнике дохода, з/п и уплаченных налогах. Согласно статье 226 НК РФ, налоговым агентом выступает работодатель. Именно он обязан выдать справку.

В ней указаны следующие данные:

- наименование и реквизиты работодателя;

- данные о работнике;

- облагаемый месячный доход в 13%;

- налоговые вычеты, в них входят стандартные, имущественные и социальные;

- суммарное число доходов, вычетов и удержанных пошлин.

Такую справку можно запросить в бухгалтерии компании. Она оформляется в течение 3 дней со дня подачи заявки, это указано в статье 62 Трудового кодекса РФ: «По письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику копии документов, связанных с работой (копии приказа о приеме на работу, приказов о переводах на другую работу, приказа об увольнении с работы; выписки из трудовой книжки; справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и другое). Копии документов, связанных с работой, должны быть заверены надлежащим образом и предоставляться работнику безвозмездно».

Для получения нет необходимости писать заявление. Некоторые работодатели могут выдать ее при устной просьбе. При увольнении справка должна выдаваться автоматически, вместе с остальными документами.

Если руководитель настаивает на заявлении, то в нем необходимо правильно указать личные данные и срок, за который требуется справка. Он исчисляется в годах.

Внимание! Работодатель не имеет права отказать налогоплательщику в выдаче документа

Где может понадобиться справка

Самый распространенный случай – это требование в банке, если физическое лицо берет крупный кредит. На новом месте работы тоже могут потребовать такую бумагу, выданную прошлым руководителем. Без нее не обойтись при оформлении налоговых вычетов, которые относятся к определенной группе граждан (например, родителям, которые оплачивают учебу студентов). Документ также нужен в судебных процессах, при различных выплатах, в том числе и алиментов, и пенсии, при усыновлении ребенка.

Справка о доходах

Как заказать справку 2-НДФЛ онлайн через интернет: Госуслуги и ЛК налоговой

Где найти справку на сайте Госуслуг…

Для начала войдите на портал Государственных услуг: www.gosuslugi.ru. Для входа используйте данные, указанные при регистрации.

Учетная запись должна быть подтвержденной. Если ранее для этого требовалось личное присутствие, например, в МФЦ, то проходить процедуру в 2018 году можно дистанционно, к примеру, через Сбербанк.Онлайн, то есть, не выходя из дома. Подобную услугу также предоставляют и другие банки.

На главной странице портала Госуслуг выберите кнопку «Все услуги».

Далее выбирайте закладку «Органы власти» и среди них — вкладку «Федеральная налоговая служба» (ФНС России).

Вы будете перенаправлены на сайт ФНС: www.nalog.ru.

Фактически ресурс Государственных услуг направляет пользователя на портал ИФНС – именно здесь предоставляется документ.

Поэтому можно не «ходить» по длинному пути (через портал Госуслуг), а сразу же зайти на сайт налоговой инспекции, в свой личный кабинет (ЛК) налогоплательщика.

… и в ЛК Налоговой Инспекции

Для того, чтобы попасть внутрь ЛК, нужно авторизоваться. Сделать это можно используя логин и пароль, полученный в Инспекции, либо же можно войти в личный кабинет с данными портала Госуслуг. Для этого выберите ссылку: «Войти через госуслуги ЕСИА».

Во вкладке «Мои налоги», выберите «Данные о доходах», далее «История справок»

Теперь доступна справка 2-НДФЛ в личном кабинете налогоплательщика. Вы можете видеть всю историю Ваших доходов за прошлые налоговые периоды.

Теперь документ можно скачать, напечатать онлайн бесплатно, отправить на электронную почту. Справка заверяется подписью в электронном виде.

Но не всегда еще данные о доходах отображаются в личном кабинете. Иногда в этом разделе справки 2-НДФЛ могут отсутствовать. Что ж… В этом случае придется действовать «по старинке»: обращаться к работодателю за бумажным вариантом документа.

Как можно использовать документ в электронном виде

Узнав, как запросить справку 2-НДФЛ, налогоплательщики сомневаются: будет ли иметь документ юридическую силу или его можно использовать только лишь для ознакомления?

2-НДФЛ с сайта Налоговой – это официальный документ, который удастся:

- использовать для вычета, приложив к декларации 3-НДФЛ;

- распечатать и предоставлять в государственных органах, например, при оформлении пособий;

- предоставить в банк в качестве подтверждения финансового состояния – при оформлении кредита;

- скачать в личном кабинете и направить в суд, либо консульство, если человек планирует выехать за границу.

Имейте в виду, что сразу после регистрации войти в ЛК ИФНС не получится – кабинет формируется до 3 рабочих дней, необходимо немного подождать.

Таким образом, на сайте ИФНС можно не только посмотреть, но и скачать официальный документ, отказать в приеме которого получатели не имеют права. В случае если у них возникнут сомнения в подлинности, достаточно осуществить проверку ЭЦП – также дистанционно.

Сколько действительна справка 2-НДФЛ

Сроки действия документа, оформленного онлайн, стандартны, как и у бумажного аналога. Период после получения, в течение которого его можно отправить третьему лицу, зависит от категории учреждения:

- банки – до 30 суток;

- при обращении за ипотекой – от 10 до 30 дней;

- при подаче декларации – в течение 1-2 месяцев;

- при обращении в государственные органы – обычно до 10-14 дней.

Можно ли онлайн запросить справку 2-НДФЛ повторно, если предыдущий документ устарел? Безусловно, это можно сделать в несколько кликов неограниченное количество раз.

Особенности получения документа для военнослужащих

Заказать справку 2-НДФЛ военнослужащему можно через интернет, процедура здесь стандартна.

- Войдите в личный кабинет военнослужащего, предварительно пройдя процедуру регистрации.

- Здесь будут указаны сведения о доходах, удержаниях и других расчетах с лицом, проходящим службу по контракту.

- Заполните заявление в тот военный округ, к которому распределены.

Справка 2-НДФЛ: что это такое и как она выглядит

Справка 2 НДФЛ – это отчет, составленный по каждому конкретному работнику предприятия, и содержащий следующие сведения:

- сумму выплаченных сотруднику налогооблагаемых доходов: заработной платы, премиальных выплат, оплаты листков нетрудоспособности, иных вознаграждений;

- размер начисленного, удержанного и перечисленного в бюджет налога на доходы физического лица;

- предоставленные работнику налоговые вычеты.

С 2019 года введен обновленный формат подачи справки, который утвержден приказом ФНС от 02.10.2018 № ММВ-7-11/566@. Нововведением служит то, что раньше применялся единый бланк 2 НДФЛ, а теперь используется две разные формы: первая предназначена для организаций, отправляющих данные в ФНС (содержит два листа: основной и приложение), вторая – выдается работнику по его требованию (состоит из одностраничного бланка).

Приведем пример: торгово-сервисная компания «Ритм» занимается заправкой картриджей и продажей канцелярской и офисной продукции. За 2018 год бухгалтер заполнил справки по форме 2 НДФЛ на каждого сотрудника, с помесячной разбивкой в приложении. Готовые сведения за истекший год были поданы в налоговую инспекцию в марте 2019 года. Затем, в августе, продавец Якимова подала заявление на увольнение. При окончательном расчете по зарплате ей была предоставлена справка 2 НДФЛ за период с января по август 2019 года.

Обратите внимание! Если работник запрашивает подтверждение доходов за несколько предыдущих лет, например, за 2 года, то справки выдаются в той форме, которая применялась в эти периоды. То есть за 2017 год нужно подготовить отчет по старой, а за 2018 – по новой форме

Преобразования справки 2 НДФЛ, по сравнению с предыдущей версией, состоят в следующем:

| Старая форма | Новая форма |

| Содержит 5 разделов. | Состоит из 3 разделов и приложения. |

| Шапка документа и раздел 1. | Заменены титульным листом. В шапку добавлены ИНН и КПП работодателя. |

| Раздел 2 «Данные о физлице». | Данные включены в раздел 1. Отменен реквизит «ИНН в стране гражданства». |

| Раздел 3 «Доходы, облагаемые по ставке 13%». | Выплаченные доходы и предоставленные вычеты с разбивкой по месяцам заносят в приложение. |

| Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты». | Заменен разделом 3 с тем же названием. Описания вида уведомления на вычет заменены кодами на вычеты, добавлена запись о подтверждении достоверности и полноте сведений, указанных в справке. |

| Раздел 5 «Общие суммы дохода и налога». | Заменен разделом 2 с тем же названием, добавлено указание «по итогам налогового периода». |

Таблица 1. Различия между старым и новым образцом формы 2 НДФЛ

Новая форма, предназначенная для отправки в ФНС, разработана машиночитаемой. Это позволит облегчить и ускорить процесс проверки отчетности налоговой службой.

Основной лист справки для налоговой выглядит следующим образом:

Форма 2 НДФЛ (1 лист бланка)

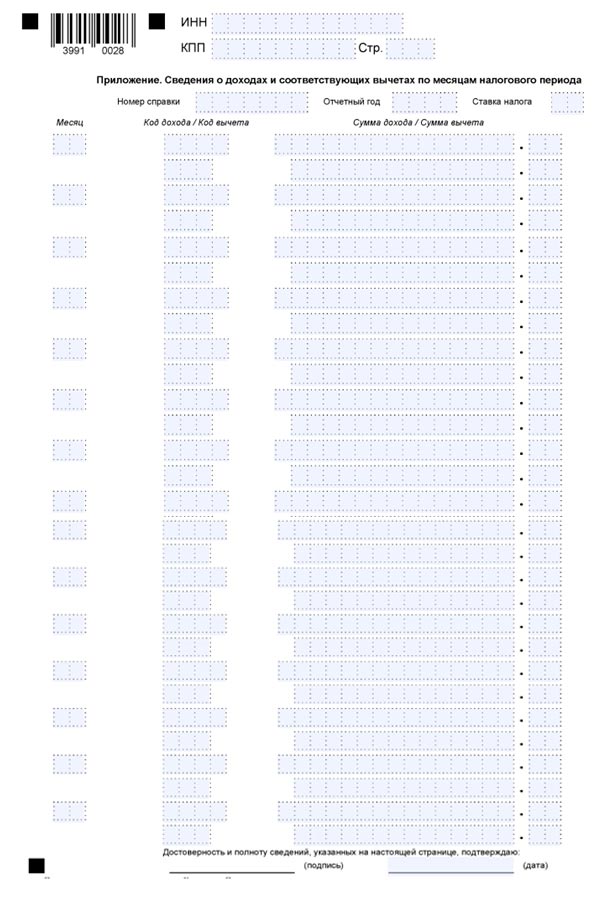

Дополнительный лист – приложение к справке, отражает полученные за каждый месяц доходы сотрудника и предоставленные ему вычеты, также указываются соответствующие коды.

Форма 2 НДФЛ (приложение)

Справка, предназначенная для работников, имеет такой вид:

Форма 2 НДФЛ (для работников)

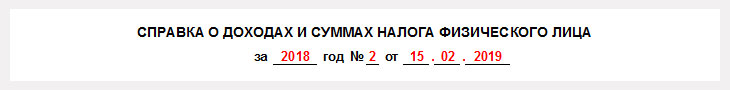

В новом формате справки для работников поменялось наименование. Теперь документ называется «Справка о доходах и суммах налога физического лица».

Значительных изменений эта форма не претерпела, из нее исключили реквизиты, не требующиеся физическим лицам.

Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

Эта форма нужна для предоставления сведений о доходах работников и удержанных с них сумм НДФЛ в ИФНС. Дополнительно работодатель должен выдать справку по запросу работника. Справка 2-НДФЛ составляется на каждое физлицо, которое получало зарплату, доходы или иные выплаты от организации или предпринимателя. Ее сдают организации, которые выплачивают доходы физическим лицам. Работодатель в данном случае является налоговым агентом — удерживает и перечисляет НДФЛ в налоговую.

Из этого правила есть три исключения:

- Вы выплачивали физлицу только доходы, которые не облагаются НДФЛ. Например, вручили подарок стоимостью до 4 000 рублей и больше ничего не платили;

- Вы выплачивали доходы физлицам, не являясь при этом налоговым агентом. Например, покупали у граждан машину или гараж или оплачивали работы ИП, самозанятого, частнопрактикующего нотариуса и пр.

Нулевую справку к 6-НДФЛ подавать не нужно. Например, их не представляют организации, которые не вели деятельность и не выплачивали работникам вознаграждение или выплачивали только необлагаемые НДФЛ суммы. Это связано с тем, что справку сдают только налоговые агенты, а вышеперечисленные категории к ним не относятся.

Вопросы-Ответы, различные нештатные ситуации

Выдача справок налогоплательщикам

По заявлению налогоплательщика налоговый агент обязан выдавать ему справку о доходах и суммах налога физического лица по форме из приложения 5 к приказу ФНС от 02.10.2018 (п. 3 ст. 230 НК, п. 1.5 приказа ФНС от 02.10.2018 № ММВ-7-11/566). Данную форму применяйте исключительно с отчетности за 2018 год. За предыдущие годы сотрудникам выдавайте справки по формам, по которым отчитывались в налоговую инспекцию (информация ФНС от 09.11.2018).

Справки о доходах и суммах налога физического лица нужны при переходе сотрудника из одной организации в другую в течение года. Размеры доходов должны быть подтверждены справкой о доходах и суммах налога физического лица.

Справку выдайте не позднее чем через три рабочих дня с даты, когда сотрудник подал заявление. (письмо Минфина от 21.06.2016 № 03-04-05/36096). Каким способом выдать справку работнику, налоговый агент определяет самостоятельно (письмо ФНС от 10.08.2018 № ПА-4-11/15498).

Обязана ли организация выдать сотруднику справку о доходах и суммах налога физического лица, если в налоговом периоде у него не было облагаемых доходов, с которых исчислялся и удерживался НДФЛ

Нет, не обязана. Такая ситуация возникает, например, когда сотрудницы находятся в отпуске по уходу за ребенком до 1,5 лет. По отношению к таким сотрудникам организация налоговым агентом не признается (п. 1 ст. 226 НК). А справки о доходах и суммах налога физического лица должны выдавать именно налоговые агенты (п. 3 ст. 230 НК).

Может ли организация выдать родственникам сотрудника справку о доходах и суммах налога физического лица

Да, может. Если у сотрудника нет возможности получить такую справку лично, он как налогоплательщик вправе поручить это своему уполномоченному или законному представителю, в том числе родственнику (п. 1 ст. 26 НК).

Основанием для выдачи справки родственнику – уполномоченному представителю (например, супругу, брату, сестре) является заявление сотрудника и нотариально удостоверенная доверенность на имя родственника (абз. 2 п. 3 ст. 29 НК, ст. 185 ГК).

Законный представитель сотрудника может обратиться за справкой без доверенности (п. 2 ст. 27 НК, п. 1 ст. 26, п. 2 ст. 28 ГК). Для выдачи справки о доходах и суммах налога физического лица в этом случае достаточно заявления сотрудника.

Отпускные и другие незарплатные доходы

Предположим, сотрудник был в отпуске, который начался в декабре 2020 года. А закончился уже в январе 2021 года. Отпускные являются фактически полученными в день их выдачи. Ведь они не являются доходами за выполнение трудовых обязанностей. (подп. 1 п. 1 ст. 223 НК РФ). Значит, в состав доходов за декабрь нужно включить всю сумму отпускных. Которая выдана сотруднику в декабре. Распределять сумму между декабрем и январем при заполнении справки 2-НДФЛ не надо.

Если же отпускные начислены в 2020 году, но выплачены только в 2021 году. Включать их в отчетность по НДФЛ за 2020 год не нужно. Впрочем, как и другие незарплатные доходы. (непроизводственные премии, дивиденды, выплаты по гражданско-правовым договорам и т. п.). Которые начислены в 2020 году, а будут выплачены в 2021 году. Любой такой денежный доход считается полученным в день его выплаты.

Также не нужно включать в справку 2-НДФЛ отпускные. Которые были пересчитаны и удержаны с сотрудника в связи с тем, что его отозвали из отпуска.

НДФЛ с больничного пособия

Со всей суммы больничного пособия удержите НДФЛ. Налог удерживается независимо от того, в связи с каким страховым случаем начислено пособие. Болезнь самого сотрудника, уход за больным ребенком и т. п.. Облагается НДФЛ и пособие, назначенное в связи с несчастным случаем на производстве или профзаболеванием. Такие выводы следуют из пункта 1 статьи 217 Налогового кодекса РФ и подтверждены письмом Минфина России от 29 апреля 2013 № 03-04-05/14992.

Справки 2-НДФЛ заполняются (подп. 1 п. 1 ст. 223 НК РФ). Датой получения дохода в виде выплаты по больничном листу является день, когда выплатили больничный (подп. 1 п. 1 ст. 223, абз. 2 п. 6 ст. 226 НК РФ).

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

|

Генеральному директору ООО «PPT.RU» Петрову П.П. от экспедитора Савельева М.Л. Заявление Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г. 28.04.2021 Савельев |

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

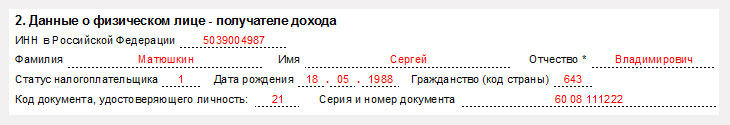

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

|---|---|

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

|---|---|

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2018 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2018 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

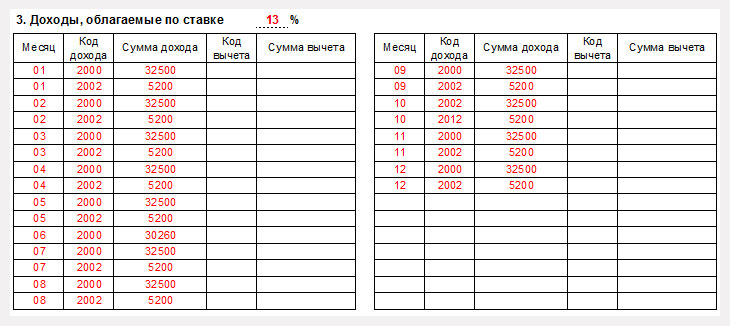

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Как отчитываться по НДФЛ налоговым агентам

Отчитаться по НДФЛ положено каждому налоговому агенту по этому налогу. К агентам относятся организации и ИП, выплатившие доход физлицам в течение отчетного периода (в этом материале мы будем говорить в основном про 2020 отчетный год). Представить в налоговый орган необходимо, в частности, форму 2-НДФЛ. Делать это надо раз в год, крайний срок по итогам 2020 года выпадает на 01.04.2019.

Если доход выплачен, но удержание налога в силу каких-либо причин невозможно, справка по НДФЛ за год в налоговый орган также сдается. Срок в этом случае иной — не позднее 01.03.2019.

В обоих случаях справка представляется по одной и той же форме, отличие заключается только в заполнении поля «Признак»:

- 1 проставляют в справках с удержанным НДФЛ;

- 2 — в справках, представляемых на людей, НДФЛ из доходов которых удержан не был.

Если людей, на которых подаются справки, меньше 25, отчитаться можно на бумаге. В противном случае обязательна электронная форма сдачи отчетности.

Полезные советы

- Если адреса сотрудника/физического лица — получателя доходов нет в классификаторе при выборе в специальной программе — нежелательно выбирать созвучное название. Во-первых — это не устраняется вопросы со стороны ИФНС, а во-вторых, при имеющихся данных из других источников несоответствие быстро выявляется. Оптимальный вариант — вбить проблемный адрес вручную, без помощи классификатора;

- Если ошибочно была удержана сумма НДФЛ сверх положенной нормы — в случае своевременного обнаружения (до подачи справки в налоговые службы) и своевременного же возврата дополнительные указания в справке не требуются. В случае обнаружения после подачи справки — необходим перерасчёт и предоставление дополнительного уточнённого документа с переносом возврата в счёт следующего налогового периода;

- Если отсутствует необходимый код дохода, используйте подходящие (в пределах логики), например — для компенсации неиспользуемых отпускных можно также использовать код компенсации за использование в служебных целях личного имущества, не связанной с результатами труда премии, сверхнормативных суточных, дополнительных страховых взносов на накопительный пенсионный счёт, увеличения доли номинальной стоимости частей уставного капитала.

- Если происходили выплаты, не облагаемые НДФЛ — нет необходимости указывать их в справке;

- Если облагаемые налогом выплаты происходили не в каждом месяце — можно переносить вычеты за недоходные месяцы на следующие (единой позиции по данному поводу нет — некоторые рекомендуют не указывать их вовсе). Беспроигрышный подход для данного случая не разработан;

- При заполнении следует внимательно проверять проставленные коды в справке 2 ндфл — наказания за совершенные ошибки данного типа не предусмотрены, но торопливость вполне способна добавить головной боли и потратить попусту немалое количество личного времени.

Однако случаются моменты, когда выгоднее обратиться к специалистам.

Просмотров:

1 298

Для чего заполняют 2-НДФЛ

Организации передают налоговикам форму 2-НДФЛ, информация из которой позволяет определить зарплату, имеющиеся налоговые вычеты и произведенные удержания у конкретного работника. Такой документ оформляют на каждого работника. Справку подписывает руководитель или лицо, которому он поручил это делать.

Помимо ИФНС эта форма востребована и в других ситуациях. Ими могут быть:

- оформление кредита в банковском учреждении;

- получение вычета по НДФЛ при оплате учебы и дорогостоящего лечения, при покупке лекарств, приобретении недвижимости;

- трудоустройство на другую работу;

- расчет отпускных и больничных;

- оформление визы;

- покупка жилья по ипотеке.

Предприятие обязано подготовить справку, т. к. она является источником информации для налоговиков.

Где получить 2-НДФЛ неработающему гражданину, узнайте из статьи «Где можно взять (получить) справку 2-НДФЛ?».