Счет 01.01

Содержание:

- Оформление операций в «1С:Бухгалтерии государственного учреждения» (ред. 2)

- Характеристики ОС

- Счет 41 бухгалтерского учета

- Расчеты с покупателями. Проводки по 62 счету. Учет авансов полученных.

- Синтетический/аналитический учёт

- Настройка плана счётов в 1С:Бухгалтерия

- Активно-пассивные счета

- Основные проводки по расчетному счету

- ВЫБЫТИЕ ОСНОВНЫХ СРЕДСТВ.

- Срок полезного использования

- Характеристика счета

- Проводки

- Учет операций по счету 68

Оформление операций в «1С:Бухгалтерии государственного учреждения» (ред. 2)

В редакции 2 программы «1С:Бухгалтерия государственного учреждения» в соответствии с Таблицей операции 1.1, 1.2, 2.1 оформляются в обычном порядке.

Формирование капитальных вложений в право пользования НМА (операция 2.2) оформляется документом Операция (бухгалтерская).

В карточке права пользования НМА (элементе справочника Основные средства) на этом этапе достаточно указать краткое и полное наименование объекта и Вид НФА «Нематериальные активы».

Как было сказано выше, объектам НМА, в том числе правам пользования НМА, следует присвоить инвентарные номера. Инвентарные номера объектам — правам пользования НМА присваиваются в том же порядке, как объектам ОС, НМА, НПА.

Если при учете на счете 01 у объекта не было инвентарного номера, то его можно принять к учету на существующий элемент справочника Основные средства и присвоить инвентарный номер в соответствии с шаблоном учреждения.

Если на счете 01 объект учитывался с инвентарным номером, то для принятия к учету в состав прав пользования НМА в справочник Основные средства следует ввести новую позицию и присвоить новый инвентарный номер.

Принятие к учету права пользования НМА (операция 2.3) оформляется документом Принятие к учету ОС, НМА, НПА с видом поступления Принятие к учету со счета 106 (приобретение), см. рис. 1.

Рис. 1

На закладке Общие сведения следует указать Ответственное лицо и Место хранения.

Также следует указать Контрагента — правообладателя и Договор — правовое основание прав пользования нематериальными активами, поскольку в программе по счету 111 60 ведется аналитический учет по контрагентам и договорам в соответствии с пунктом 151.3 Инструкции № 157н.

Закладка Стоимость вложений заполняется в обычном порядке — указывается объект вложений, счет учета вложений, по кнопке Рассчитать сумму вложений рассчитывается сумма, которая будет списана со счета 106.6I.

На закладке Основные средства, НМА, НПА указывается объект, принимаемый к учету, его инвентарный номер, счет учета и стоимость права пользования НМА.

Если на счете 01 велся групповой учет лицензий на одном элементе справочника Основные средства, на счет 111.6I и соответственно на счет 106.6I следует принять каждую лицензию отдельно с присвоением инвентарного номера.

При оформлении документа по правам пользования НМА с неопределенным сроком полезного использования (например, лицензии на программные продукты 1С являются бессрочными) графа Срок полезного использования не заполняется, в графе Отражение в учете следует указать Стоимость не погашается (рис. 1).

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью до 100 000 руб. в графе Срок полезного использования следует указать оставшийся на 01.01.2021 СПИ, в графе Отражение в учете следует указать порядок погашения стоимости Начисление амортизации, способ начисления амортизации 100 % при вводе в эксплуатацию.

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью более 100 000 руб. в графе Срок полезного использования следует указать оставшийся на дату оформления документа СПИ (срок действия лицензии), в графе Отражение в учете следует указать Начисление амортизации линейным методом.

На закладке Бухгалтерская операция для вида поступления Принятие к учету со счета 106 (приобретение) по умолчанию установлена типовая операция Принятие к учету ОС, НМА по сформированной стоимости вложений (приобретение).

При проведении документа формируются бухгалтерские записи в зависимости от стоимости объекта и СПИ (рис. 2).

Рис. 2

Далее амортизация прав пользования НМА начисляется ежемесячно регламентным документом Начисление амортизации ОС и НМА до окончания СПИ (действия лицензии).

Характеристики ОС

Организация обладает полным перечнем сведений об основном средстве, если известны:

- Его первоначальная стоимость;

- Дата, когда оно было введено в эксплуатацию;

- Метод, с помощью которого происходит начисление амортизации;

- Срок его полезного использования.

Типовые бух. проводки (01 счет в дебете)

В бухучете существуют следующие типовые проводки по счету 01 в дебете:

- Д01 – К01 – передача ОС от одного отделения компании к другому;

- Д01 – К01 – списание первоначальной стоимости выбывшего объекта на отдельный субсчет;

- Д01 – К03 – перевод имущества, предназначенного для сдачи в аренду, в состав ОС компании;

- Д01 – К08-1 – оприходование участка земли;

- Д01 – К08-2 – оприходование природопользованного объекта;

- Д01 – К08-3 – введение в эксплуатацию объекта ОС, который компания построила самостоятельно;

- Д01 – К08-4 – введение в пользование объекта, который не требует монтажа;

- Д01 – К08 – повышение стоимости ОС в результате модернизации или достройки объекта;

- Д01 – К08 – перевод материальных поисковых ценностей в состав ОС;

- Д01 – К83 – повышение цены объекта ОС в результате его переоценки;

- Д01 – К79-1 – головной офис компании получил основное средство от своего филиала (проводка в бухучете головного офиса);

- Д01 – К79-1 – получение филиалом, находящимся на отдельном балансе, основного средства от головного офиса компании (проводка в бухучете филиала);

- Д01 – К79-3 – получение ОС в доверительное руководство (на балансе доверительного управления);

- Д01 – К79-3 – возврат ОС, которое было передано на доверительное управление (в учете учредителя управления);

- Д01 – К91-1 – отражение дооценки ОС в пределех предыдущей уценки.

Типовые бухгалтерские проводки (01 счет в кредите)

В бухучете существуют следующие типовые проводки по счету 01 в кредите:

- Д02 – К01 – списание амортизации по ОС, выбывшему из учета, на уменьшение его первоначальной стоимости;

- Д76-1 – К01 – списание остаточной стоимости застрахованного объекта за счет страхового возмещения в результате его уничтожения или порчи;

- Д79-1 – К01 – передача ОС филиалу, находящемуся на отдельном балансе (в учете головного офиса);

- Д79-1 – К01 – передача ОС головному офису организации (в учете филиала);

- Д79-3 – К01 – передача ОС в доверительное управление (в учете учредителя);

- Д79-3 – К01 – возвращение ОС из доверительного управления (на отдельном балансе доверительного управления);

- Д91-2 – К01 – учет остаточной стоимости объекта, выбывшего в результате ликвидации или продажи, в составе затрат;

- Д91-2 – К01 – уменьшение стоимости ОС в результате его переоценки;

- Д91-2 – К01 – списание остаточное стоимости ОС, утраченных в связи с ЧС, на прочие затраты;

Д94 – К01 – недостача объектов ОС.

Счет 41 бухгалтерского учета

+ 4000 руб.) X 18 % = 2520 руб. – сумма НДС для включения в торговую наценку;

4000 руб. + 2520 руб. = 6520 руб. – общая сумма торговой наценки.

Таким образом продажная стоимость всей партии утюгов составила 16 520 руб., а продажная цена одного утюга соответственно – 82,6 руб.

В том же месяце вся партия утюгов была реализована потребителям.

В бухгалтерском учете ООО «Лора» были сделаны следующие проводки:

Дебет счета 50 «Касса»,

Кредит счета 90 «Продажи» субсчет 1 «Выручка»

– 16 520 руб. – поступила выручка от реализации товаров в кассу;

Дебет счета 90 «Продажи» субсчет 2 «Себестоимость продаж»,

Кредит счета 41 «Товары»

– 16 520 руб. – списана учетная стоимость реализованных товаров;

Дебет счета 90 «Продажи» субсчет 2 «Себестоимость продаж»,

Кредит счета 42 «Торговая наценка»

—6520 руб. – сторнирована сумма реализованной торговой наценки;

Дебет счета 90 «Продажи» субсчет 3 «Налог на добавленную стоимость»,

Кредит счета 68 «Расчеты по налогам и сборам»

– 2520 руб. – начислен НДС к уплате;

Дебет счета 90 «Продажи» субсчета 9 «Прибыль от продаж»,

Кредит 99 «Прибыли и убытки»

– 4000 руб. – отражен финансовый результат от реализации товара.

Субсчета счета 90 «Продажи», задействованные в этой операции, следующие:

1) субсчет 1 «Выручка»;

2) субсчет 2 «Себестоимость продаж»;

3) субсчет 3 «Налог на добавленную стоимость»;

4) субсчет 9 «Прибыль/убыток от продаж».

Согласно Положению по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 торговые организации обязаны отражать в бухгалтерском балансе товары по стоимости их приобретения. Организации, ведущие учет товара по продажной стоимости, учитывают разницу между стоимостью приобретения и стоимостью продажи товара в бухгалтерской отчетности отдельной строкой.

Стоимость товаров при их реализации разрешено списывать с применением следующих методов оценки:

1) по себестоимости единицы;

2) по средней себестоимости;

3) по себестоимости первых по времени приобретений (ФИФО).

Себестоимость товара, помимо его непосредственной стоимости, уплачиваемой поставщику, может включать в себя и дополнительные расходы. ПБУ 5/01 «Учет материально-производственных запасов» признает фактическими затратами на приобретение материально-производственных запасов (в том числе товаров) следующие расходы:

1) суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

2) суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением материально-производственных запасов;

Страницы: 1234

Другое по теме

29. Бухгалтерский баланс: понятие, содержание, структура Бухгалтерский баланс – способ экономической группировки имущества по его составу, размещению и источникам его формирования на конкретный момент времени. Бухгалтерский баланс – двусторонняя таблица. В левой части баланса пока …

Сч. 41 «Товары» широко применяется организациями для сбора сведений о хранящихся на складах и реализуемых потребителям товарно-материальным ценностям, предварительно покупаемым для дальнейшей продажи.

Счет 41 в бухгалтерском учете отображает все перемещения товарно-материальных ценностей, предназначенных для реализации контрагентам. Учет товаров наиболее часто используется на предприятиях торговой сферы. Использование сч.41 производственными предприятиями допустимо в случаях, когда продукция заранее приобретена у поставщиков с целью перепродажи или дополнительная комплектация готовой продукции не включается в ее себестоимость.

Счет 41 в бухгалтерском учете – это важнейшая составляющая системы контроля в торговых предприятиях.

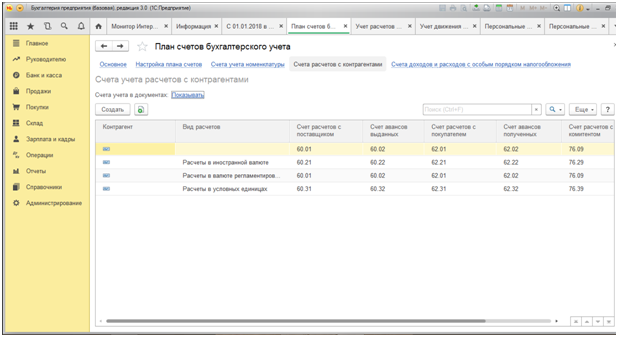

Расчеты с покупателями. Проводки по 62 счету. Учет авансов полученных.

Главная > бухучет > Особенности учета расчетов с покупателями (счет 62) в 2019 году

Расчеты с покупателями осуществляются на 62 счете бухгалтерского учета. В чем особенности учета расчетов с покупателями, бухгалтерские проводки по 62 счету разберем в этой статье. Также рассмотрим, как учитываются векселя и авансы, полученные от покупателя?

Отгрузка товара покупателю, оказание услуг или выполнение работ формирует дебиторскую задолженность покупателя перед организацией продавцом. Дебет 62 счета показывает как раз величину этой задолженность. Долг возникает в связи с тем, что отгрузка покупателю происходит раньше, чем поступает оплата за него.

Учет на 62 счете

Выручка, полученная организацией продавцом от продажи товаров и готовой продукции, признается доходом организации от обычных видов деятельности и отражается проводкой Д62 К90/1. Данная проводка выполняется на стоимость отгруженной продукции, товаров, указанную в прилагаемых первичных документах.

Выручка, полученная организацией продавцом от продажи основных средств, материалов и прочих активов, в том случае, когда данная реализация носит разовый характер и не относится к основным видам деятельности организации, признается прочими доходами предприятия и отражается проводкой Д62 К91/1. Подробнее о продаже основных средств читайте в этой статье.

Кредит счета 62 показывает уменьшение дебиторской задолженности покупателя, по кредиту отражается получение оплаты от покупателя, при этом выполняется проводка Д51 (50) К62.

Если продавец является плательщиком НДС, то в продажную стоимость включается налог, который относится на себестоимость продаваемых товаров, продукции, активов и подлежит уплате в бюджет.

Если реализуются товары или продукция, то НДС начисляется проводкой Д90/3 К68.НДС.

Если реализуются активы, и это не является обычным видом деятельности предприятия, то выполняется проводка Д91/3 К68.НДС.

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓

Консультация бесплатная

Москва, Московская область звоните:

+7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните:

+7 (812) 317-60-16

Звонок в один клик

Бухгалтерские проводки

Учет авансовых сумм от клиента

Возможна ситуация, что организация продавец сначала получает предоплату (аванс) от покупателя, а потом уже в счет этого аванса отгружает товары, продукцию. Авансы, полученные от покупателей, учитываются также на счете 62, но для удобства открывается отдельный субсчет 62.2 «Авансы полученные». При этом расчеты с покупателями в общем случае ведутся на субсчете 62.1. Проводка, отражающая получение аванса от покупателя, имеет вид Д51 К62.2.

После того, как организация продавец отгрузит товар, продукцию, окажет услуги, выполнит работы (Д62.1 К90/1), произойдет зачет аванса: проводка Д62.2 К62.1.

В случае с полученными авансами по кредиту счета 62 отражается кредиторская задолженность предприятия.

НДС с авансов полученных:

С полученных авансов организация продавец должна выделить НДС для уплаты в бюджет. Налог отражается на счете 76 субсчет «НДС с авансов» проводкой Д76.НДС с авансов К68.НДС. Эту проводку необходимо выполнить в день получения аванса.

После этого реализуется товар покупателю, на реализованные товары также должен быть начислен НДС проводкой Д90/3 К68.НДС, которая выполняется в день реализации.

Как видим, НДС начислен дважды: с полученного аванса и с реализации. Конечно, удвоенный налог организация платить в бюджет не будет, поэтому последним действием выполняется проводка Д68.НДС К76.НДС с авансов, которая будет означать, что принят к вычету налог в связи с реализацией товара.

Также о начислении НДС с авансов полученных и выданных читайте в этой статье.

Двойные записи

Счет 62 активный или пассивный?

Как видим, на счете 62 может учитываться как кредиторская задолженность предприятия (товар отгружен, оплата еще не поступила), так и дебеторская задолженность (при получении аванса от покупателя). То есть 62 счет бухгалтерского учета является активно-пассивным.

Бухучет и проводки по полученным векселям

Если организация отгрузила товар, продукцию покупателю и получила от него вексель в счет обеспечения задолженности, то учитывать его нужно на отдельном субсчете 62.3 «Векселя полученные». При получении векселя выполняется проводка Д62.3 К62.1.

После наступления определенного срока, оговоренного в договоре, покупатель оплачивает вексель, при этом отражается проводка Д51 К62.3, которая будет означать то, что вексель погашен.

Корреспонденция

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

Синтетический/аналитический учёт

Синтетический учет – совокупность мероприятий для учёта имущества и текущих обязательств. Для выполнения стандартных расчётов применяется план счётов с двумя дополнительными знаками в коде, например от 01 до 99.

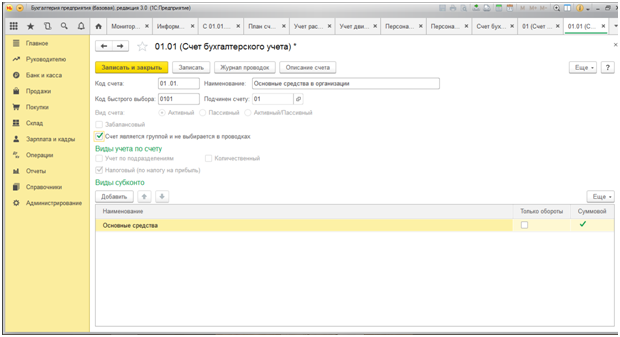

Аналитический учёт позволяет выполнить детальный учёт совместно с разрезом лицевых счетов (это документы затрагивают расчёт материалов, работников и ОС). Данная опция относится к продолжению синтетического учёта, дополняется натуральными и количественными показателями. Аналитика проводится при по они субконто, привязанных к имеющимся синтетическим счетам. Если текущий счёт относится к разряду группировочныхи имеет готовые субсчета, то в нем необходимо сделать отметку «Счет является группой и не участвует в проводках».

Настройка плана счётов в 1С:Бухгалтерия

Данный процесс позволяет выполнять изменение счётов по таким блокам, как:

- учет количества запасов;

- учет товаров в рознице;

- учет расчётов с рабочими.

Текущий учет ДС (по расчётным счетам) дополняется опцией по учету в соответствии со статьями ДДС. Они включают в себя информацию в разрезе платёжных карт или имеющихся платёжных требований, денежных документов и тому подобного.

Текущий учёт запасов реализуется строго по номенклатуре. При наведении курсора на данную ячейку пользователь попадает в режим редактирования учёта запасов, где он может смело выбрать для себя аналитический учет по партиям (здесь учитываются документы поступления). После нажатия на клавишу «Записать и закрыть» можно сохранить внесённые в систему изменения.

Для верного отображения информации о счетах учёта/номенклатуры в действующих документах необходимо отметить галочки в соответствующих разделах. При помощи данной опции получится реализовать моментальную детализацию информации и сразу же проверить правильность всех установленных проводок по тем или иным счетам. Для ведения эффективного аналитического учёта пользователь ставит галочки в строке «По складам/местам хранения». Это действие поможет вести учёт в тех организациях, где функционирует не один, а несколько видов складов.

Активно-пассивные счета

Активно-пассивные счета необходимы для текущего учета наличия и изменения хозяйственных средств и источников их образования одновременно. Их можно разделить в соответствии с сальдо:

- одностороннее сальдо, характер которого может меняться;

- 2- стороннее сальдо (развернутое). которое в одно время считается и дебетовым и кредитовым;

- «плавающее сальдо». которое может быть как дебетовым, так и кредитовым, в зависимости от того, кто кому должен.

Примером активно-пассивного счета с односторонним сальдо является 99 счет «Прибыли и убытки». В случае, когда у предприятия сумма доходов превышает за период сумму расходов, то разница между ними представляет собой прибыль, сальдо по счету «Прибыли и убытки» является кредитовым. Когда сумма доходов будет меньше, чем сумма расходов, то финансовый результат будет представлен убытком, а сальдо по счету «Прибыли и убытки» дебетовое.

Примером активно-пассивного счета с 2-сторонним развернутым сальдо является 76 счет «Расчеты с разными дебиторами и кредиторами», а также прочие счета учета расчетов. При этом сальдо по их дебету формирует дебиторскую задолженность, а сальдо по кредиту – кредиторскую.

Активно-пассивным счетом с «плавающим сальдо» является 71 счет «Расчеты с подотчетными лицами» (по дебету остаток означает, что отдельные подотчетные лица должны предприятию, а по кредиту остаток отражает долги предприятия подотчетным лицам), 75 счет «Расчеты с учредителями и др. Эти счета расчетов можно считать такими, природа которых по отношению к балансу не определена точно.

Дебиторами и кредиторами могут быть любые компании. По этой причине сальдо, например, по счету «Расчеты с разными дебиторами и кредиторами», может быть дебетовым или кредитовым в одно время. Если есть развернутое начальное сальдо, то конечное сальдо можно определить в качестве суммы сальдо в соответствии с данными аналитического учета (табл. 8).

Таблица 8. Схема активно-пассивного бухгалтерского счета

Основные активно-пассивные счета включают:

- 71 «Расчеты с подотчетными лицами»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

- 99 «Прибыли и убытки».

Рассмотрим пример использования этого типа счетов.

Пример 4

Компания в начале месяца отразила убыток в сумме 3 тысячи рублей. За период были осуществлены несколько операций, которые отражены в таблице 9.

Таблица 9. Хозяйственные операции компании

Необходимо сформировать активно-пассивный счет 99 «Прибыли и убытки» с расчетом оборотов и сальдо (табл. 10).

Таблица 10. Расчет по сч. 99

Рассмотрим для лучшего понимания еще один пример

Пример 5

На начало периода сотрудник Петросян В.В., бравший деньги в подотчет, имел задолженность в сумме 1 тысяча рублей. За период произошли хозяйственные операции, которые имеют отношение к подотчетным лицам (табл. 11).

Таблица 11. Операции подотчетных лиц и их содержание

Требуется оформить активно-пассивный 71 счет с расчетом оборотов и сальдо.

Для расчета итогового сальдо на активно-пассивном счете, необходимо суммировать все значения по дебету, в том числе начальное сальдо. Также следует определить общую сумму по кредиту. Конечное сальдо активно-пассивного счета будет находиться там, где больше сумма, при этом оно будет равно разности сумм по дебету и кредиту (табл. 12).

Таблица 12. Расчет по сч. 71

Система счетов бух учета, включая все виды счетов соответствует статьям баланса в активе и пассиве, по этой они называются балансовыми счетами.

Счета баланса и открытые счета связаны между собой, при этом многие названия могут являться аналогичными. Примерами могут быть статья баланса «Основные средства» и 01 счет «Основные средства», статья баланса «Уставный капитал» и счет 80 «Уставный капитал». Но счет может быть отражен по балансу посредством нескольких статей. К примеру, активно-пассивный 76 счет сформирован в балансе по статьям «Прочие дебиторы» (актив) и по статье «Прочие кредиторы» (пассив). Помимо этого, по балансу несколько счетов могут объединятся в одну статью. Так, счета «Сырье и материалы», «Топливо», «Тара» и прочие формируются в балансе в одну статью «Запасы».

Есть счета, которых в балансе нет, поскольку перед его формированием они закрываются. Сюда можно включить 90 счет «Продажи», 91 счет «Прочие доходы и расходы» и др.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Основные проводки по расчетному счету

Наиболее популярные проводки по счету 51 мы сгруппировали в таблице.

| Ситуация | Дебет | Кредит |

| Поступления на расчетный счет | ||

| Поступила оплата от покупателя | 51 | 62 (субсчет «Оплата») |

| Поступил аванс от покупателя | 51 | 62 (субсчет «Авансы») |

| Возврат предоплаты поставщиком | 51 | 60 (субсчет «Авансы») |

| Оплачена претензия поставщиком | 51 | 76 (субсчет «Претензии») |

| Поступили средства от иных лиц | 51 | 76 (соответствующий субсчет) |

| Получены дивиденды | 51 | 76 (субсчет «Дивиденды») |

| Возврат налога, взноса | 51 | 68, 69 |

| Получен вклад в уставный капитал | 51 | 75 |

| Сданы наличные деньги на р/с | 51 | 50 |

| Поступили деньги на р/с (через переводы в пути) | 51 | 57 |

| Поступили деньги с другого расчетного счета | 51 (субсчет банка получателя) | 51 (субсчет банка отправителя) |

| Начислены проценты по р/с | 51 | 91 |

| Поступление кредита, займа | 51 | 66, 67 |

| Получено бюджетное финансирование | 51 | 86 |

| Списания с расчетного счета | ||

| Произведена оплата поставщику | 60 (субсчет «Оплата») | 51 |

| Оплачен аванс поставщику | 60 (субсчет «Авансы») | 51 |

| Возвращен аванс покупателю | 62 (субсчет «Авансы») | 51 |

| Оплачено по претензии покупателю | 76 (субсчет «Претензии») | 51 |

| Получены наличные с р/с в кассу | 50 | 51 |

| Списания (снятия) денег через переводы в пути | 57 | 51 |

| Переведены деньги на другой р/с | 51 (субсчет банка получателя) | 51 (субсчет банка отправителя) |

| Оплачено с р/с прочим лицам | 76 (соответствующий субсчет) | 51 |

| Оплачены налоги, взносы | 68, 69 | 51 |

| Списано в оплату банковских услуг | 91 | 51 |

| Перечислена зарплата | 70 | 51 |

| Выплачены подотчетные средства | 71 | 51 |

| Выплачены дивиденды | 75 | 51 |

| Выдан заем сотрудникам | 73 | 51 |

| Произведены расчеты с таможенной службой | 76 (соответствующий субсчет) | 51 |

| Погашение кредита, займа | 66, 67 | 51 |

Как снять наличные в банке, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

ВЫБЫТИЕ ОСНОВНЫХ СРЕДСТВ.

Признание объекта ОС прекращается в случае выбытия имущества в результате продажи, заключения договора аренды, предусматривающего переход существенных операционных рисков и выгод к пользователю (арендатору), передачи другой организации госсектора, иным организациям на безвозмездной основе, по иным основаниям, предполагающим прекращение права оперативного управления имуществом, а также в случае выбытия имущества в результате списания.

Выбытие объектов ОС отражается по кредиту соответствующих балансовых счетов учета основных средств.

При отражении в учете выбытия ОС необходимо соблюдать следующие критерии:

1. Субъект учета передал все существенные операционные риски и выгоды, связанные с распоряжением (владением, пользованием) объектом имущества, отраженного в составе ОС.

2. Субъект учета больше не участвует ни в распоряжении выбывшим объектом ОС, ни в его реальном использовании.

3. Величина дохода (расхода) от выбытия объекта ОС может быть надежно оценена.

4. Прогнозируемые к получению экономические выгоды или полезный потенциал, связанные с ОС, а также понесенные или ожидаемые затраты могут быть надежно оценены.

Доходы, причитающиеся к получению при выбытии ОС, подлежат первоначальному признанию по справедливой стоимости.

Финансовый результат, возникающий при выбытии объекта ОС, отражается в составе финансового результата текущего периода. Он определяется как разница между поступлениями от выбытия, если таковые имеются, и остаточной стоимостью объекта ОС.

Срок полезного использования

Для расчета амортизации необходимо правильно определить количество месяцев, на протяжении которых фирма планирует получать доход от конкретного объекта. В отдельных случаях для расчета периода применяют другие показатели, например, объем продукции.

Внимание! При определении срока полезного использования принимаются во внимание также периоды действия исключительных прав на объект. То есть, если права на патент истекают через 5 лет, организация не может определить больший срок списания расходов

Если определить период не представляется возможным, такое имущество считают НМА с неопределенным сроком использования, по нему амортизация не начисляется. По таким объектам бухгалтерия обязана ежегодно пересматривать критерии причисления к неамортизируемому имуществу. Если на определенном этапе обнаружится, что определить период все же возможно, такие объекты переводятся в разряд амортизируемых.

Характеристика счета

Для учета сведений о наличии и движении материалов применяется в бухучете счет 10.

Это активный счет, который имеет дебетовый остаток, характеризующий наличие материалов на определенные даты.

Поступление материалов отражается по дебету счета на основании поступивших в организацию первичных документов, а выбытие их, в том числе и списание в производство по кредиту счета. При этом на выбытие оформляются компанией первичные расходные документы.

Конечный остаток по счету определяется путем сложения начального сальдо с оборотом по дебету счета 10, и вычитанием из полученного результата по кредиту счета 10.

Внимание! В бухгалтерском балансе информация по счету 10 отражается в строке 1210

Проводки

Поступление основных средств на счет предприятия, приход объекта на баланс мог осуществляться по-разному. Это может быть как покупка, соглашение дарения, так и взнос в уставной капитал.

Проведение инвентаризации

Проведение инвентаризации

Как только предприятие покупает основное средство, все затраты, которые оно понесло по приобретению и подготовке к эксплуатации, заносятся на счет 08. В дальнейшем вся сумма переносится на счет 01. Именно там выполняется учет. Этими проводками осуществляется контроль в бухучете поступлений всех основных средств.

Предприятие может стать владельцем объекта в связи с проведением капитального строительства. В данном случае первоначальная цена будет включать в себя оплату работы подрядчиков и все расходы на материалы и строительство.

Учет операций по счету 68

Большинство операций с НДС осуществляются в связи с приобретением у поставщика (подрядчика) товаров (работ, услуг), в стоимость которых включен НДС. По факту приобретения товара с НДС организация имеет право на возмещение суммы налога из бюджета. Отражение «входного» НДС и предъявление налога к вычету проводится в учете такими записями:

| Дт | Кт | Описание | Документ |

| 60 | Отражена сумма НДС от стоимости приобретенных товаров (работ/услуг) | Товарная накладная/Акт выполненных работ | |

| 68.02 | Сумма НДС предъявлена к вычету | Счет-фактура |

В отдельных случаях сумм НДС по приобретенным ценностям может быть списана, а НДС восстановлен. Возникновение подобных ситуаций возможно при некорректном оформлении или утере счета-фактуры от поставщика, а также при выявлении факта неверного отражения НДС к вычеты. Корректировка суммы НДС проводится в учете следующими записями:

| Дт | Кт | Описание | Документ |

| 20 (, 29…) | Списана сумма НДС по операциям, освобожденным от налогообложения | Бухгалтерская справка-расчет | |

| 91 | Отражение расходов по НДС при некорректном оформлении счета-фактуры или его отсутствии | Бухгалтерская справка-расчет | |

| 20 (, 29…) | 68.02 | Восстановлена сумма НДС, предъявленная ранее к возмещению (операции, освобожденные от налогообложения) | Бухгалтерская справка-расчет |

| 68.02 | Отражение вычета НДС при подтверждении факта экспорта | Счета-фактуры, решение ФНС |

Операции по НДС в учете организации, чья деятельность связана с реализацией товаров, отражаются следующими проводками:

| Дт | Кт | Описание | Документ |

| 90 | 68 НДС | Начислена сумма НДС от реализации активов (услуг, работ) | Счет-фактура выданный |

| 76 | 68 НДС | Начислена сумма НДС от полученных авансов | Счет-фактура выданный |

| 68 НДС | 76 | Зачет НДС от суммы полученных авансов (при отгрузке) | Счет-фактура выданный |

| 08 | 68 НДС | Начислен НДС от стоимости строительных работ, которые организации выполнила собственными силами | Акт выполненных работ |

| 91 | 68 НДС | Отражены расходы по НДС по товарам, которые были переданы безвозмездно | Акт приема-передачи |

| 68 НДС | Зачисление средств в счет погашения задолженности государства по НДС | Банковская выписка |

В случае, если покупателем был осуществлен возврат ранее отгруженного товара, то суммы НДС подлежит корректировке. Изменение суммы начисленного НДС могут быть отражены следующими записями:

| Дт | Кт | Описание | Документ |

| 68 НДС | 19 | Продавцом сторнирована сумма НДС от стоимости возвращенного товара, в котором был обнаружен брак | Акт возврата товара |

| 90 | 68 НДС | Продавцом сторнирована сумма НДС, ранее принятая к вычету (возврат осуществлен в текущем периоде) | Акт возврата товара |

| 91 | 68 НДС | Продавцом сторнирована сумма НДС, ранее принятая к вычету (возврат осуществлен в прошедшем периоде) | Акт возврата товара |

| 90 | 68 НДС | Покупателем начислен НДС от стоимости товара к возврату | Акт возврата товара |

| 68 НДС | 19 | Принятие поставщиком НДС к возмещению | Акт возврата товара |

Пример отражения НДС при реализации товара

| Дт | Кт | Описание | Сумма | Документ |

| 45 | Отражена себестоимость товара | 215 000 руб. | Калькуляция себестоимости | |

| 76 НДС | 68 НДС | Начислен НДС от отгрузки | 53 741 руб. | Товарная накладная |

| 62 | Зачислена оплата от ООО «Автомобилист» | 352 300 руб. | Банковская выписка | |

| 62 | 90.1 | Отражена выручка | 352 300 руб. | Товарная накладная |

| 90.2 | 45 | Списана себестоимость товара | 215 000 руб. | Калькуляция себестоимости |

| 90.3 | 76 НДС | Отражен НДС от выручки | 53 741 руб. | Товарная накладная |